内部控制重大缺陷披露、内部控制审计与债务融资成本

2018-09-15王珍义陈曦唐瀚瀚

王珍义 陈曦 唐瀚瀚

【摘 要】 以2010—2015年沪深两市A股上市的财务重述公司为研究对象,考察内部控制重大缺陷披露、内部控制审计与债务融资成本的关系。研究发现,内部控制重大缺陷披露与债务融资成本显著正相关,即财务重述公司内部控制重大缺陷的披露会导致其债务资本成本显著增加。进一步检验发现,内部控制审计在内部控制重大缺陷对债务资本成本的影响上具有负向调节作用,即财务重述公司发布内部控制审计(鉴证)报告有利于减弱内部控制重大缺陷披露对债务资本成本的正向影响。本研究结论为化解有关内控制度的“效益与成本”之争提供证据支持。

【关键词】 内部控制重大缺陷披露; 内部控制审计; 债务资本成本

【中图分类号】 F406.72;F239.45 【文献标识码】 A 【文章编号】 1004-5937(2018)13-0103-05

一、问题的提出

披露内部控制(以下简称“内控”)重大缺陷和财务重述均揭露出财务报告潜在或者已经存在的错误[1-2]。但是,现实中存在一个有趣的现象:找出与内控缺陷相关的财务重述公司,发现仅有一小部分公司在财务重述之前披露了内控缺陷[3]。然而,财务重述是公司之前关于财务报告内控存在缺陷的有力证据[4-5]。逻辑上讲,所有披露财务重述且财务重述是由内控缺陷引起的公司,之前都应及时披露内控缺陷[6]。没有提前披露内控缺陷,说明公司高层要么能力不足,没有发现潜在风险,要么刻意隐瞒[7-8]。现代经济学已经证明,一个信息透明的经济环境能更好地吸引潜在投资者,促进资源的优化配置。内控缺陷披露及财务重述无疑是经济环境中重要的公共信息来源。那么作为企业利益相关者的资金供给者如何解读该公共信息,进而影响披露公司的融资成本?此外,作为独立第三方的审计师,其出具的内部控制审计报告,在一定程度上缓解了企业和外部信息使用者之间的信息不对称,增强了信息使用者对公司披露内容的信任度[9],那么内部控制审计报告的公布是否影响内控缺陷披露与融资成本的关系?在目前强化资源有效配置以及降低融资成本的背景下,对这一问题的研究具有重要的现实意义。

在学术界,伴随国内外学者对企业内控建设及其信息披露的持续研究,内控缺陷披露的经济后果得到了关注,其中关于内控缺陷披露与资本成本的关系,已有研究成果表明,内控缺陷披露与资本成本显著正相关[10-11]。同时,一部分学者单独考察了内控缺陷披露与权益资本成本的关系,研究发现披露内控缺陷会带来权益资本成本异常增加[11-13];另一部分学者单独考察了内控缺陷披露与债务资本成本的关系,研究发现银行在企业披露内控缺陷后提高了贷款利率[14],进而发现内控缺陷披露与债务成本正相关[15-16]。但已有文献却忽视了一个重要的研究方向:聚焦财务重述公司研究内控缺陷披露对融资成本的影响。此外,作为具有外部监督效应的内部控制审计报告的披露是否影响内控缺陷披露与融资成本的关系?尚需实证检验,但目前这个问题并没有得到很好解决。

本研究聚焦财务重述公司,试图从理论和实证角度探討内控缺陷披露对融资成本的影响,回答:其一,内控重大缺陷披露是否导致债务资本成本的显著增加?其二,内部控制审计在内控重大缺陷披露影响债务资本成本关系上是否存在调节效应?以期能够补充目前国内学术界在这一问题上的研究文献,也为化解有关内控制度的“效益与成本”之争提供证据支持。

二、理论分析与研究假设

(一)内部控制重大缺陷披露与债务资本成本

上市公司财务报告及内部控制自我评价报告是投资者进行投资决策的重要信息来源,而内控重大缺陷的披露揭露出财务报告潜在或者已经存在的错误[1-2]。根据信号传递理论,内控重大缺陷的披露向资本市场传递公司内控体系存在漏洞、财务报告存在错误等“坏消息”[17]的信号,其结果使得债权投资者由于对公司的会计信息质量产生质疑而增加信息风险,从而在一定程度上可能会要求较高的风险补偿,导致企业债务资本成本上升。Samir[18]以及Kim[14]研究发现银行在企业披露内控缺陷后提高了贷款利率,披露内控缺陷能导致企业未偿贷款的等级显著降低。学者研究发现披露内控重大缺陷的公司即使之后采取措施更正了内控缺陷,银行依旧不相信其金融契约的有效性,继续通过更严格的非价格条款(抵押物和价格保护)来约束和监督公司的经济行为。鉴于此,提出假设1。

H1:内部控制重大缺陷披露与债务资本成本显著正相关。

(二)内部控制审计的调节作用

我国内部控制信息实行强制性披露制度。自实施以来尽管披露质量得到一定提升,但从实施效果来看仍差强人意。由于公司管理层存在为使自身利益最大化而对内部控制缺陷进行选择性披露的动机。此种情况下,若缺乏第三方监督,则会使信息使用者无法正确判断内控自我评价报告的真实性和可靠性。审计师作为独立的第三方,通过对公司内部控制自我评价报告的审计,实施有效监督,相对减少了其有意或无意的错报情况发生。同时,审计师出具的内部控制审计报告,在一定程度上缓解了企业和外部信息使用者之间的信息不对称,增强了信息使用者对公司披露内容的信任度[9]。债权投资者作为企业内部控制信息的使用者,面对审计师出具的内部控制审计报告,其解读结果在投资行为和投资回报的要求上定会有所体现,进而影响公司内控重大缺陷披露与债务资本成本的关系。鉴于此,提出假设2。

H2:内部控制审计在内部控制重大缺陷披露影响债务资本成本的关系上具有调节效应。

三、研究设计

(一)样本选取及数据来源

基于内控规范于2009年7月1日在我国上市公司强制执行,本研究以2010—2015年沪深两市A股上市的财务重述公司为研究对象,为了避免异常值和特殊情况对实证结果造成干扰,对样本数据执行了如下筛选程序:(1)剔除保险、银行和证券等金融业的样本公司;(2)剔除在检验区间(2010—2015年)财务数据缺失和异常的样本公司;(3)剔除检验区间(2010—2015年)未披露内部控制自我评估报告的样本公司。经过筛选,最终得到373家样本公司。

本研究数据主要来自深圳证券交易所官网、上海证券交易所官网、东方财富网Choice和金融终端同花顺iFinD数据库。其中内部控制重大缺陷披露的数据来自深交所和上交所网站A股上市公司内部控制自我评价报告;内部控制审计的数据主要通过Choice,并查看上市公司内部控制审计(鉴证)报告获得;其他的财务数据以及预测数据均来自iFinD数据库和Choice数据库,行业的分类按照证监会行业分类标准划分。数据处理选用Excel 2007、SPSS 19.0及Stata 11软件。

(二)变量说明

1.被解释变量

债务资本成本(CODC)的衡量,借鉴蒋琰[19]的方法,采用利息支出与长短期债务的期初期末平均值的比值度量。其中,利息支出为利润表中“财务费用”项目下“利息支出”明细项目;长期负债主要包括长期借款、应付债券、长期应付款以及其他长期负债项目;短期负债主要包括短期借款和一年内到期的长期借款。

2.解释变量

内部控制重大缺陷披露(DSIC)为本研究的解释变量。内部控制重大缺陷根据《内部控制基本规范》和《内部控制指引》进行界定,内部控制重大缺陷披露采用虚拟变量进行测量,若上期内部控制自我评估报告中披露了重大缺陷,则DSIC取值为1,否则取值为0。

3.调节变量

内部控制审计(ICA)为本研究的调节变量。对于该变量,本研究采用虚拟变量法即用上市公司是否披露内部控制审计(鉴证)报告进行测量,若公司在上期披露了内部控制审计(鉴证)报告,则ICA取值为1,否则取值为0。

4.控制变量

影响企业资金成本的因素很多,既有宏观经济环境方面的因素,也有企业自身的因素,为了准确地刻画内部控制重大缺陷披露、内部控制审计与资本成本的关系,在借鉴相关文献的基础上,本研究选取财务风险(RISK)、公司规模(SIZE)、经营效率(OEF)、公司成长性(GROW)、利息保障倍数(IPF)、盈利能力(PFB)、营业收入增长率(OIGR)、年份(YEAR)和行业(IND)为控制变量。其理由和测量方法如下:

财务风险(RISK):企业的负债程度越高,其财务风险越大,投资人要求的资本成本回报率越高。财务风险用企业期末资产负债率测量。

公司规模(SIZE):规模较大的企业更容易获得投资者的信任,取得较低的融资成本。公司规模用公司期末总资产的对数测量。

经营效率(OEF):经营效率越高,投资者面临的风险越小,则资金成本就越低。经营效率用期末总资产周转率测量。

公司成长性(GROW):大多数学者认为成长性企业大多为新兴行业,其经营风险较大,因而股东所要求的报酬率就会较高。公司成长性用期末总资产的账面价值与市场价值的比值测量。

利息保障倍数(IPF):利息保障倍数越高,企业支付利息的能力越强。该变量用本期息税前EBIT与利息费用的比值测量。

企业盈利能力(PFB):盈利能力是影响融资能力的一个重要因素。该变量用企业期末总资产净利润率测量。

營业收入增长率(OIGR):营业收入增长率反映了企业的营运和发展能力,企业的营运水平越高、发展能力越强,其债务资本成本可能就越低,该变量用本期营业增长额与上期营业额的比值表测量。

此外,由于本研究的样本公司涉及14个行业,不同行业的经营风险和特点有较大的差异,对资本成本的影响也不尽相同;公司所处的年份不同,其内部控制重大缺陷披露的情况不同,对资本成本的影响也不同,因此,本研究对行业(IND)和年度(YEAR)两个变量进行了控制,并采用虚拟变量法进行测量。

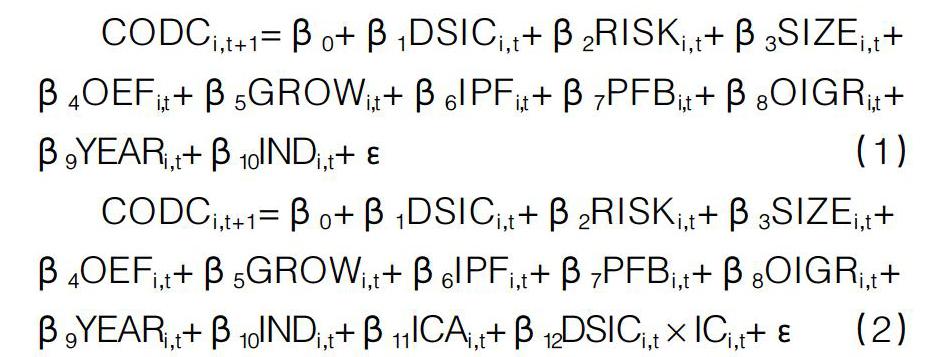

(三)模型设定

CODCi,t+1=β0+β1DSICi,t+β2RISKi,t+β3SIZEi,t+

β4OEFi,t+β5GROWi,t+β6IPFi,t+β7PFBi,t+β8OIGRi,t+

β9YEARi,t+β10INDi,t+ε (1)

CODCi,t+1=β0+β1DSICi,t+β2RISKi,t+β3SIZEi,t+

β4OEFi,t+β5GROWi,t+β6IPFi,t+β7PFBi,t+β8OIGRi,t+

β9YEARi,t+β10INDi,t+β11ICAi,t+β12DSICi,t×ICi,t+ε(2)

其中,CODCi,t+1表示第i家财务重述公司第t+1年的债务资本成本,DSICi,t表示第i家财务重述公司第t年是否及时披露内部控制重大缺陷,ICAi,t表示第i家财务重述企业是否在第t年披露内部控制审计(鉴证)报告。模型1主要考察披露内部控制重大缺陷披露与债务资本成本的关系,验证假设1。模型2考察内部控制审计是否在内部控制重大缺陷披露与债务资本成本之间起着调节作用,验证假设2,如果DSICi,t×ICAi,t显著,说明调节效应成立,假设得到验证。

四、实证结果分析

(一)描述性统计分析

表1的描述性统计分析结果显示:债务资本成本(CODC)的最大值为0.7713,最小值为0.0004,标准差为 0.0648,均值为0.0692,大于中值0.0594,说明大多数样本公司的债务资本成本相对较高,两级差异较大。内部控制重大缺陷披露(DSIC)的标准差为0.475,均值为0.34,说明样本公司中披露了内部控制重大缺陷的企业占比较低,显示大多数财务重述公司都未及时披露内部控制重大缺陷,这与之前的推论是相吻合的。内部控制审计(ICA)的标准差为0.49,均值为0.4,说明只有40%的财务重述公司披露了内部控制审计报告。经营效率(OEF)和公司成长性(GROW)的最大值分别为4.7794和5.2371,最小值为0.0085和0.0677,标准差为0.5116和0.9012,均值为0.6602和0.9503,均分别高于中值0.5305和0.6438,说明样本公司的经营效率和公司成长性虽两极差异明显,但总体较高。盈利能力(PFB)、营业收入增长率(OIGR)和利息保障倍数(IPF)的描述性统计分析结果与经营效率(OEF)和公司成长性(GROW)类似。

(二)相关性分析

表2的相关性分析结果显示:内部控制重大缺陷披露(DSIC)与债务资本成(CODC)在5%的水平上显著正相关(β=0.101,p<0.05),表明披露了内部控制重大缺陷的样本公司债务资本成本更高,H1得到初步验证。内部控制审计(ICA)与债务资本成本(CODC)非显著负相关(β=-0.004,p>0.1),内部控制重大缺陷披露(DSIC)与内部控制审计(ICA)在1%的水平上显著正相关(β=0.210,p<0.01);企业规模(SIZE)、公司成长性(GROW)以及营业收入增长率(OIGR)均与债务资本成本(CODC)显著负相关,初步说明企业规模越大,成长性及业绩越好,则债务资金成本越低。

(三)回归分析

在回归分析前,首先本文对回归模型1和模型2进行了共线性检验,VIF的最大值分别为2.719和2.955,均小于3,说明不存在严重的共线性问题;其次DW值为2.126,说明其不存在自相关问题。

表3模型1的回归结果显示:,内部控制重大缺陷披露(DSIC)与债务资本成本(CODC)在5%的水平上显著正相关(β=0.016,p<0.05),表明披露了内部控制重大缺陷的财务重述公司,其债务资本成本更高,假设1得到验证。模型2的回归结果显示:加入内部控制审计(ICA)变量后,内部控制重大缺陷披露(DSIC)与债务资本成本(CODC)仍然在1%的水平上显著正相关(β=0.030,p<0.01),内部控制审计(ICA)与债务资本成本(CODC)的回归系数β=0.000,且p>0.1,说明内部控制审计(ICA)与债务资本成本(CODC)的相关性不高,较适合做调节变量,同时,内部控制审计(ICA)与内部控制重大缺陷披露(DSIC)交叉项的系数在5%的水平上显著负相关(β=-0.028,p<0.05),说明内部控制审计在内部控制重大缺陷披露对债务资本成本的影响上具有负向调节作用,财务重述公司公布内部控制审计(鉴证)报告有利于减弱内部控制重大缺陷披露对债务资本成本的正向影響。因此,H2得到验证。

(四)稳健性检验

为了使研究结果更有说服力,本研究对以上研究假设进行稳健性检验。由于债务融资成本,除了利息支出,可能会发生手续费和其他费用,因此,在进行稳健性检验时,用“(利息支出+手续费+其他支出)/(长短期债务的期初、期末总和/2)”测量债务资本成本,其实证分析结果(由于篇幅原因未列示)与之前的多元回归分析(表3)结果一致。

五、研究结论与启示

(一)研究结论

本研究以2010—2015年沪深两市A股上市的财务重述公司为研究对象,考察了内部控制重大缺陷披露与债务资本成本的关系,得到研究结论如下:(1)内部控制重大缺陷披露与债务资本成本显著正相关,即财务重述公司内部控制重大缺陷的披露会导致其债务资本成本均显著增加。(2)通过进一步检验,发现内部控制审计在内部控制重大缺陷对债务资本成本的影响上具有负向调节作用,即财务重述公司发布内部控制审计(鉴证)报告有利于减弱内部控制重大缺陷披露对债务资本成本的正向影响。

(二)研究启示

鉴于以上研究内容,本研究分别从上市公司、监管部门、会计师事务所和投资者的角度,提出以下政策建议:

第一,对上市公司而言,首先加强企业内部控制制度建设,努力提高内部控制质量;其次充分披露内控自我评估报告及内控制审计(鉴证)报告,以便债权人和股权投资者对公司内部控制制度建设及其质量进行正确全面了解。

第二,对监管部门而言,首先对发生了财务重述且该财务重述是由内部控制重大缺陷引起却尚未及时披露缺陷信息的公司给予高度关注,并对其故意隐瞒行为进行严惩;其次引导债权人和股权投资者理性解读公司披露的内控自我评价报告,以做出正确的投资决策。

第三,对会计师事务所而言,严格遵从相关执业准则,提高内部控制审计质量,出具内部控制审计(鉴证)报告,尽量减少公司与各利益相关者之间的信息不对称。

第四,对投资者而言,要在理性解读公司披露的相关信息的基础上,结合公司所处的内外部环境、行业特征以及发展前景等因素,着眼长远进行投资决策,避免短视的盲目投资。

【参考文献】

[1] TODD D,et al.Accounting restatements and information risk[J].Review of Accounting Studies,2010,15 (2):264-294.

[2] ANNA M C,et al.The impact of financial reporting quality on debt contracting:evidence from internal control weakness reports[J].Journal of Accounting Research,2011,49(1):97-136.

[3] 杨程程,程小可.上市公司内部控制缺陷披露与高管薪酬的关联研究[J].东北师大学报(哲学社会科学版),2015(2):77-80.

[4] MCMULLEN D A.Audit committee performance:An investigation of the consequences associated with audit committees[J].Auditing:a Journal of Pratice & theory,1996(spring):89-103.

[5] RAGOTHAMAN et al.An empirical analysis of audit committee member resignations due to policy disputes with the management[J].Journal of Accounting and Finance 2015,15(7):94-102.

[6] RICE SARAH C,et al.How effective is internal control reporting under SOX 404? Determinats of the (Non-) disclosure of existing material weaknesses[J].Journal of Accounting Research 2012,50(3):811-843.

[7] DANIEL W C,et al.The discovery and reporting of internal control deficiencies prior to SOX-mandated audits[J]. Journal of Accounting and Economics,2007,44(1/2):166-192.

[8] 许江波,贺小丹.未能发现还是动机选择——内部控制缺陷披露困境的成因[J].经济与管理研究,2016 (3):123-130.

[9] 林钟高,陈曦.社会信任、内部控制重大缺陷及其修复与财务风险[J].当代财经,2016(6):118-129.

[10] MARIA OGNEVA,et al.Internal control weakness and cost of equity:Evidence from SOX section 404 disclosures[J].The Accounting Review,2007,82(5):1255-1297.

[11] MESSOD D B,et al.Internal control weaknesses and information uncertainty[J].The Accounting Review,2008,83(3):665-703.

[12] 郭雪萌,張晓玉.内部控制缺陷披露对权益资本成本的影响研究——基于2010—2012年沪市A股的经验证据[J].会计之友,2014(29):27-35.

[13] 李将敏,陈淑芳.内部控制缺陷披露对资本成本的影响研究——基于沪深两市A股的经验数据[J].西安财经学院学报,2014(6):55-60.

[14] JEONG-BON KIM,et al.Internal control weakness and bank loan contracting:Evidence from SOX section 404 disclosures[J].The Accounting Review,2011,

86(4):1157-1188.

[15] CRABTREE AARON,et al.Credit ratings,Cost of debt,and internal control disclosures:a comparison of SOX 302 and SOX 404[J].Journal of Applied Business Research,2012,28(5):885-902.

[16] 宋京津.内部控制缺陷披露、债务资本成本与债务期限结构[J].湖南财政经济学院学报,2015(1):14-21.

[17] 齐萱,李虹霓.内部控制缺陷披露经济后果研究述评[J].财会通讯,2014(2):79-81.

[18] SAMIR M,et al.Reporting of internal control weaknesses and debt rating changes[J].International Advances in Economic Research,2011,17(4):421-435.

[19] 蒋琰.权益成本、债务成本与公司治理:影响差异性研究[J].管理世界,2009(11):144-155.