出版业上市公司财务绩效评价及优化建议

2018-09-12宾幕容

宾幕容

[提要] 以沪深A股主板市场中出版业上市公司为研究对象,运用2013~2016年度财务报表数据,从盈利能力、资产质量、债务风险和经营增长等方面选取相关财务指标,对我国出版业上市公司财务绩效进行评价,并就如何提升我国出版业上市公司财务绩效提出建议。

关键词:出版业上市公司;财务绩效;评价

中图分类号:F23 文献标识码:A

收录日期:2018年7月9日

在当前数字化转型和新媒体快速发展的大背景下,我国出版产业迅速发展,已经具备相当的产业规模。《2015年新闻出版产业分析报告》指出,我国图书出版品种已从2005年的22.25万种增至2015年的47.58万种,增幅超过100%。在2.3万亿元的文化产业收入中,出版业收入超过1.8万亿元,占收入总额的78.26%,数字出版收入增加到4,403亿元,与过去相比较,年均增长30%以上。文化产业作为市场经济条件下繁荣和发展社会主义文化的重要载体,如何以最低的资源消耗创造更多的文化价值,实现更高的经济效益,是实现出版业由规模数量型增长转向质量效益型增长的关键。本文结合沪深A股主板市场出版业上市公司年报数据,对我国出版业上市公司财务绩效进行评价,并提出优化我国出版业上市公司财务绩效的若干建议。

一、研究对象与评价指标的选取

(一)样本选取与数据来源。以中国证监会上市公司行业分类索引中 “出版业”为对象,以2016年12月为截止时点,共检索14家出版业上市公司为样本数据。为了使财务绩效分析更加客观,本文通过查阅以上公司2013~2016年年度财务报表数据,按以下原则进行样本筛选:(1)基于稳定性原则剔除刚上市的公司;(2)剔除数据无法全面获得的公司。最后,本文最终选取10家出版业上市公司的财务数据进行统计以进行财务绩效评价。文中统计所用年报数据和相关财务指标,主要来源于深圳证券交易所和新源财经。

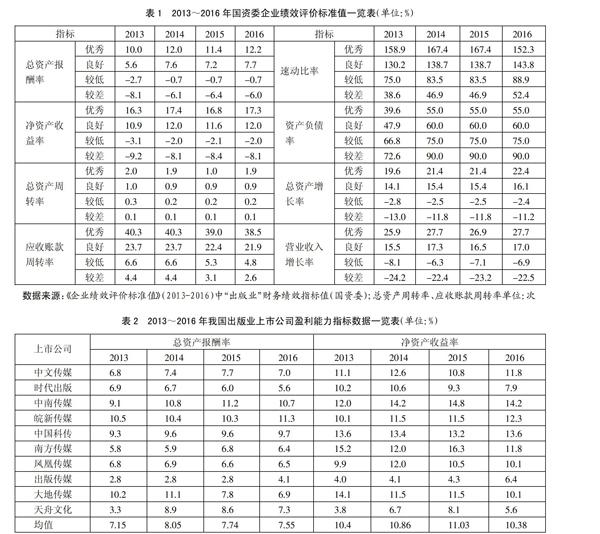

(二)评价指标及参考标准。财务绩效主要表现为企业在成本控制、资产运用管理、资金来源调配、股东权益报酬等方面的实施效果,这种效果主要体现在四个方面:反映资本净收益和资本增值状况以及企业增长性的盈利能力;反映资产管理与使用效率的营运能力;反映企业经济实力、财务状况以及经营稳健性的偿债能力;反映企业抵御经营中不确定因素所带来风险的抗风险能力。财务绩效评价则为应用财务指标体系或构建具体的评价模型对以上内容进行定量分析,并根据评估结果对企业的财务绩效进行评价。因此,本文从盈利能力、资产质量、债务风险和经营增长四个方面,通过选取总资产报酬率、净资产收益率、总资产周转率、应收账款周转率、速动比率、资产负债率、总资产增长率、营业收入增长率等财务指标对我国出版业上市公司财务绩效水平进行评价。各评价指标具体的参照量如表1所示。(表1)

二、我国出版业上市公司财务绩效评价

(一)盈利能力评价。进行盈利能力评价最常用的指标主要有总资产报酬率和净资产收益率。前者指标值越高则资产利用效率越高,反之则表明企业资產利用效率低;后者指标值越高则投资带来的收益越高,反之表明所有者权益的获利能力越弱。表2显示,我国出版业上市公司总资产报酬率除2016年略低于参照标准值“良好”以外,其他3年均高于参照“良好”值;净资产收益率则整体界于“良好”与“较低”之间,略低于总资产报酬率。总体上看,我国出版业上市公司近年来整体盈利状况较好,但近两年有下降的趋势。从行业内部来看,盈利状况最好的是皖新传媒,总资产报酬率、净资产收益率均接近参考标准“优秀”水平,且连续4年表现稳定;出版传媒、中文传媒稳中有升,大地传媒、时代出版则呈下降趋势。(表2)

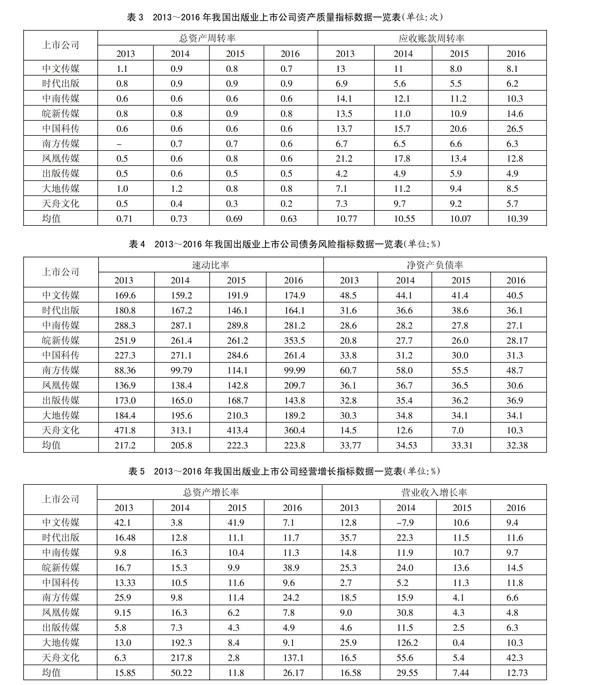

(二)资产质量评价。对资产质量进行评价,主要运用周转率指标。总资产周转率指标值越高则资产质量越高;应收账款周转率指标值越高则表明应收账款收回越快,反之则表明营运资金过多呆滞在应收账款上,产生呆账的风险过大,资产利用效率低下。表3显示,总资产周转率行业均值界于“良好”与“较低”之间,应收账款周转率接近参照值“较低”水平,表明我国出版业上市公司2013~2016年间资产质量总体水平偏低,下降趋势明显。结合年报数据,我国出版业上市公司普遍应收账款持有规模较大,周转速度接近参考标准“较低”临界值,这也表明随着经济整体下行压力的增大,我国出版业上市公司资产质量也在逐步下降,资产利用效率较低,营运效果不理想。(表3)

(三)债务风险评价。速动比率是衡量企业短期偿债能力的重要指标,资产负债率则为反映企业长期偿债能力的重要指标。我国出版业上市公司连续4年速动比率、资产负债率行业均值均远高于参照标准“优秀”值,表明行业整体偿债能力较强。在行业内部,除南方传媒接近参照标准“较低”值、凤凰传媒为“良好”外,其余上市公司均达到“优秀”。较高的速动比率意味着有较多的资金滞留在流动资产上,未更好地加以运用,资金使用效率低下。时代出版、出版传媒、天舟文化等上市公司尽管速动比率维持较高水平,但应收账款占流动资产比重高,且应收账款周转率也远低于行业平均水平,这加大了上市公司的债务风险;较低的资产负债率反映我国出版业上市公司资产主要来源于所有者权益,财务风险较低,对财务杠杆的运用持保守谨慎态度或举债经营能力不足。(表4)

(四)经营增长评价。评价上市公司经营增长能力的财务指标主要有总资产增长率、营业收入增长率等,前者反映企业资产规模增长情况,后者是衡量企业经营状况、预测企业经营业务拓展趋势的重要指标。无论是行业整体,还是不同公司以及同一公司不同时期,我国出版业上市公司在经营增长的相关指标上存在较大的差异,波动性较大,反映出我国出版业上市公司的成长性并不理想。从行业整体水平来看,2013~2014年总资产增长率年均值分别为15.85%、50.22%、11.80%、26.17%,营业收入增长率分别为16.58%、29.55%、7.44%、12.73%,年度间波动幅度较大,经营增长情况存在较大的不稳定性,除2013年外,其余3年营业收入增长速度远低于总资产增长速度,经营规模的扩张并没有带来营业收入的同步增长;在行业内部,中南传媒、凤凰传媒、出版传媒均低于行业平均水平,与参照标准“良好”值差距较大,增速缓慢;大多数上市公司经营增长情况呈波浪型起伏,持续增长能力不足。(表5)

(五)主要评价结论。上述评价数据表明,我国出版业上市公司近年来整体盈利状况较好,但行业内部差异较大,近两年有下降趋势;随着经济整体下行压力的增大,资产质量在逐步下降,资产利用效率偏低;虽然拥有较强的短期偿债能力和较低的资产负债率,财务风险较低,也面临着资源利用不充分或举债经营能力不足等问题。此外,无论行业整体,还是不同公司以及同一公司不同时期,经营增长情况波动性较大,持续增长能力不足。整体而言,我国出版业上市公司财务绩效欠理想。

三、我国出版业上市公司财务绩效优化建议

(一)注重资产质量,提高资产利用效率

1、加强应收账款管理,加速资金回笼。我国出版业上市公司应从事前、事中、事后多环节加强应收账款的管理。(1)建立客户信用档案,加强客户资信调查,以降低赊销规模,减少坏账损失;(2)加强销售部门和财务部门之间的分工与合作,建立奖惩考核机制,提高员工的主动性和积极性,加速资金回笼;(3)规范销售合同签订程序与内容,在合同中明确结算方式、付款期限以及延期付款的相关违约责任,严格各项审批程序,加强应收账款合同管理,针对不同客户采取不同的收账策略,必要时合理运用法律维护权益。

2、积极处理积压存货,改善出版业供给侧结构。应收账款的产生很大程度上源自追求销量或消化库存而盲目赊销产品。2005~2015年,我国图书库存册数从42.48亿册增长到67.83亿册,库存金额从482.92亿元增长到1,082.44亿元,年均分别增长5.97%、12.41%,其中,2008年和2013年库存增长率高达14.07%和16.41%。无效供给过量,库存存货资金占用严重。在供给侧改革背景下,我国出版业上市公司应积极处理积压存货,根据自身资源禀赋情况,结合市场调研,明确市场定位和目标消费者群体,有步骤的进行出版结构调整,改善供给侧结构,提高出版效率,减少无效库存,减少库存存货资金占用,优化存量资产,提高资金使用效率。

(二)优化资本结构,发挥财务杠杆作用。合理安排公司的资本结构需要对经营环境有正确的判断,我国出版业上市公司在对市场需求进行细分的基础上,根据预期現金流量,确定相应的财务杠杆水平,充分利用债券融资工具、金融机构商业贷款、国家产业扶持资金等,以获取上市公司经营发展所需资金。同时,建立风险预警机制,把握负债融资临界点,加强对资金流量的监控,增强财务应变能力和财务弹性,力求降低公司财务风险,提高权益资本收益率,推动上市公司安全经营、持续发展。

(三)寻找新的利润增长点,助力公司成长。随着互联网的发展和移动终端设备的普及,我国出版业已经由传统出版向数字出版转变。我国出版业上市公司应以国家倡导、支持新型阅读空间、全民阅读、实体书店、书香中国建设等为契机,寻找新的利润增长点,实现中国出版业的健康、稳定、可持续发展。

主要参考文献:

[1]柳斌杰.把握新趋势,主攻新难点,谋划新发展:“十三五”时期中国出版业三大关键问题[J].中国出版,2017(2).

[2]王关义,谢巍.我国出版业供给侧改革思路[J].中国出版,2017(1).