上市公司现金股利政策影响因素实证研究

2018-08-23李晓宁王安宜

李晓宁 王安宜

[提要] 股利分配政策与企业发展息息相关,一直以来股利是否实施分配都受到公司股东、债权人、投资者及潜在投资者等利益相关者的瞩目。公司发放股利也向公众传达公司经营状况良好、盈利能力较强的信息,从而吸引更多的投资者。由于我国证券市场并不完善,许多公司股利分配存在一定问题。本文以家电行业为例,将与公司经营现状相关的因素与股利发放进行实证研究,对公司制定合理的股利分配政策、公司的发展研究和投资者的投资方向有着极大作用。

关键词:股利分配;影响因素;实证研究

中图分类号:F27 文献标识码:A

收录日期:2018年6月7日

一、研究假设

(一)盈利能力。上市公司在当年是否进行股利的发放在很大程度上依赖于企业的利润情况,如果企业的盈利好、利润高,那么企业就有相当的能力来分配股利;但是如果企业的利润无法得到保障,当年的盈利状况较差,企业支付的股利就会较低,或者企业发生亏损,这时就需要更多的留存资金,此时可能就会选择不发放现金股利。因此提出假设:

假设1:上市公司的盈利能力是影响股利分配的重要因素,盈利能力越强,发放的股利越多

(二)成长能力。也就是说上市公司的发展状态,如果公司处于不成熟的发展阶段或者高速发展期,公司会为了研发新产品、扩大经营、拓展市场等投入大量资金,那公司就不愿意分出资金进行股利分配。而发展成熟的公司恰恰相反,他们倾向于发放股利来稳定投资者和公司股权结构。因此提出假设:

假设2:上市公司的成长能力是影响股利分配的重要因素,成长能力越强,发放的股利越少

(三)营运能力。企业的营运状况良好,生产、销售、收款等各个相关环节进行良性循环,企业才能获得利润,进而才能进行股利的分配。如果企业经营不善却依然发放股利,那对企业的发展就有可能不利。所以营运能力较强的公司会倾向于发放现金股利,因此提出假设:

假设3:上市公司的营运能力是影响股利分配的重要因素,营运能力越好,发放股利越高

(四)现金流量。现金流量是企业的血脉,缺乏现金流量的公司会面临很大的财务风险,公司会无法进行正常的经营,甚至会出现破产倒闭的情况。所以往往现金流不足的公司会尽量保留现金,维持公司运转。在现金流足够的情况下,上市公司才会考虑发放股利,因为股利需要不菲的资金,这样才不影响企业的正常运作。因此提出假设:

假设4:上市公司的现金流量是影响股利分配的重要因素,现金流量越充足,发放股利越高

(五)负债和资本结构。如果上市公司更多的选择债务融资,使得公司的债务比率过高,利用较高的财务杠杆,公司的利息负担也较重,为了避免财务危机的出现,公司就会调整资本结构,提高内部融资的比例,减少成本,这样就不会发放较高的股利。为了自己的利益,公司的债权人会期望公司减少股利的分配,以免使自己的权益受到损害。因此提出假设:

假设5:上市公司的负债和资本结构是影响股利分配的重要因素,负债率越高,现金股利越低

二、数据选取和模型设定

在沪深证券交易所上市的家电类的公司共计52家,选取了在2017年发放股利且数据完整的30家公司财务数据,并用Excle和Eviews软件进行数据处理。用于实证研究的数据来自于新浪财经的数据库。

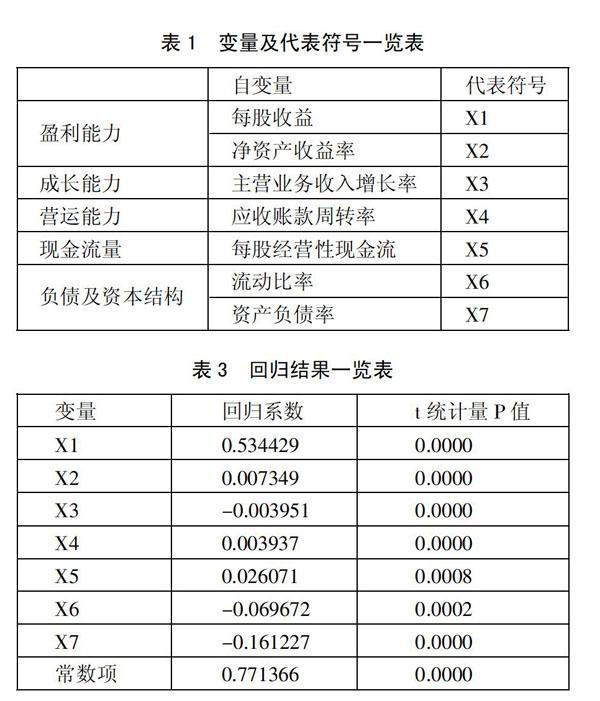

根据研究假设,本文以每股股利为因变量,选取7个自变量作为影响上市公司股利政策的因素。变量说明如表1所示。本文对上市公司股利支付率影响因素的实证研究采用多元线性回归分析的方法。根据前面提出的假设,本文构造的多元线性回归模型形式如下:y=?琢+?茁1x1+?茁2x2+?茁3x3+?茁4x4+?茁5x5+?茁6x6+?茁7x7。(表1)

三、實证检验

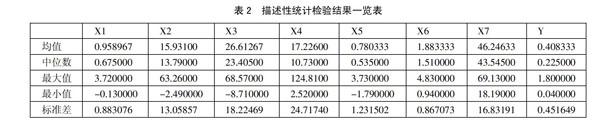

(一)描述性统计检验。在沪深证券交易所上市的家电公司中,2017年发放股利的公司约占比67%,所以股利分红情况相对较好。从表2中可以看出,发放的每股股利的均值约为0.4元,最小值仅为0.04元,股利支付的金额较低。公司的每股经营性现金流均值为0.78,最小值为负数,说明有的公司在现金流不充足的情况下还在发放股利。样本公司的资产负债率均值达到了46%,最大值将近70%,这些公司的资产负债率普遍较高,偿债可能会有风险。(表2)

(二)多元线性回归分析。通过White检验发现所选取的截面数据存在异方差性,因此选择了加权最小二乘法对模型进行回归以消除异方差性,权重为残差平方的倒数。回归结果如表3所示。从系数的显著性来看,每股收益、净资产收益率、主营业务收入增长率、应收账款周转率、每股经营性现金流、流动比率、资产负债率的回归系数t统计量P值都是0.000,都小于1%的显著性水平,说明模型回归的系数非常显著,也就是说这些因素对每股股利有显著的影响。从模型整体的显著性来看,F值为526.1476,相应的概率P值为0.000,说明模型的整体拟合情况良好;从模型整体的拟合度来看,R2和调整R2的值都在99%以上,说明该模型整体上拟合的非常好。从模型拟合的残差序列相关性来看,D-W值为1.765339,较为接近于序列无自相关的标准值2,判断回归残差不存在序列自相关。因此,最小估计统计量仍然是线性、无偏和有效的。(表3)

(三)通过上述实证研究,得出以下结论:

1、接受假设1:家电行业的盈利能力与分配的每股股利呈正相关关系。由表中各变量的回归系数可知,每股收益X1和净资产收益率X2在模型中的系数为正,因此每股收益和净产收益率与每股现金股利呈正相关关系,所以公司盈利能力越强,分配的每股现金股利就越多。

2、接受假设2:家电行业上市公司成长能力与分配的每股现金股利呈负相关关系。由表中各变量的回归系数可知,主营业务收入增长率X3在模型中的系数为负,因此主营业务收入增长率和净利润增长率与分配的每股现金股利呈负相关关系,故公司的成长能力越强,分配的现金股利越少。

3、接受假设3:家电行业上市公司的营运能力和分配的每股现金股利呈正相关关系。由表中各变量的回归系数可知,应收账款周转率X4在模型中的系数为正,因此应收账款周转率与分配的每股现金股利呈正相关关系,所以若公司的营运能力越强则分配的每股股利就越多。

4、接受假设4:家电行业上市公司的现金流与分配的每股现金股利呈正相关关系。由表中各变量的回归系数可知,每股经营性现金流X5在模型中的系数为正,因此每股经营性现金流和分配的现金股利呈正相關关系,当上市公司的每股经营性现金越多时分配的每股现金股利就越多。

5、接受假设5:家电行业上市公司的负债和资本结构与分配的每股现金股利呈负相关关系。由表中各变量的回归系数可知,流动比率X6和资产负债率X7在模型中的系数为负,即资产负债率和流动比率与每股现金股利呈负相关关系,即上市公司负债越多,分配的现金股利越少。

四、总结

对上市公司的管理者和董事会而言,决定是否发放现金股利前要立足于企业的经营现状,综合分析各种相关的因素和财务指标,特别是每股收益、现金流和资本结构,不能为了吸引潜在的投资者而盲目地发放股利,还要考虑到公司未来的发展状况等。可以参考上述实证研究结果,上市公司一定要制定适合自身的股利分配政策。对投资者而言,投资者在证券市场交易时,不要抱有投机的目的,不能只为了获取价差买入卖出股票,也不能一味追逐股利的分配。投资者应当将目光放在企业的盈利和发展潜力上,树立正确的投资理念,从而引导上市公司进行合理的股利发放。随着我国证券市场的不断发展,证券市场这一平台对公司的发展越来越重要,国家通过制定相关的政策不断完善证券市场,让它发挥更大的作用。

主要参考文献:

[1]方光正.上市公司偏好低现金股利政策的成因分析[J].现代管理科学,2005(2).

[2]廖婉容.上市公司持续现金股利政策的影响因素[J].现代商业,2017(9).

[3]李琦.股权结构与创业板上市公司现金股利政策稳定性[J].商业研究,2016(10).

[4]牟晓云,宋文庆.现金股利政策影响因素文献综述[J].时代金融,2014(32).

[5]吴卫华,万迪昉.QFII持股与上市公司的现金股利政策——来自2008~2011年中国A股上市公司的证据[J].山西财经大学学报,2012(11).