山东工业企业杠杆率结构及潜在风险研究

2018-08-22梁梁

梁梁

摘要:近年来,我国企业杠杆率高企,债务负担明显加重。山东省作为工业大省,其工业企业高杠杆问题也较为突出。通过数据对比发现,山东大中型国有企业加杠杆问题突出,规模以上私营企业资产负债率持续下降。文章结合山东区域经济金融发展特征进行深入探究,并进一步分析了山东国有企业高杠杆问题蕴藏的风险隐患。

关键词:杠杆率;资产负债率;隐性担保;产能过剩

一、山东工业企业杠杆率结构分析

(一)山东工业企业高杠杆突出表现于国有企业

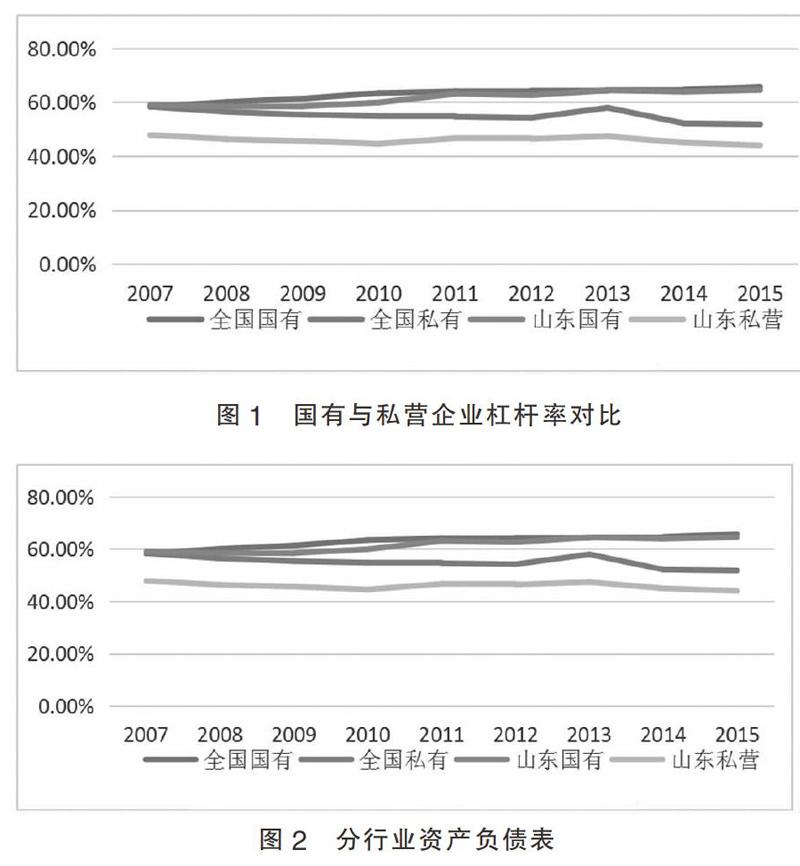

近年来国有企业加杠杆是导致我国非金融企业部门杠杆率高企的重要原因。2007年以来,全国工业企业中,国有企业与私营企业的杠杆率走势明显分化,国有企业的杠杆率水平呈现逐年走高之势,而私营企业的杠杆率水平则于2008年开始低于国有工业企业杠杆率水平,且明显逐年走低,虽然2013年有上升趋势,但2014年又回落并持续走低,国有与私营两者的“剪刀差”呈扩大趋势。

2009年以来,山东工业企业中,国有企业的杠杆率水平呈现较为明显的上升趋势;而私营企业的杠杆率则基本维持在同一水平(资产负债率46%左右),低于全国水平。反映出山东工业企业高杠杆突出表現于国有企业。

(二)山东工业企业高杠杆主要症结在于大中型企业

按照企业规模大小进行数据对比,山东大中型企业的杠杆率水平(资产负债率60%左右)一直高于全省工业企业的平均水平(资产负债率55%左右)。由于小型企业杠杆率大幅走低,与大中型企业的差值更为显著。山东大中型企业负债从2008年的13629.83亿元上升到了2015年的40348.33亿元,同比增加196.03%,但是大中型企业的盈利能力同比仅增加了109.90%,盈利能力不足以覆盖其负债,导致财务杠杆高企。由此可见,是大中型企业的高杠杆抬高了山东省的整体杠杆率水平,这也是山东企业杠杆率高企的主要症结所在。

二、国有大中型企业的“预算软约束”推高杠杆率

预算软约束这一概念是由科尔奈在1980年提出的,最初的含义是指在社会主义计划经济体制下,当企业入不敷出或面临破产时,政府将会给予救援的现象,然而预算软约束不仅仅存在于计划经济体制中,也存在于市场经济体制中。从以前学者的研究中发现,我国国有企业在还贷遇到困难时优先力争政府减免债务和银行减免债务的频率达到80%左右,说明我国国有企业确实存在严重的预算软约束问题。在预算软约束下,国有企业对利率敏感度下降,不惜以高息借入资金,盲目扩张,导致杠杆率节节攀升。尤其是2008年以来,外部需求下滑,国内投资增速回落,国有企业部门利润难以弥补高额的利息支出,其“预算软约束”的特征充分体现,大量借入资金来弥补亏损。据统计,山东大中型国有企业负债从2008年的13629.83亿元上升到了2015年的40348.33亿元,在7年时间里增长了2.96倍。

(一)政府隐性担保助推国有大中型企业高杠杆

国有企业为政府提供了70%以上的财政收入,并且承担了一部分的社会责任,相较于非国有企业,国有企业在融资过程中更容易受到政府优待。研究发现,当国有企业还贷出现困难时,政府甚至还出台了允许企业税前还贷、挂账停息等措施来帮助高负债企业,即国有企业更倾向于采用政府干预色彩很强的非市场化手段来解决财务困境。在政府隐性担保的条件下,国有企业不需要担心贷款违约时可能遭受的抵押物被银行没收的损失。相比没有担保的企业,有隐形担保企业的贷款可获得性好、利率和其他成本较低,银行在放贷过程中也偏向于大中型国有企业,放松对企业贷款的审查和监督,致使其较容易产生过度借贷问题,同时也增加了国有企业贷款的道德风险,降低了其投资效率。

(二)国有企业集中于高资产和产能过剩行业是导致高杠杆的直接原因

山东省经济结构偏重工业主要体现在:一是山东省第二产业比重在三大产业中占比较高,2007年高达57.7%,高出全国水平8.5个百分点;二是在工业企业中山东重工业占主导地位,2015年山东省重工业企业资产在工业企业资产中的比重达到70.08%。山东省国有工业企业资产负债率较高的行业主要分布在化工、石油石化以及煤炭等资产密集型行业上,并且很多僵尸企业大多列为其中。在经济下行、需求疲软时期易出现产能过剩,并且投资回报率较低,导致企业对资金依赖性大,具有高杠杆运行的性质。

三、山东大中型国有工业企业杠杆率风险分析

山东大中型工业企业相对高负债的发展模式,在产能过剩、经济下行时期,往往容易导致企业资金链紧张,催生债务风险乃至金融风险的集中爆发。

(一)高杠杆降低了大中型企业的偿债能力,加大了金融风险隐患

企业偿债能力风险程度主要取决于利息负担和盈利能力。高杠杆状态下,企业融资成本上升,资金周转率下降,再加上经济下行以及大量的资金需求,使得企业的盈利不足以覆盖其成本,大大弱化了企业的偿债能力;偿债成本会不断挤占经济再发展资金,影响企业绩效,也会弱化企业的投资能力。从银行角度来看,我国仍然是银行为主导的金融体系,银行信贷资金分配的不均匀导致国有企业杠杆率偏高,也反过来使得银行信贷紧张,不良贷款攀升,金融风险增加。

(二)高杠杆弱化大中型企业新旧动能转换能力

山东大中型企业相当比例集中于传统制造业、产能过剩行业,在经济步入“新常态”,要素成本与市场环境发生了较大变化的情况下,也逐步意识到新旧动能转换是唯一可行之路。但无论是企业转型,还是产业升级,都需要投入较大的资金成本,而对于高杠杆、高负债的山东大中型工业企业而言,以前的高负债已经固化为低附加值甚至是落后产能的生产设备、僵尸企业等投资,陷入了负债越高、无力承担负债成本的困境。现实中的高杠杆成为大中型企业转型升级的主要障碍之一。山东省大中型工业企业集中在资金和劳动密集型产业上,受经济周期波动的影响较大,存在被动加杠杆的需求。

四、结论与启示

通过比较分析,深入考察山东大中型国有工业企业杠杆率的结构性、差异化特点及其成因和风险,我们得出以下结论与启示:企业杠杆率不仅与经济发展阶段等宏观因素有关,也受规模结构和行业结构等区域特点的影响,在不同地区、不同类型、不同行业会呈现结构性差异化;山东作为工业大省,大中型国有工业企业的高杠杆问题更为突出;商业银行要切实提高对借款企业的风险识别能力,控制贷款规模,不能盲目放贷;企业则要充分认识到杠杆率是一把“双刃剑”,加强自律,理性负债,稳健经营;大型国有企业要认清自己的能力,不能盲目借用政府担保背书大规模负债,要理性负债。

参考文献:

[1]中国人民银行杠杆率研究课题组.中国经济杠杆率水平评估及潜在风险研究[J].金融监管研究,2014(05).

[2]郝慧刚.天津市非金融企业杠杆率水平测算及风险防范[J].华北金融,2016(11).

[3]许一涌.我国非金融企业杠杆率问题研究[J].金融与经济,2014(10).

[4]董小君.我国杠杆率水平、系统性风险与政策体系设计[J].理论探索,2017(02).

[5]潘晶.我国非金融企业杠杆率高企原因及去杠杆路径[J].武汉金融,2016(12).

(作者单位:东营莱商村镇银行)