内蒙古新三板挂牌企业现状及问题研究

2018-08-07刘涛

摘 要:内蒙古新三板挂牌企业存在数量少,股本分布不合理,经营成本高、盈利能力弱、创新动力不足等问题,严重制约本地区经济的发展。内蒙古应充分发挥区域性股权市场平台作用、建立新三板挂牌后备企业库,发展私募股权投资基金、加大企业新三板挂牌政策扶持和配套服务支持,加快新三板挂牌企业在沪深交易所的上市步伐,鼓励企业加强管理和研发、增强企业竞争力等方面入手,提升内蒙古区域产业竞争力,实现内蒙古经济高质量发展。

关键词:内蒙古 新三板 挂牌企业 融资

随着挂牌企业数量快速增长,新三板已经成为中小企业获得融资的重要渠道和高新技术中小企业得以快速发展壮大的有效平台。在当前国家实施创新驱动发展战略的背景下,新三板在推动科技创新,培育战略新兴产业,促进传统产业结构优化升级,提高经济发展质量方面具有重要的意义和作用。然而,在近几年迅猛增长的新三板市场中,内蒙古中小企业挂牌数量很少。如何充分利用新三板,大力促进中小微企业特别是高新技术和战略新兴产业的小微企业发展,对于长期依赖资源型产业发展的内蒙古,有着十分重要而现实的意义。本文就内蒙古新三板挂牌企业现状及存在问题进行分析,并提出解决对策。

一、文献综述

新三板在优化非上市中小企业股权结构、增强其股份流动性、提升投资者对企业的估值及利于企业享受政策优惠等方面具有重要意义,成为我国多层次资本市场建设中的一个重要环节。目前学界关于新三板的研究主要集中于国内外三板市场对比、融资绩效分析、配套制度完善等方面。如张杰(2013)通过对比中国新三板市场与美国场外交易市场,认为新三板市场有利于促进中小高新技术企业的發展[1];林乐芬等(2015)通过对上海、江苏、浙江和安徽的中小企业在新三板融资绩效进行分析,得出新三板中小企业定向增资活跃,营运能力和盈利水平等显著提升的结论[2];方先明等(2015)运用DEA模型对中小企业挂牌后融资效率进行了比较研究,认为融资盲目性、主营业务成长慢、融资渠道狭窄、市场机制不健全是影响中小企业融资效率的主要障碍[3];潘玉军(2011)[4]、程晓明(2011)[5]、田娟娟(2014)[6]、王勇州(2015)[7]、柴瑞娟(2016)[8]等则从相关制度建设和完善的角度进行研究,分别提出建立完善新三板的转板机制、退市机制、做市商制度、风控制度、分层制度等角度,促进新三板挂牌企业高效融资。

已有研究成果更多关注的是国内新三板的宏观状况或是东部省市区样板,而对内蒙古挂牌企业融资问题关注很少,尚无专文讨论。内蒙古企业新三板融资情况总体在国内较为落后,与东部地区存在较大差距,在西部地区也不靠前。迫切需要学者们从多学科、多角度、多层次深入研究,为推进更多更好的内蒙古中小企业在新三板挂牌融资献计献策,本文希望起到抛砖引玉的效果。

二、内蒙古新三板挂牌企业融资现状

[JP3]内蒙古新三板挂牌企业融资状况大体可以通过挂牌企业的数量、融资规模、行业和地域分布以及行业排名等几个方面来考察。

(一)挂牌企业数量

2014年11月,包头市展浩电气股份有限公司成为内蒙古首家在新三板挂牌的企业。此后,随着骑士乳业、赛科星、佰惠生、大唐药业等企业的陆续上市,激起了内蒙古中小企业挂牌上市的热情,2015至2016年,共有57家企业挂牌上市,在内蒙古全部挂牌企业中占比高达83.8%。2016年以后,内蒙古中小企业挂牌上市数量大幅减少,2017年挂牌上市数量只有7家,截止到2018年3月内蒙古在新三板挂牌企业总计有68家,占全国比重为0.59%(详见表1)。另外从2016年5月新三板分层以来至今,内蒙古在基础层共有55家企业,创新层共有13家企业,分别占全国比重为0.5%和1%。总体来看,内蒙古新三板挂牌企业总量少,在全国的排名靠后。从分层看,基础层企业数量远大于创新层企业数量,不过从占全国比重来看,创新层企业数量要高于基础层企业数量,从企业挂牌进程来看,主要集中于2015-2016年,2017年企业挂牌数量急剧减少,只有6家,2018年开局情况也不佳,截止3月底只有两家挂牌。

(二)挂牌企业融资规模

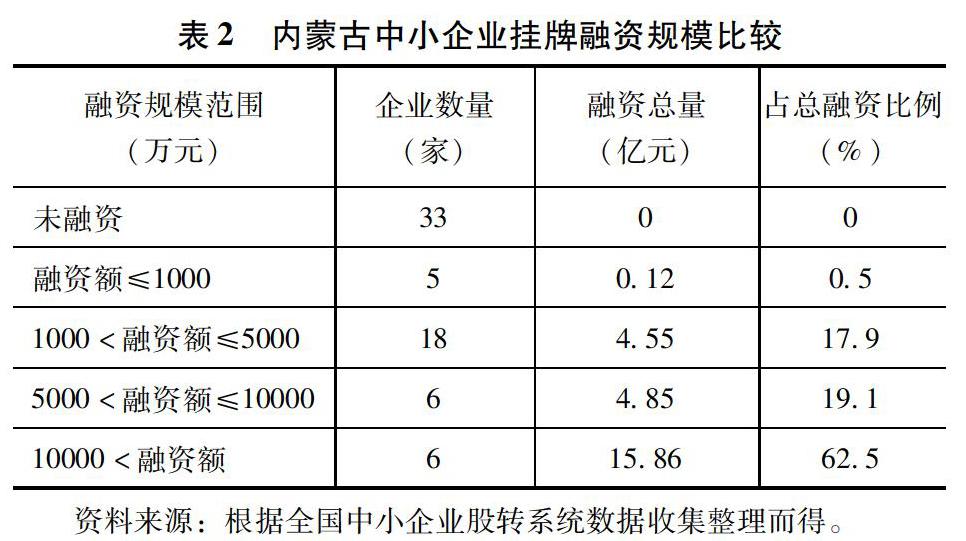

截止2017年底,内蒙古共有35家挂牌企业进行了52次融资,合计融资规模超过25亿元,有效实现了资源优化配置,为企业规模壮大和竞争力提升起到有力支撑作用,也为推动内蒙古经济高质量发展发挥了积极作用。但是,需要注意的是挂牌企业融资能力差距悬殊。融资额排名前六位的企业融资总和占全部融资额的比重高达62.5%,其中,赛科星累计3次融资总额超过7.6亿元(详见表2),是内蒙古挂牌企业中融资规模最大的企业;而同时,也有近半数企业自挂牌以来未能融资。

(三)挂牌企业分布

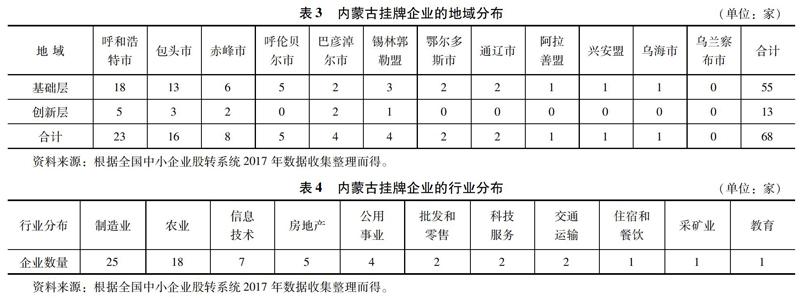

从地域分布看,呼包赤三市集中了近3/4的内蒙古挂牌企业,呼伦贝尔市等8个盟市共计挂牌20家企业,乌兰察布市目前仍然没有上市企业。从分层角度看,内蒙古仅有呼和浩特市等5个盟市有创新层挂牌企业(详见表3)。无论从数量看,还是从分层方面看,挂牌企业的地域分布都不均衡。

从行业分布看,内蒙古挂牌企业主要集中于制造业、农牧业等具有地区资源优势的传统产业,而属于信息技术、生物医药、新材料、生态环保等科技含量高、未来发展潜力较大的新兴行业的上市企业较少(详见表4)。挂牌企业行业分布不均衡,反映出产业发展的不均衡,也表明内蒙古产业结构升级优化和新兴战略产业的培育仍然面临艰巨任务。

(四)挂牌企业行业竞争力

从行业竞争力排名看,内蒙古挂牌企业可以分为三个层次或梯队。第一梯队,行业排名领先,竞争优势明显。如赛科星、澳菲利、佰惠生、凌志股份、三瑞农科、昶辉生物等主要经营农牧业的挂牌企业,分别在奶牛育种、肉制品、食糖、马铃薯加工、种子、食品添加剂等相关行业中名列前茅;此外,奔腾集团、蒙水股份各自在批发零售、公用事业行业体现出明显竞争优势,企业融资和分红的能力也较强。第二梯队,企业在行业处于中游水平,竞争优势不明显,面临发展瓶颈。以骑士乳业为代表的一些挂牌企业。第三梯队,在行业中排名靠后,缺乏行业竞争力。如分别从事机械制造、软件开发及服务、电力设备制造的展浩电气、华腾科技、浩源新材等,它们共同的特征是规模小,缺乏竞争力,股东回报率低,融资能力几近丧失(详见表5)。

三、内蒙古挂牌企业融资中存在问题

与国内其他省市相比较,内蒙古挂牌企业融资能力整体偏弱,存在挂牌企业数量少,企业股本结构分布不合理,分红派现能力差,经营成本高、盈利能力弱等问题。

(一)挂牌企业数量少、全国排名靠后

2014年至2017年来,内蒙古挂牌企业数量在全国排名始终在25-26位徘徊。截止2017年底,内蒙古挂牌企业仅有66家,而同期全国31省市区平均挂牌企业数量为375家,东部地区各省市平均挂牌企业数为844家,中部地区各省平均挂牌企业数为740家,东北地区各省平均挂牌企业数为363家,西部各省市区平均挂牌企业数为112家。可见,内蒙古挂牌企业平均数量远远低于全国及其他地区平均水平。在西部12省市区中,内蒙古挂牌企业数量排名第7位,企业挂牌数量增速慢于紧随其后的宁夏和贵州,存在被超过的可能(详见表6)。

(二)挂牌企业股本分布不合理、后备企业不足

内蒙古挂牌企业股本分布与全国挂牌企业股本分布不一致,体现在以下三个方面。一是全国挂牌企业股本分布呈现主要集中于1000-10000万股,占比为81.4%,而内蒙古挂牌企业股本分布呈现主要集中于股本在3000万以上,占比为78.8%;二是全国挂牌企业分布在1000-3000万股的数量最多,而内蒙古挂牌企业分布在5000-10000万股的数量最多;三是股本在1000万以下的内蒙古挂牌企业非常少,仅有2家(占比3.0%),远低于全国7.9%的分布水平,显现出后备力量明显不足的问题(详见表7)。

(三)挂牌企业融资规模及回报率差异明显

在2014-2017年間,内蒙古先后有35家挂牌企业融资,其中赛科星、健隆生物、凌志股份、佰惠生、口岸旅游、蒙都羊业六家企业融资能力较强,融资额均超过亿元,其余29家企业融资规模都比较小,融资合计仅占总融资额的37.5%。融资最多的赛科星融资达7.57亿元,是融资最少的华腾科技的473倍。充分反映出企业间融资能力差距较大。内蒙古挂牌企业融资回报率整体不高。在挂牌企业中,仅三瑞农科、元和药业、金海股份、金田股份、世环新材、大唐药业等6家企业融资回报率较高,挂牌至今融资总回报率在50%以上(见表5),其他挂牌企业融资总回报率较低,还有42家企业从未分红派现。融资回报率低,分红能力差,又反过来影响了企业的融资能力。

(四)挂牌企业经营成本高,盈利能力弱,创新动力不足

内蒙古挂牌企业大多处于企业成长期,普遍存在营业成本及管理费用增长快于营业收入和净利润的增长,导致销售净利润率和净资产收益率下降迅速,为追求规模扩大而大量融资导致资产负债率上升较快,应收账款也较高,存在较高财务风险。以营业收入排名第一的赛科星为例:2015-2017年营业收入增长80.7%,同期营业成本和财务费用分别增加85.6%、111.4%,而同期销售毛利率、销售净利率和净资产收益率分别下降了5.9%、67.7%、71.5%,净利润也下降49.7%,盈利水平有待提高,同时企业研发投入很低,仅占营业收入的0.6%。企业技术研发和储备不足,后续创新动力明显不足(详见表8)。

四、推动内蒙古中小企业挂牌融资的建议

推动内蒙古中小企业挂牌融资,对促进供给侧结构性改革的深化,提升内蒙古区域产业竞争力,实现内蒙古城乡协调发展都有重要意义。建议如下:

(一)充分发挥区域性股权市场平台作用,建立新三板挂牌后备企业库

区域性股权市场已成为多层次资本市场体系基础环节。内蒙古要加快发展和完善股权交易中心建设,充分发挥其作为区域股权交易市场的平台作用,建立新三板挂牌后备企业库。通过资金补贴、政策优惠等措施,积极支持区内特色产业、战略性新兴产业、现代服务业等企业进场挂牌,开展股权、债权转让和融资;尤其要大力支持创新型企业、高新技术企业进场挂牌,吸引私募融资,促进企业快速成长;特别是要支持蒙东地区农牧业企业积极进入股权市场的特色产业板块挂牌。以区域性股权市场挂牌企业为基础,建立新三板挂牌后备企业库。

同时应积极探索股权交易市场与新三板的对接与合作机制,充分发挥股权交易中心平台优势,为企业在区域性股权交易市场挂牌发展较为成熟后进入新三板交易市场创造条件。

(二)大力发展私募股权投资基金,推动中小微企业挂牌

私募股权投资基金的发展,可以增加企业融资渠道,提高企业融资效率,同时为融资企业提供管理与技术支持,拉动和规范民间投资,对于培育后备挂牌企业,推动中小企业挂牌上市融资有着重要意义。内蒙古要大力发展各类私募股权投资基金,利用自治区股权市场平台,支持鼓励各类私募股权投资基金优选处于种子期、初创期、扩展期、夹层期、收购期等不同阶段的本区域创新型企业和高成长企业进行投资,促进优秀中小微企业的快速成长和发展壮大。鼓励优秀小微企业首先在自治区股权市场挂牌,支持具备条件的中小优秀企业在新三板挂牌。

(三)加大企业新三板挂牌政策扶持和配套服务支持

加大企业新三板挂牌政策扶持力度,针对企业新三板挂牌需求,完善企业挂牌、融资、税收等优惠政策,对挂牌企业较少的蒙东地区及其他盟市企业给予一定的政策倾斜。要加强和完善对战略新兴企业和高新技术中小企业的政策支持和投融资服务。支持符合条件的创新创业企业通过区域股权交易中心挂牌、配股、定向增发、并购重组、发行债券等多种方式,拓宽直接融资渠道。推动银行业机构为科技型小微企业提供包括授信、支付结算、资产管理等在内的综合性金融服务,支持政府性融资担保机构为科技型中小企业发债提供担保,地方各级政府则要建立政银担、政银保等不同类型的风险补偿机制,为中小企业专利贷款提供保证保险服务。加强与媒体的合作,积极向社会推介优秀挂牌公司及创业者,提高挂牌公司社会关注度,满足企业对提升社会声誉的需求。参见《内蒙古自治区人民政府关于强化实施创新驱动发展战略进一步推进大众创业万众创新深入发展的实施意见》(内政发〔2018〕14号)[EB/OL]http://www.nmg.gov.cn/xxgkml/zzqzf/gkml/201804/t20180427_669630.html要建立包括券商、律师、会计师事务所、商业银行、投资机构等多种中介服务在内的平台,为拟挂牌中小企业提供高效、便捷的配套服务。

(四)加快新三板挂牌龙头企业在沪深交易所的上市步伐

建立和完善新三板企业发展评价体系和风险监控体系,积极支持在主营收入和净利润行业排名靠前、创新能力强的已挂牌龙头企业,抓住目前沪深两市待申请IPO企业相对较少的契机,加速向主板、中小板和创业板提出上市申请,推动相关企业在更大的融资平台上高质量发展。可以综合依据挂牌企业实际规模和营收能力,推进其分别向不同层次资本市场上市。对于主营收入和净利润行业排名靠前,股本大于2亿股的挂牌企业,应谋求在主板上市,如赛科星等4家企业;对于主营收入和净利润行业排名靠前,股本在1亿-2亿股的挂牌企业,应争取在中小板上市,如骑士乳业等8家企业;对于主营收入和净利润在行业排名居中,股本在3000万-1亿股的挂牌企业,主要在創业板申请上市,如宏远电器等10家企业。通过以上挂牌企业有计划地分别在主板、中小板和创业板上市。

(五)鼓励企业加强管理和研发,大力提升企业竞争力

建立挂牌企业动态跟踪服务,开展企业重点走访,及时协调帮助企业解决新三板挂牌中遇到的问题,联合券商、高校、创投,通过定期讲座、经验交流、网络课程等方式为中小微企业管理层提供培训,提高企业内部治理水平,降低成本。通过落实企业研发费用加计扣除等税收激励政策和知识产权质押等鼓励创新的金融政策等刘涛.内蒙古上市企业股权融资现状、问题及对策研究[J].内蒙古社会科学(汉文版),2017,38(01):177-183.,增强内蒙古企业创新能力和市场竞争力,促进企业发展壮大,提升企业整体实力,增强企业发展后劲,顺利跨过证券市场门槛要求,实现挂牌融资。

综上,内蒙古需要从加快挂牌企业IPO步伐、完善区域性股权市场、大力发展私募股权投资基金、提升企业竞争力等方面,推动内蒙古中小企业挂牌融资,促进供给侧结构性改革的深化,提升内蒙古区域产业竞争力,实现内蒙古经济高质量发展。

参考文献:

[1]张杰.中美多层次资本市场体系比较及对我国新三板建设的启示[J].商业时代,2013(30).

[2]林乐芬等.中小企业新三板市场融资现状与绩效分析--以"三省一市"694家中小企业为例[J].河北经贸大学学报,2015(06)

[3]方先明等.中小企业在新三板市场融资效率研究[J].经济管理,2015(10).

[4]潘玉军.我国新三板转板机制及对国际经验的借鉴研究[J].商品与质量,2011(S7).

[5]程晓明等.中国新三板退市机制及其完善建议[J].中国证券期货,2011(05).

[6]田娟娟等.扩容后新三板市场的流动性风险[J].金融论坛,2014(11).

[7]王勇州. 新三板企业内部控制研究[D].云南大学,2015.

[8]柴瑞娟等.从美国纳斯达克市场分层评我国新三板分层[J].海南金融,2016(05).