抵押物处置与农房抵押贷款困境:基于演化博弈的分析

2018-08-07王直民孙淑萍鲍海君

王直民,孙淑萍,鲍海君

(1.浙江财经大学公共管理学院,浙江 杭州 310018;2.浙江金融职业学院,浙江 杭州 310018)

1 引言

十九大报告提出实施乡村振兴战略,加快推进农业农村现代化。乡村振兴离不开金融的支持和服务,但是农村金融一直是金融体系的薄弱环节,农村金融资源外流十分严重,资金短缺已经成为制约农村经济社会发展的主要瓶颈之一[1-2]。在政策性金融和合作性金融运行不畅的情势下,商业性金融再次进入决策视野,而农村有效担保物不足则成为制约商业性金融发展的主要原因[3]。住房通常是农民最主要的财产,如果能通过抵押贷款制度将其盘活成“动产”,将有助于缓解农村资金短缺状况。因此,近几年来,农民住房财产权抵押(以下简称农房抵押)贷款已经成为农村金融改革创新的热点。

2015年,国务院有关农房抵押贷款试点指导意见以及全国人大常委会关于在试点地区暂停实施宅基地使用权不得抵押等法律规定的决定都对农房抵押贷款问题进行了积极探索。然而,根据试点地区的调查数据,农房抵押贷款试点工作虽然取得了一定成效,但是仍然面临着很大的发展困境。本文采用演化博弈模型对农房抵押贷款困境的形成机理与影响因素进行分析,希望能为完善农房抵押贷款制度提供参考。

2 农房抵押贷款困境及其原因

2.1 农房抵押贷款发展的多重困境

目前全国大部分省、自治区、直辖市都开展了农房抵押贷款试点工作并取得了一定成效[4],主要表现在试点政策覆盖面迅速扩大、贷款金融机构的类型和数量增加、贷款规模持续增长等。但是从先期试点情况来看,农房抵押贷款发展还存在不少问题。为此,本节以较早开展农房抵押贷款试点工作的浙江省为例进行分析。

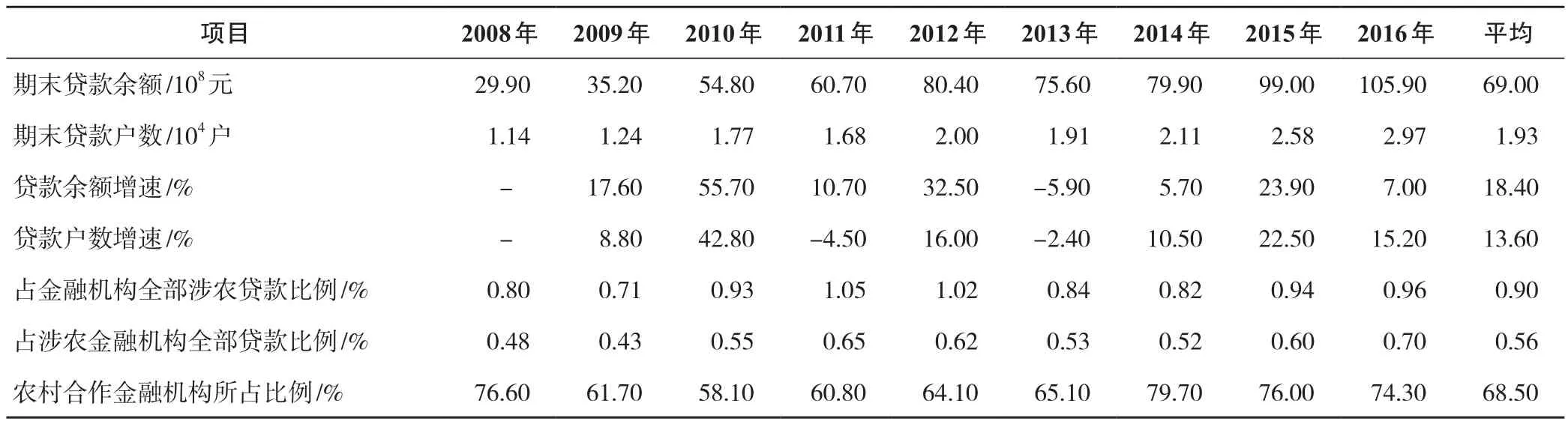

浙江省早在2008年就在全省范围内开展了农房抵押贷款试点工作。2015年12月,义乌、乐清、瑞安、青田4个县(市)又被纳入全国试点范围。从统计数据来看,农房抵押贷款发展面临的困境主要表现在以下几个方面:(1)贷款规模及比例偏小。截止到2016年底,农房抵押贷款占涉农金融机构涉农贷款的0.90%,占其全部贷款的0.56%,农房抵押贷款没有成为金融机构涉农贷款的主流。(2)对金融机构缺乏吸引力。虽然近几年开展农房抵押贷款的金融机构类型和数量有所增加,但是农村合作金融机构仍然是农房抵押贷款的主体,其发放的农房抵押贷款数量占全部农房抵押贷款数量的近七成,说明农房抵押贷款对多数金融机构尤其是商业银行还缺乏吸引力。(3)贷款增速明显下降。农房抵押贷款余额和贷款户数增速分别从2010年的55.70%和42.90%下降到2016年的7.00%和15.20%,显示农房抵押贷款开始增长乏力。(4)部分农房抵押贷款名不符实。不少涉农金融机构要求农户在办理农房抵押贷款时还要提供第三方担保,这类贷款本质上仍然属于传统的担保贷款,设置农房抵押担保的目的仅仅是为了业务统计上的需要。近10年的数据表明(表1),农房抵押贷款并没有大规模激活“农民沉睡的资产”,没有释放沉淀在农房中的巨量农村资金,没有显著消除农民融资难的困境。可以说,农房抵押贷款试点政策没有实现预期的政策目标。

表1 2008—2016年浙江省农房抵押贷款发展状况Tab.1 The development of PHPM from 2008 to 2016 in Zhejiang Province

2.2 农房抵押贷款发展受困的原因

不动产抵押是现代社会最重要的融资担保方式,也是中国历史上农村借贷的主要担保方式[5]。在当前农村信用体系不健全的背景下,农房抵押贷款理应成为农村信贷的重要形式。可令人困惑的是,农房抵押贷款不仅没有成为农村信贷的主流,而且其发展速度也呈现放缓趋势,甚至成为许多涉农金融机构的“鸡肋”业务。为什么农房抵押贷款试点政策的实施效果会不尽如人意?可以从政府、农户和金融机构三个角度来进行分析。

政府是农房抵押贷款制度的供给者,政府的意愿和行为对政策实施效果具有重大影响。发展农村经济、缩小城乡差距、满足广大农村居民的发展需要、实现乡村振兴是政府当前的重点工作之一。政府希望通过发展农房抵押贷款,扩大农民土地财产权益,缓解农民融资难,推进农村经济社会发展的意愿毋庸置疑。事实上,作为一种强制性的制度变迁,现有的农房抵押贷款制度和试点政策就是在政府的强力推动下建立和出台的。从贷款需求来看,农户是农房抵押贷款的需求者,农户的贷款意愿直接决定了农房抵押贷款的发展潜力。通过对浙江、江苏、重庆、成都等地区农户的调查发现,农民对农房抵押贷款的需求和意愿比较强烈,而且经济越发达的地区,农民的需求和意愿就越强烈[6-9]。因此,农房抵押贷款试点政策绩效不彰的关键主要不在需求方面。从贷款供给来看,“三农”的弱质性和高风险性、农村金融体系不完善、缺少规模经济导致的信贷成本过高等原因造成金融机构的惜贷行为,从而导致农村信贷供给不足,大量农户的金融需求无法得到满足[10]。

与其他农村信贷相比,为什么理论上更具比较优势的农房抵押贷款反而不受金融机构的青睐?学界普遍认为,农房抵押与现行法律相冲突是制约农房抵押贷款发展的最主要原因[3,11-12]。农房抵押的核心是宅基地使用权抵押,由于宅基地具有社会保障属性,中国法律对宅基地流转进行了严格限制。《担保法》和《物权法》均明确规定“宅基地使用权不得抵押”,导致“房地一体”抵押原则下的农房抵押也受到严格限制,制约了农房抵押贷款业务发展。因此,《关于开展农村承包土地的经营权和农民住房财产权抵押贷款试点的指导意见》和各地出台的农房抵押贷款试点政策都在尝试突破宅基地使用权不得抵押的法律限制。但是,为何试点地区在给宅基地使用权抵押“松绑”后仍然没有出现农房抵押贷款的明显增长?这可能与抵押物处置难有关。虽然学界已经认识到抵押物处置难可能是影响农房抵押贷款发展的重要原因[12],但是对抵押物处置影响农房抵押贷款行为的内在机理还缺乏深刻认识,因此有必要对此进行进一步研究。

3 农房抵押贷款演化博弈分析

农房抵押贷款可简化为一个动态博弈模型(图1)。在第一阶段博弈中,农户首先行动,提出贷款申请,金融机构决定放贷或不放贷。如果金融机构不放贷,则博弈结束。如果金融机构放贷,则进入第二阶段博弈,即农户决定还贷或不还贷。如果农户还贷,则博弈结束。如果农户不还贷,则进入第三阶段博弈,即金融机构决定处置或不处置抵押物。如果金融机构不处置抵押物,则博弈结束。如果金融机构决定处置抵押物,则进入第四阶段博弈,即农户决定还贷或不还贷。如果农户选择还贷,则金融机构将停止处置抵押物而结束博弈。如果农户选择不还贷,则金融机构通过处置抵押物而结束博弈。

图1 农房抵押贷款动态博弈模型Fig.1 The dynamic game model of PHPM

传统的动态博弈模型将农房抵押贷款简化为金融机构和农户两个完全理性的个体之间的博弈,不符合金融机构和农户两大群体博弈的情况。本文采用演化博弈模型对金融机构放贷以后的博弈过程进行分析,研究抵押物处置与农房抵押贷款行为的关系及其演化稳定策略,进而分析博弈结果对金融机构放贷行为的影响。同时,本文引入抵押物处置成功率k,以反映目前农房抵押物处置难的情况。演化博弈以生物进化论为思想基础,以博弈主体的有限理性假设为前提,以群体博弈为研究对象,假设群体成员通过不断学习和模仿来获得最优策略。从动态演化过程来解释博弈的均衡结果,能更深刻地揭示博弈主体行为选择的内在机理和影响因素。

3.1 模型的基本假设

博弈参与人:博弈参与人为金融机构(B)和农户(F)两个群体。博弈主体是从两个群体中随机抽取的两个个体。

参与人的策略空间:金融机构放贷以后,农户的策略空间是(还贷,不还贷);金融机构的策略空间是(处置,不处置)。因此,博弈有4种策略组合:(不处置,还贷)、(不处置,不还贷)、(处置,还贷)和(处置,不还贷)。(处置,还贷)是指农户在没有主动还贷意愿和行为的前提下,金融机构向法院提起诉讼展开抵押物处置行动,农户在收到法院传票或经调解后选择还贷的情形。其余三种博弈结果的含义比较清楚。

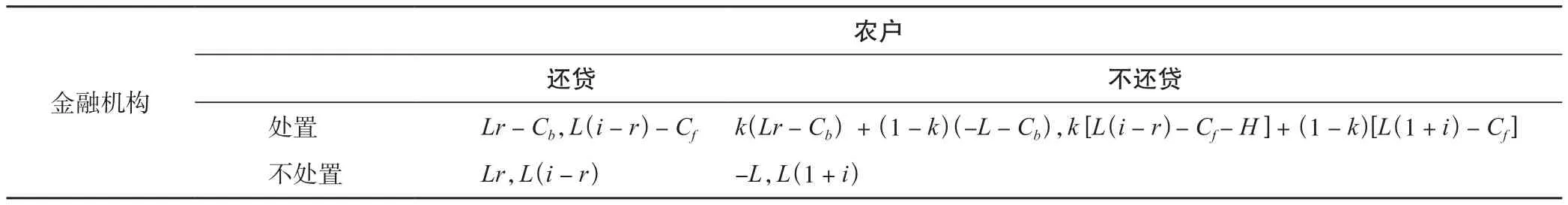

参与人的收益情况:(1)博弈参数:贷款资金为L,贷款利率为r,投资回报率为i,农房抵押价值为H,贷款比率为ρ,处置抵押物时金融机构和农户承担的成本分别为Cb和Cf,抵押物处置成功率为k;(2)当农户主动还贷时,金融机构的收益是Lr,农户的收益是L(i-r);(3)当农户不还贷且金融机构不处置抵押物时,金融机构的收益是-L,农户的收益是L(1 +i)①农户不还贷有两种情形,一是经营失败违约,二是恶意违约,本文仅考虑恶意违约的情形。;(4)当农户在金融机构展开抵押物处置行动后选择还贷时②这种情况通常已经进入司法处置程序,由于农户选择还贷将使得抵押物最终不会被处置,但是双方的处置成本部分已经发生。为简化分析,假设这种情况下的处置成本与最终处置抵押物时的成本相等。,金融机构和农户的收益分别为Lr-Cb和L(i-r)-Cf;(5)当农户不还贷且金融机构处置抵押物时,金融机构的收益是Lr-Cb(处置成功)或-L-Cb(处置不成功);农户的收益是L(i-r)-Cf-H(处置成功)或L(1 +i)-Cf(处置不成功)。

博弈相关参数如表2所示,金融机构和农户的收益矩阵如表3所示。

为分析方便,令R1=Lr-Cb,R2=L(i-r)-Cf,R3=kL(1 +r)- (L+Cb),R4= -k(L+Lr+H)+L(1 +i)-Cf,R5=Lr,R6=L(i-r),R7= -L,R8=L(1 +i),则表3的收益矩阵可改写为如表4所示。

3.2 博弈的复制动态方程

演化博弈分析的核心是要确立博弈主体的学习机制和策略转换规则。博弈主体的学习机制和策略转换规则千变万化,相应的动态演化机制也多种多样,其中比较常见的是由Taylor和Jonker于1978年提出的复制动态模型[13]。该模型假设群体中选择某一策略的比例变化率等于该策略当前比例与该策略相对收益(该策略收益与群体平均收益之差)的乘积。

假设金融机构选择处置抵押物的比例为x,选择不处置抵押物的比例为1 -x;农户选择还贷的比例为y,选择不还贷的比例为1 -y。根据表4可得:

表2 相关参数的符号及其含义Tab.2 The symbols and meanings of parameters in game theory model

表3 金融机构和农户的收益矩阵Tab. 3 The income matrix of financial institutes and peasants

表4 金融机构和农户的简化收益矩阵Tab.4 The simplified income matrix of financial institutes and peasants

金融机构选择处置抵押物的期望收益:

金融机构选择不处置抵押物的期望收益:

金融机构的平均期望收益:

金融机构的复制动态方程:

农户的动态复制方程:

令dy/dt= 0,则y1= 0,y2= 1,x* =L(1 +r)/[k(L+Lr+H)]

由此可得博弈的5个局部平衡点:(0,0)、(0,1)、(1,0)、(1,1)、(x*,y*)。

3.3 博弈的演化稳定分析

博弈的演化稳定策略可根据上述局部平衡点的稳定性来判断。将式(4)、式(8)作Taylor展开并只取一次项,可得式(4)、式(8)的近似线性方程组:

令dx/dt= 0,则x1= 0,x2= 1,y* = 1 -Cb/[kL(1 +r)]

农户选择还贷的期望收益:

农户选择不还贷的期望收益:

农户的平均期望收益:

将

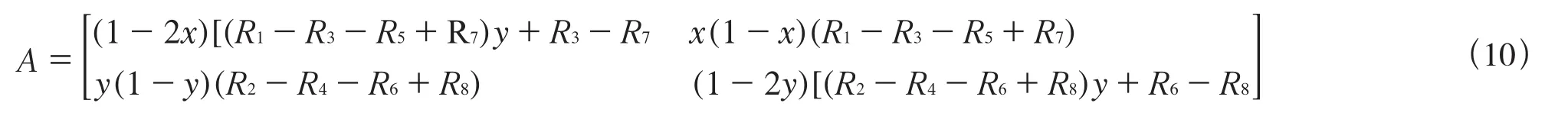

(9)式的系数矩阵记作A,则:

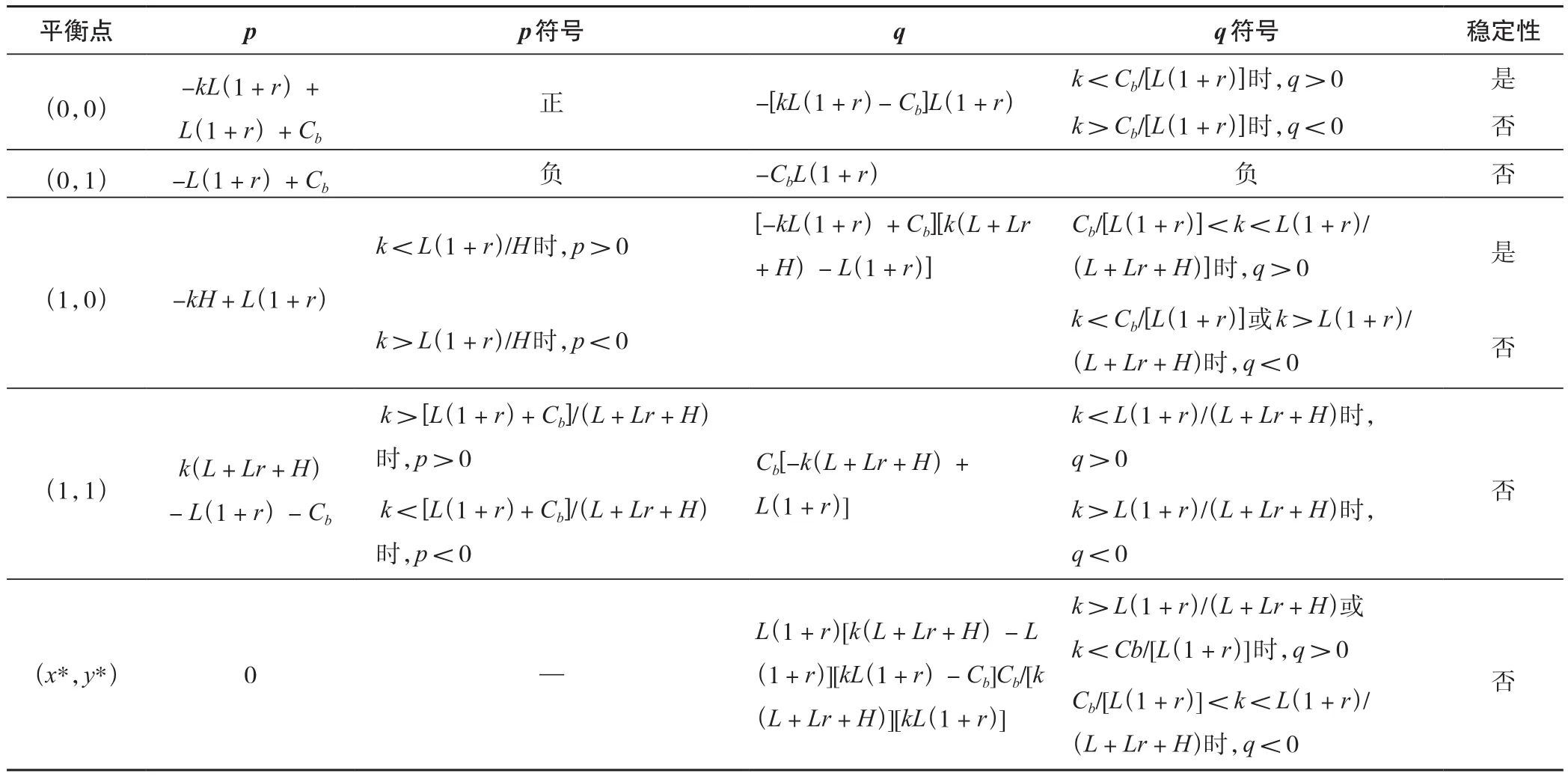

根据微分方程稳定性理论,局部平衡点的稳定性可根据A的特征方程参数p、q的符号来判断,p是A的负迹,q是A的行列式det(A)。当p>0且q>0时,平衡点稳定;当p<0或q<0时,平衡点不稳定。稳定性判断结果如表5所示。

表5 局部均衡点的稳定性Tab.5 The stability of partial equilibrium points

(1)对(0,0)点,由于0≤k≤1,Cb>0,则p>0。当k<Cb/[L(1 +r)]时,q>0,则(0,0)是稳定点;当k>Cb/[L(1 +r)]时,q<0,则(0,0)是不稳定点。

(2)对(0,1)点,由于0<Cb<Lr<L,则p<0,q<0,因此(0,1)是不稳定点。

(3)对(1,0)点,当k<L(1 +r)/H时,p>0;当Cb/[L(1 +r)]<k<L(1 +r)/ (L+Lr+H)时,q>0。因此,Cb/[L(1 +r)]<k<L(1 +r)/(L+Lr+H)时,(1,0)是稳定点;k<Cb/[L(1 +r)]或k>L(1 +r)/(L+Lr+H)时,(1,0)是不稳定点。

(4)对(1,1)点,当k>[L(1 +r)+Cb]/(L+Lr+H)时,p>0;当k<L(1 +r)/(L+Lr+H)时,q>0。由于Cb>0,p、q不可能同时取正号,因此(1,1)是不稳定点。

(5)对(x*,y*)点,p= 0;当k>L(1 +r)/(L+Lr+H)时,q>0。因此(x*,y*)是鞍点,也是不稳定点。

因此,在其他博弈参数不变的情况下,金融机构和农户的演化博弈结果取决于抵押物处置成功率k,具体可分为以下几种情景:

情景一:当0≤k<Cb/[L(1 +r)]时,演化稳定策略是(不处置,不还贷)。这是因为当抵押物处置成功率很低时,农户不还贷的期望收益超过还贷的期望收益,农户选择还贷的比例将越来越小,最终达到不还贷的演化稳定状态。同时,由于抵押物处置成功率太低,金融机构不仅无法实现抵押权,而且还要承担处置成本,因此金融机构的最优选择是不处置,这使得金融机构选择处置抵押物的比例越来越低,最终达到不处置的演化稳定状态。

情景二:当Cb/[L(1 +r)]<k<L(1 +r)/(L+Lr+H)时,演化稳定策略是(处置,不还贷)。对农户而言,当抵押物处置成功率落在上述区间时,抵押物被处置的风险仍然无法“震慑”农户的不还贷行为,不还贷的期望收益仍然大于还贷的期望收益,其最优选择是不还贷,农户选择还贷的比例将越来越小,最终达到不还贷的演化稳定状态。对金融机构而言,随着抵押物处置成功率的提高,处置抵押物的期望收益已经大于不处置的期望收益,其最优选择是处置抵押物,金融机构选择处置的比例将越来越大,最终达到处置的演化稳定状态。

以上分析表明,抵押物处置成功率不能太低,否则将出现农户不还贷的演化结果。在抵押物处置成功率较低时,金融机构很难实现抵押权,将面临较大的信贷风险。根据图1的动态博弈模型,当预测到农户将出现不还贷的结果时,金融机构将在博弈一开始时就选择不放贷以避免潜在损失。因此,过低的抵押物处置成功率将激发金融机构的惜贷行为。

情景三:当L(1 +r)/(L+Lr+H)<k≤1时,不存在演化稳定策略。换言之,当金融机构处置抵押物的比例提高时,农户将趋向于还贷;当农户趋向于还贷时,金融机构将趋向于不处置;当金融机构趋向于不处置时,农户将趋向于不还贷;当农户趋向于不还贷时,金融机构将趋向于处置,如此等等,通过反复循环始终无法达到演化稳定状态(图2)。此时,金融机构和农户的策略选择是一个动态变化的过程,双方选择某个策略的比例互为因果。由式(4)、式(8)可知,L(1 +r)/[k(L+Lr+H)])和1 -Cb/[kL(1 +r)]就是金融机构和农户的动态比例。

金融机构采用的概率策略为:

农户采用的概率策略为:

图2 金融机构和农户的动态复制过程Fig.2 The dynamic replication process of financial institutes and peasants

联合式(11)、式(12)可得金融机构和农户的策略概率曲线(图3)。粗实线和粗虚线分别表示金融机构和农户选择处置抵押物和选择还贷策略的概率,P是博弈平衡点,即金融机构以L(1 +r)/[k(L+Lr+H)]的概率处置抵押物,农户以1 -Cb/[kL(1 +r)]的概率还贷。

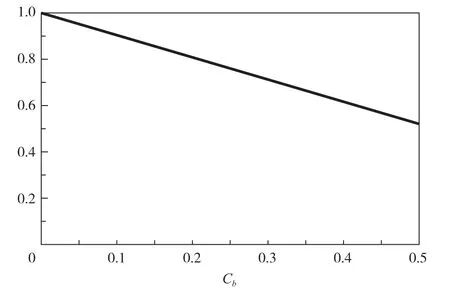

在现实中,我们希望博弈演化出农户还贷的结果。根据图3,要提高农户还贷概率,必须使P点尽量往左移动,即减少L(1 +r)/[k(L+Lr+H)]的值。因此,在其他参数不变的情况下,需要提高处置成功率k。

进一步分析可知,当k一定时,农户还贷概率还与L/H(即贷款比率ρ)有关。当ρ下降时,平衡点P往左移动,农户还贷概率增加;反之,农户还贷概率减少。这种结果可用以下情景来解释:当ρ下降时,L相对H变小,如果农户不还贷而导致农房被处置,农户将因为较小的贷款L而失去较大的农房价值H,这是“得不偿失”的,因此农户的最优选择是还贷,从而提高了还贷概率。由于H通常是评估的结果,因此为提高农户还贷概率,必须防止人为高估农房抵押价值H。此外,根据图3,如果降低金融机构处置抵押物的成本Cb,可以增加金融机构处置抵押物的概率,从而间接提高农户还贷概率。

3.4 算例分析

图3 金融机构和农户的策略选择概率Fig.3 The probability of strategy selection of financial institutes and peasants

为更直观地了解演化博弈过程,本节采用一个简单的算例进行说明。假设贷款金额L= 1,贷款利率r=5%,投资回报率i= 10%,贷款比率ρ= 0.6(此时H=1.667),金融机构抵押物处置成本Cb= 5%。此时,临界点Cb/[L(1 +r)] = 0.048,L(1 +r)/(L+Lr+H) = 0.386。

金融机构和农户演化博弈结果以及策略选择概率如图4所示。当0<k<0.048时,y= 0(y不可能小于零),即农户不还贷是演化稳定策略,这相当于前文分析的情景一;当0.048<k<0.386时,x= 1(x不可能大于1),即金融机构处置抵押物是演化稳定策略,这相当于前文分析的情景二;当0.386<k≤1时,金融机构和农户不存在演化稳定策略,而是分别以一定的概率选择相应策略,相当于前文分析的情景三。

特别地,当k= 1时,金融机构和农户分别以0.386和0.952的概率处置抵押物和还贷。由图5可见,农户的还贷概率无论如何都不能达到1。这是由于抵押物处置成本Cb的存在,降低了金融机构处置抵押物以及农户的还贷概率。

图4 博弈结果与抵押物处置成功率k的关系Fig.4 The relationship between game results and k

图5 农户还贷概率与抵押物处置成本Cb的关系Fig.5 The relationship between repayment probability of peasants and Cb

4 结论与建议

4.1 研究结论

(1)抵押物处置难是导致金融机构惜贷的重要原因。情景一和情景二的分析表明,较低的抵押物处置成功率将演化出农户不还贷的结果。金融机构在预测到农户不还贷的结果后,将直接选择不放贷策略。当前,相关试点政策虽然解除了宅基地使用权不得抵押的限制,但是在抵押物处置上仍然没有取得突破,导致农房抵押物处置受让人的范围极为狭窄。同时,农村特殊的地缘和亲缘观念使得农民购买本集体经济组织成员农房的意愿较低。这两种情况几乎堵死了金融机构成功处置抵押物的可能性,加大了抵押权实现的风险,这是近年来试点地区农房抵押贷款增长乏力的重要原因。

(2)降低抵押物处置难度是推动农房抵押贷款发展的必要而非充分条件。(不处置,还贷)是理想的农房抵押贷款博弈结果,情景三的分析表明,提高抵押物处置成功率虽然有利于提高农户还贷概率,但并不能自动演化出(不处置,还贷)的理想结果。可见,降低抵押物处置难度是推动农房抵押贷款发展的必要而非充分条件。农房抵押贷款制度创新是一种强制性的制度变迁,在农房抵押贷款博弈中需要政府等外部力量的介入来改变金融机构和农户的收益预期,推动博弈向(不处置,还贷)的状态发展。在表3的收益矩阵中,如果存在完善的农村信用体系且农户在不还贷时将遭受足够大的“惩罚”,就有助于促使农户选择还贷策略,从而推动博弈朝理想的方向发展。因此,构建一个完善的制度体系对推动农房抵押贷款发展显得十分重要。

4.2 政策建议

(1)扩大抵押物处置受让人范围。各地应结合农村经济社会发展的实际情况,逐步放宽抵押物处置受让人的资格限制,扩大抵押物处置受让人的范围,提高抵押物处置成功率。例如,可以将抵押物处置受让人的地域范围从本集体经济组织逐步扩大到本乡镇、本县(市、区)等,降低抵押物处置难度。

(2)创新抵押物处置方式。在保障农户基本居住权利的前提下,建立有别于城镇商品房的抵押物处置机制,保障抵押权人的合理权益。除了传统的拍卖和变卖等方式以外,应当积极尝试集体回购、担保公司购买、政府收储、转换为保障性住房、“房地分离”处置等创新处置方式,提高抵押物处置成功率。

(3)完善农房抵押配套制度。完善农房和宅基地登记制度,明晰农房和宅基地的财产权益;完善农房抵押评估制度,防止出现人为高估;培育农房交易市场,构建农房交易平台,为抵押物处置创造条件;建立宅基地处置收益分配制度,实现金融机构、农户、集体和国家等之间的利益均衡;完善农村信用体系建设,培育农村信用文化。

(4)建立农村住房保障体系,通过发展农村住房租赁市场、城镇住房保障体系逐步覆盖农村、第三方购买抵押物后农户返租等形式探索农民住房保障的多种实现途径,构建农村住房保障体系,消除农民对农房抵押和抵押物处置的顾虑,减少抵押物处置后的农村稳定风险。