住房公积金三题

2018-07-14高广春

高广春

2018年5月30日,住房和城乡建设部、财政部、中国人民银行联袂出炉住房公积金2017年年报,这也是三部门自2015年恢复住房公积金年报发布以来连续第三年公开披露住房公积金相关主要信息。笔者据此以及以往年报信息理出三题,同大家分享。如无特别说明,图表所涉数据为依据历年住房公积金年报和Wind 资讯相关数据整理而得。

有多少人可享受住房公积金制度红利?

住房公积金制度设立的初衷在于帮助国民特别是中低收入者圆得住房梦。因此,能否让越来越多的国民特别是中低收入者有机会参与其中,是观察住房公积金运行效果的一个重要视角,此即住房公积金的普惠性或公平性问题。进一步地,可从两个细分视角切入:一是住房公积金收缴的普惠性,一个重要指标是住房公积金收缴覆盖率,由实际收缴人数除以就业人数而得;二是住房公积金运用的普惠性,主要指标是个贷户率,由使用住房公积金贷款的户数除以住房公积金缴纳户数而得。

住房公积金收缴覆盖率

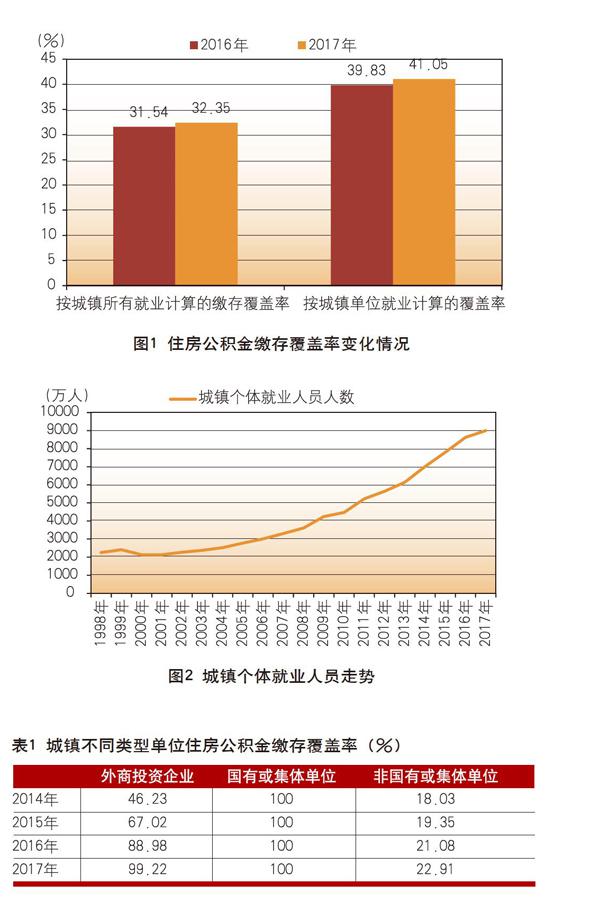

2017年,按城镇单位就业人口计算的住房公积金收缴覆盖率较2016年略有提升,达到41.05%。这是自1991年从新加坡引进住房公积金制度以来的最高值,但距过半水平依旧相差较远。目前,住房公积金在收缴环节惠及人群依然有限,近60%的单位职工没有分享到该制度的红利。若按城镇所有就业人口(城镇单位就业人员加上城镇个体就业人员)计算,其惠及范围进一步缩水超过10个百分点,近70%的城镇就业人口并没有机会参与其中。(见图1)

按照现行住房公积金管理条例,住房公积金适用对象为城镇单位人口,包括国家机关、国有企业、城镇集体企业、外商投资企业、城镇私营企业及其他城镇企业、事业单位、民办非企业单位、社会团体等。在统计细分上,包括国有单位、集体单位、股份合作单位、联营单位、有限责任公司、股份有限公司、私营企业、港澳台商投资单位、外商投资单位等。城镇个体户不在住房公积金条例适用范围。被排除在住房公积金制度适用范围之外的城镇个体人口逐年提升,2017年约为9000万人,约占当年全部就业人口的21%(见图2)。将个体就业人员排除于住房公积金制度之外本质上是一种制度歧视,有悖公平或普惠原则。

从城镇不同类型单位住房公积金缴存覆盖率的差异看,住房公积金收缴覆盖率的普惠性同样依然存在硬伤。城镇国有或集体单位缴存覆盖率早已实现了全覆盖,外商投资企业住房公积金缴存覆盖率也迅速提升,2017年接近100%。而城镇非国有或集体单位,包括城镇私营企业及其他城镇企业、事业单位、民办非企业单位、社会团体等,缴存覆盖率升幅过慢,2017年仅为22.91%。(见表1)

需要说明的是,城镇国有或集体单位住房公积金的缴存人口大于就业人口(见表2),其中的原因之一可能是机构改革特别是国有或集体企业改制导致单位就业人口的重新归类和统计出现误差。对此,本文将超过的部分归入城镇非国有或集体单位, 表1中城镇国有或集体单位缴存覆盖率和城镇非国有或集体单位(外商投资单位除外)缴存覆盖率就是据此计算出来的。即便如此,城镇非国有和集体单位的住房公积金缴存覆盖率依然很低, 仅有约两成职工享受到住房公积金制度的红利。

住房公积金个贷户率

该指标反映的是住房公积金在使用环节对缴存住房公积金者的覆盖程度。住房公积金贷款户数累计总额与住房公积金缴存户数累计总额之比,即住房公积金的总个贷户率,在2015年突破四成以后连续三年持续上升,2017年升至近45%。这个比例依然意味着,约有55%缴纳了住房公积金的家庭并没有实际使用住房公积金贷款。此外,从变化趋势看,个贷户率的年度同比在2015年达到阶段性高点后连续两年下跌,2017年仅为3.71%。住房公积金使用环节的普惠程度在2015年越过40%一线后上行乏力,同比指标在2017年相对2015年下跌近6个百分点。住房公积金覆盖程度仍然较低,且近两年提升缓慢。(见图3)

住房公积金运行近三十年,交出这样的普惠成绩单显然无法令人满意。未来成绩的有效突破需要刷新三个路标:一是住房公积金制度改革,以扩展其普惠空间;二是财政支持,助力中低收入者“买票上车”;三是细分监管场景,压缩机构特别是非城镇国有或集体单位的恶意逃缴空间。

住房公积金运用效率是否提升?

个贷率和提取率是观察住房公积金运用效率的两个主要指标。个贷率为贷款额与缴存额之比,其中总额之比称为总额个贷率,余额之比为余额个贷率,年度额之比为年个贷率。提取率为提取额与缴存额之比,本文采用年提取率,即年提取额与年缴存额之比。其他指标还有资金沉淀率、住房公积金缴存人缴存资金的回报率、住房公积金增值率等。

2017年,住房公积金个贷率和提取率全面走低。年个贷率下降幅度超过25个百分点,仅为50.92%,这就意味着缴存的住房公积金转化为住房公积金贷款的比例刚刚过半。(见图4)

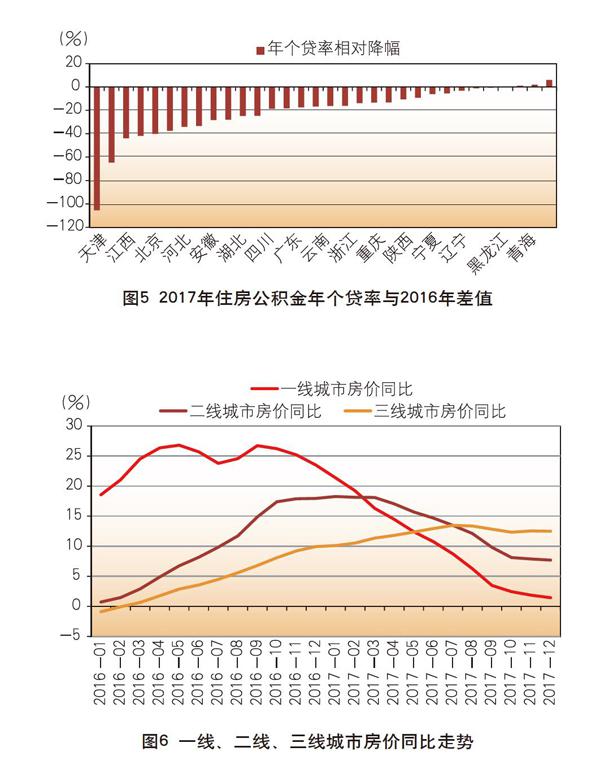

从省间差异看,2017年住房公积金年个贷率出现大面积下滑。32家省市自治区(包括新疆生产建设兵团)中,只有4家年个贷率维持了小幅上涨,28家年个贷率出现了不同程度的下降。其中,年个贷率差在10个百分点以上的有22家,相对降幅在20 个百分点以上的有12家,相对降幅在40個百分点以上的有5家。天津降幅最大,相对降幅超过100%。从分布集中度看,降幅大的省份全部为东中部省份,一线城市北京和上海相对降幅均超过40%。相比之下,相对降幅较小和微增的省份多为西部和东北部省份。(见图5)

值得关注的是,2017年东中部省份年个贷率的大幅降温恰好与一二线城市的房市降温同步,而西部和东北部省份个贷率的小幅升温则与三线城市房价的走高吻合(见图6)。这样的组合自然引发一个疑问:住房公积金真的是保障了刚需吗?

从年报披露的相关数据中,似乎可以看出一些端倪。中低收入者住房公积金贷款占比和首套房公积金贷款占比均很高,但住房公积金贷款用于90~144平米的购房比例同样也很高。如此奇怪的数据组合的确令人费解。2017年,全国城镇居民人均住房面积约为37平米,据此推估,中低收入人群的人均住房面积约为30 平米,按照家均人口为3估计,家均面积约为90平米。以此对照表3中的数据组合,的确令人难以相信住房公积金贷款主要是支持了中低收入者购房和首套房需求,而与住房投機无关。

仅仅沿着年个贷率的分析路径就足以判断,住房公积金运用效率问题依然待解。进一步求解的重心在于,对既有住房公积金运作体系进行颠覆性变革。

住房公积金管理中心的机构性质究竟如何定位?

经2002年修订的住房公积金管理条例规定,直辖市和省、自治区人民政府所在地的市以及其他设区的市(地、州、盟)按照精简、效能的原则,设立一个住房公积金管理中心,负责住房公积金的管理运作。其机构性质为直属城市人民政府的不以营利为目的的独立事业单位,其管理费用标准则由省、自治区、直辖市人民政府建设行政主管部门会同同级财政部门按照略高于国家规定的事业单位费用标准制定。

那么,在实际运行中,住房公积金管理中心究竟是一个什么性质的机构?可以量化观察的一个重要指标即在职人员平均工资收入。住房公积金管理中心在职人员特别是在编人员,年平均工资收入明显高于同类单位(公共管理和社会组织),近两年甚至超过了金融业,2017年更是高出金融业近12000元(见表4)。从工资收入看,住房公积金管理中心的机构性质更像是经营业绩颇好的金融机构而不是事业单位。

但从其履行的职责看,住房公积金管理中心不是一类金融机构而是事业单位。住房公积金管理条例明示的七条职责具体包括:职责编制、执行住房公积金的归集、使用计划;负责记载职工住房公积金的缴存、提取、使用等情况;负责住房公积金的核算;审批住房公积金的提取、使用;负责住房公积金的保值和归还;编制住房公积金归集、使用计划执行情况的报告;承办住房公积金管理委员会决定的其他事项。这些显然不像是古今中外任何一类金融机构所承担的职责。

由此,住房公积金管理中心的机构性质究竟如何定位,的确是一个亟待理清的问题。要么修订住房公积金管理条例,重新定位住房公积金管理中心的机构性质、职责范围及薪资标准;要么调降住房公积金管理中心人员薪资以门当户对。如此改变的路径似乎并不复杂,但同样是一场巨变,焦点在于求得利益和灵魂之间的平衡。

(作者单位:中国社会科学院财经战略研究院)