分析师跟踪与资本结构动态调整

2018-06-30凌鸿程

凌鸿程

(中国社会科学院研究生院,北京 102488)

一、引 言

近年来,许多学者将企业特征、法律制度以及宏观经济波动与资本结构调整行为联系在一起[1][2][3],但是资本市场是一个由信息驱动的市场,信息不对称在很大程度上影响资本市场资源配置的效率[4]。学者们普遍认为企业信息披露的质量越高越充分,外部投资者与企业管理层的信息不对称程度越低,企业融资成本越低[5][6]。证券分析师通常具有金融学、会计学等知识,同时具有被跟踪企业所在行业的专业知识和背景,能够不断挖掘被跟踪企业的特质信息[7][8],他们作为资本市场的信息中介,需要经常对企业的实际经营状况进行分析,并且将分析报告提供给投资者。那么分析师对企业特质信息的挖掘是否会对资本结构调整产生影响?这种影响是通过债务融资还是权益融资途径?

为此,本文使用沪深A股2005~2015年的上市公司数据,考察了分析师跟踪规模与资本结构调整的内在联系。研究发现:(1)分析师跟踪规模与企业资本结构调整速度之间的关系显著为正;(2)分析师跟踪具有缓解资本市场信息不对称的作用,分析师跟踪规模与企业资本结构调整速度之间的正向关系在信息透明度较低的企业中更加显著;(3)分析师跟踪规模与资本结构调整速度的正向关系,在不同负债水平和不同所有制企业中的作用效果存在差异;(4)分析师跟踪显著提高了企业债务融资的可能性,但是对于权益融资的影响并不显著。

本文通过考察分析师跟踪与资本结构调整的内在联系,发现缓解信息不对称是分析师跟踪活动促进企业资本结构调整的一种重要作用机制,丰富了分析师的信息披露能力与资本结构优化方面的研究,同时得出了重要的研究结论:可以通过壮大分析师行业来缓解资本市场的信息不对称问题,促进企业优化资本结构,提升企业价值。

二、理论分析与研究假说

根据资本结构静态权衡理论的观点,企业最优资本结构是存在的[9],而且最优资本结构是负债收益(例如节税收益)和负债成本(例如破产成本)之间的完美均衡,企业可以通过调整资本结构增加企业价值[10]。但资本结构动态权衡理论认为,企业资本结构调整是存在成本的,实际资本结构并不必然等于最优资本结构[11]。同时企业最优资本结构受到内外部经营环境的影响,处于不断变化之中,不同企业的调整速度也存在差异[12]。

目前关于资本结构调整速度的研究主要聚焦于调整成本,调整成本的大小直接影响了企业资本结构调整的速度[12]。Leary and Roberts(2005)[13]认为调整成本可以分为固定成本和可变成本两部分,它们受到企业内部因素和外部环境的影响。信息不对称是影响企业资本结构调整成本的重要因素,Myers and Majluf(1984)[4]认为信息不对称程度越高,所面临的资本市场摩擦越大,交易成本就越高。而分析师在信息收集加工方面具有优势,能够对公司的各种信息进行专业分析,缓解企业与投资者之间的信息不对称[14]。Amir et al.(1999)[15]认为分析师可以将其许多私有信息通过研报形式向投资者披露,增加了资本市场的信息含量。Frankel and Li(2004)[14]发现证券分析师为投资者提供的分析报告是对财务报告信息的重要补充。Liu(2011)[7]认为证券分析师跟踪可以提供企业层面的特质信息,从而提高股票价格的信息含量,Xu et al.(2013)[8]也得出了同样的结论。

总的来说,企业资本结构的调整离不开资本市场,而且现代资本结构权衡理论认为资本市场不可能是完全竞争的无摩擦环境,这些摩擦包括信息不对称等因素[4]。现有研究表明分析师跟踪能够挖掘企业的特质信息[7][8],充分的信息披露降低了内源融资和外源融资的成本差异[5][6],调整成本的降低有利于企业优化资本结构,提高企业资本结构调整速度,提升企业价值[10],促进经济发展。鉴于此,本文提出假说H1:

假说H1:分析师跟踪规模越大,企业资本结构调整的速度越快。

上述分析表明分析师跟踪促进企业资本结构调整的重要机制是缓解企业与投资者之间的信息不对称,进而降低了企业资本结构调整成本。如果这一假说成立,那么分析师跟踪对企业资本结构调整速度的影响,在信息不对称程度不同的企业中应该有所差异。如果企业与投资者之间的信息透明度较高,那么分析师跟踪规模的变化对于改善信息不对称情况的边际作用很小;反之,对于信息透明度较低的企业,其分析师跟踪规模的变化可能对于信息不对称情况的改善作用巨大。因此,本文进一步提出了假说H2:

假说H2:分析师跟踪规模与资本结构调整速度之间的正向关系在信息透明度较低的企业中更加显著。

已有研究认为债务能够制约企业高管的机会主义行为,将产生很强的约束效应[16]。当实际资本结构高于最优资本结构时,企业处于过度负债的情况,这种约束效应可能会更强,与此同时过度负债还将带来较高的破产风险,这也会给企业高管带来较大的压力[17],因此企业经理人普遍具有保持较低负债水平的倾向。Faulkender et al.(2012)[18]认为资本结构不同调整方向的调整收益和调整成本存在差异。同时Denis and Mckeon(2010)[19]认为与节税收益相比,降低破产风险、增加财务弹性才是资本结构决策的首要因素。许多文献发现分析师扮演着公司治理的角色:Jensen and Meckling(1976)[20]认为面对管理者的机会主义行为,分析师发挥了监督作用。Dyck et al.(2010)[21]认为分析师在信息收集加工方面具有优势,更容易发现公司中的财务问题。在这种情况下,分析师跟踪的监督作用将强化破产风险,提高过度负债企业资本结构的调整收益,加快企业资本结构向下调整。鉴于此,本文提出假说H3:

假说H3:分析师跟踪规模与资本结构调整速度之间的正向关系在过度负债的企业中更加显著。

许多研究已经表明国有企业和非国有企业所面临的融资约束不同:一方面国有企业与国有银行存在千丝万缕的联系,相对容易获得信贷资源;另一方面国有企业可以借助政府信用获得融资政策支持,提高了国有企业的融资能力[22]。与国有企业相比,非国有企业的外部融资存在诸多障碍:直接融资的规模相对较小,且融资成本较高;间接融资缺乏政府做担保,导致银行等金融机构“惜贷”行为[23]。融资约束企业的融资渠道和融资能力受到限制,导致非融资约束企业资本结构调整速度比融资约束企业快[24],盛明泉和汪顺(2017)[22]也得出了同样的结论。一些研究发现企业信息披露质量的提高可以缓解企业融资约束:张纯和吕伟(2007)[25]发现企业信息披露质量的提高降低了企业的融资约束;姜付秀等(2016)[26]认为可以通过降低信息不对称程度,缓解企业融资约束。鉴于此,本文提出假说H4:

假说H4:分析师跟踪规模与资本结构调整速度之间的正向关系在非国有企业中更加显著。

三、研究设计

(一)样本选择与数据来源

本文的数据主要来源于CSMAR数据库和Wind数据库,由于研究企业资本结构的动态调整需要较长的时间跨度,但是多数公司在2005年之前并没有分析师跟踪数据,因此,本文使用沪深A股2005~2015年间的全部样本*由于模型估计存在滞后期,实际上使用的是沪深A股2006~2015年间的全部样本。,并按照如下标准对初始样本进行筛选:(1)为了消除IPO的影响,剔除当年上市的公司;(2)因金融保险业资本结构的特殊性,剔除金融保险行业样本;(3)剔除相关数据缺失的样本;(4)剔除资产负债率大于1的样本。最终得到了15605个样本观察值。此外,为了排除异常值的影响,所有变量均在1%和99%分位数上进行Winsor缩尾处理。

(二)实证模型与变量选择

1.分析师跟踪规模与资本结构调整速度

现有研究认为企业目标资本结构是企业特征变量的函数[12][3],估计目标资本结构的模型如下:

(1)

许多学者采用部分调整模型来估计资本结构调整的速度[12],标准模型设定如下:

(2)

为了估计资本结构调整速度,联合公式(1)和(2),得到:

Levi,t-Levi,t-1=δ(βXi,t-1-Levi,t-1)+εi,t

(3)

进一步整理可得:

Levi,t=(1-δ)Levi,t-1+δβXi,t-1+εi,t

(4)

由于模型(4)的解释变量含有被解释变量的滞后项(Levi,t-1),因此,模型(4)为动态面板模型,而且时间跨度比较长,直接采用OLS进行估计存在严重的计量问题。一些学者[27]认为最为精确有效的估计方法是修正的最小二乘虚拟变量法,即LSDVC估计方法。因此,本文也采用LSDVC估计方法来估计模型(4)。

根据相关文献[18],本文在部分调整标准模型的基础上进行扩展,扩展模型如下:

Levi,t-Levi,t-1=(δ0+δ1Analysti,t)(βXi,t-1-Levi,t-1)+εi,t

(5)

其中,本文采用对数化的分析师跟踪团队数量Analysti,t来衡量分析师跟踪规模;δ0是企业资本结构自发调整速度;δ1可以用来衡量分析师跟踪对调整速度的影响。若回归系数δ1显著为正,则验证了假说H1。为了便于回归系数的经济解释,参照黄继承等(2014)[4],对Analysti,t进行了均值为0、标准差为1的标准化处理。

2.分析师跟踪与资本结构调整方式

为了进一步检验分析师跟踪的影响途径,根据相关文献[3],构建了如下模型检验分析师跟踪对资本结构调整方式的影响:

(6)

(7)

模型(6)可以用来估计资本结构偏离程度与资本结构调整方式的关系。对于第N种资本结构调整方式,如果回归系数α1显著为正,说明企业越有可能通过方式N对资本结构进行调整。模型(7)在模型(6)的基础上进行扩展,加入了分析师跟踪与偏离程度绝对值的交互项,α3可以用来衡量分析师跟踪对企业资本结构调整方式的影响,若回归系数α3显著为正,说明分析师跟踪规模越大,企业通过方式N对资本结构进行调整的概率越大。

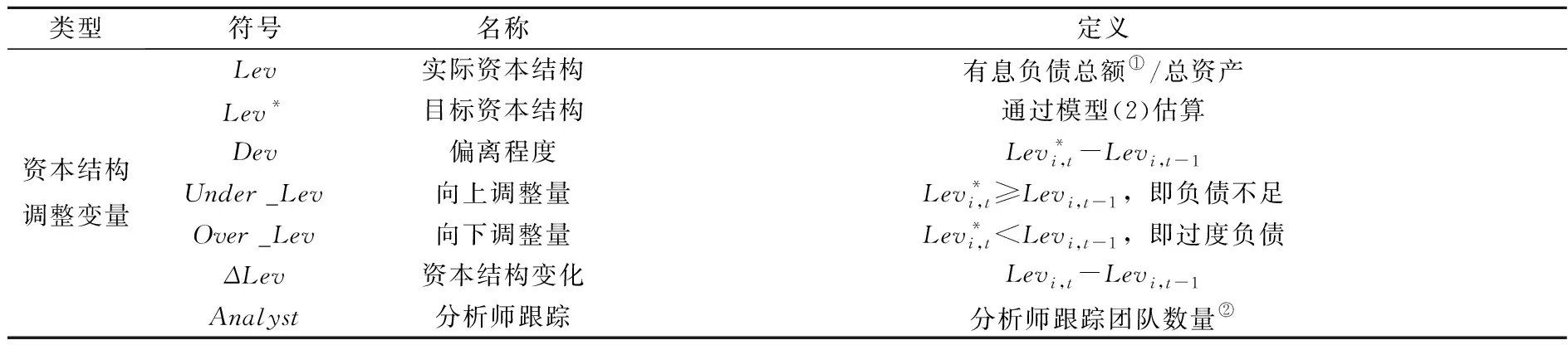

主要变量的具体定义如表1所示。除了制造业使用两位行业编码外,其他行业统一使用一位编码,最终共有21个行业编码。

表1 变量设计

① 借鉴黄继承等(2014)的做法,有息负债总额=短期贷款+应付票据+一年内到期的非流动负债+长期借款+应付债券。

② 分析师跟踪数据进行均值为0、标准差为1的标准化处理。

续表

类型符号名称定义目标资本结构决定变量EBIT_TA盈利能力息税前利润/总资产Tobin_Q成长能力(股票市场价值+负债账面价值)/资产账面价值DEP_TA非债务税盾固定资产折旧/总资产LnTA公司规模总资产的自然对数FA_TA抵押能力固定资产/总资产Growth发展能力总资产增长率Unique产品独特性销售费用/主营业务收入Median行业中位数同一行业公司某年的资本结构中位数资本结构调整方式变量Adjust_debt_inc增加净债务融资有息负债率增加幅度大于等于5%取1,否则取0Adjust_debt_dec减少净债务融资有息负债率减少幅度大于等于5%取1,否则取0Adjust_equity_inc正净权益融资(扣除净利润的净权益变化/年末总资产)增加幅度大于等于5%取1,否则取0Adjust_equity_dec负净权益融资(扣除净利润的净权益变化/年末总资产)减少幅度大于等于5%取1,否则取0

(三)描述性统计

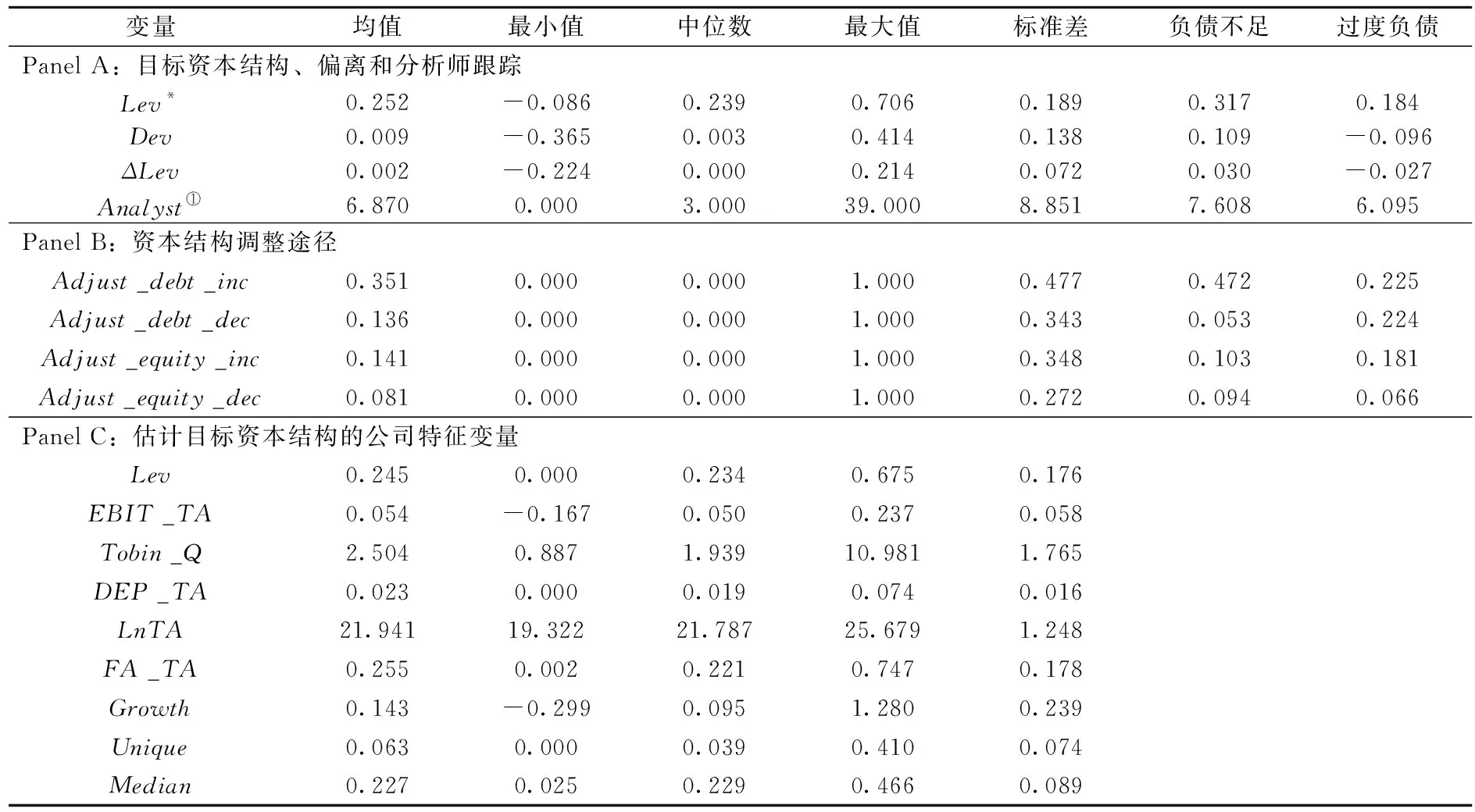

表2为主要变量的描述性统计结果。Panel A是关于目标资本结构、偏离程度、资本结构变化和分析师跟踪的描述性统计,从Panel A可以看出,中国沪深上市A股2005~2015年间的Lev*的均值为0.252,标准差为0.189。Dev的均值为0.009,标准差为0.138,变异系数为15.33(0.138/0.009),由此可见不同企业的资本结构偏离程度存在明显差异。ΔLev的均值为0.002,标准差为0.072。分析师跟踪Analyst的均值为6.870,标准差为8.851,标准差大于均值说明不同样本企业受到分析师团队跟踪的情况差异较大。

Panel B是关于资本结构调整方式的描述性统计,Panel C是关于估计目标资本结构的公司特征变量的描述性统计,限于篇幅,不再赘述。

表2 主要变量的描述性统计

注:统计软件采用Stata 14.0,所有变量均在1%和99%分位数上进行Winsor缩尾处理。

① 未进行标准化处理的描述性统计。

四、分析师跟踪与资本结构调整速度

(一)基本模型回归结果

模型(5)的回归结果如表3所示。从表3中的Panel A可以看出,对于全样本的总体调整速度而言,偏离程度Dev的回归系数在1%水平下显著为正,年平均调整速度为27.5%。对于资本结构向上和向下子样本来说:偏离程度Dev的回归系数均在1%水平下显著为正,年平均调整速度分别为24.1%和32.9%。为了检验资本结构向上调整与向下调整速度的差异显著性,本文借鉴连玉君等(2010)[28]的做法,通过自抽样法(Bootstrap)对组间系数差异显著性进行检验,结果发现这两组系数的差异通过了1%水平下的显著性检验。上述结果表明企业资本结构的调整速度是非对称的。

Panel B报告了在样本区间分析师跟踪对资本结构动态调整的影响。对于全样本而言,交互项Analyst×Dev的回归系数在1%水平下显著为正,这说明分析师跟踪促进了企业资本结构调整,从经济意义上讲,分析师跟踪Analyst每上升一个标准差,调整速度将提高1.7个百分点,相当于自发调整速度的6.14%(0.017/0.277),这说明分析师跟踪对资本结构调整的影响在计量统计上和经济意义上均是显著的,这一结论支持了假说H1。

表3 分析师跟踪与资本结构调整速度

注:(1)括号内为经公司层面cluster后计算的t值;*、** 、*** 分别表示在10%、5%、1%水平下显著;(2)系数差异P值用以检验不同分组系数差异的显著性,通过自抽样法(Bootstrap)1000次得到。

对于子样本而言,交互项Analyst×Dev的回归系数均在1%水平下显著为正,也就是说分析师跟踪规模越大,企业资本结构向上调整和向下调整的速度都越快。Analyst每上升一个标准差,向上调整和向下调整的速度将提高1个百分点和3.9个百分点。这两组交互项Analyst×Dev的系数差异为0.029,通过了1%水平下的显著性检验。由此可见分析师跟踪对资本结构向下调整的企业影响更加显著,这一结论支持了假说H3。

(二)基于不同信息透明度的检验

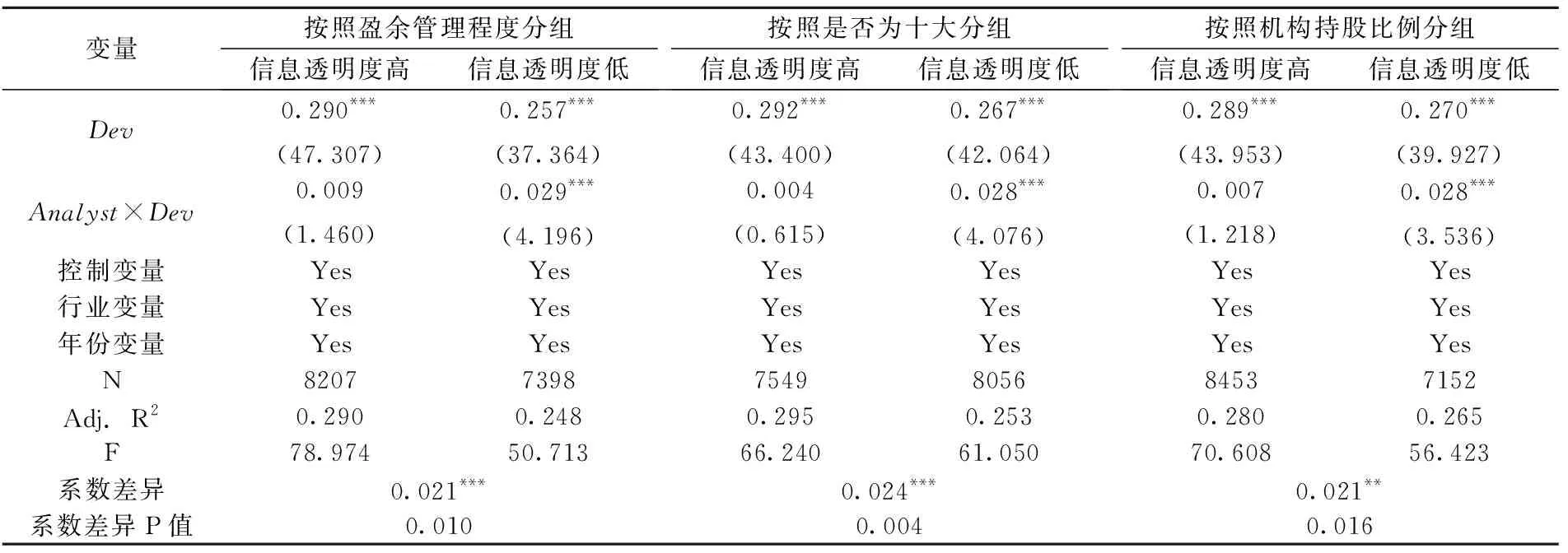

为了检验假说H2,本文按照企业信息透明度的不同将全样本分为信息透明度高和信息透明度低的企业,根据现有文献在本文中定义:如果是企业盈余管理程度低于年度行业均值,则为信息透明度高组,反之为信息透明度低组;如果是企业年度报告是由前十大会计师事务所审计*对于“十大”审计的界定,参照中注协每年对会计事务所的排名,即历年《会计师事务所综合评价前百家信息》。,则为信息透明度高组,反之为信息透明度低组;如果是企业机构持股比例高于年度行业均值,则为信息透明度高组,反之为信息透明度低组。按照企业信息透明度分组回归的结果如表4所示。

从表4可以看出,不管是按照盈余管理程度,还是审计机构是否为十大,抑或机构持股比例高低作为代理变量来区分企业信息透明度的高低,交互项Analyst×Dev的回归系数均在1%水平下显著为正,而信息透明度高组交互项Analyst×Dev的回归系数均不显著,均通过了5%水平下的系数差异显著性检验,而且信息透明度低组的回归系数值都比较稳定,维持在0.028~0.029之间。这表明在信息透明度低的样本组中,分析师跟踪对其资本结构调整速度的促进作用更加显著。原因是不同信息透明度企业所面临的资本市场摩擦程度不同,导致其资本结构调整成本有所差异。对于信息透明度低的企业而言,分析师跟踪所带来的信息不对称缓解作用更大,因而对企业资本结构调整的意义更加重大,这一结论支持了假说H2。

表4 分析师跟踪与资本结构调整速度:按企业信息透明度分组检验

注:(1)括号内为经公司层面cluster后计算的t值;*、** 、*** 分别表示在10%、5%、1%水平下显著;(2)系数差异P值用以检验不同分组系数差异的显著性,通过自抽样法(Bootstrap)1000次得到;(3)进一步区分了不同调整方向,但回归结果未发生实质性改变。

(三)基于不同产权性质的检验

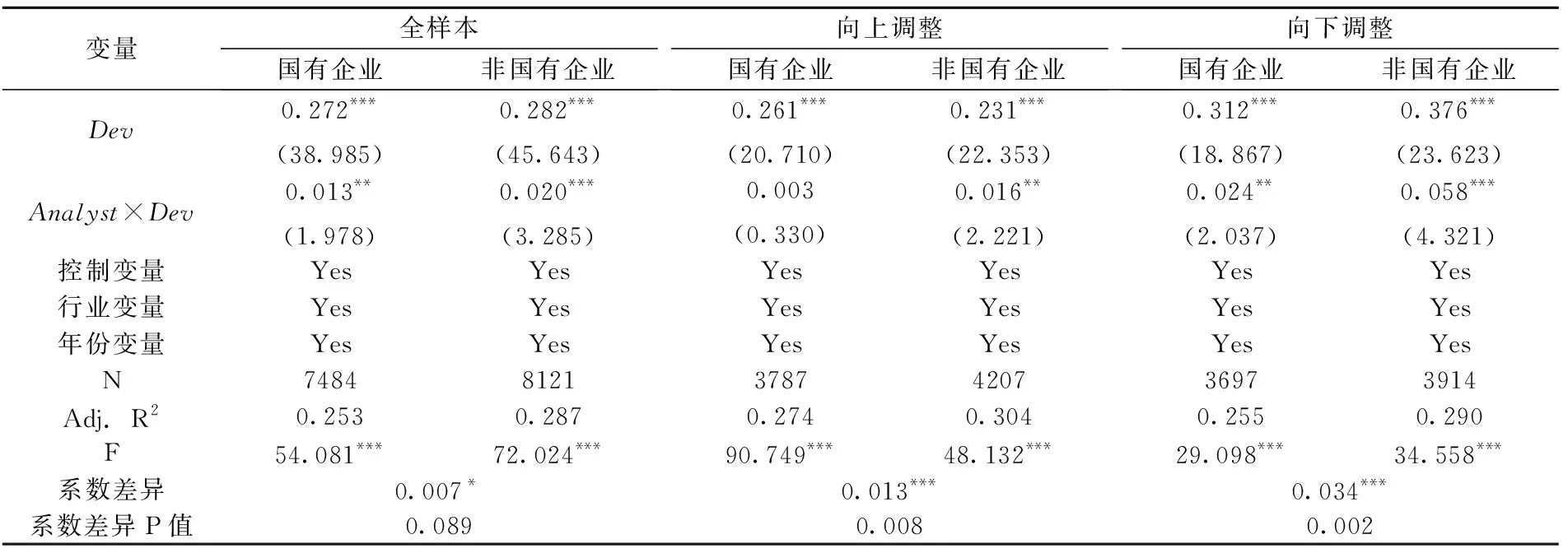

为了检验假说H4,本文按照产权性质的不同将全样本分为国有企业和非国有企业,同时在分别在全样本、资本结构向上调整、资本结构向下调整的情况下进行分析。按照产权性质分组回归的结果如表5所示。

表5 分析师跟踪与资本结构调整速度:按产权性质分组检验

注:(1)括号内为经公司层面cluster后计算的t值;*、** 、*** 分别表示在10%、5%、1%水平下显著;(2)系数差异P值用以检验不同分组交互项系数差异的显著性,通过自抽样法(Bootstrap)1000次得到。

从表5可以看出,对于全样本而言,交互项Analyst×Dev的回归系数在5%水平下显著为正,而且非国有企业Analyst每上升一个标准差,资本结构调整的速度将提高2个百分点,国有企业将提高1.3个百分点,两者系数差异为0.007,通过了10%水平下的显著性检验。在资本结构向上调整子样本,非国有企业交互项Analyst×Dev的回归系数在5%水平下显著为正,而国有企业交互项的回归系数不显著,系数差异通过了1%水平下的显著性检验。在资本结构向下调整子样本,交互项Analyst×Dev的回归系数均在5%水平下显著为正,而且非国有企业Analyst每上升一个标准差,资本结构调整的速度将提高2.4个百分点,国有企业将提高5.8个百分点,两者系数差异为0.034,通过了1%水平下的显著性检验。这就说明不管是全样本,还是资本结构向上调整子样本,抑或资本结构向下调整子样本,分析师跟踪的影响对非国有企业资本结构调整的影响均更加显著,这一结论支持了假说H4。

(四)稳健性检验

1.内生性控制

鉴于本文的研究结论有可能存在内生性,即分析师可能选择资本结构调整速度快的企业进行跟踪,为此本文采用两种方法控制这一问题:(1)以前一年行业内分析师跟踪规模的均值Mean_Analyst作为工具变量,运用2SLS两阶段工具变量法进行内生性控制处理;(2)使用其他文献经常采用的SYS-GMM重新估计目标资本结构*限于篇幅,稳健性检验结果略,作者备索。下同。。在控制内生性问题后,分析师跟踪依然对企业资本结构调整速度产生了显著的正向影响,依然支持假说H1。

2.控制其他因素的影响

本文进一步考虑了公司内部治理和分析师预测准确度的影响:对于公司内部治理因素而言,良好的公司治理结构可以减少委托代理问题,能够有效约束企业管理层的机会主义行为,促使管理层优化资本结构;对于分析师预测准确度而言,分析师跟踪的数量固然重要,但其信息披露的质量也备受投资者关注,高质量的分析报告也可以缓解资本市场的信息不对称。为此本文首先通过引入独立董事在董事会的占比与偏离程度的交互项IC×Dev对公司内部治理因素进行控制;其次以不同分析师对同一公司每股盈余预测均值作为该公司每股盈余的预测值,它与实际每股盈余的偏离程度就是预测偏差Bias,那么分析师预测准确度Accy=-Bias,通过引入分析师预测准确度与偏离程度的交互项Accy×Dev对分析师预测准确度进行控制。控制公司内部治理因素后,交互项Analyst×Dev的回归系数依然显著为正;控制分析师预测准确度后,交互项Accy×Dev和Analyst×Dev的回归系数均显著为正,表明对于企业资本结构调整速度而言,不仅分析师跟踪规模很重要,而且其分析报告的质量也很重要。

五、分析师跟踪对资本结构调整方式的影响

第四部分验证了假说H1,即分析师跟踪促进了资本结构调整,本文进一步考察了分析师跟踪将通过哪些路径来影响资本结构动态调整。本文界定有息负债率增加或减少超过5%时,认为企业进行了净债务融资行为,同时界定扣除利润后的股东权益增加或减少超过5%时,认为企业进行了净权益融资行为,模型(7)的Logit回归结果如表6所示。

表6第1列和第2列是加入了交互项Analyst×Deva的回归结果。可以发现:不管资本结构向上还是向下调整,交互项的回归系数始终显著为正,表明分析师跟踪强化了偏离程度与净债务融资之间的相关性。也就是说,分析师跟踪显著提高了企业通过债务方式调整资本结构的可能性。第2列和第4列表明,交互项Analyst×Deva的回归系数为正,但只有正权益融资在10%水平上显著,说明分析师跟踪较难通过权益方式促使企业向目标资本结构调整。实证结果也与前文对资本结构调整方式的描述性统计是一致的,即通过净权益融资方式调整资本结构的企业远小于通过净债务融资方式调整资本结构的企业,因此,分析师跟踪较难通过权益方式影响企业资本结构调整的可能性。

表6 分析师跟踪、偏离程度与融资方式

注:括号内为经公司层面cluster后计算的t值;*、** 、*** 分别表示在10%、5%、1%水平显著。

为了确保结论的稳健性,同时本文还是运用Probit方法对模型(7)重新进行估计,限于篇幅,重新估计的结果没有列示。但回归结果与前文一致,研究结论保持不变。

六、结 论

本文利用沪深A股2005~2015年的数据,考察了分析师跟踪对企业资本结构调整速度的影响。研究发现:(1)分析师跟踪提高了资本结构调整速度;(2)分析师跟踪具有缓解资本市场的信息不对称的作用,对信息透明度低组的调整速度影响更加显著;(3)与资本结构向上调整的企业相比,分析师跟踪对资本结构向下调整组的影响更加显著;(4)与国有企业相比,分析师跟踪对非国有企业的资本结构调整影响更加显著。考虑内生性问题以及控制其他影响因素等稳健性检验后,分析师跟踪对资本结构调整的影响依然显著为正。进一步的研究还发现,分析师跟踪主要通过增加或减少债务的途径影响企业资本结构调整的速度。

本文的研究结论具有较为重要的政策含义,可以通过壮大分析师行业缓解外部投资者与企业管理者之间的信息不对称,优化企业资本结构。本文研究还发现了公司内部治理对资本结构调整速度的影响,良好的公司内部治理可以更好地监督管理者,后续研究可以进一步分析外部监督对资本结构调整速度的影响,或者考察分析师跟踪是否具有公司治理的作用。

参考文献:

[1] Drobetz W., Wanzenried G. What Determines the Speed of Adjustment to the Target Capital Structure?[J]. Applied Financial Economics, 2006,16(13):941-958.

[2] 于蔚,金祥荣,钱彦敏. 宏观冲击、融资约束与公司资本结构动态调整[J]. 世界经济, 2012,(3):24-47.

[3] 黄继承,朱冰,向东. 法律环境与资本结构动态调整[J]. 管理世界, 2014,(5):142-156.

[4] Myers S. C., Majluf N. S. Corporate Financing and Investment Decisions When Firms Have Information That Investors Do Not Have[J]. The Theory of Corporate Finance, 1996:207-241.

[5] Bowen R. M., Xia C., Qiang C. Analyst Coverage and the Cost of Raising Equity Capital: Evidence from Underpricing of Seasoned Equity Offerings[J]. Contemporary Accounting Research, 2008,25(3):657-699.

[6] 曾颖,陆正飞. 信息披露质量与股权融资成本[J]. 经济研究, 2006,(2):69-79.

[7] Liu M. H. Analysts’ Incentives to Produce Industry-Level versus Firm-Specific Information[J]. Journal of Financial & Quantitative Analysis, 2011,46(3):757-784.

[8] Xu N., Chan K. C., Jiang X., Yi Z. Do Star Analysts Know More Firm-Specific Information? Evidence from China[J]. Journal of Banking and Finance, 2013,37(1):89-102.

[9] Scott J. J. H. A Theory of Optimal Capital Structure[J]. Bell Journal of Economics, 1976,7(1):33-54.

[10] Lööf H. Dynamic Optimal Capital Structure and Technical Change[J]. Structural Change and Economic Dynamics, 2004,15(4):449-468.

[11] Fischer E. O., Heinkel R., Zechner J. Dynamic Capital Structure Choice: Theory and Tests[J]. Journal of Finance, 1989,44(1):19-40.

[12] Flannery M. J., Rangan K. P. Partial Adjustment toward Target Capital Structures[J]. Journal of Financial Economics, 2006,79(3):469-506.

[13] Leary M. T., Roberts M. R. Do Firms Rebalance Their Capital Structures?[J]. Journal of Finance, 2005,60(6):2575-2619.

[14] Frankel R., Li X. Characteristics of a Firm’s Information Environment and the Information Asymmetry between Insiders and Outsiders[J]. Journal of Accounting and Economics, 2004,37(2):229-259.

[15] Amir E., Lev B., Sougiannis T. What Value Analysts?[Z]. Science Research Network Working Paper, 1999.

[16] Morellec E., Nikolov B., Schurhoff N. Corporate Governance and Capital Structure Dynamics[J]. Journal of Finance, 2012,67(3):803-848.

[17] Grossman S. J., Hart O. D. Corporate Financial Structure and Managerial Incentives[Z]. Social Science Research Network Working Paper, 1999.

[18] Faulkender M., Flannery M. J., Hankins K. W., Smith J. M. Cash Flows and Leverage Adjustments[J]. Journal of Financial Economics, 2012,103(3):632-646.

[19] Denis D. J., Mckeon S. B. Debt Financing and Financial Flexibility Evidence from Pro-active Leverage Increases[Z]. Purdue University Economics Working Paper, 2010.

[20] Jensen M. C., Meckling W. H. Theory of the Firm: Managerial Behavior, Agency Costs and Ownership Structure[J]. Journal of Financial Economics, 1976,3(4):305-360.

[21] Dyck A., Morse A., Zingales L. Who Blows the Whistle on Corporate Fraud?[J]. Journal of Finance, 2010,65(6):2213-2253.

[22] 盛明泉,汪顺. 银行业竞争与微观企业资本结构动态调整[J]. 财经论丛, 2017,(11):53-62.

[23] 洪怡恬. 银企和政企关系、企业所有权性质与融资约束[J]. 宏观经济研究, 2014,(9):115-125.

[24] 常亮,连玉君. 融资约束与资本结构的非对称调整——基于动态门限模型的经验证据[J]. 财贸研究, 2013,(2):138-145.

[25] 张纯,吕伟. 信息披露、市场关注与融资约束[J]. 会计研究, 2007,(11):32-38.

[26] 姜付秀,石贝贝,马云飙. 信息发布者的财务经历与企业融资约束[J]. 经济研究, 2016,(6):83-97.

[27] Flannery M. J., Hankins K. W. Estimating Dynamic Panel Models in Corporate Finance[J]. Journal of Corporate Finance, 2013,19:1-19.

[28] 连玉君,彭方平,苏治. 融资约束与流动性管理行为[J]. 金融研究, 2010,(10):158-171.