中国居民消费的特质波动及其福利效应

2018-05-25张耿

张耿

摘要:本文构建了一个居民消费存在特质波动的福利模型,据此估计了特质波动的福利成本。研究发现:首先,中国居民消费的特质波动福利成本比美国大得多,美国的特质波动不具有重要的福利意义,而中国的特质波动对社会福利有着重要的影响;其次,中国目前的特质波动中,绝大部分可以通过完善金融市场得以消除,其福利效應相当于消除四分之一的总量波动;最后,经济波动中的弱势群体福利受损明显,这部分群体的规模超过总人口的10%。这些发现表明特质波动对中国的社会福利是一个不应被忽视的因素,如能设法缓解跨地区和跨部门的波动不平衡问题,宏观政策就能更有效地提升社会福利。

关键词:居民消费;特质波动;福利效应;总量风险;特质风险

文献标识码:A 文章编号:1002-2848-2018(02)-0020-09

一、 引 言

消费者同时面临宏观层面的总量风险(Aggregate Risk)和个体层面的特质风险(Idiosyncratic Risk);相应地,消费者承受的经济波动可分解为总量波动和特质波动两个部分。理论分析大多针对总量波动展开讨论,而针对特质波动的讨论相对较少。这是因为如果金融市场得到充分发育,各类金融工具完备有效,则个体层面的特质风险可通过分散化策略和保险等金融技术得以消除,也就无需关注特质波动及其所涉及的福利问题。然而,在中国及大部分的发展中国家,信贷和保险市场并不完善,金融工具相对缺乏,居民的消费决策面临明显的信贷约束①

,这意味着现阶段中国的特质风险可能是重要的。

需要指出的是,中国居民的特质波动与美国居民的特质波动具有不同的内涵。研究美国特质波动的文献普遍认为其经济环境总体上呈现出自由竞争的特点,金融市场发育充分,金融工具丰富有效,从而个体可借助借贷、储蓄、保险等工具,使其承受的收入波动在传导到消费环节后得到相当程度的缓解,最终表现为消费数据相对于产出数据更加平滑。在这一机制的作用下,特质波动不会产生重要的福利影响[1-2]。相比之下,中国居民目前在消费活动中所拥有的金融工具相当有限,消费平滑收入波动的作用相对不明显,甚至表现为消费波动相对于产出波动更为剧烈[3],因此中国居民消费的特质波动可能造成更大的福利损失。

特质波动对中国的社会福利到底造成了多大的影响?为了回答这个问题,本文在卢卡斯福利分析框架的基础上进行拓展,构建了一个存在消费特质波动的福利成本模型,并结合中国的社会环境特点估计了特质波动所造成的福利损失。本文的模型一方面认同了研究美国特质波动的前期结论,即美国的特质波动并不造成明显的福利损失,另一方面又发现中国的特质波动比美国重要得多,在考虑了特质波动后,中国经济波动福利成本的估计结果有很大幅度的增加。本文进一步估计了福利明显受损和严重受损的人群规模,以及平抑掉一部分特质波动可以实现的福利效果。下文结构安排为:第二部分是文献回顾,第三部分是特质波动模型的说明,第四部分是数值结果,第五部分讨论福利效应在人群中的分布,第六部分是结论与讨论。

二、 文献回顾

卢卡斯在构建经济波动福利成本的基准模型时,对特质波动进行了初步的讨论[4],他承认由于基准模型未考虑特质波动问题,所计算的经济波动福利成本会相对偏小

卢卡斯猜测在考虑了特质波动后,总风险(总量风险和特质风险加总)可能达到原数值的三倍,这样总的福利成本甚至高达消费的68%这一水平。

,但是卢卡斯认为这个问题不重要,因为在一个充分市场化的环境条件下,宏观稳定化政策对这一类个体层面的风险和波动是无能为力的,特质波动导致的福利损失并没有什么实质意义。

由于卢卡斯基准模型得到的经济波动福利成本相当小,引发了学界对于准确测算经济波动福利成本的广泛关注。后续研究主要从三个方向推进:第一个方向是引入波动与增长的相关性;第二个方向是调整模型的偏好设定和消费流随机过程的数学模式,使其更加贴合现实;第三个方向则强调特质波动或消费者的异质性,分析福利效应在不同类型人群中的分布和差异。本文是沿着第三个方向的一次尝试。这一领域的研究可追溯到Gorman[5]、Rubinstein[6]等人关于微观个体如何汇总为宏观经济的分析。Constantinides[7]证明了一个重要定理:如果市场是完全的,那么用代表性个体就可以准确刻画宏观经济,无需关注个体之间的差异。该定理意味着在完全市场的条件下没有必要讨论特质风险,但是大量经验研究表明,市场完全以及特质风险可以得到完美保险的理论假设并没有得到支持,加之现实世界中个体差异问题不断凸显,收入、财富的不平等现象持续恶化,引发了自二十世纪九十年代起对于不完全市场的讨论热潮。在经济波动福利成本的研究领域,较早是由Imrohoroglu引入了收入的特质波动,她放松了基准模型中特质波动可以被完全保险掉的假设,考虑“只允许储蓄”和“只允许借贷”这两种类型的不完全保险[1]。为了区分总量波动和特质波动,Imrohoroglu用两状态(萧条/繁荣)的国家风险刻画总量风险,用两状态(就业/失业)的就业风险刻画特质风险,总量风险和特质风险共同决定了收入波动。按照Imrohoroglu的估计,特质波动对福利成本的影响很小。此后,Atkeson和Phelan讨论了总量风险和特质风险之间的联系,他们认为抹平总量风险不会影响特质风险[8]。Beaudry和Pages利用失业者再就业时的收入下降效应计算特质波动的福利成本[9],Krusell和Smith在测算时考虑消费者之间存在不同的就业状态和偏好特征,他们得到的福利成本也都非常小,甚至对有的消费者是负数[2]。

随着对特质波动的经验分析和理论探索不断深入,更多的特质波动福利效应被学界发掘出来。Turnovsky和Bianconi发现,特质波动的幅度数倍于汇总波动,只考虑汇总波动时,稳定经济波动的福利提升甚至是负数,但是如果稳定汇总波动能够设法减少特质风险,则稳定化政策的福利提升会十分可观[10]。Schulhofer也有类似的判断。按照他的测算,即使个体的风险规避程度彼此不同,由于存在保险机制,严重恐惧风险的个体可买入保险,不那么恐惧风险的个体可卖出保险,从而汇总波动本身不会造成重要的福利效应[11]。Schulhofer由此判断,经济波动的福利意义可能主要来自于未保险的特质波动。

De Santis引入汇总风险与特质风险的相关性,结果得到了较大的福利成本,这是特质波动福利成本研究的一次重要突破[12],但De Santis的研究结论依赖模型中的两个关键设定:①消费波动是单位根过程;②效用函数不是对数形式。其中,第一个关键设定与现实不符。单位根过程意味着消费波动无法被保险掉,而Blundell等人的经验研究表明,许多个体能够对其面临的永久收入冲击进行保险[13],Heathcote等人的经验研究也表明,在全部的消费波动中,只有一部分可以用单位根过程来刻画[14]。第二个关键设定则削弱了De Santis研究结论的适用性,如果效用函数是对数形式,或者具有比对数形式更小的风险规避程度,特质波动的福利成本就不那么重要了[15]。为了解决这些问题,可以在福利成本研究中引入“个体担心模型设定不正确”这一因素

Barillas等强调人们在评估经济波动时具有稳健性偏好[16],即存在一种“担心模型设定不正确”的心理,考虑这一因素后,经济波动的福利成本明显超过消费的05%。其基本原理是:由于担心模型可能存在错误,人们在评估福利效应时会过分重视最糟糕的负面冲击,相应地,人们愿意付出较大代价生活在一个抹除经济波动的社会里,以规避“模型设定不正确”的风险。

,在特质波动和“个体担心模型设定不正确”两个因素的共同作用下,可以得到更大的福利成本。此外,Heathcote等讨论了特质风险的微观成因,分析了特质风险与汇总风险之间的互相作用[14]。Krusell等用失业状态刻画不同群体的特质波动,结果表明抹平经济波动对穷人的福利有很大的帮助,对中產阶级和富人则不那么重要[17]。

综观前期对经济波动福利成本的研究,自Turnovsky和De Santis以来,近十年来的讨论越来越重视特质波动的福利意义,重要成果日益增多,相关研究也越来越深入,但对于特质波动如何影响福利效应的微观机制还存在很多的争议,不同研究引入特质波动的角度有很大差异,甚至有的学者把特质波动和异质消费者两个概念融合在一起进行分析

实际上,“异质个体”这一概念既可以指代个体之间的偏好特征存在不同,也可以指代个体所面临的经济风险等环境条件存在不同,而“特质波动”这一概念则与“汇总波动”或“总量波动”相对应,强调的是个体除了承受总量风险外,还面临着非系统性的特质风险。两个概念有一定联系,但也有明显不同。

。在技术方法上,自Imrohoroglu后大多采用了动态一般均衡框架,优点是模型具有较好的微观基础,但也存在很大的局限性:

①受限于目前的求解技术,动态一般均衡框架下的状态变量只能进行相当简化的设定,如刻画总量风险只用萧条和繁荣两个状态,刻画个体风险只用就业和失业两个状态,这样处理显然遗漏和忽略了经济数据中蕴含的大量信息,也损害了测算结果的可靠性;

②收入的特质波动究竟如何影响社会福利还不是很清楚,不同研究所引入的微观机制差别很大,动态模型的测算结果很难抓住福利成本的全貌,而只能解释为对某一具体机制的特定分析。

③目前中国的金融市场相比发达国家还不够完善,存在消费波动大于收入波动的特征事实,表明收入波动向消费波动的传导过程并不能简单套用生命周期理论的标准范式,这一特征事实在目前的动态一般均衡框架下无法得到很好的体现。

基于以上思考,本文沿用卢卡斯框架并加以拓展,尝试不依赖具体的微观机制而直接推导出特质波动的福利成本。基本思路是:既然消费是影响福利的最终因素,不妨暂时忽略收入、就业等其他环节的特质风险问题,直接考察消费特质波动的基本特征,分析消费特质波动和社会福利的关系。在本文的模型中,个体具有相同的偏好和信念(不存在异质个体),不同个体所承受的消费波动彼此不同(存在特质波动),通过用现实的经济数据去刻画消费的特质波动,并将个体信息进行汇总来分析特质波动对宏观经济的福利意义。这是本文分析特质波动的基本思路,也是与前期研究在模型设定上的主要不同之处。

三、 特质波动的福利成本模型

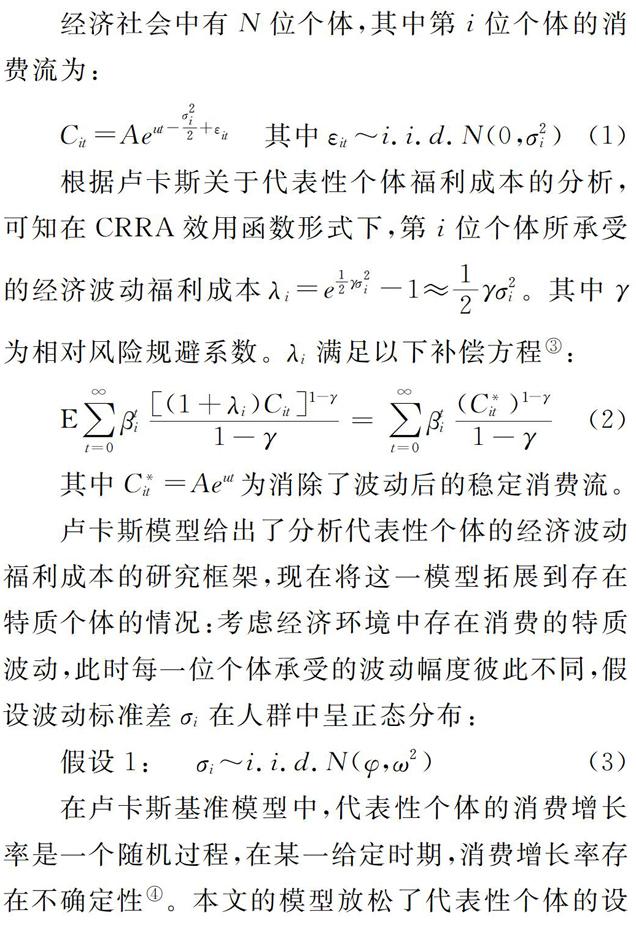

经济社会中有N位个体,其中第i位个体的消费流为:

Cit=Aeut-σ2i2+εit 其中εit~i.i.d.N(0,σ2i)(1)

根据卢卡斯关于代表性个体福利成本的分析,可知在CRRA效用函数形式下,第i位个体所承受的经济波动福利成本λi=e12γσ2i-1≈12γσ2i。其中γ为相对风险规避系数。λi满足以下补偿方程

补偿方程的经济学意义是:假设某个经济社会已经抹平了经济波动,可计算其代表性个体的福利水平,再假设某个经济社会没有抹平经济波动,但将每一期的消费水平提升为先前的(1+λ)倍,也计算其代表性个体的福利水平,让前后两个社会的福利水平相等,这一等式即为补偿方程,利用补偿方程求解得到的λ即测度了经济波动所造成的福利损失。:

E∑∞t=0βti[(1+λi)Cit]1-γ1-γ=

∑∞t=0βti(C*it)1-γ1-γ(2)

其中C*it=Aeut为消除了波动后的稳定消费流。

卢卡斯模型给出了分析代表性个体的经济波动福利成本的研究框架,现在将这一模型拓展到存在特质个体的情况:考虑经济环境中存在消费的特质波动,此时每一位个体承受的波动幅度彼此不同,假设波动标准差σi在人群中呈正态分布:

假设1:σi~i.i.d.N(φ,ω2)(3)

在卢卡斯基准模型中,代表性个体的消费增长率是一个随机过程,在某一给定时期,消费增长率存在不确定性

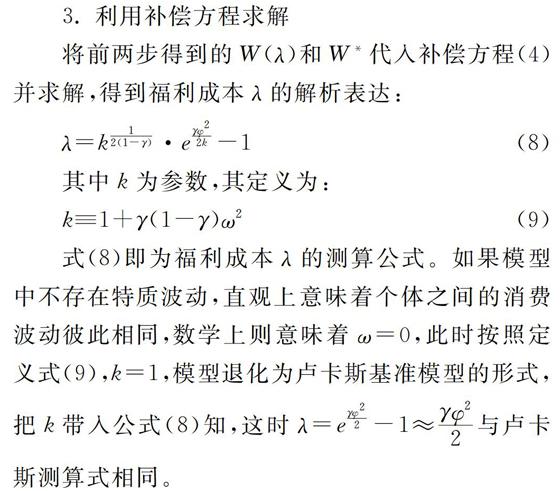

从公式(1)可知,卢卡斯用消费的对数正态分布刻画这种不确定性。

。本文的模型放松了代表性个体的设定,认为消费增长率的波动在个体之间存在着差异,汇总后的消费波动是个体消费波动的数学期望,即E(σi)=φ。显然,总量波动由φ的大小决定,特质波动由ω的大小决定。这里关于特质波动的建模思路与前期研究不同:前期研究如Imrohoroglu分别定义个体失业风险与国家风险宏观风险,然后计算在存在借贷约束和不存在借贷约束(完美保险市场)两种情况下,抹平宏观风险的福利效果[18]。Imrohoroglu的建模思路意味着抹平个体风险的福利效果是无意义的,模型其实只得到了“不完美保险”市场下抹平总量风险的福利效果。本文则直接设定个体之间存在不同程度的特质波动,这类特质波动既有可能来自保险市场的不完美(一部分人拥有更好的保险工具),也有可能来自金融市场建设的滞后(如金融工具不够丰富、市场之间存在割裂),后者更贴近我国的社会环境特点。