中国非金融企业部门宏观金融风险测度分析

2018-05-14单飞

单飞

本文运用直接法和间接法编制了中国非金融企业部门资产负债表,在此基础上利用未定权益分析法(CCA)测度了2004-2015年我国非金融企业的宏观金融风险,并进一步测度了行业层面的宏观金融风险,直观展示了非金融部门的风险敞口的动态演变过程。本文基于我国特殊的数据背景,探索了编制非金融企业部门的资产负债表的方法,研究了测度我国非金融企业部门的系统性风险的方法。

CCA方法

非金融企业 宏观金融风险

引言

2008年全球金融危机以来,中国依赖投资驱动增长,随着政府的四万亿扩张性货币政策,中国国民经济各部门债务迅速积累,企业部门债务显著上升,导致杠杆率增加,进而增加中国经济和金融稳定的潜在风险。

中国的杠杆率分布不均匀,家庭部门和政府部门较低,非金融企业部门几乎是全世界最高的,家庭部门杠杆率高的国家主要有美国、韩国,政府部门杠杆率高的国家主要集中在日本和欧元区,根据国际清算银行(BIS)数据显示2016年中国非金融企业部门的杠杆率为166.6%,而英国和德国分别为53.3%和75.5%,美国为72.0%,日本为99.8%;2008年中国非金融企业部门的杠杆率为96.7%,到2016年上升到166.4%,相对2008年上升了68.7个百分点,而从2008年到2016年英国的非金融企业部门信贷/GDP增加0.45个百分点,德国、日本、美国都呈下降趋势,所以中国的杠杆问题在于非金融企业部门。

中国非金融企业部门过度举债已成为中国金融稳定的一大隐患,也关乎到是否会触发金融危机和经济危机这一关键问题,因此中国非金融企业部门的宏观金融风险值得深入研究。

文献综述

非金融企业部门过高的杠杆率会增加金融体系和实体经济的脆弱性,这种影响主要通过以下路径起作用:企业过高的负债会增加企业对外部的冲击,尤其是资产价格的冲击,并迅速将这种冲击扩散到实体经济和金融领域,在实体经济中,企业使用资产作为抵押,当资产价格受到冲击而下降时,会影响到企业的借债能力,于是企业会削减投资并出售资产,资产的价格会进一步下降,进而陷入“债务一通缩”螺旋效应(Bernanke和Gertler,1990; Kiyotaki和Moore,1997);在金融领域,企业过高的负债在受到外界冲击时,无法偿还债务被迫清算的概率将显著增加,从而增加了银行的不良贷款率,当银行自身流动性较为紧张的情况下,往往会进一步诱发银行危机,引发金融体系的系统性风险。

近年来随着中国非金融企业债务与GDP比重迅速上升,关于中国非金融企业部门整体债务水平的研究开始逐渐增多。李扬(2014)和余永定(2014)指出中国非金融企业负债已超过警戒线,企业高负债、高融资成本、低盈利的现状极有可能引发债务危机。以上对于非金融企业部门的研究都是针对债务水平而言的,关于非金融企业部门的风险测度,近年来有一些学者也做了相关研究,其中多为用未定权益分析法(CCA)来测度部门的系统性风险。宫小琳(2012)用CCA方法直观展示和分析了2000-2008年国名经济各部门风险敞口的动态演变情况。苟文均(2016)以CCA模型为基础,对债务杠杆与系统性风险传染之间的内在联系进行了理论和实证分析,债务杠杆攀升能够通过推升国民经济各部门风险水平,使风险积聚于占据网络中心的金融部门,进而通过债务和股权两个渠道显著影响系统性风险的生成与传递。

鉴于目前国内关于测度非金融企业部门风险的研究不是十分完善,本文拟采用CCA方法来测度我国非金融企业部门的系统性风险,本文还将非金融企业部门中的代表性行业(工业、建筑业)做了详细的分析,分别分析这些企业的系统性风险。

理论模型

(1)主要宏观金融风险度量指标

根据Gray and Jobst(2010)对CCA模型的扩展,可将非金融企业部门资产负债表中的权益看做基础资产为非金融企业部门资产A、行权价格为非金融企业部门债务账面价值B的看涨期权,风险债务看作在持有无风险债务的同时卖出基础资产为非金融企业部门资产A、行权价格为非金融企业部门债务账面价值B的看跌期权。

根据Black-Sckoles期权定价公式,可对非金融企业部门权益(E)和风险债务(D)分别定价,即:N为标准正态分布函数,σA为隐含资产波动率,即将市场上的资产价格代人Black-Scholes模型反推出来的资产波动率数值,P为违约担保价值。

根據伊藤引理,可推导出度量宏观金融风险的主要指标,财务违约概率(PD)和财务违约距离(DD)的计算方法。

财务违约概率是度量财务违约风险的重要指标,当财务违约概率上升时,财务违约风险相应上升。财务违约距离可以理解为经资产波动率标准化后的资产价值与财务危机临界点之间的距离,财务违约距离越短,财务违约风险越大。

实证分析

(1)非金融企业部门资产负债表的编制

编制非金融企业部门资产负债表方法有直接发和间接法。间接法以经济普查年份数据为基期,利用资金流量表数据向前向后外推,间接估算2004-2014年我国非金融企业部门的资产和负债总额。

我国分别于2004年、2008年和2013年进行了全国经济普查,公布了每个行业的总资产和总负债。将以上三年工业、建筑业、交通运输仓储邮政业、房地产业、批发邮政业、住宿餐饮业和其他第三产业(不含金融业)的总资产相加得到三年非金融企业部门的总资产:559463亿元、1215057亿元、3151003亿元,相应的总负债相加得到2004年非金融企业部门总负债为321541亿元。然后借鉴李扬( 2015)的方法推算出每年的总资产、总负债如下表:

(2)指标的选取

1.财务危机临界点

Moody's KMV基于庞大的违约与破产案例数据库,确立了测算企业违约风险的估算方法( Crosbie&bohn,2003)。近期用CCA方法测度宏观金融风险也多用该方法推算财务危机临界点,即以短期负债加上长期债务的一半作为测算各部门金融风险敞口的债务危机临界点。

2.低等索取权

为了估算非金融企业部门的隐含资产价值,我们首先需要知道该部门的低等索取权的市场价值。Castren&Kavonius(2009)将低等索取权定义为股票与其他股权与金融资产净值之和。

3.权益波动率

本文选取CSMAR编制的沪深300指数的波动率作为非金融企业部门的权益波动率,上证工业类指数波动率作为工业行业的权益波动率,建筑业指数波动率作为建筑业的权益波动率,上证综合指数波动率作为市场波动率。

4.无风险利率

在市场经济发达的国家,无风险利率由市场决定,一般将一年期国债利率作为无风险利率。考虑到我国债权定价的市场化程度还不高,为此本文采用3个月的人民币存款利率作为无风险利率。按照连续复利的计算方法,将各期数据转化为年无风险利率。

2004-2014年我国非金融企业部门的宏观金融风险的演变

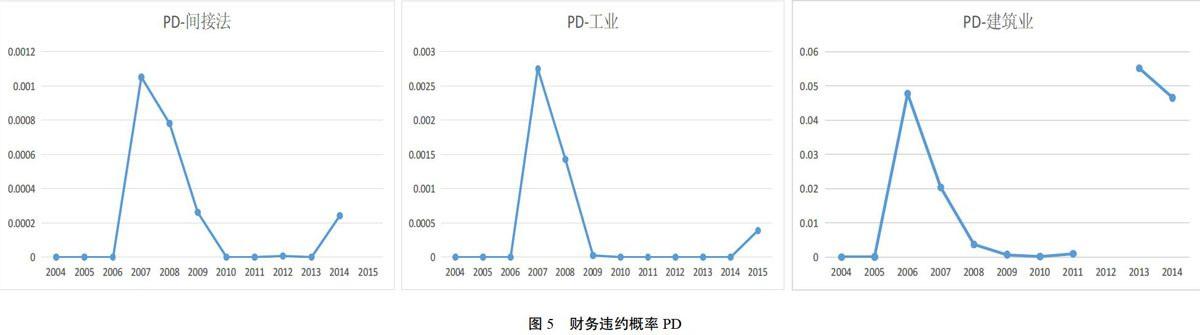

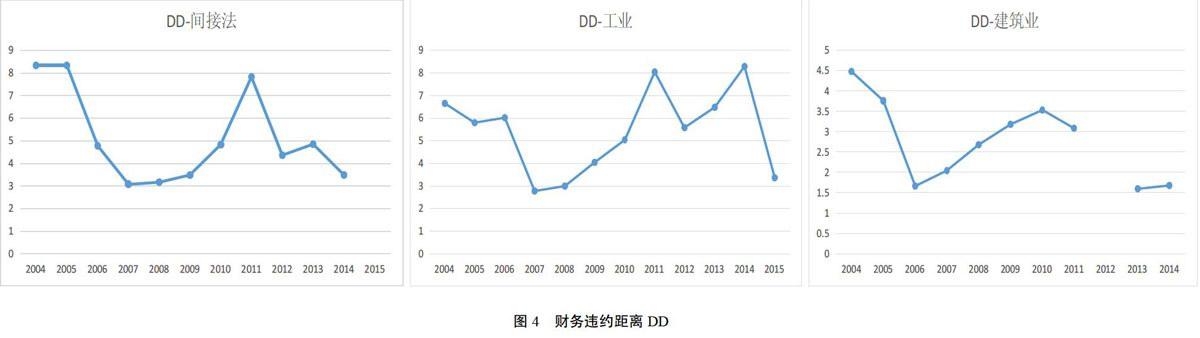

CCA方法可派生出一系列的风险指标,如财务危机距离DD、违约概率PD、信用差价CS(credit spread)、预期损失净现值EL以及风险敞口敏感性指标delta、gamma等等。在这些指标中,我们以DD、PD为例展示和分析2004-2015年我国宏观金融风险的演变,尤其是2007-2008年全球性金融危机对我国宏观金融稳定的冲击。

图4清晰地反映出2007-2008年全球金融危机对我國非金融企业部门金融风险的影响:财务违约距离骤然下降,在杠杆率和波动率的共同作用下,金融风险急剧上升。如果要更加审慎的监控宏观金融风险,我们不仅需要把握部门层面宏观金融风险的演变,还要展开更加细致的分析和研究。因为整个部门不会陷入财务危机不代表部门内部的行业不会陷入财务危机甚至违约,进而发生连锁性反应,对整个非金融企业部门造成冲击。正如Gray et al.(2008)指出,缜密的宏观金融风险研究应该在部门的基础上进行细分,分别测算细分部门的风险。这里做了行业的细分,由于数据的可获得性,列举了工业行业和建筑行业。由图中明显的看出建筑业的违约距离小于工业,说明我国建筑业的系统性风险大于工业。

图5展示了2004-2015年我国非金融企业部门的违约概率的趋势。我们发现,非金融部门整体的违约概率并不高,即我国非金融企业部门发生违约的可能性相当低。但是,2007-2008年建筑业企业的违约概率显著高出非金融企业部门整体的违约概率,说明建筑业的风险比较大,建筑业的风险会推升整个非金融企业部门的风险。非金融企业部门DD大多时点非常低,只有2007、2008年有波动,可见2007-2008年的全球性金融危机对我国非金融企业部门的冲击。

结论

本文通过汇集和整理我国2004-2015年相关宏观经济、金融数据和非金融企业部门的相应数据,用两种方法编制了非金融企业部门简易资产负债表,并以CCA模型为基础,对非金融企业部门的系统性风险测度与分析,对CCA模型对于部门金融风险监测和量化的有效性做了检验。得出如下结论:一是低波动率导致风险攀升。较低隐含资产波动率传递给投资者一种信息,认为适当增加某些资产不会触及风险界限,从而导致风险攀升。二是隐含资产市场价值的波动和部门债务水平的变动影响部门的杠杆率,两者可能单独影响,也可能同时作用。三是直观显示出非金融企业部门的风险指标的走势,我国非金融企业中建筑业的风险大于工业企业,国有企业风险小于其他所有制企业。

根据以上结论,为有效防范非金融部门杠杆率攀升导致发生系统性风险,提出如下政策建议:一是建立健全非金融部门宏观金融风险监测预警体系,进一步加强对非金融企业部门风险指标的监测与预警;二是对我国分行业部门的系统性风险分别监测,更有针对性地监测某一行业的风险;三是加快多层次资本市场的建设,大力推进股权融资,实现非金融企业平稳有序地去杠杆;四是完善金融监管体制,强化中央银行在金融危机期间的维持稳定的能力。