管理层持股比例对股权代理成本的影响研究

2018-05-14郝洁

郝洁

管理层持股比例对股权代理成本的影响问题向来都是公司管理过程中主要研究的对象。本文以我国创业板上市公司为研究对象,运用2014年的面板数据,对创业板上市公司管理层持股比仍是怎样影响股权代理成本作了实际验证。通过验证显示:增加管理层持股比例有利于降低我国创业板上市公司的殷权代理成本。

股权代理成本

管理层持股 激励效应

引言和文献综述

代理成本从现代企业制度出现以后就存在于其身边,给现代企业的顺利前行带来了很大的阻碍。在国际范围内代理成本问题广泛存在,为此各国政府和企业采取了市场优化、法律制度护航、企业制度创新等方法进行解决,从而产生了企业、市场与法制多方面、多类别企业解决方案。

龙翠红(2005)指出,我国的上市公司与西方国家相比有中国的特色和特殊性,“一股独大的”的情况非常普遍,另外由于国家管理存在缺陷,国家股权所有者缺位较为严重,导致对经理层的监督约束机制难以实施或者严重不足,经理层权利空间大,大股东掠夺中小股东的权益的现象屡见不鲜,但却苦于缺少自我保护的能力,也很难找到维权的渠道。

肖作平、陈德胜等人于2006年借助OLS回归分析对股份制公司展开了实证研究,找出了股权结构、董事会特征与代理成本之间的关系。分析发现,管理者持股与代理成本二者间并无明显相关性。

学者刘国英(2008)系统地分析了管理者持股问题,明确地指出应对管理层采取激励措施,使其目标朝向股东利益最大化发展,使其与股东在利益层面紧密相连,尽可能地控制二者间的代理冲突,其持股比例越高越有利于公司代理成本的降低。

由此可见,学术界对于管理层持股比例对股权代理成本的影响问题也未达成一定共识。基于上述论述笔者提出如下假设:管理层持股占比和股权代理成本间呈现出负相关的关系。实施激励措施的终极目的是调解管理层和股东间的矛盾,对于大股东不会产生过多的限制作用。总之,实施激励机制有助于管理层将目光锁定在追求最大化的经济效益方面,因为公司效益的高低直接影响着其自身的效益,为了获得更大的利益管理层会奋不顾身地投入到工作当中,积极监督控股股东的各种非法活动,确保公司的合法权益不受影响。

数据说明和变量设定

(1)数据选取。2005年,政府开始推行股权分置改革,仅仅花了一年时间就基本挖成。从宏观的角度来看,大流通时代已初现端倪。在这样的背景下,笔者为了揭示出管理层持股比例变化是如何导致代理成本变化的,选择了2014年245家国内创业板上市公司为案例,收集其横截面数据并展开分析,为了提高本课题研究结论的真实性,笔者采用如下条件筛选出正常样本。

1)在样本中将被ST和PT的企业排除掉。2)在样本中将净资产小于零、数据明显不正常的企业排除掉。本研究中的数据年报在巨潮资讯网(www.cninfo.com.cn)下载得到,部分数据来自于Wind数据库,相关数据的处理用Stata软件进行处理。

(2)变量设计。

本节主要是对自变量,因变量和控制标量和衡量维度和具体指標进行阐述。下表总结了国内外学者在评价股权结构对股权代理成本时常用的维度和指标。

1.因变量设计

笔者借鉴了国内外常用讲量方式,总结出下列计量方法:以费用率(MFR)为代理成本代替变量;以总资产周转率(TAT)为折射代理效率的度量变量。

在公司中,股东依托内在的管理机制来组织相关的董事会等以监督管理层的行为,这种组织费用应该划归到监督成本中,习惯性做法是将此项费用归入管理费用;另外,代理人的担保成本是指,管理者让外部事务所对会计报表进行审计、公司制定若干控制举措来限制领导层的权限等所产生的费用,此类费用也会计人到公司的管理费用当中。

在本论文中,笔者将总资产周转率当作股权代理成本的计算指标,因为该指标可以很好地折射出公司对于资产的使用情况。资产周转率指标反映的是领导人员对资产的使用效率,和公司的股权代理成本间呈现出负相关的关系,该指标越高则说明领导层对公司资产的使用效率越高,可以有效调解公司股东和领导层间的矛盾冲突,因此,股权代理成本自然会减少。

2.自变量设计

管理层持股比例:该概念指的是掌握在管理层手中的股份占企业发行在外股份的比例。本研究中的管理层将董事和监事覆盖在内。

3.控制变量设计

笔者确定的控制变量如下:

第一,企业成长性。为了获得经济效益公司都会积极地投资,在某些情况下,还会出现盲目投资的现象,公司发展过于迅猛,规模扩张速度很快,抑制了中小股东的监督作用。某些公司由于实力薄弱,无力开展投资活动,致使大量的现金被领导层所把控,其通常以非价值最大化的方式将资产等转移到自己名下,致使公司的成长性和股权代理成本间呈现出负相关关系。由此可见,公司的成长性对于股权代理成本的影响问题是比较复杂的,需要灵活判断。

第二,公司规模。领导层掌控的资源和公司规模是正相关的,公司规模的扩大为其在职消费创造了充分的条件,而且当企业产生了规模效应后,企业管理层级就会变多,这会给监督带来更大的困难,监督费用也会随之提高,最终造成代理成本的上升。

第三,自由现金流量。自由现金流量理论指出,股东分红的提高及用于偿债的利息开支都可以有效地控制自由现金流量,从而在很大程度上避免了代理人在任职期间内随意挪用公司资产,最终使得代理成本得到有效控制,综上所述,降低公司自由现金流最佳的方式就是降低代理成本。因此在文章中笔者将自由现金流量视作可以影响股权代理成本的一种参数变量,而我们只要用生产活动的现金净流量减去财务支出就可以得到自由现金流量的具体数值。

第四,资产负债率。Jensen(1976)认为,负债的存在,有效地消除了领导层和股东间的利益矛盾,因此负债能够在一定程度上帮助企业节约代理成本。另外,债务融资直接给管理层带来偿债压力,他们会更加努力地去改善企业绩效状况,因此负债能够有效地消除管理层错误投资和过度消费行为,诱使其更加积极工作,促进企业经营状况的改善。因此笔者预测,资产负债率越高,代理成本越低。

模型设定和实证结果分析

(1)模型设定。为了揭示出当股权结构发生变化时,代理成本是如何变化的,笔者选择国内创业板上市公司为对象,综合运用统计分析和回归分析方法展开研究。在使用回归分析方法时,确定管理费用率(MFR)、总资产周转率(TAT)等当做股权代理成本的因变量;确定管理层持股比例为自变量;确定企业成长性、规模、资产负债率、自由现金流量为控制变量,应用回归方法研究变量之间的影响作用。

笔者创建了下列模型:

COST=β0+β1*STRUCTURE+β2*M1+β3*M2+β4*M3+β5*M4+ξ

因变量COST分别采用管理费用率(MFR)、总资产周转率(TAT)度量,自变量STRUCTURE采用管理层持股比例(X1)度量。

(2)实证结果分析。

1.描述性统计分析。

本文各变量的描述性统计分析情况见下表3

从描述性统计表可以看出,资产周转率(TAT)的最大值和最小值分别为0.001和0.014,均值和中位数均为0.005,标准差为0.002,表明样本公司中,资产周转率分布较为均匀。管理费用率(MFR)的最大值和最小值分别为0.675和0.034,表明样本中,不同企业间的管理费用率差异较大,均值和中位数分别为0.154和0.129,均值高于中位数,说明少数企业偏离正常值较大,标准差为0.102,说明样本公司的管理费用率差异较大。对于自变量,X1的最大值与最小值之间差异较大,且标准差为0.218,表明样本分布不均匀。

2.相关性分析。

表4列示所有变量的相关性分析结果,可以看出,X1与TAT的相关系数分别为-0.022,在10%的水平上显著,表明X1与TAT呈负相关系数。X1与MFR的相关系数为-0.118,在5%的水平上显著,表明管理层持股比例越多,管理费用率越低。

3.回归分析

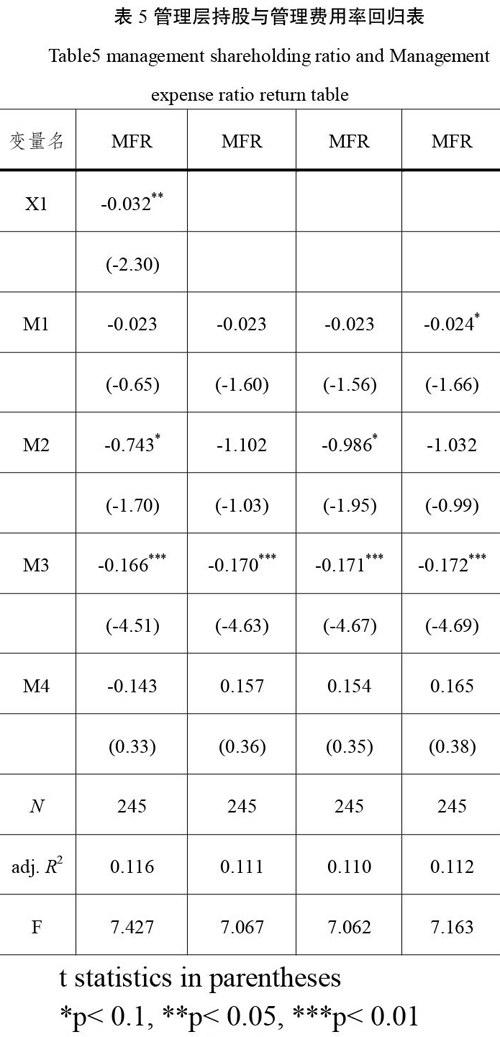

第一,管理层持股与总资产周转率(TAT)的回归。管理层持股与股权代理成本——资产周转率(TAT)的多回归结构详见表5。对表中数据分析可知,模型的P值是0.0000,有效证明了方程的有效性。

回归结果说明:管理层持股(X1)与资产周转率间存在着明显的正相关关系,这表明领导层持股占比越高,其资产周转率就越快,相应的,股权代理成本就会减少,可见,领导层持股可以有效约束其经济行为,对公司的发展有利。对于控制变量:企业成长性(M1)和资产周转率间呈现出正相关的关系,这表明公司成长速度越快其代理成本就越低。资产负债率(M3)和周转率间呈现出正相关关系,然而其和股权代理成本间却呈现出负相关关系,这表明公司的资产负债率越高,其代理成本就越低。公司规模(M2)、自由现金流量(M4)和资产周转率间是一种负相关的关系,由此可见,公司规模越多,由自由现金流量越多,其所面临的代理成本就越高。

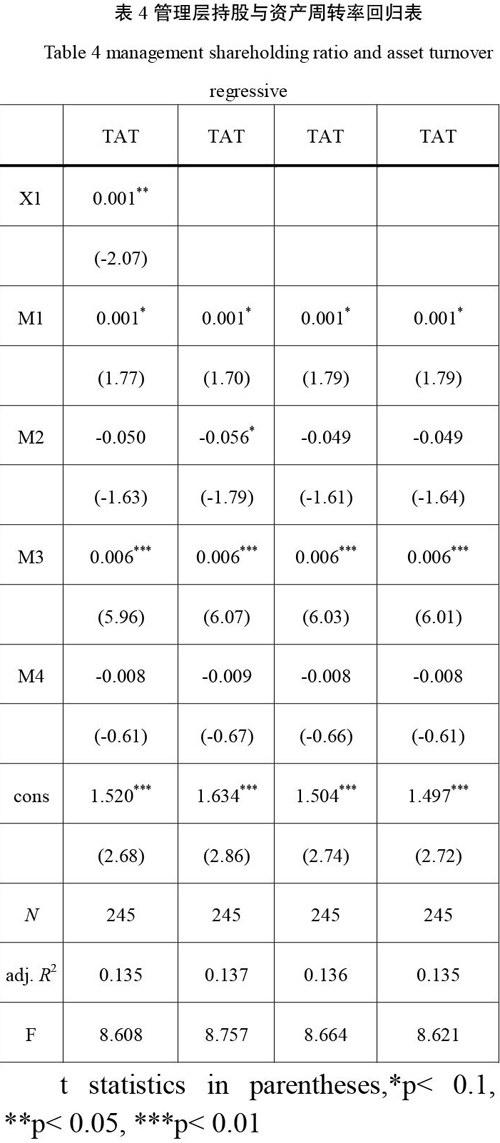

第二,管理层持股与管理费用率(MFR)的多元回归。表6详细描述了管理层持股和股权代理成本——管理费用率(MFR)的多元回归结果。从图中数据可知,P值是0.0097,证明方程具有显著性。

(4)综合结果分析

笔者综合采用回归方法和Sata数据计量分析软件,以检验前文提到的关于管理层持股和股权代理成本之间关系的假设,根据检验结果可知:领导层持股(X1)越高,资产周转率和管理费用率同向变化。这表明,领导层及机构投资者持股都可以有效地降低股权代理成本。控制变量:公司成长性(M1)、规模(M2)、资产负债率(M3),自由现金流量(M4)和资产周转率间呈现出明显的正相关关系,但它却和管理费用率是异向变化的。企业规模越大、负债越高,代理成本就越低,不过企业成长性(M1)和资产周转率间是一种正相关关系,和管理费用率间是负相关关系,公司成长性有助于抑制代理成本的增长。

结论及政策性建议

管理者持股能显著降低代理成本,前文中的实证研究结果已经证实。就目前的现状来看,虽然在国内上市公司中,高管持股比例并不高,不过他们依旧有助于节省两种成本。大多数的上市公司并未设立股权激励机制,管理者持股为零,无法从公司的剩余收益中获利,这种现状直接造成了管理者和企业经营绩效脱节的问题,企业业绩难以证明管理者的工作贡献。如果管理者持有的股份并不多的话,这对股东利益而言是一种潜在的损失。如何通过制度手段,将管理者经济利益和企业业绩挂起钩来,确保其付出能够得到应有的回报,这是一种有效的能够缓解甚至解决委托代理关系中管理者激励问题的手段。将更多的股份赋予给管理者,能够消除其利益和股东效益函数之间的差异,从而实现激励,管理者就会在工作中更加努力地去改善企业业绩状况,由此可见,股权激励是一種值得应用的激励手段。

[1]柴淑娟.基于股权代理成本的上市公司治理实证研究[D]金融学,2011,11-16;22-24

[2]王鑫.我国上市公司股权结构对股权代理成本的影响研究[D]金融公司,2014,12-16

[3]曾庆生,万华林.上市降低了国有企业的股权代理成本吗?[J].财经研究,2013,2:37-45

[4]肖作平,陈德胜.公司治理结构对代理成本的影响--来自中国上市公司的经验数据[J].财贸经济,2006,2:29-35

[5]唐跃军,谢仍明.股份流动性、股权制衡机制与现金股利的隧道效应[J].中国工业经济,2006,2:120-128