诉讼风险、审计师选择与盈余质量

2018-05-09邵毅平李文贵

邵毅平,李文贵

(浙江财经大学会计学院,浙江 杭州 310018)

一、引 言

随着市场化改革的逐步推进,企业对法律环境的信心不断增强。世界银行2005年的调查显示,民营企业对自身合同权利和财产受到法律保护的信任程度平均仅为61.16%。2015年9月,天津市贸促分会发布的调研报告则指出,超过80%的企业对法律解决经营纠纷给予了正面评价。可见,在全面推进法治市场经济建设的进程中,越来越多的企业愿意通过法律途径解决经营纠纷,同时,也使得企业面临的诉讼风险越来越强。例如,在2002年,大约15.52%的上市公司涉及诉讼,到2015年,这一比例上升到大约24.78%。诉讼风险会为企业的经营活动带来较强的不确定性,深入分析诉讼风险的经济后果具有重要的现实意义。

现有文献主要关注诉讼风险对企业财务决策的影响。由于法律诉讼会严重损害企业声誉,对外传递有关企业经营不善的信号,从而使得企业面临更高的融资成本和更短的借款期限[1],导致企业信贷规模大幅下降[2]。在外部融资难度加大的情况下,企业只能通过降低投资水平并减少股利发放,以持有更多的现金来应对法律诉讼为经营活动带来的潜在消极影响[3][4]。例如,基于高新技术企业的数据,潘越等(2015)发现,遭遇更多资金类诉讼的企业,研发投入显著更少[5]。相比其他企业,陷入诉讼纠纷的企业具有显著更低的价值[6]。

与上述研究不同,本文拟检验诉讼风险对企业审计师选择的影响及其经济后果。法律诉讼被认为是解决利益冲突的一种次优方案[7],它不仅会为企业带来各种诉讼成本和潜在损失,还可能暴露出企业的内部治理缺陷并严重影响企业声誉。当企业面临较高的诉讼风险时,股东可能会为了缓解代理问题并重建良好声誉而选择高质量审计师;但在产权保护不足的环境下,企业也可能因严重的代理问题,或避免被揭露更多不规范行为而选择低质量审计师。可见,诉讼风险会如何影响企业的审计师选择,这仍是一个有待实证检验的问题。

二、理论分析与研究假设

代理理论和信号理论都是解释审计需求的重要理论[8]。根据代理理论,由于股东和管理层之间存在较严重的利益冲突,审计师以独立第三方身份提供的审计服务被视为能有效缓解代理问题的外在治理机制。诉讼风险高的企业,往往存在更多的利益冲突。理由是,即使需要耗费较高的成本,诉讼本身的确是解决各利益相关者之间利益冲突的一种备选方案[6]。毛新述和孟杰(2013)发现,那些内部控制有效性越低的企业,面临的诉讼风险显著更高,经历了更多的诉讼次数和更高的涉诉金额[9]。无效的内部治理往往表明企业存在更多代理问题,为了约束管理层自利行为、降低代理成本并最大化企业价值,股东有动机选择高质量的审计师。

根据信号理论,市场中的理性投资者会将企业聘请低质量的审计师视为消极的信号,认为企业的信息披露甚至经营状况可能陷入不佳状态。Titman和Trueman(1986)认为,公司可以通过聘用高质量的审计师向投资者传递信号,以表明企业的财务状况处于良好的状态[10]。Barton(2003)也发现,在资本市场上越受关注的公司,越倾向于选择高声誉的审计师,借此建立和维持自身财务报告可靠的声誉[11]。诉讼风险高的企业,涉诉经历往往会受到市场比较广泛的关注,同时,其声誉本身可能已经受到了法律诉讼的负面影响并遭遇了一定的经济损失。在此背景下,为了预防声誉的进一步恶化或基于重建良好声誉的考虑,企业有动机选择高质量审计师。

然而,代理理论强调的是高诉讼风险企业的股东有动机选择高质量审计师。首先, 股东是否能影响企业的审计师选择决策本身依赖于股东享有的话语权。中国当前的投资者保护制度并不完善,尤其是对中小投资者的保护十分不足[12],再加上分散的中小投资者缺乏参与公司治理的动力,这使得企业的审计师选择根本无法体现绝大多数股东的意志。其次,尽管大股东有动力也有能力参与企业的审计师选择决策,但其目的并非最大化企业价值。由于大股东和中小股东之间的利益冲突,大股东往往基于自身利益最大化进行决策,从而牺牲中小股东的利益。上述问题直接带来了审计师选择的异化现象[13],即审计师选择体现的是控股股东或企业管理层的意志。在这样的环境下,高诉讼风险的企业因为内部治理机制不够完善而存在比较严重的代理问题,最终更可能选择那些低质量的审计师。

另一方面,信号理论强调的是企业为了对外传递积极信号而存在对高质量审计的需求。但实际上,在不成熟的资本市场中,企业普遍缺乏对高质量审计的需求[14]。DeAngelo(1981)指出,审计质量是审计师在执业过程中发现财务报表重大错报并揭露这些错报的联合概率[15]。显而易见,高质量审计师拥有更高的专业胜任能力,且更能遵循职业道德规范而拒绝与企业合谋。这就使得只有那些本身信息质量较高的企业,才会通过选择高质量审计师来对外传递财务报告可靠性的信号。对于高诉讼风险的企业来说,其内部控制有效性较弱[9],无法为财务报告的可靠性提供应有的合理保证。此时,选择高质量的审计师不仅会增加企业的审计成本,还可能被审计师揭露出一些不规范行为而损害公司价值。因此,高诉讼风险的企业可能会更倾向于选择那些低质量的审计师。

基于上述分析,我们提出如下对立假设:

假设1a:诉讼风险更高的企业,选择高质量审计师的概率更高。

假设1b:诉讼风险更高的企业,选择高质量审计师的概率更低。

既然诉讼风险会影响企业的审计师选择决策,那么,高诉讼风险企业和低诉讼风险企业的盈余质量是否存在显著差异?合理保证企业经营行为的合法合规是内部控制的基本目标之一,高诉讼风险往往表明企业的内部控制体系不够完善[9][16]。当内部治理机制不能充分发挥应有的作用来限制管理者或内部控制人的自利行为时,企业会表现出比较严重的代理问题。由于缺乏有效的约束机制,管理者更可能采取机会主义或道德风险行为,出于获取自身利益的目的操纵信息披露,降低盈余质量。另一方面,即使管理者在主观上不操纵盈余,无效的内部控制体系也无法为企业财务报告的可靠性提供合理保证。

换个角度来看,由于契约的不完备性,盈余管理本身可以在一定程度上缓解企业面临的潜在违约风险[17]。企业在面临较高诉讼风险的情况下,为了尽量避免潜在的诉讼风险转化成现实而带来诉讼成本和其他损失,有较强的动机实施盈余管理,最终导致盈余质量降低。例如,DuCharme等(2004)以及Lu(2004)发现,股东提起诉讼的概率越高,企业实施盈余管理的程度越高[18][19]。从债权人的角度,祝继高(2011)使用银行起诉上市公司违反债务契约的数据,发现那些被银行起诉的企业采纳了显著更稳健的会计政策[20]。王彦超等(2008)也发现,在诉讼发生当年,上市公司普遍采取了降低盈余的盈余管理行为[7]。

基于上述分析,我们提出如下假设:

假设2:诉讼风险更高的企业,盈余质量显著更低。

审计质量是审计师在执行业务过程中发现报表的重大错报并报告这些错报的联合概率[15]。大规模的会计师事务所更具行业专长[21],其专业胜任能力更强,从而更可能发现客户报表中存在的重大错报,改善客户的盈余质量。例如,Krishnan(2005)以及范经华(2013)等均发现,具有行业专长的审计师能够显著减少客户企业的应计和真实盈余管理[22][23]。另一方面,大规模事务所拥有更多数量的客户,相应的准租金要高于小规模事务所。同时,为了保护自身的声誉、降低可能的诉讼成本,他们在执行业务过程中能更严格地遵循注册会计师职业道德规范的相关规定,保持较强的审计独立性,更少与客户合谋[15],从而对外揭露审计中发现的重大错报。因此,如果高诉讼风险的企业能够选择高质量的审计师,通过财务报表审计这一有效的外部监督机制[24],诉讼风险对企业盈余质量的消极影响可能在一定程度上得以缓解。

基于上述分析,我们提出如下假设:

假设3:相对于聘请低质量审计师的企业,诉讼风险对盈余质量的影响在那些聘请高质量审计师的企业显著更低。

三、研究设计

(一)样本和数据

本文以2007~2015年沪深交易所的A股上市公司为初始样本。首先,剔除金融行业企业;其次,删除那些因“虚假陈述”而被诉的企业样本;最后,在剔除资产负债率大于1以及财务数据缺失的样本后,共获得14532条企业年度观测值。公司诉讼数据根据Wind数据库中的“诉讼仲裁”数据手工整理而成,其他数据分别来自CSMAR或Wind数据库。

(二)模型设定与变量定义

为了检验假设1,建立如下Probit回归模型:

(1)

大量研究表明,规模越大的事务所,审计质量越高[15],我们以会计师事务所是否属于“十大”作为定义审计师质量的标准。如果某个会计师事务所在某一年度位列前十,则将其视为高质量审计师,Auditorit取值1,否则Auditorit取值0。事务所排名依据中国注册会计师协会每年公布的事务所综合评价前百家信息而定。Lawsuitit代表企业的诉讼风险。如果企业在整个样本期间内经历过至少一次法律诉讼,则视其为高诉讼风险,Lawsuitit取值1;如果企业在整个样本期间内从未经历过法律诉讼,则视其为低诉讼风险,Lawsuitit取值0。由于剔除了因“虚假陈述”而涉诉的企业,余下的样本企业主要经历的是资金类诉讼、产品类诉讼或股权纠纷类诉讼等。在法律诉讼中,企业可能扮演原告或被告等两种角色,但通常只有被起诉的企业才面临巨大的诉讼风险[5]。因此,本文所指的经历法律诉讼是指企业作为被告的情形,而不包括作为原告的情形。

X代表一系列控制变量,主要包括:(1)公司规模(Size),定义为企业总资产的对数;(2)资产负债率(Leverage),定义为企业总负债除以总资产;(3)销售增长率(Growth),定义为企业营业收入的年度增长率;(4)流动比例(Liquid),定义为流动资产除以流动负债;(5)企业绩效(Roa),定义为净利润除以总资产期末和期初平均余额;(6)第一大股东持股比例(Sh1);(7)独立董事比例(Indepen),定义为企业独立董事人数占董事会总人数的比例。此外,我们还设置了行业和年度虚拟变量。

为了检验假设2,将待检验的模型设定为:

(2)

模型(2)中的被解释变量Eqit代表盈余质量,用企业的可操纵性应计数来衡量。根据孙健等[25][26],经业绩调整的可操纵性应计数对企业盈余质量的度量更加可靠,我们基于控制了当年ROA的修正截面琼斯模型的残差项来计算可操纵应计数。具体估计模型为:

(3)

其中,Taccit为总应计利润,TAit-1为企业上一年度的总资产,△REVit为营业收入的变动额,△RECit为应收账款的变动额,PPEit为固定资产净值,ROAit为总资产收益率。对模型(3)分年度、分行业回归估计出的残差项即为企业的可操纵应计数(Daccit)。由于Daccit的取值可能为正也可能为负,我们主要以其绝对值AbsDAit进行回归。为了进一步区分诉讼风险究竟促使企业通过更多正向盈余管理还是负向盈余管理影响盈余质量,我们也分别将取正值的Daccit和取负值的Daccit作为被解释变量进行回归。

为了检验假设3,将检验模型设定为:

(4)

与模型(2)相比,模型(4)增加了审计师变量Auditorit,以及交互项Auditorit×Lawsuitit,被解释变量Eqit代表盈余质量,用Daccit的绝对值AbsDAit衡量。其他变量与模型(2)一致。我们预测,模型(4)交互项的系数β3显著为负。

四、检验结果分析

(一)描述性统计

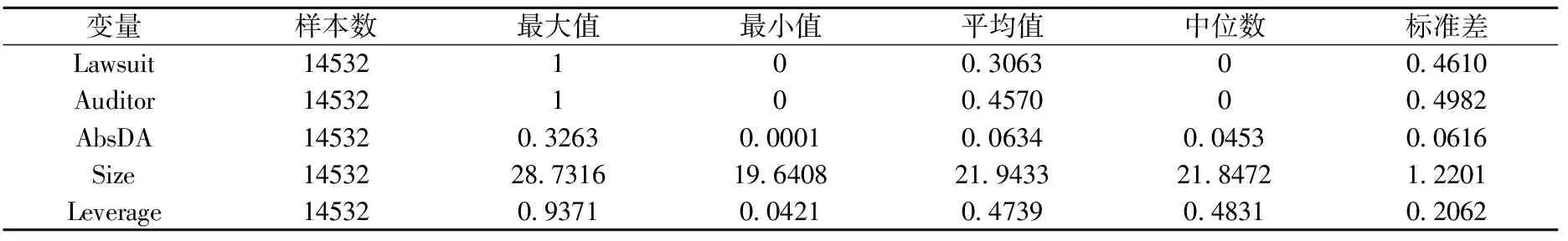

为了避免极端值对检验结果的影响,本文对所有连续变量在1%的水平上做了Winsorize处理。变量Lawsuitit的均值为0.3063,表明大约30.63%的样本企业在样本期间至少经历过一次法律诉讼。Auditorit的均值为0.4570,反映出近一半的样本企业选择了排名前十的会计师事务所作为年报审计师。可操纵应计数绝对值AbsDAit的均值为0.0634,刘启亮等(2015)计算出其均值为0.066[26],这表明本文对可操纵应计数的估计与相关文献基本一致。

表1 主要变量的描述性统计

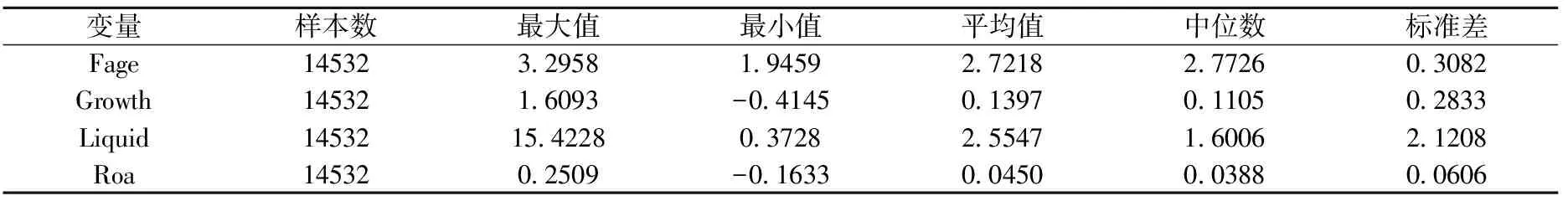

续表

变量样本数最大值最小值平均值中位数标准差Fage145323295819459272182772603082Growth1453216093-04145013970110502833Liquid1453215422803728255471600621208Roa1453202509-01633004500038800606

(二)诉讼风险与审计师选择

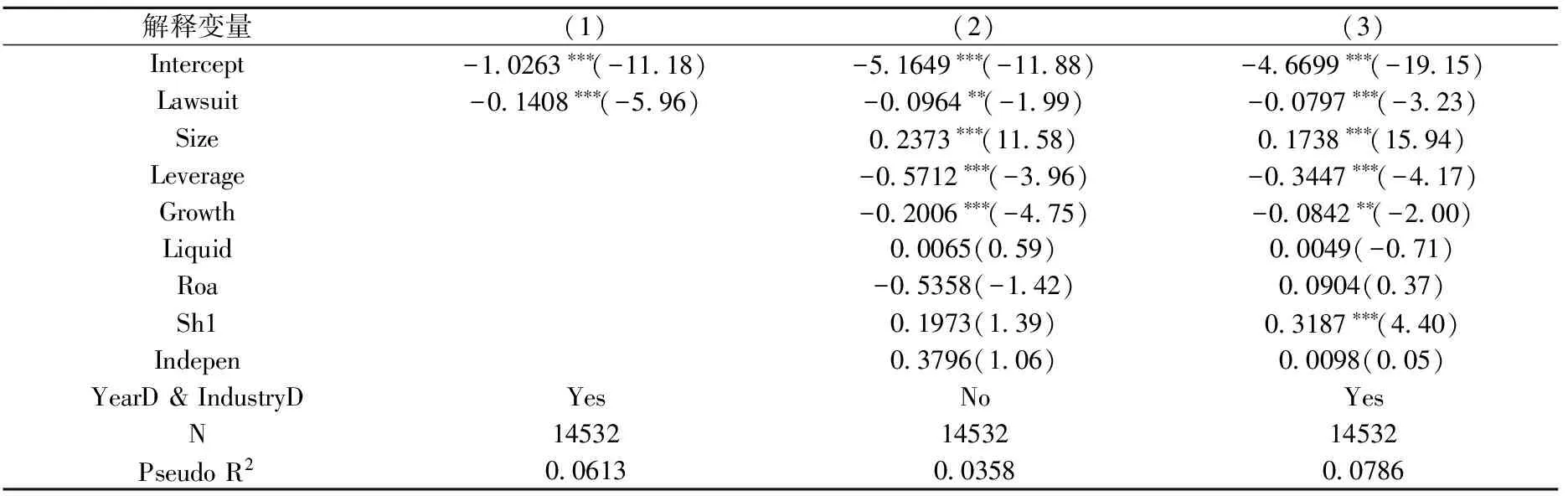

表2报告了诉讼风险与审计师选择之间的多元回归分析结果。第(1)列控制了年度和行业效应,未加入控制变量,诉讼风险Lawsuitit的系数为-0.1408,在1%的水平上显著为负。第(2)列加入相关控制变量但未控制年度和行业效应,Lawsuitit的系数变为-0.0964,仍在5%的水平上显著为负。第(3)列加入所有控制变量以及年度、行业效应后,Lawsuitit的系数为-0.0797,在1%的水平上显著。这表明,相比低诉讼风险的企业,那些诉讼风险高的企业更不愿意选择高质量的审计师,支持假设1b。

表2 诉讼风险与审计师选择

注:*** 、** 和*分别表示1%、5%和10%的显著性水平, 括号中的数字为z值。标准误差经过企业群聚(Cluster)调整。

(三)诉讼风险与盈余质量

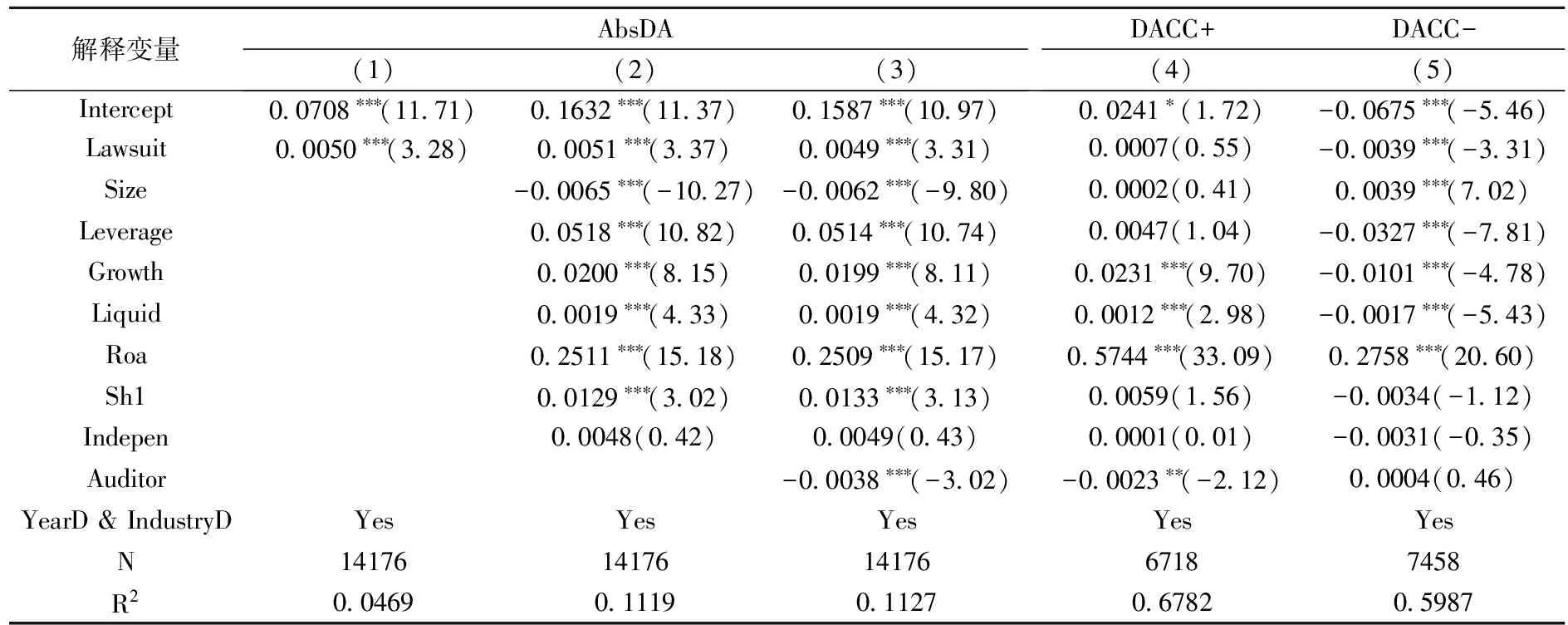

表3报告了诉讼风险影响企业盈余质量的回归结果。前三列以可操纵应计数的绝对值为被解释变量,第(1)列中Lawsuitit的系数在1%的水平上显著为正。第(2)列中Lawsuitit的系数在1%的显著性水平上取值0.0051。第(3)列控制变量Auditorit后,Lawsuitit的系数仍在1%的水平上显著为正。这表明,相比低诉讼风险的企业,那些诉讼风险高的企业具有显著更高的可操纵性应计数。这意味着,高诉讼风险企业的管理层实施了更多的盈余管理,使企业的盈余质量显著更低,与假设2的分析一致。该结果也可以反过来为高诉讼风险企业倾向于选择低质量审计师提供解释。正是因为高诉讼风险企业的盈余质量显著更差,如果聘请高质量的审计师,企业可能会被发现并揭露出更多的错报,进一步损害企业声誉。

为了厘清诉讼风险究竟会带来企业更多向上还是向下的盈余管理,进一步以可操纵应计数的原始估计值为被解释变量进行检验。第(4)列反映了诉讼风险与正向可操纵应计数之间的关系,Lawsuitit的系数不具有统计意义上的显著性。第(5)列报告了诉讼风险与负向可操纵应计数之间的关系,Lawsuitit的系数在1%的水平上显著为负。这说明,那些高诉讼风险企业并未比低诉讼风险企业实施更多的正向盈余管理,相反地,他们采取了显著更多的负向盈余管理行为。究其原因,我们认为可能的解释是:第一,为了避免激发潜在的诉讼风险,企业选择了更保守的会计政策;第二,为了减少在法律诉讼真实发生时可能承担的赔偿责任,甚至是通过负向操纵盈余以获得更多的政府补贴等政策扶持。

表3 诉讼风险与盈余质量

注:*** 、*** 和*分别表示1%、5%和10%的显著性水平, 括号中的数字为t值。标准误差经过企业群聚(Cluster)调整。

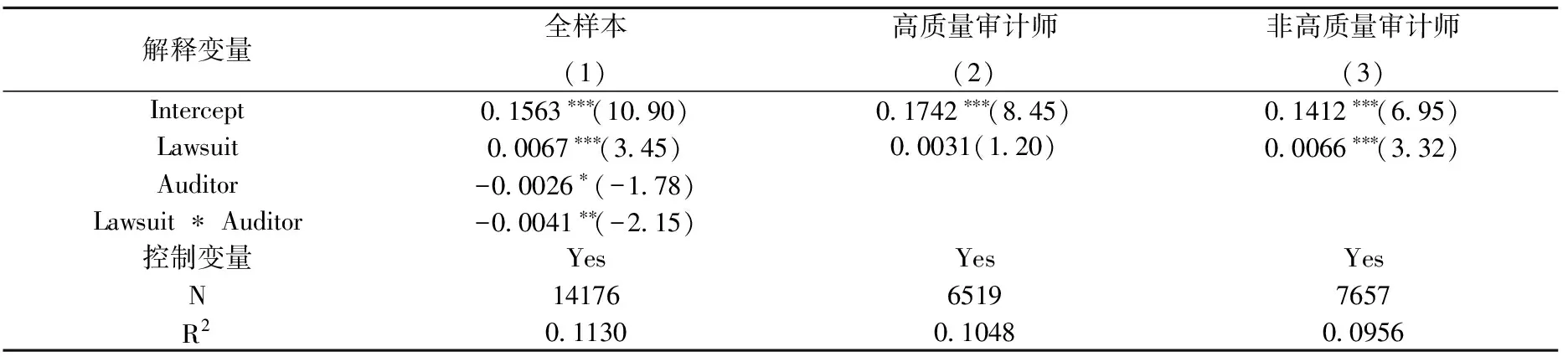

(四)诉讼风险、审计师选择与盈余质量

表4列示了对模型(4)的回归结果。第(1)列针对全样本的检验中,诉讼风险Lawsuitit的系数在1%的水平上显著为正,Auditorit的系数估计值为负,反映出诉讼风险会使企业增加可操纵应计数,但高质量审计师会使企业降低可操纵应计数。交互项Auditorit×Lawsuitit的系数为-0.0041,在5%的水平上显著为负,表明高质量审计师有助于缓解诉讼风险对盈余质量的消极影响。也就是说,如果高诉讼风险企业聘请了以“十大”会计师事务所为代表的高质量审计师,企业的可操纵应计数将显著降低,盈余质量显著更高。

表4 诉讼风险、高质量审计师与盈余质量

注:*** 、** 和*分别表示1%、5%和10%的显著性水平, 括号中的数字为t值。标准误差经过企业群聚(Cluster)调整。限于篇幅,控制变量的具体检验结果未列示。

(五)稳健性检验

为了保证前述结果的稳健性,我们继续执行了如下一系列稳健性检验。

1.内生性。考虑到诉讼风险和审计师选择、盈余质量之间可能存在的内生性问题,进一步采用Heckman两阶段模型进行检验。首先估计一个企业诉讼风险的Probit模型:

Lawsuitit=α+β1Sizeit+β2Leverageit+β3Growthit+β4Liquidit+β5Cfit+β6Roait+β7Shlit+

β8Indepenit+β9Institutionit+β10Auditor_lagit+β11YearDit+β12IndustryDit+εit

(5)

变量Institutionit代表企业所在地区的法律环境,用樊纲等编制的“市场中介组织的发育和法律制度环境”指标衡量。Auditor_lagit是滞后一期的审计师,其他变量与模型(1)一致。基于模型(5)的检验结果,可以计算出逆米尔斯比率(InverseMillsRatio)λ。然后,将λ加入模型(1)和模型(2)中再进行回归。表5报告了两阶段回归的结果。在第(1)列中,企业所处的法律环境与诉讼风险负相关,表明地区法律制度环境越好,企业具有更低的诉讼风险。上一年度聘任的审计师与诉讼风险呈负相关关系,表明聘任非“十大”审计师的企业具有更高的诉讼风险。第(2)、(3)列是第二阶段回归结果,在加入λ后,Lawsuitit的系数分别在10%和1%的水平上显著为负和正,说明诉讼风险高的企业更倾向于选择非“十大”的审计师,且其盈余质量显著更差。

表5 两阶段回归

注:*** 、** 和*分别表示1%、5%和10%的显著性水平, 前两列括号中的数字为z值,其余为t值。其中标准误差经过企业群聚(Cluster)调整。

2.其他稳健性检验。第一,根据潘越等(2015)[5],以企业的涉诉次数衡量诉讼风险,诉讼风险定义为Ln(企业被起诉的次数+1)。第二,仅以发生诉讼前的年份为样本。王彦超等(2008)以及潘越(2015)主要关注企业在法律诉讼发生当年或法律诉讼发生以后的盈余管理或创新活动[7][5]。为了说明本文的结论并非源自法律诉讼这一事件本身,进一步删除高诉讼风险企业发生法律诉讼当年及以后年度的数据,仅分析它们在发生诉讼以前年度的审计师选择和盈余管理行为。第三,将高诉讼风险样本企业未经历诉讼的年度观测值删除,仅仅对比分析在发生法律诉讼的年度中,两类企业对审计师的选择情况以及盈余质量是否存在显著差异。相关检验结果仍与表2至表4的结论一致,表明本文的研究结论比较稳健。

五、结论与启示

本文检验诉讼风险对企业审计师选择的影响及其经济后果。根据代理理论,为了约束管理层的自利行为、降低企业的代理成本;根据信号理论,为了预防声誉进一步恶化或重建良好的声誉,高诉讼风险企业有动机选择高质量的审计师。但是,在产权保护不足的环境下,由于存在审计师选择异化现象,以及基于避免被审计师揭露出其他不规范行为的考虑,高诉讼风险企业也可能更倾向于选择低质量的审计师。利用中国A股上市公司的数据,我们发现,面临高诉讼风险的企业,选择高质量审计师的概率显著更低,而且,相对于低诉讼风险的企业,高诉讼风险企业披露的盈余信息质量显著更差。进一步的分析发现,如果企业聘请高质量审计师,将有助于缓解诉讼风险对企业盈余质量的消极影响。与Fan和Wong(2005)一致,上述发现也在一定程度上揭示了高质量的外部审计所具有的公司治理作用。

不同于现有文献主要关注诉讼风险对企业投融资决策的影响,本文从审计师选择的视角为诉讼风险的经济后果提供了新的解释。同时,本文也从诉讼风险的角度丰富和拓展了有关审计师选择影响因素的研究。在现实意义方面,由于高诉讼风险的企业更倾向于选择低质量审计师,并表现出显著更差的盈余质量,因此,在全面推进法治市场经济建设的进程中,上述研究结论对于相关部门加强对高诉讼风险企业信息披露的监管有重要的启示。

参考文献:

[1] 林斌, 周美华, 舒伟. 内部控制、公司诉讼与债务契约——基于A股市场的经验研究[J]. 审计与经济研究, 2015,(3): 3-11.

[2] 罗党论, 聂超颖. 法律诉讼、银企关系与企业融资[J]. 金融学季刊, 2013, (7): 120-136.

[3] Arena, M., Julio, B. Litigation Risk, Cash Holdings and Corporate Investment [Z]. Working Paper, 2011.

[4] McTier, B. C., Wald, J. K. The Causes and Consequences of Securities Class Action Litigation [J]. Journal of Corporate Finance, 2011, 17(3): 649-665.

[5] 潘越, 潘健平, 戴亦一.公司诉讼风险、司法地方保护主义与企业创新[J]. 经济研究, 2015, (3): 131-146.

[6] 林斌, 周美华, 舒伟.内部控制、公司诉讼与公司价值[J]. 中国会计评论, 2013, (4): 431-456.

[7] 王彦超, 林斌, 辛清泉.市场环境、民事诉讼与盈余管理[J]. 中国会计评论, 2008, (1): 21-40.

[8] Ojala, H. T, Collis, J., Kinunen, J., Niemi, L., Troberg, P. The Demand for Voluntary Audit in Micro-Companies: Evidence from Finland [J]. International Journal of Auditing, 2016, Forthcoming.

[9] 毛新述, 孟杰.内部控制与诉讼风险[J]. 管理世界, 2013, (11): 155-165.

[10] Titman, S., Trueman B. Information Quality and the Valuation of New Issues [J]. Journal of Accounting and Economics, 1986, 8(1): 159-172.

[11] Barton, J. Who Cares about Auditor’s Reputation? [J]. Contemporary Accounting Research, 2003, 22(3): 549-586.

[12] Allen, F., J. Qian, M.J. Qian. Law, Finance, and Economic Growth in China [J]. Journal of Financial Economics, 2005, 77(1): 57-116.

[13] 朱松, 陈关亭, 黄小琳.集中持股下的独立审计作用:基于债券市场信用评级的分析 [J]. 会计研究, 2013, (7):86-93.

[14] 朱红军, 夏立军, 陈信元. 转型经济中审计市场的需求特征研究[J]. 审计研究, 2004, (5): 53-62.

[15] DeAngelo, L.E. Auditor Size and Audit Quality [J]. Journal of Accounting and Economics, 1981, 3 (3): 181-199.

[16] Malm, J., Mobbs S. Independent Directors and Corporate Litigation [Z]. Working Paper, 2014.

[17] Scott, R. W. Financial Accounting Theory [M]. New Jersey:Prentice-Hall Inc, 2003.

[18] DuCharme, L., Malatesta P., Sefcik S. Earnings Management,Stock Issues and Shareholder Lawsuits [J]. Journal of Financial Economics, 2004, 71(1): 27-49.

[19] Lu, Y. Earnings Management and Securities Litigation [D]. Ph.D Thesis,Stanford University, 2004.

[20] 祝继高, 会计稳健性与债权人利益保护——基于银行与上市公司关于贷款的法律诉讼的研究 [J]. 会计研究, 2011, (5): 50-57.

[21] Fung, S., Gul, F., Krishnan, J. City-level Auditor Industry Specialization, Economies of Scale, and Audit Pricing [J]. The Accounting Review, 2012, 87 (4): 1281-1307.

[22] Kothari, S. P., Leone, A.J., Wasley, C. E. Performance Matched Discretionary Accrual Measures [J]. Journal of Accounting and Economics, 2005, 39 (1): 163-197.

[23] 范经华, 张雅曼, 刘启亮. 内部控制、审计师行业专长、应计与真实盈余关联[J]. 会计研究, 2013, (4): 81-89.

[24] Wang, Q., Wong, T. J., Xia. L. State Ownership, the Institutional Environment, and Auditor Choice [J]. Journal of Accounting and Economics, 2008, 46(1): 112-134.

[25] 孙健, 王百强, 曹丰, 刘向强.公司战略影响盈余管理吗[J]. 管理世界, 2016, (3): 160-169.

[26] 刘启亮, 郭俊秀, 汤雨颜. 会计事务所组织形式、法律责任与审计质量[J]. 会计研究, 2015, (4): 86-94.