信息披露与存款保险制度:论上市商业银行道德风险

2018-04-09代芳芳熊晓炼

代芳芳 熊晓炼

摘 要:本文将商业银行道德风险以业务类型为依据划分为资产和负债两个方面,基于信息披露程度与银行道德风险负相关、加强信息披露能为存款保险制度“保驾护航”的假设,选取我国16家上市商业银行2013年第二季度至2017年第一季度数据,采用面板固定效应模型实证考察信息披露程度、存款保险制度的建立与银行道德风险的关系,并探索二者是否存在协同效应。研究表明:信息披露力度的增大可有效降低银行道德风险;存款保险制度在发挥金融安全网作用的同时,亦可诱发资产业务道德风险;充分的信息披露可降低存款保险制度所引致的负债业务道德风险;能否降低存款保险制度中的资产业务道德风险,关键在于银行信息披露力度及相应的制度和市场环境。

关键词:道德风险;存款保险制度;信息披露;商业银行

中图分类号:F830.2 文献标识码:A 文章编号:1674-2265(2018)02-0003-08

DOI:10.19647/j.cnki.37-1462/f.2018.02.001

一、引言

据统计,截至2016年,世界上已有110多个国家建立了显性存款保险制度。2015年5月1日国务院《存款保险条例》的实施标志着我国由隐性存款保险制度向显性存款保险制度正式过渡。存款保险制度作为金融保障制度,对保护存款人利益、维护银行信用、稳定金融秩序、降低银行挤兑风险的发生概率具有较大作用。但是,存款保险制度也是一把双刃剑,易诱发银行道德风险与逆向选择问题。如果没有完善的存款保险制度,银行道德风险就可能产生,加大银行风险。此外,基于信息不对称理论,有学者认为银行会利用自身信息优势,掩饰其真实风险水平,例如采取资本监管套利方式,在满足监管要求情况下提高其风险水平。因此,加强信息披露力度有助于监管层和投资人等经济参与人基于所披露的相关信息做出相应决策,抑制银行承担过度风险,从而防范银行道德风险的产生。信息披露在宏观审慎管理中的作用愈加重要,但是鲜有学者基于信息披露角度对存款保险制度实施过程中所产生的道德风险及防范进行研究。

目前,我国的存款保险制度已正式实施,完善的信息披露制度能否降低存款保险制度下银行道德风险的发生概率?信息披露与存款保险制度对于缓解银行道德风险是否存在协同效应?在研究存款保险制度下银行道德风险防范时紧扣信息披露这一因素,对于上述问题的回答具有重要的理论和现实意义。

二、文献综述与理论分析

(一)文献回顾

为系统把握信息披露、存款保险制度与银行道德风险的关系,对国内外研究文献分别从两个方面进行梳理:一是信息披露与银行道德风险关系的研究,二是信息披露、存款保险制度与银行道德风险关系的研究。

1. 信息披露与银行道德风险的研究。Cordella和Yeyati(1998)研究发现:信息披露的市场约束作用影响甚至改变银行经营激励,可限制其过度风险承担行为;Jordan等(1999)实证研究表明,在危机时期危机银行的信息披露可使金融市场更有效率运作;Mayes等(2001)指出,加大银行信息披露力度有助于债权人了解银行可能存在的风险,进而激励银行做出风险管理决策、提高银行运行效率;Bliss和Hannery(2002)认为,加强银行信息披露力度有助于监管者和投资者做出相应决策;Hirtle(2007)表示银行信息披露有利于降低其风险,从而获得更多收益;Demirgü-Kunt(2008)以穆迪商业银行财务实力评级和Z-score衡量商业银行的经营稳健性,检验其与银行信息披露的关系,结果表明二者有显著的正向关系;Joel等(2010)发现债权人相互间的信息共享能够增强银行盈利能力,降低银行风险;Wu和 Bowe(2010)以1998—2008年110家银行为样本进行研究,发现提高银行信息披露可督促银行进行风险管理,降低银行承担风险的可能性,在后续研究中又以1998—2009年169家银行为对象,发现信息披露程度高的银行风险偏低;Hakimah(2011)以银行杠杆率衡量银行风险,以资产收益率代表盈利能力,运用联立方程模型检验得出在伊斯兰国家信息披露与银行风险和盈利能力均呈正相关关系;Vauhkonen(2012)研究表明监管部门可采取提高信息披露程度的方式稳定金融系统。信息披露力度越大,提高资本要求越能增加银行安全性;Wilson(2012)研究发现提高新西兰银行业信息披露力度可有效约束银行风险承担行为。

2. 信息披露、存款保险制度与银行道德风险的研究。Rajan(2000)研究表明存款保险制度削弱了债权人对银行风险行为的监督激励,弱化了市场约束;Vaez-Zadeh(2002)指出存款保险制度的建立使得银行承担较高风险而不必向存款人支付较高的利率作为存款人所承担风险的补偿,弱化了信息披露的市场约束效应;许友传(2008)以2000—2008年间我国16家银行为样本,研究隐性存款保险制度、信息披露与银行风险的关系,结果表明信息披露并未对银行风险承担行为形成约束;王宗润(2015)等建立博弈模型分析隐性存款保险制度下银行信息披露与风险承担行为之间的相互作用机制,并采用我国2006—2012年30家银行数据进行实证分析,结果表明信息披露程度大的银行倾向于稳健型经营策略;朱波等(2016)使用2006—2014年24个国家137家上市银行的数据为样本,研究信息披露、存款保险制度与银行系统性风险间的关系,结果表明提高信息披露程度可有效缓解存款保险制度道德风险。

综上所述,大部分学者认为信息披露可减轻银行道德风险,存款保险制度实施效果势必会受到银行信息披露力度的影响。从对文献的梳理可知,國外对信息披露与银行风险的研究较多,但仅涉及信息披露与银行风险,较少有文献将信息披露、存款保险制度与银行风险三者联系;国内研究较少,仅有的对国内银行业的研究中,许友传(2008)的实证研究较早,距今已近10年。最新的王宗润(2015)研究也仅到2012年,已不能反映近年来快速发展的现代金融业信息披露与银行风险状况,且我国显性存款保险制度2015年5月才得以建立,因而并未有文献对我国银行业显性存款保险制度和银行信息披露及道德风险之间的关系进行实证研究。本文通过构建面板数据模型,对我国显性存款保险建立前后的信息披露及道德风险进行实证研究,并将道德风险细化到银行具体的资产业务与负债业务方面进行衡量,研究样本既包括国有商业银行,也包括其他股份制商业银行,力求使研究结论更具广泛性。

(二)理论分析与研究假设

早在1776年,亚当·斯密在其所著《国富论》中已经意识到道德风险的存在。道德风险是指合同一方所面临的另一方为增加自身效用,可能改变其经济行为而使本方利益遭受损失的可能性。商业银行道德风险是指银行从业人员受其自身价值取向、道德修养的影响,为满足自身有效需求,所做出的使得金融运行处于危险状况的可能性。本文的商业银行道德风险,不仅指由于银行经营的委托—代理关系所引致的银行经理人作为经营代理人,在自身不必承担大部分风险后果时,为最大限度增大自身效用,以其所掌控的信息优势所做出的影响股东利益的行为,包括过度扩张、掩饰与推迟风险、管理短期化、非生产性消费及“偷懒”等行为,还指银行在其经营过程中得益于信息优势所做出的损害存款人利益的行为。商业银行盈利渠道主要是对其资产的运营。为追求经济利润的增长,银行所做出的风险行为会比较多地通过资产业务表现。此外,为降低自有资本比率,大多数银行会采取吸收存款代替自有资本的方式。因此,商业银行道德风险根据其业务类型主要表现在资产和负债两个方面。

1. 信息披露程度与银行道德风险。已有文献认为信息不对称可导致银行道德风险和逆向选择问题,在金融危机爆发前夕,由于银行和存款人之间存在信息不对称问题,加之受存款人羊群效应和恐慌心理的影响,会导致资产价格大幅下跌,从而引发流动性枯竭、导致危机。随着各类新兴金融工具的诞生,交易和投资方式逐渐趋于多元化,信息不对称问题尤为凸显,风险信息不容易被察觉,存款人为获得更好的投资决策,尤其需要关注商业银行信息披露质量及程度。完善银行信息披露机制、提高商业银行信息披露程度和质量,一方面可保障存款人利益不受侵害,另一方面可使低风险银行获得低成本存款、缓解危机爆发时的流动性压力、防止金融危机蔓延、维护金融稳定,从而降低银行道德风险发生的可能性。

基于上述分析,提出假设1:信息披露程度与银行道德风险负相关。信息披露程度越高、银行经营和投资行为所受监管越全面深入,可限制银行投资高风险项目力度越大,道德风险越小。

2. 信息披露程度与存款保险制度。设立存款保险制度的目的在于稳定金融体系。但伴随存款保险制度的诞生,银行发生道德风险的概率也相应增大。一方面,存款保险制度可保障存款人取款信心、防止挤兑风险的发生,从而稳定整个金融市场;但另一方面,存款人的存款利益得到保险机构保障,便不会为保障自身资产安全而向高风险银行索要更高的利率实现风险溢价,从而弱化了市场约束机制,风险逐渐累加,最终必然会突然爆发。因此,存款保险制度实施效率的提高在于降低其道德风险。存款保险制度中所设计的风险差别费率在一定程度上可引导商业银行分散投资、降低自身风险以降低保险成本,但信息不对称问题的存在却使得存款保险基金管理机构不能有效甄别投保银行的经营管理状况和风险状况,弱化了风险差别费率的实施成效。因而加大信息披露力度,能有效缓解监管机构与银行间的信息不对称问题、降低保险成本,从而降低存款保险制度中的道德风险。

基于以上分析,提出假设2:存款保险制度所引致的银行道德风险受信息披露程度的影响。加大信息披露力度,可为存款保险制度的有效实施“保驾护航”。

三、模型与变量描述

(一)变量选取

为考察存款保险制度下商业银行道德风险的防范与银行信息披露程度的关系,基于指标的可获得性、可比性、科学性及代表性,本文选取2013年第二季度至2017年第一季度间我国16家上市商业银行的数据进行研究①,数据来源于各家上市商业银行所公布的季度报表,构建指標体系如表1所示,具体涉及4个一级指标、9个二级指标。

1. 商业银行道德风险的衡量。前文已提到,商业银行道德风险主要体现在其资产和负债业务两个方面。商业银行的资产业务主要为贷款,贷款成为其利润的主要来源。为增加贷款利息收入,银行可能会降低贷款标准和贷款担保要求以扩大其贷款规模,该行为的直接后果是银行贷款质量的降低,风险逐渐累积。因此,商业银行道德风险的主要表现之一便是过度信贷。结合我国商业银行上市前需要对不良贷款进行剥离处理的现实,借鉴Foos(2010)等的方法,采用不良贷款率(LOANER)衡量商业银行资产业务道德风险。选取不良贷款率衡量银行资产业务道德风险的意义在于可直接由银行不良贷款率的高低反映其贷款质量情况。不良贷款率较高,表明银行存在较高的道德风险。考虑到存款保险制度的建立会使银行提升其财务杠杆以获取较高的投资回报,因此借鉴Chernykh(2011)等的方法,采用股东权益比(HOLDER)即股东权益/资产总额衡量商业银行负债业务方面的道德风险,如某银行股东权益与其总资产的比率过小,则表明该银行存在过度负债现象,道德风险发生的概率增大。

2. 信息披露程度的测算。借鉴Bourgain(2011)和朱波等(2016)的处理办法,选取商业银行18个指标的披露情况测算银行信息披露程度。18个指标分别为核心资本充足率、资本充足率、贷款损失准备、贷款损失减值准备、不良贷款率、坏账准备、成本收入比、区域收入比、平均总资产回报率、平均净资产回报率、净收入、净息差和非利息收入、总资产、非营利资产、同业拆借率、表外项目附注和次级债。银行披露了某项指标,则记1分,否则为0。信息披露指数[DIS=i=118Di/18],Di为各项指标的披露得分。此外,由于上述18个指标主要在银行财务报表中披露,而银行财务报表往往于次年才公布,投资者当年并不能获取银行财务披露信息,因此参照王宗润(2015)等的做法,以滞后一期的银行信息披露水平作为解释变量。

3. 存款保险制度的量化。存款保险制度的量化采取引入虚拟变量的方式,设立显性存款保险制度则Insurance=1,否则Insurance=0。

4. 控制变量的选取。考虑到银行自身经营规模及效率等因素也会影响其道德风险,综合已有研究,选取银行资产规模、资本充足率、资产报酬率、存贷比、存款增长率、存款利息支出考察银行道德风险。(1)银行资产规模(Size)。资产规模较大的商业银行可采取分散化经营的方式分散风险,但其所经营业务的复杂性也可能带来较高的道德风险。(2)资本充足率(Capital)。银行资本充足率可在一定程度上反映其信贷选择的风险偏好和行为,较高的资本要求可缓冲银行的冒险动力,从而降低银行信贷道德风险。(3)净资产报酬率(ROA)。净资产报酬率反映了银行经营的稳健性。(4)存贷比(CDB)。较高的存贷比表明银行经营传统存贷业务较多,较少涉及高风险投资业务,道德风险发生的概率较低。(5)存款增长率(Ckzz)。存款增长率衡量银行的存款数量变动。当存款增长率较高时,所对应的便是发放贷款的力度增强、信贷风险程度相应加深且存款增长,银行可运转资金增多、投资增多,投资风险加大。(6)存款利息支出(Lxzc)。存款利息支出衡量存款价格的变动,存款利息支出越多,一方面表明银行吸收存款的成本压力增大,另一方面也表明存款有所增长。

(二)模型构建

建立以下模型考察银行信息披露程度、道德风险以及存款保险制度三者的关系。

1. 信息披露、存款保险制度与银行道德风险。为检验假设1,基于上述相关分析,将不良贷款率与股东权益比值作为银行道德风险代理变量,对解释变量银行信息披露程度和存款保险制度进行回归,并将所选取的5个银行经营规模和效率指标作为控制变量,研究银行信息披露、存款保险制度与银行道德风险之间的关系。模型设定如下:

[Loaneri,t=α0+α1DISi,t-1+α2Insurancei,t+α3Sizei,t+α4Capitali,t+α5ROAi,t+α6CDBi,t+α7Ckzzi,t+α8Lxzzi,t+εi,t] (1)

[Holderi,t=α0+α1DISi,t-1+α2Insurancei,t+α3Sizei,t+α4Capitali,t+α5ROAi,t+α6CDBi,t+α7Ckzzi,t+α8Lxzzi,t+εi,t] (2)

其中i代表银行序列,t代表时间序列,Loaneri,t表示i银行在t时刻的不良贷款率,Holderi,t代表时刻t银行i的股东权益比,DISi,t-1是t-1时刻i银行的信息披露指数,其余变量为前述其他控制变量,此处不再进行赘述。

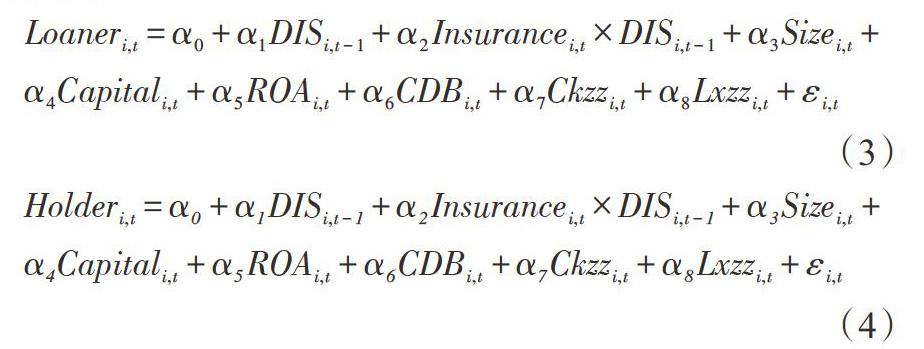

2. 存款保险制度与信息披露程度的交互作用。我国于2015年5月建立了显性存款保险制度,如前文所述,存款保险制度的设立往往伴随较高的道德风险,关于加大银行信息披露力度能否为存款保险制度的实施“保驾护航”、减轻商业银行道德风险,这是本文研究的重点。因此,将存款保险制度纳入信息披露程度与银行道德风险的研究模型中,研究银行信息披露程度和存款保险制度对道德风险的交互作用。

[Loaneri,t=α0+α1DISi,t-1+α2Insurancei,t×DISi,t-1+α3Sizei,t+α4Capitali,t+α5ROAi,t+α6CDBi,t+α7Ckzzi,t+α8Lxzzi,t+εi,t] (3)

[Holderi,t=α0+α1DISi,t-1+α2Insurancei,t×DISi,t-1+α3Sizei,t+α4Capitali,t+α5ROAi,t+α6CDBi,t+α7Ckzzi,t+α8Lxzzi,t+εi,t] (4)

[Insurancei,t]表示我国存款保险的设立情况,是一个0—1变量,设定1代表实施了显性存款保险制度,否则为0。2015年5月1日之前的样本期,样本银行的该项指标都为0,之后都为1。[Insurancei,t×DISi,t]为存款保险制度与银行信息披露程度的交互项,其余变量选取与模型(1)、(2)相同。

四、实证分析

(一)描述性统计分析

从表2可看出,不良贷款率最大值为0.0826、最小值为0.0501,股东权益比最大值和最小值分别为0.0240和0.0037,表明我国上市银行间资产与负债业务方面的道德风险差异不大。就信息披露程度看,各银行间差距较大,整体披露水平不高,均值为0.5483。资产规模最大值为1、最小值为0.0273,说明各银行规模差异较大。资本充足率、资产报酬率及存款利息支出指标存在一定差距,表明各上市银行间抵御风险的能力、经营效益及方式存在一定差别。其中,资本充足率均值略高于中位数,表明我国上市银行抵御风险的能力整体较高,最小值(0.0878)也高于《巴塞尔协议》的资本充足率要求。存贷比指标和存款增长率指标最大值与最小值差距较明显,存贷比均值为0.7010,维持在较为合理的水平,但各银行间差异较大;存款增长率最小值为-0.1556,最大值为0.4609,且均值高于中位数,表明居民、企业等的储蓄有向大银行集中的趋势。

(二)实证结果分析

使用STATA12.0进行实证分析。首先对面板数据进行VIF和异方差检验,结果表明所选取的指标间不存在多重共线性问题且模型不存在异方差问题,可进行后续的计量分析。经Hausman检验表明,拒绝横截面混合回归和面板随机效应回归,采用固定效应面板模型进行估计。

1. 基准模型估计结果。表3为银行道德风险与信息披露程度、存款保险制度的计量分析结果,模型1为资产业务道德风险的回归结果,模型2为负债业务道德风险的回归结果。

在模型1中,以不良贷款率为被解释变量考察上市商业银行资产业务道德风险的影响因素,结果显示:信息披露程度DIS与不良贷款率的关系在统计上并不显著,但符号为负,与预期相符。不显著的原因,主要是我国建立显性存款保险制度时间还较短,因此所选取的时间样本较短。在考察期内,银行信息披露指标变化趋势并不明显,加之银行不良贷款是威胁我国金融业安全的最大风险所在,监管机构对商业银行该项指标监管力度较大、程度较深,因此内地银行上市前都会对不良贷款率进行剥离处理,使得上市商业银行的不良贷款率均维持在较为合理的水平,波动幅度小,因而造成信息披露程度与不良贷款率显著性不稳定现象;从存款保险制度这一核心解释变量来看,存款保险制度的回归系数在1%的水平下显著为正,表明存款保险制度的建立确实会增大银行资产业务中的道德风险,这与已有的研究結论一致。显性存款保险制度的建立使存款保险机构在一定程度上替代了以前隐性存款保险制度中政府的角色。一旦发生危机,存款保险机构会为参保银行的损失买单,降低了银行风险意识,道德风险增大;从其他银行特性控制变量看,资产规模的系数估计值在5%的水平下显著,符号为正。资产规模与银行资产业务道德风险的关系为正,可能是资产规模大的银行由于经营的业务具有复杂性、多样性与广泛性,且更容易受到政府更多的保护,使其倾向于高风险投资,这便加大了资产业务道德风险发生的可能性,结论符合“大而不能倒”理论中银行规模会激励其风险承担行为的观点。资本充足率参数估计值在10%的水平下显著为正,表明资本充足率越高,银行的资产业务道德风险越大。这可能是由于银行为成功上市而补充资本金使其达到上市要求而引起,且银行可能因为有较为充足的资本作为保障,其经营业务具有风险偏好性。净资产报酬率体现了银行的盈利能力,其回归系数为正,且在5%的显著水平下显著,是因为盈利能力高的银行有较高的利润保证,会采取降低自有资本比率的方法以减少自身风险承担,因而盈利能力较高的银行会更倾向于从事高风险业务。存贷比符号与预期相反,在1%的水平下与资产业务道德风险正相关。这可能与所选取的以不良贷款率指标衡量银行资产业务道德风险有关。存贷比为贷款余额比存款余额,由于银行贷款规模的增大会导致发生不良贷款的概率增加,因此两者呈正相关关系,信贷业务风险增大。存款利息支出与存款增长率对银行资产业务道德风险的影响在5%的水平下整体为正,银行吸收存款数量增多,可供投资、贷款等资产业务经营的资本增加,从而诱发道德风险的因素增多。

在模型2中,信息披露程度与银行股东权益比在5%的水平下显著正相关,证实了假设2。商业银行信息披露力度的增大会提高银行股东权益占总资产的比重,从而降低银行道德风险发生的可能性,信息披露具备充足性、完整性的银行,所接受的存款人和监管部门监管的程度越高,一定程度上可抑制银行风险性投资偏好。存款保险制度对股东权益比的影响为正且在1%的水平下显著,即存款保险制度的建立虽然会带来一定程度的道德风险,但也会抑制银行的过度负债行为。资产规模对银行负债业务道德风险的影响显著为负,较大的资产规模所对应的是银行股东权益比的增长,意味着银行具有较高的偿还能力,在银行陷入危机时可及时吸收损失、防止风险进一步蔓延,印证了模型1的结论。资本充足率、存贷比两者的回归系数均在5%的水平下显著为正,与模型1的结论相反,但与预期相符,可以理解为银行的资本充足率较高、抵御风险的能力也较强,可及时止损。存贷比较高意味着银行所受流动性约束越强,且从事传统信贷业务经营活动较多、从事高风险投资活动较少,从而道德风险较低。净资产报酬率、存款利息支出与存款增长率并不显著,其与银行负债道德风险的关系还有待进一步探究。

2. 模型扩展结果。为验证信息披露力度的增大是否会减轻存款保险制度下银行道德风险的发生,信息披露是否能为存款保险制度的实施“保驾护航”,本文将信息披露指数与存款保险制度的交叉项引入模型。与基础模型不同的是,为防范指标间的多重共线性问题,本文采用逐步回归法剔除了存款保险制度这一指标。模型结果如表4所示,其中模型3和模型4分别为资产业务道德风险和负债业务道德风险计量结果。

在模型3中,信息披露指数与银行道德风险的关系在1%的水平下显著为负,表明信息披露力度的增加会降低银行资产业务道德风险;而模型4中信息披露指数与银行负债业务道德风险的关系变为不显著,但符号仍旧为正。其余变量的符号及显著性与基础模型结论相同,表明回归结果具备一定稳健性。在扩展模型中,重点关注信息披露程度与存款保险制度的交互项。模型3中,该项指标对我国商业银行资产业务道德风险的影响较为显著,但符号为正,与假设2相悖,表明我国信息披露程度并未有效降低存款保险制度建立所引致的资产业务道德风险。比较合理的解释是:一方面,我国显性存款保险制度建立时间不长,尚在摸索完善阶段,在制度设计、费率确定、管理体制等方面有待加强完善,这在危机时期反而加剧了市场的恐慌心理,导致整个金融体系的不稳定,存款保险制度的金融稳定效应出现弱化,道德风险较大;另一方面,与经合组织国家0.8749的平均披露指数相比,我国的银行信息披露水平整体稍显低下,市场监督困难,给银行过度风险承担行为创造了条件。因此,信息披露程度与存款保险制度的交叉项对我国商业银行资产业务道德风险的影响为正向。模型4中,信息披露程度与存款保险制度的交叉项指标对银行负债业务道德风险的影響在1%的水平下显著为正,表明信息披露力度的增加确实可减轻存款保险制度所引致的商业银行负债业务道德风险,两者具备协同效应,可为存款保险制度的实施“保驾护航”。

五、结论与建议

(一)结论

本文采取我国16家上市银行2013年第二季度至2017年第一季度的面板数据,分析我国上市银行信息披露程度及存款保险制度改革对银行道德风险的影响及信息披露与存款保险制度对降低银行道德风险的协同效应,对相关假设进行验证。实证结果显示:第一,在银行资产业务道德风险方面,存款保险制度的建立可能加大银行存贷业务道德风险,表明存款保险制度在发挥金融稳定作用的同时,会加大银行持有高风险资产组合、从事高风险资产业务的可能性,以获得高额回报弥补其为获得保险保障支出的保险成本。银行信息披露程度与资产业务道德风险负相关,验证了假设1,但显著性并不稳定。第二,在银行负债业务道德风险方面,结果表明存款保险制度的建立可激励银行增持资本缓冲,以应对可能发生的流动性危机、减少道德风险发生的可能性;信息披露力度增加有助于降低负债业务道德风险,与假设1相符,但显著性仍然不稳定。第三,信息披露力度足够大时,可减轻存款保险制度所带来的负债业务道德风险,表明充足且及时有效的信息披露有助于约束存款保险制度下银行负债业务的风险承担行为,迫使银行选取较为稳健的风险承担策略,从而增强存款保险下银行负债业务经营的稳健性,验证了假设2;银行信息披露对存款保险制度下资产业务道德风险的降低无明显作用。

(二)建议

1. 上述结论表明存款保险制度对上市银行不同业务道德风险的影响是不相同的,在降低银行负债业务道德风险的同时可能引发资产业务经营方面的道德风险。因此,针对我国存款保险制度建立之初的资产业务道德风险的防范,一方面可借鉴美国风险最小化的存款保险职能定位,赋予存款保险机构风险控制职能,以便能够及时发现参保银行的风险问题,积极防范、化解道德风险;另一方面,监管部门可侧重于对银行资产业务的风险监管,将监管方式由合规性监管转换为以风险为依据进行适度分类监管,且进行风险动态追踪管理,监管方式和侧重点应根据市场环境及银行经营状态进行调整。

2. 我国上市银行的信息披露并未对银行资产业务道德风险承担行为起到明显的市场约束作用。一方面,是因为存款保险制度建立时间不长、尚未发育完善,所引发的资产业务道德风险过大,削弱了信息披露对银行资产道德风险承担的约束效应。另一方面,这与我国银行业特定的发展背景及市场环境相关:首先,虽然我国现在已正式实施了显性存款保险制度,但以前长期存在的隐性存款保险制度不但使得存款人的风险敏感度始终不高、扭曲了存款人的市场约束机制,弱化了债权人的市场约束作用,还导致了上市银行本身成本意识的缺失。当面对存款人所采取的由于银行从事高风险业务所要求较高的利息回报约束行动时,银行并未行之有效地采取相应的行动以降低经营成本。也就是说,银行不具备降低其资产业务道德风险的激励机制,因而信息披露未能降低存款保险制度所带来的银行资产业务道德风险。为增强信息披露程度对存款保险制度下银行资产业务道德风险的约束机制,首先,监管部门应建立起较为严格的信息披露体系,及时督促并大力提高上市银行的强制信息披露水平、力度和范围,以便及时对银行的过度风险承担行为进行干涉,如要求上市商业银行增加年收益高于平均投资收益投资项目的披露等;同时设立相关激励机制以调动银行自身信息披露积极性,如在保证金融安全的前提下适当降低信息披露较为充分、及时、全面的银行的再贴现率、超额存款准备金率等,还可以将信息披露程度这一指标纳入银行上市要求中,将银行信息披露作为银行上市的必备条件之一。其次,结合银行信息披露力度改善现有存款保险制度的设计,设计基于银行道德风险的存款保险缴费机制,对于信息披露程度较高的银行,适当降低其存款保险成本,以激发银行信息披露的动力。再次,应注重各监管部门间的协调配合,一方面使得银行激励机制得以有效发挥,另一方面金融机构间业务往来日趋复杂,加强各部门的传统监管格局协调配合可防止监管真空问题的发生,从而加强银行信息披露力度,降低存款保险制度所导致的资产业务道德风险。

注:

①所选取的时间区间为2013年第二季度至2017年第一季度,主要是因为我国存款保险制度于2015年5月建立,因此以2015年第二季度为节点;前后各选择8个季度的数据作为研究样本,数据选取口径具有一致性、代表性;所选取的考察样本为我国上市商业银行,其中,剔除了2013年第二季度后上市的江阴银行、张家港银行、无锡银行、江苏银行、杭州银行、常熟银行、上海银行、贵阳银行、吴江银行,选择的16家上市银行分别为平安、宁波、浦发、华夏、民生、招商、南京、兴业、北京、光大、中信、交行12家股份制商业银行及工行、农行、中行、建行4家国有商业银行。

参考文献:

[1]Cordella T, Yeyati E L. 1998. Public disclosure and bank failures[R].Working Paper,CERP.

[2]Jordan J S, Peek J, Rosengren E S. 1999. The impact of greater bank disclosure a midist abanking crisis[R]. Working Paper, Federal Reserve Bank of Boston,.

[3]DG Mayes, Halme L, A Liuksila. 2011. Improving Banking Supervision[M].London:United Kingdom,Palgrave Macmillan.

[4]Bliss R R, Flannery M J. 2002. Marketing discipline in the governance of U.S bank holding companies: Monitoringvs influencing[J].European Finance Review,6(3).

[5]Hirtle B. 2007. Public Disclosure,Risk,and Performance at Bank Holding Companies[R].Federal Reserve Bank of New York Staff Reports.

[6]Demrgü-Kunt A, Detrache E, Tresse T. 2008. Banking on the principles: Companies with Basel principles and bank soundess[J].Journal of Financial Inter mediation, (4).

[7]Joel F. Houston, Chen Lin, et al. 2010. Creditor rights, information sharing, and bank risk taking[J].Journal of Financial Economics,(3).

[8]Wu Yuliang, Bowe M. 2010. Information disclosure, market discipline and the management of bank capital: Evidence from the Chineses financial sector[J].Journal of Financial Services Research,(38).

[9]Hakimah W, Lbrahim W. 2011. Disclosure, risk and performance in Islamic banking:A panel data analysis[J].International Research Journal of Finance and Economics, (72).

[10]Jukka Vauhkonen. 2012. The impact of pillar 3 disclosure requirements on bank safety[J].Journal of Financial Services Research,(41).

[11]William Wilson, Lawrence Rose, John Pinfold. 2012. Moderating risk in Newzealand retail banks: Disclosure as an alternative regulatory regime[J].Journal of Banking Regulation,13(1).

[12]Diamond D W, Rajan R G. 2000. A theory of bank capital[J].The Journal of Finance,(6).

[13]Vaez-Zadeh R, Xie Danyang, Edda Zoli. 2002. MODIS:A Market-Oriented Deposit Insurance Scheme[R].IMF Working Paper.

[14]Foos D, Norden L, Weber M. 2010. Loan growth and riskiness of banks[J].Journal of Banking&Finnance;, 34(12).

[15]Chernykh L, Cole R A. 2011. Dose deposit insurance improve financial intermediation? Evidence from the the Russian experiment[J].Journal of Banking&Finance;,35(2).

[16]許友传,何佳.不完全隐性保险政策与银行风险承担行为[J].金融研究,2008,(1).

[17]王宗润,万源沅,周艳菊.隐性存款保险下银行信息披露与风险承担[J].管理科学学报,2015,18(04).

[18]朱波,杨文华,卢露.信息披露、存款保险制度与银行系统性风险[J].财经研究,2016,42(12).

[19]卫功琦.我国商业银行道德风险的实证分析:信贷风险掩饰和推迟视角[J].国际金融研究,2009,(7).