信息经济学视角下中国股市半强式有效的经验证据

2018-04-08侯卫真

刘 捷,侯卫真

(1.中国人民大学 信息资源管理学院,北京 100872;2. 北方工业大学 经济管理学院,北京 100144)

一、引 言

有效市场假说(Efficient Markets Hypothesis, EMH)是金融经济学的一个重要基础,是现代宏观经济理论的一个极其重要的组成部分。它反映了股票价格对各种类型信息的调整速度。芝加哥大学的罗伯兹(Harry Roberts)首先将股市划分为弱式有效、半强式有效和强式有效。市场有效性理论的确立是以美国经济学家Fama[1]为标志。Jensen[2]提出了更具现实意义的市场有效性定义,即市场有效性是指根据某一信息集做出的决策不可能给投资者带来经济利润。半强式有效是指市场价格不仅反映了过去的市场行为信息,而且反映了所有公开公告的信息,如公司收益、红利、对公司的预期、管理、公司间的兼并等。在这种市场中,对一家公司的资产负债、损益、股息变动或股票拆细以及其他任何公开获得的信息进行分析,均不可能预测价格变化的方向从而获得超额收益。

中国股市自1990年成立以来,经历了28年的探索、改革和创新,已经得到了快速发展,在拓宽企业融资渠道、促进国民储蓄向投资转化及资本形成、分散市场风险、优化资源配置等方面发挥了十分重要的作用,有力地推动了中国实体经济的健康和可持续发展。然而,中国股市起步较晚,各类法规、监管机制和风险防范机制等仍待完善,与西方国家相比,还存在一定差距。股市的有效性直接反映了资本能否根据股票市场形成的价格有效地进行再配置。有效的信息是实现资源优化配置的前提条件,它构成了有效市场的重要基石。如何正确、科学地评价中国股市的效率状况,对于建立健全证券法规体系和信息披露制度、规范和发展中国股市起着至关重要的作用。尽管之前对中国股市有效性的研究不少,但股市是不断发展的,所以对其有效性的研究应该是一个长期的跟踪过程。

二、文献综述

如何判断股市是否具有半强式有效,西方学术界提出多种方法,其中,事件研究法最为广泛。Ball和Brown[3]首次公开发表了事件研究法,但是这个名称由Fama等[4]最终确定下来。事件研究法能直接就发生在股票市场中的事件对证券收益率的影响进行研究,从而检验股市的有效性水平。这种方法以影响股票价格的某一特殊事件(如年报公布、股票的分割和公司控股权的转移等)为中心,通过研究围绕事件前后该种股票价格的变化来检验股市的半强式有效,其中,盈余波动是其研究中比较常见的事件。

关于盈余波动预警信息披露的信号传递效应,以及所体现出的信息含量是金融数学和会计学等学科实证研究领域的重要问题之一,它探讨的是某一信息集的公开是否会对信息用户的决策(如股票投资和银行贷款等)产生重大影响,若信息用户因该信息的获得而改变它的初始决策,那么可以说明该信息集具有信息含量(或信息价值, 或称信息有用性),否则该信息集则不具有信息含量,而该信息对信息用户的行为影响过程则反映了信息的传递效应。

这方面的最早研究是由芝加哥大学教授Ball和Brown[3]完成的,他们在对纽约证交所上市的261家公司从1957—1965年的年度盈余信息披露前12个月与后6个月的股价走势进行了实证研究,通过对比信息披露前后的超额收益率(Abnormal Return)来评价此类信息的信息含量及信息可预知性。他们发现股票价格对收益的反应是一致的、超前的而且公告日反应最为强烈。Basu[5]选取纽约证券交易所1 400家公司数据,指出在1957年4月至1971年3月,平均而言,低市盈率投资组合赚取的绝对、风险调整后的回报率高于高市盈率组合,美国股市非半强式有效。Beaver等[6]根据1965—1974年的数据,把276家美国上市公司分成25个投资组合,考察组合间会计盈余变动与股价变动的数量关系,发现盈余变动百分比与股价变动百分比具有显著的正相关关系,通过不同年度的研究,发现这两者平均秩相关系数为0.74,并且在统计意义上显著大于零。Ou和Penman[7]为了验证财务指标对股票累计异常收益的预测能力,以1965—1983年美国纽约证券交易所和美国证券交易所的所有上市公司为研究对象,选取68个财务指标为自变量,利用Logistic回归模型建立每股收益预测模型,并据以决定投资策略,即买进每股收益上升概率大于0.60的股票,卖出概率小于0.40的股票,藉以观察不同持有期间内,平均累计异常收益的数额和变动情况。研究结果显示,依据财务指标所建立的模型可有效预测未来每股收益,而且每股收益预测因子与股票累计异常收益具有相关性。Ali等[8]指出按照盈余公告积极地调整的美国共同基金能够获利,有一部分可以按照盈余公告积极管理来减少定价错误。Miao和Yeo[9]分析了美国股票市场的1 251个投资组合,从1985—2005年超过110 000份盈余公告,发现在3天的公告窗口市场反应平均只识别了盈余公告的一半含义,盈余消息预测异常收益率高达11.2%。

此外,一些学者分别对韩国、希腊、马来西亚、波兰、巴西、印度、南非、内罗毕、英国股市对盈余公告信息披露的反应进行了研究,指出上述市场均未达到半强式有效。

近年来国内学者对国内股市披露特定事件的信息含量及传递效应也进行了深入的研究。赵宇龙[10]对上海股票交易所158个盈余公告所产生的超额回报分析的基础上, 发现1996 年度的盈余披露具有比较明显的信息含量与市场效应。陈晓等[11]采用交易量分析和回归分析对1994—1997年的样本进行研究, 也发现了盈余数字具有很强的信息含量。孟卫东和陆静[12]以1998年年报为样本证实了年报比较有效地传递了公司盈余状况的信息, 从年报披露前后盈余反应系数提出中国股市存在深厚的投机成本, 机构投资者有利用内幕信息操纵市场的空间。何德旭等[13]通过对“预警制度”的实证分析, 得出中国股市存在过度反应, 投资者有可能获得超额收益, 市场还没有达到半强式有效的结论。宋璐和陈金贤[14]采用事件研究法,研究2001—2002年沪深A股市场664家公司年报业绩预告前后的超额收益率,发现上市公司年报业绩预告之前股价往往会有一定程度的提前反应,年报业绩预告在发布日(事件日)当天及其前后均会产生异常收益,业绩预告具有信息含量且存在着信息传递效应,中国股市未达到半强式有效。杨雄辉等[15]以上市公司2004—2006年年报披露作为研究事件,对年报信息公布日前后股票的超额收益率和累计超额收益率的变化进行了分析,发现中国股市虽然整体还没有达到半强式有效,但在部分行业达到半强式有效。王勇和周文[16]运用事件研究法对沪深两市36家上市公司季报公布前后股票收益率变动情况进行研究,发现投资者在季报公布前后能获得显著的异常收益,反映出中国股票市场尚未达到半强式有效。马岩祥[17]采用事件研究法,以2004年年报公布作为事件,以年报公布日前、后共30日,120支股票收益率数据为样本, 对中国股市半强式有效进行检验,结果发现年报公布日前后超额收益存在明显变化,以此认为中国股市目前不符合半强式有效市场的定义。张飞鹏等[18]引入事件研究法,通过对超常收益率的测算发现中国股市目前不具有半强式有效市场的特点。

上述研究就盈余对于股价的影响做了多方面深入研究,但是这些检验存在着时间周期偏短和检验上市公司数量偏少的问题。另外,很多检验是基于数据检验,而对数据检验背后的原因分析较少,即为什么中国股市不能达到半强式有效。因此,本文采用沪深300指数作为样本,样本期间为2005—2014年,利用较长周期检验了中国股市是否达到半强式有效,并从信息经济学的角度解释了股市难以实现半强式有效的原因。

三、中国股市在公开财务信息发布后可获得显著超额收益率

我们采用了沪深300的财务数据进行经验检验,证明了采用收入增长率、盈利增长率和净资产收益率(ROE)的季报数据可以获得显著的超额收益率。

(一)实证检验目的

实证检验的目的是研究中国股市,年报公布后的一年股票的回报率与主要财务指标之间的关系。其中,净资产收益率、收入增长率和盈利增长率作为解释变量,股票回报率为被解释变量。

(二)数据选取

本文以沪深300中的股票作为样本,样本期间为2005—2014年。经过筛选,共166只股票有完整的十年财报数据。其中,净资产收益率、收入增长率和盈利增长率为2005—2014年报数据,回报率是2006—2015年每年年报出来第二天到下一年年报公布日之间一年的回报率。

因此,数据结构包括时间(10期)、截面两个维度的数据,截面又包括166个样本,每个样本有4个变量,共6 640个数据(10×166×4)。

为了分析回报率与财务指标之间关系,我们采用面板数据模型进行分析。

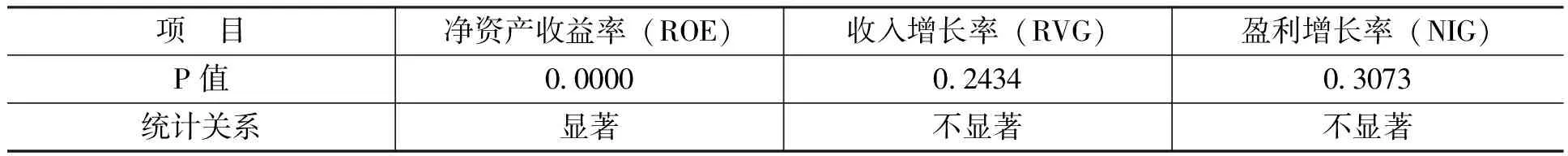

(三)面板数据的Eviews实现

本文主要用Eviews分析净资产收益率、收入增长率和盈利增长率与下一年度股票收益率之间的关系。具体步骤为:先将数据结构变为堆积数据读入Eviews中;然后分别建立股票回报率(RET)与净资产收益率(ROE)、收入增长率(RVG)和盈利增长率(NIG)固定截距动态GMM模型。表1为RET与RVG、ROE、NIG分别建立动态GMM面板数据模型,其中,RET与ROE模型的t统计量对应的P值小于0.0500,其他两个模型大于0.0500,因此,RET与ROE的关系最为显著。

表1 股票回报率(RET)与各财务因子之间的统计关系检验

数据来源:万得资讯(下同)。

(四)小结与不足

动态面板数据模型实证检验的结论如下:(1)在收入增速RVG、盈利增速NIG和净资产收益率ROE三个指标中,个股长期的回报率RET与ROE关系最显著;(2)RET与ROE之间存在着个股的差异性,并且不同时期的影响也会有差异性。

四、中国股市并非半强有效的经验分析

中国股市并非半强有效的根本原因在于信息反映需要时间周期以及市场结构的持续性。

(一)信息的传递和反映是需要过程的

从半强式的定义来看:半强式有效是指股票市场价格反映了所有公开公告的信息,如公司收益和红利等。在这种股票市场中,对一家公司的资产负债、损益、股息变动或股票拆细以及其他任何公开获得的信息进行分析,均不可能预测价格变化的方向从而获得超额收益。这里的明显问题是,股市是如何反映公开信息的?股市获得任何公开信息都需要有一个反应的过程。股市中部分群体获得信息首先开始反应,然后当多数群体获得该信息反应时则信息实现充分反应。反应的过程是一个股价逐渐变化的过程,所以在多数情况下,在信息发布但是还没有充分反映前有超额收益率。

(二)现有信息和未来信息存在相关性

如果公开信息尤其是财务信息在不同时期是完全不相关的,那么当公开信息发布被反映以后继续分析公开信息显然在未来就不能获得超额收益。但如果不同时期企业的经营信息有可能相关,那么就可能获得超额收益。

行业和企业在不同时期的盈利可能具有相关性的经济学的内在逻辑是市场结构理论。垄断竞争、寡头垄断和完全垄断的行业结构下企业能够获得超过市场平均水平的超额收益率,而完全竞争市场环境下难以获得超额收益率。

一些著名的投资者如巴菲特等长期跑赢股市,显然不符合半强式有效市场理论。其中的经济学逻辑是找到持续垄断可以创造高资本回报率的公司持有。通过历史检验可以得出,高资本回报率的公司具有相关性,在未来一段时期也具有较高资本回报率,从而为投资者提供超额收益率。

这里,我们可以通过检测不同时期企业盈利水平的相关性来验证财务信息的相关性,也就是企业不同年度的盈利水平有较强的相关性。

(三)经验分析

1.聚类分析

(1)研究目的。根据分析我们得到,不同RET与ROE之间的关系存在差异性,为了进一步研究不同股票之间的差异性,我们尝试把股票分成几类来研究不同类别之间的区别,以及每一类的特征。

(2)样本选取。本文采用2017年3月7日沪深300成份股作为基础,考虑到数据的完整性,去掉2014年之后上市的公司后,选取其中283个公司作为样本。

(3)变量选择。变量包括样本公司2005年至今的平均ROE;上市至2014年营业总收入复合增长率;上市至2014年净利润复合增长率。

(4)基于K-Means聚类的数据挖掘。本文研究方法为基于K-Means聚类的数据挖掘。数据挖掘涉及到很多方面的知识,如机器学习、统计学、信号处理、数据可视化等。一般分为三个过程:第一,数据准备。第二,数据挖掘。第三,结果表达和解释[19]。

数据挖掘涉及很多种分析方法。常使用的方法有分类、聚类、相关性分析和预测等,本文主要是基于聚类分析的数据挖掘。所谓聚类,就是将数据集划分为若干个不同类的过程,通过聚类使得子集内部的数据相似,而子集之间的数据差异较大。本文主要使用K-Means算法。

K-Means算法是基于划分的聚类算法的一种,通过不完全搜索完备数据空间,使目标函数达到最大值。其具体算法步骤如下:第一,从数据集中随机选取K个数据作为初始聚类中心。第二,测量剩余的每个数据到每个聚类中心的距离,并把它归到最近的聚类中心之一类中。第三,重新计算已经得到的各个类的聚类中心。第四,重复迭代2—3步直到新的聚类中心不再变化或小于指定阈值,算法结束。这一过程可以用Spss软件实现。

选取k=3,即有3个聚类中心,发现有一类只有一只股票——中国铝业,由于中国铝业与其他股票的指标差异过大,我们删除中国铝业,重新进行聚类分析。

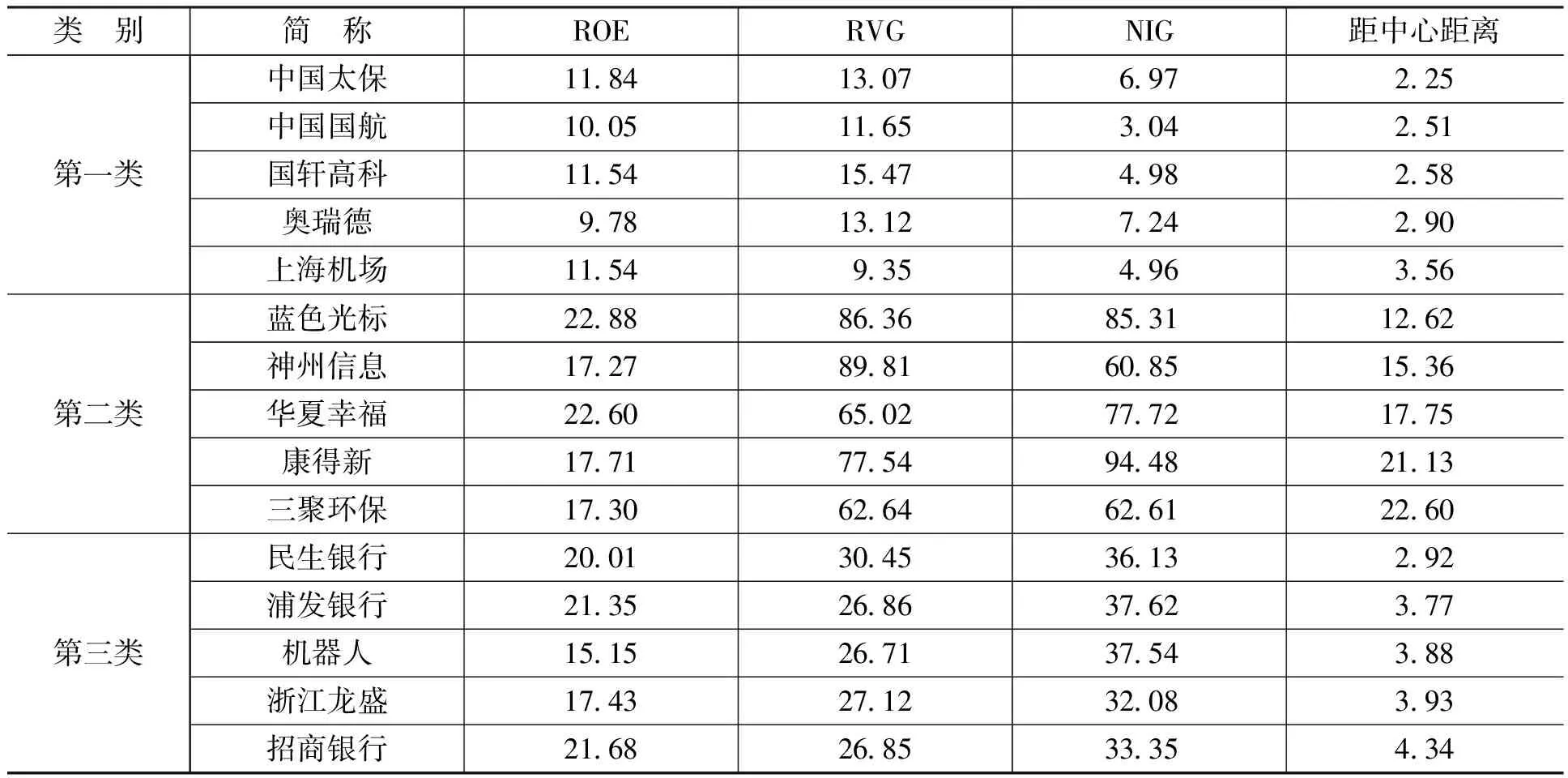

(5)聚类结果分析。283只股票共聚成三类,其中第一类114只,第二类14只,第三类154只。每一类距中心最近的五只股票如表2所示,具有一定的代表性。

表2 股票选取结果

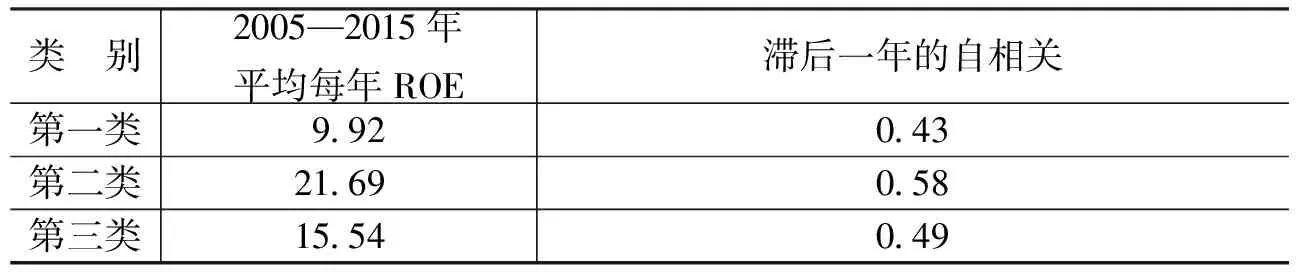

表3 2005年已上市公司ROE滞后1年的自相关系数

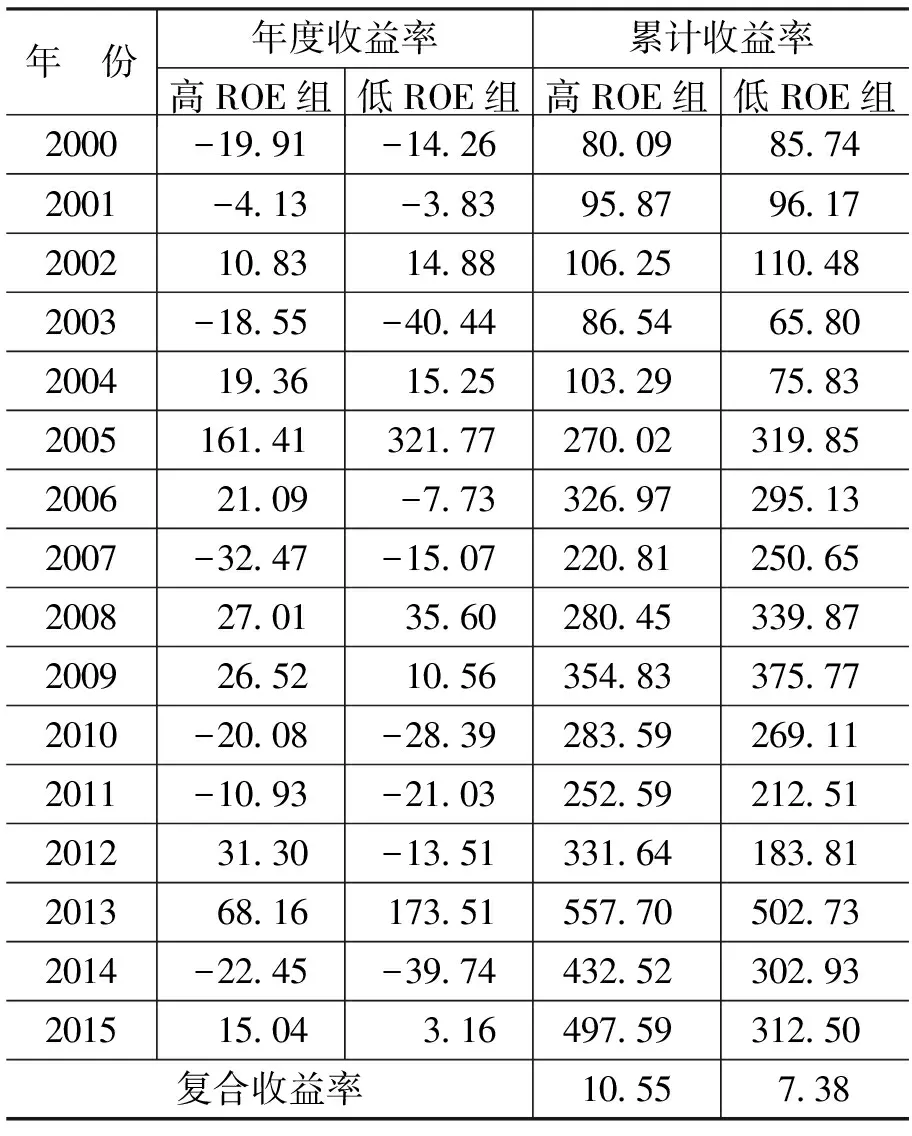

表4 高ROE公司和低ROE公司累计收益率 单位:%

计算每一类中,2005年已经上市的公司ROE滞后1年的自相关系数,除去自相关为负的,结果如表3所示。

由表3可知,前一年与后一年之间的ROE存在一定的相关性,第二类平均ROE高达21.69,同时前一年与后一年ROE的相关性最高,高达0.58。ROE越高滞后自相关性越强,所以,投资高ROE公司长期可以获得较高的资本回报率。下面用沪深300的历史数据进行收益率回测来说明。

2.回测检验

考虑到历史信息的相关性,采用沪深300指标股进行检测。每年选取上一年ROE最高的10%公司和ROE最低的10%公司,从当年年报全部发布以后的5月1日持有至第二年的4月30日,检验结果如表4所示。

我们检测了从2002年5月1日到2017年3月17日的分组收益率情况。ROE最高的10%公司累计收益率为497.59%,高于ROE最低的10%公司的累计收益率312.50%。从年化复合收益率来看,最高组的收益率为10.55%,高于最低组平均收益率7.38%。所以,持续持有高ROE的公司可以获得超额回报率。同时,检测了从2001年年报沪深300样本公司当中ROE最高的10%公司从2002年5月1日至2017年3月17日的回报率,前10%ROE率组累计收益率为693%,对应复合收益率为13.80%,后10%ROE组的收益率只有196%,对应复合收益率为4.60%。

(四)半强式市场有效不存在的原因

由经验检验的结果可知:中国股市在中长期也没有出现半强式有效。

1.半强式有效理论和完全竞争市场理论的内在一致性

中国股市并非半强式有效的重要原因是假设本身过于严格而并不成立。若要有效市场假说成立,则仍需满足两个前提条件:假设1,就是理性经济人假设,即市场上所有的投资者都是追求个人效用最大化的理性人,具有同样理解和分析信息的能力,对股价的预期也是相同的,股票价格的变动完全是投资者基于所有的信息集的理性预期的结果。假设2,就是信息的获得是零成本的,且信息的分布是充分和均匀的。有效市场的这些假设非常类似于完全竞争市场的假设。

由此可见,半强式市场的假设和完全竞争市场的假设具有很强的内在一致性,可以认为半强式市场的假设是完全竞争的假设在股票市场当中的应用:二者首先都要求信息的完全性,每个市场参与者获得了决策相关的一切信息;二者还都要求参与者的同质性,每个市场的参与者都具有同样的特征,具有同样的市场反应和行为。

完全竞争市场已经被经济学证明是一种理想形态:信息并非完全且市场参与者并非同质,在实际当中是垄断竞争市场、寡头垄断市场和完全垄断市场。严格的完全竞争市场难以存在,也就意味着半强式有效市场这种特殊的完全竞争市场也很难存在。从投资的角度来看,投资于非完全竞争市场就有可能获得超额收益率。这从前述实证和理论分析当中都可以得到证明。

2.半强式有效理论和完全竞争市场理论的主要假设与现实不符

从经济学和管理学的理论来看,高ROE公司在产业当中获得了超额收益率主要是由其市场结构较好造成的。参考完全竞争市场理论的假设,在现实中的体现是:第一,市场上未必有大量的供应者,可能是单一供应者完全垄断,可能是几个供应者寡头垄断,也可能是更多的供应者垄断竞争。第二,产品的非同质性,事实上大部分的时候产品具有显著差异,有些产品还可以形成非常优质的品牌,这些品牌可以享受产品溢价。第三,资源的流动性难以保证,很多产业存在显著的进入壁垒和退出壁垒。以进入壁垒为例,规模经济可能成为显著的进入壁垒。第四,信息的完全性难以达到,决策信息即便是在互联网时代也不可能做到完全获得。对于未来的预测总是会有差别,体现在战略能力强的企业总是能够领先一步。

基于上述几个特征的市场会取得超额资本回报,例如供应者高度集中的市场、产品具有显著差异的市场、通过规模经济实现成本曲线显著差异的市场以及通过战略技术领先获取超额收益的市场。

从投资的实践来看,长期获得超额收益率的投资者具有的特征也和半强式有效市场的假设不同,而是利用了完全竞争市场的不足:首先,理性经济人的假设不存在。在股票市场当中众多投资者存在显著的羊群效应不能理性决策;不同投资者的投资策略方法完全不同,并非按照同样的模型进行决策,即使是类似的模型生意,由于理解差异造成的参数不同也会使得决策行为不同。其次,信息获取无成本且充分这一条件也不存在。信息获取显然是有成本的,不同信息的价格也不同,无论是股票市场的投资人还是产业市场的参与者都不能无成本地获取信息;市场的不同参与者分析理解信息的角度不同、能力不同。这些都导致市场的参与者最终获得信息的数量、质量、理解和反应都完全不同,导致有效市场的假设难以存在。

3.半强式有效理论和完全竞争市场理论假设与现实不符带来超额回报率

(1)有效市场理论假设不符会带来超额回报率。由于有效市场理论显著与现实不符,信息充分且理性决策的投资者可以比信息不充分决策不理性的投资者获得更高的收益率。这主要体现在:较高成本获取更多信息、对于信息进行更充分分析加工的投资者可以获得较高的资本收益率;拥有较好的投资策略、理性决策而且长期连续理性执行的投资者获得较高的资本回报率。

最终市场有效性的加强是以不能获得充分信息且决策非理性的投资者不断退出市场来实现的。

(2)有效的投资策略是建立在完全竞争市场理论无效的基础上。如上所述,完全竞争市场的无效性体现在竞争者数量有限、产品非同质性、规模经济导致的显著进入壁垒以及信息优势带来的创新领先。这些市场的无效性可以用波特五力模型和市场结构等理论来解释。

按照波特的五力模型,典型的领先战略包括产品差异和成本领先,分别对应品牌垄断和规模经济垄断。

按照市场结构理论,根据竞争者的数量差异、产品差异和进入壁垒的大小,分别有完全竞争市场、垄断竞争市场、寡头垄断市场和完全垄断市场,从完全竞争市场到完全垄断市场体现了当竞争者数量越来越少、产品差异度越来越大以及进入壁垒越来越强时候的市场结构。

基于以上分析,要获得超额的资本回报率就要投资于竞争者稀少、产品重大差异品牌属性强以及强规模经济导致进入壁垒高的行业和公司。

衡量竞争者的数量可以用市场集中度来衡量。市场集中度是以该产业市场中最大的N个企业所占市场份额的累计数占整个产业市场的比重来表示。其计算公式为:CRN=∑XI/X。但是,仅仅高集中度不见得就具有高资本回报率,例如依靠政府政策垄断同时价格被管制的公用事业。

产品差异大小和品牌的强弱可以用产品价格的差异度或利润率的差异度来衡量。某个产品相对于其他竞争品价格或利润率差异越大,品牌越强,例如苹果手机价格显著高于安卓品牌手机,苹果手机占有了智能手机行业大部分的利润。

规模经济导致成本领先会形成高进入壁垒,这可以用产品成本的差异度(例如处在产品曲线上的不同位置)来衡量。某个产品相对于其他竞争品的成本差异越大成本优势越强,例如福耀玻璃的成本显著低于竞争品。

4.过去10年沪深300当中主要高回报率企业回报来源解释

根据前述的定量检验,股票的回报率和期初的ROE密切相关。期初的ROE较高的公司取得了超额收益率。

从历史数据可见,具有持续高资本回报率的公司也具有持续的高超额收益率。从前述分析可见,持续的超额收益率来自于高集中度、显著的产品差异和成本领先。使用以上的几个特征可以对于沪深300样本公司的超额收益率较高做出较好的解释:

双寡头加规模经济保持长期的高ROE通常出现在制造业当中:例如空调领域的格力电器和美的集团、工程机械行业的三一重工和中联重科,此类公司在过去10年同时具有高ROE和较高的资本收益率。

多寡头同时拥有强大的品牌也会保持长期的高ROE从而具有较高的资本收益率,这类公司较多出现在消费品领域当中:例如具有强大品牌的白酒企业如贵州茅台、五粮液、洋河股份;乳业当中的蒙牛乳业、伊利股份以及中药领域的云南白药、东阿阿胶、同仁堂。

相反,如果阶段性具有高ROE但是市场集中度不高或者没有显著的品牌和规模经济的领域,最终ROE会由于需求减弱、供给恶化而不断下滑。典型案例包括2004年的钢铁企业、2007年的煤炭企业以及2010年的水泥企业。这些行业的典型特征是没有显著的产品差异或者成本领先,既不能通过产品差异具有定价权,也不能通过成本领先锁定供给,进而也就不可能获得行业的高集中度。在行业需求快速增长短期供给跟不上的时候,会出现产品价格的周期性上涨导致较高的ROE;一段时期以后,产能扩张供给上升会导致价格下跌ROE下行资本回报率快速下跌。

因此,要想实现非常集中的产业结构而从长期获取高ROE和超额收益率,或者是能够通过强大的产品品牌实现旺盛的消费需求同时排除竞争不断提价,或者是通过显著的规模经济导致成本显著低于竞争对手锁定供给。产品丧失提价能力和竞争对手不断进入导致的产业结构恶化都是资本回报率不断下行的征兆。

从前述沪深300公司的历史表现可见,垄断企业一般都有高ROE,但是有高ROE的企业却未必具有垄断属性。超额的资本回报率来自于垄断利润的获得,长期高ROE的公司往往也是在市场当中有一定垄断地位的公司。超额资本回报率可以维持的时间取决于垄断的延续时间。

波特五力模型、市场结构理论良好地解释了企业长期高回报率的来源。通过上述方法可以识别出长期具有高资本回报率的公司,从而取得显著的超额收益率。

如果股市存在半强式有效,那么就应该在定价的时候给垄断企业一个足够高的估值。但是股市显然并不知道,所以,并没有给垄断企业一个显著的高估值。所以,高ROE的垄断企业在持续实现高ROE的过程当中获得了超额收益率,这也是半强式有效市场并不存在的原因。

五、结 论

中国A股市场当前阶段并非半强式有效市场。本文通过对于多个财务指标发布以后的年度收益率的实证检验,发现具有高ROE的公司具有显著的超额收益率,而内在原因是样本公司历史不同时期的ROE本身具有相关性。从经济和管理理论来看,这种超额收益率产生的主要原因是竞争者数量有限、产品差异和规模经济造成了非完全竞争市场结构的存在。从信息经济学的角度来看,由于信息获取的充分性和使用的理性都不存在,导致能够获取足够信息并识别出具有垄断特征公司的投资者可以获取超额收益率。

参考文献:

[1]Fama,E. F. Efficient Capital Markets: A Review of Theory and Empirical Work [J].The Journal of Finance,1970,25(2):383-417.

[2]Jensen,M.C.Some Anomalous Evidence Regarding Market Efficiency[J].Journal of Financial Economics,1978,6(2-3):95-101.

[3]Ball,R., Brown,P.An Empirical Evaluation of Accounting Income Numbers [J].Journal of Accounting Research,1968,6(2):159-178.

[4]Fama,E.F., Fisher,L.,Jensen, M.C. ,Roll,R.The Adjustment of Stock Prices to New Information [J].International Economic Review,1969,10(1):1-21.

[5]Basu,S.The Investment Performance of Common Stocks in Relation to Their Price/Earnings Ratio: A Test of the Efficient Market Hypothesis[J].The Journal of Finance,1977, 32(3): 663-682.

[6]Beaver,W.H.,Clarke,R.,Wrigh,W.F.The Association Between Unsystematic Security Returns and the Magnitude of Earnings Forecast Errors[J].Journal of Accounting and Economics,1979, 17(2):316-340.

[7]Ou,J.A., Penman,S.H.Financial Statement Analysis and the Prediction of Stock Returns [J].Journal of Accounting & Economics, 1989, 11(4):295-329.

[8]Ali, A.,Chen,X.J., Yao,T., Yu,T.Profiting From the Post Earnings Announcement Drift: Mutual Fund Trades, Market Frictions, and Market Efficiency [R].The Financial Intermediation Research Society, 2008.

[9]Miao,B.,Yeo,G.H.H.The Efficiency of Market Reaction to Earnings News[R].Canadian Academic Accounting Association Annual Conference, 2014.

[10]赵宇龙.会计盈余披露的信息含量——来自上海股市的经验数据[J].经济研究,1998,(7):42-50.

[11]陈晓,陈小悦,刘钊.A 股盈余报告的有用性研究——来自上海、深圳股市的实证证据[J].经济研究,1999,(6):21-28.

[12]孟卫东,陆静.上市公司盈余报告披露的特征及其信息含量[J].经济科学,2000,(5):75-82.

[13]何德旭,王轶强,王洁.上市公司信息披露“预警制度”的实证分析——兼论我国证券市场的有效性和过度反应[J].当代经济科学,2002,(5):30-36+93.

[14]宋璐,陈金贤.我国上市公司年报业绩预告对股价影响的实证研究[J].商业研究,2004,(19):127-131.

[15]杨雄辉,潘庆阳,傅博. 年报披露事件的市场反应研究——来自沪深股市2004—2006年年报披露的分行业实证检验[J].经济师,2008,(9):92-93.

[16]王勇,周文.上市公司季报公布对股票收益率的影响[J].财务与金融,2009,(5):70-77.

[17]马岩祥. 中国股票市场有效性实证分析[J].新疆财经,2009,(5):47-50+77.

[18]张飞鹏,何玲,张卉. 我国股票市场有效性的研究[J].价值工程,2013,(10):160-163.

[19]何晓群.多元统计分析(第四版)[M].北京:中国人民大学出版社,2015.