基于Rotterdam模型的中国天然橡胶进口需求分析

2018-03-15

(中国农业大学 经济管理学院,北京 100083)

天然橡胶是重要的战略物资和工业原料,兼具农产品与工业品双重性质,用途广泛、替代品少。随着经济发展,国际市场对天然橡胶的需求逐年增长,但天然橡胶属于典型的资源约束型、劳动密集型、土地密集型产业,生长周期与收益期较长,因此种植和生产只集中在少数地区[1]。世界天然橡胶的生产主要集中在亚洲,收获面积与产量均占世界总量的90%以上[2,3],贸易主要集中在以泰国、印度尼西亚、马来西亚为代表的东盟国家[4]。2015年,泰国、印度尼西亚、越南、马来西亚分别位列世界天然橡胶出口量的前四位,合计出口量占世界总出口量的85.30%(数据来源于UN Comtrade数据库),这种普遍需求与集中供给之间的矛盾需要通过贸易来

解决。

我国是世界上最大的天然橡胶进口国和消费国,国内生产的天然橡胶无论是数量还是质量都无法满足日益增长的需求。尽管天然橡胶在我国已有100余年的种植历史,且近些年通过技术改良等方式取得了一定的进步,但我国国内天然橡胶的种植技术效率仍然偏低[1],天然橡胶对进口依赖较高。根据中国产业信息网数据显示,2016年世界天然橡胶产量约为1070万t,而我国国内需求达327万t,占世界产量的30.26%。我国国内天然橡胶产量只有78万t左右,仅占世界产量的7.29%,国内天然橡胶资源依存度仅为23.85%,不到20年时间内国内天然橡胶依存度从1998年的48%下降到了24.15%,不到1998年的1/2[5]。

尽管有学者[5]认为,我国天然橡胶拥有进一步发展的潜力,但在资源限制的情况下,我国本土天然橡胶的发展仍然是一个长期的过程。因此,我国与世界主要产胶国之间,特别是与东盟国家之间的合作尤为重要,这种合作由于区域位置、资源禀赋、产业结构等特点,具有天然地缘上的亲和力和经济优势的互补性,有巨大的贸易潜力和合作空间[6]。

国内外学者对我国天然橡胶进口的关注虽然由来已久,但通过定量方式对进口需求展开分析的研究较少。张玉梅运用空间均衡模型模拟了不同因素对我国天然橡胶市场的影响[7];许海平通过建立我国和世界天然橡胶供给与需求模型计算了我国天然橡胶的价格弹性[8,9];橡胶产业发展技术经济评价课题组通过建立我国天然橡胶需求、供给模型,预测了未来我国天然橡胶的需求趋势[10];杨琳、刘锐金通过CMS方法考察了我国进口天然橡胶的影响因素[11]。但这些研究对我国天然橡胶的进口来源缺乏差异化分析,没有认识到不同来源的进口行为具有不同的特征,也无法识别天然橡胶进口来源地之间的替代或互补关系。基于前人的研究,本文根据中国—东盟自贸区正式成立以来的我国天然橡胶进口数据,建立来源差异化的需求模型,分析我国天然橡胶的进口情况,讨论影响我国从不同进口来源国进口的因素具有重要的现实意义。

1 中国天然橡胶的进口状况

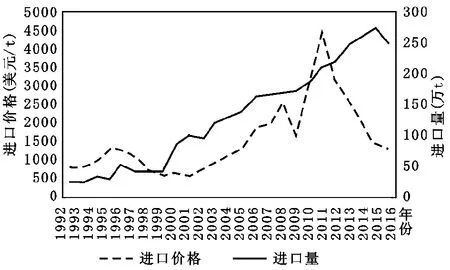

天然橡胶的需求与经济发展水平是高度相关的。随着经济的不断增长,我国逐渐扩大天然橡胶进口以满足国内需求。2000年之前,我国天然橡胶进口量较低,除1996年以外其他年份进口均不足50万t。自2000年起,我国天然橡胶进口呈现稳步上升的趋势,经过十余年的发展,2016年我国天然橡胶进口量达到250.06万t(图1)。从进口价格来看,

1992—1995年出现天然橡胶的价格小幅上涨,1995年价格达到1321.29美元/t,随后价格持续回落,2001年又开始新一轮的上涨,除2009年出现回落外,2001—2011年天然橡胶的进口价格上涨迅速,2011年年均价格是2001年的7.42倍,此后价格大幅下降,2016年价格与1995年、2005年的价格基本持平(图1)。

注:数据来源于中国海关天然橡胶年度进口数据。

图1 1992—2016年中国天然橡胶年度进口量与年均价格

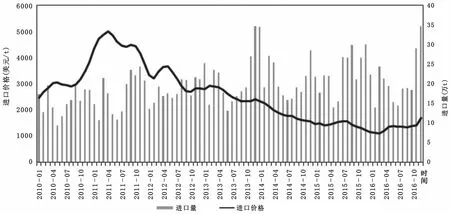

从2010年以来的月度数据看,我国天然橡胶进口价格高点出现在2011年4月,低点出现在2016年3月。2016年以来,我国进口价格有所回升,但仍在低位运行(图2)。此外,我国天然橡胶进口量存在明显的季节性波动,每年夏季进口量最低,秋季进口量有所回升,冬季进口量较大,春节假期的进口量会有所降低。这可能与天然橡胶下游消费市场特别是轮胎制造行业生产的季节性波动有关,也与我国国内外天然橡胶的季节性供应差异有关。

注:数据来源于中国海关天然橡胶月度进口数据。

图2 2010年1月—2016年12月中国天然橡胶月度进口量和月均价格

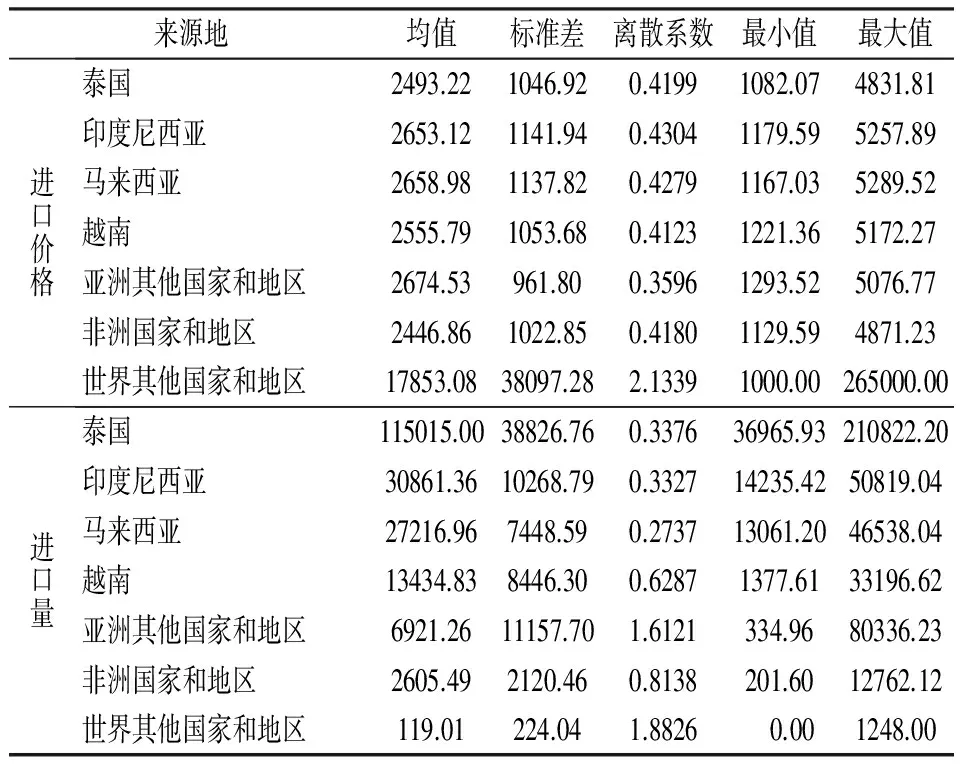

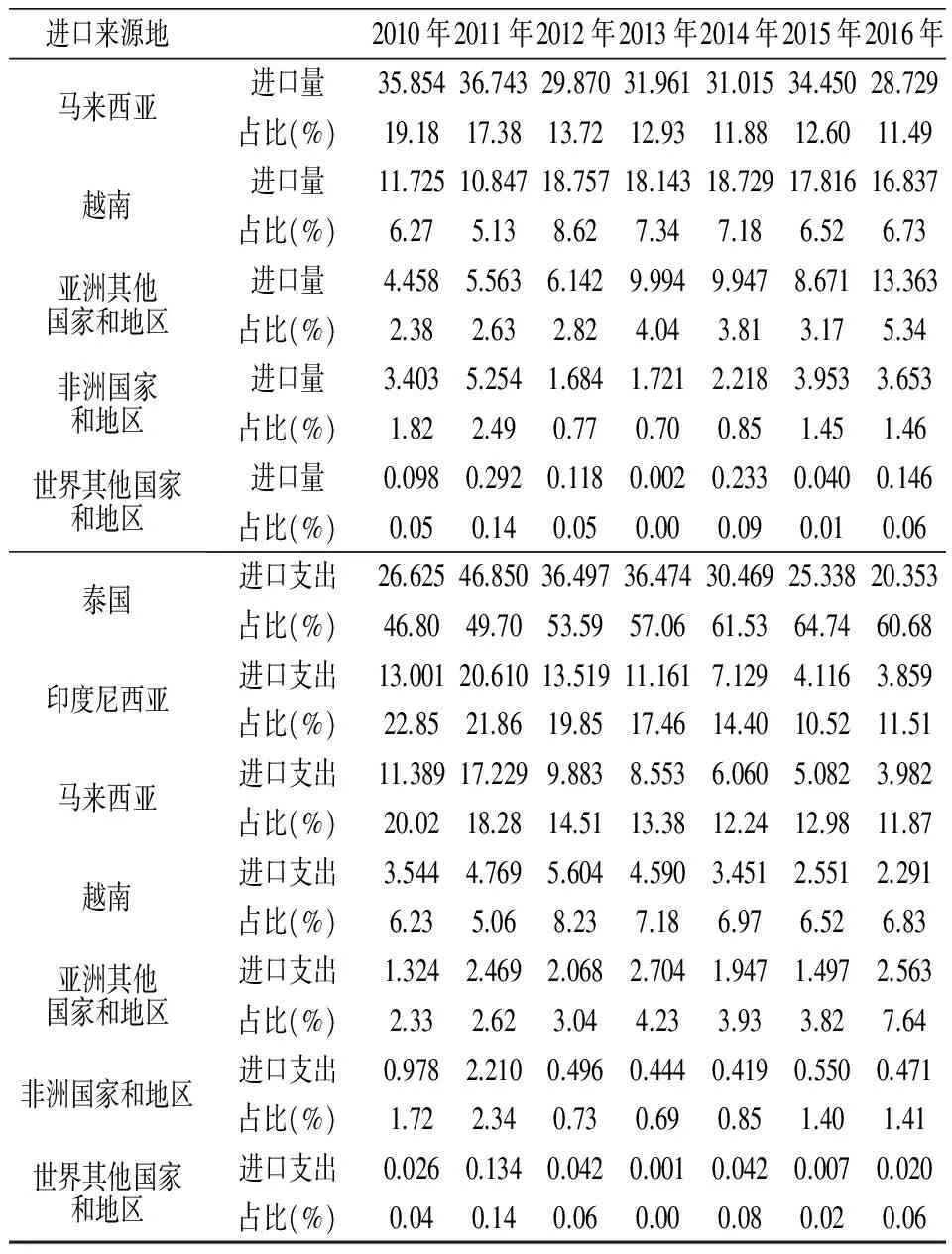

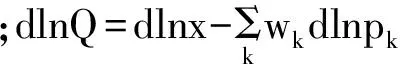

我国进口天然橡胶的来源地结构呈现出一定的特点和变化。从表1可见,2010年1月—2016年12月我国天然橡胶进口来源地的进口价格和进口量特征为:①从进口价格均值看,来自非洲国家和地区的天然橡胶平均价格最低,其次是泰国,从印度尼西亚、马来西亚、越南进口的天然橡胶在价格上不占优势。②从进口量来看,泰国是我国最重要的天然橡胶进口来源国,印度尼西亚、马来西亚、越南居于其后,我国从这四个国家进口天然橡胶不但进口量大,而且进口相对稳定,波动较小,显示了东南亚地区向中国出口天然橡胶的区位优势。

表1 天然橡胶进口价格/进口量统计(美元/t、t)

注:数据来源于中国海关天然橡胶月度进口数据,作者进行了整理计算,表2同。

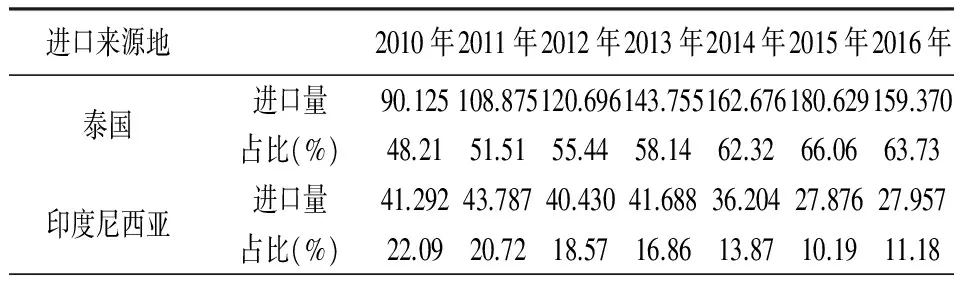

我国天然橡胶的进口量、进口支出和所占份额详见表2。从表2可见,东南亚地区具有得天独厚的区位优势,我国从泰国、印度尼西亚、马来西亚和越南四国进口的天然橡胶一直占进口天然橡胶总量和进口总支出的90%以上。2012年最大,分别达到96.35%和96.17%。其中,泰国一直保持我国第一大进口来源国的地位,进口份额也呈上升的趋势,2010—2016年已超过15%;从印度尼西亚、马来西亚进口的份额有所减少。值得注意的是,以科特迪瓦为代表的非洲国家在世界天然橡胶贸易中发挥着越来越重要的角色,虽然在贸易份额的比重上仍然无法撼动东南亚国家的绝对主导地位,但贸易量出现了增长的势头。

表2 2010—2016年来源地、进口量、支出及占比(万t、亿美元)

(续表2)

进口来源地2010年2011年2012年2013年2014年2015年2016年马来西亚进口量35.85436.74329.87031.96131.01534.45028.729占比(%)19.1817.3813.7212.9311.8812.6011.49越南进口量11.72510.84718.75718.14318.72917.81616.837占比(%)6.275.138.627.347.186.526.73亚洲其他国家和地区进口量4.4585.5636.1429.9949.9478.67113.363占比(%)2.382.632.824.043.813.175.34非洲国家和地区进口量3.4035.2541.6841.7212.2183.9533.653占比(%)1.822.490.770.700.851.451.46世界其他国家和地区进口量0.0980.2920.1180.0020.2330.0400.146占比(%)0.050.140.050.000.090.010.06泰国进口支出26.62546.85036.49736.47430.46925.33820.353占比(%)46.8049.7053.5957.0661.5364.7460.68印度尼西亚进口支出13.00120.61013.51911.1617.1294.1163.859占比(%)22.8521.8619.8517.4614.4010.5211.51马来西亚进口支出11.38917.2299.8838.5536.0605.0823.982占比(%)20.0218.2814.5113.3812.2412.9811.87越南进口支出3.5444.7695.6044.5903.4512.5512.291占比(%)6.235.068.237.186.976.526.83亚洲其他国家和地区进口支出1.3242.4692.0682.7041.9471.4972.563占比(%)2.332.623.044.233.933.827.64非洲国家和地区进口支出0.9782.2100.4960.4440.4190.5500.471占比(%)1.722.340.730.690.851.401.41世界其他国家和地区进口支出0.0260.1340.0420.0010.0420.0070.020占比(%)0.040.140.060.000.080.020.06

注:表中比例表示从某一来源地的进口量或进口支出所占当年我国总进口量或支出的比重,用以衡量这一来源地在我国天然橡胶进口中的地位。

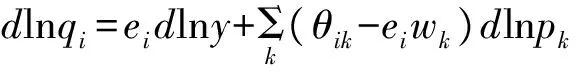

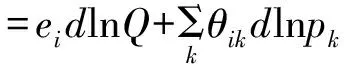

2 理论模型

由于我国天然橡胶进口量大,且进口与国产天然橡胶间存在一定的质量差异,因此本文认为进口与国产橡胶之间是弱分离的,故可使用Rotterdam模型进行分析。基于Rotterdam模型,本文分析了我国对不同产地天然橡胶的进口需求差异。Rotterdam模型来源于经典的双对数需求模型(Double-Log):

(1)

式中,qi为商品i的进口量;y为总支出(收入);pk为k种商品价格;ei为消费者的支出(收入)弹性;eik为k种商品的马歇尔(Marshallian)价格弹性。

对该函数式进行全微分得到:

(2)

根据斯拉茨基(Slutsky)方程,θik=eik+eiwk,式(2)可变为:

(3)

式(3)两边乘以商品支出权重,整理得Rotterdam模型:

(4)

结合进口月度数据的观察情况可见,季节因素、春节假期对天然橡胶的进口可能存在较明显的影响,因此加入季度虚拟变量代表第一、三、四季度和春节假期的虚拟变量;我国天然橡胶进口主要来源国集中在“一带一路”建设的重点地区和优先地区[12]。为判断当前“一带一路”建设是否对中国天然橡胶的进口带来显著影响,加入虚拟变量,这些虚拟变量记为Dj。为了判断天然橡胶的进口量,特别是进口偏好与习惯、是否受到价格和上述因素以外其他因素的显著影响,在Rotterdam模型中引入常数项,最终得到的Rotterdam模型为:

(5)

3 实证分析

3.1 数据来源

本文数据来源于我国海关2010年1月—2016年12月天然橡胶的进口总额与进口量数据,以HS4位编码4001为口径,根据期间的进口情况,选取进口量最大的四个来源国家(泰国、印度尼西亚、马来西亚、越南),并将其他国家按亚洲、非洲、世界其他国家和地区分类,共7个进口来源进行处理。

3.2 估计效果与模型选择

本文采用似不相关回归方法来估计系统方程。在实际估计系统方程过程中,仅使用SUR估计泰国、印度尼西亚、马来西亚、越南、亚洲其他国家和地区、非洲国家和地区六个方程,世界其他国家和地区方程的支出项和收入项系数根据Rotterdam模型的约束条件,使用其他方程的估计结果计算得出。

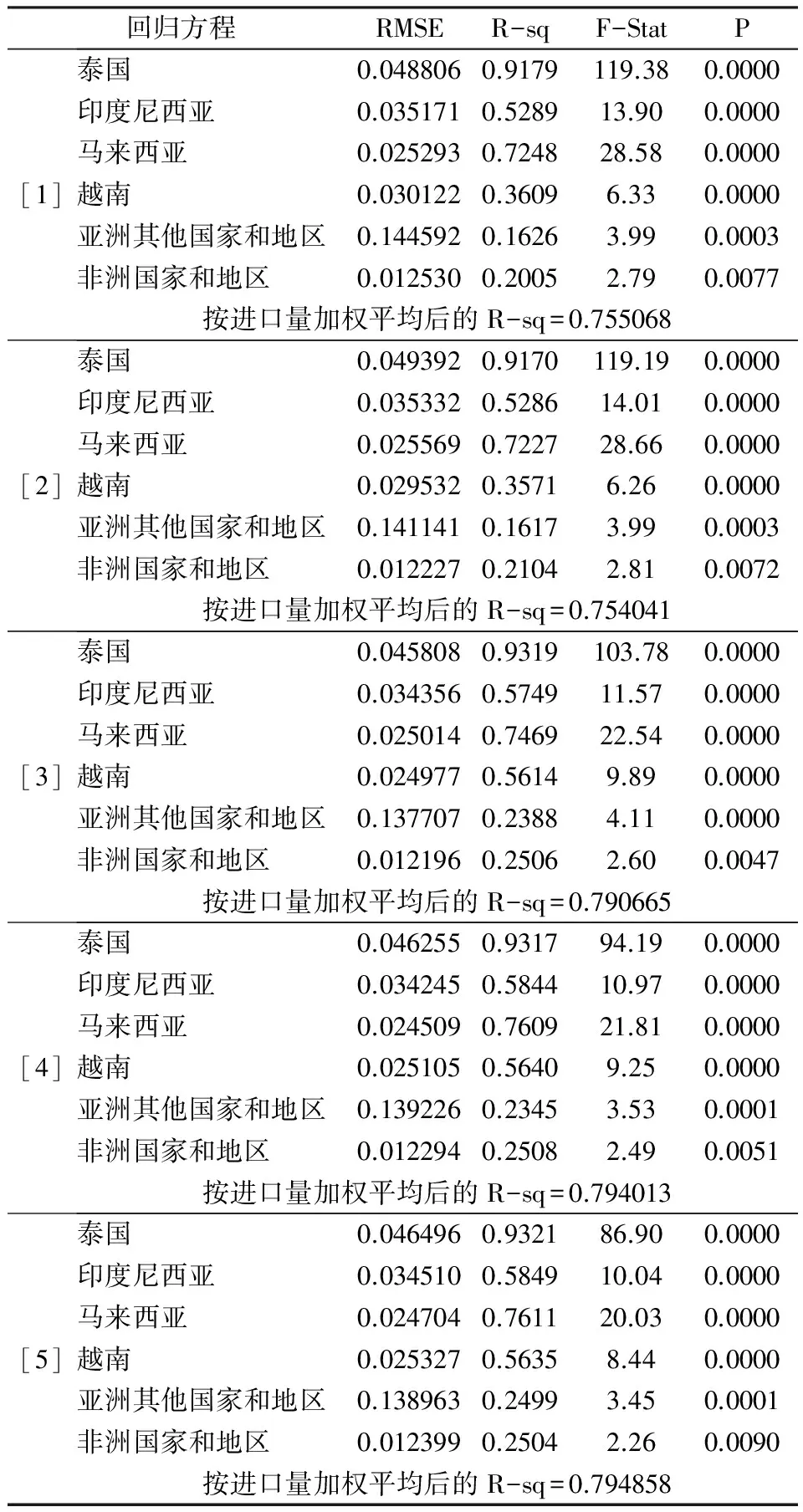

为了检验不同模型的拟合效果,本文对无常数项的原始系统方程(系统方程[1])逐步添加常数项(系统方程[2])、季节虚拟变量(系统方程[3])、春节虚拟变量(系统方程[4])、“一带一路”建设虚拟变量(系统方程[5]),并比较该5种系统方程的回归结果,结果见表3。

表3 我国进口天然橡胶来源地似不相关回归模型结果比较

注:按进口量加权计算R-sq的方法参照邢丽荣、徐翔2013年的相关文献[15]。

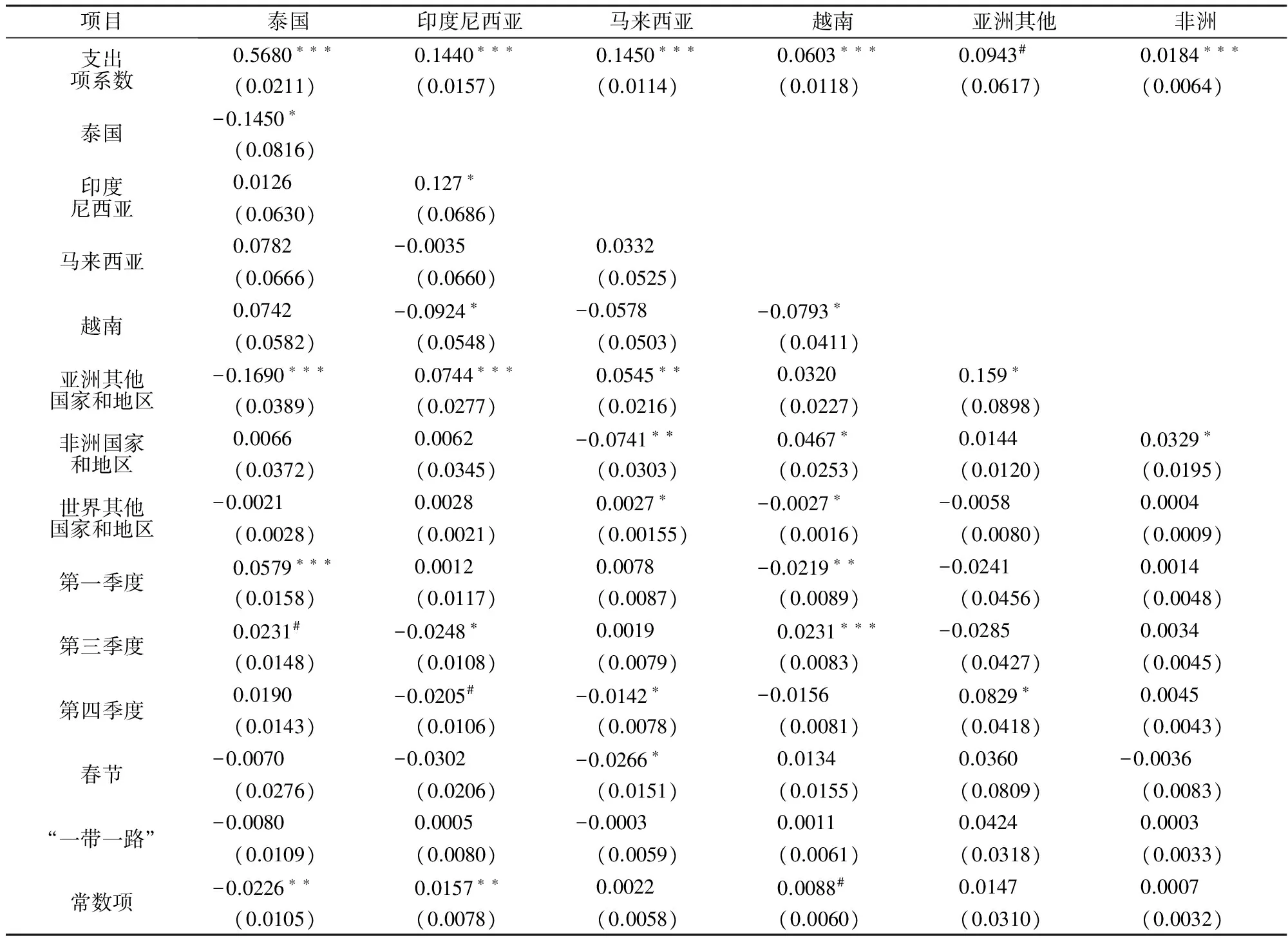

分析结果显示(表4),五个模型的似不相关回归拟合效果都很好,并且模型中单一方程均通过了1%的显著性检验。按照进口量进行加权后计算得出的拟合效果R2较高,这主要得益于最大的进口来源国泰国的拟合程度较好,可以判断五个系统方程均是可以接受的。鉴于系统方程[5]识别了更多的影响因素,因此本文主要根据系统方程[5]计算的结果。

表4我国天然橡胶进口Rotterdam模型回归结果

项目泰国印度尼西亚马来西亚越南亚洲其他非洲支出项系数 0.5680∗∗∗ 0.1440∗∗∗ 0.1450∗∗∗ 0.0603∗∗∗ 0.0943# 0.0184∗∗∗ (0.0211) (0.0157) (0.0114) (0.0118) (0.0617) (0.0064)泰国-0.1450∗ (0.0816)印度尼西亚 0.0126 0.127∗ (0.0630) (0.0686)马来西亚 0.0782-0.0035 0.0332 (0.0666) (0.0660) (0.0525)越南 0.0742-0.0924∗-0.0578-0.0793∗ (0.0582) (0.0548) (0.0503) (0.0411)亚洲其他国家和地区-0.1690∗∗∗ 0.0744∗∗∗ 0.0545∗∗ 0.0320 0.159∗ (0.0389) (0.0277) (0.0216) (0.0227) (0.0898)非洲国家和地区 0.0066 0.0062-0.0741∗∗ 0.0467∗ 0.0144 0.0329∗ (0.0372) (0.0345) (0.0303) (0.0253) (0.0120) (0.0195)世界其他国家和地区-0.0021 0.0028 0.0027∗-0.0027∗-0.0058 0.0004 (0.0028) (0.0021) (0.00155) (0.0016) (0.0080) (0.0009)第一季度 0.0579∗∗∗ 0.0012 0.0078-0.0219∗∗-0.0241 0.0014 (0.0158) (0.0117) (0.0087) (0.0089) (0.0456) (0.0048)第三季度 0.0231#-0.0248∗ 0.0019 0.0231∗∗∗-0.0285 0.0034 (0.0148) (0.0108) (0.0079) (0.0083) (0.0427) (0.0045)第四季度 0.0190-0.0205#-0.0142∗-0.0156 0.0829∗ 0.0045 (0.0143) (0.0106) (0.0078) (0.0081) (0.0418) (0.0043)春节-0.0070-0.0302-0.0266∗ 0.0134 0.0360-0.0036 (0.0276) (0.0206) (0.0151) (0.0155) (0.0809) (0.0083)“一带一路”-0.0080 0.0005-0.0003 0.0011 0.0424 0.0003 (0.0109) (0.0080) (0.0059) (0.0061) (0.0318) (0.0033)常数项-0.0226∗∗ 0.0157∗∗ 0.0022 0.0088# 0.0147 0.0007 (0.0105) (0.0078) (0.0058) (0.0060) (0.0310) (0.0032)

注:括号内的数据为标准误差,#、*、**、***分别表示15%、10%、5%、1%的显著性水平。

3.3 需求因素分析

支出项系数:在回归结果中,支出项系数代表我国进口某一来源国天然橡胶的边际消费倾向,即我国进口天然橡胶总预算变化所带来的从该来源地进口数量的变化情况。计算结果显示,天然橡胶进口的边际消费倾向均小于1,且较显著。即当进口预算增多时,实际进口量增加的比例小于预算增加的比例。边际消费倾向的大小与现阶段不同来源的进口量所占比重的大小相关。进口份额最大的泰国,边际消费倾向也最大(0.5680),进口份额位列泰国之后的印度尼西亚、马来西亚和越南的边际消费倾向相对较低,分别为0.1440、0.1450和0.0603。

季节/春节虚拟变量:进口是为了弥补国内产能不足,季节因素与我国国内外天然橡胶的季节性供应差异有关。我国的天然橡胶主产区集中在海南、云南等地,从每年3月下旬至4月初开始割胶,11月中旬至12月中旬陆续停止,国内供应主要发生在5—11月,以9—11月份最高。本文以我国进口天然橡胶较小的第二季度作为基准进行比较发现,对进口来源,部分季节的虚拟变量较显著,结果符合我国国内外供应季节的差异:泰国的天然橡胶生产每年7—8月到次年1月为高产期,通常1月最高,2—6月产量较少。回归结果显示,我国从泰国进口的天然橡胶主要集中在第一季度,第三季度次之。由于我国国内9—11月天然橡胶产量较高,第四季度从泰国进口比第二季度少;印度尼西亚的天然橡胶产量相对稳定,每年5月份前后达到产量最大值。因此,回归结果显示,我国从印度尼西亚进口的天然橡胶第三、四季度比第二季度少;马来西亚的天然橡胶在12月至次年2月产量较高,而3—6月产量很低,回归结果显示,我国从马来西亚进口天然橡胶季节之间的变化不大,第四季度略有下降;越南的天然橡胶高产期在每年的7—12月,结果显示,我国从越南的进口量第一季度下降,第三季度是进口的高峰期;从亚洲其他国家和地区、非洲国家和地区进口天然橡胶受季节因素的影响不大,仅有第四季度我国从亚洲其他国家和地区的进口量有一定的增加。春节假期虚拟变量系数虽多表现为负值,但大多数都不显著。因此,根据进口量月度变化看,春节假期我国可能会减少天然橡胶进口,但影响甚微。

“一带一路”虚拟变量:“一带一路”建设这一变量结果对我国天然橡胶进口系数均趋近于0且非常不显著,可能的原因是:我国的天然橡胶进口主要来自于东盟国家,早在2010年中国—东盟自贸区就已经成立,我国与东盟国家之间的天然橡胶贸易已相对通畅,因此“一带一路”建设短期内不会对我国天然橡胶的进口量产生显著的影响。

常数项:在回归结果中,泰国和印度尼西亚进口需求模型的常数项显著,即可认为有诸如进口偏好、习惯等价格、支出、季节以外的因素影响着我国从这些国家的进口量,这些因素对从泰国进口表现为显著的负向影响,而对从印度尼西亚进口表现为显著的正向影响。

3.4 需求弹性分析

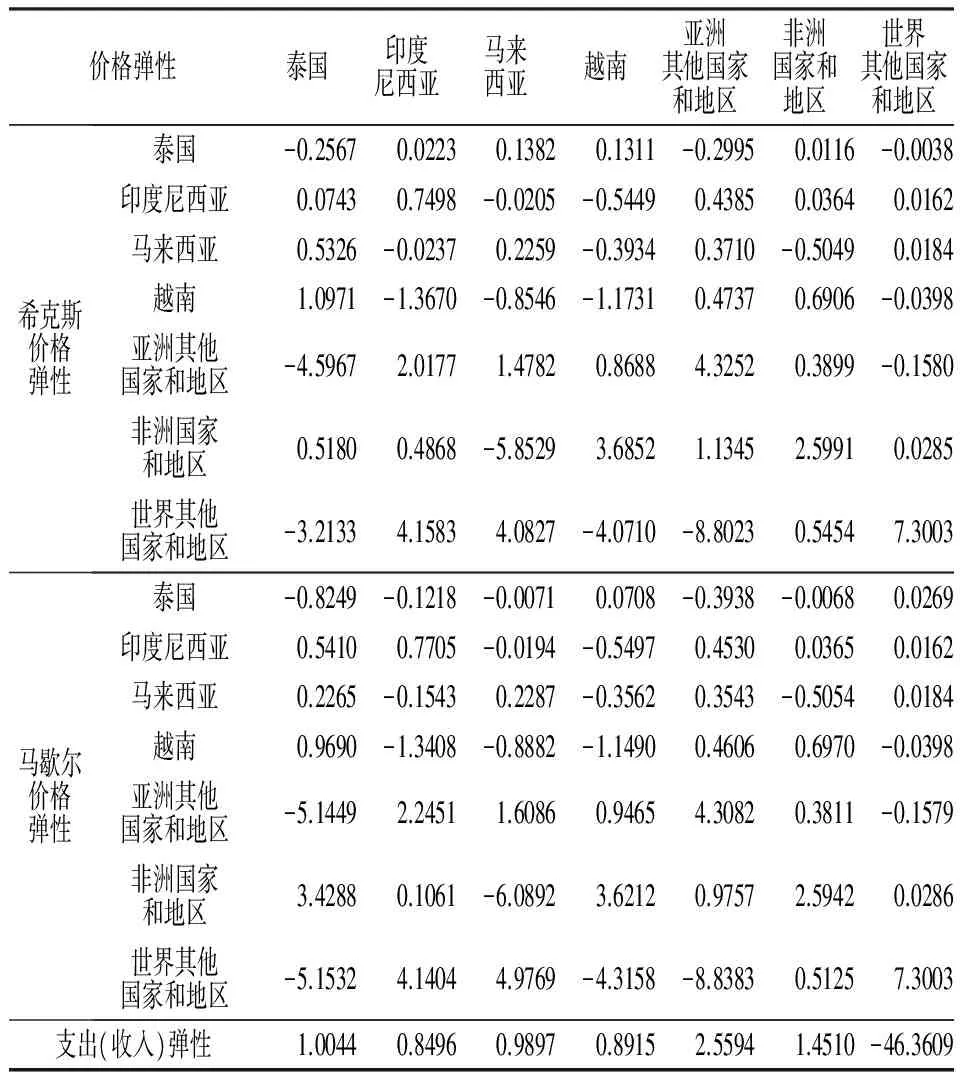

我国天然橡胶进口的主要来源国支出(收入)弹性均接近于1,其中泰国的支出(收入)弹性最大,为1.0044;印度尼西亚、马来西亚、越南三国的支出(收入)弹性分别为0.8496、0.9897、0.8915,意味着当我国的天然橡胶进口总预算增加1%,从泰国的进口量将会增加1.0044%,而从印度尼西亚、马来西亚、越南的进口量低于1%。泰国在天然橡胶贸易市场上成为我国经济增长的最大受益国,这在一定程度上解释了为什么我国从泰国进口天然橡胶的比重近年来呈现上升的趋势。此外,我国从亚洲其他国家和地区以及非洲国家进口的天然橡胶也相对富有支出弹性,但由于其贸易量较小,对总量增加的影响不大。结合回归结果来看,支出(收入)弹性均非常显著,说明我国天然橡胶进口的支出预算是重要的影响因素(表5)。

本文计算了我国进口天然橡胶不同来源国的希克斯价格弹性和马歇尔价格弹性,前者反映商品价格变化对需求量的影响只包含商品的替代效应,而后者则包含了替代效应和收入效应在内的综合市场反映。如果一个商品的需求曲线凸向原点,即需求函数满足负定性,希克斯价格弹性应为负。本文对全部模型展开了负定性检验,结果显示系统方程难以无法满足负定性的要求,这通常是数据造成的,因此希克斯价格弹性结果出现了部分正值。但作为最重要的天然橡胶进口来源国的泰国,其希克斯自价格弹性为-0.2567,表现为价格上涨,进口量会减少。观察不同来源国的马歇尔价格弹性,泰国天然橡胶的自价格弹性为-0.8249,即价格上涨我国会减少进口,但由于其弹性的绝对值小于1,表现为缺乏弹性,一定程度上呈现刚需特征,这与许海平的结果相一致。而对越南的天然橡胶,自价格弹性更大,比泰国天然橡胶更富有价格弹性。

表5 我国天然橡胶进口需求模型:支出弹性与价格弹性估计

不同进口来源国的天然橡胶之间会呈现出一定的替代关系或互补关系。在泰国、印度尼西亚、马来西亚、越南四国之间,泰国与其他三国呈现替代关系,而印度尼西亚、马来西亚、越南三国之间表现为两两互补关系。印度尼西亚、马来西亚、越南又与其他亚洲国家和地区、非洲国家和地区之间表现为替代关系。这种竞争关系在很大程度上与占我国天然橡胶进口份额相关。相对于印度尼西亚、马来西亚、越南,我国从泰国的进口份额巨大,因此与其他三国的关系表现为替代与竞争关系。不同来源地之间替代、互补关系的作用强弱是不同的。如泰国与亚洲其他国家和地区的天然橡胶呈现显著的互补关系。当来自亚洲其他国家和地区的天然橡胶价格上涨1%时,进口泰国的天然橡胶将下降5.1449%;当泰国的天然橡胶价格上涨1%,仅会使进口亚洲其他国家和地区的天然橡胶下降0.3938%。在该互补关系中,亚洲其他国家和地区的价格对泰国天然橡胶的影响巨大。考虑到回归结果中价格系数的显著性并不理想,可以认为不同来源地天然橡胶的产品、不同来源地天然橡胶产品之间的价格因素对我国进口天然橡胶的影响并不大。

综上所述,我国在进口天然橡胶的贸易中,由于天然橡胶的需求刚性,因此价格变化对我国的进口需求变化影响较小。主要的影响因素是我国用于天然橡胶的进口预算,即我国对天然橡胶的进口需求。当然,对主要的进口来源国,如泰国的天然橡胶价格在一定程度上影响了我国的进口行为,出口也受到其他进口来源国天然橡胶价格的影响。

4 结论与启示

为了探究不同进口来源地天然橡胶的进口行为特征和产品之间的关系,本文利用2010—2016年我国的天然橡胶进口数据,建立了天然橡胶进口需求的Rotterdam模型,通过计算分析差异化下的天然橡胶进口需求支出弹性和价格弹性,探求天然橡胶进口的规律与影响因素,并通过季节、春节、“一带一路”三种虚拟变量考查了这三方面因素对我国天然橡胶的进口影响。

从整体需求角度来看,我国对天然橡胶的进口需求仍然保持着波动中的增长态势,特别是在民用需求大量增长、国内天然橡胶质量与数量供给不足,我国天然橡胶的进口需求量在相当长一段时间内仍较大,而东盟国家仍是我国最重要的天然橡胶进口来源地。同时,进一步通过科技手段提升、改善国内天然橡胶供给的数量和质量,提升国产天然橡胶的竞争力,是不能放松的长远之计。

从价格与支出的角度来看,影响我国天然橡胶进口的主要因素是进口支出预算,这意味着国内进口厂商的收入是决定进口行为的最主要依据;而价格影响作用相对较小,进口需求对商品价格缺乏弹性,天然橡胶的需求呈刚性。进口来源国之间的交叉价格作用不同,泰国与印度尼西亚、马来西亚、越南之间呈替代关系,而印度尼西亚、马来西亚、越南之间呈互补关系。

从不同进口来来源国角度看,出口国贸易份额不同,所享受的利益分配也不同。其中,泰国作为我国最重要的天然橡胶进口来源国,在我国扩大天然橡胶进口的进程中获得的利益最多,并对其他进口来源国表现出了一定的挤出效应。但在占据优势的同时,泰国也比其他国家受到了更多的价格因素影响,我国进口偏好等因素的作用也更明显。因此,要把握进口的差异化规律,充分利用不同进口来源进口行为特点与不同来源之间的替代或互补关系,提升进口效益,防范主产区产量与价格波动带来的影响。

从需求方角度看,我国的天然橡胶进口需求呈现出明显的季节性波动,这种季节性因素在不同的进口来源国之间存在显著差异。其中,泰国的季节性波动情况与总体进口的波动情况类似,表现为我国第一、三季度的进口量较高,第二季度进口量较低的状态。而季节因素对其他一些进口来源国则表现出不同的影响方向和影响强度:一是国内橡胶进口厂商的季节性需求波动,二是国内外天然橡胶供给的季节性差异,使同是来自东南亚地区的天然橡胶进口也出现了差异性,这些差异可理解为我国在进口天然橡胶的过程中,通过选择不同的进口来源来减弱主要来源地受季节波动的影响。春节假期的影响并不显著,“一带一路”建设对我国天然橡胶进口的影响也未体现,我国可考虑借此机会适当发展对东盟以外国家的天然橡胶进口,如天然橡胶产业迅速发展的非洲国家,适当布局进口来源,这样可在一定程度上防范和减弱东南亚地区橡胶减产等对我国的影响。

[1]许海平,傅国华.海南农垦天然橡胶生产的技术效率分析——基于随机前沿分析方法[J].中国农村经济,2008,(7)∶39-45.

[2]叶露,李玉萍,刘燕群,等.天然橡胶产业发展现状与对策分析[J].广东农业科学,2014,41(4)∶68-73.

[3]孙娟,于敏,姜明伦.国际天然橡胶价格波动因素分析[J].世界农业,2014,(11)∶88-93.

[4]张赛丽,过建春,柯佑鹏.世界天然橡胶的贸易格局分析[J].农业研究与应用,2011,(4)∶43-48.

[5]杨培生. 提高我国天然橡胶产业竞争力的思考[J]. 中国热带农业, 2005,(4)∶4-6.

[6]黄君宝,毕世宏,马德安.中国—东盟自由贸易区扬帆远航正其时[J].亚太经济,2007,(1)∶41-43.

[7]张玉梅.天然橡胶市场空间均衡模型研究[D].海口:华南热带农业大学硕士学位论文,2006.

[8]许海平.天然橡胶生产函数、弹性及供给与需求分析[D].海口:华南热带农业大学 海南大学硕士学位论文,2006.

[9]许海平,傅国华.天然橡胶的弹性研究[J].林业经济问题,2007,27(2)∶170-172.

[10]雷仲敏,邵晓燕.基于回归分析的国内天然橡胶需求预测分析[J].青岛科技大学(社会科学版),2012,(3)∶44-49.

[11]杨琳,刘锐金.我国天然橡胶进口贸易波动因素分析——基于恒定市场份额模型[J].天津农业科学,2013,19(12)∶12-16.

[12]李娅,缪靖羽.中国与东盟天然橡胶产业合作分析——“一带一路”背景下中国与东盟地区天然橡胶产业的再认识[J].资源开发与市场,2016,32(10)∶1223-1227.

[13]Barten A P.Consumer Demand Functions under Conditions of Almost Additive Preferences[J].Econometrica,1964,32(1/2)∶1-38.

[14]Deaton Muellbauer.Economics and Consumer Behavior[M].Cambridge:Cambridge University Press,1980.

[15]邢丽荣,徐翔.美国市场罗非鱼进口需求分析[J].国际经贸探索,2013,(11)∶4-14.