论财税法的激励功能在全面放开二孩政策中的运用

2018-01-17陈雷

陈 雷

(华东政法大学 经济法学院,上海 200063)

中共十八届五中全会公告提出全面实施一对夫妇可生育两个孩子政策,以应对日趋严峻的老龄化局面。这也是继十八届三中全会“单独二孩”政策实施之后国家人口政策的又一次重大调整,对于应对老龄化和扩大内需都有积极作用。但根据全国妇联的调查显示,二孩政策在多地出现“遇冷”的尴尬情况,超过半数的受访家庭不愿意生育二孩,其中生育成本、经济负担、照料负担等经济问题成为受访家庭首要考虑的因素。因此媒体呼吁,消除育龄夫妇生育顾虑首先应减轻家庭的经济负担,比如减免个人所得税、生育检查及医疗费用的报销、提高教育补助的标准,甚至借鉴部分北欧国家对牛奶、鱼肝油等必备营养品进行补助型供给等。[1]有全国人大代表提出,应仿照日本,给每个新生儿每月3万日元的补贴,且随着年龄的增加而递减,各个地区应根据具体的政策和财政水平来确定补贴数额。在“廉租房”、“经济适用房”等优惠政策上也应优先向二孩家庭倾斜。

在美国,特朗普政府执政之后,也酝酿着大规模的税改计划,在个人所得税领域,除了调整税率之外,也计划对家庭税收领域的生育抵免给予更多扶持;新加坡的家庭课税制也通过积极的税收政策来减轻多子女家庭的生育和养育负担;而在以财政激励著称的爱沙尼亚,为妇女生育进行付费更被认为是值得的。[2]这些都给我国通过财税手段推动生育激励提供了更多理念与制度上的借鉴和参考。

一、生育激励政策中的财税法原理

我国《宪法》第二章在公民基本权利义务中明确了公民享有社会保障、获得物质帮助等方面的基本权利,国家财政负有供给上述公共产品和公共服务的义务。为我国通过财税手段诸如税收优惠、社会保险补助乃至直接财政补贴来实现生育权等公民基本权利的维护提供了依据。有利于当下个人所得税和社会保险等相关财税制度改革兼顾个性化与一般化的支出设计模式。

财税法的激励功能本质上来源于法的指引性或导向性作用。法之为法,在于逻辑结构的“规范性成文形式”,具体体现在“假定—处理—制裁”的三元结构分析及“行为模式—法律后果”的二元结构分析中的“制裁”或者“法律后果”。按照卡尔·拉伦茨评价法学的观点,“制裁”或“法律后果”体现法律规范对拟制主体及其行为的评价是主动积极干预还是被动消极沉默。无论是财政法中的直接经济补贴、生育保险补助标准的提高,还是税法中的税前费用扣除、税额减免以及税后返还,甚至是作为反向激励的税式罚款,均是“积极干预”的“法律后果”。因此,财税激励应当体现财税法实现正义功能的独有方式,即支出正义和分配正义。支出正义体现了财政补贴亦或税收优惠在二孩生育领域的正当性,分配正义体现了在实践操作中应当注重公平和缩小贫富差距。因此,我国在全面放开二孩政策之后,如何更好地结合我国国情,通过合法的财税手段以配合和促进国家生育政策的落实,是财税法治视角下值得探讨的一大课题。

税收优惠和财政补贴是财税法激励功能的主要体现方式。税收优惠主要体现在税前扣除等税基式优惠和税额减免、返还等税额式优惠,是国家基于特定社会目的通过宏观调控减轻税负的行为。以个税为例,基于生育保障的个税改革体现了公共财政无需经过“收入—支出—再分配”的一般财税运作机制就能直接作用于纳税人,即视纳税人的具体情况采取扣除、减免、返还等方法。相比之下,财政激励在生育领域的体现主要是直接的经济补贴和提高生育保险补助标准等财政补贴的方式。财政补贴虽然也是基于一定的经济社会目标,对符合条件的企业、居民或社会团体等市场主体给予的直接或间接的财政支持,但是在整个税收征管完成并进入国库之后运用财政手段进行补助,其法定性和拘束性均弱于税收优惠,因此,财政激励范围过广或项目过多也会削弱价格作为经济杠杆的作用,进而影响市场的资源配置效率。[3]

财税制度之所以作为生育权乃至生存权保障的前提,在于财税激励是以国家给付为基础,财税权力的划分是防止公权力侵害的根本力量,体现了公民的私有财产权对国家财税权力的制约。二孩问题关系到国家和社会深层次的养老问题和市场消费问题,对二孩领域的财税激励政策的适用既需要立足我国本土资源,也需要借鉴现代发达税收国家和福利国家的立法实践。

二、我国生育激励政策的历史梳理与现状

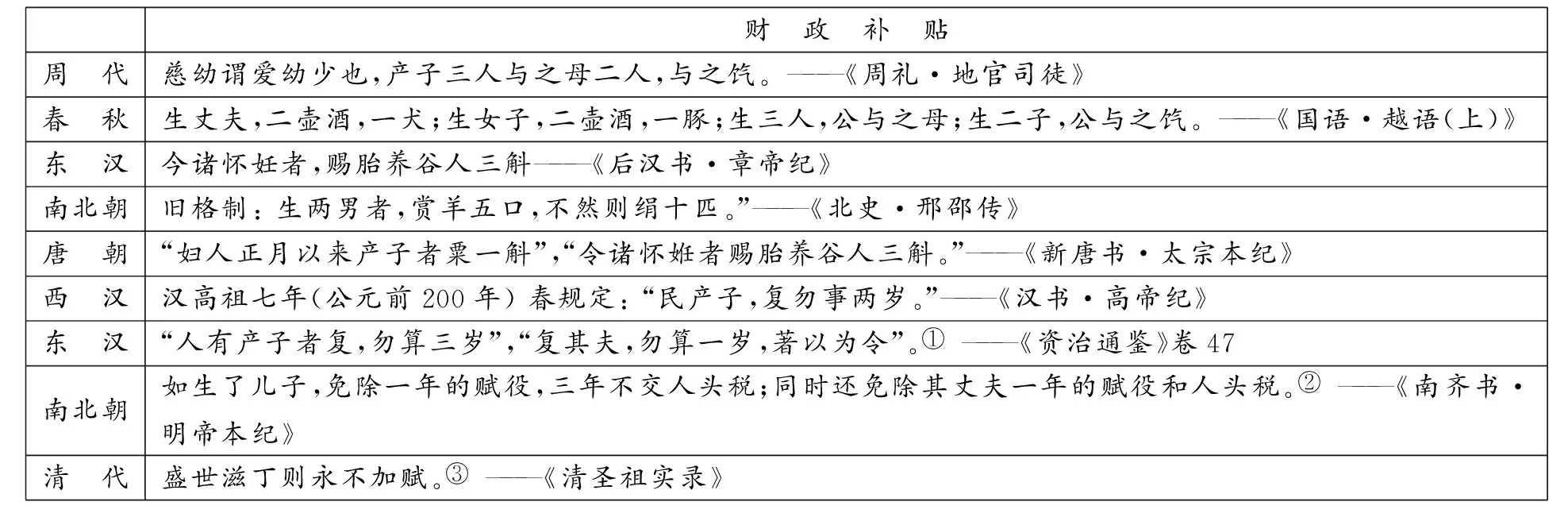

(一)我国古代鼓励生育的财税政策梳理

人口问题是人类社会发展至今亘古不变的核心问题,我国早在周代就出现了政府在鼓励生育领域采取必要手段的财税政策雏形,历朝历代的人口激励政策也给我们提供了本土资源意义上的总结与审思。

表1 我国古代生育激励的政策梳理

①即产子者可免3年算赋;女怀孕,其夫可免1年算赋。

②有学者认为,早期封建社会中,鉴于征税技术的落后,徭役本身也体现了税收的内涵,只不过徭役是非金钱类义务的给付,随着社会进步逐步为赋税等金钱类的给付义务所取代。例如美国学者查尔斯·亚当斯在《善与恶:税收在文明进程中的影响》一书中就将徭役理解为税收的一种。因此,对多子女家庭减轻徭役负担可以理解为税收激励的具体体现。

③以1711年(康熙五十年)全国的丁银数额为永久的丁银征收定额,以后额外添丁则不再多征。

从表1对我国部分朝代的政策梳理可以看出,我国古代前期采取财政方式较多,后期则逐渐采用税收方式较多,这也是基于财税技术性考量得出的结果。当然也有极少数时期会采取上述两种之外的诸如税式罚款的方式,例如根据《汉书·惠帝纪》记载,“女子年十五以上至三十不嫁,五算。”*“算”是当时计征人头税的一种计量单位,是西汉建国后实行的人头税的缴纳方法。15岁以上、56岁以下的国民都要缴纳人头税,每人税款金额是120钱,称为“一算”。“五算”的罚金相当于一个成年人一年的口粮。类似于今天的税式罚款,即当一项税收条款允许政府收集比标准化的税收更多的税款时,那么该条款就相当于直接征收政府罚金,即税式罚款。这也是基于奴隶社会和封建社会早期在税收征管技术方面尚未达到完善,依然处于“家计财政国家”的初级阶段,[4]所谓“普天之下,莫非王土;率土之滨,莫非王臣”。财政补贴是简便易行、技术门槛较低且较为直接的鼓励方式,而随着经济社会的发展,税收尤其是人丁税逐渐成为人口激励的手段和方式,伴随着“两税法”、“一条鞭法”、“摊丁入亩”等封建王朝的税制改革与进步,税收方式也越来越多地出现在民生激励领域,成为实现国家管理和政策落实的重要手段。

(二)现行二孩生育激励的政策现状与困境

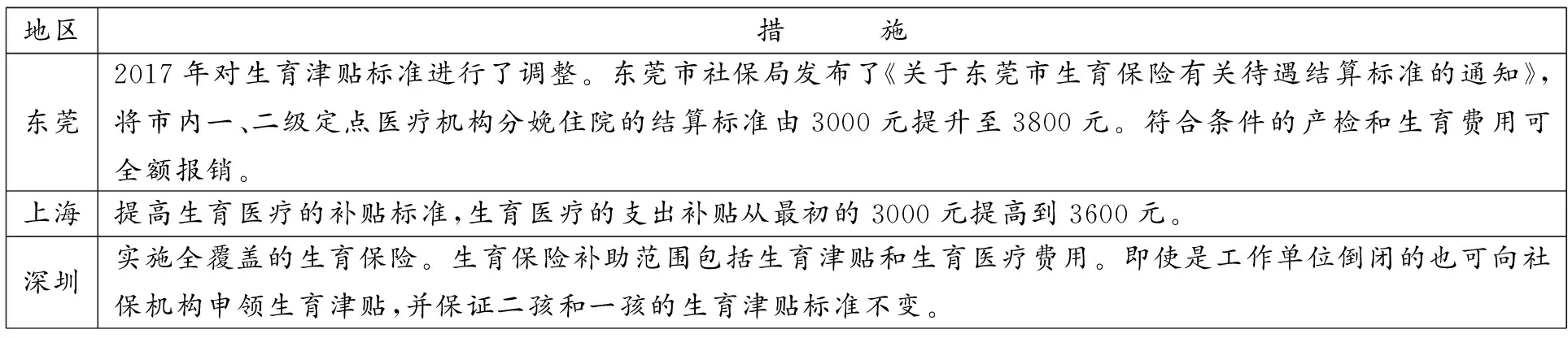

1.财政激励:基准法缺失下的“各自为政”。全面放开二孩政策之后,鉴于部分地区尤其是经济发达地区二孩生育情况不佳的调查结果,地方政府陆续采取财政激励措施以期推动二孩政策,主要体现在以财政方式提高生育保险等社会保险领域的补贴标准,不同于日本等国家采取额外的金钱奖励等直接的经济补贴方式。

表2 部分地区生育保险标准的提高情况

通过提高包括生育医疗费用和生育津贴的生育保险补助标准固然是财政激励的体现方式,但实际操作中难免存在不公平的现象,对于没有生育保险的失业和无业人员、小企业雇佣工人、个体工商户等则无法惠及。此外,公务员系统、事业单位系统、企业系统等不同的就业岗位在生育保险领域也存在一定差别,凸显了国家财政供给的先天性制度缺陷。

同以上沿海发达地区采取直接的经济补贴方式这种受益行政行为不同的是,部分内陆地区则是以负担行政行为作为反向激励。江西省2017年1月印发的《江西省城镇居民独生子女父母奖励办法》将二孩政策出台之后生育独生子女的家庭不再纳入奖励范围。通过减少可期待利益的方式反向激发和促进本地居民的二孩生育欲望。

我国早在20世纪50年代的社会主义改造时期就已经开始实施财政补贴等财政激励政策。改革开放以来尤其是近年来,补贴的数额和范围都在不断扩大。与二孩补贴等民生财政支出不同的是,我国的市场补贴政策由来已久且领域广泛,虽然有着诸多规范性文件,但以政府行政规章为主,立法层级和法律效力相对较低。例如自2005年以来,仅农业领域关于补贴的规范性文件就超过了10个,补贴对象甚至细化到了生猪良种、奶牛良种等养殖业。*详见《生猪良种补贴资金管理暂行办法》、《奶牛良种补贴资金管理暂行办法》等。另外,在民生领域的补贴几乎是行政裁量权的法外之地,近年来关于民生领域补贴的规范性文件仅有2010年的《家电以旧换新拆解补贴办法》和《全国计划生育家庭特别扶助专项资金管理暂行办法》等。长期以来,由于缺乏一部可以规范财政补贴的基本法律,导致在长期的实践中一直存在无法可依的状况,出现了政府部门在相关领域的越权作为,这显然不利于财政补贴的规范化、合理化。因此,制定专门的财政支出尤其是财政补贴的法律规范,确定财政法定的基本原则,对财政支出例如财政补贴的基本程序、法律责任、支出权限与支出责任等基本问题予以规范,以实现财政民主和财政公平,改变当下混乱无序的情况下,就显得尤为必要。

2.税收激励:制度瓶颈下的“步履维艰”。我国个人所得税的法律制度设计中明确了必要的减免规定,但缺乏生育激励的设计。虽然财政部和税务总局相继出台规范性文件对生育津贴必要支出的免税规定,例如财税〔2008〕8号文《财政部国家税务总局关于生育津贴和生育医疗费有关个人所得税政策的通知》规定,生育妇女按照县级以上人民政府根据国家有关规定制定的生育保险办法,取得的生育津贴、生育医疗费或其他属于生育保险性质的津贴、补贴,免征个人所得税;根据国税发〔1994〕089 号《国家税务总局关于印发〈征收个人所得税若干问题的规定〉的通知》规定,对托儿补助费等不属于工资、薪金性质的补贴、津贴或者不属于纳税人本人工资、薪金所得项目的收入不征税,但总体而言,个人所得税领域的生育激励涵盖范围有限,缺乏法律层面的顶层设计。因此,在合法性存疑的情况下,生育领域的税收优惠对税收之债进行变更存在实践操作上的难题。

三、当前主要欧美国家生育激励制度及其借鉴

财政激励与税收激励的功能区分体现了国家宏观调控价值观念和技术手段的不同。在世界范围内,各个国家因为历史背景、法治水平等方面的差异,采取的激励措施也不尽相同。例如世界卫生组织(WHO)的一份报告指出,韩国的生育率是世界上最低的,在增加生育率的背景下,韩国采取的直接生育津贴计划(MSP)及其有效性被更多地讨论。这种家庭津贴旨在促进不愿意生二孩的家庭用于生育后福利保障乃至避孕实践。通过为每个孩子提供额外的津贴以阻碍计划生育,虽然一度被计划生育联合会的社论所警告,但依然被潜在用于阻止生育率的进一步下降。[5]相比韩国,更多发达国家采取税收激励方式,其中以美国特朗普政府的税制改革和新加坡的家庭课税制最为典型。

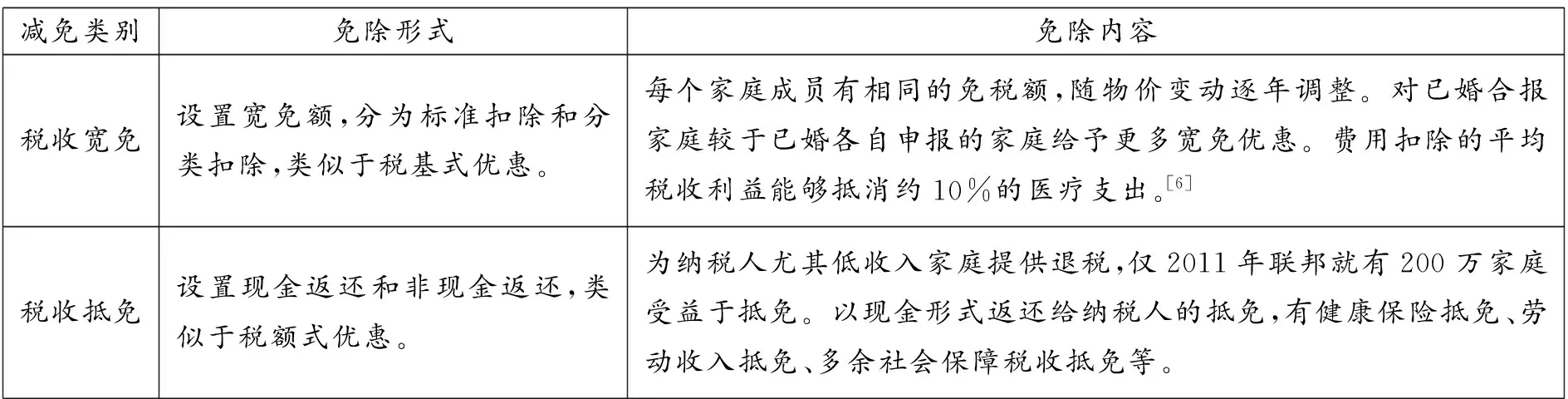

(一)美国特朗普税改计划中对育儿家庭的税收激励

长期以来,考虑到个人最低生活保障,美国政府设定了税收宽免和抵免,并以此作为税收激励的主要方式。

表3 美国的个人所得税减免

美国具体涉及到生育领域的激励主要是抵免的方式,包括照顾儿童及被抚养人税收抵免、儿童税收抵免、领养税收抵免等。[7]其中儿童及被抚养人税收抵免指的是抚养费用和看护费用可以用来抵免应税收入,且范围不仅涵盖子女和孙子女,也包括领养子女的家庭。据美国人口普查,仅2013年关于婴儿的税收抵免就覆盖了4.7万名贫困婴儿。[8]此外,美国还对一些有特殊需求的患儿例如先天性生理疾病或肢体残疾者提供各种税收利益帮助,通过可报销的医疗费用的融资规划降低医疗支出对家庭的负担。[9]对于儿童教育,则通过联邦和地方税扣除提高家庭教育收益的能力。[10]在公共服务供给的财政领域,美国政府考虑到联邦计划可能引发的经费增加的负担问题,为了保证低收入父母照顾子女的质量,通过增加由地方公共财政资助的儿童保育设施的数量以及各种形式的社会福利来帮助拥有学龄前儿童的家庭。且并不排除补贴等多方面的干预策略来提高这些家长的经济自足的需要。[11]

特朗普政府执政之后开启了大规模的税改计划,在个人所得税领域尤为明显,涉及申报类型、税率、免征额等的进一步细分。早在竞选时期,特朗普就提出了“儿童护理负担能力计划”,允许父母从所得税中扣除儿童护理费用,保证六周的带薪产假,并创建新的“依赖护理储蓄账户”,对不尊重妇女工作以及没有为员工提供带薪产假以更好照顾婴儿的企业给予谴责,以实现其主张的“终生致力于儿童和家庭的战斗”。[12]为了鼓励婚育和夫妻联合申报,特朗普主张提高已婚型的个税免征额,废除赠与税和遗产税等,提高夫妻联合申报的标准扣除额的基数以及总和上限。*为了鼓励夫妻联合申报,按照特朗普的税改规划,个人所得税标准扣除额将提高,单身由10 350美元调高至15 000美元,夫妻联合申报由20 700美元调高至30 000美元。如果这一改革完成,不用缴纳联邦个人所得税的家庭有可能超过50%。另外,特朗普税改计划还设定所得税所有扣除额的总和上限,单身为每年100 000美元,夫妻联合申报为200 000美元。此外,特朗普还提出全面实行托儿费免税,托儿费的减免幅度根据各州的收入和平均育儿成本而定,全职在家父母也可适用。鉴于育儿成本抵税计划意味着新的开支项,特朗普竞选智囊、经济学家Stephen Moore根据计算统计得出,这方面的成本一年大约200亿美元。同总计超过2万亿的减税幅度相比,并不存在财政负担过重的问题。[13]

由此可见,特朗普政府在家庭和生育领域的税改计划包含了多方面的税收优惠措施。首先是在鼓励家庭联合申报基础上更好地实现对育儿家庭经济情况的掌握;其次是通过更大幅度的税收抵免等优惠措施来减轻多子女家庭的经济负担;再次是通过赠与税、遗产税等配套的税制改革,更好地贯彻减税计划和生育保障政策的落实。这给予我国的启示是,税收激励必须从整个税制结构出发来综合考量,才能实现量能课税原则指导下的税收公平。

(二)主要发达国家的生育激励制度设计

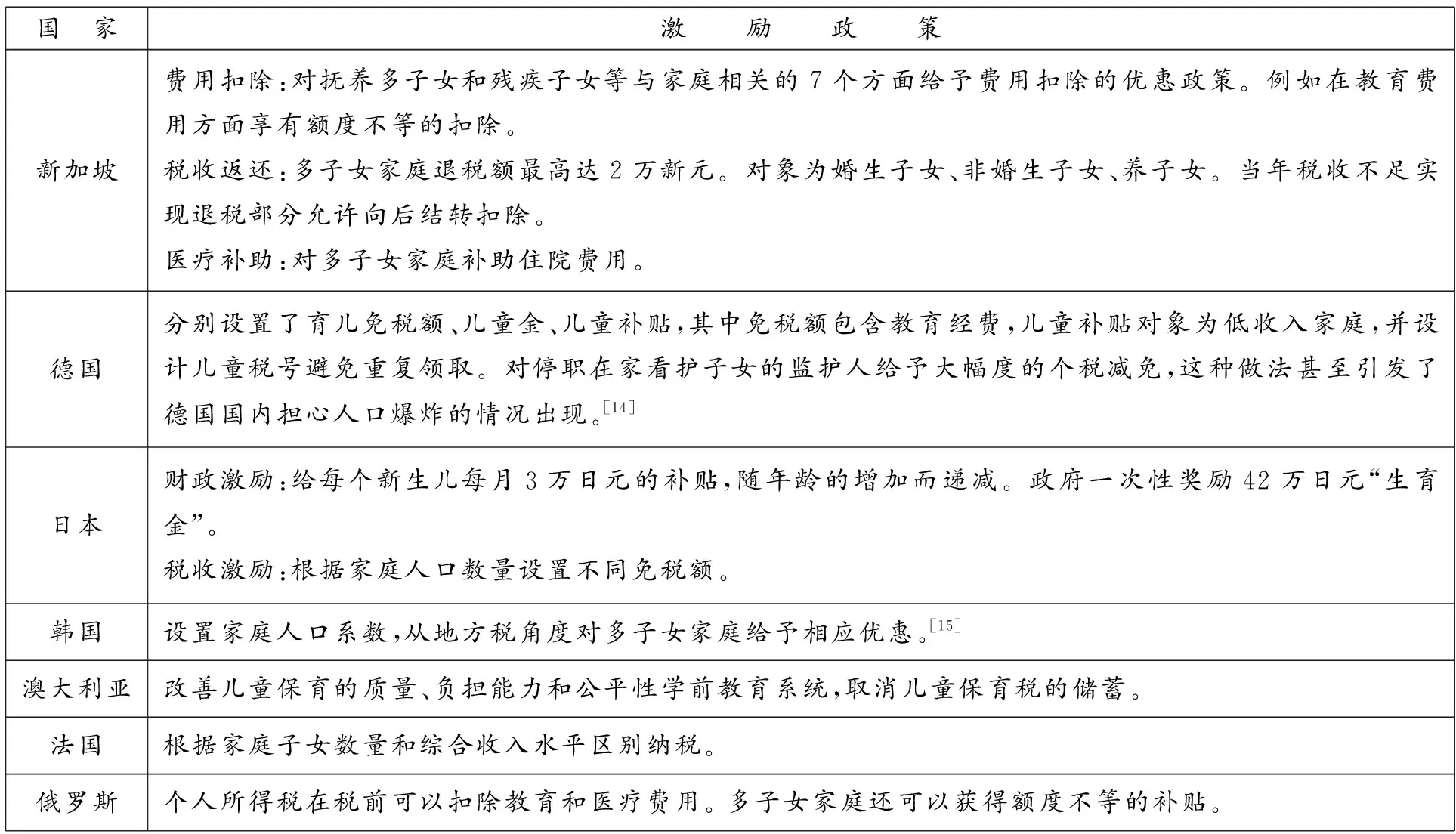

除美国之外,大多数发达国家也因地制宜地采取各种税收激励措施,同时,也并不排斥用直接的经济补贴方式作为补充。

表4 主要发达国家的生育激励方式

需要注意的是,人口稀少的澳大利亚在保障制度方面更为典型。澳大利亚的福利高峰会公布新计划提出改善国家儿童保育的质量、负担能力和公平性学前教育系统的科学方案。为此,澳大利亚社会服务委员会提出了扩大儿童保健效益,委员会主任Lin Hatfield Dodds表示计划包括取消儿童保育税的储蓄。上述两项花费在子女养育方面的开支在2006~2007年耗资约7亿美元。这样能够更好应对日益上升的托儿费用,避免家庭在付费之后无法享受优质的育儿服务。可以看出,澳大利亚作为社会福利较为发达的国家,其财税措施的着眼点不再仅仅局限于减轻育儿家庭的负担,而是从生育激励发展到了养育激励,更为关注育儿质量与服务水平的提高。

由此可见,大多数发达国家在财税激励领域更多以税收方式为主、财政方式为辅,这也同现代税收国家的本质相吻合。“税收法定”乃至“税收宪定”更能够推动税收激励的规范性与公平性,在直接税为主的税收国家语境下能够更好地减轻纳税人税负负担、促进国家激励政策的落实。

四、我国适用的路径之辩

(一)财政激励规范化的本质“内核”

二孩补贴属于非生产类的民生补贴,同行业补贴、企业补贴等市场生产领域的补贴有着显著不同。民生补贴强调民生性和公平性,市场补贴更侧重效率性。具体到生育领域,二孩补贴需要在一次性补贴和连续性补贴、直接性补贴与间接性补贴之间进行更好的价值衡量与程序规制。可以预见的是,发达国家生育率和主观生育欲望的下降也将成为我国未来社会发展的前车之鉴。因此,二孩补贴情况在部分地区的逐渐出台也印证了地方政府未雨绸缪的前瞻性。

1.补贴程序法治化:从政府管制走向程序规制。在传统代议制国家,任何财税政策和法案得以落实均需通过立法机关即议会审议表决通过,以确保财政支出的科学性、合法性和正当性。因此,在我国当下强调权力机关在财政补贴程序中的地位和作用,并不是用法律手段约束民生补贴,而是强调法定的决策程序和评估程序实现民生补贴的科学性和最大公平。例如,关于生育补贴的项目和数额应当结合本地居民的社会保障情况,交由地方人大经过专家论证之后决策通过。因为生育补贴属于财政支出的内容,理应遵守预算法和地方年度预算报告的约束,地方人大享有当然的决策权和监督权,以保障生育补贴的科学合理和规范,避免补贴权滥用导致拉大贫富差距的情况出现,这也是在财税法定化水平较低的情况下一种较为良好的弹性机制。

2.补贴标准公平化:适用情况的差异化考量。以财政补贴方式激励公民生育意愿的最大问题在于:首先,在实体上是不加区分地同等补贴还是应当视家庭收入或经济状况有所不同、对一孩和二孩是同等补贴还是差异补贴、是否应考虑当地经济发展水平等都是值得探究的。例如孟加拉国对女婴设置了专门的财政补助政策,考量的就是当地长期以来的女婴歧视可能产生的子女养育的不公平。[16]美国政府对非婚生子女也明确了财政援助计划(AFDC),以减轻单亲妈妈的养育负担,尤其是对黑人贫困人口中的未婚妈妈的扶助[17],并且还通过妇女儿童保健补助金用于补助没有医疗保险的贫困和弱势人群,增加受益群体的覆盖面。[18]其次,在差异补贴情况下应当随着年限增长递增还是等额比例,也需要经过科学论证进行效果评估,以避免不恰当的财政手段既削弱了财政能力,又没有起到鼓励生育的政策效果。正如在美国部分经济发达地区例如新泽西州,根据罗格斯大学社会工作学院的研究人员进行的一项研究表明,该州所有福利受助人的生育率在一定时期内甚至下降了百分之二十。[19]

3.补贴形式多样化:激励手段的全方位覆盖。生育补贴并非仅指单一的金钱补贴,也应当考虑与生育相关的保险、医疗、教育、抚养等费用补助的互补性。例如澳大利亚政府就推行婴儿假即产假期间的薪金和奖金给予财政援助制度,因为澳洲人民认为养育子女付出的时间会造成经济上的损失,政府在带薪产假与额外奖金奖励之间给予公民自主选择权。即使是财政较为困难的部分非洲国家也采取融资方式加大对生育医疗的帮助。[20]相比之下,北欧国家例如瑞典、丹麦等国均设计了完善的家庭生育援助政策,人口政策是其社会福利政策不可分割的一部分,除了直接的生育补助金、医疗等相关费用的税收减免之外,还有牛奶、鱼肝油和其他物质帮助、住房便利服务、为妇女的产假权利和就业维权提供各种社会帮助和法律帮助、对堕胎行为尤其是非法堕胎进行必要规制、学校膳食规定和必要的上门服务等。[21]其项目覆盖面之广以及内容的精细化程度,是值得我国借鉴的。

4.支出责任划分的合理性:走出地方财政困境的窠臼。有观点认为,与本地居民最为接近的事务固然应尽量由地方为之,并可以保障地方居民之参与。[22]生育激励等经济支持,在支出责任上也体现了浓厚的地方属性,例如以往部分地区通过本地财政拨款不断提升公务员领域的生育保险补助标准。但并不意味着中央财政对此没有任何支出责任,因为生育问题是涉及国计民生的根本问题,对于地方财政困难的地区,尤其是财政补助缺少均衡化的地区,上级政府也可以适当通过转移支付缓解下级政府的财政压力。

(二)税收激励中个税改革的“题中之义”

在二孩生育领域适用个税优惠等激励措施,体现了个人所得税作为直接税应当体现税收公平和量能课税的基本原则和制度功能。也是对纳税人税负能力进行差异化考量,区分税负能力在“量”和“质”两个层面的相适应。[23]个人所得税因其直接税的独特优势,得以通过税率、费用扣除以及返还、减免税等的制度设计减轻目标家庭的税负,实现正向激励的政策目的。[24]相比之下,费用扣除作为税前扣除属于税基式优惠,返还和税额减免属于税额式优惠。如上所述,现行《个人所得税法》主要就税额式优惠予以规定,而其他诸如财政部、税务总局等出台的行政规范性文件则是对部分收入免征,即税前扣除等税基式优惠给予了适当的补充性规定。但总体上看,由于分类所得税制的固有缺陷,税前扣除与税后减免的适用存在诸多法理和实践层面的问题。正如欧美国家在税前扣除的制度设计中会考虑不同家庭的具体情况,分别适用教育、医疗、赡养等多种成本支出的扣除项目,以更好地促进人力资本的“扩大再生产”。在个人所得税法改革的呼声不断提高、分类所得税制向分类综合所得税制转变的大势所趋之下,税收优惠尤其是生育成本扣除伴随国家全面放开二孩政策的实施,也不可避免地提上议事日程。

1.推动分类所得税制向分类综合所得税制的转变,进行以家庭为纳税单位的个人所得税征收制度改革。正如美国特朗普政府采取税收优惠鼓励以家庭为单位进行纳税申报一样,应基于家庭的结构状况具体考虑抚养、赡养、扶养以及重大伤残疾病等经济负担的轻重,综合考虑家庭总体的收入状况和当地的最低生活标准。因为如果不加区分而给予同等的税收优惠,显然与税收公平和量能课税原则相悖。

2.完善费用扣除的方式、范围等制度设计。税收法定视域下,费用扣除的税基式优惠相较于减免设计等税额式优惠而言裁量性较小,故而与税收法定的基本原则相称。一方面,应构建包括比例扣除、限额扣除、全额扣除等不同扣除方式的适用情形;另一方面,个人所得税改革也应当关注费用扣除的范围和标准,以规制税务机关的行政裁量权。[25]

3.明确地方税收立法的界限。个人所得税改革虽然是国家层面的系统工程,但各个地区经济发展水平的差异也会带来法律适用层面的差异,尤其是生育激励与本地收入水平和支出偏好息息相关,更应当赋予地方税收立法必要的存在空间,具体体现在程序规制、权限设计和扣除项目等方面。因此,未来个人所得税制度改革后的适用问题,赋予地方立法权并保障纳税人的立法参与权有利于国家财税激励政策的更好落实,实现税收公平原则以及个人所得税等直接税改革的效益最大化。

(三)比较视野下的适用之辩

无论是财政激励,还是税收激励,本质上是国家通过财税手段深化政府管理或提供公共服务的方式。通过域外梳理发现,虽然部分欧美发达国家倾向于以税收激励方式为主,但也会采取辅助性的财政激励措施。于我国当下而言,采取何种方式取决于该方式具备操作的可行性和配套制度的成熟性,以最大限度地发挥财税法的支出正义与分配正义的功能。

1.理念转变:从“生育激励”走向“养育激励”。国家针对生育家庭所采取的激励措施更多集中在生育和哺乳环节,但子女养育和生育问题同样甚至更为重要。国家财税激励的观念也应当跳出生育激励,凸显对养育激励的关注。因为同子女孕育、生产、哺乳的环节相比,养育环节更为长久,所耗费的精力和成本显然更大。局限于“生育激励”并非治本之策,将“生育激励”与“养育激励”统合才是宪法意义上完整的生存权保障体系。

2.范式更新:从单一走向多元互补。在我国当下,无论是直接经济补贴和提高生育保险标准等财政激励方式,还是费用扣除和减免设计等税收激励方式,更多的是聚焦经济层面的问题,正如对家庭的关注从“生育”逐步发展到“养育”一样,延长产假和哺乳假,尤其对于二孩更具现实意义。双子女在看护方面所耗费的时间和精力远超于独生子女,尽可能照顾到婚育家庭的子女看护也是降低生育顾虑的重要体现。同时,应当在劳动法等相关立法修改中对生育二孩妇女的工作权益等问题予以关注,尽可能减少用工歧视情况的发生。

相比之下,对于税收激励而言,在分类所得税制不利于费用扣除的情况下,可以先从减免设计的逐步规范化做起,改变单纯依赖国家税务总局部门规范性文件的情况。应从立法层面对必要的税收减免予以确认,开启税收激励的立法实践;对于财政激励而言,应当保证生育保险的财政供给,对部分地区无法覆盖生育保险的群体给予直接的财政补贴,以实现财政支出的实体公平。此外,财政手段和税收手段应当有效统筹和规范高效,构建多元化和互补性的激励系统。

3.长远机制:从经济激励走向基础设施完善。从上述澳大利亚等国家生育激励的发展历程可见,在从关注“生育”向关注“养育”的过程中,国家的财税支持除了体现在经济层面之外,也应当加大与子女养育相关的基础设施的建设和完善。公共资源的建设和公共服务水平的提高等理应成为最终的目标和方向,例如逐步将托儿和幼儿教育纳入义务教育范围,由财政拨款资助,尤其应完善贫困落后地区的幼教设施建设等,这样才能从根本上消除育龄夫妇的“二孩之忧”。

五、结 语

财税激励的现实差异体现了我国财税法治化的发展程度与水平。税收激励属于税收法定的内容,得以立法来确定,财政激励尤其是直接的财政补贴对于失业人群和低收入人群的效果更为直接,也有利于直观地推动国家二孩政策的落实。我国现阶段税收实体立法和程序征管技术上存在缺陷,在适用税收优惠等有可能产生技术障碍乃至偷税漏税等有损社会公平的情况下,财政补贴可以作为一种过渡性的措施,更好地弥补税式支出福利的不足。

当然,无论是税收激励亦或财政激励,本质上都不是替代性措施。从财税法本身公共财产法的属性和功能来看,健全公共财政支出机制,不断完善公共产品和服务的供给,才能从根本上通过财税法的民生激励功能促进和解决国家放开二孩这一人口激励政策的落实。

[1]Gille, H. Family Welfare Measures in Denmark[J].Population Studies, 1952,(2):172-210.

[2]Walker, Marcus. In Estonia, Paying Women to Have Babies is Paying off[N].Wall Street Journal ,2006-10-20(1-10).

[3]李旭鸿. 税式支出制度的法律分析[M].北京:法律出版社,2011:25.

[4]陈少英. 试论财税法的法律属性——以财税法的调控功能演进为视角[J].法学,2016,(7):71-81.

[5]S. J. PLANK, MD, DRPH. Family Allowance and Family Planning in Chile[J].American Journal of Public Health.,1978,(10):989.

[6]Lurie IZ. Understanding the Increasingly Popular Itemized Deduction for Medical Expenses[J].Medical Care Research And Review,2010,(6):707-721.

[7]张敬石,胡雍. 美国个人所得税制度及对我国的启示[J].税务与经济,2016,(1):97-102.

[8]Bitler, Marianne. Do In-Work Tax Credits Serve as A Safety Net[J]. Journal of Human Resources,2014,(2):319-350.

[9]Brinker, Jr., Thomas M. Financing the Medical Expense Deduction for Families with Special Needs Children[J].Journal of Financial Service Professionals,2011,(3):10.

[10]Riddle, Wayne C. How Public Education Benefits from the Federal Income Tax Deduction for State and Local Taxes and Other Special Tax Provisions[J].Center on Education Policy,2011,15.

[11]Bowen, Gary L. Child Day Care and The Employment of Afdc Recipients with Preschool Children[J].Journal of Family & Economic Issues,1993,(1):49-68.

[12]David Jackson. Trump Proposes Child-care Tax Break[N].USA Today,2016-9-14(3).

[13]SORKIN, ANDREW ROSS. Trump′s Far from Usual Economic Brain Trust[N].New York Times,2016-8-9(2) .

[14]Kuhn, Margret. Family Allowances, Development Aid, and the Population Explosion[J].Sozialer Fortschritt,1973,(6):132-133.

[15]张奕. 基于我国超低人口出生率的个人所得税改革研究[J].经济论坛,2017,(2):146-148.

[16]Schurmann, Anna T. Review of the Bangladesh Female Secondary School Stipend Project Using A Social Exclusion Framework[J].Journal of Health, Population & Nutrition,2009,(4):505-517.

[17]Stevans, Lonnie K. Aid to Families with Dependent Children (AFDC) and Non-marital Births in the USA: An Examination of Causality[J].Applied Economics,1996,(4):417-427.

[18]Gold, Rachel Benson Kenney, Asta M. Paying for Maternity Care[J].Family Planning Perspectives,1985,(3): 103-111.

[19]Petersen, Melody. Study Finds no Clear Link of Aid Cap to Birth Rate[N].New York Times,1997-9-12(4).

[20]Bonfrer, Igna. Introduction Of Performance-Based Financing In Burundi was Associated With Improvements in Care and Quality[J].Health Affairs,2014,(12):2179-2187.

[21]Gille, H. Family Welfare Measures in Denmark[J].Population Studies.Population Studies.1952,(2):172-210.

[22]张扩振. 生存权保障的体系化研究[D].武汉:武汉大学,2011:16.

[23][日]北野弘久. 税法学原论:第四版[M].陈刚,等,译.北京:中国检察出版社,2001:106.

[24]翟继光. 个人所得税优惠政策的现状及其清理规范[J].税务研究,2011,(8):51-53.

[25]陈治. 基于生存权保障的"个人所得税法"改革及其完善[J].武汉大学学报:哲学社会科学版,2016,(3):122-128.