中国创业投资城市网络的区域合作及长江经济带的案例分析

2018-01-13李远勤童林肯吴哲人

李远勤, 童林肯,吴哲人

创业投资(venture capital),也称为风险投资,作为一种私募股权投资方式,主要投资早中期的、具有巨大发展前景的创新性企业.中西方众多的知名高科技企业借助创业投资的力量实现快速发展,深刻影响并改变着人们的生活方式,有力促进了经济社会的发展,推动社会创新能力的提高[1-2].根据道琼斯公司旗下数据库道琼斯风险资源(Dow-Jones-VentureSource)统计的数据,中国已成为世界第二大创业投资大国.

创业投资行业具有突出的网络特征.创业投资机构之间、创业投资机构与创业企业之间的网络关系引起了国内外学者的关注,并取得了不少有价值的研究成果[3-6].从社会网络视角来看,网络中嵌入了信息、信任、规则、影响力、经验等资源,进而凝聚成社会资本,深刻影响着网络成员的目标与行为.在网络的子群中,行动者之间的关系更加紧密与积极,具有更强的网络影响力[7].借助社会网络分析法,探讨联合投资活动促成的城市网络结构是当前创业投资与区域经济领域的前沿交叉研究,其中创业投资城市网络子群的研究是亟待突破的领域[8].

1993年,Camagni[9]最早提出了“城市网络”概念,认为城市网络是建立在流动空间上的城市体系.1996年,Castells[10]认为随着网络社会的兴起,城市之间的权利分配更多的是由网络支配,而不再是传统的等级化.中国学者的相关研究也相继涌现[11].与此同时,经济社会学的研究获得了一定突破,在研究社会关系对决策者经济行为的影响方面涌现了不少有价值的研究成果[12].区域及城市间的协调与错层发展是当前我国经济发展方式转型中亟待解决的问题,国家级的城市群规划也体现了这种努力.跨越空间的城市间联合投资行为是促进区域协调发展的重要动力,对于形成城市间的新型网络关系发挥着至关重要的作用[13-14].

核心-边缘理论最早是为解释经济空间结构演变的一种模式,即在区域经济增长过程中,核心与边缘之间存在着不平等的发展关系.总体上,核心居于统治位置,边缘的发展依赖于核心,经济权利主要集中于核心区[15].核心-边缘理论提出后,应用领域逐渐扩大.中国创业投资城市网络不断发展、扩大,但现有研究尚未揭示其动态核心-边缘结构.因此,借助核心-边缘分析方法,分析我国创业投资城市网络的区域合作,无论对于创业投资网络结构的理论进展,还是对于厘清城市空间分布中金融资源发育及联结状态均具有重要意义[16-17].

本工作采用我国2000—2014年的创业投资联合投资事件数据,以5年为时间窗口,构建滚动创业投资城市网络,利用核心-边缘结构分析方法,重点研究中国创业投资城市网络的区域合作,并对长江经济带进行案例分析.

1 研究方法设计

1.1 数据来源与分析思路

数据源自CVsource数据库提供的2000—2014年中国的创业投资联合投资事件,剔除了投资机构和投资时间缺失的记录后,共获得3 645起联合投资事件,涉及2 274家创业投资机构.创业投资数据源自第三方专业机构,具有较高的代表性.首先,样本时间选择恰当.中国创业投资行业已经有30多年的发展历史,但前15年的发展较为缓慢,从2000年以后才逐渐发展起来,并呈现出网络化态势.其次,样本持续时间较长.选择2000年为起点,共15年的投资事件数据.另外,数据较全面,获得了样本期间所有可以获得的投资事件数据.虽然是私募数据,不可避免地存在数据缺失情况,但样本量对于分析趋势和发展规律已足够.2003年,Castilla[3]选取4年为时间窗口开展硅谷创投网络的研究.Hochberg等[4]采用5年滚动窗口的方法,测量了2004—2014年间每5年的创业投资城市网络,共完成11个创业投资的城市网络测量工作.本工作认为5年作为联合投资关系的有效期较为合适.因此,取5年为时间窗口,并且逐年滚动,即每年的城市网络是由当年及此前4年共5年的联合投资事件构成.

创业投资城市网络中的节点为参与联合投资事件的创业投资机构所在的城市[18-19].网络中的关系是指:若两个创业投资机构联合投资一个创业企业,则认为这两个创业投资机构所在的城市间具有关系.为了网络结构描述的简洁性,城市的层次选择为中国的直辖市、省会城市和地市级城市.

本工作首先描述了创业投资城市网络的整体网特征,然后划分核心-边缘结构,获得核心区-亚核心区-半边缘区-边缘区的网络结构及其动态演进,并从密度和合作强度视角分析了核心区、亚核心区、半边缘区和边缘区间的合作情况以及核心区城市中不同类型创投机构的合作情况,最后以长江经济带为案例进行了具体分析.

1.2 指标说明

(1)赋值矩阵.网络指标的计算依据为二值无向矩阵或者多值无向矩阵.根据社会网络分析方法[20],二值是指网络中的两个节点有无关系,有则为1,无则为0.多值则是指网络中的两个节点建立关系的实际次数.多值无向对称矩阵表示两个城市间进行联合投资的次数.二值无向对称矩阵可由多值无向矩阵二值化得到.二值化的方法如下:若两城市间至少进行过一次联合投资,则赋值为1;若两城市间没有进行过联合投资,则赋值为0;最后获得0-1矩阵.

(2)度数中心度.中心度衡量了点在网络中的重要性,体现点的局部特征,如度数中心度、接近中心度等.任意一点的度数中心度就是与该点直接相连的其他点的个数,亦称局部中心度.城市的度数中心度越高,说明该城市越具有中心性,网络位置越好,对周围其他城市的影响越大.

(3)密度.密度为整体网络中实际包含的关系数与整个网络最大可能的关系数之比.城市网络的密度越大,说明各城市间的凝聚性越强,关系越紧密.

(4)核心度.核心度指标来源于核心-边缘结构理论.核心-边缘结构理论认为经济空间结构可以划分为核心与边缘,其中核心居于统治位置,边缘的发展依赖于核心,经济权利主要集中于核心区.城市在网络中的核心度是衡量该城市在整体网中居于核心地位的程度,不仅取决于该城市自身的中心度,也取决于与该城市相连的其他城市的中心度.网络中点的核心度越高,该点对整体网的影响越大.根据核心度,设定划分标准,可以获得核心区与边缘区[15].

2 创业投资城市网络的整体网分析

整体网为参与联合投资的全部城市所组成的网络,通过城市数量分布、城市度数中心度和网络密度本节内容来分析创业投资城市网络整体网的发展状况.

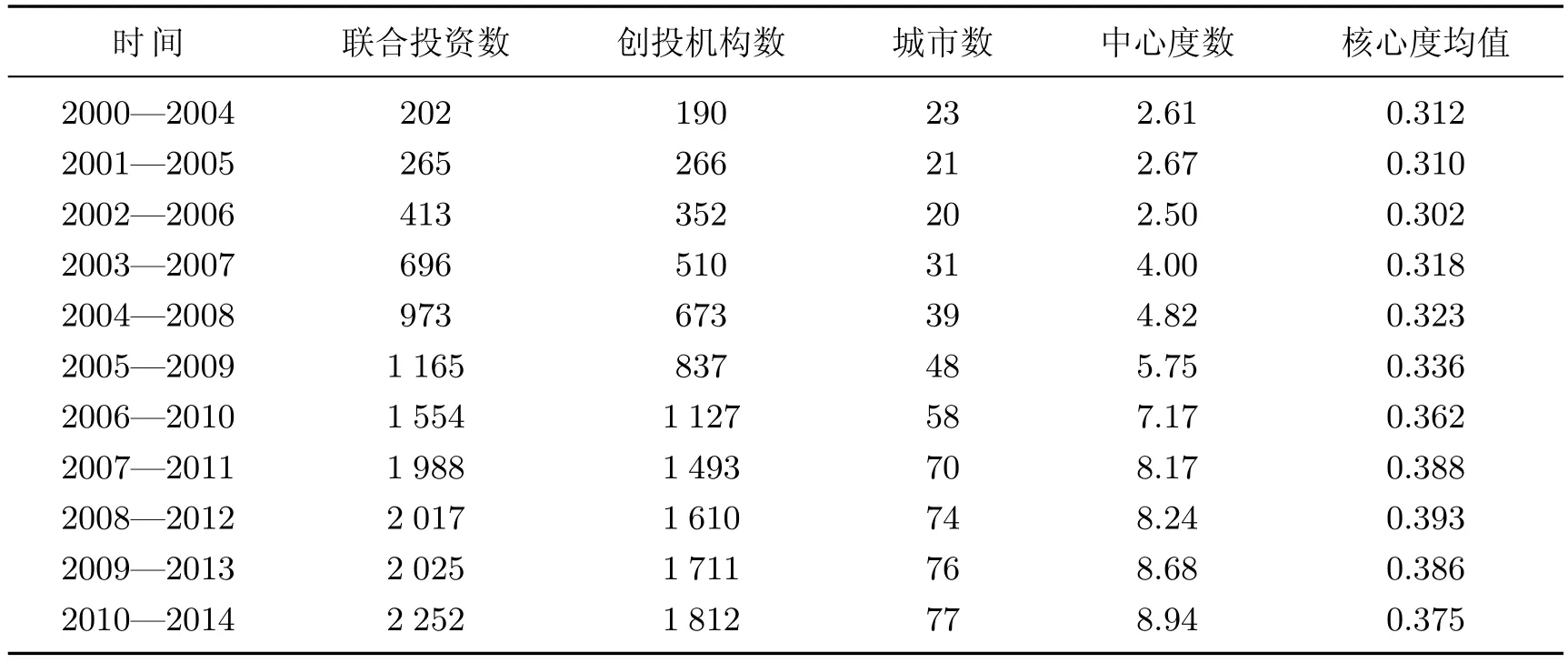

表1为2000—2014年创业投资联合投资事件数据的样本分布情况,其中城市的度数中心度越高,表明与其合作的城市越多,权力和影响力越大.通过表1可以得到以下结论.

(1)在2000—2014年的每个5年滚动窗口期,中国联合投资数量和参与的创投机构数量持续增加,在创业投资城市网络动态演进过程中,不断有新的城市加入网络,整体网的规模不断增大,并逐步趋于稳定.2014年,整体网中参与联合投资的城市达到77个.

(2)在2000—2014年的每个5年滚动窗口期,城市度数中心度的均值逐年增加,表明创业投资正在培育和加强跨城市的联合投资合作关系.例如,在2010—2014窗口期,度数中心度的均值为8.94,说明网络中平均每个城市与大约9个其他城市发生了联合投资.

表1 2000—2014年创业投资联合投资事件的分布Table 1 Syndicate investments distribution of venture capital from 2000—2014

(3)创业投资具有空间集聚现象[15-18].从度数中心度或核心度来看,北京、上海和深圳在2000—2014年间的每个5年滚动窗口期均稳居前三名,表明创业投资显著集聚在这3个城市.空间集聚现象并不是中国创业投资的独特现象,在世界其他国家也很普遍.创业投资活动主要集聚在较大的金融中心和高科技集群地区.例如:在美国,主要集聚在旧金山、波士顿和纽约;在加拿大,主要集中在多伦多、卡尔加里、蒙特利尔和温哥华;在英国,主要集中在大伦敦地区;在德国,相对比较分散,但德国的6个城市拥有全国65%的投资机构[21-22].

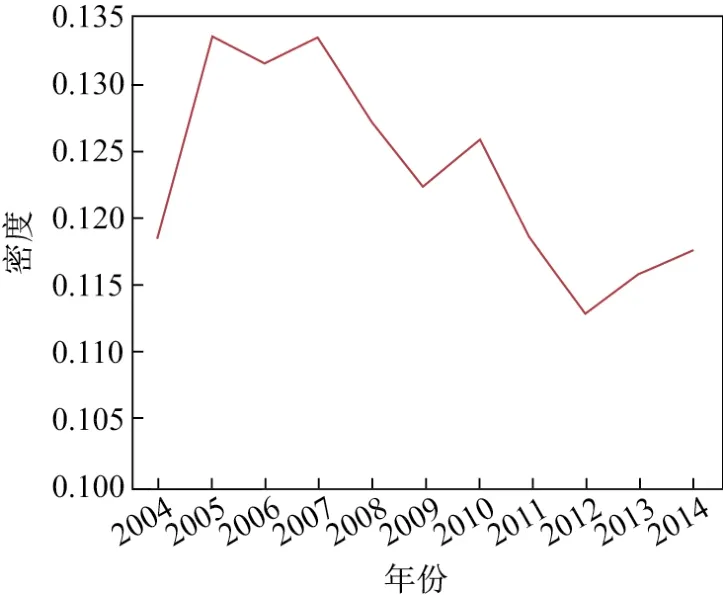

整体网的密度变化如图1所示.网络的密度越大,网络成员间互相分享社会资源和信息的程度就越大.由图1可知,随着创业投资城市网络规模的不断扩大,城市间的合作关系不断加强,整体网的密度呈现出波浪型下降的趋势.

图1 2004—2014创业投资城市网络整体网密度Fig.1 Density of integrated network of urban venture capital networks from 2004—2014

3 创业投资城市网络的核心-边缘区域划分

3.1 核心-边缘区域划分标准

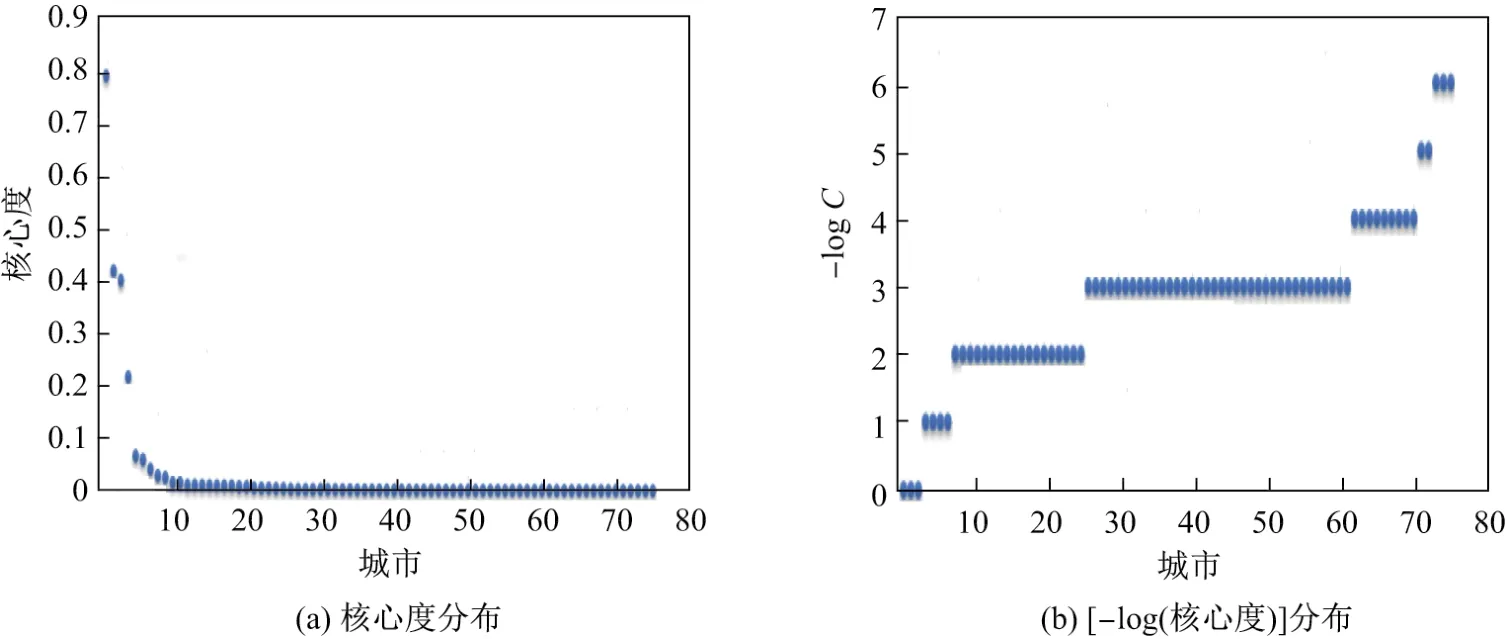

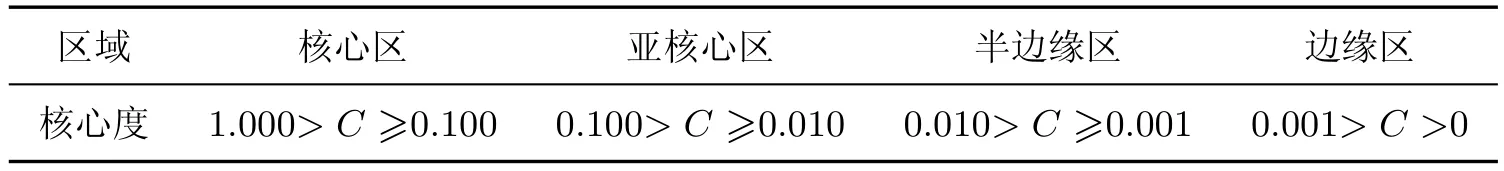

采用核心度指标,可以进行核心-边缘区域的划分(在UCINET软件中利用赋值矩阵运行Core/Periphery程序中的Continuous命令得到各城市的核心度).2010—2014年创业投资城市的核心度指标如图2所示,其中为了进行区域划分并识别核心度的变化,采用[−log(核心度)]方法将核心度C较小的城市进行区分.根据[−log(核心度)]的分布规律,可以获得核心-边缘区域的划分,划分标准如表2所示,根据表2,2010—2014创业投资城市网络划分为核心区、亚核心区、半边缘区和边缘区4大区域.

图2 2010—2014年创业投资城市的核心度指标Fig.2 Coreness index of urban venture capital networks from 2010 to 2014

表2 区域划分的标准Table 2 Criteria of region classif i cations

3.2 核心-边缘区域的动态演进

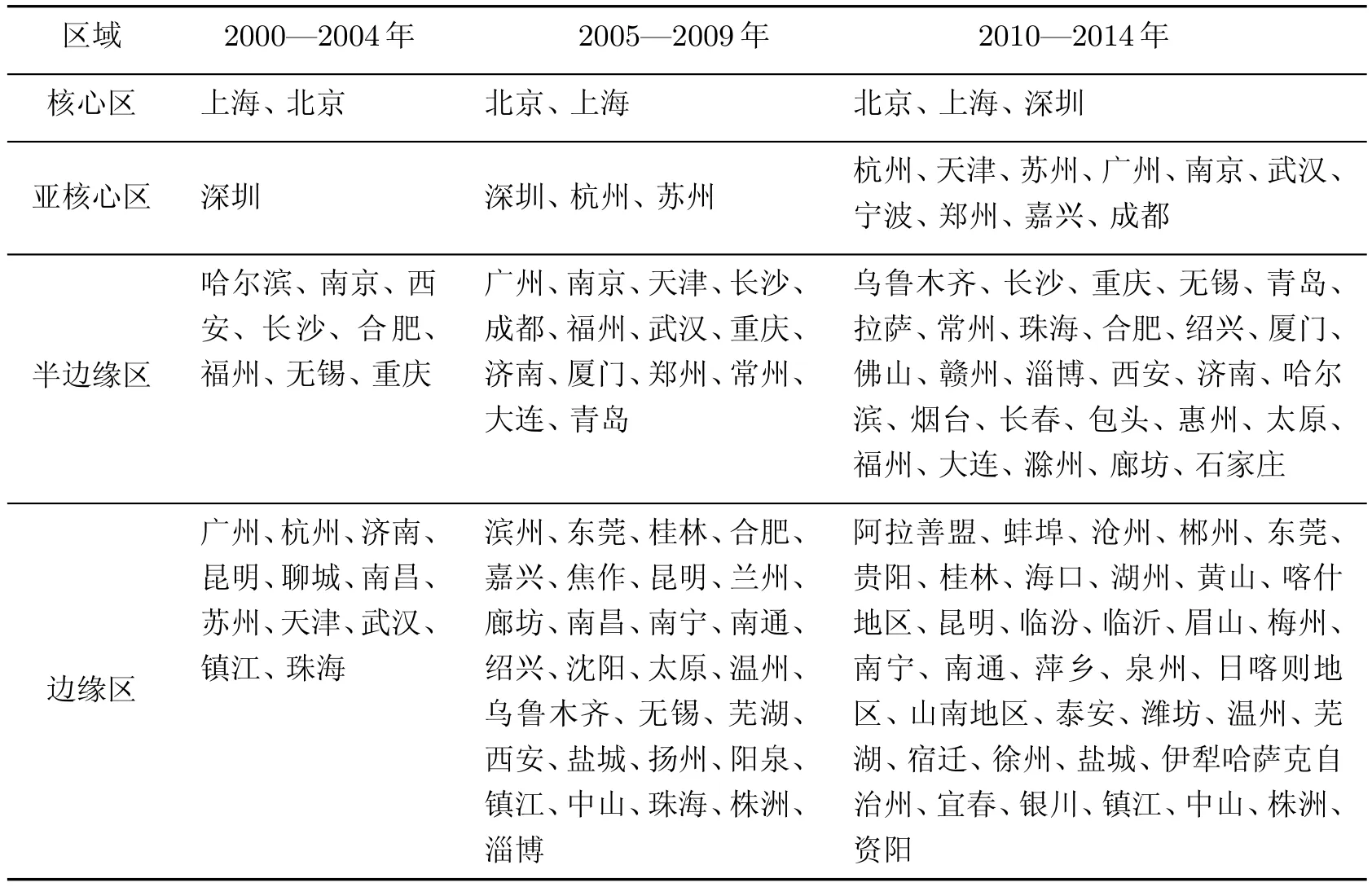

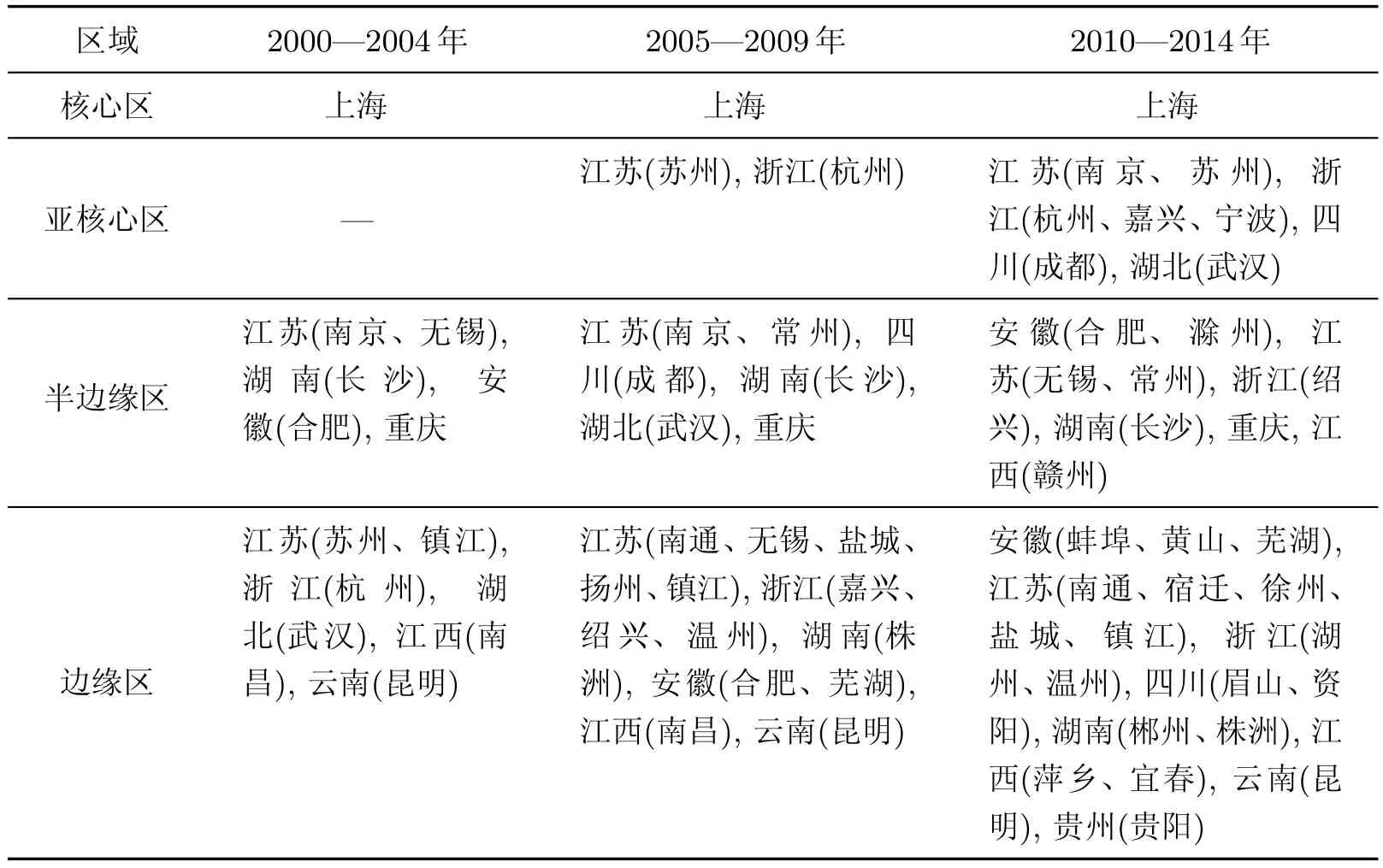

根据核心-边缘区域的划分标准,分析核心-边缘区域的动态演进规律.限于篇幅,仅列出2000—2004年、2005—2009年和2010—2014年窗口期的创业投资网络的核心区、亚核心区和半边缘区,具体如表3所示.因此,核心区-亚核心区-半边缘区-边缘区的网络结构既体现了联合投资活动在城市间的差序结构,也显示出核心区城市的辐射能力差异.由图3可以得到以下结论.

(1)核心区成员构成较稳定.深圳在2010—2014期间从亚核心区移动到核心区,与上海、北京、境外一起构成核心区.亚核心区成员增长较快,目前有10个城市,其中有1个直辖市(天津)、6个省会城市和3个地市级城市(苏州、宁波、嘉兴).2014年,城市网络中共有77个城市,其中半边缘区的城市达到27个,边缘区的城市达到36个.

(2)核心区城市的经济辐射能力具有差异性.上海、北京和深圳是创业投资机构的活跃区域,代表了我国长江三角洲、环渤海、珠江三角洲三大经济区域的核心.长江三角洲各级城市群显示了强劲的辐射能力,从处于核心区的上海,到亚核心区的5个城市(杭州、苏州、南京、宁波、嘉兴),再到半边缘区的3个城市(无锡、常州、绍兴).珠江三角洲城市群主要在一个省,又联结港澳,辐射性较强,从处于核心区的深圳,到亚核心区的广州,再到半边缘区的3个城市(珠海、佛山、惠州).环渤海区域的发展主要集中在处于核心区的北京,天津在亚核心区,半边缘区中只有河北省的2个城市(廊坊、石家庄).

值得注意的是出现在核心-边缘结构中的3个省会城市(武汉、郑州、成都)和直辖市重庆.武汉的出现显示了创业投资机构对长江中游城市群的关注,同时成都、重庆同属成渝经济区域,也出现在核心边缘结构中,表明横跨中国大陆的长江经济带初具雏形.另外,郑州作为中原省会城市,也吸引了创业投资的目光.

表3 创业投资城市网络的核心-边缘区域动态演进Table 3 Dynamic evolution of core-periphery structure for urban venture capital networks

4 城市网络中的区域合作分析

4.1 核心-边缘区域的合作及其强度分析

4.1.1 基于密度的合作分析

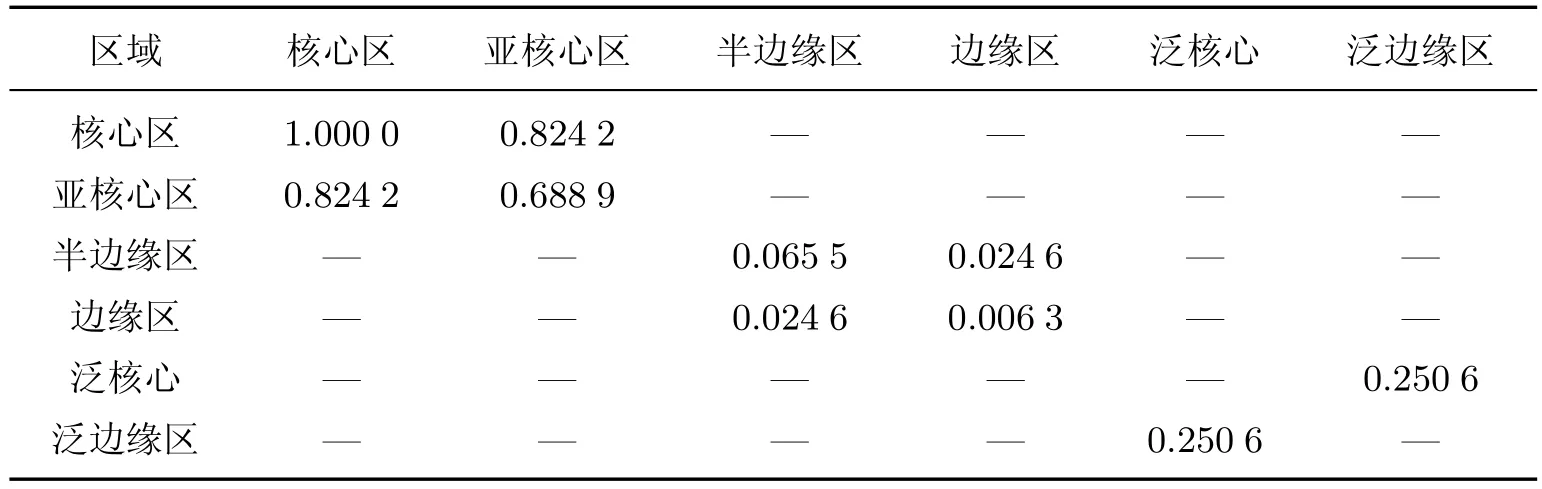

以2010—2014窗口期为例,用密度指标分析核心-边缘结构的内部联结疏密程度,结果如表4所示.表4不仅列出了核心区、亚核心区、半边缘区和边缘区的密度,而且进一步分析了区域之间的密度.

表4 核心-边缘区域密度指标(2010—2014)Table 4 Density of core-periphery structure(2010—2014)

由表4可以看出:联合投资在区域内部分布不均衡,核心区内部、亚核心区内部联结较紧密,但半边缘区内部和边缘区内部联结较稀疏;联合投资在区域间分布也很不均衡,核心区与亚核心区之间的合作较紧密,但半边缘区与边缘区之间的合作较稀疏,而且泛边缘(半边缘区和边缘区)的联合投资活动更多地发生于该区域与泛核心(核心区和亚核心区)之间.另外,核心区-亚核心区-半边缘区-边缘区的密度依次降低,且降幅逐渐增大,其中核心区的密度为1,但半边缘区和边缘区的密度均不及0.1.核心区与亚核心区间的密度为0.824 2,表明这两个区域间的合作关系紧密;而半边缘区与边缘区间的密度仅为0.024 6,表明这两个区域间的联系较稀疏;泛核心与泛边缘区的密度为0.250 6,高于半边缘区与边缘区密度,表明半边缘区和边缘区的联合投资活动更多地发生于该区域与泛核心区域之间.

4.1.2 合作强度分析

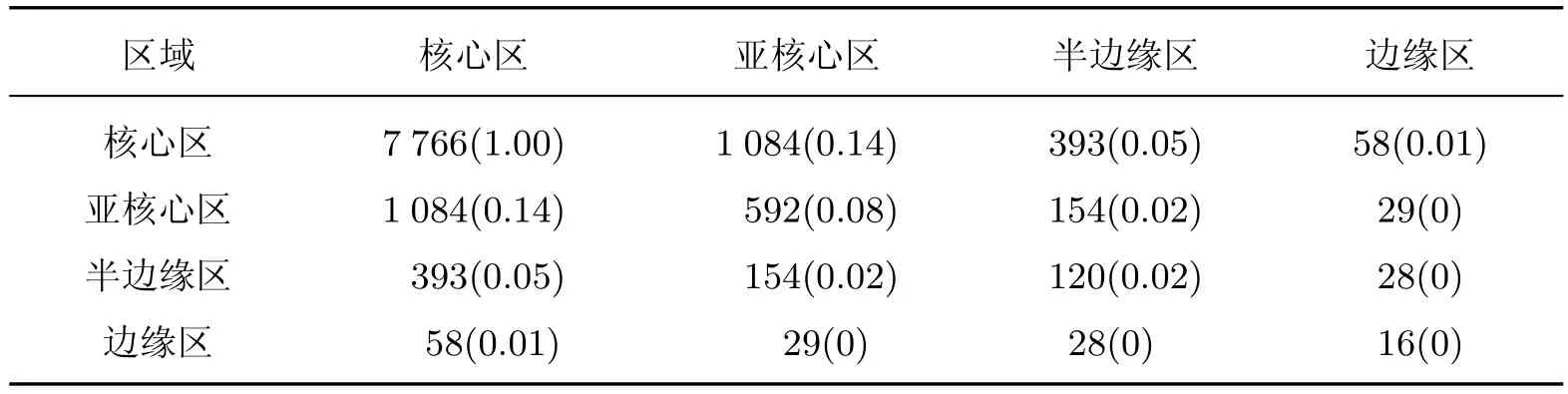

在社会网络中,关系强度通常用关系发生的次数或者关系的类型来衡量[7,12,20].创业投资城市网络中的关系是指机构所在城市之间发生了联合投资,因此,联合投资数量可以代表城市间的关系强度.以2010—2014年窗口期为例分析核心-边缘区域的合作强度.首先,统计2010—2014年窗口期各城市间的联合投资次数,得到多值无向矩阵;然后,根据表3确定各城市所属区域,依次统计出区域间的联合投资数量.由于统计数值无法直观表现各区域间的联合投资强度,因此对其作归一化处理(同除以联合投资数量最大值),如表5所示,其中括号内的值为归一化处理后的结果.

由表5可以看出,核心区-核心区的联合投资数量是其他区域间联合投资数量的数倍,而且其他区域的联合投资数量最多的合作伙伴均为核心区.这说明核心区处于非常重要的地位,区域间合作较不均衡,有较大的优化空间.

表5 核心-边缘区域间的联合投资数量Table 5 Amounts of syndication investment of core-periphery structure

密度与合作强度分析表明,核心-边缘区域间合作较不均衡,核心区处于重要地位,亚核心区次之,泛边缘区(半边缘区和边缘区)更乐意与核心区和亚核心区合作,而非内部合作.因此,需要关注核心区与亚核心区对泛边缘区的引导作用,这对于泛边缘区域城市的经济发展具有重要的意义.

4.2 核心区城市间的创投机构合作分析

鉴于核心区在创投城市网络的重要地位,有必要深入地分析核心区城市创投机构的合作状况.以2010—2014年窗口期为例,进一步分析核心区不同属性创投机构的合作状况.

参照文献[23]的分类方法,创业投资机构按资本来源分为如下4类:政府创业投资(government-sponsored venture capital,GVC),独立创业投资(independent venture capital,IVC),公司创业投资(corporate venture capital,CVC)和银行创业投资(bank-owned venture capital,BVC).资本来源主要为政府的创业投资机构定义为政府创业投资机构,资本来源主要为机构投资者和富有个人的创业投资机构定义为独立创业投资机构,资本来源主要为经营实体业务公司的创业投资机构定义为公司创业投资机构,资本来源主要为银行的创业投资机构定义为银行创业投资机构.

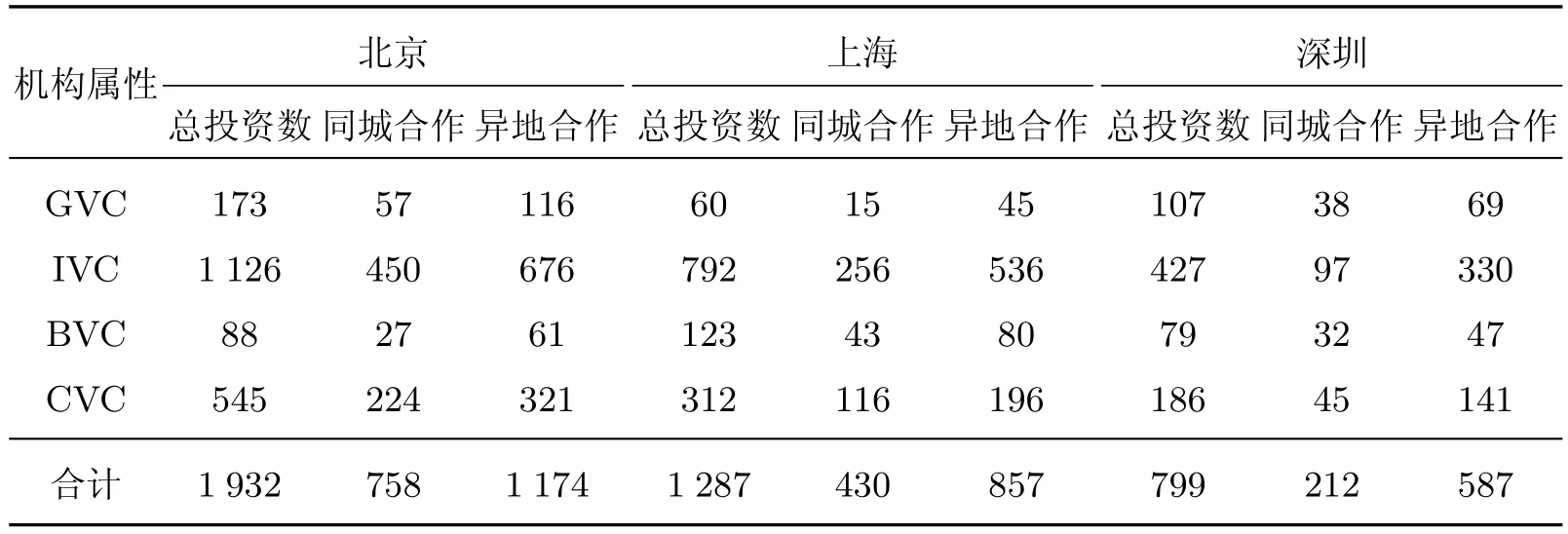

表6为核心区城市(北京、上海、深圳)间的创业投资机构联合投资数量,其中总投资数为某城市中该属性投资机构与核心区所有城市中的所有类型投资机构的联合投资次数,同城合作为某城市该属性投资机构与同城所有类型投资机构的联合投资次数,异地合作为某城市该属性投资机构与核心区内非本地所有类型投资机构联合投资次数.

由表6可以看出:①核心区城市中异地合作的数量均超过同城合作,表明核心区城城市间的合作比较普遍;②在核心区各城市中,无论是同城合作,还是异地合作,IVC最活跃,CVC次之;③按照联合投资数量从高到低排序,异地合作前3名依次为北京的IVC、上海的IVC和深圳的IVC;④作为具有政府背景的创投机构,北京GVC的异地合作数量最多,深圳次之,上海第3;⑤GVC,IVC和CVC都是北京最为活跃,而BVC是上海最活跃,显示出上海建设国际金融中心的目标与努力.

表6 核心区城市间的创业投资机构联合投资数量Table 6 Amounts of syndication investment among core cities

5 案例分析

下面从长江经济带为例深入讨论创投网络的区域合作.长江经济带包含九省两市,根据表3的划分结果可知,长江经济带创投网络的核心-边缘结构变化如表7所示.可以看出:上海是长江经济带中唯一处于核心区的城市;进入亚核心区的长江经济带的城市从无到有,在2010—2014年窗口期4个省的7个城市进入亚核心区;大部分带上城市处于半边缘区和边缘区,在2010—2014年窗口期6个省市的8个城市进入半边缘区8个省的18个城市进入边缘区.

表8为2010—2014年窗口期长江经济带的省际创投联合投资情况.从联合投资数量来看,上海(核心区)与亚核心区间的关系强度最高,表明上海对临近区域具有较强的辐射能力.长三角城市群对长江中游区域,甚至长江上游区域具有一定的协同效应,但长江上游与中游间的协作相当微弱.从表8可以看出,联合投资关系强度排名前5的是上海-浙江(139次),上海-江苏(123),江苏-浙江(57次),上海-四川(23次),浙江-湖北(13次),其中上海处于核心区,江苏、浙江、四川和湖北都恰好处于亚核心区.

6 结论

本工作采用5年滚动窗口的方法,研究了2004—2014年间中国创业投资城市网络的区域合作,并对长江经济带进行了案例分析,得到以下结论.

表7 长江经济带创投网络的核心-边缘结构Table 7 Core-periphery structure of VC networks at Yangtze Economic Zone

表8 长江经济带的联合投资数量(2010—2014年)Table 8 Amounts of syndication investment of Yangtze Economic Zone(2010—2014)

(1)当前中国创业投资城市网络由77个城市组成,平均每个城市与大约9个其他城市发生了联合投资,创业投资具有空间集聚现象.

(2)核心-边缘区域的动态演进分析表明,核心区的城市保持稳定,亚核心区、半边缘区和边缘区的城市数量持续增加,核心区-亚核心区-半边缘区-边缘区的网络结构既体现了联合投资活动在城市间的差序结构,也显示出核心区城市的辐射能力差异.

(3)核心-边缘区域的合作及其强度分析表明,区域间合作很不均衡,核心区间的合作处于最重要的地位,亚核心区次之,泛边缘区(半边缘区和边缘区)更乐意与核心区和亚核心区合作,而非内部合作.

(4)核心区城市间的创投机构合作分析表明,核心区间的合作比较普遍.在核心区各城市中,无论是同城合作还是异地合作,IVC最活跃,CVC次之,其中异地合作的前3名依次为北京、上海和深圳的IVC.作为具有政府背景的创投机构,北京GVC的异地合作数量最多,深圳次之,上海第3.GVC,IVC和CVC均是北京最为活跃,而BVC则是上海最活跃.

(5)长江经济带的创投网络分析表明,上海是长江经济带中唯一处于核心区的城市,而大部分带上城市处于半边缘区和边缘区.从联合投资数量来看,上海(核心区)与亚核心区间的关系强度最大,长三角区域对长江中游区域、甚至长江上游区域具有一定的协同效应,但长江上游与中游间的协作相当微弱.

在本工作的研究基础上,可以进一步分析核心区与边缘区开展联合投资的动因,并分析为何会呈现这种空间分布特征,探索其影响因素和作用机理等问题.

7 建议

(1)增强核心区和亚核心区的金融辐射能力,提高半边缘区和边缘区的金融融入度.当前核心区间的联合投资合作远高于其他类型区域间的合作,区域间合作不均衡的问题比较突出,并且半边缘区和边缘区更乐意与核心区和亚核心区合作,而非内部合作.因此,需要同时关注核心区与亚核心区对泛边缘区的引导作用,充分释放资本的活力.通过联合投资,核心城市扩散效应将促进资源、信息在空间分布上趋于相对均衡,有利于推动区域深度合作,缩小区域经济差异,促进经济社会的协调发展.此外,建议依据城市在创业投资网络中的网络地位,建立与各区域发展阶段相适应的具有不同层次和功能的区域金融市场和金融组织,提高金融对实体经济的支持力度,通过金融要素的流动连接城市,打通地理位置和行政区划造成的城市发展局限.

(2)了解不同类型创投机构的特征,鼓励创投机构大力促进创新创业.根据分析,IVC和CVC是最活跃的两类投资机构.创业投资的基本特点是高风险和高收益,投资机构的类型不同,投资策略和对风险的偏好也不同,最终在投资行业、企业发展阶段以及投资地域的选择等方面呈现出差异性.IVC通常为财务动机驱动型,以追求投资回报最大化为主要目标;而CVC则为战略动机驱动型,更看重的是所投资企业与母公司的技术互补性和战略延展性等非财务目标.此外,在我国不能忽视GVC的作用.GVC通常受到政策性目标的影响,以实现政府的引导意图.因此,需要了解不同类型创业投资机构的特征,掌握其投资动机,从而推动金融要素的跨区域合理流动.

(3)发挥长三角区域在长江经济带中的引导作用.上海是长江经济带中唯一的核心区,长三角区域中的其他城市处于亚核心区.上海与长三角区域间的联合投资关系强度最高,长三角区域对长江中游区域、甚至长江上游区域具有一定的协同效应,但长江上游与中游间的协作相当微弱.同时,在绿色经济发展上,上海对长江经济带也具有输出效应.因此,需要充分发挥以上海为龙头的长三角区域在长江经济带中的引导作用.在金融资本的跨区域流动上,长江经济带不仅需要关注带上城市间的资金融通,同时需要兼顾其他核心区城市与长江经济带的联动效应.

(4)发挥市场在资本配置中的决定性作用,完善法制环境,推动资本的跨区域流动.资本追求流动性,创业投资对创业与创新具有重要的促进作用,而市场能够实现资本的有效配置.同时,政府通过完善法制环境,实现有所作为.二者的合力,能够大力推动资本的跨区域流动,最终促进不同地区经济的协同发展.

[1]PISTORESI B,VENTURELLI V.Credit,venture capital and regional economic growth[J].Journal of Economic and Finance,2015,39(4):742-761.

[2]VENCkUVIENE V.Building of innovation capacity in venture capital backed companies:qualitative research approach[J].Business Management Dynamics,2015,4(10):59-68.

[3]CASTILLA E.Network of venture capital f i rms in Silicon Valley[J].International Journal of Technology Management,2003,25(1/2):136-150.

[4]HOCHBERG Y V,LjUNGQVIST A,LU Y.Whom you know matters:venture capital networks and investment performance[J].The Journal of Finance,2007,62(1):251-301.

[5]HOCHBERG Y V,LjUNGQVIST A,LU Y.Networking as a barrier to entry and the competitive supply of venture capital[J].The Journal of Finance,2010,65(3):829-859.

[6]OZMEL U,REUER J J,GULATI R.Signals across multiple networks:how venture capital and alliance networks aあect interorganizational collaboration[J].Academy of Management Journal,2013,56(3):852-866.

[7]WASSERMAN S,FAUST K.Social network analysis:methods and applications[M].Cambridge:Cambridge University Press,1994:249.

[8]汪明峰,魏世华,邱娟,等.中国创业投资活动的空间集聚与城市网络[J].财经研究,2014,40(4):117-131.

[9]CAMAGNI R P.Network urban structures in northern Italy:element for a theoretical framework[J].Urban studies,1993,30(6):1053-1064.

[10]CASTELLS M.The rise of the network society[M].Cambridge,Wiley-Blackwell,1996.

[11]韩会然,焦华富,李俊峰,等.皖江城市带空间经济联系变化特征的网络分析及机理研究[J].经济地理,2011,31(3):384-389.

[12]BENHABIB J,BISIN A,JACkSON O M.Handbook of social economics[M].Amsterdam:North Holland Publishing Company,2010.

[13]WEI L J,ZHOU Q.Location decisions and network conf i gurations of foreign investment in urban China[J].Professional Geographer,2010,62(2):264-283.

[14]ZHANG J.The spatial dynamics of globalizing venture capital in China[J].Environment and Planning,2011,43(7):1562-1580.

[15]BOYD J P,FITZGERALD W J,MAHUTGA M C,et al.Computing continuous core/periphery structures for social relations data with MINRES/SVD[J].Social Networks,2010,32(2):125-137.

[16]宋歌.经济学期刊互引网络的核心-边缘结构分析[J].情报学报,2011,30(1):93-101.

[17]FLORIDA R,SMITH D F.Venture capital,innovation,and economic development[J].Economic Development Quarterly,1990,4(4):345-360.

[18]POWELL W,KOPUT K,BOWIE J.The spatial clustering of science and capital:accounting for biotech f i rm-venture capital relationships[J].Regional Studies,2002,36(3):291-305.

[19]CHEN K,MARCHIONI M.Spatial clustering of venture capital-f i nanced biotechnology f i rms in the U.S.[J].Industrial Geographer,2008,5(2):19-38.

[20]刘军.整体网分析讲义:UCINET软件实用指南[M].北京:格致出版社,2009.

[21]FRITSCH M,SCHILDER D.Does venture capital investment really require spatial proximity?an empirical investigation[J].Environment and Planning,2008,40(9):2114-2131.

[22]MARTIN R,BERNDT C,KLAGGE B,et al.Spatial proximity eあects and regional equity gaps in the venture capital market:evidence from Germany and UK[J].Environment and Planning,2005,6(37):1207-1231.

[23]DA RIN M,HELLMANN T F,PURI M.A survey of venture capital research[J/OL].TILEC Discussion Paper No.2011-044[2017-04-03].http://dx.doi.org/10.2193/ssrn.1942821.