基于生态足迹模型的信贷平衡与风险研究

2018-01-06阮湛洋

阮湛洋

一、引 言

国际金融危机后,我国实施了大规模财政和货币刺激计划,有力支撑了经济的高速增长。但同时也带来了区域性和行业性的产能过剩、杠杆过高、资产价格泡沫风险等“后遗症”问题。信贷供需的总量失衡与结构性失衡问题日渐凸显,不同地区、不同行业的信贷平衡境况因此存在明显的差异。信贷供需的失衡,一方面会导致市场主体信贷需求难以满足,生存能力被挤压;另一方面,受经济转型“三期叠加”影响,经济发展面临诸多困难和不确定性因素,市场主体的信贷需求疲软,使得信贷资金“千方百计”地“脱实向虚”去寻租,从而带来信贷风险的增加。因此,信贷供需的平衡问题,并不单纯是简单的供给需求两者的均衡问题,更关系到金融体系的风险问题。

本文从研究信贷供需平衡的问题出发,类比生态足迹模型,构建信贷足迹模型,以更好地对信贷平衡与风险进行总体研究。通过对不同区域、不同行业的信贷足迹与金融机构的信贷承载力进行比较,定量地判断某一行业或地区目前信贷市场的盈余或赤字状态,为政策部门改善信贷供需的总量与结构性失衡状态、防范由此带来的信贷风险提供参考建议。

二、理论基础与文献综述

(一)理论基础

生态足迹模型是加拿大生态经济学家William Rees与Mathis Wackernagel于20世纪90年代提出的一种度量区域可持续发展程度的方法。所谓生态足迹,就是支持一定地区的人口所需的生产性土地和水域的面积,以及吸纳这些人口所产生的废气物所需要的土地之总和。生态足迹是要估计承载一定生活质量的人口,需要多大的可供人类使用的可再生资源或者能够消纳废物的生态系统,主要是测算人类为了维持自身生存而利用自然的量来评估人类对生态系统的影响,定量反映一定地区的可持续发展状况。该模型的构建的主体思想主要有三方面内容:一是利用生物生产土地生产各种资源和能源消费项目的平均产量,将该消费项目的生产量折算成以生物生产面积来衡量的生态足迹;二是将生物生产面积划分为耕地、草地、林地、建筑用地、海洋、化石能源土地等6种类型,并据此计算总的生态承载力;三是由于不同类型的生物生产面积的生态生产力存在差异,且不同地区的同类生物生产面积的生态生产力也不相同,生态足迹模型引入了均衡因子和产量因子 ,用不同类型、不同地区的生态面积进行标准化处理,以便于比较。

(二)生态足迹模型应用文献综述

生态足迹模型的应用范围很广,目前主要包括国家、区域、地区和特定系统。我国对于生态足迹的研究起步较晚,徐中民等人(1999)在1999年把生态足迹概念引入国内后,国内学者利用生态足迹模型在国家、省、市、县、镇等各个层面进行了大量的实证研究。国内研究倾向对较长时间段生态足迹的动态分析,王亚菲(2010)对北京市1995-2005年生态足迹进行了测算;王军等(2011)对海口2000-2008年的生态足迹进行了测算和分析;周韫力(2014)利用时间序列方法对鄱阳湖生态经济区1991-2011年的生态足迹和生态承载力进行测算,认为鄱阳湖生态经济区的快速发展,生态足迹由原来的生态盈余转为现在的高生态赤字,其经济增长方式属于典型的资源、能源消耗型,对生态资源具有很强的依赖性。在研究过程中,国内学者对传统的生态足迹方法作了很多改进,使生态足迹模型更适合研究对象。张黎明(2010)等将生态足迹模型与灰色关联度分析方法结合起来对湖南省1998-2007年的生态足迹进行了测算并分析了经济增长与资源消耗的关系。袁钟等(2016)运用生态足迹法和ARIMA模型,以2013年以及1994-2013年西安生物资源账户和碳足迹账户的消费数据,对静态生态承载力与动态生态承载力进行分析并预测未来5年生态安全情况。

(三)信贷平衡与风险文献综述

1、信贷平衡

针对信贷供给与需求方面,国内众多学者从多角度进行了研究。邵静(2016)利用我国2006-2014年季度数据,使用多变量Granger因果关系检验和SVAR模型的脉冲响应函数,实证检验信贷供给、经济波动与我国商业银行信贷资产质量之间关系,认为信贷供给是经济波动和信贷资产质量变化的驱动力。伍戈(2015)等根据贷款利率、贷款数量的量价组合变化规律,采用符号约束VAR模型,具体识别信贷供给和需求冲击,并在此基础上运用历史分解方法区分我国各时期信贷供给和需求的动态变化,结果表明,我国信贷需求总体上具有顺周期性,而信贷供给具有逆周期性。黎毅等(2014)利用2012年陕西渭南483户农户实地调研数据,对供给抑制下的农户信贷进行研究,并在此基础上运用Heckman广义三阶段回归模型对农户信贷需求以及约束程度进行估计,得出当地普遍存在信贷需求和信贷约束,农户资产的高低分别与获得资金呈正向关系,与信贷约束呈负向关系;由于信息不对称等原因,中高资产农户较中低资产农户面临更重的信贷约束。

2、信贷风险

关于信贷风险问题,现有研究主要集中在中小企业信贷风险和信贷风险的影响因素问题。钱龙(2015)基于中国某省2009-2014年的信贷数据,研究银企关系、银行竞争对中小企业信贷风险的影响,结果显示,银企关系对中小企业信贷风险整体上呈显著的正向影响,银行竞争对信贷风险有显著的负向影响。梁彩红(2014)从商业银行视角出发,重新审视小微企业信贷风险存在的特征,提出通过加强客户准入甄选、提高审批时效、加强贷后管理等措施来防范和化解小微企业信贷风险。龙正清(2015)提出了中小企业信贷风险管理控制的相应措施和对策建议,包括优化信贷流程、建立科学的风险控制方法、建立风险预警体系和健全信贷激励制度和责任追究制度。祁树鹏等(2015)利用向量自回归模型,研究主要宏观经济变量的冲击对我国商业银行信货风险水平影响的传递过程以及贡献程度,发现宏观经济变量的波动对我国商业银行信货风险的变化有较大影响,不良率的周期波动对自身的惯性影响非常明显。

综上,生物生态足迹模型较为完整地给出了衡量系统供给与需求的方法,对分析某个系统的供需盈余和赤字问题,具有重要的借鉴意义。然而,现有文献仍存在以下不足:一是尚未有将生态足迹模型应用到信贷市场的研究;二是信贷供需的研究则多是使用替代指标来分析信贷供给或需求的特征及其与经济变量的关系,并未给出精确衡量信贷需求与供给的方法;三是信贷风险的研究,多从银行竞争或管理的角度出发,较少从信贷供需平衡的角度分析信贷风险问题。基于此,本文创新构建了信贷足迹模型并加以应用,测算并分析了信贷市场的盈余与赤字情况,并从供需失衡的角度对信贷风险进行了分析,填补了现有研究的不足。

三、基于生态足迹的信贷足迹模型的构建

基于生态足迹模型的构建思路,本文尝试构建信贷足迹模型,以对信贷需求与供给的盈余与赤字状况进行测算并分析。

(一)信贷足迹模型构建思路

类比生态足迹模型,本文将信贷资源比作生物生产面积,并按银行主体划分为不同类型的信贷资源,将行业种类比作生物生产土地生产的消费项目,构建信贷足迹模型,测算出不同地区、不同行业的信贷足迹和信贷承载能力,根据不同地区、行业信贷盈余或赤字状况,评估信贷平衡和潜在风险状况。在模型构建过程,类比生态足迹模型,对各类信贷资源进行均衡化处理,同时对各类信贷资源的生产能力进行标准化处理。具体构建思路如表1所示。

表1 生态足迹模型与信贷足迹模型构建思路和意义类比表

(二)指标含义

信贷足迹模型各指标的选取,是根据生态足迹模型各指标的具体含义,类比到信贷环境中具有相同含义的指标,并根据数据可得性来确定,具体指标类比情况见表2。

表2 信贷足迹模型与生态足迹模型指标类比情况表

(三)模型构建

1、对不同银行主体信贷资源进行均衡化处理

生态足迹模型中,由于不同生物生产面积的生态生产力不同,因此通过均衡化处理,在计算得到的各类生物生产面积乘以一个均衡因子rj,将不同生态生产力的生物生产面积转化为具有相同生态生产力的面积,以汇总生态足迹和生态承载力。信贷足迹模型中,不同类型金融机构信贷资产的产出能力也存在一定差异,同样需要进行均衡化处理,因此需要先计算出均衡因子rj。

类比生态足迹均衡因子,rj计算公式为:

其中,dj为全国第j类信贷资产的平均信贷生产力,用“j类金融机构的利润总额/j类金融机构的信贷规模”来表示;D为全国所有类型的金融机构的平均信贷生产力,用“全国金融机构利润总额/信贷规模”来表示。

2、信贷足迹

首先,类比人均生态足迹,计算企业平均信贷足迹。

k地区i类行业的企业平均信贷足迹(efik):

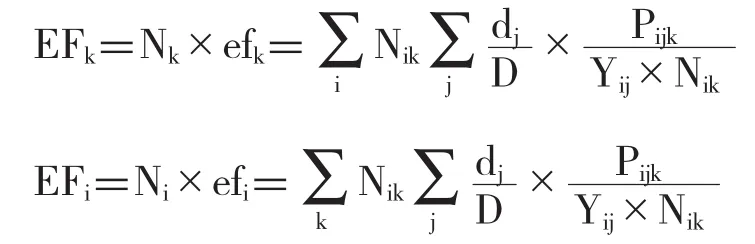

从而,计算出K地区总信贷足迹(EFk)和全国i行业总信贷足迹(EFi)

同时,还可以推算出k地区平均信贷足迹(efk)以及i行业的平均信贷足迹(efi),计算公式如下:

全国总的信贷足迹(EF)

j表示银行类型,分别为大型商业银行、股份制商业银行、城商行、农合机构、外资银行5类银行业金融机构类型。i表示行业类型,分别为农林牧渔业、工业、建筑业、批发和零售业、交通运输和仓储业、住宿和餐饮业、金融业、房地产业以及其他行业9类行业。k表示国内大陆31个省份(直辖市)。

Aijk为K地区i行业需要j类金融机构提供的企业平均信贷足迹,计算公式为为j类信贷资产支持的k地区第i类行业的年产出量,用行业增加值表示。Yij为j类金融机构对i行业的信贷产出效率,计算公式为:全国i行业增加值/全国j银行总资产。Nik是k省i类行业的企业数量。

3、信贷承载力

类比生态足迹模型,计算k地区的企业平均信贷承载能力(eck):

以及i行业企业平均信贷承载能力(ec)i:eci=

从而,计算出K地区总信贷承载力(ECk)、i行业总信贷承载力(ECk):

全国总的信贷承载能力;

其中,ajk是k地区j类金融机构可提供的企业平均信贷资产,计算公式为:k地区j类金融机构总资产/k地区企业数量;aij是j类金融机构可提供的i行业企业平均信贷资产,计算公式为:j类金融机构可提供i行业的资产/i行业企业数量。rj为均衡因子,含义和计算方法与信贷足迹相同。yjk是k地区的产量因子,为k地区j类金融机构信贷生产能力与全国同类金融机构的信贷生产能力的比率,计算公式为;(k地区j类银行利润总额/k地区j类银行信贷规模)/(全国j类银行利润总额/全国j类银行信贷规模)。

4、信贷盈余或赤字

信贷盈余或赤字=EC-EF

如果某地区或某行业信贷足迹大于能提供的信贷承载力,就出现信贷赤字;如果小于某地区或某行业的信贷承载力,则表现为信贷盈余。通过信贷赤字或盈余,可以定量判断某地区、某行业总体信贷均衡现状。如果出现信贷赤字,该地区(行业)的整体信贷杠杆水平较高,积累的金融风险也比较大;相反,该地区(行业)信贷可持续能力较高,积累的风险相对较小。

四、信贷足迹模型的分析与应用

本部分运用分行业数据和分省份(含直辖市)数据,对构建的信贷足迹模型加以应用,检验模型的可操作性和实践结果。

(一)指标选择和数据来源

本部分涉及的相关指标和数据来源如表3所示,数据选取时点为2015年末。

表3 变量含义及数据来源

(二)信贷足迹与信贷承载力计算与结果

1、信贷足迹计算

基于信贷足迹模型的研究思路,要计算某地区或某行业的信贷足迹,需要先将其信贷需求拆分为通过不同类型银行业金融机构形成的信贷足迹,再通过均衡因子转化为统一的度量标准。

(1)均衡因子

如前所述,本文将信贷资源划分为大型商业银行、股份制商业银行、城市商业银行、小型农村金融机构和外资金融机构五类。首先对这五类银行的均衡因子进行计算,均衡因子越大说明该类机构的平均信贷生产力越大。各类金融机构的均衡因子主要受全其综合实力、市场占比和机构数量影响。如图1所示,大型商业银行均衡因子最大,为1.24;外资金融机构的均衡因子最小,仅为0.58。

图1 各类银行业金融机构的均衡因子

(2)分省信贷足迹

按照信贷足迹模型,首先分别计算各省各类金融机构提供信贷的企业平均信贷足迹Ajk,最后通过均衡因子rj转变,得到各省份的企均信贷足迹efk和各省份的总信贷足迹EFk,如表4所示。从企均足迹来看,广东企均信贷足迹最大,西藏企均信贷足迹最小;从整体情况来看,江苏总信贷足迹最大,西藏总信贷足迹最小;从省份整体分布来看,东部沿海地区总信贷足迹最大,其后依次为中部地区、东北地区、西部地区。

表4 各省份信贷足迹

图2 各省份信贷足迹分布图

(3)分行业信贷足迹

按照信贷足迹模型,首先分别计算各行业各类金融机构信贷的产出效率Yij,然后可得各行业各类金融机构提供信贷的企业平均信贷足迹Aij,最后通过均衡因子rj可得到各行业的信贷足迹,如表5所示。从企均足迹来看,资金密集型行业的企均信贷足迹明显高于其他行业。房地产业企均信贷足迹为2.92,信贷足迹最大;其次为金融业;农林牧渔业企均信贷足迹最小.从行业整体足迹来看,工业总信贷足迹最大,交通运输和仓储业总信贷足迹最小。

表5 各行业信贷足迹

图3 各行业信贷足迹分布图

2、信贷承载力计算

(1)分省信贷承载力计算

图4 各省各类金融机构产量因子

根据信贷足迹模型,信贷承载力的均衡因子可直接使用信贷足迹中的均衡因子,故只需计算各省各类金融机构产量因子(如图4所示)和各省各类金融机构的企均可得信贷资产ajk,即得到各省份的企均信贷承载力eck和各省份的总信贷承载力ECk,如表6图5所示。

表6 各省份信贷承载力

从企均信贷承载力来看,上海、北京、西藏、广东、浙江的企均信贷承载力最大,位居前五名。广西等省份企均信贷承载力较弱。从全省整体信贷承载力来看,北京信贷总承载力最大,青海信贷总承载力最小。从省份整体分布来看,除了政策倾斜的部分省份外,信贷承载力与信贷足迹的分布基本一致,东部沿海地区总信贷承载力最大,其后依次为中部地区、东北地区、西部地区。

图5 各省份信贷承载力

(2)分行业信贷承载力计算

采用相似的算法即可得分行业的企均信贷承载力eci和各省份的总信贷承载力ECi,如表7图6所示。从企均信贷承载力来看,房地产业的企均信贷承载力最大,而农林牧渔业的企均信贷承载力最小;从行业整体信贷承载力来看,银行对工业信贷总承载力最大,对金融业的信贷总承载力最小。

表7 各行业信贷承载力

图6 各行业信贷承载力

(三)信贷平衡结果分析

通过比较各省份或行业的信贷足迹和信贷承载力,可得各省份或行业的信贷足迹平衡状况和信贷风险情况。当信贷足迹大于信贷承载力,代表信贷赤字,信贷平衡为负数;当信贷足迹小于信贷承载力,代表信贷盈余,信贷平衡为正数。信贷平衡过大,表示金融资源浪费;信贷平衡过小,表示金融支持不足;信贷平衡越接近0,表示信贷平衡状态越好。信贷平衡的赤字或盈余大,说明信贷资源存在供不应求或供过于求的情况,会因此滋生不同程度和不同种类的信贷风险。

1、分省份信贷平衡和风险情况

(1)总体情况

由表8可见,全国31个省、直辖市中,企业平均信贷和总信贷呈现赤字的有16个地区,占比51.6%。企业平均信贷和总信贷赤字排名基本一致。其中,江苏、山东、广东、浙江的赤字规模最大。企业平均信贷和总信贷呈现盈余的有15个地区,占比48.4%。企业平均信贷和总信贷盈余排名存在一定偏离。其中,企业平均信贷盈余排名前四位的地区为西藏、上海、北京和海南;总信贷盈余排名前四位的地区则为北京、上海、福建和甘肃。贵州、江西等省份供需基本平衡,信贷风险最小。从区域分布上看,东部地区信贷平衡状况最差,信贷资源与实体经济背离较为严重,信贷风险最高;中部地区信贷足迹平衡状况最好,信贷资源供给情况较为良好,信贷风险最低;西部地区和东北地区多数省份有一定的信贷盈余,属于信贷平衡中等情况,信贷风险适中。

图7 各省份信贷足迹供需平衡情况

(2)特点

对赤字省份的供给和需求进行深入分析,发现导致不同地区信贷赤字结果的原因存在以下特点:一是供给大,需求更大,以致赤字大,如江苏、广东、山东、浙江等;二是需求大,供给小,以致赤字大,如河南、湖北两个地区;三是不发达地区需求低,供给更低,导致信贷赤字存在,但赤字规模相对较小,如广西、内蒙两个地区;四是总信贷供给高,但企业数量多,拉低了其平均信贷足迹供给,如江苏、山东和浙江三省。信贷盈余的特点则相对简单,主要表现在两方面:一是供给大,需求相对低,导致盈余大,主要表现在北京、上海和福建,这三个省的信贷盈余在全国排名前三位;二是其他省出现盈余,则主要是需求和供给均较小,反映这些省份信贷虽然盈余,但并不表示其信贷资源充足;三是西藏企业平均信贷盈余排名第一,主要是企业数量少,较大程度拉高了平均信贷供给。

2、分行业信贷平衡和风险情况

(1)总体情况

九大行业中,信贷呈现盈余的行业有4个,占比44.4%,分别为住宿和餐饮业、交通运输和仓储业、批发和零售业、其他行业。其中,批发和零售业的信贷盈余最大。信贷呈现赤字的行业有5个,占比55.6%,分别为房地产业、工业、金融业、建筑业和农林牧渔业,表明以上行业的发展依然高度依赖信贷投入,容易受到信贷政策影响出现信贷风险。住宿和餐饮业、农林牧渔业等行业供需基本平衡,信贷风险最低(详见表9)。

表9 各行业生态足迹供需平衡情况

图8 各行业生态足迹供需平衡情况

(2)特点

一是房地产业信贷总供给排名靠后,导致赤字最大。测算结果显示,房地产业的行业总信贷供给排在第5名,说明2015年房地产信贷调控效果显现,这是导致该行业赤字最大的主因。此外,值得关注的是,房地产行业的企业平均信贷需求和信贷供给均排在第一位,主要是因为该行业以大企业为主,企业数量偏少。二是批发和零售业、交通运输和仓储业的信贷足迹盈余较大,可将其列为信贷资源调配行业。测算结果显示,上述两大行业的信贷盈余分别排在第一、第二位,且信贷总供给排名明显高于信贷总需求排名。三是工业平均信贷供需排名相比总信贷供需靠后,说明工业企业数多,应关注该行业中小微企业信贷平衡状况。

五、结论和建议

(一)结论

本文在构建信贷足迹模型的基础上,对全国省际层面和行业层面的信贷足迹与信贷承载力进行计算和分析,从而了解不同地区、不同行业的信贷平衡状况。研究结果表明,2015年我国信贷结构性失衡状况较为明显,容易滋生信贷风险,值得关注。具体结论如下:

1、部分地区和行业信贷赤字明显,应关注资金链断裂导致的区域性和行业性风险

一是东部沿海省份信贷赤字明显。研究结果显示,江苏、山东、广东、浙江、河南、湖北的信贷赤字最大,超过百万信贷单位。这些省份的信贷承载力本身已经排在全国前列,仍然存在较大的赤字,主要是由于市场主体潜在信贷需求高,反映这些省份的市场主体对金融机构信贷资金的依赖程度大。二是部分行业信贷赤字较大。研究结果显示,房地产业、工业、金融业、建筑业的信贷赤字最为明显,超过五十万信贷单位。其中,房地产业、建筑业和金融业受近年信贷调控政策影响,信贷承载力低,是导致这些行业信贷赤字的主要原因;而工业信贷承载力排在第一位,仍存在较大的信贷赤字,则主要是因为该行业属于传统行业,对金融机构信贷资金的依赖程度大,信贷潜在需求高。

上述省份和行业信贷赤字问题容易导致以下两方面的风险,值得关注。一是对金融机构信贷资金依赖程度高的省份和行业,由于信贷供给难以满足其信贷需求,其正常的生产经营易受到影响。尤其是在总体信贷收紧的情况下,相应地区和行业的企业容易产生资金链断裂问题,进而导致区域性和行业性的经营风险,并形成多米诺骨牌效应,传导至金融体系,产生金融系统性风险。二是在金融机构信贷资金供给难以满足其需求的情况下,赤字地区和行业的企业为保证充足的资金运作,或通过其他非金融机构渠道进行融资,包括民间借贷等高成本渠道。其结果是,高融资成本导致企业高负债和财务费用,在经济发展的下行期,企业容易面临负利润风险和偿债风险。在众多企业倒闭和偿债风险积聚的情况下,容易传道至经济金融的其他部门,导致系统性经济金融风险。

2、部分地区和行业信贷盈余明显,应关注盈余信贷资金“寻租”行为导致的金融体系风险

一是北京、上海存在较高的信贷盈余,超过百万信贷单位。北京、上海的信贷承载力较高,分别排在第1位和第3位。而这两大城市中,前者作为首都,以政治中心、金融中心和旅游中心为主,工业等实体经济行业相对较少,故信贷足迹相对较低,排在全国第8位;后者作为全国的经济金融中心,发展重点在于金融领域,信贷承载力较高,而各行业企业主体数量相对较少,故信贷足迹排在全国第13位。信贷承载力明显高于信贷足迹,造成了这两大城市存在大额信贷盈余的结果。此外,考虑到总部效应问题,由于较多金融机构的总部均设在这两大城市,其信贷承载力可能包括了这两大城市所辖金融机构总部的分支机构的规模,一定程度上虚增了这两大城市的信贷盈余规模。二是批发和零售业、交通运输和仓储业、其他行业、住宿和餐饮业等四大行业存在较高的信贷盈余。从其供给和需求情况来看,这四大行业对金融机构信贷的需求和金融机构对其的信贷供给都排在较前的位置。分析其原因,主要是随着电子商务的繁荣和产业链金融的发展,此类行业对金融机构信贷的依存度逐渐降低,出现了信贷盈余的现象。

金融机构信贷资金的盈余,存在三方面的问题和风险。一是造成金融资源空转等资源浪费现象,降低信贷资金的使用效率。二是导致金融机构“寻租”行为增加,导致信贷资金投放到欠稳健、高风险的行业或项目,拉高信贷风险。如近年兴起的银行信贷资金通过券商、保险公司、基金公司发起的资管计划,最终流入互联网金融理财、股市、房地产等高风险领域的行为。这类行为与美国次贷危机的罪魁祸首存在一定的相似度,值得关注。三是导致信贷盈余地区的资金无序地流向信贷赤字的地区。一方面,易导致信贷数据的失真,不利于监管部门实现有效监管;另一方面,由于跨地区的业务审核和资金运用监测存在一定的难度,会导致信贷违约风险增加,不利于金融机构信贷业务的健康发展。

(二)建议

综合上述结论,不同地区、不同行业的信贷结构性失衡,会导致信贷赤字地区和行业面临企业经营风险、盈余地区和行业面临信贷资源使用效率低且存在金融机构“寻租”行为风险,每一种风险都可能传导至金融系统和实体经济部门,最终导致系统性风险的产生。因此,有必要对信贷的结构性失衡问题进行处理,提高信贷资金使用效率,防范信贷风险。具体建议如下:

1、建立信贷供需平衡测算制度,定期衡量地区和行业层面的信贷平衡状态

本文的实践表明,参考生态足迹模型建立的信贷足迹模型具有较强的实践性,应用效果较好,与预期相符。建议加强对信贷供给需求测算方法和模型的研究,建立起常规性的信贷供给需求测算制度,实现定期掌握不同地区、不同行业信贷平衡状态,为信贷供需平衡分析提供参考。此外,在研究相对成熟之后,可考虑建立重要性微观主体的信贷供需平衡状态调查制度,掌握重要性主体的信贷平衡状况,以对其经营和违约风险进行合理评估。

2、建立地区间的信贷资源调配机制,改善地区信贷失衡现状

根据地区信贷供需平衡状况的分析结果,按步骤实现地区间的信贷资源调配。一是建立信贷盈余资金虚拟资金池,抽取信贷盈余地区的盈余资金,确定信贷盈余资金规模。二是通过两方面措施对盈余资金池内的资金进行调配。一方面是通过银行同业间的借贷行为,引导信贷盈余地区的金融机构将其自身未能放贷出去的资金划转至资金赤字地区的金融机构;另一方面是,引导盈余地区的金融机构在风险可控的前提下,与赤字地区的金融机构合作,拓展跨地区的信贷业务。针对后一种做法,应明确异地信贷业务的数据报送和风险管理规定。

3、继续实施信贷行业投向指导机制,改善行业信贷失衡现状

一是继续引导金融机构加大对实体行业的信贷投放比例,降低房地产、建筑业等杠杆率较高的行业的信贷投放比例。二是在投向指导中,建立把握好引导的速度和规模。房地产业、建筑业虽然属于信贷高风险行业,但如果调控政策幅度大,导致其在短期内出现大规模赤字,则容易产生行业性、系统性的风险。因此建议对高风险行业的信贷调控采取循序渐进的方法。一方面,引导各行业继续加快电子商务和产业链金融的发展,降低对金融机构信贷资金的依赖程度;另一方面,建立房地产业、建筑业专项信贷管理措施,实施更加严格的信贷审核、信贷投放制度,确保信贷盈余资金投向更为健康的市场主体。

4、加强信贷失衡状态下的信贷风险管理,建立针对性的防范和管理措施

一是加强对重要性微观主体资金需求满足情况的关注,及时评估其经营和违约风险,并做好风险防范,避免微观主体风险传递至宏观经济金融系统。二是重点加强对信贷赤字明显地区和行业民间借贷行为的管理,对市场主体的高利贷等违法违规行为进行查处,降低金融体系风险。三是将信贷足迹模型应用于通道业务管理当中,提高“去通道”的针对性。重点加强对信贷盈余明显地区的银行表外信贷业务和券商资管业务的监管,完善互联网金融数据抓取制度,遏制金融机构信贷资金串道流向高风险行业或部门的行为。

[1] Wackernagel M,Rees William E.Our Ecological Footprint:Reducing Human Impact on the Earth.Gabriola Island,B.C.,Canada:New Society Publishers,1996

[2] Wackernagel M,Rees W E.Perceptual and Structure Barriers to Investing Capital Criticality:Economics from an Ecological Footprint Perspective.Ecological Economics,1997,20(1)

[3] Rees W.Ecological footprints of the future.Overview.People&the planet/IPPF,UNFPA,IUCN,1996.5(2)

[4]徐中民,张志强,程国栋,陈东景.中国1999年生态足迹计算与发展能力分析.应用生态学报.2003(02)280-285

[5]王亚菲.北京市生态足迹的变动与预测分析.城市发展研究.2010(11)82-89

[6]王军,张勇,王赛,李建保,傅国华,熊春荣.海口生态足迹的动态分析与预测.海南大学学报.自然科学版.2011(01)68-73

[7]周韫力.鄱阳湖生态经济生态效率研究.东华理工大学.2014

[8]张黎明,文倩,霍金炜,彭昕.基于生态足迹和灰色关联度的湖南省可持续发展研究.农业现代化研究.2010(04)459-461

[9]袁钟,赵牡丹,刘蕊娟,王静.西安市生态足迹与生态承载力动态变化与预测.未来与发展.2016(07)107-112

[10]邵静.信贷供给、经济波动与商业银行信贷资产质量.西部金融.2016(03)12-18

[11]伍戈,谢洁玉.信贷供给不足还是需求萎缩:量价组合的信号作用. 金融评论.2015(06)30-40+124

[12]黎毅,罗剑朝,曹瓅,房启明.供给抑制下的不同类型农户信贷需求及其约束研究.农村经济.2014(10)60-65

[13]钱龙.信息不对称与中小企业信贷风险缓释机制研究.金融研究.2015(10)115-132

[14]梁彩红.论商业银行小微企业信贷风险管理.上海金融.2014(09)108-110

[15]龙正清.我国商业银行中小企业信贷风险管理研究.金融经济.2015(06)140-142

[16]祁树鹏,冯艳,李京晓.经济周期对我国商业银行信贷风险管理的影响分析——基于VAR模型的实证研究.金融监管研究.2015(04)1-14