银行部门与实体经济间的风险反馈效应

——基于Agent-Based Model的研究

2017-12-15荆思寒

荆思寒

(东北财经大学 金融学院,辽宁 大连 116025)

银行部门与实体经济间的风险反馈效应

——基于Agent-Based Model的研究

荆思寒

(东北财经大学 金融学院,辽宁 大连 116025)

本文通过企业部门的信贷需求与银行部门的信贷供给,建立起实体经济与金融部门之间的信贷联系,从而构建了银行—企业间Agent-Based Model。企业的信贷需求和银行的信贷供给构成了风险传染与经济波动内生联系的微观基础。在此模型基础上,本文研究银行与企业部门之间风险传染的内生性演化规律。并模拟了系统性冲击下,利率政策、坏账剥离和资本注入等政策手段对控制风险、维持金融系统稳定的影响效果。研究发现:外生冲击会破坏经济系统的稳定,导致市场的自我调节机制失效。同时,冲击结束后系统需要花费相当长的时间来“自我修复”。而利率政策、资本注入和坏账剥离等政策手段能够有效加速系统修复。相比而言,利率政策的短期效果更加明显,资本注入的长期效果更加显著。

银行与企业;实体经济;风险传染;信用网络;Agent-Based Model

一、引 言

随着经济的不断发展、社会总体信贷规模的不断扩张,信用网络中银行、企业等主体之间的联系越来越紧密。紧密的信用网络有利于推动经济发展。然而,紧密的信用网络也提供了风险传染的渠道。Grilli等[1]认为一旦受到冲击,紧密的信用网络就会助推风险扩散蔓延,从而产生系统性风险。

2008年美国次贷危机不仅席卷了整个美国,同时还波及了世界其他经济体,造成了全球金融海啸。2009年末全球三大评级机构下调希腊主权信用评级,诱发了希腊主权债务危机,并逐渐在整个欧元区内蔓延,最终导致了“欧债危机”。这些案例都反映了信用网络的风险放大机制,即Bargigli 等[2]提出的所谓的“金融加速器”效应。

目前关于信用网络下风险传染的研究主要分为三大类:银行间信用网络的风险传染、企业间信用网络的风险传染、银行—企业间信用网络的风险传染。

对银行间信用网络风险传染的研究多集中在网络结构对风险传染的影响。银行间的借贷行为促成了银行间复杂的信用网络。Allen和Gale[3]利用规则网络模拟了包含四家银行的银行系统,发现完全结构的网络比不完全结构的网络更稳定。在随机网络下,Iori等[4]研究了银行节点为同质化和异质化两种情况下银行间的风险传染。研究发现,当银行节点为同质时银行网络更加稳定,当银行节点为异质时更容易发生风险传染。在无标度网络下,Krause和Giansante[5]发现银行初始破产规模决定了传染是否发生,而银行间网络结构则是影响银行间风险传染程度的关键因素。隋聪等[6]研究了不同标度参数的无标度网络下的风险传染,发现集中程度越高的网络传染违约的银行的数量越多。

企业间的网络风险传染研究主要是从供应链的角度出发,研究上游企业与下游企业形成的商业信用网络在风险传染中发挥的作用。Battiston等[7]构建了供应—生产模型,研究结果表明,企业间风险传染的途径并非只有银行利率一条路径,下游企业破产后通过可以延期支付的商业信用将破产风险传染给上游企业。Acemoglu等[8]研究了生产网络的拓扑结构对冲击的传递以及宏观经济波动性的影响。他们认为,由于投入—产出联系的存在,微观层面异质的冲击不会被消化,而是会导致总量水平上的波动。Qian和zhou[9]的研究结果表明企业间信用风险的传染强度是下游企业生产成本的函数。

银行间和企业间信用网络的风险传染研究已经十分充分。银行—企业间信用网络的风险传染问题随着实体经济与金融部门之间愈发紧密的联系而越来越引人关注。Thomas[10]指出银行—企业间信用网络是风险传染最重要的途径。

银行—企业间网络风险传染研究主要是从银行—企业间信用网络连接程度和主体杠杆水平出发的。Riccetti等[11]从企业杠杆角度出发研究银企间的风险传染问题。研究结果发现随着杠杆水平的提高,系统的稳定性逐步下降,当杠杆达到临界值后,一家企业的破产会引发“多米诺效应”。Catullo等[12]从信用网络和杠杆率的动态变化对风险传染的影响角度出发,研究发现银行、企业的杠杆水平与银行—企业间信用网络连接的密集程度极大地影响了银行—企业间的风险传染:当信用网络的连接程度以及银行—企业的杠杆水平较高时,一个负面冲击可能会带来强烈的系统性扩散效应。

Gatti等[13]构建了包含企业间和银行—企业双重信用网络的Agent-Based Model。他指出宏观层面的经济周期可以看作是经济体中所涉及的机构不同的经济状况之间复杂的交互作用的结果,而经济周期波动的根源是下游企业的净值变化。Thomas[10]利用双重信用网络Agent-Based Model直接得出了相比于银行间信贷风险,银行给企业贷款所导致的风险才是风险传染更为重要的途径这一观点。此外,研究还发现在冲击下系统表现出明显的非线性特性:一个主体的破产在大部分情况下对系统不造成任何影响,但在极端条件下会造成整个系统全面崩溃。

综上所述,企业的信贷需求和银行的信贷供给是形成风险传染与经济波动内生联系的微观基础。本文重点关注两个问题:第一,研究银行与企业部门之间风险传染的内生性演化规律。第二,考察利率政策、坏账剥离和资本注入等政策手段对控制风险、维持金融系统稳定的影响效果。

二、银行—企业间的Agent-Based Model

本文构建了包含企业和银行两个部门的Agent-Based Model。企业部门由M个企业组成。企业通过生产并出售产品获取利润。银行部门由N个银行组成。银行通过向企业提供贷款并获得利息收入。本文的研究侧重于企业部门和银行部门,忽略家庭部门,这并不影响本文的研究结论。

整个系统一个周期的运行过程如下:首先,企业决策杠杆水平和借款数量。银行根据自身的状况以及企业的状况进行贷款定价。然后,企业收到银行提供的报价后选定贷款银行进行贷款,同时银行进行放贷。企业获取资本后开始进行生产。期末时,企业计算当期收益并偿还贷款本金与利息。银行根据回收贷款与利息的数量来确定自身当期的损益。整个系统进入到下一个贷款—生产周期。

(一)企业财务决策与生产

1.债务杠杆与负债

在企业开始生产之前,企业需要先决策杠杆水平和借款数量。Flannery和Rangan[14]、Frank和Goyal[15]指出动态权衡理论较其他理论,能够更好地解释企业资本结构的动态特征。动态权衡理论表明企业通过不断调整杠杆水平,以达到长期最优资本结构目标。Riccetti等[11]指出在企业调整杠杆过程中,存在一个短期目标并且该短期目标具有适应性特征:期望收入高于成本时,目标杠杆增大;反之,期望收入小于成本时,目标杠杆减小。根据动态权衡理论,企业的目标杠杆表示为:

(1)

其中,Lit表示企业i在t期的目标杠杆,Lit-1表示企业i在t-1期的杠杆,γ是杠杆调整参数,U表示(0,1)均匀分布的随机变量。杠杆调整参数γ决定了企业杠杆调整程度。

2.生产与利润

为了简化而不失一般性,我们只考虑单位产品的净价格pit,即单位产品出售价格扣除单位生产成本(不包括资金成本)后的净值。单位产品净价格表示为:pit=α+σit。其中,α是常数,表示单位产品预期净价格。σit是随机变量,表示实际净价格与预期净价格之间的随机误差。在下文模拟实验中,σit被设定为均值为0的均匀分布。所以,单位产品净价格pit是以α为均值的随机变量。从而,以pit的随机变化模拟系统中的经济波动。

企业的利润表示为:πit=pitYit-bitrit-bit-1rit-1。其中,rit表示t期贷款利率,rit-1表示t-1期贷款利率。一个生产周期结束以后,企业进行核算,确定新的净资产。Ait+1=Ait+πit。若Ait+1gt;0,企业进入下一个生产周期;否则,企业破产并退出市场,同时进入一个新的企业。如果企业破产,需要进一步确定其无法偿还的贷款数量。该部分将成为对应银行的贷款损失。

(二)银行利率决策与贷款

1.贷款定价

根据隋聪和邢天才[17]的研究,基准利率部分包括银行的营运费用、利息成本、风险厌恶程度以及银行自身的贷款风险。根据企业状况确定的风险溢价部分,包括企业的风险状况和盈利能力。

2.银行利润

理论上,银行可用于贷款的资金来源于吸收的存款。为了简化,本文采用Riccetti等[11]对存款数量的确定方法。为了保证银行能够满足企业的贷款需求,银行的存款由式TLjt=(1-μ)Djt+Ajt内生给定。其中,μ是法定存款准备金率。

与企业相似,银行在期末进行核算。银行新的净资产表示为:Ajt+1=Ajt+πjt。若Ajt+1gt;0,银行进入下一个周期;否则,银行破产清算并退出市场,同时进入一个新的银行。

(三)银行—企业间信贷联系

Gatti等[13]、Riccett等[11]、Bargigli等[2]利用交易对手选择机制确定银行与企业的信贷关系。首先,银行根据企业的状况确定贷款利率。其次,企业根据利润最大化原则,选择贷款利率最低的银行进行借贷。现实中,由于存在信息不对称性和信息搜集的成本,企业不会经常更换贷款银行,而是倾向于继续与原来的贷款银行继续合作。所以,Riccetti等[18]、Jian等[19]在模型中利用转移概率,刻画企业选择贷款银行的过程。

(2)

其中,ps表示企业选择贷款银行的转移概率,rold表示与企业有信贷联系的银行提供的贷款利率,rnew表示新的银行提供的贷款利率。

式(2)表明当企业面对更低的贷款利率时,会存在一定的概率更换贷款银行。考虑到信息不对称性和信息搜集成本问题,企业只能获得部分银行的贷款报价。在模拟实验中,每家银行随机获得有限家银行的贷款报价,并根据式(2)确定更换银行的转移概率。初始期,银行与企业间的信贷联系是随机确定的。

三、模拟实验与分析

(一)实验设计与参数

针对上一部分的银行—企业Agent-Based Model,我们利用MATLAB编写了模拟平台。所有模拟实验都在该平台上完成。模拟平台中包含了500家企业和50家银行,运行时间为300期。整个模拟平台在运行100期后会达到稳定,所以模拟冲击和救助措施都在100期以后,同时实验结果也是展示100期以后的结果。根据相关研究的参数设定,本文中参数设置分别是杠杆调整参数γ为0.100;产量参数φ、β分别为3和0.700;单位产品平均净利润α为0.100;价格波动率σ为0.480;存款准备金率μ为0.100;存款利率rD为0.030;银行风险溢价参数Θ为0.001;企业风险溢价参数η和κ分别为0.010和0.100;银行费用率c为0.030。

本文中,我们一共设计了五组实验来研究不同情形下风险传染以及政策效果。第一组是模拟在正常情景下,考察整个经济系统的运行状况。第二组是在第一组的基础上,在某一段特定期间施加外生冲击,考察系统性风险爆发前后整个经济系统的运行状况。第三组是在第二组的基础上,在系统性风险爆发期间采取利率政策,考察存在该政策手段时,整个经济系统的运行状况。第四组是在第二组的基础上,在系统性风险爆发期间采取坏账剥离政策,考察存在该政策手段时,整个经济系统的运行状况。第五组是在第二组的基础上,在系统性风险爆发期间采取资本注入政策,考察存在该政策条件时,整个经济系统的运行状况。

(二)外生冲击的影响

为了比较考察外生冲击对经济系统的影响效果并找出风险传染的内生性演化规律,这里重点考察第一、二两组实验。第一组实验是没有外生冲击的,第二组实验包含了外生冲击。

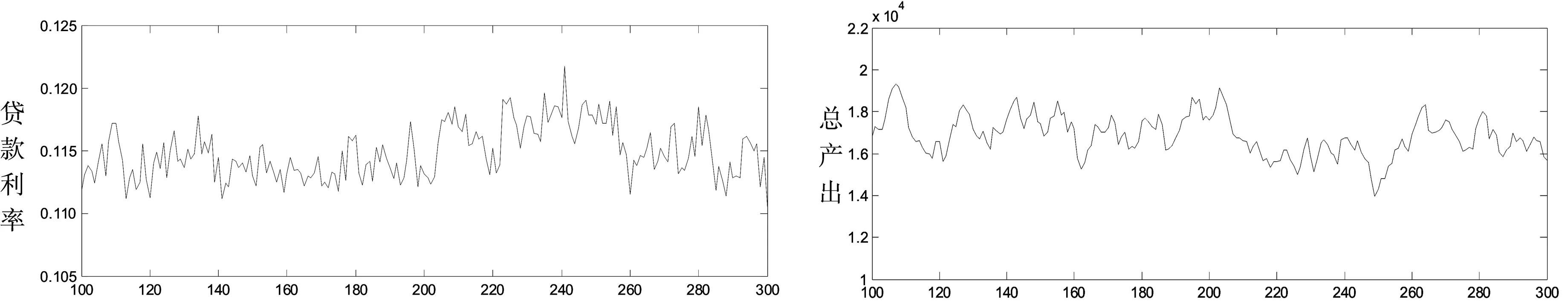

1.没有外生冲击

我们记录了无冲击时,整个系统的银行贷款利率以及企业总产出两个指标的变动情况,模拟结果如图1所示。贷款利率是50家银行每期平均贷款利率;企业总产出是系统中500家企业每期的总产出水平。企业总产出是衡量经济总体情况的指标。贷款利率既是银行—企业间风险信息传导的中介指标,也是衡量经济风险程度的指标。

(a) (b)图1 没有冲击的系统运行状况

从图1可以看出,企业总产出和银行的贷款利率整体上是平稳的,但又呈现出周期波动的特点。

杠杆的周期性变动导致了经济出现周期性波动。具体来讲,当企业生产存在较高利润时,其净值会增加、风险降低,贷款利率也会降低。当生产利润高于成本(如贷款利息支出)时,企业会加大杠杆以扩大生产。杠杆提高、投入增加导致总产出不断扩张。当杠杆过高时,企业潜在的破产风险提高,为此银行提高贷款利率。成本上升,迫使企业降低杠杆,从而投入减少、总产出逐渐下降。总之,正如Riccetti等[11]指出的,在动态权衡理论下企业不断调整杠杆的行为导致了经济周期性波动。

在没有外生冲击下,市场的自我调节机制能够保证经济的整体平稳。尽管经济周期性波动,但是不会出现大幅波动。当企业风险过高时,银行会提高利率迫使企业降低杠杆;当企业杠杆很低、风险很小时,银行会降低利率促使企业提高杠杆。应当指出,在没有重大外生冲击下,这种市场自我调节机制能够发挥稳定经济的作用。

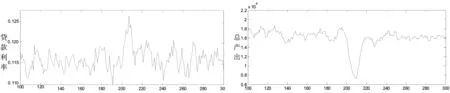

2.存在外生冲击

这里要考察在外生冲击下,系统性风险爆发前后整个经济系统的运行状况。外生冲击通常来自实体企业部门。Gatti等[13]认为实体企业利润下降导致企业破产增加,进而影响金融系统。在实验中,我们通过降低200—209期的企业单位产品平均净利润,模拟实体经济的衰退。受到系统性外生冲击后的模拟结果如图2所示。

(a) (b)图2 包含冲击的系统运行状况

从图2可以看出,我们观测到价格冲击对整个系统的负面效应是极为显著的,整个经济系统对冲击的反应相当迅速。当企业产品价格受到一定的冲击时,企业面临亏损乃至破产,违约的企业不断增多,经济情况恶化。经济衰退初期银行坏账由于企业大量破产而激增,银行净值减少,银行信贷规模萎缩,银行和企业的情况恶化共同推动了利率的上扬,这又造成了进一步的大规模破产。正如Stiglitz和Greenwald[20]指出高破产率不仅仅是高利率的原因也是高利率的结果。当经济处于衰退阶段时,存活下来的企业面对银行的高利率会主动地降杠杆,此时的产出快速减少。银行利率会随着企业杠杆的下降而逐步降低。受到外生冲击影响,企业总产出快速下降,银行贷款利率攀升。

在冲击影响下,贷款利率上升形成了正反馈效应,加剧了经济衰退,市场的自我调节机制失效。与外生无冲击情况相比,外生冲击的施加破坏了经济系统原有的稳定,整个系统发生了剧烈的波动。在无任何政策干预的条件下,冲击结束后系统自我修复的速度缓慢,大约需要20期的时间才能到达稳定水平,这也明显慢于无冲击时的速度。

(三)政策效果比较

本文中所涉及的三种政策手段分别是:利率政策、坏账剥离和资本注入。其中,利率政策是最常见的手段之一,后两种也是监管当局应对金融危机经常采用的政策手段。例如,2008年次贷危机爆发时,美国就曾向CIT注入23亿美元的资本救助;1999年中国信达、华融等资产管理公司曾将四大商业银行上万亿元不良资产打包处理。

在系统性风险爆发期间分别采取这三种政策手段,考察存在这三种政策手段时,整个经济系统的运行状况以及不同的政策力度对整个经济系统的影响。本文假定外生冲击发生后,政府立即采取相应的政策来维持经济稳定。冲击结束后,所有政策继续实施5期。即政策发挥作用的时期是从第200期到214期。由于101期至199期属于没有冲击的100期,故不再讨论前199期。这里重点关注冲击发生及后续期间,即200期到300期内经济系统的变化规律。

1.利率政策

为了研究外生冲击和救助政策对整个经济系统的持续影响效果,我们对研究结果进行了累计平均处理。具体而言,第n期影响结果用救助开始期到第n期这一段的平均值表示。这样的处理能够更直观地展示外生冲击和救助的累积影响。累计平均影响的图形可以刻画出外生冲击和救助政策对经济系统的影响轨迹;同时可以通过该图形分析未来的经济趋势走向。利率政策对总产出和贷款利率的影响如图3所示。降低存款利率意味着银行的融资成本下降。通常,存款利率下降会直接影响银行贷款利率中的自身基准利率部分,使之下降。贷款利率下降对企业来说意味着企业融资成本下降,企业可能会增加借款以扩大生产,进而刺激总产出。

(a) (b)图3 利率政策下的经济系统运行状况

从图3可以看出,相比于只有外生冲击的情况,利率政策一定程度上抑制了经济的剧烈波动,加快了经济恢复速度。具体来说,利率政策下的总产出的最低值高于只有外生冲击时的最低值,而且随着时间推移实施利率政策的经济系统恢复能力明显更强。总体来说,降低存款利率这一利率政策无论是在短期还是在长期都是有效的。而且随着政策力度的不断加强,政策效果也越来越好。

此外,由于利率政策直接作用于贷款利率,当利率政策力度较强时,贷款利率会低于稳定时的水平。同时也看到,在政策力度较强时(30%和50%),当政策停止实施后,相应的贷款利率是处于上升状态。但是,随着期数的不断增加,四种政策力度下贷款利率有不断收拢的趋势。

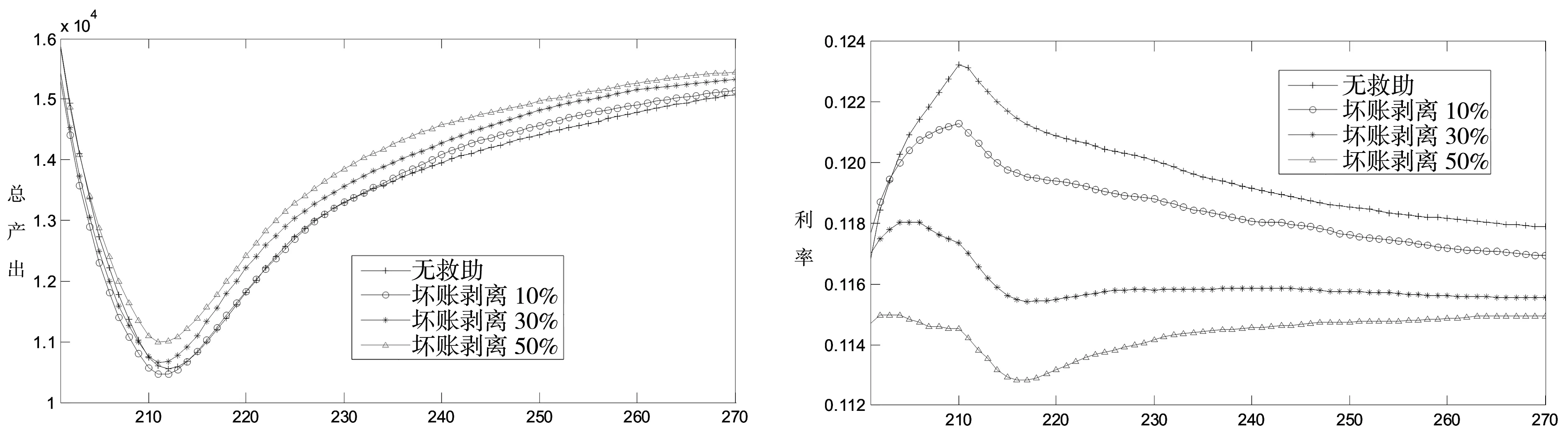

2.坏账剥离

坏账剥离政策对总产出和贷款利率的影响如图4所示。坏账剥离意味着银行的贷款损失减少。隋聪和邢天才[17]认为从理论上,银行的贷款损失减少能够促使银行降低贷款利率、增加信贷规模,从而抵消实体经济恶化导致银行提高贷款利率、去杠杆的负面影响。贷款利率下降对企业来说意味着企业融资成本下降,企业可能会增加借款以扩大生产,这会刺激总产出。

(a) (b)图4 坏账剥离政策下的经济系统运行状况

从图4可以看出,相比于只有外生冲击的情况,坏账剥离政策一定程度上抑制了经济的剧烈波动,加快了经济恢复速度。具体来说,坏账剥离30%和50%政策下的总产出的最低值高于只有外生冲击时的最低值,但坏账剥离10%水平下并不明显。随着时间推移,实施坏账剥离政策的经济系统恢复能力明显更强,坏账剥离10%到中期也开始体现出效果。总体来说,坏账剥离政策无论是在短期还是在长期都是有效的。而且随着政策力度的不断加强,政策效果也越来越好。

此外,坏账剥离政策也直接作用于贷款利率,当坏账剥离政策力度较强时,贷款利率会低于稳定时的水平。与利率政策相似,在政策停止实施后,较多的坏账剥离(50%)相应的贷款利率是处于上升状态,并且随着期数增加贷款利率趋于收敛。

3.资本注入

为了研究资本注入政策对整个经济系统的影响,在模拟实验中,通过补充银行的资本金模拟资本注入政策。实验结果表明,通常情况下银行资本金远高于坏账。为了保持相对可比性,我们将资本注入比例设定为1%、5%和10%。

资本注入意味着银行的净资产增加。隋聪和邢天才[17]认为,从理论上讲,银行的净资产的增加能够促使银行降低贷款利率、增加信贷规模,从而抵消实体经济恶化导致银行提高贷款利率、去杠杆的负面影响。贷款利率下降对企业来说意味着企业融资成本下降,企业可能会增加借款以扩大生产,这会刺激总产出。

相比于只有外生冲击的情况,资本注入政策一定程度上抑制了经济的剧烈波动,加快了经济恢复速度。具体来说,资本注入5%和10%水平下的总产出的最低值高于只有外生冲击时的最低值,但资本注入1%水平下并不明显。随着时间推移,实施资本注入政策的经济系统恢复能力明显更强,而资本注入1%到中期时也体现出效果。总体来说,资本注入政策无论是在短期还是在长期都是有效的,但长期的效果比短期的效果要更好。随着政策力度的不断加强,政策效果也越来越好。

但是与利率政策和坏账剥离政策不一样的是,虽然资本注入也作用于贷款利率,但当政策停止实施后,我们并没有发现利率上升的情况。而且随着时间的推移,四者之间并没有收拢趋势,反而有发散的趋势。引起这些现象的原因可能有两个:一是资本注入政策虽然同样影响贷款利率水平,但可能该政策的影响力偏弱,所以并没有出现与理论相反的走势。二是资本注入政策长期效果要好于短期效果,这使得随着时间的推移资本注入政策效果越来越明显,放大了差异。

4.三种政策手段分析与比较

为了比较分析利率政策、坏账剥离和资本注入这三种政策对整个经济系统的短期、中长期影响效果差异,对第二、三、四和五组实验结果进行了综合比较。从中短期来看,利率政策的效果是最好的。而资本注入政策在短时间内表现不理想,效果是三者中最差的。中短期内利率政策是比较理想的政策手段。但随着时间的推移,资本注入政策慢慢超越利率政策成为长期效果最优的政策。在长期,坏账剥离政策成为三者中效果最差的。这说明资本注入政策可能对经济具有较强的长期刺激作用,而坏账剥离政策只在短期发挥作用。此外,从贷款利率角度来看,利率政策是降低贷款利率最有效和敏感的手段。贷款利率对资本注入政策的敏感性较差。总之,三种政策下经济系统的运行均好于不采取任何措施的情形。这表明政府要想尽快使经济从低谷中走出来不应该仅依靠市场的调节机制,而应该采取积极主动的政策来应对危机。

四、结 论

本文主要研究了银行与企业部门之间风险传染的内生性演化规律,并在外生冲击下考察利率政策、坏账剥离和资本注入等政策手段对控制风险、维持金融系统稳定的影响效果。我们构建了银行—企业间的Agent-Based Model。并编写了该模型的模拟平台,在该平台上设计了外生冲击、救助政策等多组模拟实验。首先,将无外生冲击与存在外生冲击情况进行对比分析外生冲击带来的影响。其次,在相同的外生冲击下,分别施加利率政策、坏账剥离和资本注入政策来分析三种政策对经济运行的影响效果。最后,综合比较了三种政策的影响效果,并分析了短期与长期的作用差异。

研究结果表明:第一,当不存在外生冲击时,虽然经济总是处于不断的波动之中。但从长期来看,在市场调节机制的作用下,经济总是在一定的范围内运行的,系统是稳定的。第二,在外生冲击的作用下,系统的稳定遭到破坏,整个系统发生剧烈的波动。市场的自我调节机制在外生冲击发生期间失效。冲击结束后系统需要花费相当长的时间来“自我修复”。第三,政府要想尽快使经济从危机中恢复不应该仅依靠市场的调节机制,而应该采取积极主动的政策来应对危机。第四,中短期内,利率政策是救助效果比较理想的政策手段;长期内,资本注入政策是救助效果比较理想的政策手段。

未来我们还会考虑更加全面的信用网络,包括银行间、企业间的信用网络。在包括多种信用网络的复合信用网络下,风险传染的机制将进一步得到完善;将中央银行作为单独的部门纳入模型中并考察中央银行的决策行为将使该模型考察的问题得到进一步扩展。

[1] Grilli, R.,Tedeschi,G.,Gallegati,M.Markets Connectivity and Financial Contagion [J].Journal of Economic Interaction and Coordination,2015,10(2): 287-304.

[2] Bargigli,L .,Gallegati M.,Riccetti,L .,Russo,A.Network Analysis and Calibration of the“Leveraged Network-Based Financial Accelerator”[J].Journal of Economic Behavior amp; Organization,2014,99 (3): 109-125.

[3] Allen,F.,Gale,D.Financial Contagion [J].Journal of Political Economy,2000,108 (1): 1-33.

[4] Iori,G.,Jafarey,S.,Padilla,F.G.Systemic Risk on the Interbank Market [J].Journal of Economic Behavior amp; Organization,2006,61(4): 525-542.

[5] Krause,A.,Giansante,S.Interbank Lending and the Spread of Bank Failures: A Network Model of Systemic Risk [J].Journal of Economic Behavior amp; Organization,2012,83(3): 583-608.

[6] 隋聪,迟国泰,王宗尧.网络结构与银行系统性风险[J].管理科学学报,2014,(4) :57-70.

[7] Battiston,S.,Gatti,D.,Gallegati,M.Credit Chains and Bankruptcy Propagation in Production Networks [J].Journal of Economic Dynamics amp; Control,2007,31(6): 2033-2060.

[8] Acemoglu,D.,Ozdaglar,A.E.,Tahbaz-Salehi,A.Systemic Risk in Endogenous Financial Networks [R].Columbia Business School Research Paper,No.15-17,2015.

[9] Qian,Q.,Zhou,Z.Credit Risk Contagion of Supply Chain Based on Trade Credit [J].Procedia Computer Science,2016,91(10): 57-64.

[10] Thomas, L .A Model of the Topology of the Bank-Firm Credit Network and Its Role as Channel of Contagion [J].Journal of Economic Dynamics amp; Control,2016,66(5): 36-53.

[11] Riccetti,L .,Russo,A.,Gallegati,M.Leveraged Network-Based Financial Accelerator [J].Journal of Economic Dynamics amp; Control,2013,37(8): 1626-1640.

[12] Catullo,E.,Gallegati,M.,Palestrini,A.Towards a Credit Network Based Early Warning Indicator for Crises [J].Journal of Economic Dynamics amp; Control,2015,50(6): 78-97.

[13] Gatti, D.D.,Gallegati,M.,Greenwald,B.Business Fluctuations and Bankruptcy Avalanches in an Evolving Network Economy [J].Journal of Economic Interaction amp; Coordination,2009,4(2): 195-212.

[14] Flannery,M.J.,Rangan,K.P.Partial Adjustment Toward Target Capital Structures [J].Journal of Financial Economics,2006,79(3) : 469-506.

[15] Frank,M.Z.,Goyal,V.K.The Handbook of Empirical Corporate Finance [M].Amsterdam:North Holland,2005.170-173.

[16] Gatti,D.D.,Gallegati,M.,Greenwald,B.The Financial Accelerator in an Evolving Credit Network [J].Journal of Economic Dynamics amp; Control,2010,34(9) : 1627-1650.

[17] 隋聪,邢天才.基于非完全利率市场化的中国银行业贷款定价研究[J].国际金融研究,2013,(12): 82-93.

[18] Riccetti,L.,Russo,A.,Gallegati,M.Stock Market Dynamics,Leveraged Network-Based Financial Accelerator and Monetary Policy [J].International Review of Economics amp; Finance,2016,43(5): 509-524.

[19] Jian,H.,Xin,S.,Shou,L .An Endogenous Model of the Credit Network [J].Physica A,2016,441(1): 1-14.

[20] Stiglitz,J.,Greenwald,G.Towards a New Paradigm in Monetary Economics[M].Cambridge:Cambridge University Press,2003.56-60.

(责任编辑:孟耀)

2017-09-15

国家自然科学基金项目“金融风险传染叠加与经济波动双向反馈的模拟与实证研究”(71571034);国家自然科学基金青年基金项目“基于群体智能协商算法的金融系统网络抗风险研究”(61304180);辽宁省高等学校优秀人才支持计划(WJQ2015012)

荆思寒(1994-),男,辽宁鞍山人,硕士研究生,主要从事金融风险管理研究。E-mail: 448407804@qq.com

F830.9

A

1008-4096(2017)06-0037-08