“社会化”到“国家化”:国民政府时期中国现代农业金融支持体系之嬗变

2017-12-15许永峰张玮

许永峰 张玮

(1.山西大同大学 历史与旅游文化学院,山西 大同 037009;2.太原理工大学 马克思主义学院,山西 太原 030024)

“社会化”到“国家化”:国民政府时期中国现代农业金融支持体系之嬗变

许永峰1张玮2

(1.山西大同大学 历史与旅游文化学院,山西 大同 037009;2.太原理工大学 马克思主义学院,山西 太原 030024)

国民政府初期,中国现代农业金融支持体系包括商业性金融、合作金融、政策性金融三种要素。在之后20年左右的嬗变中,要素种类、各要素的地位或性质不同程度地发生了变化,总体经历了社会主导的合动、国家主导的合动和国家统制三个阶段,体现了“社会化”到“国家化”的趋势。其具体演化与不同阶段各主体的发展困境及认知选择,尤其是与国民政府经济统制的治国思想密切相关。

商业性金融;合作金融;政策性金融;社会化;国家化

构建多元化的现代农业金融支持体系是近现代以来世界各国农业金融制度发展的总体趋势,也是当今中国农村金融制度建设的题中之义。商业性金融、合作金融、政策性金融是构建该体系的三种基本要素*王永龙:《中国农业转型发展的金融支持研究》,福建师范大学博士学位论文,2004年,第4页。。

中国对现代农业金融制度的探索可追溯到清末民国时期,相关研究已取得一些重要成果。如李金铮分析了民国时期现代农业金融在农村社会产生的绩效与不足*参见李金铮:《绩效与不足:民国时期现代农业金融与农村社会之关系》,《中国农史》2003年第1期。,考察了长江中下游地区由银行、农民借贷所、合作金库、合作社和农业仓库等机构所形成的现代农村金融网络*参见李金铮、戴辛:《民国时期现代农村金融网络的形成考略——以长江中下游地区为中心》,《河北大学学报》2005年第2期。;程霖等探讨了国民政府时期国家集中型、商业银行型、合作金融型和复合信用型等四种农业金融制度构想模式*参见程霖、韩丽娟:《论国民政府时期关于农业金融制度建设的四种模式》,《中国经济史研究》2006年第4期。;易棉阳等研究了近代农业金融制度发轫、发展、调整的转型历程及特点*参见易棉阳、姚会元:《近代中国农业金融的转型及其特点》,《福建论坛》2008年第1 期。。

就中国现代农业金融支持体系而言,晚清和北洋政府时期,三要素开始渐次发端。首先为政策性金融。先有清政府于1911年在天津设立的殖业银行,之后有北洋政府自1915年起设立的通县、昌平等10余家农工银行。其次为商业性金融。金城银行早在1917年、1921年先后发放农业及农产品贷款94107元、388056元*根据《金城银行创立二十年纪念刊》(金城银行1937年编印,第154、162页)数据计算。。1923年,中国银行又通过华洋义赈会“转贷于互助社与农村合作社”*陈颖光、李锡勋:《合作金融》,正中书局1946年版,第20页。。再次为合作金融。华洋义赈会自1923年起在河北指导农民成立信用合作社,截至1927年底,全国584社中,河北即有561社*吴华宝:《中国之农业合作》,《大公报·经济周刊》1936年4月22日。。然此时各要素均处于萌芽期,政府、社会基本各行其是,北洋政府甚至一度对合作社持排斥打压态度。

国民政府时期是中国现代农业金融支持体系发生重大变迁的时期。期间,要素种类、各要素的地位乃至性质充满变数。从国家与社会关系的角度观之,这一过程经历了社会主导的合动期(1927—1934年)、国家主导的合动期(1935—1940年)和国家统制期(1941—1949年),起初三要素兼备的制度雏形最终演进为近乎政策性一元支持的制度体系。本文旨在梳理这一过程,并分析其演进逻辑。

一、1927—1934:社会主导的合动期

这一时期,现代农业金融支持体系兼有合作、政策性和商业性三要素。

(一)合作金融基层组织农村信用合作社的迅速发展

合作金融组织包括基层组织农村信用合作社暨其他合作社联合社和中上层组织合作金库。信用社以单位社成为合作金融基层组织,是因其与生产、运销、消费等合作社相比,“与农民之借贷关系最为密切”*李金铮:《民国乡村借贷关系研究——以长江中下游地区为中心》,人民出版社2003年版,第333页。。这一时期是各种合作社尤其是信用合作社发展的重要时期。

合作社的迅速发展受益于多种外力推动。华洋义赈会继续在河北提倡,截至1930年底,该省已有合作社946个,全部为信用社,其中承认社277个,义赈会该年度放款余额为172273元*《民国十九年度赈务报告书·农利股报告》,《中国华洋义赈救灾总会丛刊》甲种第31号,1931年刊行,第49页。。1931年、1933年,该会受国民政府委托先后在江淮水灾省份及华北战区办理农赈,其合作事业遂拓展至这些区域,1934年进而推广至陕西。国民政府在奠都南京后不久,即把合作运动列为其七项民众运动之一。1928年,江苏省颁布《江苏省合作社暂行条例》,并由农矿厅成立合作事业指导委员会、合作指导人员训练所。此后,浙江、山东、江西、湖南、湖北、绥远等省及“剿匪”区亦纷纷效仿。1931年实业部颁布《农村合作社暂行规程》,1934年立法院颁布《合作社法》*《合作运动年表》,中国供销合作社史料丛书编辑室编:《中国供销合作社史料选编》第3辑,中国财政经济出版社1991年版,第155—156页。。此外,1930年代初,山东乡村建设研究院、平民教育促进会等乡村建设团体及都市商业银行亦加入倡导设立合作社的行列。

在各方推动下,合作社得到迅速发展,其中信用社比例最大。1931年,全国有1576社,其中信用社1379社,占87.5%;1934年全国达14649社,其中信用社9841社,占67.2%*陈仲明:《民元来我国之合作运动》,朱斯煌编:《民国经济史》(银行周报三十周纪念刊),银行学会1948年版,第350页。,且合作社区域扩展至苏、浙、皖、赣、鄂、湘、川、冀、鲁、豫、晋、陕、闽、粤、桂、绥、宁、沪等18个省市*陈果夫:《中国之合作运动》,《中国供销合作社史料选编》第3辑,第195—196页。。

(二)全国政策性金融的筹划与苏浙等省地方政策性金融的兴起

国民政府对全国政策性农业金融机构曾多次策划。早在1926年,国民党二大即议决“设农民银行”。1930年4月、1932年11月,农矿部和实业部又聘请专家先后两次组织“农业金融讨论委员会”,议定拟设农业银行和农民银行以分别办理长中期贷款和中短期贷款,厘定条例草案,并计划先设中央农业银行筹备处*秦孝仪:《中华民国史料丛编:十年来之中国经济建设(1927—1937)》第二章,中国国民党中央委员会党史委员会1976年影印,第26页。。之后,行政院于1933年5月发布《关于设立中央农业银行拯救农村破产案》,进而规定中央农业银行设立办法,定资本1000万元,其中国家银行、商办银行、信托公司及保险公司投资400万元,政府筹集600万元*《行政院关于设立中央农业银行拯救农村破产案函》,中国第二历史档案馆编:《中华民国史档案资料汇编》第5辑第1编财政经济(7),江苏古籍出版社1994年版,第76页。。然而,直至1935年3月全国合作事业讨论会召开,此事亦仅停留在讨论层面。中国农民银行成立于会后,中央农业银行的计划则不了了之。

1934年前由中央直接控制的农业金融机构仅为豫鄂皖赣四省农民银行。豫鄂皖三省“剿匪”司令部于1932年11月在汉口设立的农村金融救济处为其前身,职责为指导与监督农村合作社预备社的设立及放款事宜。1933年4月四省农民银行正式成立,救济处绝大多数工作人员和全部业务账表由其接收或接管*中国人民银行金融研究所编:《中国农民银行》,中国财政经济出版社1980年版,第20、141页。。该行农贷方式包括合作社放款、农仓放款、特种农业放款(协助各省府办理储运事业、收购粮食、办理粮食统制)、动产抵押放款等。1933年、1934年,农贷年终结余额分别为30802元、1589568元,累计1620370元*中国人民银行金融研究所编:《中国农民银行》,中国财政经济出版社1980年版,第20、141页。。

相对于中央,苏浙等省地方政府行动更早且成效更为显著。主要表现在两方面:其一,设立省县农业金融机关。江苏首开其端。1928年7月,省农矿厅组织江苏省农民银行,以“辅助农民经济之发展,以低利资金贷与农民”为宗旨*方显廷:《中国之合作运动》,《大公报·经济周刊》1934年5月16日。。放款对象为合作社、生产互助会、乡镇代表、农民个人和政府机关等,放款种类有信用放款、抵押放款和实物放款等*中央银行经济研究处编:《中国农业金融概要》,上海商务印书馆1936年版,第217—225页。。从1928年下期至1934年底,农贷总额26986419元以上*据《中国农业金融概要》(第221页)、《民国二十五年江苏省农民银行业务报告》(《银行周报》第21卷第21期,1937年,第25页)中相关数据计算。。这是国民政府时期成立的第一家政策性农业金融机构,也是全面抗战前最重要的一家。浙江则省县两级并重。1928年8月,省府开始筹设省农民银行,未果。次年,遂由省建设厅拨款88万元委托中国农工银行成立杭州分行,专司该省农业贷款。放款对象为农村信用合作社,放款种类为蚕丝抵押放款和合作放款。截至1933年底,放款70万元以上。县级机构包括县农民银行、县农民借贷所、县联合地方农民银行和县农民放款处等。其中,前两类机构每行(所)资金分别为5万—10万元和1万元左右,1931—1934年共成立47处,资金总数897720元,以合作社或农民为放款对象*姚公振:《中国农业金融史》,中国文化服务社1947年版,第196—198、258页。。但省县级机关之间并无统属关系。

其二,地方银行兼营农贷。浙江地方银行于1933年开始办理农贷,设立三级农贷机关——总行“农工贷款处”、分支行“农贷组”和各乡镇“农村贷款所”。农贷种类包括动产不动产质押贷款、农业保证信用贷款和青苗抵押贷款等*姚公振:《中国农业金融史》,中国文化服务社1947年版,第196—198、258页。。山东民生银行、陕西省银行亦于同年开始办理农贷。

(三)商业性金融的迅速崛起

1920年代末,商业银行农村放款同之前一样仍属小额零星性质。如1928年金城银行发放农贷343844元*中国人民银行上海市分行金融研究室编:《金城银行史料》,上海人民出版社1983年版,第368页。,1929年上海商业储蓄银行(简称上海银行)南京分行委托南京金陵大学放款于其指导的安徽和县乌江合作社*《1933年及1942、1943、1944、1945本行营业计划》,上海档案馆馆藏,档案号:Q275-1-449。。

从1931年起,商业银行农贷渐成风气。是年,上海银行以2万元搭放于华洋义赈会指导的河北农村信用合作社*吴湘湘:《民国百人传》第4册,传记文学出版社1982年版,第17页。。此后,不仅该行连续举办并不断扩大规模,其他商业银行亦相继办理。1934年后,参加银行日渐增多,遂组团行动,如上海、金城、交通、浙江兴业、四省农民等5行组织陕豫晋棉业产销合作银团*《金城银行二十三年份营业报告》,《大公报》1935年3月28日。,1935年进而由上海、金城、交通、四省农民、浙江兴业、四行储蓄会、中南、大陆、国华、新华等10家银行组成中华农业合作贷款银团*重庆市档案馆:《中华农业合作贷款银团史料二则》(二),《档案史料与研究》1999年第1期。。银团成员大部分为商业银行。

商业银行中,以上海、金城、中国三行最为重要。上海银行于1933年特设农业合作贷款部,并于南京、郑州、长沙设分部,1931—1934年农贷总额达5729795元,农贷历年年终结余累计2777075元,放款种类包括运销合作、信用合作、农仓、农民抵押贷款所、耕牛会等。金城银行1928—1934年农贷历年年终结余累计3130866元,包括农业农产品放款和小本农业贷款。中国银行于1933年在总管理处成立农业放款委员会,1932—1934年农贷总额99840774元,农贷历年年终结余累计42121819元,包括农产抵押放款、农民小额押款、合作社放款等*许永峰:《20世纪30年代中国“商资归农”问题研究》,中国社会科学出版社2012年版,第112、117、120页。。

(四)现代农业金融支持体系的“社会主导性”

现代农业金融支持体系的“社会主导性”表现在量和质两方面。

首先,从农贷比例看:商业金融相对政策性金融占绝对优势;政策性金融中,地方金融相对国家金融占明显优势。这里先说明一下进行量化分析何以把合作金融这一要素排除在外。据1934年22省871县农民借款来源之调查,合作社借款占2.6%,银行借款占2.4%*《民国二十三年各省农村金融概况》,中央农业实验所:《农情报告》第2卷第11期,1934年,第70页。。表面上,合作金融略占优势。但事实上,合作社自集资金(社员股金、社员储蓄存款和公积金)极为有限。以1934年河北信用社为例,全省1251社,资金总额664231元,其中自集资金171505元*《民国二十三年度赈务报告书·农利股报告》,《中国华洋义赈救灾总会丛刊》甲种第43号,第36页。,仅占25.8%。易言之,其大部分资金来源于社外指导机关和银行。故此处仅分析商业金融和不同层次的政策性金融。样本选取营业报告有农贷分类统计的5家代表性银行,年份则选取统计标准一致且数据完全的1933、1934年(见表1)。

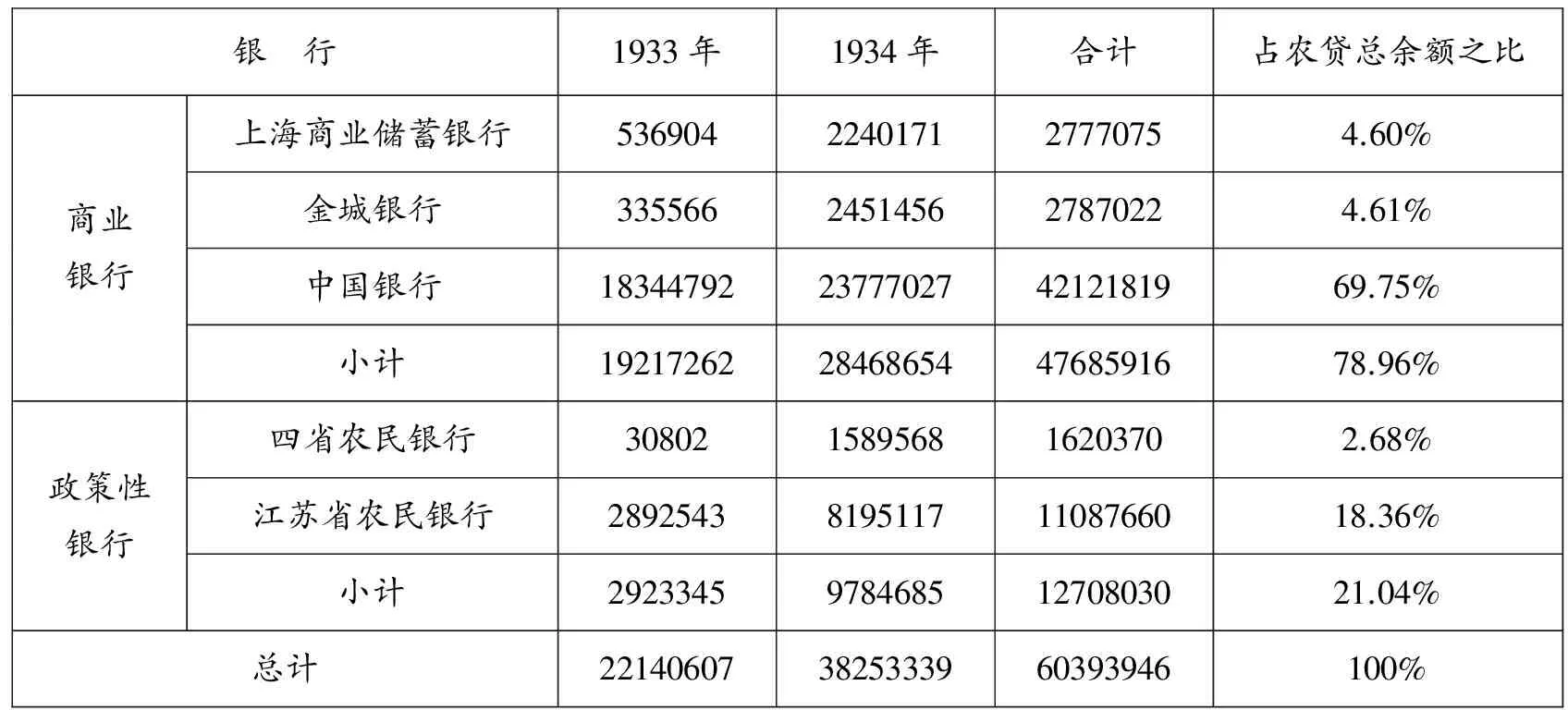

表1 1933、1934年商业银行和政策性银行农贷年终余额及占比统计*上海商业储蓄银行数据来自中央银行经济研究处编:《中国农业金融概要》,第258页。中国人民银行上海市分行金融研究所编:《上海商业储蓄银行史料》,上海人民出版社1990年版,第595页。金城银行1933年数据出自中国人民银行上海市分行金融研究室编:《金城银行史料》,第368页;1934年数据据《金城银行二十三年份营业报告》(《大公报》1935年3月22日、25日)、《四年来银行资金流入农村鸟瞰》(《银行周报》第20卷第29期,1936年,第11页)中相关数据计算。中国银行数据出自《中国银行廿三年度营业报告》,《申报》1935年3月31日。江苏省农民银行数据出自《民国二十五年江苏省农民银行业务报告》,《银行周报》第21卷第21期,1937年,第25页。(单位:元)

由表1可知,3家商业银行和2家政策性银行农贷余额2年合计数占比分别为78.96%和21.04%。这一结论与时人的估计大致相当。如慕桀估算1934年各银行农贷总额为6921.2万元,其中商业银行5000万元,占72.24%;政策性银行1921.2万元,占27.76%*慕桀:《新币制策动的银行农村放款》,《申报》1937年3月22日。。另以1934年陕豫晋棉业产销合作银团为例,因放款总额由5行平均分担,故4家商业银行承担了其中的80%*《申报》1935年3月23日。。可见,商业金融相对于政策性金融占有绝对优势。

由表1还可以看出,在政策性银行内部,四省农民银行和江苏省农民银行农贷余额1933年、1934年合计数占比分别为2.68%和18.36%。可见,地方金融反而远超国家金融。

其次,国家对农业金融各支持要素介入极为有限。政策性金融方面,全国农业金融机构尚未建立。合作金融方面,中央的主要举措为通过了一部《合作社法》,尚无合作行政、合作指导等配套制度,合作金融中上层组织的构建更谈不上;在合作社推动主体中,政府仅为多元主体中的一元。商业性金融方面,政府虽然于1934年颁布了《储蓄银行法》,规定储蓄银行农业放款不得少于其存款总额的五分之一*《储蓄银行法》,朱斯煌编:《民国经济史》,第552页。,但并未规定任何监督及保障措施。

二、1935—1940:国家主导的合动期

1935年3月的全国合作事业讨论会是现代农业金融支持体系进入新阶段的转折点。“合作资金”为其主要议题之一。大会最终通过了政府对于农村合作贷款应注意各点和应采取方针,指出“凡商业银行从事农村贷款者应予以保障并规定奖励及支配之办法”,议决由政府起草农业银行条例及合作银行条例,并修正通过了农村复兴委员会代表王志莘提出的《合作金融系统案》*金观甫等编:《全国合作事业讨论会汇编》第2编,台北文海出版社1987年版,第225—227、154—159页。。规范商业性金融、建立合作金融系统、成立政策性农业金融机构成为与会者的共识,也成为会后现代农业金融制度发展的基本思路。

(一)政策性金融的迅速发展与业务调整

全国政策性金融迅速发展。首先,两个全国农业金融机构相继设立。1935年4月,四省农民银行改组为中国农民银行。6月,《中国农民银行条例》颁布,规定该行农贷业务为:对农民合作社及合作社联合社、农业发展事业、水利备荒事业之放款,经营农仓,对农产、农具改良之放款,动产不动产抵押放款及保证信用放款等;放款期限最长5年。1935—1940年历年农贷余额累计465061677元*中国人民银行金融研究所编:《中国农民银行》,第331、141、148页。。1936年9月,农本局成立,设农产、农资两处,分别办理农仓和县市合作金库。1938年,两处合并为业务处,并增设农业调整处,从事农田水利、一般农业生产、农产运销和农业改良等贷款*《两年来的农本局》,《大公报》1939年11月28日。。1937—1940年历年农贷余额累计55877865元*姚公振:《中国农业金融史》,第332、323、208、240—241页。。

其次,国家行局兼办农贷业务。中国、交通二行经1935年国民政府增资改组,业已成为国家银行。1935—1941年,前者农贷总额260717000元,后者历年农贷余额累计62626440元。邮政储金汇业局于1935年在苏浙皖湘等省试办农贷,并订立《农产抵押放款章程》*姚公振:《中国农业金融史》,第247—249、251页。。1937年8月,国民政府颁布《四行内地联合贴现办法》,规定四行应办理农产品抵押贷款*重庆市档案馆、重庆市人民银行金融研究所合编:《四联总处史料》(中),档案出版社1993年版,第344—345页。,农贷成为四行法定业务。从1940年起,中央信托局亦开始举办农贷,当年贷款余额10976000元*姚公振:《中国农业金融史》,第332、323、208、240—241页。。

地方政策性金融亦有发展。主要表现为地方银行兼办农贷。之前已办理农贷的3家地方银行中,浙江地方银行成绩最为突出,1936年12月—1940年8月农贷额达30498743元*姚公振:《中国农业金融史》,第332、323、208、240—241页。。1935年3月、1938年6月,国民政府相继颁布《地方省银行领用或发行兑换券暂行办法》和《改善地方金融机构办法纲要》,以发行或向四行领用兑换券及辅币为条件要求地方银行办理农贷。1940年1月又颁布《县银行法》,规定县银行放款应包括“农林工矿及交通事业生产用途”*《县银行法》,朱斯煌编:《民国经济史》,第572页。。遂有多家地方银行新增此项业务。如安徽地方银行(1936年起)、湖北省银行(1936年起)、福建省银行(1936年起)、富滇新银行(1937年起)、湖南省银行(1938年起)、广东省银行(1938年起)、江西裕民银行(1938年起)、四川银行(1939年)、甘肃省银行(1939年)等。

其次,新设地方农业金融机关。本期新增者为广西省农民银行。该行成立于1937年初,农贷业务包括信用放款、动产不动产抵押放款、青苗放款、农林生产放款和小本放款等,以农民借款协会为放款对象,放款期限最长3年。1937—1939年上期共发放6509467元*姚公振:《中国农业金融史》,第332、323、208、240—241页。。1940年6月该行被广西省银行合并。不过,无论新增行数抑或农贷成绩,在本期尤其是全面抗战开始后,地方农业金融机构均已明显滞后。

在政策性金融多元发展的情况下,为避免重复冲突,国民政府进行统筹调整。1939年10月改组四行联合办事总处,年底增设“农业金融处”,旨在农贷方面“集中力量,调整机构,扩充资力,齐一步伐。”*《大公报》1940年2月6日。并增设农贷审核委员会和农业金融设计委员会。次年初,该处通过《二十九年度中央信托局、中国、交通、农民三银行及农本局农贷办法纲要》,对当年五行局农贷额按15%、25%、15%、35%、10%的比例进行划分,并规定了联合办理和分区办理的方式*《四行总处理事会通过扩大农贷办法纲要》,《大公报》1940年3月4日。。

(二)商业性金融的整合、收缩及退出

1936年,商业银行农贷开始改变自发状态,进入由国民政府统一擘划及协助阶段。关键性制度安排为农本局的设立。

农本局设立主要是“鉴于一般农业金融机关及商业银行办理农贷之缺点,未能发挥农贷之任务”*林和成:《民元来我国之农业金融》,载《民国经济史》,第109页。,故采取由实业部发起各银行参加的组织方式。人事方面:理事会23人,其中商股理事12人,实业部选派11人。资本方面:有固定资本、合放资金和流动资金3种。固定资本由政府于每年初拨付200万元,合放资金由各参加银行于每年初合缴600万元,均以5年为期,流通资金由银行农贷团与农本局协定。业务方面:盈亏由政府负责;农本局对参加“合放资金”之各行提供各种保证与方便,如保本保息,发给银行合放资金凭证(可抵押或转让),合放资金数可列入银行法定农业贷款,银行可参与分红;对于“流动资金”,由农本局为银行介绍农产品抵押或再抵押借款业务,放款办法由各行自订*《农本局组织规程》,《南京市政府公扱》第167期,1936年,第29—31页。。成立第一年,有30家银行参加,绝大部分为商业银行,合放资金600万元,由各行按储蓄存款1%分摊认定。

农本局的设立对于商业银行农贷具有十分重要的意义。一是将银行农贷整合于政府行为之中,既可保障商资的安全和利益,亦可克服商资为营利而背离农村金融需求的弊端。二是由政府充当银行与农村的中介,使银行农贷中诸如手续繁琐、开支巨大、途径茫然等困难得以克服。

但是,农本局成立未能改变商业银行日渐收缩农贷直至完全退出的趋势。1935—1936年,上海银行农贷年终余额分别为278万元、133万元*《吴秀生关于抗战前农业金融及信用合作社概况的报告》,《中华民国史档案资料汇编》第5辑第1编财政经济(7),第360页;《上海商业储蓄银行史料》,第600页。,金城银行分别为6847737元、5114094元*1935年数据根据《金城银行民国廿四年份营业报告》(《银行周报》第20卷第18期,1936年,第19—20页)、《四年来银行资金流入农村鸟瞰》(《银行周报》第20卷第29期,1936年,第11页)中相关数据计算。1936年数据根据《金城银行民国二十五年度营业报告》(中国银行经济研究室编:《民国二十六年全国银行年鉴》,台北文海出版社1987年版,第1090—1093页)中相关数据计算。。均呈下降趋势。1937年淞沪会战结束后,南京政府西迁,各行“合放资金”遂未继续如数按期缴付*陈岩松:《中华合作事业发展史》,台北商务印书馆1983年版,第322页。,同时在原农贷区域的农贷活动亦多停办。商业性金融作为现代农业金融支持的一大要素自此淡出。

(三)省市、县市合作金库的建立和发展

合作金融进入中层组织即省市、县市合作金库的建立发展期。

合库建设首先从省级开始。1935年4月,军事委员会委员长南昌行营颁布《剿匪区内各省合作金库组织通则》。这是国民政府第一部合作金库组织法。该通则以豫鄂皖赣四省为范围,规定省合库资本仅限于政府、合作社暨合作社联合社,同时与中国农民银行保持联系。是年冬,其适用范围扩大于四省之外。四省虽着手筹设,但“因地方政府认识不足,合作社资力又较薄弱,有关银行更态度冷淡,进展遂见迟缓。”*陈颖光、李锡勋:《合作金融》,第12—13页。1936年11月,四川省合库首先成立,1937年4月,江西省合库成立,截至1940年底前,相继成立的还有浙(1939年11月)、闽(1940年5月)、桂(1940年11月)等3省库*寿勉成:《我国合作金库之沿革与将来》,朱斯煌编:《民国经济史》,第18—19页。。

与筹建省合库同时,亦开始酝酿中央合作银行。1935年冬,全国经济委员会拟从皖赣湘鄂四省水灾赈款中拨1000万元作为该行资本,立法院“研究以合作原则解决今日中国农村资力问题”之特别委员会主张由中央银行筹设全国合作银行,隶属经济委员会。但本阶段并未付诸实施。

1936年12月后,合作金库建设重心转移至县市一级。其时,实业部颁布《合作金库规程》,首次以立法形式对全国合作金融系统进行设计。主要内容有:合库依《合作社法》合作社联合社之原则组织;分中央、省市、县市三级;中央和省合库均由下一级合库和同级合作社联合社认股,直隶行政院之市合库、县市合库由各该区域内信用社及各种合作社联合社认股;试办期,其他机构可认提倡股并担任理监事,随着合作基础巩固,提倡股逐步收回、理监事逐步退出;各级合库组织由下而上,业务由上而下*《合作金库规程》,《中华民国史档案资料汇编》第5辑第1编财政经济(7),第349—352页。。在这一制度框架下,县市合库建设成为首要任务。

县市合库的首先推动者和主要推动者为农本局。该局以普设县合库为中心工作之一,预计由县而市,由县市而省,由省而中央,“历时五年以上,方能使组织完善、基础稳固。”*《实业部筹设全国合作金库》,《大公报》1937年2月16日。1937年4月,在山东寿光成立第一个县合库,同年5月、6月,河北定县、山东济宁合库相继成立,随后,安徽芜湖、宣城、江西九江、进贤、湖南攸县、茶陵、安仁、岳阳、湖北寿阳及南京等县市合库先后成立。1939年底达到顶峰,已成立128库,正筹设40余库。1940年,因五行局对农贷款项比例和农贷区域进行分割,“过去推行合作金库最具历史之农本局至是一蹶不振”*陈颖光、李锡勋:《合作金融》,第14—19页。。此外,川赣浙三省合库及赣省合作行政机关自1938年,中国农民银行和陕豫等省合作行政机关自1939年,亦相继开始推动。1940年底全国达356处*寿勉成:《我国合作金库之沿革与将来》,朱斯煌编:《民国经济史》,第19页。。

(四)现代农业金融支持体系的“国家主导性”

其一,从农贷比例看:政策性金融相对其他金融占绝对优势;政策性金融中,国家金融相对地方金融占绝对优势;国家金融中,中国农民银行农贷相对其他银行渐占优势。量化分析应分阶段进行。1935—1936年,因尚无合作金库贷款,故只比较商业性金融和政策性金融以及政策性金融内部的各类型金融(见表2);1937—1940年,因商业性金融退出,合作金库业已运行,故只比较合作金融和政策性金融以及政策性金融内部的各类型金融(见下页表3)。

表2 1935、1936年商业银行和政策性银行农贷年终余额及占比统计*江苏省农民银行数据出自《民国二十五年江苏省农民银行业务报告》,《银行周报》第21卷第21期,1937年,第25页。中国农民银行数据出自中国人民银行金融研究所编:《中国农民银行》,第141页。中国银行数据出自《中国银行1935年度营业报告》,中国第二历史档案馆编:《中华民国史档案资料汇编》第5辑第1编财政经济(4),江苏古籍出版社1994年版,第427页;《中国银行民国二十五年度营业报告》,《民国二十六年全国银行年鉴》,第1047页。(单位:元)

从表2可知,1935—1936年,两大类银行农贷额占比分别为19.72%和8.34%、80.28%和91.66%。表明政策性金融占绝对优势,且呈上升趋势。政策性金融内部,中国农民银行和中国银行分别占8.54%和15.23%、51.54%和56.33%,合占60.08%和71.56%,江苏省农民银行占20.20%和20.10%。表明国家金融占绝对优势,且呈上升趋势;国家银行中,中国农民银行相对中国银行占比处于劣势,涨幅却远高于后者。

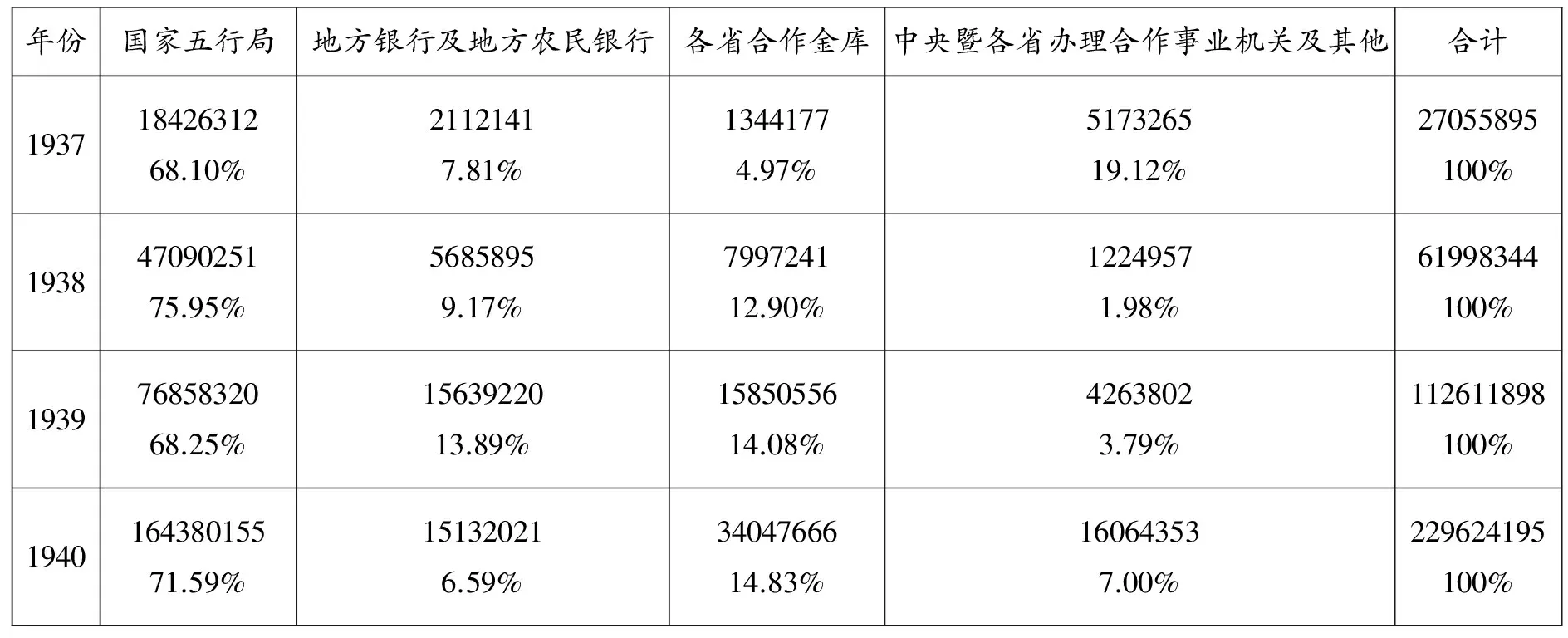

表3 1937—1940年各类合作贷款机关合作贷款结余数之分配*郑厚博:《中国合作金融之检讨》,《中国供销合作社史料选编》第3辑,第580页。讹误已改正。

从表3可知,1937—1940年间,各省合库农贷比例虽逐年上升,但仅占总额的4.97%—14.82%,地位微乎其微;国家五行局、地方银行及地方农民银行以及绝大多数办理合作事业机关(政府部门)发放农贷均属政策性金融,其比例占绝对优势,且合作金库多由中农行、农本局及各省合作行政机关辅设,故政策性金融占比更大。政策性金融中,国家五行局农贷比例在68.10%—75.95%间,地方银行及地方农民银行农贷比例在6.59%—13.89%间,前者的优势显而易见。另据统计,同期中农行历年农贷占比分别为53.98%、47.50%、42.50%、42.61%,而中国银行分别为11.64%、19.02%、13.30%、11.48%*赵之敏:《论我国今后农贷政策》,《中央银行经济汇报》第5卷第11期,1942年,第34页。,前者已远远超过后者。总之,以中国农民银行为核心由国家五行局共同主掌农贷的格局已基本形成。

其二,国家对农业金融各支持要素的干预力度明显增强,但农业金融支持体系仍具有过渡性特征。政策性金融方面,国民政府不仅设立了两个全国性农业金融机构,并敦促国家行局开展农贷,以国家信用为后盾支持地方银行开展农贷,还颁布《各省市办理合作贷款要点》《扩大农村贷款范围办法》等,从增加农贷种类、扩大放款对象范围、提高放款数额等方面完善农贷业务,进而对政策性农贷进行统一调整;商业金融方面,由农本局“统制”商业银行农贷;合作金融方面,由中央进行宏观制度设计,且农本局、中国农民银行及地方政府对推动各级合库有主要或重要作用。农业金融支持体系的国家性已开始凸显,但是,政府在1937年前对商业银行农贷的干预偏于协调协助而非严苛管制,政策性农业金融业务直至1940年底仍为5家国家行局分散经营,而合作金融系统在法律上仍然遵循合作原则和自下而上的组织程序。易言之,该体系正处于“社会主导的合动”向“国家统制”的过渡期。

三、1941—1949:国家统制期

1941年后,现代农业金融支持体系的演变主要表现为政策性金融专门化和中央合作金库建立及合作金融政策化。

(一)政策性金融的专门化

1941—1942年间,中国农民银行先后接管农本局和中央、中国、交通三行局的农贷业务,实现了全国性农业金融机构的一元化。农行与农本局同为全国性农业金融机构,业务分工不明,特别是自1939年农行辅设县市合库后,双方矛盾更加突出,在西康因相互竞设曾“发生争执,掀起轩然大波”*陈颖光、李锡勋:《合作金融》,第18 页。。1941年1月,农本局农贷业务移交农行。次年5月,四联总处又通过《中、中、交、农四行业务划分及考核办法》,实行四行业务专业化。农贷业务由中农行专责办理,具体包括农业生产贷款与投资、土地金融、合作事业放款、农业仓库信托及农业保险、吸收储蓄存款等5项。同时要求“中交两行及中信局现有之农贷业务,应逐渐收缩,移归农民银行接收办理”*四联总处秘书处编:《四联总处重要文献汇编》,四联总处秘书处1947年版,第341—343页。。7月,农行接收县市合库共180处,其中三行局分别移交32处、32处、29处,川浙赣三省库分别移交71处、15处、1处;连同原有之154处(农行原辅设72处,接收农本局82处),合计334县库,加上4省库1市库,共计339库,占全国合库总数(460库)的三分之二以上*陈颖光、李锡勋:《合作金融》,第23 页。。8月底,接管三行局贷款本息298529136元、农贷区域299县市、农贷机构112所、农贷人员772人*林和成:《民元来我国之农业金融》,载《民国经济史》,第112页。。

期间,中国农民银行又增办土地金融业务。1936年该行曾于江西南昌试办农民土地抵押放款,但每社员最高贷额30元,成效甚微*中国人民银行金融研究所编:《中国农民银行》,第139、165页。。1940年1月五行局《农贷办法纲要》虽将佃农购置耕地贷款列为农贷种类之一,实则并未进行。同年4月,蒋介石手令财政部从速设立土地银行或由中国农民银行兼办土地银行业务,嗣后决定采取后一种办法。1941年4月,该行依照于当年3月政府颁布的《中国农民银行兼办土地金融业务大纲》,设土地金融处并正式开始经营土地金融业务*中国人民银行金融研究所编:《中国农民银行》,第139、165页。。9月,修订《中国农民银行条例》增列此项业务,同月颁布《中国农民银行兼办土地金融业务条例》,规定了照价收买土地、土地征收、土地重划、土地改良和扶持自耕农等5种放款业务,并准发行土地债券*《中国农民银行条例》、《中国农民银行兼办土地金融业务条例》,载《中国农民银行》,第338—339页。1943 年,又增加乡镇造产和地籍整理2种放款。。

此后直至中央合作金库成立以前,中国农民银行成为兼营长、中、短期农贷业务的唯一的全国性农业金融机构。加以国家银行专业化前后,四联总处先要求“同一县区不宜有两个或两个以上金融机构办理农贷”,县银行“一律缓办农贷”,继而规定全国农贷“由本处统筹策划,……如县银行亦欲办理农贷”,“应由县银行径与各县承贷行局洽商划分办法”*四联总处秘书处编:《四联总处重要文献汇编》,第230页。,实际上,地方银行的农贷业务一定程度上业已归于国家银行进而归于中国农民银行了。

从1941年至1947年,中国农民银行历年农贷结余额分别为22038万元、68203.7万元、152747.4万元、271453.4万元、512556.6万元、4952831.7万元、89092655.6万元;土地金融贷款余额1941年为2800万元,1943年为6400万元,1946年为780000万元,1947年为5760000万元。分支机构1941年为114处,到1947年下半期达278处*中国人民银行金融研究所编:《中国农民银行》,第149、162、168—169、41页。。

(二)中央合作金库建立及合作金融的政策化

农本局解散后不久,合作金融系统的组织程序发生逆转,即进入自上而下的高级合作金库的建立时期。1943年9月和次年3月,《合作金库条例》及其《施行细则》先后公布。相比《规程》,主要变化有:一,合库层级改为中央及其各省市分库和县市两级。二,中央合库改为公营与合作混合制,主要为公营性质。总资本6000万元中,国库和国家银行出资5000万,余由各省市政府、合作社及其相关机构认购;理事25人及监事11人中,中央政府分别选派13人、6人,余由各认股单位选出(1944年12月财政社会两部实际选任22人、10人)。三,合库建立程序改为复合式,中央合库及其省市分库则由上而下,县市合库则由下而上。四,中央合库对县市合库的组织及业务有直接监督指挥权*《合作金库条例》、《合作金库条例施行细则》,朱斯煌编:《民国经济史》,第559—562页。。在这一制度框架下,中央合库无疑被政策化了,且其建立成为当务之急。

1945年12月7日,中央合库第一次理事会召开。次年4月、8月,国家资本5000万元和专款100亿元先后到位。11月1日,中央合库成立*《中央合作金库工作概况》,《中国供销合作社史料选编》第3辑,第590—591页。。

之后,该库一面迅速发展分支库,一面积极开展业务。截至1948年6月,业务区域达25省,设分库14处、支库20处、分理处26处,合计60处,除因战事暂撤6库外,实有54库,另有9处正在筹设,并设30处临时流动站。1948年上半期业务成绩亦属可观:辅导合作社3928社;辅设县市合库83处;存款23381亿元;贷款总额50204.26亿元,余额28348.86亿元,其中,一般合作贷款贷出8882.86亿元(余额4202.59亿元),农业合作贷款贷出16711.15828亿元(余额16653.08118亿元),特种贷款贷出1548.03亿元,普通贷款贷出余额5887.08亿元;汇兑包括汇出161248.09亿元、汇入166934.83亿元;信托包括委托采购3694.28904亿元、委托运销1209.33054亿元、投资事业326.31329亿元、代理保险保额2616.4175亿元*《中央合作金库三十七年上半年业务报告》,中国第二历史档案馆编:《中华民国史档案资料汇编》第5辑第3编财政经济(3),江苏古籍出版社2010年版,第2—17页。。

与高级合作金融组织类似,基层合作社同样走向政策化。1940年8月,《县各级合作社组织大纲》规定:县各级合作社组织包括县合作社联合社、乡(镇)合作社和保合作社三级,从乡(镇)合作社入手逐渐普及各保合作社,以每保一社每户一社员为原则,并规定保合作社除非因“与他社合并”“破产”“解散之命令”不得自行解散,社员非合作社解散不得出社*《县各级合作社组织大纲》,王世颖、林嵘:《合作法规》,大东书局1947年版,第22—24页。。此后,组织合作社完全成为一种政府行为。到1948年10月,全国已有合作社168864社,其中乡镇保合作社及联合社95506社,一般合作社及其联合社70358社*中国供销合作社史料丛书编辑室编:《中国供销合作社史料选编》第3辑,第469页。。

(三)现代农业金融支持体系的“国家统制性”

首先,现代农业金融支持体系的组织系统较前更为简明完备。体系中仅包括政策性金融和合作金融两要素,而组织上,前者为中国农民银行及其分支行,后者为中央合作金库及其省市分库、县市合作金库和合作社及联合社。

其二,现代农业金融支持要素的性质趋于政策性一元化。中央合库自成立之日,已然具有国家金融机构的性质,成立之后,自然成为执行国家政策的工具。该库成立一周后,四联总处第327次理事会就议定,该库总经理可列席四联总处理事会议,并得派有关主管人员参与其普通业务及农贷小组委员会,该库所有业务受其监督指导*四联总处秘书处编:《四联总处重要文献汇编》,第352页。。从而将该库的农贷业务与中国农民银行一起置于四联总处的统一指挥之下。农贷资金缺口,二行库均可向中央银行转抵押并透借。农贷计划由四联总处根据二行库计划草案合并修订,如《1948年度农业、土地金融贷款计划》确定当年农贷总额为15万亿元,其中中农行12万亿元,中合库3万亿元*四联总处秘书处编印:《三十七年上半年农贷报告》,1948年,第21、20页。。业务分工上,前者以各类合作为主,后者以农业改良为主;前者办理农业短期贷款,后者侧重农业长期贷款。实际运作中,二者大多可相互配合,虽在粮食、棉花、食糖、蚕桑、烟叶、茶叶、渔业等农业生产贷款和农田水利贷款及农业副业贷款等方面,业务有重叠现象*《中华民国史档案资料汇编》第5辑第3编财政经济(3),第633—649页。,但四联总处在“如何分别贷款性质及贷款地区,以便分工合作,相辅相成之处”尽量“预为核定”*四联总处秘书处编印:《三十七年上半年农贷报告》,1948年,第21、20页。。易言之,现代农业金融形式上的两种支持要素已经同质化。

四、演化逻辑:困境与选择

国民政府时期中国现代农业金融支持体系经历了社会主导的合动——国家主导的合动——国家统制三个时期。这一演变轨迹有其内在的运行逻辑。

1927—1934年间,支持要素多元发展是农村危机背景下各主体利益选择的结果。在世界经济危机影响下,中国农村危机急剧深化,典型症状为金融枯竭,表现为农户普遍负债,传统金融机构衰落,高利贷盛行甚至告贷无门等。在此背景下,金融救济被视为救治农村的不二法门。农民加入合作社的直接动机是为了获取低利资金;政府发展政策性金融既有实现民生主义的经济动因,更有“根本”解决共产党农村革命以缓减统治危机的政治目的;商业银行向农村输血固然与社会舆论呼吁、政府法令要求及自身社会责任感觉醒有关,亦因都市游资充斥无法宣泄的处境所迫。

而“社会主导”主要缘于中央对地方和社会的控制力不足,尤其是国家金融力量不足。初期中央有权控制财政的省份仅有苏浙皖赣,直至1934年,国民政府直接控制的中央、农民二行及省银行的资产在全国银行业中不过占18.2%*[美]帕克斯·M·小科布尔著,蔡静仪译:《江浙财阀与国民政府(1927—1937年)》,南开大学出版社1987年版,第140页。。此外,合作金融难以自立,与农民经济普遍贫困、知识普遍匮乏直接相关,这也是日后合作金融发展维艰乃至最终被政府统制的重要原因。

1935—1940年间,之所以形成国家主导的合动格局,一方面是由于合作金融和商业性金融面临发展困境需要国家介入。合作社数量激增,分布日广,迫切需要建立独立的合作金融系统,使上下组织业务专属往来。而合作社自身基础薄弱,客观上有赖于国家层面的制度设计和金融助力。商业性金融涉足农村虽有积极效果,但亦存在诸多缺陷:在银行则有投资风险大、运行成本高之虞;在农村则因贷款数额小(占农民借款来源的不5%)、期限短(数月到1年)、手续繁导致贷款成本增高,加以贫困地区无人问津,贫苦农民被拒门外,使农村资金需求难以满足,而银行直接插手合作社之组织与指导又妨害了合作社的健康发展。既要保证商资安全又要规避其农贷缺陷,客观上亦需由政府创设适宜的制度环境。而抗战全面爆发后,商业性金融退出,客观上又助推了国家对农业金融更有力的干预。

另一方面,更重要的原因则是国家和社会对统制经济政策情有独钟且国家初具统制实力。一战以来风靡世界的统制经济思潮在1930年代已初得到国内普遍认同。学者们纷纷引介德、美、苏等国经验并主张中国仿行。政界要人对其更有极高期望,认为首可“反抗帝国主义侵略”,次可“安定民生”*吴醒亚:《到经济建设之路》,上海市社会局1935年版,第176页,;“经济的极权实施了,政治的极权自有办法”*罗敦伟讲,彭家礼记:《中国统制经济问题》,《实业部月刊》第1卷第1期,1936年,第17页。。1933年,国民政府设立全国经济委员会作为经济统制的最高权力机关。1935年全国合作事业讨论会即以“统制合作”为主旨。全面抗战期间,国民政府以“抗战建国同时并进”为基本方策,认为“经济建设应以军事为中心……本此目的,以实行计划经济”*《中国国民党抗战建国纲领》,《每周评论》1938年第1期,第29页。;“经济建设,于争取抗战胜利之进程中,即应奠定将来之立国基础。职是之故,允宜实行计划经济。”*张士杰、中国第二历史档案馆:《国民党政府经济部关于战时经济建设的工作报告(上)》,《民国档案》1989年第3期。而战争环境客观上又“强化了政府控制经济和社会的合法性”*李顺毅:《民国时期合作金库研究(1935—1949年)》,南开大学博士学位论文,2012年,第151页。,可见国家加强对农业金融支持体系的干预在政策取向上是必然的。施行经济统制,金融是基础和关键。1935年,国民政府运用政权力量完成了四行二局的国家金融体系,并利用“白银风潮”控制“四小行”,次年,官方银行已持有银行业总资产的72.8%*[美]帕克斯·M·小科布尔著,蔡静仪译:《江浙财阀与国民政府(1927—1937年)》,第140页。;1935年11月,施行法币政策,统一发行并准备集中,到当年12月底中央、中国、交通三行的现金准备(金银外汇)已达43281.8万元,次年10月下旬进而增至61061.4万元*(国民政府)财政部钱币司:《法币施行后一年来之经过》,《中央时事周报》第5卷第46期,1936年,第17、24页。,从而为加强国家干预奠定了物质基础。

1941—1949年间,相对于国家银行专业化实为政策性金融的内部整合而言,农业金融支持体系由国家统制更典型的表现是合作金融政策化。

合作金融异化,一方面是因自下而上的合作金融系统建设陷入现实困境。到1940年底,离农本局原定5年完成合作金融纲的目标尚十分遥远。特别是受太平洋战争及通货膨胀影响,国民政府自1942年要求各行局办理农贷以“紧缩放款”和“直接增加农业生产”为原则,银行亦不愿辅设,合库资金遂几乎断绝,旧库业务维艰,新库难以成立。

另一方面,政府及社会的集体意向为进一步加强国家统制力度。建设合作金融系统所遭遇的困境被归因于自下而上构建合作金库系统的《合作金库规程》。寿勉成列其四弊,即“进度迟缓,不合需要”;“法规事实两相矛盾”;“业务单调,资金短绌”;“各个独立,难期健全”*寿勉成:《我国合作金库之沿革与将来》,载《民国经济史》,第19—20页。。 1941年全国合作会议关于修订《规程》并取而代之以自上而下推进合作金融系统的议案有20余件。《合作金库条例》及依之成立的中央合库及其分支库正是合作金融乃至合作事业政策化的产物,亦即“以计划化的合作金融配合计划化的合作事业”*朱斯煌编:《民国经济史》,第22页。的产物。

纵观国民政府时期中国农业金融支持体系的嬗变过程,要素种类、各要素的地位乃至个别要素的性质不同程度地发生了变化。商业性金融一度占主导地位,却弊端种种,且具有临时性、不稳定性,当政策性金融发展起来便逐步让位,当环境变化后又迅疾抽离;合作金融先天不足,困境重重,最终被政策化;政策性金融则不断强化直至成为农业金融支持体系的基本属性。体系变迁经历的三个阶段,总体上反映出“社会化”到“国家化”的趋势。而其具体演进与不同阶段各主体的发展困境及认知选择,尤其是国民政府经济统制的治国思想密切相关。

“Socialization”to“Nationalization”:theEvolutionoftheModernAgriculturalFinancialSupportingSysteminChinaduringthePeriodofNationalGovernment

XU Yong-feng1ZHANG Wei2

(1.Institute of History and Tourism Culture, Shanxi Datong University, Datong 037009,China;2.Institute of Marxism, Taiyuan University of Technology, Taiyuan 030024,China)

During the early period of National Government,the modern Agricultural financial supporting system in China once contained three kinds of elements:commercial finance,cooperative finance and political finance. After that, the elements’ kinds, the statuses or the natures of some elements changed in different degrees in about 20 years. The three stages of the social-dominated common action, the nation-dominated common action and the national control reflected the trend of “Socialization” to “Nationalization”. The evolution was associated with the development dilemma and cognitive selection of each subject , especially National Government’s thought of managing state of economic control.

commercial finance;cooperative finance;political finance;socialization;nationalization

K26

A

1005-605X(2017)06-0126-11

[本文为国家社科基金项目“华北农村合作社研究(1923—1949)”(14BZS045)的阶段性成果。]

许永峰(1969- ),女,山西阳高人,山西大同大学历史与旅游文化学院副教授,历史学博士;张 玮(1969- ),女,山西临汾人,太原理工大学马克思主义学院教授暨山西大学近代中国研究所兼职研究员,历史学博士。

责任编辑:方 英