金融脆弱性与货币政策新框架选择

2017-12-06舒长江

■舒长江,罗 静

金融脆弱性与货币政策新框架选择

■舒长江,罗 静

金融脆弱性;货币政策;宏观审慎政策;央行沟通

一、引言与文献回顾

在过去的很长一段时间里,中央银行货币政策传导渠道主要通过商业银行的信贷渠道。后来随着资本市场规模的不断扩大,资本市场功能的不断健全,央行的货币政策传导渠道不再是来自商业银行单一的信贷渠道起作用,资产价格传导渠道越来越重要,使得传统仅盯物价稳定的货币政策面临越来越多的挑战。纵观历史上发生的数次危机,例如1929年美国经济大危机、20世纪90年代日本楼市泡沫危机、1997年亚洲金融危机、2008年由美国次债危机引发的全球金融危机,不难发现,每次经济危机的背后都伴随着物价相对稳定,资产价格的巨幅波动。资产价格的大跌,加速了金融机构资产负债表的恶化,容易引发金融脆弱性。Marshall(1998)研究表明,股票价格的波动加剧了经济危机发生的概率。Danielsson and Zigrand(2008)建立了多资产定价均衡模型,研究表明,杠杠率过度加大与搭便车行为是金融系统性风险产生的原因,进而说明金融脆弱性的重要诱发因素来自资产价格波动。Wilson(2002)利用事件分析法,归纳总结了发生在美国早期历史上的四次主要的金融危机与股票市场崩溃的本质,发现资产价格的暴跌往往是银行危机发生的重要前兆。郑庆寰(2009)研究表明,房地产价格与金融脆弱性之间存在明显的正反馈机制。张睿锋(2009)在传统的信贷扩张资产价格泡沫模型上引入杠杆比率进行了拓展,分析表明高杠杆率会使银行获得超额的信贷收益,但同时也会导致资产泡沫的形成以及投资者违约概率的上升。王晓明(2010)基于我国1998年1月~2009年6月的月度数据实证分析银行信贷和资产价格的顺周期关系,并将企业外部融资额外成本作为银行信贷与资产价格之间的枢纽,来研究二者之间微观作用机理和互动强化机制。研究表明,资产价格大幅度上涨和下跌的主要原因在于银行信贷资金过度介入股票市场和房地产市场。马亚明、赵慧(2012)利用SVAR模型,基于国内2003年1月~2011年12月月度数据,从热钱流动视角研究了资产价格波动的本质,研究发现,热钱流动通过影响我国外汇占款,降低了我国货币政策的独立性,增加了金融脆弱性。文凤华等(2012)建立向量自回归模型研究发现,房地产价格波动与金融脆弱性存在着双向的格兰杰因果关系。张玉(2014)依据债务紧缩理论和金融脆弱性理论,揭示了资产价格波动与金额不稳定之间存在相互强化的作用机制。

关于是否将金融稳定纳入央行货币政策操作目标,早在2008年美国金融危机之前就已经引起了理论界的关注。金融危机之后在很多国家的央行和实务界掀起了是否应将金融稳定目标纳入央行的货币政策框架之中的讨论热潮,但迄今为止仍未形成较为一致的意见。

二、不考虑金融稳定目标的传统货币政策框架

长期以来,西方主要国家央行一直奉行通货膨胀目标制,保持稳定物价和促进经济增长作为其唯一的政策目标。在此政策框架下,关于货币政策与金融脆弱性关系的争论,就是货币政策是否应该对资产价格波动做出反应。

(一)货币政策干预资产价格理论模型分析

借鉴Ball(1999)研究假设,构建资产价格波动与最优货币政策的理论模型。

假设一国央行在t时期的效用损失函数为:

其中πt表示为通货膨胀率,yt表示为产出缺口,uy>0表示为产出缺口相对于通货膨胀率的权重。

其中,0<δ<1,代表贴现因子。

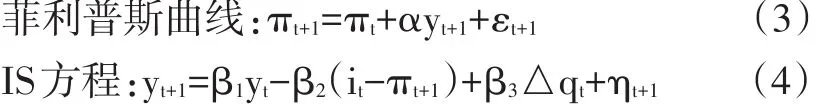

借 鉴 Svensson(2003)、Kontonikas and Montagnoli(2006)模型的常规做法,在货币政策传导机制当中考虑资产价格渠道,将中央银行的经济模型描述为:

其中,i表示中央银行调控下的短期名义利率,q表示真实资产价格的对数。ε、η、μ表示随机扰动项,服从独立同分布且均值为零,方差分布为σ,所有系数都为正,且0<β<1。根据式(4),中央银行的随机最优化问题就是t时期式(1)的最小化效用损失函数

将式(5)移项可得:

令ϕt代表中央银行的政策控制变量,在既定的通胀目标和产出目标下,央行会选择适当的利率反应水平,则有:

由式(10),可将式(3)和式(9)分别改写为:

由此可得,央行最优的货币政策反应是选择恰当的控制变量ϕ,最小化其效用损失函数:

利用Bellman动态优化方法,把约束条件代入目标函数,可得央行效用损失函数为:

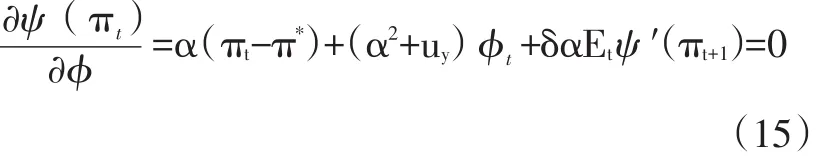

对上式求一阶条件,可得:

下面分别对ψ(πt)求微分,可得:

如果将式(10)中的yt看作是产出缺口,πt看作是通胀缺口,则式(10)改写成:

根据上述数理推导,可以发现,央行实施货币政策进行宏观调控,时期最优利率不仅取决于当期的产出与通胀缺口,同时还取决于资产价格变化及其随机扰动项。这要求中央银行在制定货币政策目标时,不仅要考虑实体经济层面的通货膨胀和产出,还要关注例如外汇、股市、房市等资产价格的波动以及容易引起这些资产价格波动的外部冲击。

(二)传统货币政策框架扩展

上述理论分析表明,在当前金融资产总量迅速增长、资产价格大幅波动的当下,货币政策应该要对资产价格的波动做出反应,传统的货币政策框架需要扩展。传统的货币政策框架一般由菲利普斯曲线和费雪恒等式组成,其中菲利普斯曲线代表短期的总供给曲线,费雪恒等式代表总需求函数,其关系表达式如下:

式(33)表示菲利普斯曲线,式(33)表示费雪恒等式,Y为实际产出,Y*和Y-Y*分别为潜在产出与产出缺口,M为货币供应量,一般用M2度量,ν为货币流通速度,P为一般物价水平,P0为产出缺口为0时的一般价格水平,α为菲利普斯曲线斜率的倒数且大于0小于1。由式(33)和式(34)可以看出,传统的货币政策框架只关注实体经济,货币政策目标是实现价格稳定,通过价格的稳定实现产出的稳定。传统的货币政策框架往往只关注实体经济的稳定,没有关注资产价格的稳定,这与当下的宏观经济环境不相符,有必要对传统的政策框架进行完善,把资产价格纳入其分析框架。得到扩展后的货币政策框架,如下所示。

式(35)为扩展的菲利普斯曲线,由于资产价格的波动会对实体经济造成挤出效应,因此产出缺口不仅取决于当前的一般物价水平,也取决于当前的资产价格水平。其中,PA0为产出缺口为0时资产价格一般水平,α、γ分别为参数系数且大于0小于1。式(36)为扩展的费雪恒等式,Mν可以理解为宏观流动性,在整个经济系统中流动,不仅满足实体经济的需求,也满足虚拟经济的需求。其中PA为虚拟经济资产的一般价格水平,QA为资产交易的数量,β为参数系数且大于0小于1;式(37)为资产价格的决定方程,其大小由流动性程度决定。其中,(M-M0)为流动性脱离实体经济进入虚拟经济的资金,体现为流动结构和流动性总量,εem为市场情绪,是一个独立的外生变量。利用matlab软件,计算出总产出Y和一般物价水平P的解析解为:

由式(38)和式(39)可知,总产出和产品一般价格水平不仅取决于货币政策,还取决于资产价格水平。接下来进行比较静态分析,考察市场情绪ε对宏观经济的影响。让式(38)和式(39)分别对ε求偏导可得:

由于参数α、β、γ大于0小于1,QA远远大于1,可知式(40)和式(41)小于0。因此,市场情绪的高涨,市场投机风气盛行,越来越多的流动性流入虚拟经济,会导致产出的萎缩和物价的紧缩,这与当下我国经济实际相吻合。同时假设ε提高,根据式(37)可知资产价格PA会提高,根据式(35)又知,会有更多的流动性进入虚拟经济,在总的流动性保持不变的前提下,必然会挤占实体经济对资金的正常需求,结果是实体经济因为“输血”不足而衰退。在这种情况下,即使央行向市场注入流动性,但在资产价格暴涨、资本逐利的情况下,更多的流动性只会越来越多流入虚拟经济,这时货币政策必须关注资产价格的波动。

三、考虑金融稳定目标的货币政策框架

残酷的泡沫经济和金融危机史警示我们,货币稳定与金融稳定有时候不会协调一致,二者可能会以各种形式的“分离均衡”存在,这使得传统以维持价格稳定为唯一目标的货币政策屡屡陷入宏观稳定方面的困境。在现代金融条件下,随着利率波动加剧,金融资产的基准风险、重定价风险、收益率曲线风险等都将上升,多类风险的耦合度更强,也更容易相互转化,金融脆弱性的识别和管理难度加大。金融不稳定通常会给整个经济造成巨大损失,并通过负外部性效应、共振效应渗透至社会的各个领域,其结果是实体经济的凋零甚至衰退。同时,金融不稳定的长期积累几乎必然会最终引致货币的不稳定。这些都意味着,基于宏观稳定的货币政策再也不能对日益严重的金融失衡“善意忽略”,适宜的货币政策要考虑金融稳定内涵,价格稳定和金融稳定必须同时纳入货币政策视野(马勇,2013)。按照标准的经济学范式,货币政策传导机制可概括为以下两个基本方程:

其中,yt、πt分别表示稳态时的产出与通胀水平;示央行政策利率水平,r*表示市场预期均衡利率,通常情况下,市场主体在进行投资时,一般不会考虑发生金融危机成本,因此r*代表不考虑金融危机成本的市场预期均衡利率。ky、kπ分别表示产出、通胀缺口相对于利率调整时的弹性系数,且ky、kπ>0。

给定上述关系后,通过对 Agur(2009)、Ague and Demertzis(2010)模型框架的修正与扩展,详细分析金融稳定对中央银行货币政策规则的影响。借鉴Diamond and Dybvig(1983),假定金融脆弱性由一家典型的商业银行决策函数来表示,其基本目标就是通过构建资产组合实现收益最大化。

假设典型银行t时刻投资风险项目的比例为αt,预期回报率为;那么投资于无风险资产的比率为(1-α)t,预期收益率为无风险收益率假如银行投资破产,那么银行会遭受损失γb,同时社会也会因信息不对称及负外部性遭受福利损失γs。根据 Ague(2009)、Halling and Hayden(2006)等文献,假设银行的破产概率为。给定贴现率水平θ,可得典型银行的最优化函数为:

计算可得二阶条件小于0,那么最优化一阶存在最大值,使得式(44)最大化的αt为:

下面分析将金融稳定纳入货币政策目标后对最优政策利率的影响。由于考虑了金融稳定的货币政策,央行需要考虑将金融发生系统性风险所产生的外部性成本纳入其目标损失函数:

其中,θ表示贴现率水平;λ表示中央银行赋予金融稳定目标的权重,0<λ<1,λ值越大,表示中央银行对金融稳定的重视程度越高;表示金融危机发生时导致的社会福利损失。

将式(42)、(43)、(45)代入式(46),可得:

根据最优化方法,解出中央银行目标损失函数最小化的政策利率为:

结论1:纳入金融稳定目标的货币政策规则需要对金融脆弱性作出反应。

结论2:纳入金融稳定目标的利率规则有助于降低金融脆弱性。

接下来通过比较静态分析,得出各相关变量对中央银行利率水平的影响。

根据上述静态分析,我们可以得出结论3。

结论3:中央银行考虑金融稳定目标后倾向于确定相对较高的最优利率,并且最优利率应随市场风险溢价水平的上升而上升。

至此,本文从3个结论初步分析了考虑金融稳定目标的货币政策规则与未考虑金融稳定目标的货币政策规则之间的差异。模型显示:如果中央银行的货币政策规则不考虑金融稳定目标,将导致最优利率出现系统性的低估,造成这种低估的原因或许在于未能长远考虑金融脆弱性所带来的通胀成本和潜在产出损失,造成货币政策决策的狭隘性与滞后性。因此考虑现实的金融脆弱性,现行的货币政策应该对金融脆弱性做出必要的反应。

四、央行实现金融稳定目标的政策策略

(一)建立前瞻性货币政策规则。前瞻性货币政策规则是指在对未来充分预期的前提下,提前制定满足市场需求的货币政策。前瞻性货币政策规则充分考虑货币政策传导效应的滞后性,将前瞻性行为引入到货币政策规则之中,能够有效增强货币政策操作的实用性。前瞻性的货币政策规则应该着眼于整个经济周期内的全部风险,而不仅仅是权衡当下的产出与通胀缺口。在这一规则指导下,央行确定的最优利率水平不仅要着眼于当前的经济发展与稳定,而且还要眼于未来的经济发展与稳定。

(二)加强社会沟通,发挥好市场预期引导作用。中央银行沟通是指中央银行强化市场透明度,通过一系列信息的发布实现与市场的互动,进而影响宏观经济的行为。中央银行沟通具备货币政策工具效力,不仅能够有效引导经济主体形成与其目标一致的预期,还可以有效引导金融机构转变风险偏好,进而实现宏观调控目标。目前,传统货币政策工具的操作空间已经达到极限,央行沟通作为一种非常规货币政策,可以有效弥补我国传统货币政策工具的不足,丰富了我国货币政策菜单组合。

(三)货币政策与宏观审慎政策协调搭配。2008年美国经济危机之后,人们发现传统的货币政策在防范金融危机方面存在不足,需要构建新的宏观政策框架来弥补货币政策的不足,宏观审慎政策框架重要性凸显。宏观审慎政策从整体上、系统上控制金融风险的发生与蔓延,避免了因金融风险的爆发而产生的负外部性。其政策工具存贷款价值比、资本充足率、动态拨备等具有典型的逆周期性,可以确保金融机构的稳健性经营。因此在制度设计上,尽早建立货币当局和金融监管当局之间的联席会议制度,增强市场透明度,定期公开货币政策和金融监管的运行情况,降低金融主体对金融政策预期偏差所产生的震动,确保金融市场平稳运行。

[1]马亚明,赵慧.热钱流动对资产价格波动和金融脆弱性的影响[J].现代财经,2012,(6):5~15.

[2]马勇.植入金融因素的DSGE模型与宏观审慎货币政策规则[J].世界经济,2013,(7):68~90.

[3]王晓明.银行信贷与资产价格的顺周期关系[J].金融研究,2010,(3):45~54.

[4]文凤华,张阿兰,戴志锋,杨晓光.房地产价格波动与金融脆弱性:基于中国的实证研究[J].中国管理科学,2012,(2):1~10.

[5]张睿峰.杠杆比例、资产价格泡沫与银行信贷风险[J].金融与经济,2009,(9):5~17.

[6]张玉.资产价格波动成因、测度以及对金融不平衡的影响[J].市场经济与价格,2014,(2):24~28.

[7]郑庆寰.金融脆弱性与房地产价格波动相互作用机制分析[J].价格理论与实践,2009,(4):69~70.

[8]Agur,I.A model of Monetary Policy and Bank Risk Taking[R].Dutch Central Bank Working,2009.

[9]Ball,L.Efficient rules for monetary policy[J].international Vol.2,No.1,1999:63~83.

[10]Danielsson,J.and Zigrand,J.P.Equilibrium Asset Pricing with Systemic Risk[J].Economic Theory,2008,35(2):293~319.

[11]Diamond D W,Dybvig P H.Bank Runs,Deposit Insurance,and Liquidity[J].Journal of political Economiy,1983,91(3):401~419.

[12]Halling,M,and E.Hayden.Bank Failure Predicition:A two-step Survival Approach[R].Working Paper,2006.

[13]Kontonikason,A.and Montagnoli,A.Optimal monetary policy and asset price misalignments[J].Scottish Journal of Political Economy,2006,(11):4~21.

[14]Marshall D.Understanding the Asian Crisis:Systemic Risk as Coordination Failure ,Federal Reserve Bank of Chicago[J].Economics Perspectives,1998,(3):13~28.

[15]Svevsson,L,What is wrong with taylor rules?Using judgement in monetary policy through targeting rules[J].Journal of Economics Literature,2003,(41):426~477.

[16]Wilson,JW,An analysis of the s&p500 Index and Cowles’s extensions:price indexes and stock return,1870~1999[J].Journal of Business,2002,(75):505~533.

通过理论分析,区分了货币政策目标是否包含金融稳定两种情况下的政策效力以及框架选择。在分析传统货币政策框架不包含金融稳定目标时,借鉴Ball模型,构建了资产价格波动与货币政策反应之间的理论模型,模型表明:央行实施货币政策进行宏观调控采取的最优利率不仅取决于当期的产出与通胀缺口,同时还取决于资产价格变化及其随机扰动项,并就传统货币政策框架选择进行了探讨。在分析新货币政策框架包含金融稳定目标时,通过对Agur(2009)、Ague and Demertzis(2010)模型框架的修正与扩展,详细分析金融稳定对中央银行货币政策规则的影响。结果表明:如果中央银行的货币政策规则不考虑金融稳定目标,将导致最优利率出现系统性的低估,造成这种低估的原因或许在于未能长远考虑金融脆弱性所带来的通胀成本和潜在产出损失,造成货币政策决策的狭隘性与滞后性。因此考虑现实的金融脆弱性,现行的货币政策应该将金融稳定纳入其目标框架。相应政策启示是:建立科学的货币政策引导规则、加强社会沟通,发挥好市场预期引导作用、货币政策与宏观审慎政策协调搭配。

F82;F83

A

1006-169X(2017)11-0033-06

10.19622/j.cnki.cn36-1005/f.2017.11.005

国家社会科学基金项目“资产价格波动与商业银行脆弱性”(17BJY203)。

舒长江,安徽宣城人,南昌航空大学经济管理学院,金融学博士,硕士生导师,研究方向为货币政策、资产价格波动及商业银行脆弱性研究;罗静,江西九江人,南昌航空大学硕士研究生。(江西南昌 330063)