资产误定价影响了企业投资敏感性吗?

——来自中国沪深A股上市公司的经验证据

2017-12-06宋媛媛

■宋媛媛,杜 闪

资产误定价影响了企业投资敏感性吗?

——来自中国沪深A股上市公司的经验证据

■宋媛媛,杜 闪

资本市场;资产误定价;投资敏感性;市场化进程

一、引言

资本市场如何影响实体经济的发展,对于这一问题的解读,具有重要的现实意义和理论价值。基于我国上市公司的财务数据,本文考察了资本市场上的资产误定价现象对公司投资敏感性的影响,进一步分析了在不同的市场化进程中这种影响的差异表现,从而为这一理论问题提供了经验论证。

本文的贡献主要体现在以下方面:第一,虚拟经济所产生的经济后果主要依赖于公司面临的投资机会,这是以往相关研究经常忽视的因素,考察资产误定价对投资效率的影响,应当区分公司所面临的投资机会;第二,以往文献主要从信息不对称、代理问题和政府管制角度对公司投资效率进行研究,本文借助资本市场上的误定价现象,将公司外部环境、融资约束和投资效率构建了一个较为完整的框架体系,拓宽了相关的研究文献。本文的研究结论对政府管理部门、上市公司以及资本市场投资者具有一定的启示意义。政策制定部门在出台具体政策时需要“对症下药”,对于面临较好投资机会的公司,应当执行相对宽松的股权融资条件,从而促进其股权融资以增加公司的投资;而对于未来投资机会较差的公司,应当执行相对严格的股权融资条件,以减少其投资,从而提升资本资源配置效率。

二、理论分析与研究假说

资本逐利的经济规律是公司进行投资决策的标准,并且资本逐利功能的发挥主要依赖于公司的资本来源和面临的投资机会两个约束条件。公司的资本来源主要取决于公司所面临的融资环境,而公司面临的投资机会则取决于其获利能力(靳庆鲁等,2012)。本文将依据这一思路进行以下研究,首先分析股价高估对投资现金流敏感性的影响,其次考察股价高估对投资盈利能力敏感性的影响,最后结合我国不同地区的市场化进程程度,检验股价高估对公司投资敏感性的差异影响。

Stein(1996)首次提出了“市场时机假说”,公司可以利用股价高估的有利时机合理安排融资,提升公司的价值。之后的学者Baker et al(2003)和Chirinko and Schaller(2011)等在Stein(1996)的基础上,实证检验了“市场时机假说”的存在,公司在制定股权融资决策时,市场时机是其考虑的重要因素,因为这决定了公司的融资成本。我国学者刘端和陈收(2006)和王正位等(2007)也验证了我国资本市场上“市场时机假说”的存在性,发现在上市公司股权融资过程中,资产误定价是重要考虑因素,但资产误定价表现为股价高估时会有更多公司申请融资或者再融资,并会增加公司的融资规模。

资本市场上的股票价格具有信息传递功能,潜在的债权人会依据公司的股票价格来决定贷款额度和贷款期限。因为公司的债务是以其资产作为担保,如果公司无法偿还到期债务,则需要通过出售资产来抵偿债务。因此股价高估会增加公司的债务融资能力,并降低其债务融资成本。股价高估引起的股权融资会降低公司的杠杆约束,从而可以一定程度上增加公司的债务融资(Baker et al.,2003)。我国学者徐浩萍和杨国超(2013)、李君平和徐龙炳(2015)研究发现,由于股票市场和债券市场的联动性,股价高估不仅会降低股权融资成本,同时也会降低债务融资成本。

当股价高估时,公司通过股权融资能够获得充足的低成本资金,股价高估会为公司融资提供有利的市场时机,从而促进公司的股权融资;同时,股价高估增加了公司的债务融资能力。在股价高估时,能够缓解公司的融资约束,对内部资金来源依赖的程度更低。因此,提出假设1。

假设1:股价高估能够降低公司的融资约束,提高投资现金流敏感性。

股价高估对公司投资的影响,主要体现为:资产误定价决定了公司的股权融资成本,资本市场上的误定价通过股权融资渠道对公司投资产生影响,股价高估能够降低公司的股权融资成本Campello和Graham,2013;Bakke和Whited,2010;张静和王生年,2016)。同时,公司的投资也会受到管理者迎合渠道的影响,当股价高估时,会促使管理层的乐观情绪,从而增加投资以迎合公司的误定价(Stein,1996;Polk和Sapienza,2009;吴世农和汪强,2009)。

资产误定价会对公司面临的外部融资环境产生影响,最为突出的表现是股价高估降低了公司的融资成本,从而降低了公司所面临的融资约束。但是股价高估所带来的充裕的资本能否促进公司投资收益敏感性的提升,还要依赖于其面临的投资机会。基于相关研究文献,公司当前的获利能力可以反映其未来的投资机会(Hao et al.,2011)。按照资本逐利的经济规律,当企业面临较好的投资机会时,公司应扩大其投资规模(靳庆鲁等,2012),但此时公司投资规模的扩大更可能需要外部融资支持,股价高估可以提供足够的融资来源,有利于其增加投资,从而提高投资收益敏感性;相反,当公司面临较差的投资机会时,公司应该缩减投资规模(靳庆鲁等,2012),但股价高估所造成的融资成本降低,以及公司的管理层或是控股股东与公司其他利益相关者之间存在的代理冲突,再加上管理层理性迎合行为,极易导致资本投向盈利能力较低甚至净现值为负的项目中,从而降低公司的投资收益敏感性。因此,提出假设2。

假设2:当面临较好投资机会时,股价高估会提高公司的投资效率,增强投资收益敏感性;当面临较差投资机会时,股价高估会降低公司的投资效率,降低投资收益敏感性。

事实上,资产误定价对融资约束和投资效率的影响,其作用的发挥在一定程度上会受到制度环境的制约。由于环境差异,我国各地区市场化进程明显不同(夏立军和陈信元,2007)。在市场化进程较高的地区,金融市场发展水平、法制化水平、要素市场发育水平较高、而政府的干预程度通常较低(王小鲁等,2016),银行在决定信贷资源的配置时会更多地考虑市场因素,基于市场原则来决定贷款对象以及利率水平,因而公司面临的融资约束程度较轻,股价高估对投资现金流敏感性的缓解作用可能并不显著;但是在市场化进程较高的地区,公司面临的投资机会更多,投资的边际价值更高,各种优质资源依靠市场的力量自由高效地流动,此时股价高估能够提高公司的投资收益敏感性。与之相反,在市场化进程较低的地区,金融市场发展水平、法制化水平、要素市场发育水平都比较低,而政府的干预程度通常较高(王小鲁等,2016)。银行的信贷规模本身就比较小,银行在决定信贷资源的配置时往往受到非市场因素的影响,法律制度的不完善,资源配置效率的透明度降低,会增加公司的经营风险和财务风险,因而公司面临的融资约束程度较大,此时资本市场上的股价高估也许能够缓解公司的投资现金流敏感性;但是在市场化进程较低的地区,公司面临的投资机会更少,投资的边际价值较低,各种优质资源并不是依靠市场的力量进行流动,此时股价高估并不一定带来投资收益敏感性的提高。因此提出以下研究假设。

假设3:在市场化进程高的地区,股价高估对改善公司投资现金流敏感性的作用并不显著,但能够提升公司的投资收益敏感性;在市场化进程低的地区,股价高估对改善公司的投资现金流敏感性的作用更为显著,但并不能有效提升公司的投资收益敏感性。

三、研究设计

(一)研究样本与数据来源

本文选取2008~2015年全部A股上市公司为初始样本,并剔除金融保险行业以及被ST或PT的上市公司样本,同时删除了财务指标异常及数据缺失的公司样本。为避免异常值的影响,对所有连续变量在1%和99%水平上进行了Winsorize处理。经过上述处理,共获得11121个公司年度样本。资产误定价以及计算投资敏感性所用数据均来源于CSMAR数据库,市场化进程指标数据来自《中国分省份市场化指数报告》(2016),数据处理与分析均使用Stata14软件。

(二)变量定义

1.资产误定价的计量模型

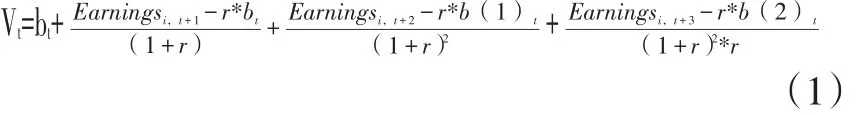

研究资产误定价是否影响公司投资敏感性的一个关键点是如何衡量资产误定价,主要是由于无法准确计算公司的内在价值。国内外研究文献大多以投资者情绪来代表资产误定价,然而在理性环境下的信息不对称和在非理性环境下的投资者认知偏差都会导致资本市场上的资产误定价现象,因而以投资者情绪代表资产误定价并不准确。为了更为全面的测度资产误定价的程度,本文借鉴饶品贵和岳衡(2012)、徐寿福和徐龙炳(2015)的思路,采用剩余收益模型对公司内在价值进行衡量:

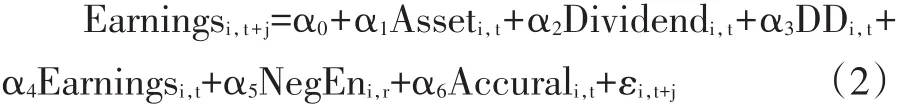

上式中Vt为每股内在价值;bt为每股权益账面价值,b(1)t=bt+Earningst+1-Dividendt+1和 b(2)t=b(1)t+Earningst+2-Dividendt+2,在预测2016年的每股权益账面价值时,采用2008~2015年上市公司平均的每股现金股利;r为资本成本,参照杨善林等(2006)、徐寿福和徐龙炳(2015)的方法,选用5%的固定资本成本;Earningsi,t+1、Earningsi,t+2、Earningsi,t+3采用Hou et al.(2012)、徐寿福和徐龙炳(2015)的预测方法预测公司未来一至三年的盈余,见预测模型(2):

上式中Earningsi,t+j是公司i未来一至三年的每股盈余,Asseti,t是公司i当年的每股总资产;Dividendi,t是公司i当年的每股现金股利;DD为公司是否发放股利的虚拟变量,若发放股利则取值1,否则取值0;Earningsi,t是公司i当年的每股盈余;NegEni,t为公司是否亏损的虚拟变量,若亏损则取值1,否则取值0;Accruali,t是每股应计项目。

首先采用模型(2)估计的系数预测每一家公司未来一至三年的每股盈余,借鉴徐寿福和徐龙炳(2015)的做法,采用A股上市公司2002年的各变量以及2003年、2004年、2005年三年的公司实际盈余,对模型(2)进行回归估计得到系数,然后把系数推至以后年份以求得公司未来一至三年的盈余预测值,并将这些对应的盈余预测值代入模型(1)中对公司内在价值进行估算。市场价值P为该公司股票当年所有交易日收盘价的平均值。采用内在价值与市场价值之比V/P度量资产误定价,V/P=1表明该公司在资本市场上不存在资产误定价现象,V/P<1表明存在股价高估,且V/P越小说明股价高估越严重;V/P>1表明存在股价低估,且V/P越大说明股价被低估越严重。借鉴徐寿福和徐龙炳(2015)的方法,取Deviation=|1-V/P|度量市场价值对内在价值的绝对偏离程度。

2.市场化进程

采用王小鲁等(2016)作为市场化进程的度量指标,由于该数据截止日期为2014年,因此采用移动平均法对该数据进行外推预测得到各地区2015年的数据,与上市公司的样本期保持一致。依据分省市场化指数的中位数将样本分为两组,当市场化指数低于中位数时,表明该地区的市场化进程较低;当市场化指数高于中位数时,表示该地区的市场化进程较高。

(三)模型设计

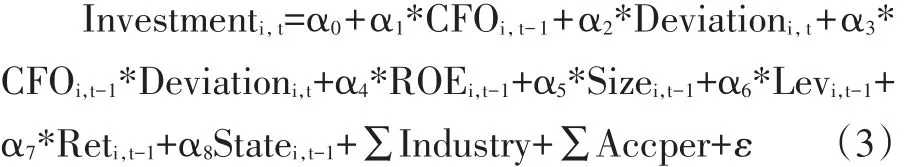

借鉴Stein(2003)、Chen et al.(2011)和靳庆鲁等(2012)的研究设计,使用以下模型对假说1和假说2进行检验。其中检验假说1的模型为:

其中被解释变量Investment为公司的投资水平;CFO表示公司的经营性现金流量;Deviation表示公司的资产误定价水平;ROE表示公司投资机会;Size表示公司的投资规模;Lev表示公司的资产负债率;Ret表示公司的风险;State为公司的股权性质,同时控制行业和年度。为减少内生性的影响,借鉴靳庆鲁等(2012)的方法,对资产误定价以外的解释变量采用滞后处理。

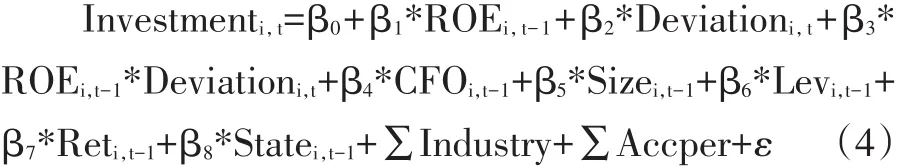

借鉴相关研究文献(Biddle et al.,2001;Hao et al.,2011;靳庆鲁等,2012),我们采用公司的ROE作为衡量公司潜在投资机会的代理变量,并将ROE按高低分为两组来区分公司的投资机会。检验假设2的模型为:

为检验公司所在地的不同市场化进程程度,资产误定价对投资现金流敏感性与投资收益敏感性的影响,本文研究样本按照公司所在地的市场化进程指数的中位数分为市场化进程快和市场化进程慢两组,采用模型(3)和模型(4)进行分组回归。具体变量定义请参考表1。

表1 主要变量定义表

四、实证分析

(一)描述性统计

表2 描述性统计

表2报告了主要变量的描述性统计分析结果。从资产误定价统计结果来看,公司股票价格经常偏离其内在价值,在市场有效的情况下,公司股票价格应该与其内在价值相等,但事实并非如此,Deviation其均值和中值分别为0.772和0.775,表明我国资本市场上普遍高估公司的股价,造成股价高估的普遍存在。从CFO的变量来看,其均值和中值分别为0.045和0.044,而最大值和最小值分别为-0.203和0.263,说明公司经营活动产生的现金流存在明显的差异。从ROE的变量来看,其均值和中值分别为0.089和0.075,而最大值和最小值分别为0.496和0,说明我国公司面临的投资机会存在较大的差异。各变量之间基本符合正态分布特征并在样本期间内存在一定的差异。

(二)回归分析

1.资产误定价与投资现金流敏感性

表3列示了假设1的回归结果,列(1)是单变量回归,列(2)是加入控制变量后的回归结果,CFO的回归系数分别为0.100和0.100,并在1%的水平上正相关,CFO与资产误定价(Deviation)的交乘项系数分别为-0.036(在5%的水平上)和-0.043(在1%的水平上),结果表明,股价高估能够降低公司的投资现金流敏感性,可以缓解公司的融资约束。在列(2)的控制变量中,公司获利能力(Roe)、公司规模(Size)与公司投资显著正相关,公司资产负债率(Lev)和公司股权性质(State)与公司投资显著负相关。假设1得以验证。

2.资产误定价与投资收益敏感性

表3 资产误定价与投资现金流敏感性的回归结果

表4 资产误定价与投资收益敏感性的回归结果

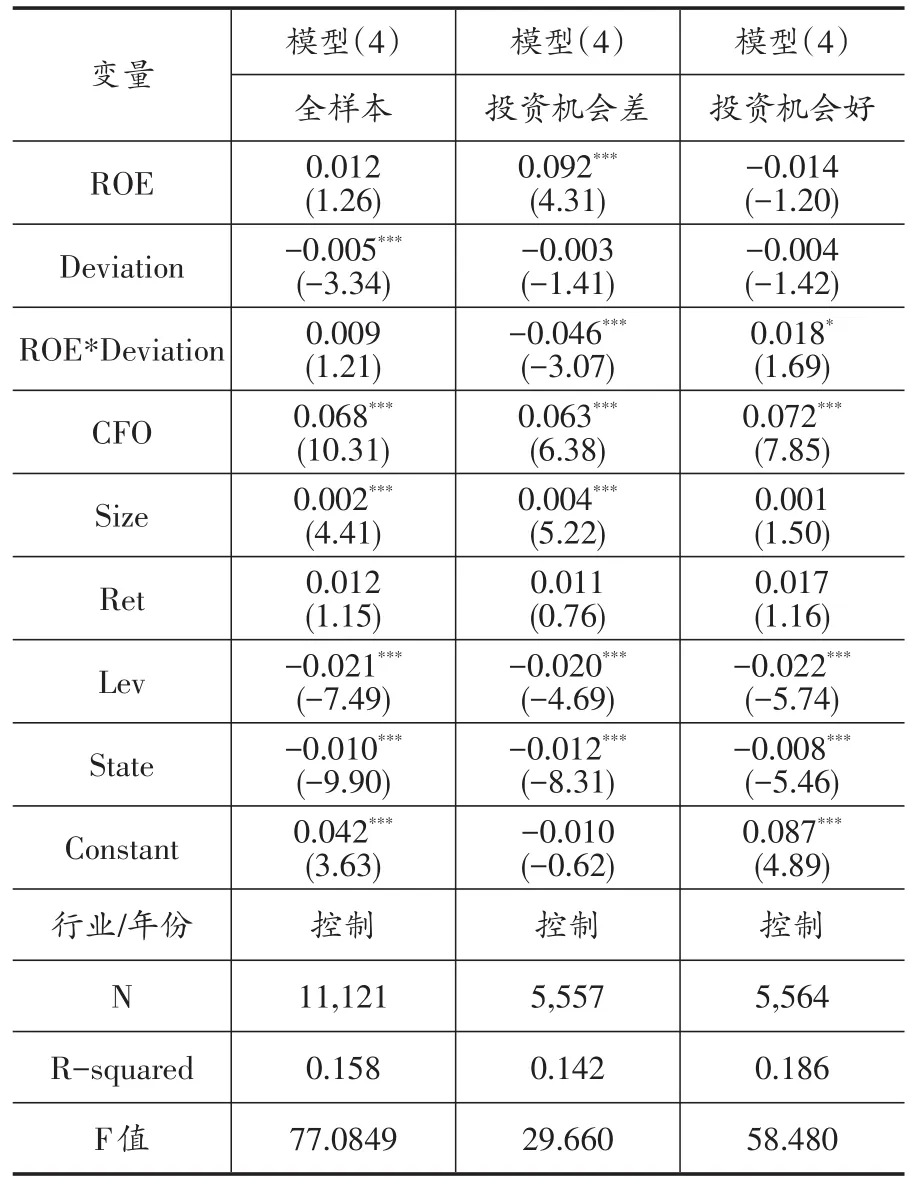

表4列示了假设2的回归结果。结果显示,资产误定价对公司投资收益敏感性的影响并不存在线性关系,具体来讲,在投资机会较差的样本公司中,ROE与资产误定价(Deviation)的交乘项在1%的水平上显著为负,系数为-0.046;在投资机会较好的样本公司中,ROE与资产误定价(Deviation)的交乘项在10%的水平上显著为正,系数为0.018。这表明,股价高估扭曲资本逐利规律,降低公司的投资收益敏感性,这种现象主要存在于投资机会较差的样本公司;而当公司面临的投资机会较好时,股价高估能够为公司提供更为充裕的资金,使得投资机会更能发挥引导投资的作用,从而提高公司的投资收益敏感性。

3.市场化进程、资产误定价与投资敏感性

表5 市场化进程、资产误定价与投资现金流敏感性的回归结果

表5列示了假设3的回归结果。列(1)和列(2)是在市场化进程高的样本公司的单变量回归以及加入控制变量后的回归,从CFO回归系数分别为0.087和0.080,并且都是在1%的水平上正相关。从CFO与资产误定价(Deviation)的交乘项系数分别为-0.023和-0.023,但是都不显著,结果表明,在市场化进程高的地区,股价高估对公司的投资现金流敏感性的影响并不显著。列(3)和列(4)是在市场化进程低的样本公司的单变量回归以及加入控制变量后的回归,从CFO回归系数分别为0.104和0.106,并且都是在1%的水平上正相关。从CFO与资产误定价(Deviation)的交乘项系数分别为-0.046和-0.054,并且分别在5%和1%的水平上显著相关,结果表明,在市场化进程低的地区,股价高估能够缓解公司的投资现金流敏感性。

表6 市场化进程、资产误定价与投资收益敏感性的回归结果

表6列示了假设3的回归结果。列(1)是在市场化进程高的样本公司,资产误定价对投资效率的影响,从ROE与资产误定价(Deviation)的交乘项系数为0.028,并且在10%的水平上显著相关,结果表明,在市场化进程高的地区,股价高估能够提高公司的投资收益敏感性。列(2)是在市场化进程低的样本公司,资产误定价对投资收益敏感性的影响,从ROA与资产误定价(Deviation)的交乘项系数为-0.001,但是并不显著,结果表明,在市场化进程低的地区,股价高估对公司的投资收益敏感性影响并不显著。

(三)稳健性检验

为了保证模型的可靠性和结果的稳健性,本文进行了如下敏感性分析:借鉴游家兴和吴静(2012)的稳健性测试,采用百分比赋值法重新衡量资产误定价,将资产误定价的指标分年度按大小进行排序,以其所在位次的百分位数值进行赋值,以消除资产误定价数值分布偏移所导致的回归估计偏误①限于篇幅,本文的稳健性检验结果未给出,留存备索。。

五、研究结论与启示

本文运用2008~2015年沪深A股上市公司数据,实证检验了资产误定价对公司投资敏感性的影响。研究发现,股价高估能够缓解公司投资现金流敏感性,能够缓解公司面临的融资约束,但对投资收益敏感性的影响则呈现非线性关系,这主要是因为股价高估对投资收益敏感性的影响取决于公司面临的投资机会,当公司面临的投资机会好时,资产误定价能够提升投资收益敏感性,而当公司面临的投资机会较差时,资产误定价则降低了投资收益敏感性。进一步研究表明:在市场化进程高的地区,资产误定价能够提升投资收益敏感性,但是对投资现金流敏感性的作用并不显著;在市场化进程低的地区,资产误定价能够缓解投资现金流敏感性,但是并不能提升公司的投资收益敏感性。

本文的研究将虚拟经济与企业微观的投融资结合起来,有助于更好的理解我们资本市场上普遍存在的股价高估现象以及其对公司的投资敏感性的影响,一方面,当公司面临较好的投资机会时,资本市场上股价的高估也可能改善公司的投资收益敏感性,从而优化资源配置;另一方面,当公司面临的投资机会较差时,资本逐利的规律可能被扭曲,从而给公司带来不良的经济后果。上述研究结论的启示在于:(1)对于资本市场上的政策制定者,在实施相应的股权融资政策时,应考虑公司面临的现实投资机会,针对不同类型的微观个体公司出台针对性的股权融资政策,从而更好地推动虚拟经济体系和微观经济个体的和谐运转。对于面临较好投资机会的公司,应当执行相对宽松的股权融资条件,从而促进其股权融资以增加公司的投资;而对于未来投资机会较差的公司,应当执行相对严格的股权融资条件,以减少其投资。(2)对于微观个体公司来说,当面临较好的投资机会时,应当积极利用资本市场上有利的融资条件,缓解公司的融资约束,进而提高公司投资效率。(3)对于监管部门来说,根据不同地区的经济特征与发展水平加快推进各地区的市场化进程,改善市场化进程层次不齐的局面,从而提高市场化的外部治理作用,发挥资产误定价对公司投资效率的积极作用。

[1]靳庆鲁,孔祥,侯青川.货币政策、民营企业投资效率与公司期权价值[J].经济研究,2012,(5):96~106.

[2]李君平,徐龙炳.资本市场错误定价、融资约束与公司融资方式选择[J].金融研究,2015,(12):113~129.

[3]刘端,陈收.股票价格对中国上市公司投资行为的影响——基于不同股权依赖型公司的实证[J].管理评论,2006,18(1):31~36.

[4]饶品贵,岳衡.剩余收益模型与股票未来回报[J].会计研究,2012,(9):52~58.

[5]王小鲁,樊纲,余静文.中国分省份市场化指数报告[M].经济科学文献出版社,2016.

[6]王正位,朱武祥,赵冬青.发行管制条件下的股权再融资市场时机行为及其对资本结构的影响[J].南开管理评论,2007,10(6):40~46.

[7]吴世农,汪强,李维安.迎合投资者情绪?过度保守?还是两者并存——关于公司投资行为的实证研究[J].公司治理评论,2009,1(1):185~204.

[8]夏立军,陈信元.市场化进程、国企改革策略与公司治理结构的内生决定[J].经济研究,2007,(7):82~95.

[9]徐浩萍,杨国超.股票市场投资者情绪的跨市场效应——对债券融资成本影响的研究[J].财经研究,2013,39(2):47~57.

[10]徐寿福,徐龙炳.信息披露质量与资本市场估值偏误[J].会计研究,2015,(1):40~47.

[11]杨善林,杨模荣,姚禄仕.股权分置改革与股票市场价值相关性研究[J].会计研究,2006,(12):41~46.

[12]游家兴,吴静.沉默的螺旋:媒体情绪与资产误定价[J].经济研究,2012,(07):141~152.

[13]张静,王生年.资产误定价对过度投资的影响路径[J].财经科学,2016,(03):69~78.

[14]Baker,M.,Stein J.,and Wurgler J.When does the Market Matter?Stock Prices and the Investments of Equity-dependentFirms[J].Quarterly Journalof Economics,2003,34(1):969~1005.

[15]Bakke T E,Whited T M.Which firms follow the market?An analysis of corporate investment decisions[J].The Review of Financial Studies,2010,23(5):1941~1980.

[16]Campelloabbc M.Do stock prices influence corporate decisions?Evidence from the technology bubble[J].Journal of Financial Economics,2013,107(1):89~110.

[17]Chen S,Sun Z,Tang S,et al.Government intervention and investment efficiency:Evidence from China[J].Journal of Corporate Finance,2011,17(2):259~271.

[18]Chirinko R S,Schaller H.Business Fixed Investment and“Bubbles”:The Japanese Case[J].American Economic Review,2001,91(3):663~680.

[19]Hao S,Jin Q,Zhang G.Investment growth and the relation between equity value,earnings,and equity book value[J].The Accounting Review,2011,86(2):605~635.

[20]Hou K,Dijk M A V,Zhang Y.The implied costofcapital:A new approach[J].Journalof Accounting&Economics,2012,53(3):504~526.

[21]Polk C,Sapienza P.The stock market and corporate investment:A test of catering theory[J].The Review of Financial Studies,2009,22(1):187~217.

本文基于2008~2015年中国沪深A股上市公司数据,实证检验了资产误定价对公司投资敏感性的影响。研究发现,股价高估降低了企业的投资现金流敏感性,但对投资收益敏感性的影响则呈现非线性关系,当公司面临较好的投资机会时,股价高估能提升投资收益敏感性,而当公司面临的投资机会较差时,股价高估则降低了投资收益敏感性。进一步从市场化进程的角度考察了资产误定价对投资敏感性的影响差异,发现在市场化进程高的地区,股价高估对投资现金流没有显著影响,但能够提升投资收益敏感性;而在市场化进程低的地区,股价高估降低了投资现金流敏感性,但对公司的投资收益敏感性的影响不显著。

F832

A

1006-169X(2017)11-0013-07

10.19622/j.cnki.cn36-1005/f.2017.11.002

国家自然科学基金项目“基于行为金融和信息不对称的资产误定价研究”(71562029);国家自然科学基金项目“金融发展、异质债务与资本配置效率”(71262007)。

宋媛媛,山东济宁人,石河子大学经济与管理学院财务管理硕士研究生,研究方向为资本市场与信息披露;杜闪,河南商丘人,石河子大学经济与管理学院博士研究生,研究方向为公司治理与高管薪酬。(新疆石河子 832000)