人民币汇率双边波动的形成机制与国际化进程

2017-11-28张艾莲

张艾莲,唐 诗,刘 柏

(1.吉林大学 数量经济研究中心,长春 130012;2.吉林大学 商学院,长春 130012)

人民币汇率双边波动的形成机制与国际化进程

张艾莲1,2,唐 诗2,刘 柏2

(1.吉林大学 数量经济研究中心,长春 130012;2.吉林大学 商学院,长春 130012)

人民币国际化进程不断推进过程中,市场变动日趋复杂,并呈现有升有降的双边波动态势,汇率形成机制不再是单一的线性关系,而是出现了区制转变。通过中美经济因素对汇率水平影响路径的区制转移实证检验表明,在中美利率不同区制下,GDP、货币供给和利率对汇率形成的影响路径是相异的。这解释了2016年下半年期间人民币兑美元汇率走势持续走低的现象,虽然中国GDP持续增长,但是在美国加息增强影响下,两国利差缩小的情况下同样会出现汇率下滑。因此,对于外汇市场的干预和调控需采用离散的有管理浮动汇率制度,在同一区制内对国际收支细项进行频繁窄幅调整,而在不同区制需采用离散的跨区间方向性调整。

汇率形成机制;双边波动;区制转移:马尔可夫模型

随着经济全球化的推进,世界各国的经济往来日益密切,作为国家间货币结算标准的汇率直接影响一国的进出口和资本流动状况,继而作用于整体经济的发展。随着改革开放的推进,中国对外开放程度不断加深,与此同时,随着经济实力的推动,人民币的使用范围不断扩大,国际化趋势日益明显。鉴于人民币汇率变动和国际化的重要性,“十三五规划”就强调了“开放是国家繁荣发展的必由之路”,要“健全汇率市场决定机制,稳步推进人民币国际化”。人民币国际化的进展促使外汇市场的市场化特征日益凸显,外汇形成机制也日趋复杂,汇率水平的变动也呈现了多样化。在此期间,为了适应市场需要,中国进行了多次汇率制度改革。尤其是自2005年7月汇率制度重大改革以来,人民币汇率在经历较长时期的单边升值之后,在2014年开始出现升值和贬值交替存在的双边波动状态,这种“升——降——升”的变化伴随着人民币国际化进程对中国经济发展产生了重要的影响。双边波动下的汇率形成机制不同于以往的单边波动形式,其形成机制更为繁复,因此探析新常态下汇率形成路径具有重要意义,而且寻求汇改之后国际新型环境下汇率变动的作用机理有助于推动人民币国际化的有效发展和调控汇率的市场表现。

一 文献综述

在国际金融理论中,汇率决定理论是最为核心的内容之一,因为通过汇率的因素决定,对于理解汇率的起伏变化和未来发展有重要的意义。在布雷顿森林体系形成之前,最具代表性和影响力的汇率理论为购买力平价理论(Purchasing Power Parity,简称PPP)。PPP理论通过一国货币的购买力确定与其他货币之间的汇率关系,包括绝对购买力平价理论(Absolute PPP)和相对购买力平价理论(Relative PPP)。绝对购买力平价理论建立在资本完全流动的前提下,忽略了两国国内利率及通货膨胀水平等因素。而相对购买力平价理论考虑了两国国内不同经济环境的影响,通过货币价值的变动水平确定汇率水平。在此期间,利率平价理论提出了不同国家即期和远期汇率与利率具有相关关系,强调了利率在汇率形成机制中的重要性,但是也忽略了其他要素的作用。在布雷顿森林体系期间,主要从国际收支角度阐释汇率的调节,认为汇率作为一国货币价值的对外表现形式,与进出口贸易密切相关,当本国收入大于支出时产生贸易顺差,本国外汇存在净收入,在外汇市场上表现为本国货币的需求大于供给,因此在短期内本币升值。否则,反之。在布雷顿森林体系瓦解之后,大多数国家采取的是浮动汇率制度,因此关于浮动汇率制度的研究日趋增多,弹性价格货币模型(Flexible-price Monetary Model)、黏性价格货币模型(Sticky-Price Monetary Model)、资产组合平衡模型(Portfolio Balance Model)和货币替代模型(Currency Substitution Model)等应运而生,这些理论主要集中于货币学派,从货币角度对汇率进行阐释,认为国内外资产价格决定汇率。其中,弹性价格货币模型是现代汇率决定理论中较早的基础性模型,其核心思想是强调汇率是两国货币的相对价格。基于上述理论基础,众多学者对汇率形成机制进行了研究。Macdonald检验了基本面对汇率长期趋势的解释能力、预测能力以及实际汇率变动的原因,证实了短期和长期汇率模型的有效性。[1]Carlstrom 和Fuerst认为当利率接近实际利率时,货币模型存在利率不确定性。[2]Rapach和Wohar采用长期汇率决定的货币模型对14个工业化国家进行了分析,证实了超过一半的国家适用于长期货币模型。[3]Dieter和Christian证实了货币汇率方程对于1999年至2004年欧元兑美元汇率的变化和样本外预测。[4]Carlo和Grauwe通过比较汇率决定的不同类型模型,认为线性模型适用于短期而非线性模型更适用于长期。[5]Noussair等通过具有国际金融特征的经济行为证实了汇率在模型预期中的时间变化。[6]

相对于国外,国内学者在此方面的研究较晚,易刚等在对利率与汇率作用关系的实证研究中得到的结论并不支持实际利差模型的设定,认为随着流动性的增强,人民币汇率将会更好地符合利率平价理论。[7]刘岩等应用马尔可夫模型对汇率波动行为进行实证研究表明,对汇率趋势的预测在一定程度上符合实际。[8]陈娟采用马尔可夫模型对1996-2010年的汇率市场月度数据进行了实证分析,得出影响外汇市场压力的关键因素,证明了马尔可夫模型在汇率研究中的可行性。[9]张建英在弹性价格货币模型的基础上,实证检验证明了,在名义人民币汇率下,中美两国相对货币供给量和相对利率的变化对人民币汇率的影响是反向的,而相对国民收入对人民币汇率的影响是正向的,这与弹性价格货币模型的理论结论不完全一致。[10]高铁梅等基于弹性价格货币理论和汇率生成的微观结构模型,应用EGARCH过程衡量了市场的信息冲击对人民币汇率波动的非对称影响,结果表明,利率、货币供应量、实际收入和外汇干预都会对汇率波动产生显著性的影响,但是影响的程度不同。[11]金中夏等通过构建、校准、估计和模拟新凯恩斯两国开放经济体动态随机一般均衡模型,分析并解释了中国均衡利率和均衡汇率形成机制及其主要变动原因,指出均衡汇率和均衡利率存在内生联系。在国际货币环境下,汇率均衡不仅与本国利率相关,还与外国利率状态相关。[12]许振明等应用时间数列频率分析得知,人民币汇率对中美利差有长期、中期单向因果关系;而中美利差对人民币汇率则都不具有长、中及短期频率因果关系。[13]

随着国际经济环境的不断变化,汇率与影响要素之间的形成关系不再是固定不变的,而且受到其他国家的经济影响。人民币汇率市场特征的凸显以及双向波动的呈现,传统的线性模型已经不能完全体现和刻画汇率波动行为,汇率影响更为复杂多变且影响路径作用机制相异于从前的表现。因此本文在汇率形成机制模型的基础上引入马可夫转换机制,并结合美国经济状况,对汇率的作用要素影响效果做出阐释。

二 中国外汇市场的区制变动

(一)中国汇率变动的阶段性改变

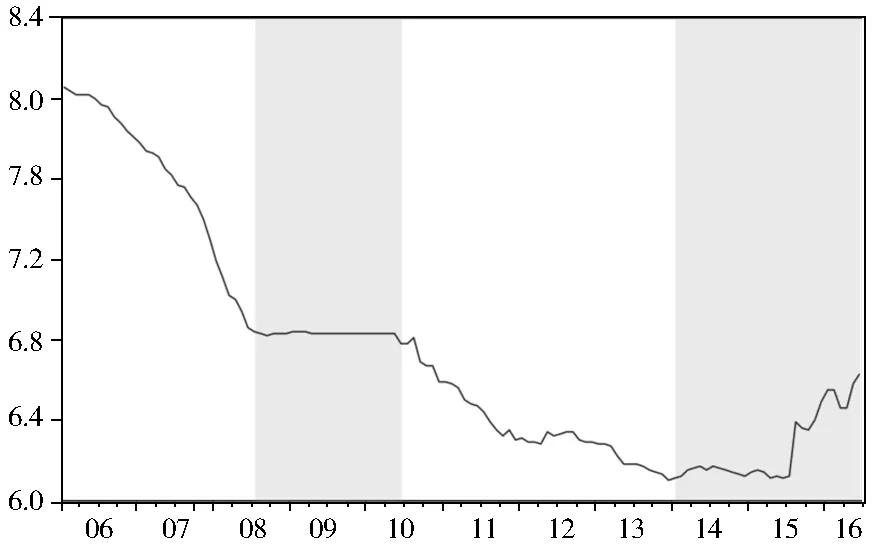

中国在加入WTO之际就承诺了对汇率机制进行逐步的改革。2005年7月,为了适应市场化进程,汇率制度进行了重大改革,取消了人民币与美元挂钩机制,不再以美元为单一准则,而是以市场供求为基础、参考一篮子货币进行调节、实行有管理的浮动汇率制,汇率改革制度的推行当天人民币兑美元汇率上调了2.1%。自2005年起人民币币值开始呈现涨势,打破了过去的汇率稳定状态,此后几年人民币一直保持了升幅趋势。到了2007年5月,人民币兑美元汇率每天的波动幅度有所扩大,从原有的±0.3%扩大到±0.5%。在美国次贷危机导致的金融危机时期,全球经济受到美国经济影响而增长缓慢,此阶段人民币升值幅度减缓。由于全球经济状况的低迷,人民币汇率重新盯住了美元,因此汇率水平维持在较为稳定的范围内。随着全球经济的逐步恢复以及中国经济实力的进一步提升,人民币汇率重新回归有管理的浮动范畴,并于2012年4月将波动区间扩大到±1%,2014年3月再度扩大到±2%。随着市场波动幅度日益扩展,市场化特征凸显。2015年8月中国人民银行提出了人民币汇率中间报价机制的声明,人民币兑美元中间价大幅调低。9月,中国银行间外汇市场向境外央行和其他官方储备管理机构、国际金融组织、主权财富基金开放。11月,国际货币基金组织执董会批准人民币加入特别提款权(Special Drawing Right,简称SDR)货币篮子,并于2016年10月1日正式生效。人民币成为继美元、欧元、英镑和日元之后,首个加入SDR货币篮子的发展中国家货币。而且,人民币在SDR中的比重为10.92%,超过了日元和英镑。图1为2006年1月至2016年6月期间美元兑人民币的汇率变动趋势,由图中可见,汇率变动呈现明显的区制性改变,自2006年1月至2008年6月人民币兑美元的汇汇率维持持续下降趋势,人民币保持了升值态势,而2008年6月起美元兑人民币汇率趋于稳定,2008年6月至2010年6月期间无明显波动,2010年7月重新开始迅速升值,增长状态持续到2014年1月,此后汇率水平开始呈回升趋势,人民币兑美元体现了贬值趋势,且在2015年之后贬值状态日趋显著。

图1 人民币兑美元汇率走势图

(二)汇率影响因素的区制变化

现行大多数国家实行的是浮动汇率制度,汇率的波动频率比固定汇率制度下更高,且幅度更大,并在不断融合的世界经济中左右国际市场变化和各国经济状况。浮动汇率制度的广泛普及使得汇率波动的影响因素更为繁杂,汇率波动幅度和方向愈加复杂。但是汇率的波动不是孤立的,依然会受到基本要素的影响,尤其是关乎资金流动的货币方面。

首先,汇率的波动状态与一国经济形势息息相关,经济水平的提升通常伴随着对外开放的拓宽和加深,因此国内生产总值是影响汇率波动且维持其稳定的主要影响因素。中国经济总量一直处于攀升的状态,GDP总量已经位居世界第二,且规模超过第三名的日本一倍。2006年1季度的当季GDP仅为47 078.9亿元,到了2016年2季度为179 927亿元,增幅为282.18%。在2006年1季度到2008年2季度期间,GDP当季同比实际增速都保持了超过10%的高速增长,仅仅是在美国金融危机的冲击下,2008年3季度至2009年2季度略低于10%,其后再次攀升,但是在2011年之后,增速出现下滑,并在2015年3季度之后低于7%。

其次,国际资本转移流动会受到不同国家的利率水平差异影响,从而导致汇率波动,因此利率对汇率具有一定的调节作用。在市场经济中,通常认为利率和汇率的变动是相互影响和制约的。我国推进的利率市场化与汇率形成机制市场化形成了利率和汇率的联动机制。2005年,中国放开了金融机构同业存款利率。2013年7月,全面放开了金融机构贷款利率的管制。2014年11月将存款利率浮动上限扩大到了1.2倍。2015年2月,继续扩大至1.5倍。10月,商业银行等金融机构的存款利率上浮限制取消,这意味着利率管制已经基本取消了,实现了真正意义的利率市场化。在2006年1月至2016年6月期间,2006年至2008年我国名义利率基本在2%与3%之间波动。其后为了应对国际金融危机,刺激经济发展,2008年12月起利率开始降低,直到2009年3月利率达到最低值,自2009年起利率重新回升,并于2011年6月达到最高值,此后利率较之前小幅波动。

再次,即使各国采用浮动汇率制度,但是并不是放任汇率完全自由浮动,为了维持经济的稳定发展,避免汇率剧烈波动所造成的负面影响,各国政府都会对外汇市场进行干预和调控,因此以货币供应量为代表的货币政策的实施会对外汇市场产生影响。中国的货币供给在2006年至2008年间一直维持接近匀速的增长,期间增速并无明显波动,M2期末同比增速基本处于15%至20%之间,表明在此期间我国货币供给变动较为稳定。进入2009年再次因为应对美国金融危机的全球影响,增速开始提高,普遍超过了20%,并在11月达到最高值,此后又重新逐步下降,并于2015年至2016年稳定在一定水平之间。

由此可见,汇率、GDP增长率、利率和货币供给增长率在汇改之后变动呈现了明显的阶段式改变,因此通过刻画变量间区制性变化,能够有效捕捉现实经济状况。

三 汇率模型设定与马尔可夫模型

(一)汇率模型

弹性价格货币理论的代表人物Frankel基于所构建的货币模型,在实证分析中,以货币供给、收入和利率作为解释变量,分析了1974年7月到1978年2月期间各要素对马克兑美元汇率波动行为的影响路径,结果表明国内生产总值、货币供给量和利率对汇率的波动有可观测的影响。[14]基于Frankel模型,设定汇率波动的基本要素模型为

(1)

et=c+αΔmt+βΔyt+γΔit+εt

(2)

其中,t表示差分形式。上述模型体现的是区制单一情况下影响要素的作用机理,但是随着外汇制度改革的阶段式推进以及汇率水平的改变,非线性特征凸显,因此引入马尔可夫转换机制后可得如下模型二,即

et=cst+αstΔmt+βstΔyt+

γstΔit+εt

(3)

其中,st是α、β、γ的状态系数。模型一刻画了基本要素对汇率的影响路径,但是其参数α、β、γ是固定不变的。由于制度改革、全球经济波动冲击等不确定性影响因素的存在,这一模型已经不能完全准确的描述和梳理一国的汇率波动,因此本文在模型中引入状态转换变数,以模型二作为研究对象,以期望更准确刻画基本要素对汇率波动的作用过程,并为未来外汇市场调控提供参考。

(二)模型估计方法

Hamilton在提出马尔可夫转换模型之后,通过该模型对1951至1984年间美国的GNP及其相关因素进行分析,证明了在不同的经济发展时期内各种经济因素对经济增长有不同程度的影响,体现了马尔可夫模型对现实经济的有效拟合。[15]马尔可夫模型的原型是隐藏马尔可夫模型(Hidden Markov Model,简称为HMM),HMM的隐藏部分是不可观测的状态转换机制,非隐藏部分以可观察的随机概率表现出来。

在模型二中,利用马尔可夫转换机制对不可观测的转换状态进行估计,再利用非线性模型估计方法进行估计。将模型二进行化简:

令yt=et

xt=(1ΔmtΔytΔit)

y=λstxt+εt

(4)

(5)

设定模型中的马尔可夫链存在两种状态值,ωt表示当期得到的全部信息,马尔可夫过程认为当期转换值只与前期转换值有关,ωt是不可观测的状态变量,但是这种状态变量会对其他变量产生影响,并且观测值以特定的概率分布输出,因此可以通过ωt,yt等可观测变量对某一时期内st的值进行估计,从而得到在该时期内xt对yt的影响是否符合模型的预期。

通过在模型中引入马尔可夫转换机制,可以基于不同状态对汇率变动的影响因素进行分析。因为非线性区制的存在,F检验和T检验不能检验模型的稳定性,因此引入Wald统计量对模型进行假设检验。相对于模型一,模型二引入了马尔可夫转换机制,可以将无约束状态下的模型和约束状态下的模型估计系数进行比较,进而检验马尔可夫转换状态是否存在。首先检验解释变量是否具有马尔可夫转换状态,即对状态0和状态1时的估计结果进行比较检验,提出假设:c0=c1,α0=α1,β0=β1,γ0=γ1。若接受原假设,即意味着c、α、β和γ的Wald统计量服从χ2分布,表明模型二在状态分别为0和1时的估计结果是相同的,该模型不适用于马尔可夫转换状态,反之若拒绝原假设,证明具有马尔可夫状态特征。

四 人民币汇率的区制性影响关系实证检验

(一)变量的选取和稳定性检验

汇率的形成机制由于涉及到两国货币价值之比,必然受到双方国家经济因素的影响。为了寻求汇率变动路径需要了解和刻画影响因素,弹性价格货币模型分析了各基本要素对汇率变动的影响程度。由于市场是动态的,随着经济制度的变革和经济冲击因素的影响,各基本要素对汇率的影响状态不是固定不变的,影响程度时刻发生着变化,早期货币模型并不适用于所有情况,因此在传统的弹性价格货币模型中加入马尔可夫转换机制,刻画基本要素对汇率的不同区制影响。

本文选取人民币兑美元汇率水平,这是因为美元在国际货币体系中的主导地位,而且中美贸易和金融往来在中国对外经济中占据较大比例,2015年中美进出口总额占中国进出口总额的14.09%,在国家占比排名中占据较高的比重。在中国经济变量选取方面,汇率选取为美元兑人民币汇率(EX),经济实力采取GDP增长率(GDP-China),货币供给量选取M2增长率(M-China),利率选取Shibor同业拆借当月利率(IR-China)。在美国方面,经济实力同样采取GDP增长率(GDP-USA),因为美国货币供给量的划分从M1开始,因此选择货币供应量M3增长率(M-USA),利率为联邦基准利率(IR-USA)。因为在2005年汇改以前,我国采取与美元挂钩的汇率制度,汇率水平较为平稳,无明显波动,因此样本区间选取为2006年1月至2016年6月,分析各因素对人民币汇率的影响效果的切合程度,并探究加入马尔可夫转换机制的汇率模型与原模型的比较,以更有效地刻画汇率变动路径。

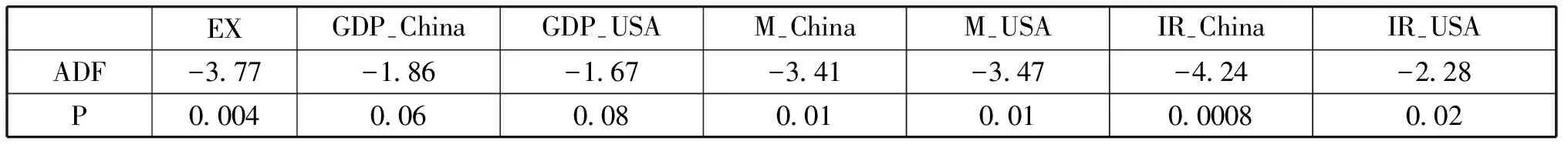

为了避免因为不稳定所造成的伪回归,对变量首先进行单位根检验以判断时间序列的稳定性,采用ADF方法进行检验。根据单位根检验结果的伴随概率表明(见表1),在10%的显著水平下,变量都拒绝了原假设,变量不存在单位根。

表1 单位根检验

(二)模型估计和稳定性检验

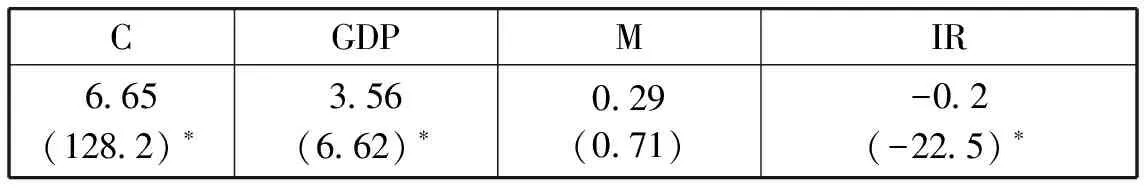

鉴于单位根检验结果表明变量都是稳定的,在模型一和模型二中,分别以EX、GDP、M和IR分别表示汇率、中美两国GDP增长率之差、货币供给量增长率之差以及利率之差。首先采用模型一对变量进行回归检验,检验结果如表2所示。

表2 汇率线性回归模型结果

注:括号内T统计量,星号表示通过统计检验。

在货币学派理论中,国内生产总值、货币供给和利率对汇率波动都具有影响。但是线性回归模型结果表明,GDP和利率作用是显著的,货币供应量未通过T检验。相对于美国的中国GDP增长率快速增长,会对汇率水平产生同向影响,这不同于理论表现,这是由于将不同区制的变量关系单一化下产生的。当本国利率高于国外利率,国外资金将会流入本国,本国的外汇收入大于外汇支出,本币相对于外币升值,因此利率对汇率变动具有负向影响。

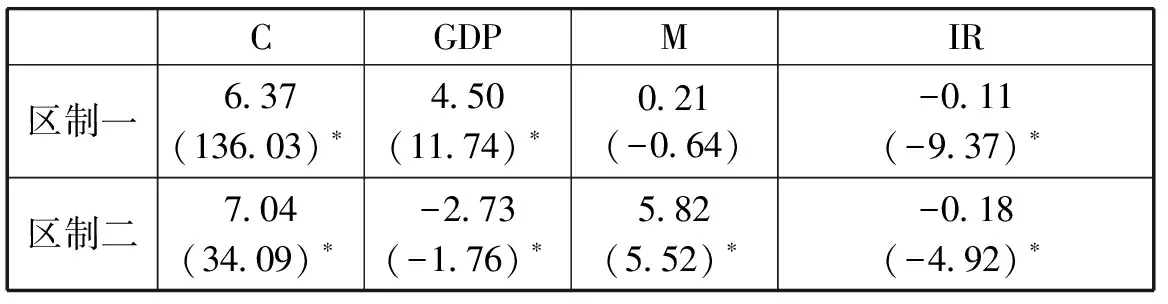

由于汇率线性回归模型与现实经济状况的不完全匹配,而且汇率等经济变量变动呈现的明显的区制性改变,下面采用马尔可夫模型进行估计,在利率水平的不同阶段进行检验,估计结果如表3所示。

表3 马尔可夫模型检验

注:星号表示通过统计检验

在利率差异的不同阶段,除了货币供给量在低利率区制时不显著,国内生产总值、货币供给量和利率的影响作用都是显著的。其中,国内生产总值的影响在不同阶段的影响作用方向是相异的,在低利率阶段时影响方向为正,而在高利率阶段影响方向是负的。这说明在高利率阶段,当本国收入高于国外收入的状态下,本币购买力上升,意味着以直接标价法标价的汇率下降,意味着中国经济实力的提升导致汇率升值。货币供给量增长率和利率的影响方向是相同的,但是影响强度不同,尤其是货币供给增长率的影响强度在高利率区制的影响作用更为显著。利率在不同区制的影响方向相同且影响程度差异不大。

由模型一和模型二的估计结果对比可以发现,相比于线性模型,在引入不同区制的马尔可夫转换模型后,其系数估计结果更为显著,更为符合我国实际宏观数据及经济状况,而且体现了在不同区制,不同影响因素的作用效果确实存在差异。因此,在引入状态转换的模型通过利率不同状态的划分,增强了国内生产总值、货币供给量和利率变动对汇率波动行为的解释能力,并且对不同状态下的外汇市场进行了划分。

(三)Wald统计量的检验

五 结论和建议

第一,马尔可夫模型的实证研究结果显示,在中美利差较高时,经济实力差距与汇率呈反比,中国经济实力增速相对于美国越强,汇率将升值,反之则会贬值。货币供给增速差距越大,汇率将出现贬值,这意味着中国货币供给量的快速扩大使得市场上人民币相对于美元数量增加而导致贬值。利差扩大意味着中国经济发展高涨而美国经济相对低迷,利差差距越大,人民币愈加升值。在中美利差较低时,经济实力差距与汇率呈正比,这解释了2016年11月人民币兑美元的持续下跌,汇率水平下降虽然与2015年“811”汇改相关,由于调整了人民币对美元汇率中间价报价机制,汇率中间价机制进一步市场化,反映了当期外汇市场供求关系的真实状况,但是很大程度要是美联储加息导致的美元走强影响,这与实证结果相一致,当美联储加息时,中美利差缩短,从而GDP增长引起了汇率贬值,因此孤立的仅从国内经济状况甄别外汇市场无法有效调节汇率的变动。

第二,实证结果表明,经济增长的作用方向是相异的,因此即使中国经济一直处于攀升的状态,由于与其他国家利率水平的状态不同,依然会出现经济增长条件下的货币贬值。因此,在不同区制内,要结合外汇市场其他调控措施进行调整,以达到预期目标。虽然在一定区制内,经济实力差异与汇率水平正相关,但是经济实力依然是决定一国货币价值的根本性因素,货币的支付能力来源于国家的经济能力,集中体现在GDP的增长,因此推动经济的稳定增长是根本之路。

第三,当前,人民币资本项目开放及人民币国际化与汇率形成机制有着紧密的联系,更加开放的资本项目需要更加灵活的汇率形成机制。[16]由于在不同区制下,经济发展水平差异的影响方向不同,汇率形成机制也存在差异,因此我国应该实施有管理的离散浮动汇率制度。在离散的不同区制采取不同的干预措施。因为在同一区制内,汇率基本面影响是一致的,所以国家对汇率的调控应是在预设区间内频繁多次的进行小幅调整,并借由体现资金流动的国际收支的细分项目进行干预。而一旦转换为另一个区制,则调控区间进行相应的调整,在新区间内改变调控方向和力度。

人民币正处于国际化进程中,随着进程的不断推进使得人民币形成机制的市场化程度越来越强,供需双方的影响因素不仅受中国自身的影响,而且受到不同国家经济状况的作用,因此对外汇市场的监控和调整要基于其他国家和国际经济状况进行不同阶段的针对性措施实施。

[1]Ronald MacDonald. Exchange Rate Behaviour: are Fundamentals Important?[J] Economic Journal, 1999, 109(459): 673-691.

[2]CT Carlstrom,TS Fuerst.Real Indeterminacy in Monetary Models with Nominal Interest Rate Distortions[J]. Review of Economic Dynamics, 2001, 4(4): 767-789.

[3]DE Rapach, ME Wohar. Testing the Monetary Model of Exchange Rate Determination: new Evidence from a Century of Data[J]. Journal of International Economics, 2002, 58(2): 359-385.

[4]Dieter Nautz,Christian J.Offermanns. Does the Euro follow the German Mark? Evidence from the Monetary Model of theExchange Rate[J]. European Economic Review, 2006, 50(5): 1279—1295.

[5]Carlo Altavilla,Paul De Grauwe. Forecasting and Combining Competing Models of Exchange Rate Determination[J]. Applied Economics, 2010, 42(27):3455-3480.

[6]CN Noussair, CR Plott, RG Riezman. The Principles of Exchange Rate Determination in an International Finance Experiment[J]. Journal of Political Economy, 2015, 105(4):822-861.

[7]易 纲,范 敏.人民币汇率的决定因素及趋势分析[J].经济研究,2002(2):26-35.

[8]刘 岩,刘 芳.马尔可夫链在人民币汇率预测中的应用[J].中国管理信息化,2007(10):68-70.

[9]陈 娟,田 丰,陈创练,陈国进.我国外汇市场压力研究——基于马尔可夫区制方法[J].国际金融研究,2011(6):41-49.

[10]张建英.基于弹性价格货币模型的人民币汇率实证研究[J].宏观经济研究,2013(8):55-65.

[11]高铁梅,杨 程,谷 宇.央行干预视角下人民币汇率波动的影响因素研究——基于中美两国经济的实证分析[J].财经问题研究,2013(2):45-53.

[12]金中夏,洪 浩.国际货币环境下利率政策与汇率政策的协调[J].经济研究,2015(5):35-47.

[13]许振明,赖嘉莹,张仓耀.中美利率与汇率因果关系之探究再审视:时间数列频率分析[J].武汉大学学报:哲学社会科学版,2016(5):74-83.

[14]Frankel Jeffrey A. On the Mark: a Theory of Floating Exchange Rates based on Real Interest Differentials[J]. American Economic Review, 1979, 69(4): 610-622.

[15]Hamilton James D. A new Approach to the Economic Analysis of Nonstationary Time Series and the Business Cycle[J]. Econometrica, 1989, 57(2): 357-84.

[16]汪 陈,何圣财,金利娟.后金融危机时期人民币汇率形成机制改革研究[J].经济纵横,2011(2):99-102.

(责任编辑 耿晔强)

TheFormationMechanismandInternationalizationProcessofBilateralFluctuationofRMBExchangeRate

ZHANG Ai-lian1,2,TANG Shi2,LIU Bai2

(1.CenterforQuantitativeEconomics,JilinUniversity,Changchun130012,China;2.BusinessSchool,JilinUniversity,Changchun130012,China)

In the propulsion process of internationalization of the RMB, the market change is becoming increasingly complex, and presents the bilateral volatility trend with rise and fall. The exchange rate formation mechanism is no longer a single linear relationship, but shows a regime change. The empirical test shows that the impact of GDP, money supply and interest rate on exchange rate formation is different under the different regions of interest rates of China and U.S.A. This explains the RMB exchange rate against the U.S. dollar continued to decline during the second half of 2016. Although the China’s GDP continued to grow, under the influence of the interest rate rise in the U.S.A, the exchange rate fall under the condition of the narrow margin of the interest rate difference in China and U.S.A. Therefore, the discrete managed floating exchange rate regime should be applied to intervene and regulate the foreign exchange market. In the same regime international balance of payments should be frequently adjusted in narrow range,and in different regimes discrete cross-regime direction adjustment should be used.

exchange rate formation mechanism; bilateral fluctuation; regime transfer: Markov model

2017-07-20

国家社会科学基金项目“人民币双边波动新常态下货币政策与汇率政策的冲突与协调研究”(15BJY156);教育部人文社会科学基金“金融业双向开放推动下中国外汇市场压力的聚集与释放及风险预警研究”(16YJA790023);吉林大学哲学社会科学青年学术领袖培育计划“开放型经济新体制于人民币国际化研究”(2015FRLX16)

张艾莲(1976-),女,吉林长春人,吉林大学数量经济研究中心、商学院教授、博士生导师,主要从事国际金融研究; 刘 柏(1971-),男,吉林长春人,吉林大学商学院教授、博士生导师,主要从事国际金融研究。

10.13451/j.cnki.shanxi.univ(phil.soc.).2017.06.008

F832

A

1000-5935(2017)06-0046-07