“营改增”对房地产业的影响效应分析

——基于某公司的经验数据

2017-11-13杨艳萍杨朋伟

杨艳萍,杨朋伟

(河南工业大学 管理学院,河南 郑州 450001)

“营改增”对房地产业的影响效应分析

——基于某公司的经验数据

杨艳萍,杨朋伟

(河南工业大学 管理学院,河南 郑州 450001)

房地产业、建筑业、金融业和服务业四大行业正式施行“营改增”税制改革后,对推进房地产业健康发展起到了非常重要的作用。从理论上分析了“营改增”对房地产业的税负、经营风险等方面的影响,并以WK房地产公司为例,用实际数据验证“营改增”的实施对房地产业的利润、税负等影响。企业应重视增值税专用发票的管理,增加能够抵扣的应税项目,健全财税体制。

“营改增”;房地产业;税负;利润

“营改增”的正式施行,对房地产业的发展起着非常重要的作用。首先,有利于税制统一。在营业税和增值税并存的情况下,逃税、漏税的情况比较多,税收的监管存在很大的不便。在“营改增”之后,增值税税率的简便提高了税收征管的效率。其次,避免了重复征税。营业税采用层层交税,且不可以进行抵税。而增值税采用环环抵扣,使行业的税收负担下降,有利于促进国民经济长远发展。最后,“营改增”是税制改革的必然趋势。目前,大部分发达国家实行增值税税制。为了与国际税制接轨,解决我国现行房地产业缴纳营业税面临的问题,在房地产业实行增值税是我国税制改革的必由之路。

在发展中国家,企业为了减轻税负,会更倾向于缴纳增值税,增值税的发展更具有优势[1]。在现阶段,增值税可以减轻企业税负,促进经济的发展,这是经济发展到一定阶段的必然选择[2]。

目前学者一般从开发成本、税收、税负、净利润、增值税税率、现金流量和地方财政收入等方面讨论“营改增”对房地产业的影响,多侧重于理论分析[3-7]。笔者将理论分析与实际案例相结合,讨论“营改增”对房地产业的影响,同时对“营改增”之后,房地产业所面临的问题进行分析,并为企业的发展提供相应的对策建议。

一、“营改增”对房地产业影响的理论分析

(一)“营改增”对房地产业税负的影响

增值税是企业增值额部分所征收的一种价外税,即企业有增值时缴纳,无增值时不用缴纳。在进行具体分析时,需要设定:“营改增”前后,企业的销售收入的总金额不变,即“营改增”之前企业的销售收入含有营业税的,“营改增”之后企业的销售收入含有增值税的;税金及附加只包括营业税、城市维护建设税、教育费附加、地方教育费附加;无任何税收优惠政策,不考虑其他费用;销售收入总额为R,销售成本总额为C,购进货物成本为含税S,且税率为11%。一般纳税人的计税方法分为简易计税法和一般计税法两种。

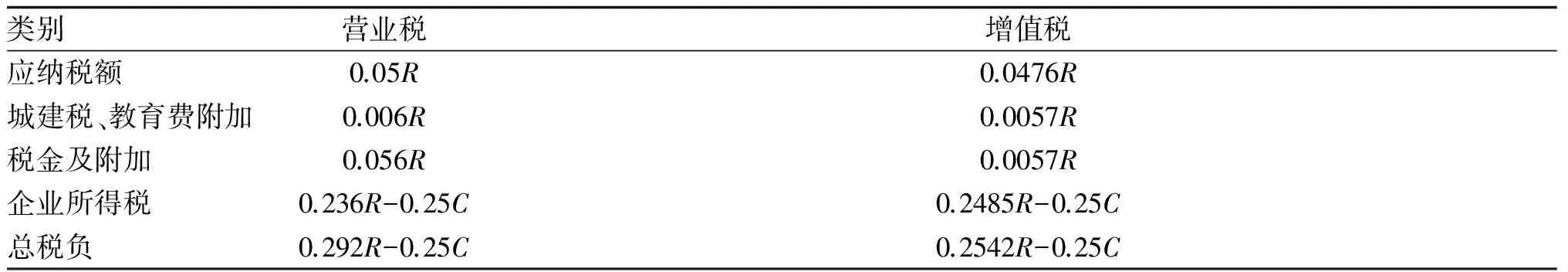

简易计税法税率通常较低,按照销售额和增值税征收率来计算。在房地产业中,一般纳税人只在销售自行开发的房地产老项目时,才会选择采用简易计税法计税。简易计税方法下“营改增”前后税负的变化见表1。“营改增”前后企业各个税负均发生变化,总体而言,税负是减轻的。

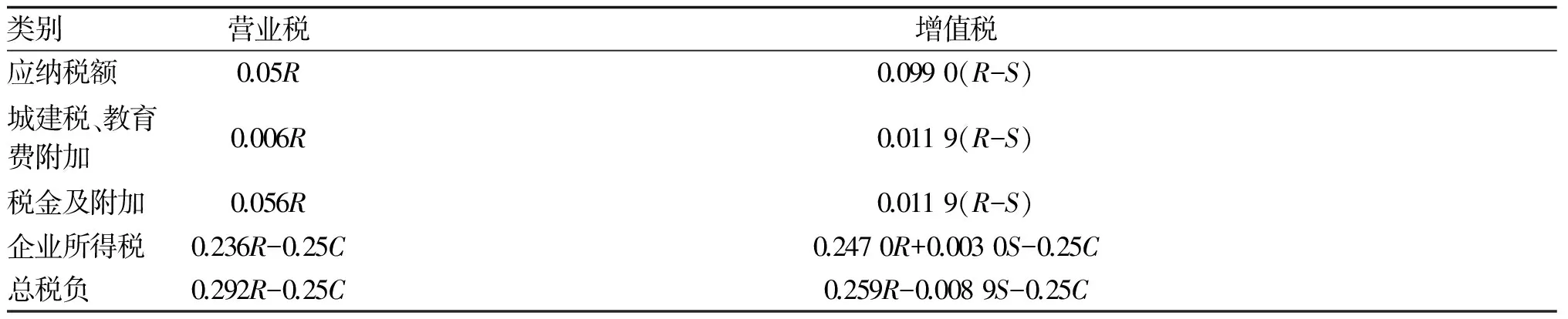

以一般计税法计税,其增值税征收税率为11%,明显大于“营改增”前5%的税率,但采用一般计税方法中所发生的进项税额是可以抵扣的,这就使得税负可以得到一定的抵销。

表1 简易计税法下“营改增”前后税负的变化

表2 一般计税法下“营改增”前后税负的变化

数据来源:计算而来

由表2可以看出,“营改增”前后企业各个税负均发生一定的变化,而要确定哪个税种对企业税负有利,关键是企业能否得到足额增值税专用发票。得到能够抵扣的增值税专用发票越多,抵扣的税额就会越多,相应地,企业承担的税负越少,相反,企业承担的税负就越多。

(二) “营改增”对房地产业经营风险的影响

房地产企业在开发过程中需要的本金量大,占用时间长。要维持其正常运转,必须有充足的资金流。房地产企业的房屋出售一般是提前出售,税务局规定交纳税款的时间依据发票开具的时间来定。因此,“营改增”之前,预收款当天就需要开票进行缴税,税率为5%,即预收款项中含有5%的营业税;“营改增”之后,发票会在正式交付房产时开具,税率为11%。但由于购房人的贷款需要提供发票,房地产企业按照主管税务机关的要求,进行增值税发票的开具和申报缴纳税款。房地产开发企业在收到预收款时存在两种处理方式:一种是开具零税率的增值税普通发票,在申报当期增值税时,不再将已经预缴税款的预收款通过申报表体现,将来正式确认收入开具不动产销售发票时也不再进行红字冲回;另一种是开具增值税普通发票,税率为3%,等房产交易正式成交时,对已经开出的增值税普通发票给予红字冲销,同时依据房产总交易额开出增值税发票,之后按照适用税率或征收率补征税款。这两种方式在前期取得增值税专用发票较为滞后,像劳务成本是在项目进行当中或者结束时才能够获得增值税专用发票,进项税额难以抵扣,这就需要房地产开发企业在前期垫付大量资金用于销项税额的支出,对比“营改增”前后房地产开发企业需要垫付的资金,营业税占用的比例较大,占用的资金流较多。所以,“营改增”后,房地产开发企业的经营风险是减轻的。

二、 “营改增”对房地产业影响的具体效应

WK房地产企业股份有限公司(简称“WK公司”)于1988年进入房地产行业,经过近30年的发展,已经成为国内规模较大的房地产公司。目前,WK公司的主营业务包括房地产开发和物业服务两部分,但物业管理和其他业务收入之和占当期营业收入总额的比例较低,可以忽略不计。

(一) “营改增”前后对WK税负的影响

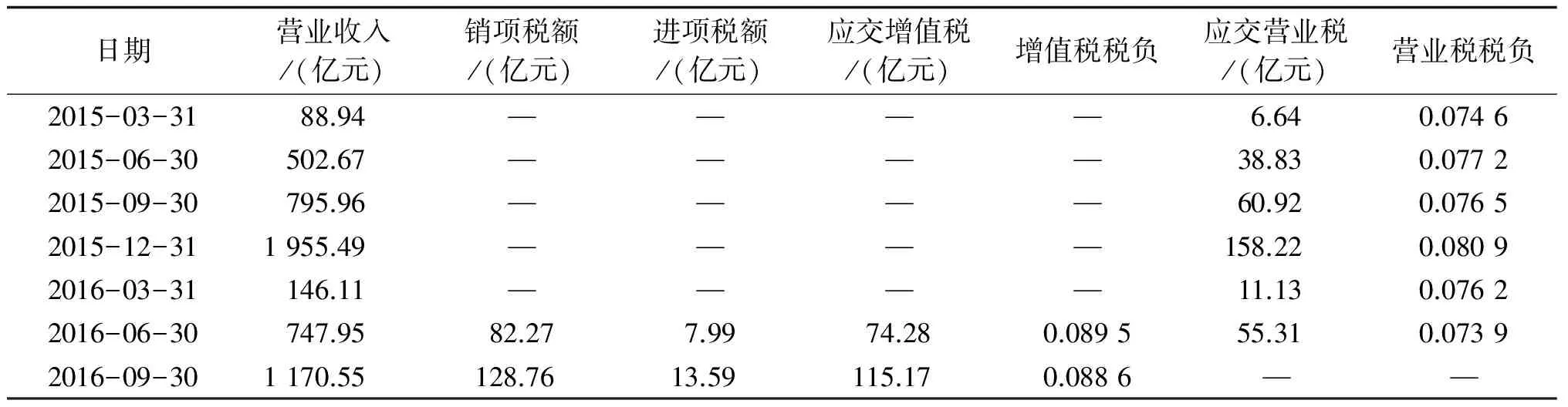

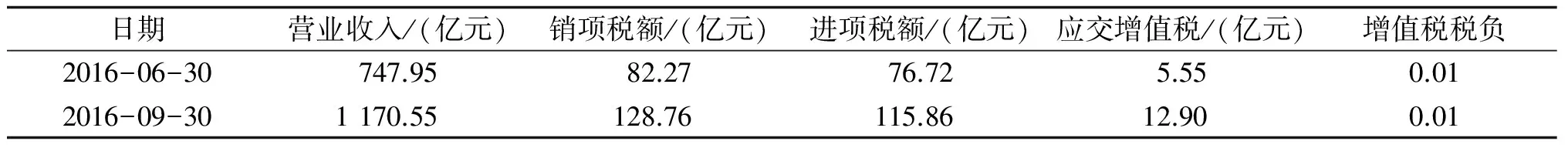

体现企业税负的一个重要的会计科目为应交税费。应交税费属于汇总科目,是根据当期的营业收入来计算的,营业收入不同,应交的税费也不同,不同期间的应交税费直接比较是没有意义的。为保证可比性,“营改增”前,企业所缴纳的营业税除以当期的营业收入;“营改增”后,企业所缴纳的增值税除以当期含税的营业收入,最后得出的结果进行比较,比较的是收入为一个单位所应支付的税费。表3给出了WK公司“营改增”税负测算情况。

表3 WK公司“营改增”税负测算表

数据来源:WK公司财务报表

从表3可以看出,WK公司在“营改增”前后,税负的变动较大。在2016年5月份之前,WK公司缴纳营业税,每季度所计算出的营业税税负一般保持在7%左右;2016年5月份开始,WK公司开始进行“营改增”,在7—9月份,WK公司的整体税负为8%,整体税负上升1%左右。税负上升的主要原因是获得的进项税额发票不足或者是进项税额发票不能全额抵扣,造成销项税额与进项税额之间的差额较大,使税负加重。如果企业能够获得足额的进项税额发票或者进项税额发票能够全部抵扣的话,所计算的税负应该是下降的。表4中为理论上的进项税额,是根据“期末存货的成本+当期销售的主营业务成本-期初存货的成本”计算得出的。

表4 WK公司进项税额全额抵扣税负表

由表4可以看出:如果企业能够获得足额进项税额发票或者进项税额发票能全额抵扣的话,WK公司的税负会呈下降趋势。

(二) “营改增”前后对WK公司利润的影响

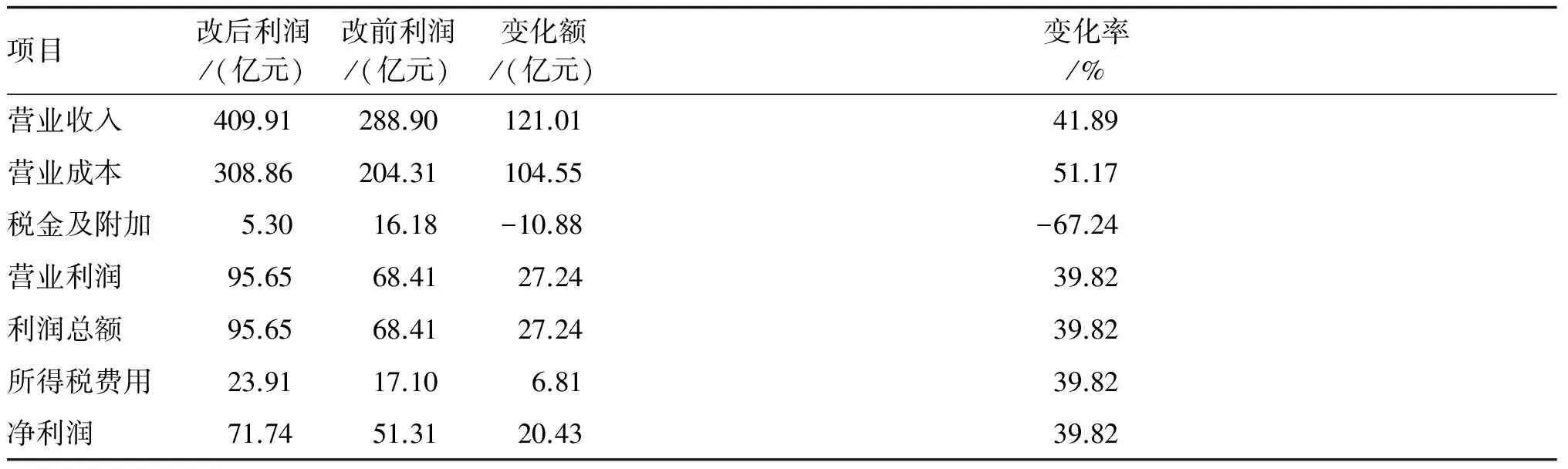

影响企业利润的会计科目一般为营业收入、营业成本、税金及附加等。为详细了解“营改增”对WK公司利润的影响,需要对以上会计科目进行比较(2015年第三季度企业只缴纳营业税,2016年第三季度企业只缴纳增值税,且公司只考虑税金及附加,不考虑公司的期间费用等其他费用)。

净利润=营业收入-营业成本-税金及附加+营业外收入-营业外支出-所得税费用。

在同等的会计期间内,根据每个会计科目的详细变化来具体说明企业经营成果的变动情况,即根据2016年第三季度财务数据减去2015年第三季度财务数据所得差除以2015年第三季度财务数据计算得出的比率进行分析。“营改增”前后利润变化情况见表5。

表5 “营改增”前后利润变化情况表

从表5可知,企业营业收入增加率为41.89%,而营业成本的增加率为51.17%,营业成本的增加速度大于营业收入的增加速度,可知企业在取得的原材料、产品中有部分成本没有获得增值税专用发票,有一定的税款计入到成本中。税金及附加科目变化相对也比较大, 这是因为“营改增”前后, 税金及附加的计税依据有所变化。从表5还可以看出,“营改增”之后企业有一部分成本没有得到进项税额发票。企业在买入货物时,没有获得相应的能够足额抵扣的进项税额发票,或者获得的增值税专用发票无法抵税,这部分进项税额就需要计入成本中,无形中增加了货物的成本,结转的营业成本也会增加,导致企业的利润有所下降。

三、“营改增”在房地产业实施中的对策

“营改增”在房地产业的改革并不是短期内就可完成的,它是一项长期工程,在“营改增”实施过程中,需要处理好政府和企业、地方和中央的关系。而房地产业在实施“营改增”初期,会遇到各种各样的问题,这里根据WK公司案例分析中提出的问题,分别从增值税专用发票、可抵扣进项税额和财税体制三个角度提出相应对策。

(一)管理增值税专用发票

一方面,增值税专用发票的真伪是税务机关保证纳税正常进行的基础,税务机关应加大对增值税专用发票的研制投入,不仅在制作发票时添加防伪和数码技术,还要在发票流转过程中加大监控力度,以保证企业无法使用假发票或者不合规发票进行偷税漏税。当发现假发票或者违规开具的发票时,税务机关应对发票的开具人、使用人加大惩罚措施。另一方面,由于税务机关对增值税发票的管理相当严格,这就要求房地产开发企业重视对发票的认知。营业税和增值税的核算方式、核算程序不相同,这就需要财务人员转变以往的观念,加强自身的专业技能。

(二)增加可抵扣进项税额

首先,政府应增加可抵扣进项税额项目。在房地产开发企业中,成本的构成一般由原材料、人工费用和固定资产等组成,然而能够进行进项税额抵扣的成本非常有限,这就要求政府针对进项税抵扣项目过少的情况做出相应调整,比如允许抵扣一定的人工费、原材料费用和一些企业原有设备等。其次,企业应选择合理的供应商。根据企业发展需求,应尽量选择从能够开具增值税专用发票的一般纳税人处购买,以便获得足额的增值税专用发票来抵扣进项税额。此外需要注意的是,在选择供应商时,还需要考虑供应商的经营情况、信誉和资质等情况,以确保获得的货物和服务是质优价廉的。最后,企业应提高“精装修”项目比例。房地产开发企业能够提供毛坯房和精装房,精装房是在毛坯房的基础上,精细装修、吊顶,有的甚至增加家具家电类。毛坯房开发成本中,能够进行进项税额抵扣的成本类别相对较少,而对于精装房,从毛坯房到精装房增加的精装修成本中几乎所有的进项税额能够抵扣,这就相对加强了房地产开发企业的抵扣税额,使房地产开发企业的税负下降。这样会使房地产开发企业净利润增加,有利于房地产开发企业的发展。

(三)健全财税体制

一方面,政府应加大招商引资力度,促进经济发展。地方政府必须更新自身的发展理念,加大招商引资的力度,在发展第三产业的基础上促进电子商务等第四产业的发展。另一方面,完善税收体系,合理分配收入,扩大地方税的主体税种。“营改增”的实施,使得地方税的主要税种——营业税消失,其附加税成为主要收入来源。为了保证地方财政收入的稳定,可以增加房地产税、资源税等中小税种在税收中的比例。

四、结语

“营改增”实施前期,由于国家的税收政策并不完善,企业能够获得的可抵扣的增值税专用发票和能够进行抵扣的项目是有限的,在短时间内会造成房地产业的税负不降反升的现象。但是,从企业长期发展来讲,“营改增”改革顺应经济发展的潮流,“营改增”前,重复征税现象严重,企业承担的税负较重,不利于企业的长期发展。“营改增”后,增值税不仅能够解决重复征税的问题,而且能够完善抵扣链条,使企业税负下降。现阶段,对于企业来说,应重视增值税专用发票的取得;对于政府来说,应增加能够抵扣的应税项目,并增加地方财政收入的主要税种来源。

[1] RAJNI M,Parmod C. Considerations in responding to the global financial crisis[J].Accounting & Finance,2012(3):21-46.

[2] MATTOS E, POLITI R. Pro-poor tax policy and yardstick competition: a spatial investigation for VAT relief on food in Brazil[J]. The Annals of Regional Science,2014(1):279-307.

[3] 毕雪超.“营改增”对房地产开发企业财务管理影响分析[J].当代经济,2015(11):52-53.

[4] 孙作林.“营改增”对房地产企业税负和净利润的影响及建议[J].财会月刊,2015(31):47-49.

[5] 唐红英.“营改增”对房地产企业税负、净利润及现金流的影响分析[J].港澳经济,2016(18):71.

[6] 王宝华.“营改增”对房地产业及财政收入的影响与对策[J].中国市场,2016(25):180-181.

[7] 王宇.房地产市场运行对地方财政收入的影响研究[J].西部金融,2016(4):32-38.

AnalysisoftheEffectof“BusinessTaxtoVAT”onRealEstate—Based on the Empirical Data of a Company

YANG Yanping, YANG Pengwei

(School of Management, Henan Industrial University, Zhengzhou 450001, China)

On May 1, 2016, the four industries including the real estate, construction, finance and service began to carry out “Business Tax to Value added Tax (VAT)” reform. To guide the healthy development of the real estate, this paper analyzed the impact of the VAT to the industrial’s tax burden and business risk, and took WK Real Estate Company as an example to verify the specific impact with the actual data. According to the results of the case analyses, it proposed many countermeasures like paying attention to the acquisition of VAT, increasing taxable items that can be deducted, and improving fiscal and taxation system.

“Business Tax to VAT”; real estate; tax burden; profit

2017-08-17

河南省高等学校重点研究项目“基于社会资本的房地产金融风险演进及协同控制研究”(16A630010)部分研究成果

杨艳萍(1968—),女,河南汝南人,河南工业大学管理学院教授,管理学博士,博士生导师,研究方向为风险投资与风险管理;杨朋伟(1988—),女,河南安阳人,河南工业大学管理学院硕士研究生,研究方向为财务风险管理。

F812.42;F299.23

A

1008—4444(2017)05—0035—04

(责任编辑:蔡洪涛)