“一带一路”沿线国家出口的二维指标分析

——基于出口竞争力和贸易互补性

2017-11-10陈继勇卢世杰

陈继勇,陈 龙,卢世杰

(武汉大学 美加经济研究所,湖北 武汉 430072)

“一带一路”沿线国家出口的二维指标分析

——基于出口竞争力和贸易互补性

陈继勇,陈 龙,卢世杰

(武汉大学 美加经济研究所,湖北 武汉 430072)

自2013年习近平主席提出“一带一路”倡议以来,“一带一路”建设现已取得丰富成果。本文以2001—2015年的贸易数据为研究样本,对“一带一路”沿线国家的出口竞争力和“一带一路”沿线国家与欧盟地区的贸易互补性进行了指标计算,在二维指标评价框架下,本文通过发展结果的比较分析和不同类别商品的产业分析,对“一带一路”沿线65个国家与欧盟地区的贸易关系进行了多视角的研究。分析结果表明:“一带一路”沿线国家各自具备特色产业优势;金砖国家的贸易关系表现为趋同中存在着差异化;“一带一路”建设可能为欧盟地区提供更加广阔的市场,有助于“一带一路”沿线国家与欧盟地区的贸易发展、产能合作和互利共赢。

“一带一路”;贸易竞争;欧盟地区;出口竞争力;贸易互补性

一、问题的提出

2017年5月14—15日,“一带一路”国际合作高峰论坛在中国举行,一百多个国家和国际组织派代表参会,签署了四十多个合作协议。目前,“一带一路”倡议已经取得了丰富成果,有望成为以发展中国家为主体的新经济合作模式。新经济格局的出现,必然导致旧经济格局的改变。“一带一路”倡议作为新时代丝路精神的承载,不以伤害任何国家或组织的利益为目的,旨在通过增强亚欧各国经济文化的交流,寻求发展新机遇,打造利益共同体。研究“一带一路”沿线国家的出口竞争力,有助于沿线65个国家形成各具特色的优势产业,更好地共建“一带一路”,共享发展福利;研究“一带一路”沿线国家与欧盟地区的贸易互补性,有助于挖掘“一带一路”沿线国家与欧盟地区贸易合作的潜力,促进亚欧各国共同发展,互利共赢。

在对“一带一路”沿线国家贸易问题的研究中,行业、指标和区域等要素构建了多元的研究视角。从特定行业出发,对农林[1]和能源[2]行业的研究较多。在以指标分析为主或对指标体系进行创新的研究中,黄庆波[3]基于贸易结合度将“一带一路”沿线国家与中国的贸易联系分为技术导向型、劳动指向型、结构相似型和效益互补型。陈继勇和陈大波[4]分析了中国与“一带一路”沿线国家的贸易开放度、经济自由度与经济增长之间的关系。将指标分析应用于特定区域的研究则以中亚、西亚和东盟等为主要研究对象。韩永辉等[5]测算了出口相似度、贸易结合度和显性比较优势等多个指标,分析中国与西亚双边贸易的竞争性与互补性。李迎旭[6]也通过多个指标的测算分析了中国与南亚的双边贸易关系。可见,指标分析已经成为研究“一带一路”贸易问题的基本手段。

现有的研究中依然存在不足:首先,仅考虑部分地区或停留在宏观层面的探讨无法为“一带一路”倡议提供系统且具体的理论指导;其次,较长跨度的贸易数据固然对计量模型有所支撑,但对经济新常态下提出的“一带一路”倡议而言,数据的适用性不强;最后,虽然一些研究较全面地分析了“一带一路”沿线国家不同类别商品的出口与中国的关系,但仅论述了“一带一路”倡议对中国的益处,无法支撑“一带一路”倡议互利共赢的理念。

本文在全面考虑“一带一路”沿线国家10类商品出口情况的基础上,较全面地对沿线国家产业层面的贸易能力进行了分析,立足整体视角探索了沿线国家与欧盟地区的贸易互补性,测算了沿线国家不同类别商品出口的竞争力,为“一带一路”倡议的推进和沿线国家参与“一带一路”建设提供了理论支撑。

二、“一带一路”沿线国家贸易出口总趋势

截至2016年4月,“一带一路”倡议已经涉及65个国家。*这些国家包括:中国(CN)、印度尼西亚(ID)、马来西亚(MY)、菲律宾(PH)、新加坡(SG)、泰国(TH)、文莱(BN)、越南(VN)、老挝(LA)、缅甸(MM)、柬埔寨(KH)、东帝汶(TP)、尼泊尔(NP)、不丹(BT)、印度(IN)、巴基斯坦(PK)、孟加拉国(BD)、斯里兰卡(LK)、马尔代夫(MV)、哈萨克斯坦(KZ)、土库曼斯坦(TM)、吉尔吉斯斯坦(KG)、乌兹别克斯坦(UZ)、塔吉克斯坦(TJ)、阿富汗(AF)、伊朗(IR)、伊拉克(IQ)、格鲁吉亚(GE)、亚美尼亚(AM)、阿塞拜疆(AZ)、土耳其(TR)、叙利亚(SY)、约旦(JO)、以色列(IL)、巴勒斯坦(PS)、沙特阿拉伯(SA)、巴林(BH)、卡塔尔(QA)、也门(YE)、阿曼(OM)、阿拉伯联合酋长国(AE)、科威特(KW)、黎巴嫩(LB)、阿尔巴尼亚(AL)、波斯尼亚和黑塞哥维那(BA)、保加利亚(BG)、克罗地亚(HR)、捷克(CZ)、爱沙尼亚(EE)、匈牙利(HU)、拉脱维亚(LV)、立陶宛(LT)、马其顿(MK)、黑山(ME)、罗马尼亚(RO)、波兰(PL)、塞尔维亚(RS)、斯洛伐克(SK)、斯洛文尼亚(SL)、俄罗斯(RU)、白俄罗斯(BY)、乌克兰(UA)、摩尔多瓦(MD)、蒙古(MN)和埃及(EG)。联合国UNCOMTRADE数据库提供了2001—2015年“一带一路”沿线国家的贸易出口数据。*截至2017年7月10日,联合国UNCOMTRADE数据库,仅更新了约四十个沿线国家2016年的贸易数据,尚无法支撑2016年数据分析。从发展趋势来看,在贸易出口总额方面,中国基本保持平稳增长,而“一带一路”沿线其他国家整体贸易出口总额的变动幅度较中国偏大,中国经济及贸易发展稳定性更强。中国经济活力强,对外贸易增长稳定,在沿线各国中呈现整体较强的姿态。由中国提出并推动“一带一路”倡议不但符合中国在沿线国家中的经济地位,也符合其他64个国家在后金融危机时代对国际合作的新需求。

三、指标选取及分析框架构建

(一)分析指标的选取

显性比较优势(RCA)指一个国家某种商品出口额占其出口总额的份额与世界出口总额中该类商品出口额所占份额的比率,是评价一国产品或产业在国际市场出口竞争力方面最经典、应用最广泛的指标之一。对贸易互补关系的主流研究路径包括两种:第一,以相对竞争力为出发点的研究思路,基于贸易互补性与各国相对竞争力紧密联系而设计的互补性指标包括贸易互补指数(TCI)和双边综合互补性指数(OBC);第二,以产品出口为出发点的研究思路,以出口产品相似度指数(FK)[7]为代表。

考虑到数据的可获得性和数据口径的一致性,本文选择显性比较优势和贸易互补指数作为主要分析指标以构建二维评价框架。这样不仅能够逐一测度“一带一路”沿线国家各类商品的出口竞争力,还能够兼顾个体和整体,分析“一带一路”沿线国家与其他经济组织之间的贸易互补关系,为探究沿线各国在“一带一路”倡议中的优势和机遇提供分析方法和具有实际意义的建议。

显性比较优势的公式如式(1)所示:

(1)

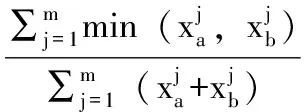

贸易互补指数[8]的公式如式(2)所示:

(2)

显性比较优势的计算需要以国际市场中该类商品的贸易出口数据为标杆,强调的是该国的某类商品在国际市场中的出口竞争力。而贸易互补指数则需要以某一贸易对象国(或地区)为标杆,分析的是两个国家或地区之间的贸易互补性。由于“一带一路”所构建的是自东向西的亚欧经贸通道,以欧盟地区(含英国)作为贸易对象来计算“一带一路”沿线国家的贸易互补指数能够更直接地呈现沿线国家在参与“一带一路”倡议中所具备的贸易潜力。为分析不同类别商品的出口竞争力与贸易互补性,本文以国际贸易标准分类(SITC)*SITC是Standard International Trade Classification的简称,是用于国际贸易商品的统计和对比的标准分类方法,包括SITC0(食品和活动物)、SITC1(饮料及烟草)、SITC2(非食用原料(燃料除外))、SITC3(矿物燃料、润滑油和相关原料)、SITC4(动物油、植物油、脂肪和蜡)、SITC5(化学品及有关产品)、SITC6(按原料分类的制成品)、SITC7(机械及运输设备)、SITC8(杂项制品)和SITC9(未分类的货品及交易)。对出口数据进一步细分。

(二)分析框架的构建

选取RCA和TCI来构建二维评价框架,旨在更直观和全面地展示中国与其他64个国家的贸易关系,在讨论不同国家不同类别商品出口的竞争力及与欧盟地区贸易互补性的问题时,具有统一的、简洁的分析工具。

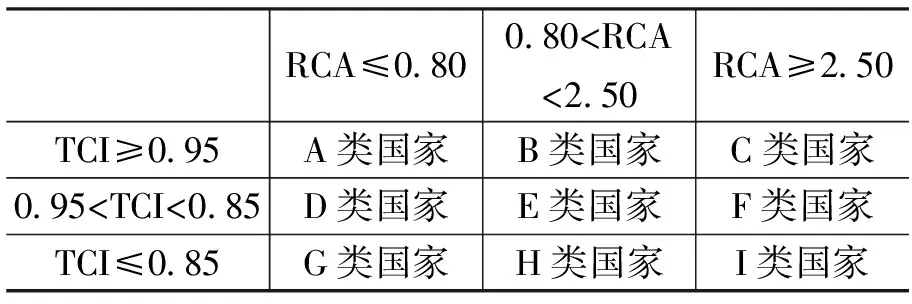

RCA&TCI分析框架依据不同的出口竞争力和贸易互补性程度分为9个区域,这9个区域分别代表了由弱、中、强出口竞争力和低、中、高贸易互补性组成的3×3类贸易竞争和贸易互补关系,如表1所示。考虑到历史RCA&TCI状态分布情况,本文将TCI≥0.95的国家划分为与欧盟地区贸易互补性最强的关系,TCI≤0.85的国家则划分为与欧盟地区贸易互补性最弱的关系,而处于(0.85,0.95)区间的国家则划分为中等贸易互补性关系。最为典型的是A类、C类、G类和I类国家:A类国家,几乎不出口该类商品,具有从欧盟地区或其他国家进口该类商品的潜在需求;C类国家,大量出口该类商品,且出口额远大于欧盟地区对该类商品的出口额,可能是欧盟地区该类商品的供应商;G类国家,该类商品的出口额与欧盟地区相对接近,与欧盟地区可能存在竞争,但在世界市场中所占份额较小;I类国家,大量出口该类商品到世界市场,可能与欧盟地区存在竞争。

表1 国家类型及指标范围

资料来源:作者自制。下同。

四、指标测算及分析

本文研究的时间跨度为2001—2015年,通过计算,从发展结果的比较分析和不同类别商品的产业分析两个角度对“一带一路”沿线国家出口竞争力和与欧盟地区贸易互补性进行分析。

(一)发展结果的比较分析

从发展结果看,“一带一路”沿线国家的经济联系更加密切,相互之间经贸合作与开放的需求持续增长。通过对比2001年和2015年“一带一路”沿线国家10类商品的RCA&TCI状态可以发现:第一,相较于2001年,2015年“一带一路”沿线国家的商品出口优势有所下降(RCA≥2.50的数量减少),这与后金融危机时代中国贸易出口稳定增长,其他64个国家出口波动较大紧密相关;第二,“一带一路”沿线国家与欧盟地区的贸易互补性进一步加强(TCI进一步趋近于1),表明随着亚欧各国经济贸易合作的深入,“一带一路”沿线国家的联系更加密切,相互之间经贸合作与开放的需求持续增加。

(二)不同类别商品的产业分析

从不同类别商品出口的历史表现看,“一带一路”沿线国家各类商品出口的RCA&TCI状态呈现出不同的分布特点。

1.SITC分类商品的RCA&TCI状态

由图1可知,“一带一路”沿线国家在SITC0出口方面呈现出三种RCA&TCI状态:高TCI多层次RCA状态;中TCI中强RCA状态;低TCI强RCA状态。中国属于第三种RCA&TCI状态。“一带一路”沿线国家在SITC1出口方面RCA&TCI状态表现出两极分化的特点:保持着较高TCI,但RCA层次包括弱、中和强出口竞争力;RCA处于中弱水平,但TCI层次涵盖低、中和高贸易互补性。“一带一路”沿线国家在SITC2出口方面的RCA&TCI状态同样表现出两种状态,但较SITC1出口而言两极分化并不明显:其中一种为较高TCI,但RCA层次包括弱、中和强出口竞争力;另一种TCI层次涵盖中、高贸易互补性,且RCA同样涵盖了弱、中和强出口竞争力,但出口竞争力不如前一种RCA&TCI状态强。“一带一路”沿线国家在SITC3出口方面的RCA&TCI状态总体较为分散。

图1 2001—2015年“一带一路”沿线国家SITC0—SITC3类商品的RCA&TCI状态

注:资料来源为作者自制。散点“·”表示“一带一路”沿线国家该类别商品出口的历史表现,虚线“--”划分出商品出口竞争力的水平,点线“-·-”标出的是中国在该类别商品出口的RCA最高表现。下同。

由图2可知,“一带一路”沿线国家在SITC4出口方面的RCA&TCI状态表现出两种状态:一种TCI所表现的贸易互补性较高,RCA大多表现为中弱出口竞争力;另一种RCA所表现的出口竞争力明显强于其他国家,但TCI则处于中低贸易互补性。“一带一路”沿线国家在SITC5出口方面所表现的RCA均为弱或中等,中国处于中低TCI和弱出口竞争力的状态,其他“一带一路”沿线国家保持着较高TCI状态,同时随着RCA的增强,TCI逐渐降低。“一带一路”沿线国家在SITC6出口方面表现的RCA&TCI状态同SITC5相似,但整体上“一带一路”沿线国家的RCA表现出较强的出口竞争力,中国则处于中低TCI和中等RCA状态。“一带一路”沿线国家在SITC7出口方面表现的RCA&TCI状态可以按照RCA分为两种:一种为RCA表现出弱出口竞争力,这类国家与欧盟地区的贸易互补性极强,而另一种为RCA表现出中等出口竞争力,这类国家与欧盟地区的贸易互补性相对较弱。中国在该类商品出口方面与欧盟地区的贸易互补性最低,同时,出口竞争力处于弱水平。

图2 2001—2015年“一带一路”沿线国家SITC4—SITC7类商品的RCA&TCI状态

由图3可知,“一带一路”沿线国家在SITC8出口方面表现的RCA&TCI状态明显:RCA表现出较弱出口竞争力的国家与欧盟地区的贸易互补性较高,而RCA表现中等出口竞争力的国家与欧盟地区的贸易互补性则较为分散,RCA表现较强出口竞争力的国家与欧盟地区的贸易互补性较高。中国则属于第二种状态中与欧盟地区贸易互补性较低的国家之一。“一带一路”沿线国家在SITC9出口方面表现的RCA&TCI状态可以依照与欧盟地区的贸易互补性分为两种:一种是TCI表现出极高贸易互补性的国家,但这类国家的出口竞争力最弱;另一种是RCA表现出中等或强出口竞争力的国家,这类国家与欧盟地区的贸易互补性并不一致。中国属于第一类与欧盟地区贸易互补性极高,但出口竞争力弱的国家。

图3 2001—2015年“一带一路”沿线国家SITC8—SITC9类商品的RCA&TCI状态

2.SITC0分类商品的RCA&TCI分布

(1)SITC0(食品和活动物)

由表2可知,2015年,“一带一路”沿线国家中有51个国家与欧盟地区在SITC0出口方面表现出较高的贸易互补性。其中,约旦等10个国家表现出较高的出口竞争力,并与欧盟地区表现出较高的贸易互补性,这些国家具备通过“一带一路”倡议继续扩大在该类商品出口增长的基础。相对而言,乌克兰在SITC0出口方面表现出与欧盟地区的贸易互补性并非最高。但由于具备较强的出口竞争力,乌克兰具备进一步发挥其在该类商品的竞争优势、提升区域经济地位的潜力。而中国在SITC0出口方面与欧盟地区贸易互补性最低,同时出口竞争力也最弱。

(2)SITC1(饮料及烟草)

由表2可知,2015年,“一带一路”沿线国家在SITC1出口方面与欧盟地区的贸易互补性明显偏高,有62个国家与欧盟地区的TCI≥0.95。其中,巴勒斯坦等10个国家表现出最强的出口竞争力。中国、新加坡和波兰与欧盟地区贸易互补性相对弱一些,中国的出口竞争力最弱。

(3)SITC2(非食用原料(燃料除外))

由表2可知,2015年,在SITC2出口方面,中国依然保持着同欧盟地区最低的贸易互补性,出口竞争力也处于最低层次。蒙古在该类商品出口方面的RCA&TCI状态与乌克兰相似,同时SITC2是蒙古唯一具备强出口竞争力的商品类别。由于蒙古在该类商品的出口上同欧盟地区贸易互补性依然具有一些提升空间,“一带一路”倡议有望为蒙古扩大产业优势、增强对外经济影响提供机遇。印度尼西亚、泰国、印度和俄罗斯在该类商品方面同欧盟地区的贸易互补性较低,这些国家在该类商品上的出口竞争力相对中国略强。

(4)SITC3(矿物燃料、润滑油和相关原料)

由表2可知,2015年,“一带一路”沿线国家在SITC3出口方面表现出两极分化的特征。以土耳其为代表的27个国家与欧盟地区在该类商品上贸易互补性高,但出口竞争力弱。出口竞争力相对强一些的国家,如蒙古等19个国家同样与欧盟地区表现出较高的贸易互补性。只有巴林既具有较强的出口竞争力又与欧盟地区贸易互补性较高。相反,伊拉克等7个国家,虽然在SITC3出口方面表现出较强的出口竞争力,但与欧盟地区的贸易互补性较弱,说明这些国家该类商品相对更多地出口到非欧盟地区。在同欧盟地区贸易互补性最低的国家中,印度、新加坡、马来西亚、印度尼西亚和阿拉伯联合酋长国的出口竞争力则相对较弱,中国在该类商品方面的出口竞争力最弱。

(5)SITC4(动物油、植物油、脂肪和蜡)

从表2可知,2015年,在SITC4出口方面与欧盟地区贸易互补性最高的国家中,蒙古等28个国家出口竞争力最弱,缅甸等20个国家出口竞争力处于中等水平,而巴勒斯坦、也门和摩尔多瓦的出口竞争力最强。不同于SITC0和SITC2,乌克兰在SITC4方面与欧盟地区的贸易互补性更低一些。马来西亚、印度尼西亚和菲律宾与乌克兰一样同欧盟地区的贸易互补性相对较低,但具备较强的出口竞争力。金砖国家中,印度和俄罗斯与欧盟地区贸易互补性最低,俄罗斯该类商品的出口竞争力更强一些,中国该类商品的出口同欧盟地区贸易互补性更高一些。SITC4是菲律宾唯一具有较强出口竞争力的商品,且与欧盟地区的贸易互补性存在提升空间。

表2 2015年“一带一路”沿线国家SITC0—SITC4类商品的RCA&TCI分布

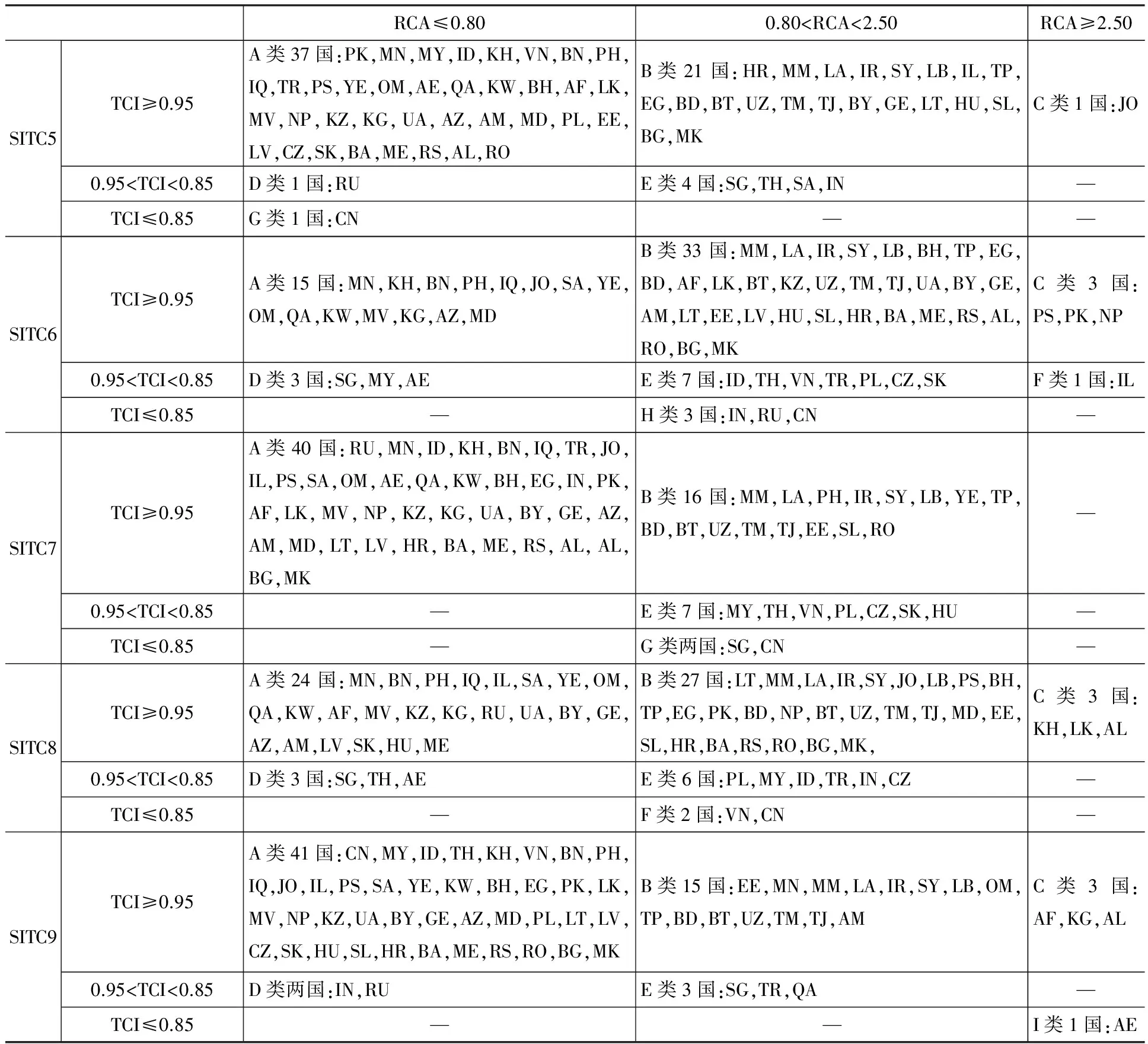

(6)SITC5(化学品及有关产品)

由表3可知,2015年,约旦是唯一在SITC5出口方面具有较强竞争优势的国家。以巴基斯坦为代表的37个国家,虽然与欧盟地区贸易互补性较高,但出口竞争力较弱。以克罗地亚为代表的21个国家与欧盟地区贸易互补性较高,同时也具备不弱的出口竞争力。而金砖国家中,中国与欧盟地区的贸易互补性最低,出口竞争力最弱,俄罗斯和印度与欧盟地区的贸易互补性相对高一些,印度的出口竞争力更强。

(7)SITC6(按原料分类的制成品)

由表3可知,2015年,沿线金砖国家(印度,俄罗斯和中国)在SITC6出口方面表现出的RCA&TCI状态一致,与欧盟地区贸易互补性较低、出口竞争力中等。巴勒斯坦、巴基斯坦和尼泊尔在该类商品的出口方面与欧盟地区的贸易互补性最高的同时出口竞争力最强,这些国家的SITC6类商品可能大量出口到欧盟地区,同时占据了较大的国际市场份额。虽然以色列与欧盟地区的贸易互补性不如这三个国家,但其同样具备较强的出口竞争力。

(8)SITC7(机械及运输设备)

从表3可知,2015年“一带一路”沿线国家在SITC7出口方面没有具备出口竞争力较强的国家。中国等25个国家仅具备中等出口竞争力,中国、新加坡与欧盟地区贸易互补性最低,马来西亚等7个国家次之。包括俄罗斯在内的大部分国家与欧盟地区贸易互补性虽然很高,但出口竞争力较弱。

(9)SITC8(杂项制品)

由表3可知,2015年,柬埔寨、斯里兰卡和阿尔巴尼亚在SITC8出口方面表现出较强出口竞争力,柬埔寨和阿尔巴尼亚仅在该类商品上具有较强出口竞争力。而中国等35个国家在SITC8上具备中等出口竞争力,中国和越南同欧盟地区贸易互补性最低,波兰等6个国家次之。

(10)SITC9(未分类的货品及交易)

由表3可知,2015年,阿富汗等4个国家在SITC9出口方面表现出较强的出口竞争力,阿拉伯联合酋长国是全部65个国家中唯一与欧盟地区贸易互补性较低的国家。中国等41个国家同欧盟地区贸易互补性较高但出口竞争力较弱。在与欧盟地区贸易互补性较高的国家中,还有爱沙尼亚等15个国家具有中等出口竞争力。新加坡、土耳其和卡塔尔虽然同欧盟地区贸易互补性相对这15个国家弱一些,但同样具有中等出口竞争力。中国、印度和俄罗斯等3个金砖国家在SITC9的出口竞争力均较弱。

表3 2015年“一带一路”沿线国家SITC5—SITC9类商品的RCA&TCI分布

五、主要结论和政策建议

(一)主要结论

1.“一带一路”沿线国家各自具备特色产业优势

中国在大多数类别的商品出口方面并不具备明显强于其他沿线国家的出口竞争力,而一些沿线出口小国因资源禀赋优势在一些类别商品出口方面更具出口竞争力。2015年,除SITC7以外,沿线的国家在不同类别商品贸易上显示出较强的出口竞争力,如表4所示。

表4 各类别商品中具有较强出口竞争力的“一带一路”沿线国家

2.金砖国家的贸易表现为趋同中存在着差异化

2015年,中国、俄罗斯和印度的RCA&TCI状态表现趋同,以A、D、E、G、H、I类为主,同时在SITC2、SITC6和SITC9方面高度相似。这一趋同特征表明,金砖国家商品出口的竞争优势更多地建立在与非欧盟地区贸易的基础之上,并且与欧盟地区可能存在着竞争关系。差异化则表现为不同的产业优势,中国在SITC7的出口竞争力方面相对有一定优势;俄罗斯在SITC3的出口竞争力优势最明显,同时在SITC4的出口竞争力方面也具有相对优势;印度在CITC0和SITC5的出口竞争力方面优势最明显。

3.“一带一路”建设的推进可能为欧盟地区提供更加广阔的世界市场

A类国家是与欧盟地区存在着较高贸易互补关系且出口竞争力较弱的国家,具有从欧盟地区进口该类商品的潜在需求,也可能是欧盟地区与“一带一路”沿线国家开展经贸合作的主要方向。从2001—2015年的RCA&TCI状态来看,“一带一路”沿线国家在各类商品方面大多数都属于A类国家,显示出“一带一路”沿线国家与欧盟地区开展深度合作的巨大潜力。以SITC5、SITC7和SITC9为代表的出口商品是“一带一路”沿线国家的“短板”,更是欧盟地区发挥自身产业优势、扩大经贸影响的着力点。

(二)政策建议

“一带一路”倡议涉及的国家多、地域广,需要在长期的战略规划下实施人才、产业及供应链的布局。作为“一带一路”的首倡国,中国应当注意以下四点:第一,积极开展互利共赢的国际合作,充分发挥各国具有国际出口竞争力的产业优势资源,构建基于各国产业优势的合作框架,促进各国的经济增长;第二,强调以发展的、动态的眼光看待参与“一带一路”建设沿线各国,无论是出口大国或出口小国,都能够在“一带一路”倡议中找到进一步扩大贸易优势的机遇,能够根据自身产业结构和发展目标找到合适的发展路径;第三,巩固和夯实中国SITC7等优势产业在“一带一路”沿线国家中的优势地位,以高铁、公路、信息技术等基础设施建设为主,构建“一带一路”沿线国家间通畅的物流通道,奠定贸易畅通的基础,增强中国在“一带一路”建设中的影响力;第四,处理好“一带一路”沿线国家与欧盟地区的贸易关系,充分发掘贸易互补关系下的合作潜力,针对性地引入外部优势资源来带动“短板”行业发展,解决“一带一路”沿线国家共同面对的劣势行业发展问题,同时妥善处理沿线国家间潜在的竞争风险。

[1] 孙致陆,李先德.“一带一路”沿线国家与中国农产品贸易现状及农业经贸合作前景[J].国际贸易,2016,(11):38-42.

[2] 马远,徐俐俐. “一带一路”沿线国家天然气贸易网络结构及影响因素[J].世界经济研究,2017,(3):109-122+136.

[3] 黄庆波. “一带一路”倡议下我国与沿线国家的贸易格局重构分析[J].国际贸易,2017,(1):54-58.

[4] 陈继勇,陈大波. 贸易开放度、经济自由度与经济增长——基于中国与“一带一路”沿线国家的分析[J].武汉大学学报(哲学社会科学版),2017,(3):46-57.

[5] 韩永辉,罗晓斐,邹建华. 中国与西亚地区贸易合作的竞争性和互补性研究——以“一带一路”战略为背景[J].世界经济研究,2015,(3):89-98+129.

[6] 李迎旭. “一带一路”战略下中国与南亚贸易的合作基础、推进机会与实现机制[J].甘肃社会科学,2016,(2):128-133.

[7] Finger,J.M.,Kreinin,M.E. A Measure of‘Export Similarity’and Its Possible Uses[J].Economic Journal, 1979, 89(12):905-912.

[8] 谢建国,杨海燕.互补还是替代——中美贸易竞争关系的测度与分析[J].国际贸易问题, 2015,(11):62-72.

2017-09-19

国家社会科学基金重大项目“ ‘一带一路’相关国家贸易竞争与互补关系研究”(16ZDA039);国家社会科学基金重大项目“全球产业链转移新趋势下中国出口价值链提升举措研究”(15ZDA061)

陈继勇(1953-),男,湖北应城人,教授,博士生导师,主要从事国际贸易和国际投资等研究。E-mail: cjyhubei@163.com陈 龙(1989-),男,湖北武汉人,博士研究生,主要从事国际贸易和互联网金融等研究。E-mail: william_chenlong@whu.edu.cn卢世杰(1993-),男,湖北当阳人,硕士研究生,主要从事国际贸易相关研究。E-mail: 396658179@qq.com

F742

A

1000-176X(2017)10-0094-08

(责任编辑:邓菁)