外部性因素影响下的保险公司声誉风险保障问题研究

2017-11-01西南财经大学保险学院

高 凯 西南财经大学保险学院

外部性因素影响下的保险公司声誉风险保障问题研究

高 凯 西南财经大学保险学院

一、选题背景

《中华人民共和国保险法》第三十条规定:“采用保险人订立的格式条款订立的保险合同,保险人与投保人、被保险人或受益人对合同条款有争议的,应当按照常理予以解释,对合同条款有两种以上解释的,人民法院或仲裁机构应作出有利于被保险人和受益人的解释。”《保险法》作出这样的说明是因为在保险合同中,保险人往往是处于强势的一方,被保险人和受益人无法站在相对公平的立场上去与保险人议价,基于此,我国《保险法》这样规定本也无可厚非。

事实上在我国《保险法》中照顾被保险人和受益人利益的方面很多,但是往往被人们忽视的是《保险法》这样的规定背后对保险公司声誉的影响。《保险法》在法律条文中这样明文规定,无疑向人们传达了这样的信息:在保险合同中,保险公司处于强势的一方,其出于自身利益保护的需要,往往会强势侵害合同对方的权益,所以才需要《保险法》对被保险人和受益人的利益作出额外的保护。在这里,人们把自己看到的当成是已发生的,这毫无疑问已经对保险公司的声誉形象造成了严重的破坏。

事实上,现实保险公司的形象也正如人们所想象的那样,一方面保险公司既承担了社会风险保障的职能和使命,另一方面保险行业又是社会公众所普遍质疑的一个行业。我国法庭在对保险合同纠纷的判别中更多偏向于投保人和被保险人,社会舆论也对保险公司发生不赔现象时不问青红皂白地纷纷倒向投保人和被保险人。我国保险公司的信誉不好,这背后既与保险合同本身比较复杂,人们难以理解,对很多保险合同的争议无法做到客观公正的判断有关,也可能与人们对保险公司这种根深蒂固的偏见有关。基于这样的背景,本文认为研究这个问题是非常有意义的。

二、文献综述

过往研究中,学者对保险公司声誉风险控制的研究主要从保险公司内部控制和外部监管着手。从内部控制来看,认为保险公司能不能依法履行保险合同规定的义务是影响其声誉的重要因素,具体包括损失赔偿与给付保险金义务、说明义务、通知义务等;从声誉风险的特征角度研究保险公司内部治理中的品牌形象管理、企业文化、制度规范、媒体宣传等,论证如何加强保险公司声誉建设,并从声誉风险的事前预防、化解机制、事后管理机制来着重论证声誉风险的控制。而对外部监管保险公司声誉风险的必要性,则往往从保险公司自身的逐利性、保险公司内部监管的缺乏效率、保险公司声誉风险影响巨大等方面来着重论述,如徐悦薇(2011)。有些学者对我国保险公司声誉风险的优势和劣势进行分析,并从代理人及员工素质、保险产品同质化、声誉风险管理经验缺乏等角度分析了我国保险公司声誉风险的劣势,如李广宇(2012)。温波(2014)则指出了互联网等新兴媒体对于保险公司声誉风险的放大作用,并提出应加强保险公司的信息披露。其他学者研究的角度也大多类似,而很少有学者关注外部的客观因素对保险公司声誉风险造成的影响。

三、保险公司声誉风险的外部性因素界定与立法监管责任转移在其中的作用

“外部性因素”指的是外来的、非保险公司内在的产生保险公司声誉风险的客观因素(这里不包括由保险公司展业雇佣的人员引起的保险公司声誉风险,如保险代理人等)。由于公众对于保险公司形象的评判来自于与保险公司一系列相互的联系之中,这其中既有保险公司本身行为不当给自己的形象造成的损害,也有社会公众本身对保险认识的不到位而造成的偏差,更有因立法机构本身技术水平的不到位而将立法监管责任转由保险公司和社会大众承担所导致的影响,这具体体现在保险立法的指导原则上。另外,网络技术等新兴媒体的发展使得公众之间的联系在时间上和空间上扩展,信息传递速度加快,人们获取信息的方式增多也在一定程度上形成了保险公司声誉风险的放大效应。

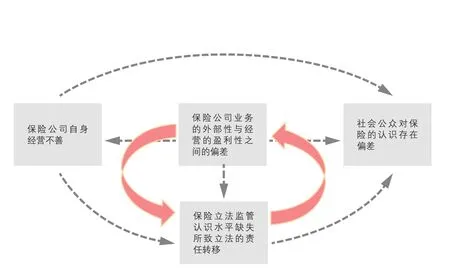

综上,我们可以总结出影响保险公司声誉风险的外部性因素包括:①公民的受教育水平;②保险立法监管机构对保险经营规律的认识水平不够所致的立法监管责任转移;③网络技术、新媒体的发展。从这三个因素之间的关系来看,“公民的受教育水平”与“保险立法监管责任转移”之间存在相关性,一个人的受教育水平越高,其拥有自主的正确的价值判断的能力就越强,相反,一个人的受教育水平不高则意味着其受社会公众理性的影响就越大,而毫无疑问,保险立法监管对于保险经营认知水平不够所致的立法监管责任转移容易对社会公众形成错误的观念引导。而网络等新媒体技术的发展则是表现在对这些错误观念的放大作用上。

▶图 政府立法监管责任转移下保险公司声誉风险放大传导机制图

四、保险立法责任转移所致的保险公司声誉风险放大机制

我们发现,影响保险公司声誉的风险并不是简单的保险人与投保人之间的风险,而是一个社会范围内的结构性风险,风险传导的根源在于保险公司业务经营的外部性。所谓保险公司业务经营的外部性指的是保险公司的业务经营模式呈现出社会风险互助共济模式,在社会风险管理方面类似于政府的角色,因而社会公众对保险公司呈现出过高的期望,而保险公司本身又是一个盈利机构,这种错位使社会公众产生心理落差从而对保险产生信任危机,并通过企业、产业、国家三级声誉体系不断积累向上传导(程宏伟、冯茜颖、赵平飞,2009)。其结果是影响不断扩大,并最终落实在保险公司经营不善上面,而从《保险法》立法中对保险公司的对方(即投保人和被保险人)利益保障的偏向也可以明显地看出这一点。

声誉风险在传导链条上的每个环节均存在风险的放大效应,如果这个传导链条没有有效的遏制手段的话,最终保险公司的声誉风险将会被无限放大,因而保险公司从自身内部出发遏制声誉风险传导的思路是正确的,至少这在风险传导的链条上的某一环有效降低了保险公司声誉风险的发生率。但是,仅仅从保险公司内部遏制声誉风险还远远不够。我们注意到,社会公众对保险公司认识存在偏差,一方面是政府立法公共价值评判形成的基础,另一方面,政府公共部门的价值评判,比如保险监管机构的监管导向、保险立法机构的立法准则都会对保险公司在社会公众中形象的形成产生指导作用和影响,尤其是那些受教育水平不高、自身判断容易受社会公共价值影响的人。因而,保险立法机构因为对保险认识的缺失所致的立法监管责任的转移更容易对保险公司的社会声誉产生外在性的风险扩大效应,而网络技术、新媒体等新的快捷便利的信息传递方式的发展又在一定程度上进一步放大了这种效应。

五、外部性因素下保险公司声誉风险保障必要性研究

从保险公司的角度来看,笔者认为基于以下四点原因,应该加强保险公司声誉风险保障的研究:

第一,外部性因素下保险公司的声誉风险并不是由保险公司自身所产生的,而是由外在客观的保险公司无法改变的因素所致,在此种情况,保险公司自身也是受害者,其声誉风险理应受到保障。

第二,保险公司作为社会风险管理的兜底者,其为社会公众提供风险转移和损失补偿,然而自身的声誉风险在社会上却没有相应的保障机制,再保险虽然作为“保险的保险”在分摊保险公司业务风险方面发挥作用,但其业务范围仅限于保险公司承保的原保险业务的再保险,并不对保险公司自身的声誉风险提供保障。

第三,保险公司作为专门的社会风险的管理机构,它的存在关乎社会和公众的普遍利益,且保险公司的风险管理活动不仅是保险公司盈利的手段,对社会来说也会产生正的外部效益。如果保险公司因为非自身因素下的声誉风险对其生产经营活动产生影响,作为与我们社会公众利益密切相关的特殊机构,我们应对相关风险予以保障。

数年前春夏相交,在离开曾插队五载的山村三十秋后,我有机会重返故地。本是魂梦萦怀,急切前往,可那日终于望见了熟悉的山山水水,兴奋之间突然情怯,有一刻竟停车路旁,踌躇难行。当然,最终还是去了,夙愿得偿。事后想想,在乡愁一朝释然的同时,也感受了一下什么是“近乡情怯”。

第四,保险公司声誉风险的特殊性在于其声誉风险具有广泛性,一旦一家保险公司出现声誉问题,很可能牵连其他的保险公司产生信任危机。另外,保险公司的声誉风险在传导过程中传递速度快,并且呈现出放大效应,从而对保险市场的需求和供给产生影响,制约保险业的发展。鉴于保险公司声誉风险影响的广泛性和后果的严重性,考虑到社会整体效益,我们应该保障外部性因素下保险公司的声誉风险。

六、立法监管责任转移下保险公司声誉风险保障机制设计

可以通过以下途径来有效化解外部性因素下保险公司的声誉风险:

(一)政府部门应加强《保险法》立法研究的投入

从《保险法》立法的指导作用来看,我国《保险法》的立法不仅要体现在处理解决保险纠纷的事后适用原则上,更应该体现在事前指导相关行为主体的作用上,这背后涉及相关的价值评判问题,法律的形成是在价值评判基础之上的。我国目前的《保险法》主要是借鉴引用欧美发达国家成熟保险市场的保险法条,但法条背后的价值评判体系是别人在实际的保险案例中一点一滴积累而日趋完善的,这才是使法律更具生命力从而具有极强的适用性的基石,而这也正是我国《保险法》目前非常欠缺的。

立法机关和政府行政管理部门由于自身对保险经营认识不足导致的将立法监管责任转移正是由于立法背后没有完善的价值评价体系所致。目前,我国《保险法》的立法研究相对薄弱,主要任务仍由大学相关学术机构承担,研究分散。政府应加大投入,并设立专门的保险立法研究机构,加强研究力量,改变过去由于认识不足、风险回避而导致的责任转移等损害社会公平和效率的行为,勇于承担立法监管责任,使《保险法》立法真正体现出对现实的指导作用。

(二)保险行业协会应设立外部性因素下保险公司声誉风险保障基金

建立外部性因素下保险公司声誉风险的相互保障机制,即保险公司向保险行业协会缴纳一定的声誉风险保障金,行业协会则对那些保险公司不可控的外部风险所致的保险公司声誉损失提供补偿。具体表现在,对当保险合同纠纷无法辨别时,基于保障投保人和被保险人利益的保险公司的赔偿给付支出以及所造成的社会舆论对保险公司的负面评价给保险公司造成的损失予以补偿。

由于声誉损失难以测量,建议可以社会媒体负面报道的篇数以及可能的影响范围来估算损失,不同等级的声誉风险损失对应不同等级的补偿标准。通过设立保险行业间的外部性因素下保险公司声誉风险保障基金,能将保险公司因为外在的不可控因素所致的声誉风险对保险公司造成的损失降到最低,保险公司因为有了声誉风险保障基金的保障,处理合同纠纷时也有了底气,从而提高整个行业的声誉水平。

当下,保险市场上各保险公司竞争激烈,似乎谁也不愿意为别的公司的声誉风险提供保障,都希望别的竞争对手的声誉风险越多越好,但是,这样的竞争行为将造成保险行业整体信誉不佳,只能是另一个“哈定悲剧”。因此,保险公司有动力、有需求减小行业整体信誉不佳对自身的影响,这也是保险行业协会能够设立外部声誉风险保障基金的逻辑合理之处。

通过设立保险行业间的外部性因素下保险公司声誉风险保障基金,能将保险公司因为外在的不可控因素所致的声誉风险对保险公司造成的损失降到最低。

(三)对于因立法监管责任转移所致的保险公司声誉风险损失,政府应补偿并承担责任

鉴于保险公司声誉风险影响的广泛性、影响因素的复杂性及所造成的实际损失的难以度量性,实际操作上,要区分内部性因素和外部性因素对保险公司声誉风险造成的实际损失有一定难度。但外部性因素所致的保险公司声誉风险主要体现在保险合同纠纷的判别中所致的社会舆论,故保险合同中可以明确判别责任归属的纠纷引起社会公众误解的可能性较低,而真正会引起社会公众舆论评判的是那些无法判别责任归属的合同纠纷,在此类纠纷中保险公司拒赔惜赔现象十分明显。而我国《保险法》中对此类纠纷判别条款是“当保险合同争议无法辨别时,应作出有利于投保人和被保险人解释原则”,不仅要求保险公司赔款,还对保险公司的声誉产生了重大影响。

笔者认为,本着对保险合同相对弱势的一方的照顾原则,这样的判别本无可厚非,但是当我们思考由此造成的声誉风险给社会和保险人造成的损失实际上比投保人和被保险人的损失要大得多时,我们发现保障保险公司的利益更加重要。因此,对于保险公司因为无法辨别责任的合同纠纷的赔偿支出,政府应该有相应比例的补偿,这样既保障了投保人和被保险人的利益,又是对保险公司赔偿行为的一种鼓励,表明了此类无法判别的纠纷的责任归属不在保险公司。此举可有效化解保险公司的声誉风险,也较好地体现了政府对于保险公司业务经营正外部性带来社会效益的支持与肯定