货币政策的公司债券信用价差影响分析

2017-10-27赵胜民何玉洁

赵胜民++何玉洁

摘要:本文通过2008—2015年公司债券非平衡面板数据探究货币政策如何影响公司债券信用价差。通过理论与实证分析得出:(1)货币政策对公司债券信用价差存在正反两个方向的影响。(2)发债公司风险承担在货币政策与公司债券信用价差的关系中起重要作用。风险承担较低时,货币政策对公司债券信用价差为正向影响,而风险承担较高时,货币政策对公司债券信用价差的负向影响会更严重,甚至会超过正向影响。公司风险承担主要影响货币政策对公司债券信用价差的负向作用。(3)风险承担对货币政策的公司债券信用价差传导机制的影响具有异质性:公司债券信用评级越高,不具有特殊条款的公司债券影响越明显,而发债公司的产权性质对此不造成影响。

关键词:货币政策;公司债券;信用价差;风险承担

文献标识码:A文章编号:100228482017(05)003909

一、 引言

公司债券信用价差意味着公司债券信用违约风险溢价,不仅涉及投资者公司债券风险投资的收益,还包含发债公司的风险成本,其对新发债券的风险价格的评估与公司债券所包含的风险的评判具有重要意义。根据资产定价理论,公司债券信用价差就是公司债券风险含量与单位风险溢价的乘积,其主要受两方面影响:公司债券所包含的风险和公司债券的单位风险溢价。当单位风险溢价稳定时,公司债券信用价差与公司债券风险相关,反映着公司债券所包含的风险含量;当公司债券风险稳定时,公司债券信用价差又与单位风险溢价相关,反映着市场对风险的感知和偏好。对于公司债券信用风险防控以及维稳市场情绪,公司债券信用价差作为风险与收益转化的枢纽,起着不可忽视的作用。

随着“11超日债”“12中富”和“10中钢”等债券发生实质性违约,我国的公司债刚性兑付被逐渐打破,公司债券信用风险的扩大将成为提高金融服务效率,促进债券市场健康发展的一项恶疾。只有公司债券风险得到合理定价,合理地与收益进行挂钩,才能通过各方利益最大化对风险进行有效防控。所以,债券信用价差是很好的切入点。我国十三五规划已经明确提出要创新和完善调控方式,加强防控风险的针对性和准确性。作为宏观调控主要措施的货币政策,对公司债券信用价差的影响不仅意味着货币政策对金融市场稳定的影响,还关系着其他政策如何与货币政策进行有效协调,从而有效防控风险。货币政策对公司债券信用价差影响如何?货币政策影响公司债券信用价差是否具有异质性?本文将通过理论探讨与实证检验,对这些问题进行深入剖析。

公司债券信用价差合理定价已有相应的理论模型,由于传统方法缺少相应的理论支撑,并且不能有效预测真实债券信用价差,因此诞生了现代信用价差模型。现代信用价差模型包括三种:结构化模型[1]、简约化模型[2]和混合模型[3]。随着研究的进行,学者发现理论化模型无法完全解释公司债券信用价差,公司债券信用价差总是比理论值要高,甚至高许多,出现了“信用价差之谜”[4]。

如此,许多学者从实证角度对信用价差模型进行分析。已有研究得出以结构化模型为基础的债券信用价差显著低于实际值[5]。Elton等经过实证得出信用价差的67%~85%可以通过系统性风险来解释[6]。Delianedis和Geske得出违约风险、回收率风险、公司价值跳跃、流动性以及市场风险对债券信用价差均有一定的解释力度,而信用价差的5%只能被违约风险所解释[7]。CollinDufresne等通过实证分析认为债券市场供求是债券信用价差变化的主要因素[8]。

关于货币政策的传导和影响,已有研究已经逐步考虑货币政策对微观主体的效应,货币政策的传导渠道也从传统的信贷渠道和利率渠道,逐渐扩展到了资产负债表渠道和风险承担渠道[910]。货币政策的影响不仅要考虑宏观变化,还要考虑微观主体反应。随着对货币政策效应的进一步研究,货币政策对公司债券市场影响的研究也逐步展开。Borio和Zhu指出货币政策会对金融机构的风险容忍度和风险感知产生重要影响,由此影响金融机构的风险资产定价、风险资产配置和融资价格[10]。Bernanke和Gertler认为货币政策通过资产负债表渠道影响企业债券市场,利率上升的紧缩货币政策会降低企业未来收入的现值,使资产负债表受损,从而导致违约风险上升,使企业债券信用价差扩大[11]。Cenesizoglu和Essid[12]通过分解美国联邦基金利率变化的未预期部分,证明货币政策目标利率的未预期变化对美国企业债信用利差有正向影响。

综上可知,货币政策能够对公司债券信用价差产生深远影响,尤其是通过货币政策的微观主体渠道。然而我国相关研究略显不足,没有考虑货币政策的微观传导对债券信用价差的影响。戴国强和孙新宝[13]通过沪深市场的企业债面板数据,实证得到GDP和M1对债券信用价差具有正向影响,而无风险利率和收益率曲线斜率对信用价差具有负向影响,并提出风险厌恶会通过影响债券的需求影响信用价差。张雪莹[14]通过研究存款准备金率与市场利率的关系得出存款准备金率对信用价差不具有显著影响。郭晔等[15]通过事件研究法得出非预期货币政策显著影响企业债券信用价差。

其他关于债券信用价差的研究更多的是在借鉴国外成熟模型时加入了经济因素。如张燃[16]从宏观视角探讨影响债券信用价差变化的原因,得出宏观经济形势对信用价差具有负向影响。范龙振和张处[17]实证得出实际利率、官方利率及通货膨胀率对债券的预期超额回报率产生正向影响,而实际货币增长率、货币供给量对其产生负向影响。

本文鑒于已有研究的不足,综合货币政策的微观传导渠道,详细探究货币政策如何深刻影响公司债券信用价差,并通过交易所2008—2015年的月度数据,采用面板模型,对理论分析进行实证检验。

本文的理论意义在于不仅丰富了货币政策及风险承担的影响范围研究,而且对资产风险定价理论具有一定的促进作用;本文的实践意义在于进一步理解货币政策的传导渠道以及对金融市场的影响,对我国货币政策与宏观审慎政策协调起到一定的启示作用,并能使金融机构理性投资,对公司债券违约风险进行更有效的防范和监控。endprint

本文的安排如下:第二部分为货币政策对公司债券信用价差理论分析,主要分析货币政策对公司债券信用价差影响机制;第三部分通过面板数据对货币政策对公司债券信用价差影响机制进行实证检验和分析;第四部分总结并提出相应的政策建议。

二、货币政策对公司债券信用价差影响理论分析

根据以往学者对货币政策影響的研究,本文认为货币政策主要从以下几方面对公司债券信用价差造成影响。

1.收入、流动性效应。利率的降低会相应提高公司债券市场价格。债券价格上升会提高已入场持有的投资机构的投资回报率,增加投资者收入。这种“收入效应”会降低投资者对风险的感知能力,提高对公司债券违约风险的容忍度。风险容忍度下降会导致投资者要求的公司债券单位风险溢价下降,使得同种风险的公司债券在债券价格上升情况下其信用价差减少。同时,宽松货币政策使得投资者流动性提高,资产配置的要求使得投资者增加公司债券需求,提高公司债券的活跃度,促进公司债券市场的流动水平。这会使公司债券的流动性风险下降,从而造成信用价差下降。

2.利率估值效应。利率估值效应是指政策利率影响贴现率进而影响公司资产价值、现金流以及公司利润[18]。宽松货币政策使得利率下降,利率估值效应使得公司的资产和抵押品价值升高。相对于公司价值不变的债务,公司的净值提高。同时利率下降会使得公司从银行借贷的利息下降,公司现金流增加,公司净值提高。公司净值提高使得公司归还债务利息及本金的风险下降,提高了公司偿还债务能力,降低了公司的违约风险。违约风险下降使得公司债券信用价差下降。

3.追逐收益效应。追逐收益效应指金融机构自身心理因素或制度因素导致过分追求高风险高收益投资[1920]。像基金和养老保险等金融机构囿于客户端“粘性”目标收益率以及不自由的投资标的,其在配置资产时不得不放松对风险的估计。货币幻觉的心理因素的存在导致金融机构容易忽视通胀会随着利率改变而改变[20],从而过度投资名义收益率较高的风险资产。公司债券由于自身风险和收益相对较高,风险收益的强烈需求会导致公司债券信用价差下降。

4.资产替代效应。低利率会导致安全资产收益降低,内生性提高对风险资产的需求[21]。当货币政策宽松时,利率降低,对于一些对股票有购买限制的投资者来说,会卖出国债而买入具有较高风险的公司债券。对于这种资产替代行为,公司债券到期收益率会下降得比国债快。公司债券信用价差是公司债券收益率减去同期限国债收益率。这就导致公司债券信用价差下降,即宽松的货币政策导致公司债券信用价差下降。

以上分析说明了货币政策对公司债券信用价差有正向影响,紧缩的货币政策会提高公司债券信用价差。同时,已有学者提出,紧缩的货币政策会降低公司风险承担[2223]。公司风险承担会影响现金流的稳定性和公司债券偿还能力,从而导致公司债券信用风险和价差变化。

5.货币政策的公司风险承担效应。由于公司债券融资标的没有明确范围限制,所以通过公司债券融得的资金运用自由度较高。宽松货币政策会通过增加发债公司的风险承担降低风险管控从而增加风险资产配置占比。同时,高风险承担也会降低公司现金流的稳定性,从而加剧还债的不确定性,促使债券信用风险提高,公司债券信用价差上升。这使得货币政策对公司债券信用差价具有负向影响,宽松的货币政策导致信用价差上升。

6.公司杠杆效应。由于企业杠杆的顺周期效应,宽松的货币政策倾向增加企业杠杆。雒敏和聂文忠[24]指出降低利率能明显加快实际财务杠杆低于目标财务杠杆企业的资本结构调整速度,降低实际财务杠杆高于目标财务杠杆企业的资本结构调整速度。财务杠杆增加通过增加债务实现。公司债券作为债务融资的选项,杠杆增加会导致公司债券供给增加。公司为获取更高的融资水平,会倾向设置更高的债券收益率,以吸引更多投资者购买。这会导致国债持有者转向公司债券,并使已经发行的公司债券到期收益率上升,由此导致公司债券信用价差上升。债券供求的变化会对债券信用价差造成影响[8,25]。

从以上分析可以看出,风险承担效应和杠杆效应均通过发债公司对债券信用价差产生作用,那么公司自身风险承担也会对此产生影响:一是由于已承担较高风险的公司会对宽松的货币政策反应更强烈,进行更高风险的投资和财务行为,增加现金流的不稳定性以及过度扩大财务杠杆;二是对于投资者来说,高风险承担的公司会对风险承担更为关注和敏感,要求更高的单位风险溢价,如胡元木和王琳[26]认为商业银行在签订债务契约时对企业风险承担较为敏感。因为高风险承担会明显提高公司债券被偿还的不确定性,所以,在发债公司风险承担高时,货币政策的公司风险承担效应和杠杆效应会更强烈,对公司债券信用价差负向影响更强,反之则更小。

综上,货币政策会从两个方向共六个方面影响公司债券信用价差。前四个方面是正向影响,即宽松的货币政策降低了公司债券信用价差。后两个方面为负向影响,并且这一影响与公司自身风险承担有关,公司风险承担越高,这一影响越严重。当公司风险承担足够大时,货币政策的负向影响甚至会超过正向影响。

三、货币政策对公司债券信用价差影响实证分析

(一)面板模型设计及变量选取

根据以上分析,本文建立相应的面板模型进行实证检验。[WTBX]

spreadit=

β1+

β2monetaryt+

β3riskit+

β4monetary×riskit+

β5fbondpricet+

β6controlit+uit[JY](1)

式中,i为公司债券个体,t为时间,β为各变量回归系数,uit为方程回归残差。本文除了以公司债券信用价差(spreadit)、货币政策(monetaryt)以及公司风险承担(riskit)分别作为被解释变量和解释变量外,还运用了货币政策和公司风险承担的交互项,以检验风险承担是否影响货币政策对公司债券信用价差的负向效应。endprint

本文的债券信用价差计算方式为公司债券到期收益率减去同期限国债到期收益率。货币政策选用市场化较高的90天上海同业拆借利率(Shibor)。公司风险承担变量参考程小可[27]和李雪[23]等学者的研究,选择资产收益率滚动标准差作为公司风险承担代理变量,计算方法如下:

riskit=[KF(][SX(]1[]T-1[SX)]∑[DD(]T[]t=1[DD)][JB((]ROAit-[SX(]1[]T[SX)]∑[DD(]T[]t=1[DD)]ROAit[JB))]2[KF)][JY](2)

式中,T为计算ROA滚动波动率的滚动周期,设置为3。货币政策与公司风险承担交互项为货币政策与公司风险承担乘积。

控制变量有以下几项:(1)债券市场,包括利率曲线斜率(slope)(采用10年国债到期收益率减去3个月国债到期收益率的方式计算得到)和公司债券市场价格指数(fbondprice)。(2)实体经济,包括实体经济形势(realeconomy)和通胀水平(price)。本文选用工业增加值同比、固定资产投资增长同比、经理人采购指数、社会零售消费额增长同比、进出口总额的前两个主成分综合得到实体经济形势指标和通胀水平;(3)发债公司,包括公司资产负债率(assetlibratio)和资产收益率(ROA)。[WTBZ]

(二)数据处理与描述性统计分析

公司债券样本来自交易所,包括已到期和未到期样本,并剔除了含有担保行为以及交易时间过短的样本。处理后本文得到71个样本,共2809个观测值,样本期为2008年1月至2015年7月的月度面板数据。数据来自万德数据库,所有数据操作均在Stata120上完成。

选择公司债券样本时,发债主体为国有企业的样本个数为32个,其余为非国有企业,嵌有赎回、调整票面利率等特殊条款样本数为25个(剩下为不含任何条款样本)。从信用评级来看,AAA级样本数为18个,AA+级样本数为15个,AA级样本数为30个,AA-级、A+级和A级样本数分别为7个、0个和1个。描述性统计结果见表1。

由表1可得,我国公司债券信用价差最大值高于最小值24904,且最小值为-2134,说明公司债券风险溢价差异较大,债券的异质性较充分。风险溢价为负的倒挂现象说明公司债券信用风险存在完全被忽视的可能,也说明公司债券信用价差受多种因素影响。公司风险承担均值和标准差分别为1415和1400,较以往统计偏高,表明该时期(2008—2015年)公司资产收益率不够稳定。通胀水平均值为2432,最小值为-18,说明该时期总体通胀并不严重,且有通缩现象发生,这可能是由于我国社会消费需求不足。

(三)实证结果分析

本文先对数据进行组间异方差、组内自相关以及组间同期相关检验。组间异方差检验和组内自相关检验分别采用Greene设计的wald检验和Wooldridge设计的wald检验。检验结果表明均存有组间异方差和组内自相关(结果备索)。因此本文采用可行性广义最小二乘法方法(FGLS)对计量模型进行估计,并假设所有个体具有相互独立的扰动项但方差不一样,每个面板存在组内自相关但回归系数一致。

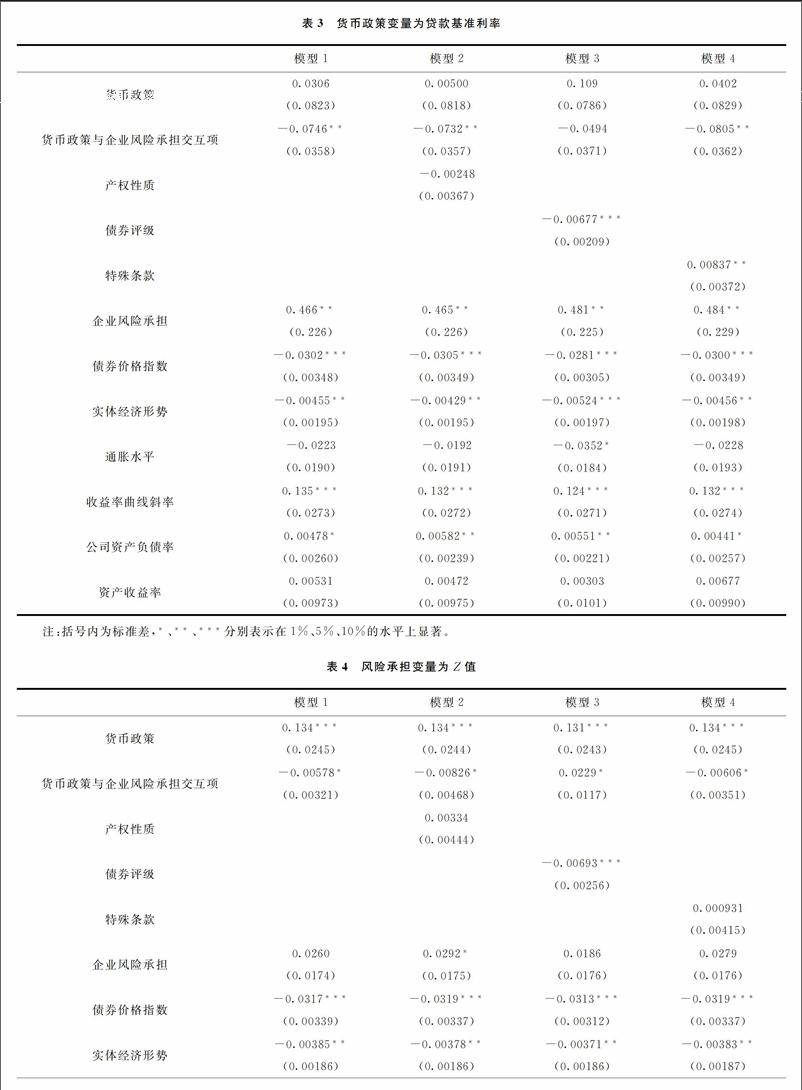

本文采用FGLS得到的计量结果见表2,表格中分别为变量的回归系数和标准差,[JY]标准差以括号区分。

货币政策(monetary)变量系数显著为正,表明货币政策与公司债券信用价差具有正向关系。宽松货币政策会促使信用价差下降,紧缩货币政策会促使信用价差升高。

企业风险承担(risk)变量系数显著为正,表明风险承担上升能显著提高公司债券信用价差。结合货币政策对公司风险承担的影响[23],宽松的货币政策能提高发债公司风险承担,而发债公司风险承担的上升会提高公司债券信用价差。这也可以说明货币政策与公司债券信用价差之间具有负向关系,风险承担在其中起中介作用。

货币政策与公司风险承担交互项(monetary×risk)系数显著为负,表明货币政策对公司债券信用价差的作用受发债公司自身风险承担影响。系数符号与货币政策变量系数相反,说明风险承担能够抵消货币政策对公司债券信用价差的正向影响,风险承担越高,其负向作用越强。

從以上变量的显著水平可以得出实证结果与本文理论预期一致,货币政策对公司债券信用价差既存在正向影响,也存在负向影响,并且风险承担越高,其负向影响越强。公司风险承担在货币政策对公司债券风险价差影响传导中不仅发挥调节作用,还发挥中介作用。

债券价格指数(fbondprice)显著为负,说明公司债券市场繁荣能够降低发债公司的风险溢价,这可能与投资者风险情绪有关。

实体经济形势(realeconomy)显著为负,表明实体经济发展越好,越会带动公司收益提高,企业的违约风险和风险溢价都会降低,从而导致公司债券信用价差下降。

通胀水平(price)显著为负,表明通货膨胀会降低公司债券信用价差。这可能是因为样本期我国通胀不足以发生通胀风险(均值为2432),通胀上升可能是消费需求增加引起的。消费需求上升促使公司收益提高,从而降低公司债券信用价差。

利率曲线斜率(slope)显著为正,表明利率曲线斜率与公司债券信用价差呈正相关关系,这可能是因为利率曲线斜率变动是投资者长短期国债转换导致的。利率曲线斜率降低,说明投资者倾向购买长期国债。与长期国债相比,短期国债流动性更强,风险含量较低。假如投资者向短期国债转移,说明市场上投资者流动性偏好提高使得公司债券中流动性风险溢价上升,信用价差提高。

发债公司微观主体方面,公司的资产负债率显著为正,表明发债公司资产负债率越高,公司债券信用价差越高,公司杠杆越高,违约风险越大,信用价差也越高。资产负债率越高,说明公司净值下降会诱发公司还债能力的不确定性上升,公司的违约风险提高,进而导致公司债券信用价差上升。但资产收益率不显著,表明公司资产收益率与公司债券信用价差不具有显著关系。endprint

(四)货币政策的风险承担效应进一步分析

随着风险承担渠道的提出,货币政策的风险承担效应受到越来越多的关注,其对宏观金融稳定和风险控制的影响日益增强。实证得到货币政策对公司债券信用价差兼有正向和负向两个方向影响。其中负向影响随着公司风险承担的增加而增大,甚至会超过正向影响,使得宽松货币政策会导致公司债券信用价差上升。这一性质突出了风险承担在货币政策对公司债券信用价差影响机制中的重要性,它不仅体现公司债券投资者对公司经营的市场约束,还涵盖货币政策对公司债券风险成本的调节效率。本文接下来分析哪些外生因素可以对风险承担对货币政策的公司债券信用价差传导机制产生影响。本文在上述计量方程中分别再对货币政策与风险承担交互与外生因素相乘。这些外生因素包括发债公司的产权性质、债券评级水平以及债券所包含的特殊条款。

产权性质设置为虚拟变量(property),假如发债公司为国有企业,property为1,否则为0。债券信用评级以赋分(ratingscore)的形式表示。考虑到样本中统计的债券信用评级最低为A级,最高为AAA级,所以本文将A级债券赋为1分,A+级赋为2分,依此类推,AAA级赋为6分,也就是ratingscore为1,2,3,4,5,6其中一个值。同时本文也将特殊条款设置为虚拟变量(specialterm),假如债券具有赎回或调整票面利率等特殊保护条款,specilterm为1,否则为0。本文将产权性质、信用评级以及特殊条款分别乘以货币政策与公司风险承担交互项,用以进一步考察货币政策风险承担效应的异质性,加强货币政策对公司债券信用价差的影响分析。实证检验结果参见模型2~模型4。

模型2~模型4除了交互项,其他变量皆与模型1相同,这也说明了模型1的稳健性。模型2中monetary×risk×property不显著,说明公司风险承担在货币政策对公司债券信用价差影响机制中与产权性质无关。这可能是由于近年来我国非国有企业获得了长足的发展,非国有企业的公司债券逐渐得到认可,获得与国有企业公司债券同样的信用。模型3中monetary×risk×ratescore显著为负,表明债券信用评级越高,风险承担影响货币政策对公司债券信用价差的负向作用越强,并且在加进公司债券信用评级之后,货币政策与风险承担交互项不显著。模型4中monetary×risk×specialterm系数显著为正,与货币政策与风险承担交互项系数符号相反,表明与有特殊条款的公司债券信用价差相比,没有特殊条款的公司债券信用价差对货币政策的影响对公司自身风险承担的反应更强烈。这可能是因为特殊条款在于保护投资者,对发债公司与公司债券产生一种隔离作用,使债券投资者对发债公司关注较少。

(五)稳健性分析

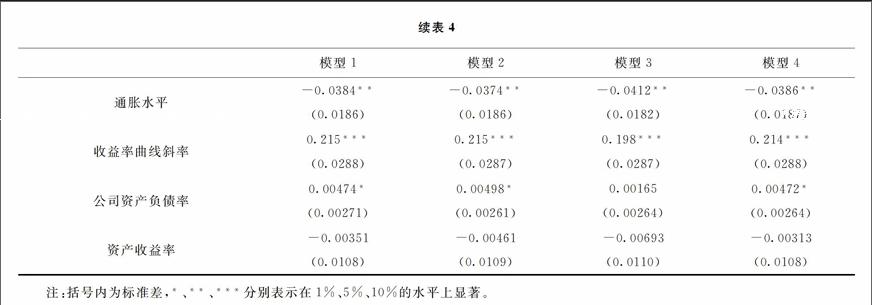

1.替换货币政策变量。考虑到货币政策变量的代表性,本文将90天同业拆借利率替换为贷款基准利率,贷款基准利率通过时间加权得到。替换之后进行回归分析,回归结果(见表3)与前文一致,除了贷款基准利率为正但不显著。相比同业拆借利率,贷款基准利率变化不够频繁,导致模型共线性较高,将贷款基准利率替换为存款基准利率时,系数显著为正,可以佐证共线性的影响。

2.替换发债公司风险承担变量。将滚动标准差以公司Z值替代,作为公司风险承担代理变量,Z值主要代表公司破产风险承担。Z值的计算公式如下:

[HS2*2]Zit=[SX(]σ(ROA)it[]ROAit+CAPit[SX)][JY](3)

分子σ(ROA)it为发债公司的资产收益率滚动标准差,分母为发债公司资产收益率与权益资产比之和。Z值越高,表明发债公司破产风险越高,风险承担也越高。将Z值替换为风险承担变量,实证结果与前文基本一致,见表4。

四、结论及政策建议

本文首先通过理论分析得出货币政策对公司债券信用价差的影响。货币政策既能对公司债券信用价差产生正向影响,也能对公司债券信用价差造成负向影响(公司风险承担效应和公司杠杆效应)。其中风险承担会对货币政策产生负向影响,发债公司风险承担越高,负向影响越严重,甚至能完全抵消货币政策对公司债券信用价差的正向影响。本文通过实证分析得出与理论预期相符合的结论,并进一步分析得出风险承担对货币政策的公司债券信用价差传导机制的影响具有异质性:公司债券信用评级越高,对不具有特殊条款的公司债券影响越明显。而发债公司的产权性质对此没有影响。本文也证实了实体经济环境与公司债券市场环境,以及发债公司的资产负债水平都對公司债券信用价差产生影响。最后通过改变主要代理变量,验证了实证结果的稳健性。

由结论可知,公司风险承担对货币政策微观主体的传导具有重要意义。公司风险承担会增加信用价差,说明在我国公司债券市场上,债券信用价差作为公司发行公司债券的风险成本,使得公司债券起到了对发债公司的风险进行监督的窗口作用,投资者可以通过公司债券的风险定价,对发债公司运营中所包含的风险进行约束和监督。同时从政策调控的角度来看,宽松的货币政策意在降低公司的融资成本,提高融资效率。而本文得出,由于公司风险承担,宽松的货币政策可能不仅不能降低公司债券融资的风险成本,反而会提高风险成本。这是实施货币政策必须注意的内容。

本文建议相关部门关注货币政策对公司债券风险溢价情况的影响,尤其是在公司债券违约事件频出阶段。货币政策的目标之一就是通过调节融资成本而作用于实体经济,提高融资效率。而货币政策调节融资成本受公司风险承担影响,在风险承担很高的情况下,宽松的货币政策反而会提高信用价差进而加大融资成本。这说明公司的高风险承担会影响货币政策的有效性,使得宽松的货币政策无法发挥降低公司企业融资的风险成本的作用。并且,货币政策也能对公司风险承担产生影响,而公司的高风险承担又会通过公司财务和经营传递到宏观金融系统,加剧系统性风险。货币政策也可以通过公司风险承担渠道对宏观审慎政策目标产生影响。所以,从这一角度看,本文建议相关部门应该从公司微观层面上加强宏观审慎政策的使用以及宏观审慎政策与货币政策的协调安排,注意合理运用宏观审慎政策对公司风险承担进行调控,这样不仅能缓解系统性金融风险,同时又可以提高货币政策的有效性。如宽松的货币政策加大公司风险承担,这时就应该通过合理使用宏观审慎政策降低公司风险承担(可以通过银行渠道对公司产生相应的影响)。这样不仅一定程度上维护了系统稳定,还确保了货币政策传导的有效性。endprint

另外,本文还得出风险承担越高的企业,其债券信用价差越高。这也表明公司债券市场投资者具有较好的约束,公司债券信用价差能有效显示公司风险承担水平。因此,本文认为可以适当加大公司债券市场发展力度,提高债券发行量,使投资者约束得到更充分的发挥以维稳公司运营,并且相关部门还能够通过对公司债券市场进行调控增加对公司的政策传导渠道。

[WT][HS2][HT5H]参考文献:[HT5”SS]

[1][ZK(#]Merton R. On the pricing of corporate debt: The risks structure of interest rates [J]. Journal of Finance, 1974, 29(2): 449470.

[2]Jarrow R A, Lando D, Stuart M T. A markov model for the term structure of credit risk spreads [J]. Review of Financial Studies, 1997, 10(21): 481523.

[3]Duffie D, Nicolae G. Risk and valuation of collateralized debt obligations [J]. Financial Analsts Journal, 2001, 57(1): 4159.

[4]Amato J D, Eli M R. The credit spread puzzle [J]. BIS Quarterly Review, 2003(12): 5163.

[5]Frye J. Collateral damage risk[J]. Risk, 2000(4): 9194.

[6]Elton E J, Gruber M T, Agrawal D, et al. Explaining the rate spread on corporate bonds [J]. Journal of Finance, 2001, 56(1): 247277.

[7]Delianedis G, Geske R. A comparative analysis of current risk models [J]. Journal of Banking and Finance, 2001(24): 59117.

[8]CollinDufresne P, Goldstein R. Do credit spreads reflect stationary leverage ratios [J]. Journal of Finance, 2001(56): 19291958.

[9]Bernanke B S, Gertler M, Gilchrist S. The financial accelerator and the flight to quality [J]. Review of Economics and Statistics, 1996, 78(1): 115.[ZK)]

[10][ZK(#]Borio C, Zhu H. Capital regulation, risktaking and monetary policy: A missing link in the transmission mechanism [R]. BIS Working Papers, 2008.

[11]Bernanke B S, Gertler M. Inside the black box: The credit channel of monetary policy transmission [J]. Journal of Economic Perspective, 1995, 9(4): 2748.

[12]Cenesizoglu T, Essid B. The effect of monetary policy on credit spreads [J]. Journal of Finance Research, 2012, 35(4): 581613.

[13]戴国强, 孙新宝. 我国企业债券信用利差宏观决定因素研究 [J]. 财经研究, 2011(12): 6171.

[14]张雪莹. 存款准备金率调节对市场利率的影响效应研究 [J]. 数量经济技术经济研究, 2012(12): 136146.

[15]郭晔, 黄振, 王蕴. 未预期货币政策与企业债券信用利差——基于固浮利差分解的研究 [J]. 金融研究, 2012(12): 136146.

[16]张燃. 信用价差变化的决定因素——一个宏观视角 [J]. 当代财经, 2008(9): 6283.

[17]范龙振, 张处. 中国债券市场债券风险溢酬的宏观因素影响分析 [J]. 管理科学学报, 2009(12): 116124.

[18]Adrian T, Shin H S. Money, liquidity and monetary policy [J]. American Economic Review, 2009, 99(2): 600605.

[19]Rajan R G. Has financial development made the world riskier [J]. European Financial Management, 2006(12): 499533.

[20]Gambacorta L. Monetary policy and the risktaking channel [J]. BIS Quarterly Review, 2009(12): 4353.

[21]Nicolò G D, Dell Ariccia G, Laeven L, et al. Monetary policy and bank risk taking [R]. IMF Staff Position Note, 2010.

[22]林朝颖, 黄志刚, 杨广青. 基于微观视角的货币政策风险传导效应研究 [J]. 國际金融研究, 2014(9): 2533.

[23]李雪, 冯政. 宽松货币政策下我国企业的风险承担 [J]. 财经科学, 2015(9): 2534.

[24]雒敏, 聂文忠. 财政政策、货币政策与企业资本结构动态调整——基于我国上市公司的经验证据 [J]. 经济科学, 2012(5): 1832.

[25]李岚. 中国银行间债券市场公司债券信用利差决定因素研究 [D]. 天津: 南开大学, 2010.

[26]胡元木, 王琳. 信息不对称、公司风险与债务期限结构 [J]. 管理评论, 2008(1): 5562.

[27]程小可, 姜永盛, 郑立东. 影子银行、企业风险承担和融资约束 [J]. 经济管理, 2015(4): 106115.[ZK)]

[HT5K][JY]责任编辑、 校对: 高原[FL)]endprint