投资者情绪、市场关注度与股票收益

2017-10-23黄锐

黄 锐

(广东金融学院 金融系,广东 广州 510521)

投资者情绪、市场关注度与股票收益

黄 锐

(广东金融学院 金融系,广东 广州 510521)

我国股票市场中的投资者大部分是散户,投资者情绪对市场回报率的影响也较明显。通过检验情绪因子能解释市场及个股回报率,在控制了其它因子的情况下,当期投资者情绪、投资者情绪变化率和关注度变化率是当期市场或个股回报率的正向指标,而滞后1个月和6个月情绪因子为负向指标,且在市场上涨和下跌阶段存在不对称性。通过买进上期次低情绪因子或最低关注度因子的股票投资组合策略,在本期能获利最大,反之则获利最小。这表明,市场操纵者往往利用中小投资者的心理弱点,通过媒体择机公布利好或利空,引导普通投资者的情绪和关注度,从而达到出货或吸货的目的。必须加强信息披露管理,打击通过消息操纵市场的行为,正确引导投资者,才能使股市往健康的方向发展。

情绪因子;关注度因子;多因子模型;投资策略

一、绪 论

随着近年来计算机和互联网技术的革命,大数据及其应用深刻地重塑着金融的形态。业界利用网络新闻、搜索引擎查询和社交网络等数据源构造各类情绪指标以挖掘当中显著的市场信号。

在国外相关研究方面,对于网络新闻,研究人员尝试了各种方法:Cutler等研究了新闻与股票价格的关系[1];Chan和Vega研究了股票价格对消息的反应[2-3];Tetlock研究了媒体的乐观程度和市场交易量之间的相关性[4];Tetlock等研究了新闻情绪与盈利、回报率的关系[5];Lillo等研究了交易行为中新闻的作用[6];Engelberg等研究了新闻对做空行为的影响[7];Birz等研究了宏观经济新闻对股票收益的影响[8];Gross-Klussmann等研究了高频交易对消息的反应[9]。在搜索引擎查询的分析中,Bordino、Preis和Bordino等研究了对特定股票的查询与其成交量之间的关系[10-12];Da等分析了罗素3 000的成分股,对其中股票查询的增加预测了其未来两周将达到更高的价格[13]。在社交网络的分析上,Mao等用推特数据预测了标准普尔500指数[14];Bollen等应用推特数据文本分析预测了金融市场,发现情绪指标和道琼斯工业平均指数(DJIA)之间的清晰关系:社交数据对于每日道指的上下浮动的预测具有87.6%的准确性[15]。Curme等使用新闻和维基百科预测了市场的走势[16]。

国内的相关研究方面,刘维奇、刘新新的研究表明,机构投资者情绪可以帮助预测个人投资者情绪和后市,而个人投资者情绪则不能[17]。文凤华、肖金利等研究发现,正面情绪对股票收益有显著的正向影响,而负面情绪的影响则不明显[18]。高大良、刘志峰的研究表明,在低情绪期平均相关性—收益之间的关系并不显著,而在高情绪期平均相关性—收益关系为显著的负相关关系[19]。

在业界投资实践方面,情绪指数越来越受到业界认同。国外的开曼德温特资本绝对回报基金(Cayman-basedDerwentCapitalAbsoluteRe⁃turn Fund)和MarketPsy公司回报远超基准,而国内社交投资的雪球100指数和雪球精选指数历史业绩也非常出色[20]。

本文选取投资脉搏的心情指数作为情绪变量对情绪变量与股票回报率的关系进行研究。

二、数据与变量定义

(一)研究样本与数据来源

本文研究时间区间为2013年5月至2016年7月的沪深300指数成分股。模型中所用的市场月回报率及个股月回报率使用国泰安和聚宽提供的收盘价计算得到。

(二)变量设计

1.解释变量——情绪类指标

美国股票市场有许多代表投资人心理情绪的指标,其中广为人知的有 ML(Merrill Lynch)指标、BSI(Bullish Sentiment Index)指标和AAII(American Association of Individual Inves⁃tors)和推特(twitter)、搜索引擎、特定网站提取的情绪指标。这些指标的产生大多为华尔街金融专家的推荐、分析师报告或者投资者在网上的言论分析整理而得。国内的投资脉搏公司(iMai⁃bo)使用有监督学习的方法计算情绪指标。首先,由金融专家对大量的互联网信息标记三个情绪标签,形成训练集:负面、中性和正面。然后,利用支持向量机(SVM)模型训练和测试这些数据,形成分类模型以区分负面、中性和正面消息。之后,将支持向量机模型对每个股票的新信息进行情绪分类。最后,根据分类计算相关情绪指标,指标以天进行计算,在回归前转化为月度情绪指标。本文选取其中4个情绪指标结合数个基本面指标进行研究。

(1)关注度指标(nbSent)

用于提取情绪的消息数量,主要是用于提取情绪的新闻、微博等媒体的数量。

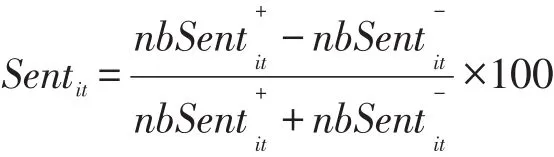

(2)情绪指标(Sent)

正面和负面的消息数量的差除以用于提取情绪的总消息数量,定义为

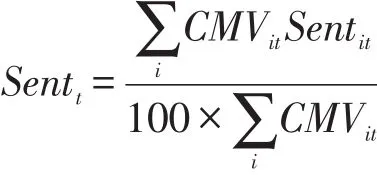

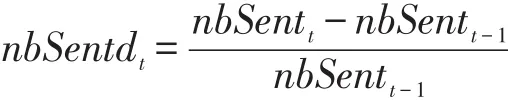

(3)情绪变化指标(Sentd)

(4)关注度变化率指标

(5)基本面因子

在对个股超额收益率做面板数据回归时,将情绪指标加入FF五因子模型,以期对超额收益率做出更进一步的解释。FF五因子模型通过研究市场因子、规模因子(Size)、价值因子(B/M)、盈利因子(OP)和投资因子(Inv)与投资组合超额收益率之间的关系,尝试去解释超额收益率中未能被CAPM模型所解释的部分。

2.被解释变量

(1)市场收益率

按月进行计算,Pmt-1为上月底沪深300收盘价,Pmt为月底沪深300收盘价。

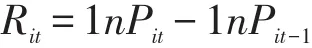

(2)个股超额收益率

按月进行计算,Pit-1为上月底沪深300成分股i的收盘价,Pit为月底沪深300成分股i的收盘价。

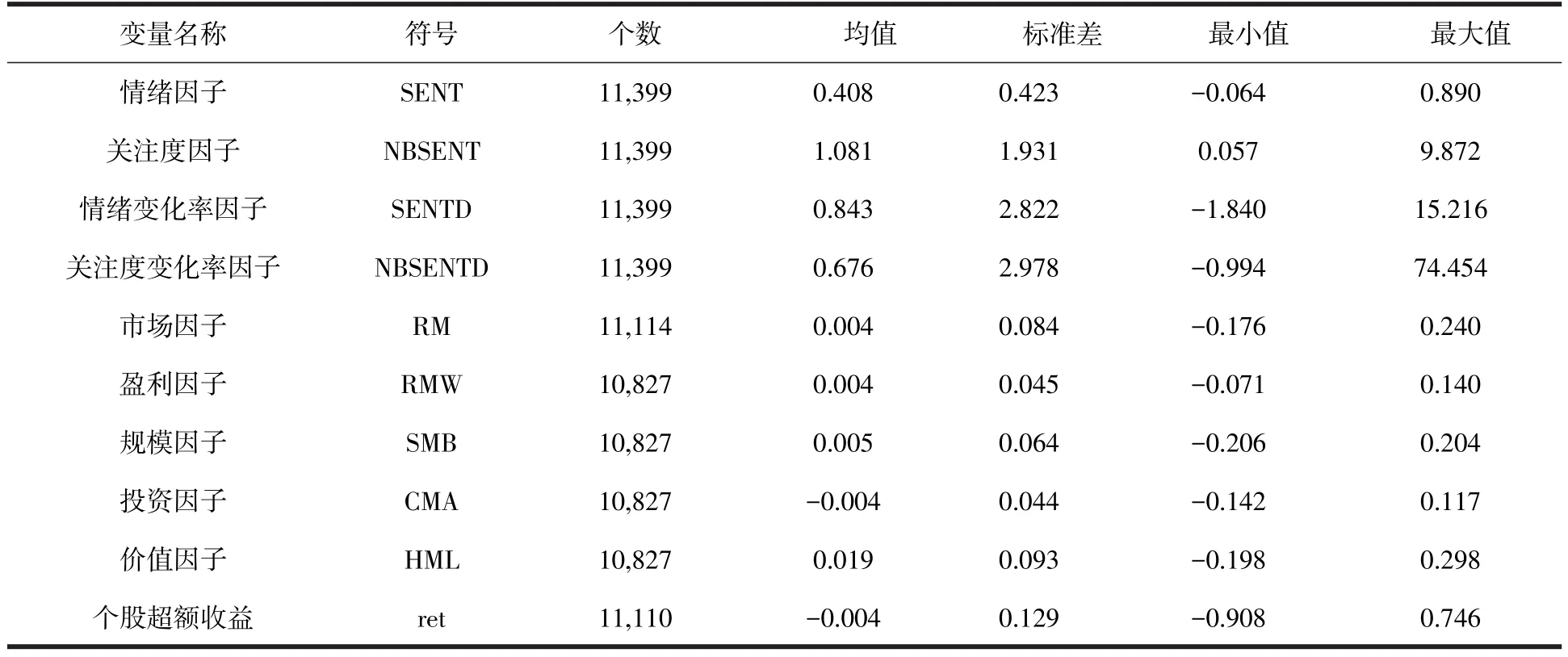

本文选择的被解释变量、解释变量的定义及描述性统计结果如表1所示。

表1 主要变量设计与描述性分析

三、研究假说与研究方法

本研究欲检验的第一个研究假说如下:

H1:情绪因子与当期市场回报率存在显著关系。

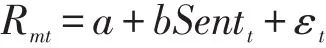

研究方法主要是通过时间序列回归分析,以检验情绪因子是否能在一定程度上解释市场回报率。因此,构建市场回报率与情绪变量的简单模型:

其中,Sentt为情绪指数。

H2:情绪因子与下期市场回报率存在显著关系(具预测能力)。

采用的回归模型如下:

其中,k取值为1,3,6,12。

DSSW(1990)之噪声交易者模型认为情绪是一系统性的风险,故本文进行个股的面板分析,探讨情绪因子是否具有显著的风险溢酬以及其对收益的影响是否存在不对称性。研究假说如下:

H3:投资者情绪影响股票的超额收益。

H4:投资者情绪对股票收益的影响在大盘震荡、上涨和下跌阶段存在不对称性。

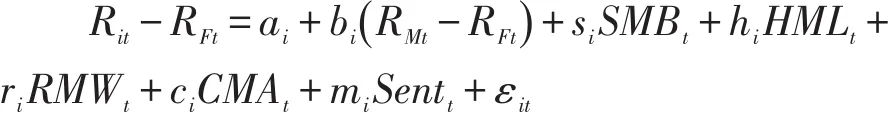

结合Fama and French五因子模型进行面板分析

其中Rit是证券组合i在t年内的收益率;RFt是无风险利率1。被解释变量Rit-RFt表示股票投资组合的超额收益率,SMB、HML、RMW和CMA四个因子分别代表规模效应、价值效应、盈利效应和投资效应。

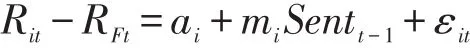

最后实际建构投资策略,对当期SENT、NB⁃SENT和下一期个股超额收益率进行回归。

根据回归的结果,构建投资策略如下:对情绪因子和关注度因子每个月分别按从小到大排序,按分值将股票池五等分,构造五个投资组合,按月调仓。检验研究假说如下:

H5:投资低情绪和低关注度的股票组合可以获得比基准沪深300指数更高的收益。

四、实证结果与分析

情绪因子对市场回报率影响的检验结果汇总于表2,以检验情绪因子是否能解释当期和未来市场回报率。由表2可见,除了情绪变化率因子SENTD的回归系数不显著外,市场回报率分别对情绪因子SENT、关注度因子NBSENT、关注度变化率因子NBSENTD的回归系数都显著。进一步检验情绪变量对未来1、3、6、12期市场回报率的预测能力,表明滞后1个月和6个月情绪因子系数在10%显著水平下为负,与Baker等的研究结果一致[21-22]。

表2 情绪因子对市场回报率影响的检验

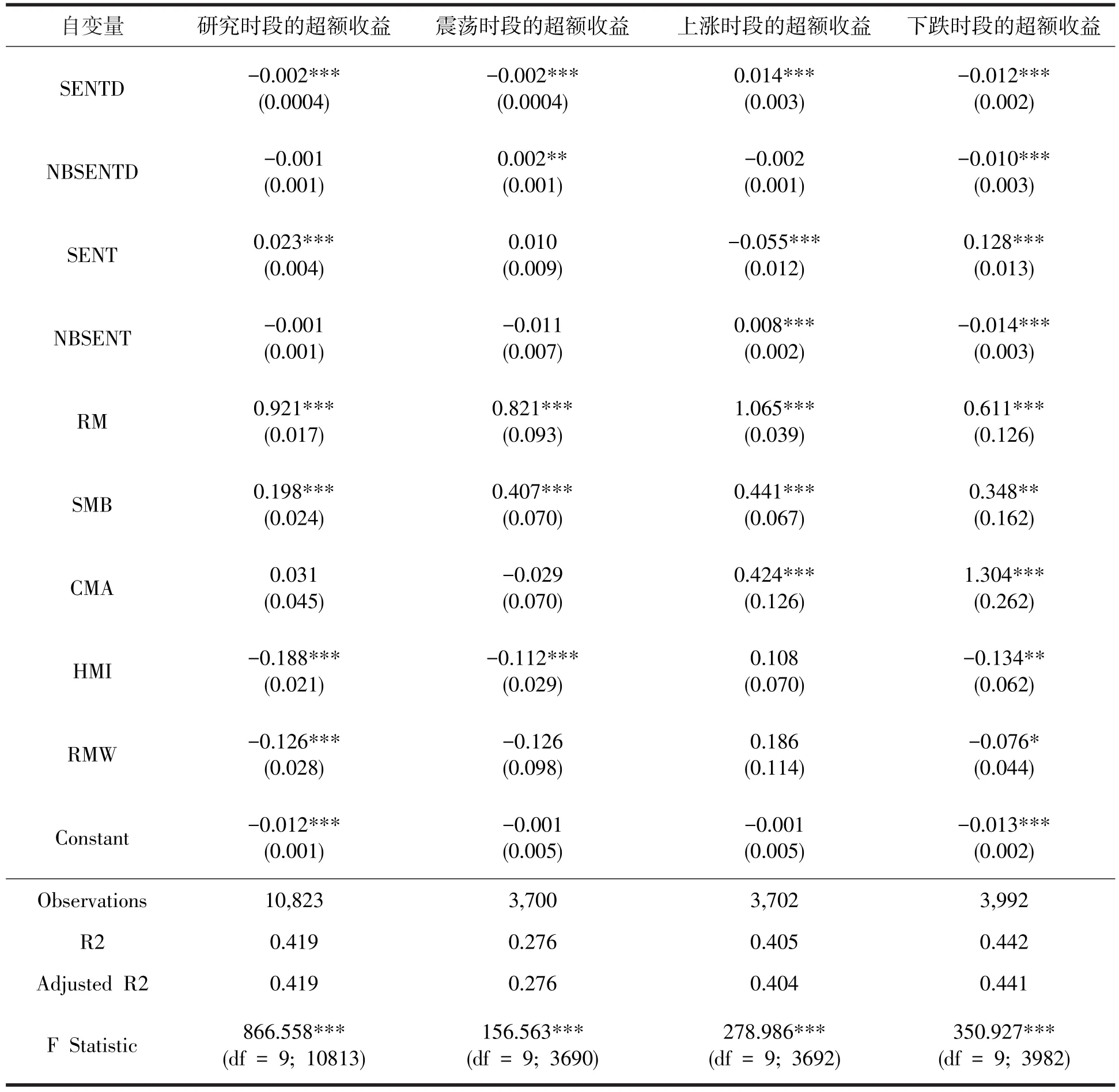

将2013年5月到2016年7月的研究区间划分为2013年5月到2014年6月、2014年7月到2015年6月、2015年7月到2016年7月三个区间,依次为震荡、上涨、下跌三个阶段,通过研究情绪因子在不同时间段对个股超额收益的影响,检验假设3和假设4。表3显示,全时间段中情绪因子SENT的敏感系数显著大于零,而情绪因子变化率SENTD显著小于零,可见情绪因子变大或情绪变化率变小的股票,股票价格也上涨,反之亦然。根据同花顺统计[23],每月最被用户看好的股票,次月下跌概率达到75%。其他因子的敏感系数的符号及显著性与文献[24]大致相同,即市场回报率、规模因子、质量因子、投资因子为市场相当显著的定价因子。在考虑其他基本面因子时,情绪因子SENT和情绪变化率因子SENTD对当期股票超额收益具有影响力,但对五因子模型的解释力增加不多。

情绪因子SENT在上涨期间的敏感系数在1%的显著水平下显著小于零,投资者情绪正面时,则股票价格下跌;下跌期间,情绪因子SENT的敏感系数在1%的显著水平下显著大于零,投资者情绪正面时,则股票价格上涨;而震荡时间段该系数与零差异不显著,基本不能解释个股的超额收益。关注度因子NBSENT和股票超额收益的关系则与之相反。情绪变化率因子SENTD的敏感系数在震荡和下跌区间段中,在1%的显著水平下显著小于零;在上涨期间,在1%的显著水平下显著大于零。关注度变化率因子NBSENTD的敏感系数在震荡期间,在5%的显著水平下显著大于零;在下跌期间,在1%的显著水平下显著小于零;在上涨阶段则不显著。以上结果显示,理性的基本面因子和非理性的情绪因子都可部分解释股票市场的回报率,可见股票价格是由理性投资者与非理性投资者共同决定的。

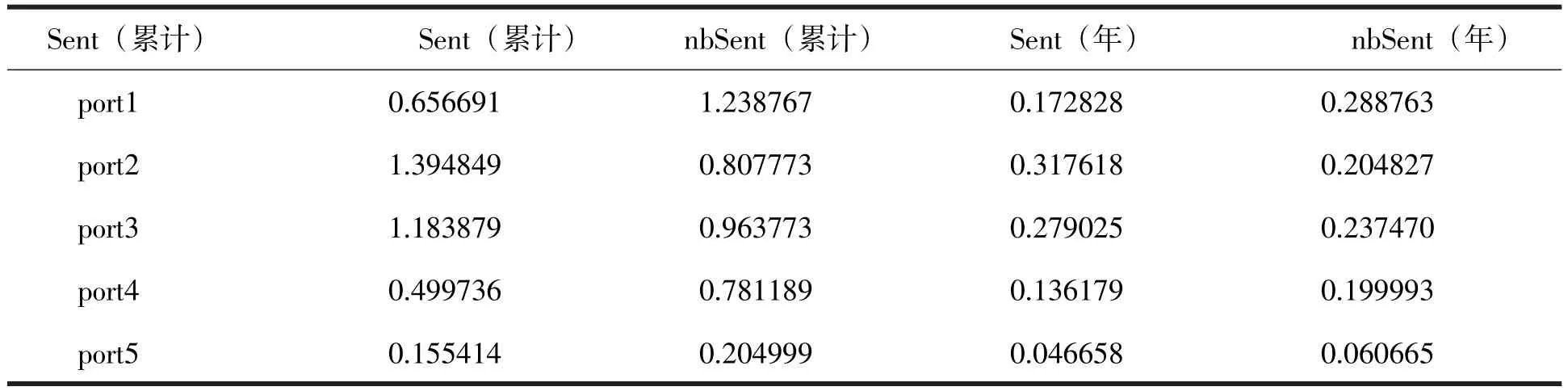

表3 投资者情绪对股票超额收益影响的检验

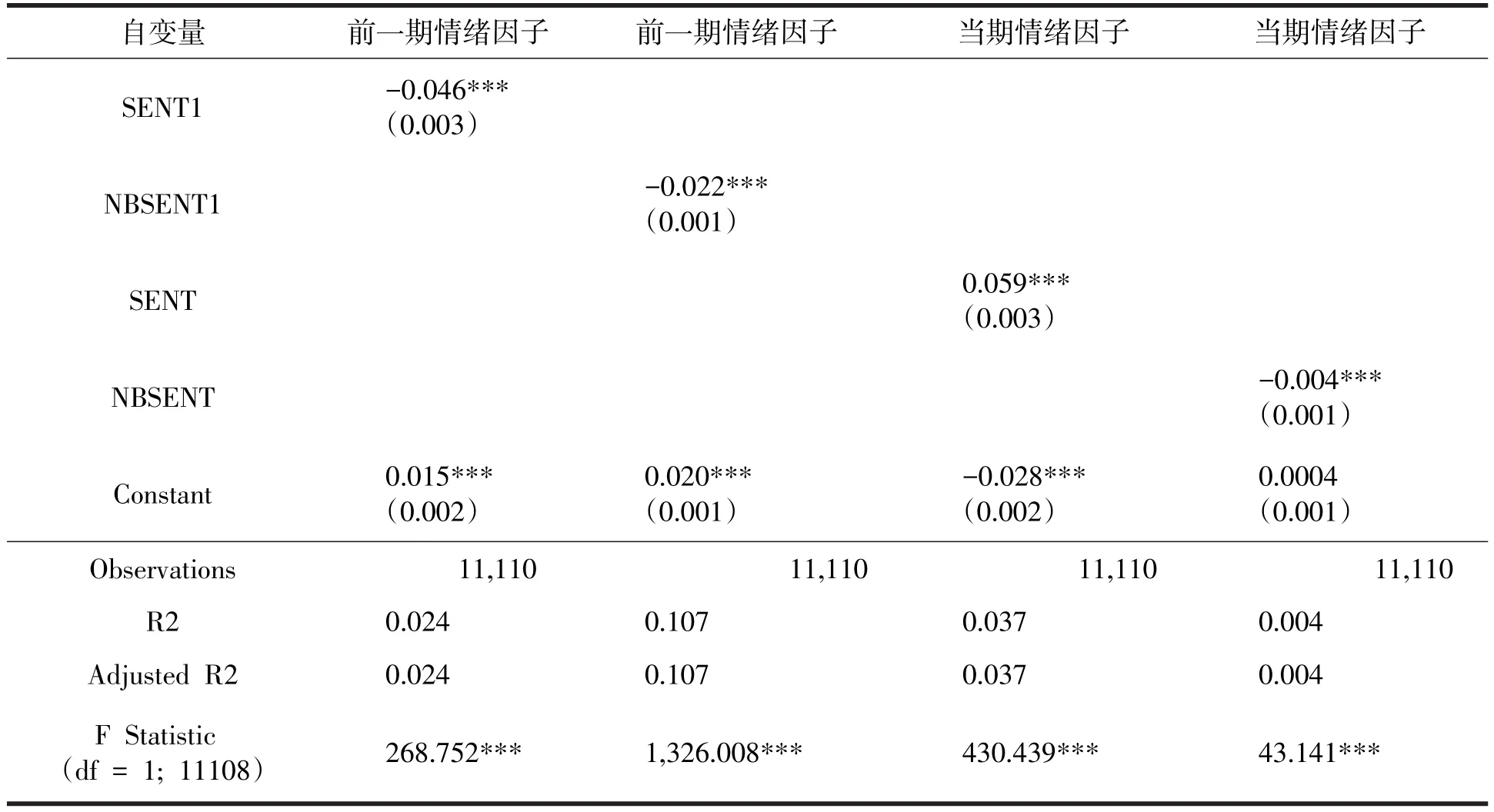

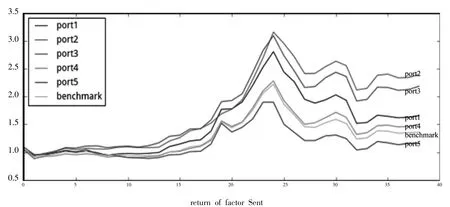

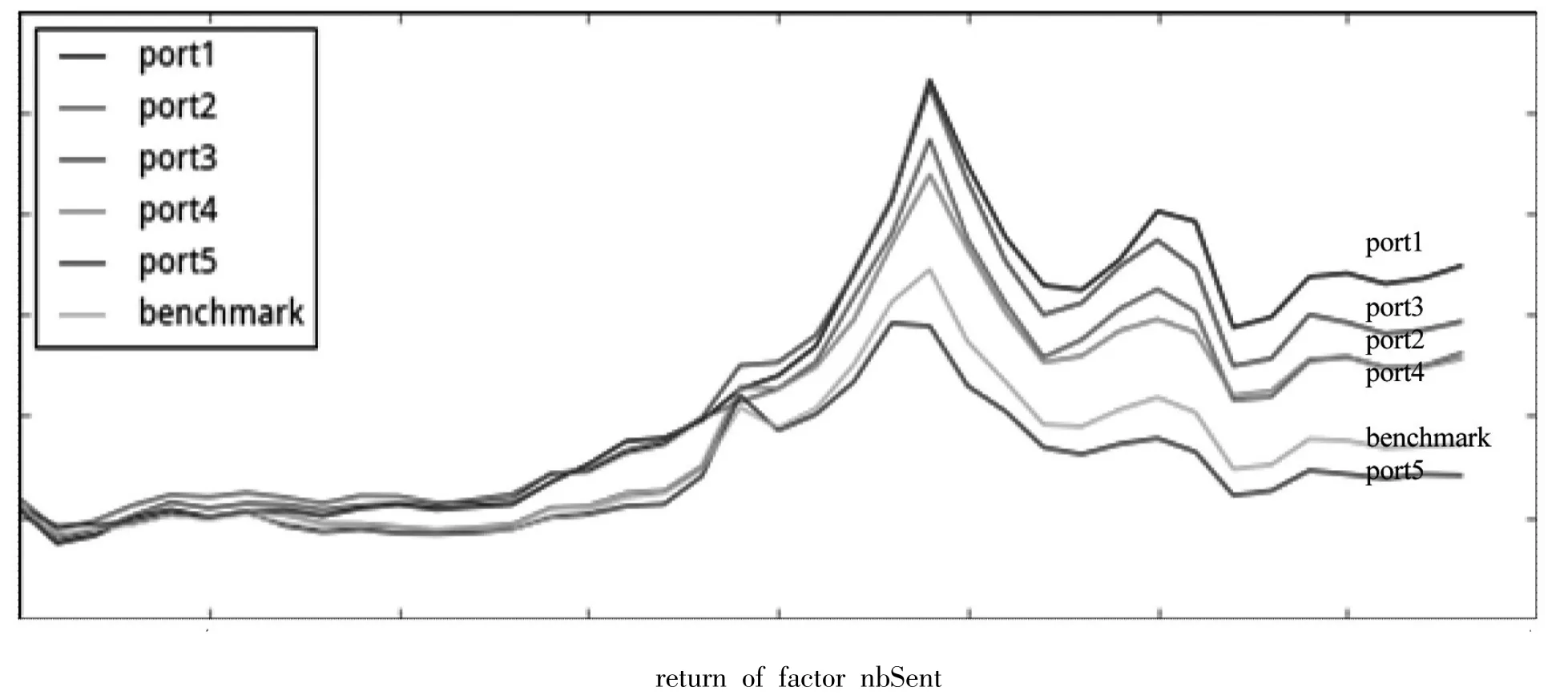

为了建构投资策略,以了解情绪因子在忽略交易成本下是否仍有利可图,对前期SENT、NBSENT和当期个股超额收益率进行回归,可见前一期SENT、NBSENT越小,当期个股超额收益率越大。故构建投资策略如下:对情绪因子和关注度因子每个月分别按从小到大排序,按分值将股票池五等分,各构造五个投资组合,按月调仓。获利结果列于表4、图1和图2。结果发现,低情绪因子组合的收益率的表现总体优于高情绪因子组合,但最低情绪因子组合收益在五个组合中排第三,次低的组合收益最高,因子最大的组合收益最低,显示该情绪因子和收益率的关系不是简单的线性关系。低关注度因子组合的收益率表现总体优于高关注度因子组合。总的说来,选择低情绪因子或关注度因子的策略在经济上有利可图。

表4 投资者情绪对次月个股超额收益率的影响

表5 情绪指标策略回测结果(2013.5~2016.7)

图1 2013.5~2016.7情绪指标策略的收益

图2 2013.5~2016.7关注度指标策略的收益

五、结 论

本文选择情绪指标、情绪变化率指标、关注度指标、关注度变化率指标等四个情绪变量进行研究。实证结果证明了5个假设为真,即(1)投资者情绪、投资者情绪变化率和关注度变化率是当期和未来几期市场回报率的正向指标,它们的值越高,当期的市场回报率也越高;(2)情绪类因子对个股超额收益存在显著影响且在不同时间段影响不同;(3)在忽略交易成本下采用买进情绪低落或关注度低的股票投资组合策略能显著获利。

市场操纵者往往利用中小投资者的心理弱点,通过媒体择机公布利好或利空,引导普通投资者的情绪和关注度,从而达到出货或吸货的目的。必须加强信息披露管理,正确引导投资者,才能使股市往健康的方向发展。

[1]Cutler D M,Poterba J M,Summers L H.What moves stock prices?[J]. Journal of Portfolio Manage⁃ment,1989,15(3):4-12.

[2]Chan W S.Stock price reaction to news and nonews:drift and reversal after headlines[J].Journal of Financial Economics,2003,70(2):223-260.

[3]Vega C.Stock price reaction to public and private in⁃formation[J].Journal of Financial Economics,2006,82(1):103-133.

[4]Tetlock P C.Giving content to investor sentiment:The role of media in the stock market[J].The Jour⁃nal of Finance,2007,62(3):1139-1168.

[5]Tetlock P C,Saar-Tsechansky M,Macskassy S.More than words:Quantifying language to measure firms’fundamentals[J].The Journal of Finance,2008,63(3):1437-1467.

[6]LilloF,Miccich`eS,TumminelloM,etal.How news affect the trading behavior of different catego⁃ries of investors in a financial market[J]. Quantita⁃tive Finance,2015,15(2):213-229.

[7]Engelberg J E,Reed A V,Ringgenberg M C.How are shorts informed?:Short sellers,news,and infor⁃mation processing[J].Journal of Financial Economics,2012,105(2):260-278.

[8]Birz G,Lott J R.The effect of macroeconomic news on stock returns:New evidence from newspaper cover⁃age[J].Journal of Banking&Finance,2011,35(11):2791-2800.

[9]Gross-KlussmannA,HautschN.Whenmachines read the news:Using automated textanalyticsto quantify high frequency news-implied market reactions[J].Journal of Empirical Finance,2011,18(2):321-340.

[10]Bordino I,Battiston S,Caldarelli G,et al.Web search queries can predict stock market volumes[J].PloS One,2012,7(7):e40014.

[11]Preis T,Reith D,Stanley H E.Complex dynamics of our economic life on different scales:insights from search enginequery data[J]. PhilosophicalTransac⁃tions of the Royal Society London A:Mathematical,Physical and Engineering Sciences,2010,368(1933):5707-5719.

[12]Bordino I,KourtellisN,Laptev N,etal.Stock trade volume prediction with Yahoo Finance user browsing behavior[EB/OL].(2014-12-01)[2016-10-15].http://www.computer.org/csdl/proceedings/icde/2014/2555/00/068167 33.pdf

[13]Da Z,Engelberg J,Gao P.In search of attention[J].The Journal of Finance,2011,66(5):1461-1499.

[14]Mao Y,Wei W,Wang B,et al.Correlating S&P 500 stocks with Twitter data[EB/OL].(2012-12-01)[2016-10-15]. http://www.researchgate.net/profile/yuex⁃in Mao/publication/262404219 correlating SP 500 stocks with Twitter data/links/572fd24408ae3736095 c1f2d.pdf

[15]Bollen J,Mao H,Zeng X.Twitter mood predicts the stock market[J]. JournalofComputationalSci⁃ence,2011,2(1):1-8.

[16]Curme C,Preis T,Stanley H E,et al.Quantifying the semantics of search behavior before stock market moves[J].Proceedings of the National Academy of Sci⁃ences,2014,111(32):11600-11605.

[17]刘维奇,刘新新.个人和机构投资者情绪与股票收益——基于上证A股市场的研究[J].管理科学学报,2014,17(3):70-87.

[18]文凤华,肖金利,黄创霞,等.投资者情绪特征对股票价格行为的影响研究[J].管理科学学报,2014,17(3):60-69.

[19]高大良,刘志峰,杨晓光,等.投资者情绪、平均相关性与股市收益[J].中国管理科学,2015,23(2):10-20.

[20]关于发布中证雪球智选大数据100指数的公告[EB/OL].(2015-08-24)[2016-10-15].http://money.163.com/15/0824/02/B1OG5QEU00253B0H.html

[21]Baker M,Wurgler J.Market Timing and Capital Structure[J].Journal of Finance,2000,57(1):1-32.

[22]Baker M,Stein J C.Market liquidity as a senti⁃ment indicator[J].Ssrn Electronic Journal,2002,7(3):271-299.

[23]同花顺独家揭示自选股反向指标[EB/OL].(2015-02-28)[2016- 10- 15].http://yuanchuang.10jqka.com.cn/20150228/c570884699.html.

[24]Fama E F,French K R.A five-factor asset pricing model[J].Journal of Financial Economics,2014,116(1):1-22.

Investor Sentiment,Attention and Stock Returns

HUANG Rui

(Guangdong University of Finance,Guangzhou,Guangdong,510521)

The majority of China’s stock market investors is retail investors,so investor senti⁃ment influence on the market return may be obvious.The empirical results show that,in the case of controlling other factors,the current investor sentiment,the rate of change of investor sentiment and the rate of change of attention are positive indicators of the current market or individual stocks re⁃turns,however,1 month lagged mood factor,6 months lagged mood factor are negative indicators.There is asymmetry in the up and down market stage.Buying the second lowest emotional factor port⁃folio or the lowest attention factor portfolio can maximize profits,and vice versa.Market manipulators may tend to use the psychological weakness of retail investors and control the media to announce good or bad news in order to guide the mood and attention of retail investors and make profit.It is necessary to strengthen the management of information disclosure,to crack down the behavior of mar⁃ket manipulation,to guide retail investors correctly,and to keep the stock market healthy.

sentimental factor;attention factor;multiple factor model;investment strategy

F 830.9

A

1007-6883(2017)04-0095-08

2016-10-26

国家自然科学基金青年项目(项目编号:71603059);教育部人文社会科学研究青年项目(项目编号:13YJC790117);2014年广东省哲学社会科学学科共建项目(项目编号:GD14XYJ06)。

黄锐(1981-),男,广东河源人,广东金融学院金融系助理研究员,金融学博士。

责任编辑 黄部兵