我国货币政策的调控效果与时变反应特征

——基于房价与汇率变量的检验

2017-09-25

(南开大学 经济学院,天津 300071)

我国货币政策的调控效果与时变反应特征

——基于房价与汇率变量的检验

戴金平尹相颐

(南开大学经济学院,天津300071)

基于2005年7月至2017年3月的月度数据,运用LT-TVP-VAR模型研究我国货币政策对房价和汇率的调控效果和时变反应特征。研究结果表明:我国货币政策与房价和汇率之间存在显著的门限效应。在房地产市场低迷,人民币存在贬值压力的时期,我国货币政策的调控效果更为显著,因而在目前阶段,我国货币政策对汇率的调控效果优于房价。另外,我国货币政策主要依赖于数量型货币政策工具,并相应搭配利率政策调控房价和汇率,但近年来央行愈加谨慎采取粗放式货币政策工具,更多地采用结构化政策工具发放货币,来对我国房价和汇率进行针对性调整。

货币政策;房价;人民币汇率;LT-TVP-VAR模型

一、引言及文献综述

近年来,随着我国房地产需求的扩张加之金融危机后较为宽松的货币政策,全国主要一线和二线城市房地产价格迅速上涨。作为我国国民经济支柱性产业之一,房地产市场的繁荣与发展直接带动了我国经济的发展,但长期以来房地产市场形成的高负债和高杠杆也会对我国经济和金融稳定造成较大冲击。2015年8月11日人民币汇率中间价形成机制改革后,人民币汇率出现较大幅度贬值。尽管央行及时干预外汇市场维持了汇率的相对稳定,但是随着美国经济的复苏和就业状况的稳定,美联储宣布加息致使美元持续走强,短期对人民币汇率形成了较大的贬值冲击。此次人民币贬值导致资本外流,外汇储备减少,并且汇率市场的波动也对我国进出口贸易和对外直接投资造成了较大冲击。

众所周知,房价和汇率的急剧变动容易加大金融市场风险,引起经济的剧烈波动。房价和汇率作为货币政策的资产价格传导渠道和汇率市场传导渠道对我国经济增长和物价稳定影响巨大,诸多研究表明,尽管我国货币政策目标体系中未纳入房价和汇率变量,但货币政策应当密切关注房价和汇率,根据经济形势的变化对其变动做出实时反应,并及时调整相应的货币政策工具。另外值得注意的是,基于目前我国的经济状况,货币政策对房价和汇率的调控可能存在两难选择,央行采取紧缩性的货币政策虽然能够减缓汇率贬值压力,抑制资产泡沫的滋生,但是同时会收紧货币市场流动性,冲击我国房地产市场,影响经济增长与金融稳定。因此选择合理的货币政策目标,采取适当的货币政策工具缓解房价和汇率变量之间存在的调控矛盾,对促进我国经济的稳定发展至关重要。

国内外学者研究货币政策和房地产价格的关系主要从货币政策是否应对房价波动做出反应以及选择何种货币政策工具能有效调控房价两个角度进行研究。2008年次贷危机的爆发后,国内外学者赵进文和高辉(2009)、李稻葵等(2009)、Diamond和Rajan(2011)等均提出,为防范资产泡沫对经济的冲击和金融风险的爆发,货币政策应对资产价格做出提前反应[1][2][3];谭政勋和王聪(2015)研究表明我国货币政策应充分利用房价波动相关信息做出间接反应[4];闫先东和朱迪星(2016)运用MSVAR模型探讨货币政策对资产价格的逆向反应策略,研究表明在萧条时期货币政策难以改变资产价格对经济的冲击[5]。另外,已有诸多学者研究我国货币政策对房价的调控效果,并对采用何种货币政策工具调控房价进行探讨。我国梁云芳等(2006)、陈继勇等(2013)、张中华和林众(2013)等从货币供应量、利率及银行信贷规模等角度出发研究货币政策工具对房价的调控效果,认为我国信贷规模对房价影响显著,货币增长率的提高会促使房价的上涨,而利率政策对房价的调控则失效[6][7][8];而梁斌和李庆云(2011)、徐忠等(2012)等人则研究表明随着我国利率市场化程度的提高,利率政策对房价的调控效果较为明显[9][10]。综上可知,近年来数量型货币政策工具对房价的调控效果得到了诸多学者的认同,对于价格型货币政策工具的调控效果还存在一些争议,但随着我国利率市场化程度加深,数量型货币政策工具需要配合利率政策才能有效发挥调控房价的作用。

随着全球经济一体化的发展,汇率变动对各国经济影响加剧,因此大量国内外学者研究货币政策与汇率间的互动关系。尽管汇率并非我国货币政策目标,但已有学者研究表明我国货币政策对汇率变动存在显著反应。陈晓莉(2008)、喻梅(2011)等研究我国汇率对货币政策变量的影响,结果表明我国货币政策对汇率反应十分灵敏,汇率升值促使我国货币政策扩张,货币供应量和利率均上升[11][12];崔百胜等(2016)应用TVP-VAR-SV模型研究我国汇率变量对利率的影响,结果表明汇率波动对利率的影响为负值[13]。另外,货币政策对汇率有一定的调控效果。国外学者Eichenbaum和Evans(1995)、Mojon和Peersman(2001)、Scholla和Uhlig(2008)、Ivrendi和Yildirim(2013)基于VAR模型和SVAR模型研究货币政策对汇率的调控作用,结果表明本国紧缩性的货币政策会导致汇率贬值,并且往往会伴随汇率超调现象的发生[14][15][16][17]。国内学者也从货币供应量和利率的角度研究我国货币政策对汇率的影响,王爱俭和林楠(2007)研究表明利率上升会促进汇率升值[18];赵文胜和张屹山(2012)研究表明货币供应量减少也会导致汇率升值[19]。

随着计量检验方法的发展,学者们研究货币政策的调控效果和反应特征逐渐从基本的VAR模型、SVAR模型逐渐发展为TVP-VAR模型,以期研究货币政策与经济变量之间的非线性时变关系,但由于TVP-VAR模型估计参数存在结构性突变现象,将放大变量间的相互影响,因此国内学者逐步引入潜在门限时变系数模型(LT-TVP-VAR)研究货币政策对相关变量的影响。刘金全和解瑶姝(2016)运用LT-TVP-VAR模型研究我国新常态时期货币政策对通货膨胀和产出的时变反应特征和调控效果,结果表明我国货币政策与二者间存在明显的门限效应,并且在不同的经济时期货币政策的调控效果也存在显著差异[20]。刘达禹等(2017)基于我国不同的经济周期阶段,采用LT-TVP-VAR模型研究我国货币政策对通胀缺口和产出缺口的调控效果,结果表明在经济扩张时期,货币政策存在规避通胀的偏好,而在经济紧缩期则相反[21]。邓创(2015)运用LT-TVP-VAR模型研究我国货币政策工具对资产价格和通货膨胀的调控效果,结果表明在不同阶段,货币政策对二者均存在非对称性影响[22]。上述研究表明LT-TVP-VAR模型在研究货币政策领域已得到了较为广泛的认可和发展。

现有文献为我们研究货币政策与房价和汇率间的互动关系提供了良好的理论基础和值得借鉴的计量模型,基于上述学者的相关研究,本文创新之处如下:首先,本文采用潜在门限时变系数模型(LT-TVP-VAR),该模型克服变量间结构性突变现象,考虑了我国货币政策与房价和汇率间的门限效应,精准刻画了货币政策与房价和汇率间的关系;其次,大多数学者分别探讨了货币政策对房价或是汇率的影响,但鉴于目前我国经济状况,房价和汇率间存在调控矛盾,因此本文同时研究我国货币政策与房价和汇率间的关系,以期探讨能够协调我国房价和汇率之间矛盾的货币政策方向和货币政策工具;最后,本文分别考察数量型货币政策工具和价格型货币政策工具对房价和汇率的调控效果和时变反应特征,以此探讨我国货币政策的发展路径和改革方向。

二、模型介绍及数据说明

1.LT-TVP-VAR模型介绍。由于我国房价存在快速增长和低速增长时期,汇率存在大幅度升值和小幅度升值或是贬值时期,造成我国货币政策对房价和汇率的调控效果和时变反应存在非线性特征,因此诸多学者采用时变参数向量自回归模型(TVP-VAR)识别我国货币政策冲击,但是TVP-VAR模型存在两个问题,其一,随着时间序列维度不断上升会导致估计的不确定性增加进而影响预测精度;其二,Korobilis(2010)等学者研究表明TVP-VAR模型估计参数存在结构性突变现象,并会放大变量间的相互影响作用[23]。为弥补上述缺陷,Nakajima 和West(2013)提出潜在门限时变系数模型(LT-TVP-VAR),将稀疏先验收缩估计法运用至门限模型,反应时变模型中非零参数的局部变化[24]。一方面,该模型可以在出现冗余或是不相关数据时允许时变参数为0,进而降低待估参数的维度,减少了估计的不确定性,提高预测能力和模型解释力度;另一方面,该模型引入门限模型,能够有效识别变量间的结构突变特征,真实地反映经济变量间的相互影响,减小估计误差,提高估计结果的稳健性。鉴于此,本文选择LT-TVP-VAR模型进行实证研究。

yt=ct+B1tyt-1+…+Bptyt-p+ut, ut~N(ut0,∑t)

(1)

可将上述模型简化为多变量动态回归模型,如下所示:

yt=Xtbt+ut, ut~N(ut0,∑t)

(2)

另外,时变参数βt仍然采用Primiceri(2005)中对时变模型Cholesky系数的设定[25],时变参数模型中的时变系数、方差和协方差均服从随机游走过程,如公式(4)、(6)、(7)所示:

bt=βt·I(βt≥db)

(3)

βt=uβ+Φβ(βt-1-uβ)+ηβt

(4)

at=αt·I(αt≥da)

(5)

αt=uα+Φα(βt-1-uα)+ηβt

将三种单矿物用玛瑙研钵研至-5 μm,采用D8Advance/Bruker型X射线衍射仪进行定量分析,分析结果及XRD衍射图分别见表1和图1。

(6)

ht=uh+Φh(βt-1-uh)+ηβt

(7)

其中,(et′,ηβ′,ηα′,ηh′)′~N0,diag(I,Vβ,Vα,Vh)。模型的时变系数bt,at分别由潜在的时变参数βt,αt和指示函数I(·)共同决定。db、da分别代表时变系数与联立系数的潜在门限水平,时变参数βt,αt超过门限水平值db、da时,I(·)=1,经济变量间存在相互影响,而反之I(·)=0,变量间不存在相互影响。而当db=da=0时,说明不存在门限效应,LT-TVP-VAR模型转换为TVP-VAR模型。

2.数据选取及说明。本文选择人民币对美元汇率中间价作为汇率的代理变量,数值上升表明汇率贬值。关于房地产价格,运用公式“房地产价格=商品房每月销售额/商品房每月销售面积”计算获得。为消除数据可能存在的异方差性,汇率变量和房地产价格变量均取对数值。另外,本文以2004年为基期,运用CPI数据消除通货膨胀的影响,得到实际人民币汇率和实际房地产价格,分别记为ex、hp。对于我国货币政策,本文分别选取数量型货币政策工具和价格型货币政策工具的相关变量。我国数量型货币政策工具采用货币供应量M2的同比增长率作为代理变量,价格型货币政策工具则采用全国7天同业拆借利率作为代理变量,记为I。本文选取2005年7月至2017年3月的月度数据作为样本数据,相关数据来源于国家统计局、中国人民银行和IFS数据库。

三、实证检验结果

(一)门限检验结果

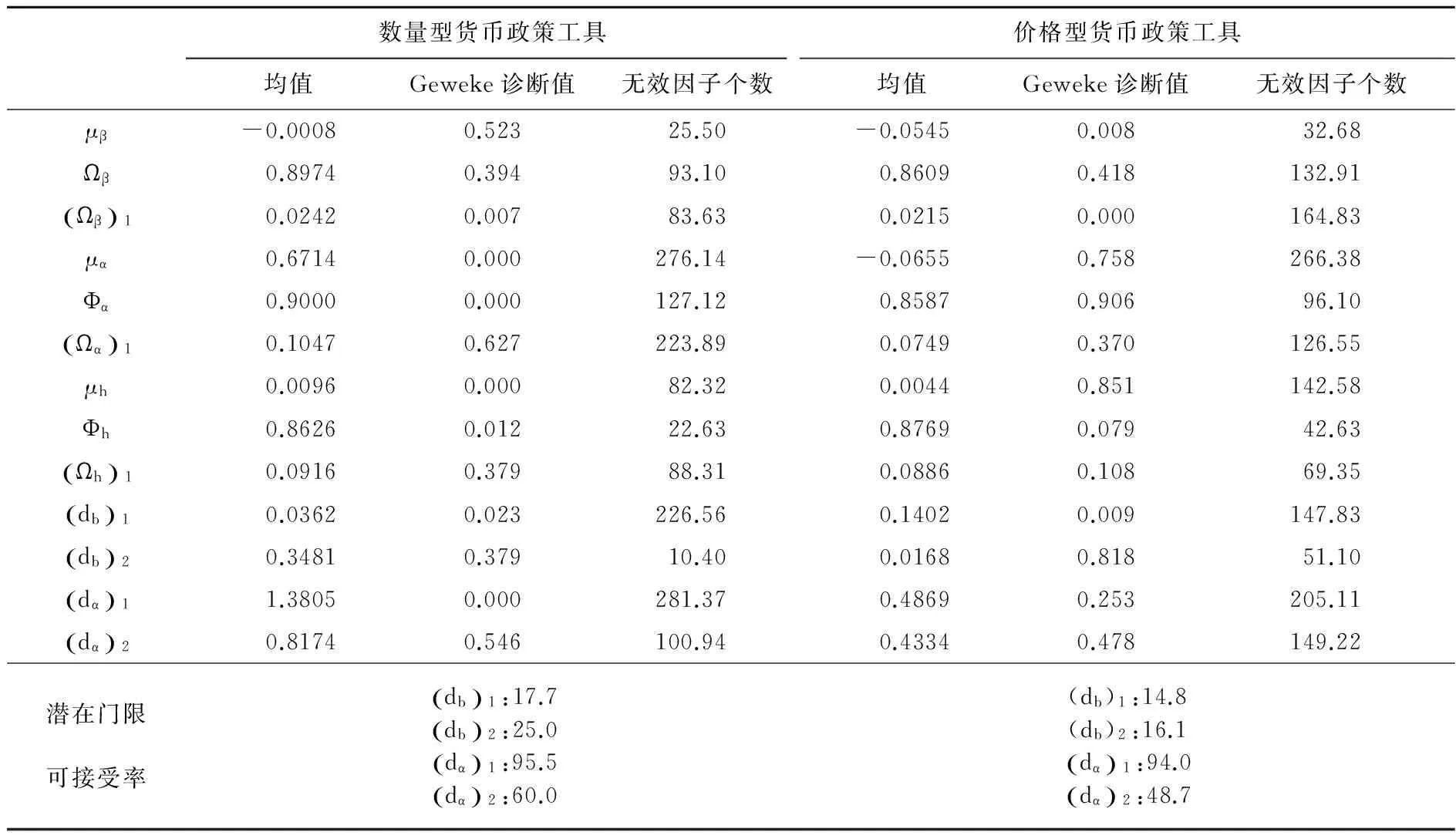

基于VAR模型滞后阶数的选取原则,我国数量型货币政策工具和价格型货币政策工具均采用二阶滞后的三变量LT-TVP-VAR模型。本文实证检验采用OxMetrics6.2软件完成,一共进行了10000次模拟抽样(MCMC=10000)。表1包含模型估计参数的后验分布均值、Geweke诊断值和无效因子个数及模型的潜在门限可接受率。Geweke诊断值代表了马尔科夫链的收敛性,由表1可看出Geweke诊断值大多为显著,说明MCMC模拟过程收敛。无效因子个数用来识别MCMC模拟中产生的不相关样本个数,无效因子个数越少说明不相关样本个数越多,估计结果则越有效。在我国数量型货币政策工具和价格型货币政策工具两个模型中,仅有μα和dα1的无效因子个数大于250,其余参数值的无效因子个数均低于250,说明MCMC模拟过程具备有效性。表1中还显示了潜在门限的可接受率,在数量型货币政策工具中,联立系数门限值的可接受率均高于60%,且最高接受率达到95.5%。在价格型货币政策工具中,联立系数门限值的可接受率均高于40%,且最高接受率达到94%,说明我国数量型货币政策和价格型货币政策与房价和汇率之间均存在门限效应,因此本文选用LT-TVP-VAR模型研究我国货币政策与房价和汇率间的时变关系更为合理。

表1参数估计结果

(二)脉冲响应结果

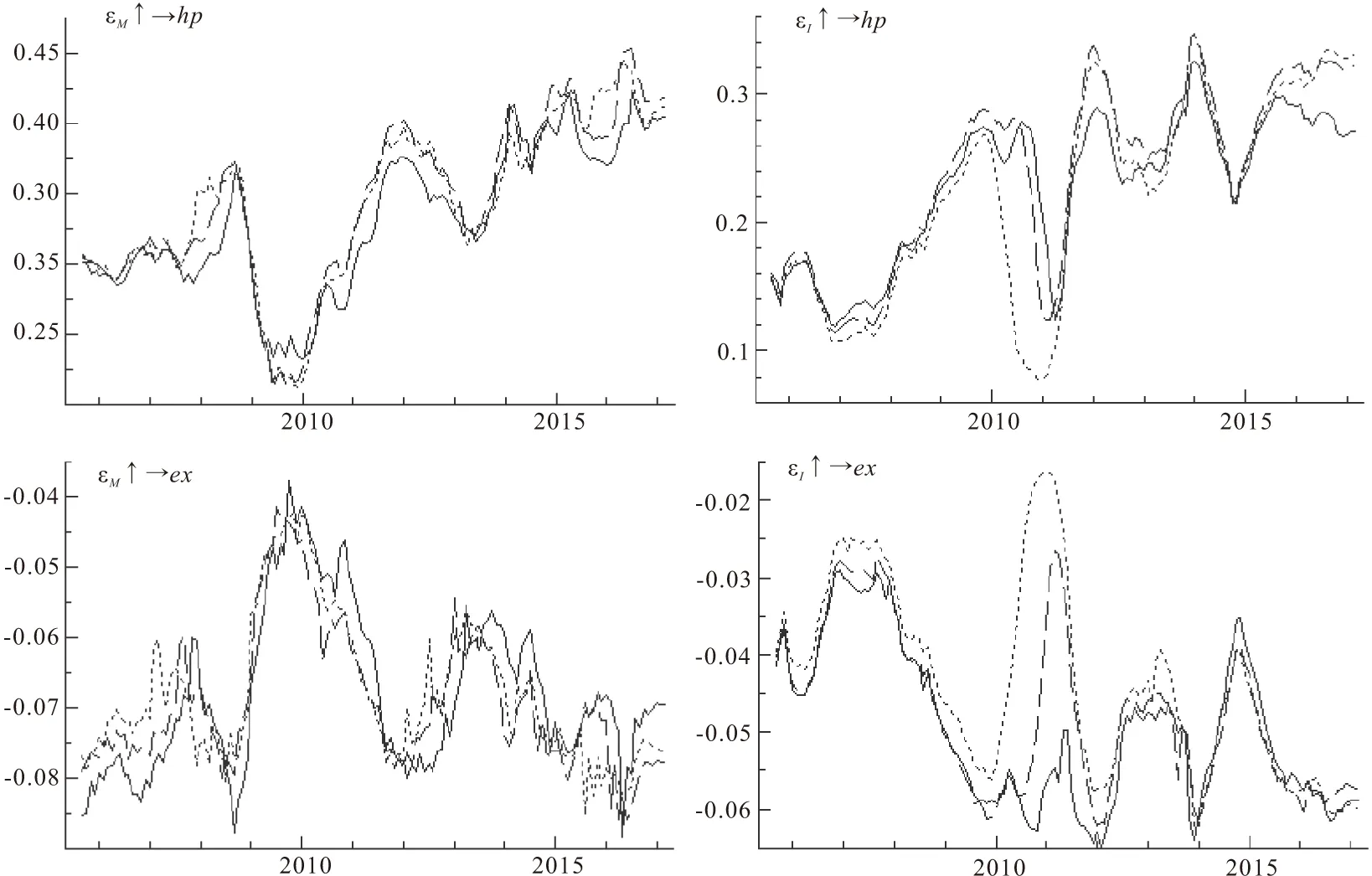

本文基于LT-TVP-VAR模型的等间隔脉冲响应函数,研究我国数量型货币政策工具和价格型货币政策工具与房价和汇率之间的相互作用。其中图1和图2中的实线、长虚线及短虚线分别代表滞后3个月、6个月和12个月的脉冲响应函数,可观察到三条线基本重合,表明本文运用LT-TVP-VAR模型进行的实证检验具有一定的稳健性。

图1(上)为数量型货币政策工具和价格型货币政策工具对房价的调控效果,我国房价对M2冲击的响应为正,并且M2对房价的调控力度较强,调控幅度最高达到44%左右。我国房价对利率冲击也为正向影响,说明利率上调未能有效抑制房价的上涨。原因可能在于,一方面,我国利率市场化程度较低,利率传导机制不顺畅,造成利率政策难以对房价形成逆向调控;另一方面,分析近年来我国房价基本走势可知,自2003年以来,全球实施较为宽松的货币政策致使流动性过剩,全球资产价格大幅度上升,并且我国处于经济高速发展时期,居民收入提高,对房地产投资性需求和改善型需求逐渐提高,上述原因共同造成了房地产价格飞速上涨。尽管遭受2008年次贷危机及我国经济新常态的影响,房价涨幅有所停滞,但是2009年后房地产价格依然快速上升,因而在此国内外背景下,提高利率并不能有效抑制我国房价的上涨趋势。但是,根据实证结果依然可看出利率政策积极配合数量型货币政策的实施,对房价上涨形成了一定的约束作用。

在我国处于经济增长率下降、房地产市场低迷时期(如2008年金融危机时期、2012年经济进入新常态及2015年经济较为低迷时期),我国数量型货币政策对房地产市场均呈现逆周期调控作用,利率政策配合M2的调控促进了房地产市场的恢复。2008年次贷危机迅速蔓延,为防止危机对国内经济的冲击,我国采取适度宽松的货币政策,4次下调存款准备金率,5次下调贷款利率,并相应配合调整住房首付比例等政策,促使国内房价快速回升。2012年我国进入新常态时期,面临经济结构化调整,央行3次下调存款准备金率,2次下调存贷款利率,释放了大量市场流动性,促进房价的上涨。2015年经济回暖带动房地产市场持续升温,尽管我国依然执行稳健的货币政策,但存款准备金率和存贷款利率均处于低位,并且央行为防止外汇占款增速下降所带来的市场流动性紧缺问题,停止正回购操作,通过开展逆回购、常备借贷便利、中期借贷便利等工具释放流动性,大量资金流向房地产市场致使房价上扬。然而在我国经济增长率较高,房地产市场蓬勃发展时期,我国货币政策对房地产市场调控效果相对较弱。2007年,由于过剩的流动性导致房价高速上涨,因而我国货币政策方向由稳健调整为从紧,央行多次上调存款准备金率降低了货币供应量,并相应提高了存贷款利率,但在此期间我国货币政策对房价的调控效果较小,我国房价依然呈现上涨态势。2016年来,我国面临去杠杆、去债务、资产泡沫等金融风险,采取稳健的货币政策控制房地产价格高速上涨,央行未调整存款准备金率及存贷款利率等相关指标,主要通过逆回购、常备借贷便利、中期借贷便利等工具控制货币供给,虽然房地产价格得到了一定的控制,但依然呈现上涨趋势。综上所述,我国主要通过数量型货币政策工具并搭配相关利率政策对房价进行调控,在经济增长率下降,房价低迷的经济时期对房价有较强的调控效果,但在我国经济增长率较高,房价高速上涨时期,货币政策调控效果有限。

图1(下)为数量型货币政策工具和价格型货币政策工具对汇率的调控效果,汇率对M2变动的冲击为负向响应,表明扩张性的货币政策使得汇率贬值,M2对汇率为逆周期调控。在人民币汇率大幅度升值时期,数量型货币政策对汇率的调控效果较弱。2007年,美国次贷危机逐渐显露,美元持续走弱,次贷危机还未蔓延至我国,因而央行依然保持适度从紧的货币政策,在此背景下人民币汇率面临较大幅度的升值压力,M2对汇率的调控效果较小。 2010年,我国一系列经济刺激计划促使国内经济逐渐恢复,人民币汇率也大幅度升值,M2对汇率的调控力度达到最小值,导致汇率贬值幅度仅为4%。2013年,受欧债危机影响全球经济前景并不明朗,而我国经济增长率有所提升,人民币汇率不断升值,在此期间M2对汇率的调控力度依然较小。然而在人民币小幅度升值或是面临贬值压力的时期,如2008年次贷危机时期,2012年我国经济面临结构化调整时期,2016年美联储加息,美元持续走强时期,我国均采取了积极有效的货币政策,M2增长率的提高促使汇率贬值的幅度较大,反之适度紧缩的货币政策使得人民币汇率升值。汇率对利率的冲击为负向影响,说明利率上升促使汇率贬值,与理论不符。原因可能有如下两点:一是,我国利率政策目标是经济增长和物价稳定,因而尽管我国货币政策会适当关注汇率变动对经济带来的影响,但更多依赖汇率相关政策进行调整,因而汇率对利率变动的脉冲响应更多的是反映了利率的基本走势状况;二是,我国利率市场化程度不高,利率传导机制堵塞,因此利率对汇率调控不符合相关理论。综上所述,在我国经济遭受冲击,人民币汇率处于小幅度升值或是贬值时期,M2对汇率的调控力度较强;当我国经济形势良好,人民币处于较大幅度升值时期,M2对汇率的调控力度则较弱。然而利率政策调控机制受阻,对汇率的影响作用较小。

图1 房价和汇率对货币政策的时变反应

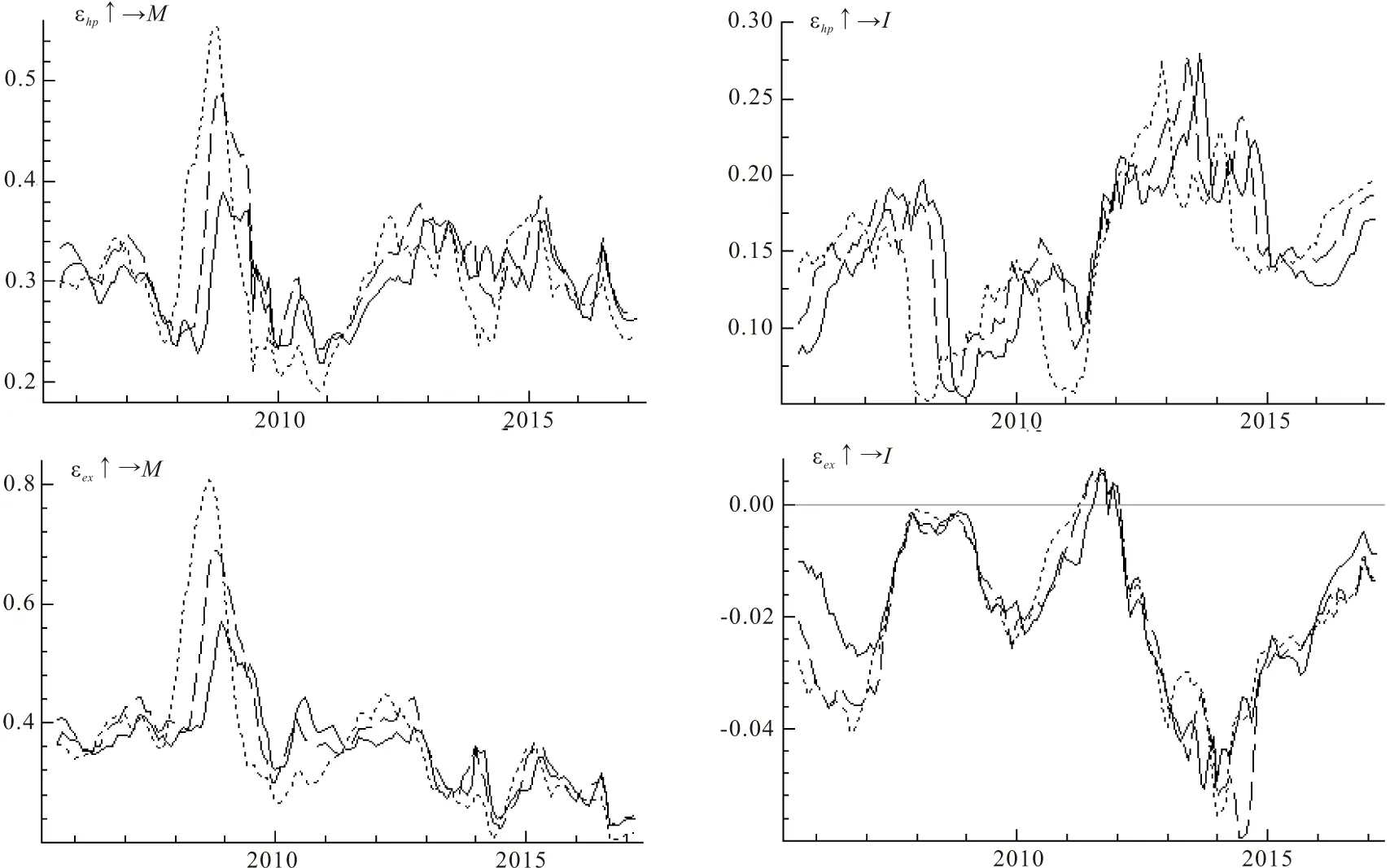

2.货币政策对房价和汇率时变反应

图2(上)为数量型货币政策工具和价格型货币政策工具对房价变动的时变反应,在我国经济增长率下降,房地产市场低迷时期,我国数量型货币政策和价格型货币政策均对房价变动反应十分灵敏并且强烈。为防范2008年次贷危机冲击,避免国内经济下滑,央行采取相关举措促使M2大幅度上升,7天同业拆借利率也下降至样本区间内的最低点,释放大量流动性促使房地产需求上升,经济继续保持高速发展态势。2012年我国经济步入新常态,经济增长率有所下滑,我国采取相对宽松的货币政策对房地产市场进行调节促进房地产市场回温。2015年我国经济回暖使得房地产市场回笼大量资金,造成我国货币供应量也有所上升。然而也可观察到,在2006年、2011年及2013年前后,我国经济增长率上涨,房地产市场处于高速发展时期,我国数量型货币政策对房价的反应程度相对弱化并逐渐趋于平稳。但是值得注意的是,2013年我国经济逐步恢复,房价快速上涨,为防止资产价格大幅度上涨所带来的投机性泡沫,利率政策反应程度十分强烈,7天同业拆借利率连续下降,利率对房价冲击的反应幅度达到30%,处于样本时期的最高值。综上可知,近几年来我国M2对房价的反映程度不断弱化,而利率对房价的反映程度则逐步加强,尽管利率政策对房价的反应幅度依然低于M2,但是随着我国利率市场化程度的不断提高,利率政策反应灵敏迅速的优势将逐渐显现。

图2(下)为数量型货币政策工具和价格型货币政策工具对汇率变动的时变反应。M2对汇率冲击的反应为正向,说明汇率升值引起货币供应量的上升。利率对汇率冲击的反应为负向,说明汇率升值促进利率下降。可以观察到,在2007年、2011年及2013年前后,人民币汇率处于较大幅度升值期间,利率对汇率冲击的脉冲响应均处于峰值,M2的反应程度也较大;在2008年、2012年及2016年,人民币处于小幅度升值或是贬值时期,利率对汇率贬值冲击的反应较弱,M2的反应程度也相对较小,表明央行十分关注人民币汇率大幅度升值所带来的经济影响,而当人民币汇率小幅度变动时,央行反应并不敏感。另外,值得注意的是除了2009年M2对汇率冲击的反应出现较高峰值外,其他时期M2对汇率反应均较为平稳,并且自2010年后这种反应逐渐减弱,而利率政策对汇率反应幅度尽管依然低于M2,但呈现出逐步扩大的趋势。上述情况说明尽管我国利率化程度较低,但央行逐渐推动利率政策调控我国汇率变动,加强利率汇率联动机制,并且谨慎采取释放或是收紧流动性的粗放型货币政策来调整汇率变量。

图2 货币政策对房价和汇率的时变反应

四、结论及政策建议

本文基于2005年7月至2017年3月的月度数据,采用潜在门限时变系数模型(LT-TVP-VAR)研究我国数量型货币政策工具和价格型货币政策工具对房价和汇率的调控效果和时变反应特征,得到以下结论及相关政策建议:

首先,我国数量型货币政策和价格型货币政策与房价变量间存在门限效应,在我国经济增长率较低,房地产市场低迷时期,我国货币政策对房价波动反应异常敏感并及时采取逆周期调控措施,扩张性的货币政策刺激房地产市场回暖,帮助经济恢复发展;然而在经济增长率较高,房地产市场高速发展时期,我国货币政策对房价的反应不足并且调控力度较弱,未能有效抑制房价上涨,防止资产泡沫的滋生。

其次,我国数量型货币政策和价格型货币政策与汇率变量间也存在门限效应,在我国人民币汇率大幅度升值时期,尽管我国货币政策对汇率升值冲击的反应更为灵敏,但相应的调控效果较弱,然而在我国人民币汇率小幅度升值或是贬值时期,我国货币政策对汇率的调控效果较强。根据上述研究结果可知,我国货币政策对房价的调控力度较弱,而对人民币汇率的调控效果较强,因此在如今两难抉择的情况下,我国采取适度从紧的货币政策也许能达到更佳的政策效果,在预防汇率大幅度贬值的基础上,维持房地产市场的稳定发展。

最后,研究表明受到利率市场化程度较低的影响,我国价格型货币政策调控机制有所受阻,数量型货币政策的调控作用依然处于主导地位,但近年来我国利率政策的反应机制和调控效果逐渐增强,因此央行仍需要搭配使用两种货币政策才能更好地发挥货币政策对房价和汇率的调控作用,并且应当积极推进利率市场化改革,促使利率政策传导机制更为顺畅,更好地发挥货币政策的有效性。另外,近年来我国愈加谨慎采取大幅度增加货币量供给的方式释放流动性,更多地采用结构化政策工具定向发放货币,并采取差别化房价调控政策和外汇干预措施对我国房地产市场和汇率市场进行调控。

[1] 赵进文,高辉. 资产价格波动对中国货币政策的影响——基于1994—2006年季度数据的实证分析[J].中国社会科学,2009,(2):98—114.

[2] 李稻葵,汪进,冯俊新. 货币政策须对冲市场情绪:理论模型和政策模拟[J].金融研究,2009,(6):1—13.

[3] Diamond, D.W., Rajan, R.G. Fear of Fire Sales, Illiquidity Seeking, and Credit Freezes[J]. Quarterly Journal of Economics, 2011, 126(2):557—591.

[4] 谭政勋,王聪. 房价波动、货币政策立场识别及其反应研究[J].经济研究,2015,(1):67—83.

[5] 闫先东,朱迪星. 资本市场泡沫、经济波动与货币政策反应[J].国际金融研究,2016,(10):74—88.

[6] 梁云芳,高铁梅,贺书平. 房地产市场与国民经济协调发展的实证分析[J].中国社会科学,2006,(3):74—84.

[7] 陈继勇,袁威,肖卫国. 流动性、资产价格波动的隐含信息和货币政策选择——基于中国股票市场与房地产市场的实证分析[J].经济研究,2013,(11):43—55.

[8] 张中华,林众. 汇改机制与货币政策冲击对我国房价的影响研究——兼论“三元悖论”在我国的适用性[J].宏观经济研究,2013,(9):13—19.

[9] 梁斌,李庆云. 中国房地产价格波动与货币政策分析——基于贝叶斯估计的动态随机一般均衡模型[J].经济科学,2011,(3):17—32.

[10] 徐忠,张雪春,邹传伟. 房价、通货膨胀与货币政策——基于中国数据的研究[J].金融研究,2012(6):1—12.

[11] 陈晓莉. 汇率变动对货币政策操作变量的影响——理论分析及对中国的检验[J].经济科学,2008,(5):40—47.

[12] 喻梅. 我国货币政策与人民币汇率的互动关系研究[J].经济问题,2011,(8):99—103.

[13] 崔百胜,赵星,张毅. 汇率波动加剧、资本流入反应与货币政策效应[J].国际贸易问题,2016,(7):153—164.

[14] Eichenbaum, M., Evans, C.L. Some Empirical Evidence on the Effects of Shocks to Monetary Policy on Exchange Rates[J]. Quarterly Journal of Economics, 1995, 110(4):975—1009.

[15] Mojon, B., Peersman, G. A Var Description of the Effects of Monetary Policy in the Individual Countries of the Euro Area[Z]. Working Paper, 2001.

[16] Scholla, A., Uhligb, H. New Evidence on the Puzzles: Results from Agnostic Identification on Monetary Policy and Exchange Rates[J]. Journal of International Economics, 2008, 76(1):1—13.

[17] Ivrendi, M., Yildirim, Z. Monetary Policy Shocks and Macroeconomic Variables: Evidence from Fast Growing Emerging Economies[Z]. Economics Discussion Papers, 2013.

[18] 王爱俭,林楠. 人民币名义汇率与利率的互动关系研究[J].经济研究,2007,(10):56—67.

[19] 赵文胜,张屹山. 货币政策冲击与人民币汇率动态[J].金融研究,2012,(8):1—15.

[20] 刘金全,解瑶姝. “新常态”时期货币政策时变反应特征与调控模式选择[J].金融研究,2016,(9):1—17.

[21] 刘达禹,刘金全,赵婷婷.经济周期与规则性货币政策的动态关联机制研究——基于中国典型经济波动阶段的经验证据[J].经济评论,2017,(2):48—61.

[22] 邓创. 中国货币政策应该盯住资产价格吗[J].南京社会科学,2015,(7):33—39.

[23] Korobilis, D. Var Forecasting Using Bayesian Variable Selection[J]. Journal of Applied Econometrics, 2013, 28(2):204—230.

[24] Nakajima, J., Mike, W. Bayesian Analysis of Latent Threshold Dynamic Models[J]. Journal of Business & Economic Statistics, 2013, 31(2):151—164.

[25] Primiceri, G.E. Time Varying Structural Vector Autoregressions and Monetary Policy[J]. The Review of Economic Studies, 2005, 72(3):821—852.

(责任编辑:肖加元)

F820.1

:A

:1003-5230(2017)05-0088-08

2017-06-23

戴金平(1965— ),女,河北沧州人,南开大学经济学院教授,博士生导师; 尹相颐(1992— ),女,河北沧州人,南开大学经济学院博士生,本文通讯作者。