实际控制人、股权激励与公司绩效关系的实证研究

2017-09-22张丽

张丽

【摘要】以我国深市创业板上市公司2011~2015年的数据为研究对象,实证分析实际控制人持股比例、高管股权激励制度对企业绩效的影响,研究发现企业绩效的高低与实际控制人持股比例、高管持股比例都呈现显著的正相关关系;对创业板上市公司非常普遍的现象,实际控制人兼任董事长或总经理,实际参与到上市公司的内部治理中,能够显著促进企业绩效;同时,本文还发现,股权激励效应对企业绩效的提升在实际控制人不兼任董事长或总经理的上市公司中能够发挥更明显的作用。

【关键词】实际控制人;股权激励;企业绩效;创业板

【中图分类号】F275;F276.6

一、引言

中国创业板的设立,带来了资本市场多层次体系建设的发展,激发了整个社会创新创业的热情。据统计,2015年底创业板上市公司平均利润已达1.25亿元,同比增长27.8%,良好的增长势头无论在收入质量方面还是盈利能力方面都表现出了显著的提升,创新性、成长性的特色进一步凸显。然而,有的创业板企业从上市以来,业绩一直处于下滑状态,甚至面临退市的风险。是什么原因造成企业之间的业绩出现如此大的差异呢?原因是众多的,但围绕创业板市场的特殊性,其大部分实际控制人为自然人,从上市前股权的高度集中以及创始人牢牢把握公司的日常经营管理权,到上市后超募资金引入新的流通股之后股权的逐步分散,以及在完善现代化治理过程中,为解决新产生的委托代理问题,对高管进行股权激励等,这些变化无疑会对企业的业绩产生重大的影响。因此,本文基于实际控制人的视角,实证剖析其如何对企业绩效产生影响。

二、研究假设

(一)高管股权激励与企业绩效

随着现代公司治理制度的建立,职业经理人的引入,企业经营权和所有权出现分离。根据亚当·斯密的经济人假设,每个人都是理性经济人,都在追求自身效用函数的最大化。作为委托者的企业股东,希望管理层能按照自己的意愿努力工作,最终实现企业价值和股东财富的最大化。然而,作为代理人的企业管理层更希望获取舒适的工作环境,高额的薪酬等,两者的效用函数的不一致性,以及双方信息的不对称性,让越来越多的企业选择高管持股的股权激励方式,将企业所有者和管理者的目标进行统一,最终实现企业的长远发展。当企业高管持有的股权比例越高,对于企业的剩余索取权也就越多,这样企业的管理层会更有动力去努力工作,不断提升企业价值,实现双方共赢。在创业板和中小板市场中,面对激励的竞争,其高科技性和高成长的特点对人力资本的依赖度更高,更有通过实施股权激励吸引和留住高管人才的需要。基于此,提出本文的第一个假设:

假设1:创业板上市公司中高管持股比例与企业绩效呈显著的正相关关系。

(二)实际控制人与企业绩效

我国上市公司普遍存在实际控制人,尤其是创业板上市公司,上市之前大部分为家族式经营企业,实际控制人往往为自然人,且其股权集中度普遍较高,实际控制人拥有公司绝大多数股票,即使在募集资金引入流通股后,实际控制人依然保持较高比例的股权,较高比例的股权赋予企业实际控制人的行为往往与企业的利益保持相对的一致性。据统计,创业板上市公司中超过一半的企业,其实际控制人持股比例大于40%。高比例的持股,让实际控制人有动力和能力对管理层的行为进行全方位的监督,可以有效防止管理层道德风险和逆向选择的发生;同时,股权的高度集中,让实际控制人往往与中小股股东之间的利益形成共同体,保持相对的一致性,不断提升企业的绩效。基于此,提出本文的第二个假设:

假设2:创业板上市公司中实际控制人持股比例与企业绩效呈显著正相关关系。

(三)实际控制人兼任董事长或总经理与企业绩效

第一类委托代理理论认为,企业所有者和经营者分离后,由于两者效用函数的不一致,信息的不对称,导致双方在追求自身效益最大化时,出现冲突,这种利益性的冲突会直接影响企业资源的优化配置和绩效的最大化。但实际上,很多家族性控制或上市时间不长的企业,尤其是中国创业板上市公司,其普遍存在着一种非常特殊的现象,即实际控制人不仅持有较高比例的股权,还同时兼任董事长或总经理,直接参与上市公司的内部治理,这样的身份重叠可以帮助企业实现所有权和经营权的效用最大化一致性,避免委托代理帶来的双方利益性冲突,有利于企业价值和股东财富最大化的实现。基于此,提出本文的第三个假设:

假设3:创业板上市公司中实际控制人兼任董事长或总经理与企业绩效呈显著正相关关系。

三、研究设计

(一)样本选择与数据来源

基于CSMAR数据库和巨潮网公布的上市公司年报,选取2011~2015年深市创业板上市公司为研究对象,在剔除金融业、数据缺失及具有异常值的公司后,最终获得1 126个观测值,并对这些公司的实际控制人是否直接担任董事长或总经理进行了整理和核对。

(二)变量选择与定义

本文的研究变量分为3类:1.被解释变量:参考武立东(2005)的研究,选取每股收益为企业绩效的衡量指标;2.高管持股比例,实际控制人持股比例及实际控制人是否直接担任董事长或总经理为解释变量;3.鉴于已有的研究,本文考虑了公司的规模、财务风险、盈利能力及年度等变量作为控制变量。各变量的详细定义如表1所示。

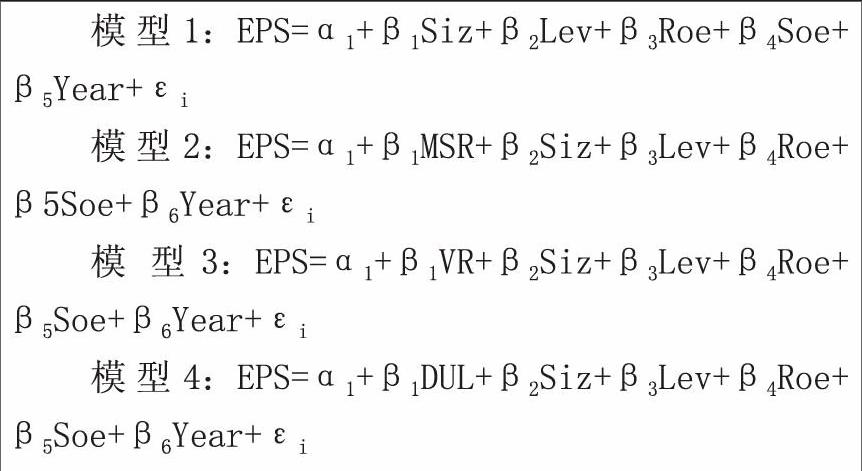

(三)模型设计

四、实证分析

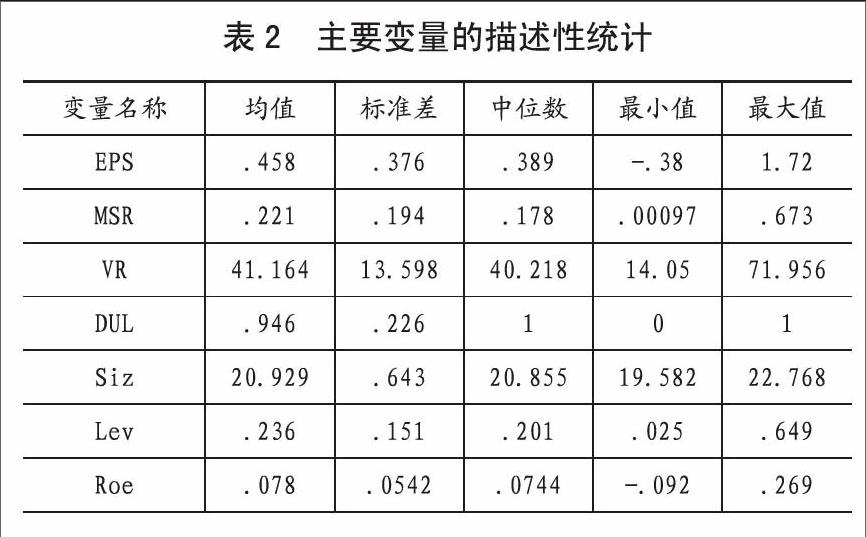

(一)主要变量描述性统计(表2)

表2的结果表明:每股收益的中位数为0.389,说明至少一半公司的每股收益率达到了0.389,最大值和最小值相差较大,有的为负值,公司问的盈利能力差异表现明显;高管持股比例最大值为0.673,最小值为0.00097,说明目前股权激励方式在创业板市场的推广水平参差不齐;实际控制人的持股比例无论从均值41.164,还是中位数40.218来看,都比较集中;实际控制人直接担任董事长或总经理的现象在创业板市场非常普遍,均值已达到0.946。endprint

(二)回归分析

表3的回归结果分析:第一列只针对控制变量进行相关回归,结果显示,企业绩效与规模、资产净收益率显著正相关,与财务杠杆水平显著负相关,这与本文的預期一致;实际控制人的性质对企业绩效并没有产生明显的影响,这可能是由于样本企业大部分实际控制人为自然人属性导致。第二列中高管持股比例与企业绩效在1%的水平上显著正相关,说明对高管实施股权激励并加大其持股水平能促进企业价值的提升,假设1得到验证。第三列中企业绩效与实际控制人持股比例在1%的水平上显著正相关,说明实际控制人持股比例越高,企业绩效越好,这可能是由于创业板市场实际控制人大部分为企业创始人的原因,假设2得到验证。第四列中实际控制人是否兼任董事长或总经理这一变量与企业绩效显著正相关,说明创业板市场中,实际控制人兼任董事长或总经理有利于企业绩效的提升,假设3得到验证。

(三)股权激励的分组检验回归结果

创业板上市公司中实际控制人兼任董事长或总经理是否能对高管股权激励与企业绩效之间的关系发挥调节作用呢?对此,本文进行了实际控制人兼任董事长或总经理与否的分组,发现实际控制人不兼任董事长或总经理的数量为61家,实际控制人兼任董事长或总经理的数量为1065家,并分别进行回归检验。详见表4:

表4的回归结果显示:无论实际控制人兼任董事长或总经理与否,高管股权激励水平的提高都对企业绩效产生显著的促进作用,且都在5%的统计水平上显著,但两者系数有区分,当实际控制人不兼任董事长或总经理时,高管持股比例与企业绩效的相关系数为0.882,而当实际控制人兼任董事长或总经理时,两者之间的相关系数仅为0.114,明显小于实际控制人兼任董事长或总经理的情况,说明对于创业上市公司而言,高管的股权激励对企业绩效的提升程度对于实际控制人不兼任董事长或总经理的情况更为有效。

五、主要研究结论

以2011~2015年深市创业板上市公司为样本,结合实际控制人特征,研究高管股权激励与企业绩效之间的关系,得出以下结论:1.创业板上市公司中,实施高管股权激励能显著提升企业绩效水平,在目前大部分公司都实施股权激励制度的大环境下,创业板企业应该结合自身的特点开展适度的股权激励制度,用长期性激励的方式来留住核心高管人才,最终实现企业绩效的持续上升。2.实际控制人对创业板上市公司的持股比例越高,其对公司的控制力越强,越有利于企业绩效的提升。3.在创业板上市公司中,实际控制人兼任董事长或总经理有利于企业绩效的提升,说明在规避第一类委托代理的双方利益冲突下,这种情况在一定程度上可以保证企业价值的最大化实现。4.企业实施股权激励制度与企业绩效之间的关系会受到实际控制人是否兼任董事长或总经理的影响,说明在不同的公司实施高管股权激励时,为保障激励效应的最大化发挥,还应结合企业自身的具体情况开展。endprint