企业领用不同来源产品用于不动产建设的税务差异研究

2017-09-13广州工商学院广东广州510850

(广州工商学院广东广州510850)

一、引言

在“营改增”前,根据《中华人民共和国增值税暂行条例实施细则》《营业税暂行条例实施细则》规定,企业不动产建设行为,对于增值税来讲,属于“非增值税应税项目”。在《中华人民共和国增值税暂行条例实施细则》第四条中规定:将自产或者委托加工的货物用于非增值税应税项目属于视同销售行为,需要计算增值税销项税额。在《中华人民共和国增值税暂行条例》第十条中规定:外购货物用于非增值税应税项目的进项税额不得从销项税额中抵扣。所以,企业领用产品用于不动产建设,属于用于 “非增值税应税项目”,企业根据产品的来源不同,划分为视同销售或是进项税不允许抵扣的情况。

然而,自2016年5月1日全面实施“营改增”后,流通环节中无论是货物还是劳务都要征收增值税,营业税退出了历史舞台。而相对营业税来讲的 “非增值税应税项目”也已不复存在,“非增值税应税项目”已经成为“增值税应税项目”。那么企业领用产品用于不动产建设,已经不是用于“非增值税应税项目”了,企业应该如何纳税呢?本文按照产品来源不同进行具体分析。

二、领用自产或委托加工产品用于不动产建设的税务处理

(一)领用自产或委托加工产品用于厂房、办公楼等办公设施建设

1.厂房、办公楼等办公设施建成后自用。厂房、办公楼等办公设施建成后自用,属于自建自用行为,原营业税中,自建自用建筑业行为免征营业税。不动产“营改增”后,根据税负不增加原则,也是免税。那么这种自用行为应类似于领用产品用于免税项目的生产,不能是视同销售行为。因此,领用自产或委托加工产品用于该项建设,不计算增值税销项税额。而且用于生产该批产品的原材料所对应的进项税额也不允许抵扣,因为自建自用的办公设备无法形成增值税的销项税额,所以为了防止税收流失,其所对应的进项税额也不允许抵扣,如果已经抵扣,需要进项税额转出。

2.厂房、办公楼等办公设施建成后出售、抵债、无偿赠送。“营改增”前,按照原《营业税暂行条例实施细则》第5条规定,单位自己新建不动产后用于出售的,单位的自建行为,视同发生了应税行为。所以,不动产的自建行为,需要按照营业税中建筑业税目、3%税率征税。出售、抵债、无偿赠送行为,需要按照营业税的销售或者视同销售不动产税目、5%税率征税。

全面实施“营改增“后,厂房、办公楼等办公设施建设后用于出售、抵债、无偿赠送等行为,属于领用产品用于应税产品的继续生产。所以,领用自产或委托加工产品用于该项建设,其只是构成不动产这个最终产品的成本,在领用产品时无需征税,只对最终产品不动产征收增值税即可。即自建行为不再征税,只对销售环节或者视同销售环节征税,根据财税[2016]36号文规定,该行为按照销售不动产项目,以11%税率,计算增值税销项税。国家税务总局公告2016年第15号文规定,2016年5月1日后,增值税一般纳税人的不动产在建工程的进项税额可以从销项税额中分两年抵扣,首年抵扣60%。因此,用于生产该批产品的原材料所对应的进项税额,在取得的票据符合条件下允许分期扣除。

3.厂房、办公楼等办公设施建成后出租、投资。厂房、办公楼等办公设施建成后用于出租、投资的,自建行为,在原营业税中,不需要征收营业税;出租行为,需要按照营业税中的服务业——租赁业税目、5%税率征税;而投资行为,根据《国家税务总局关于以不动产或无形资产投资入股收取固定利润征收营业税问题的批复》(国税函[1997]第490号)的规定,与投资方不共同承担风险的不动产投资行为,按“服务业”税目中“租赁业”项目征税;根据《财政部、国家税务总局关于股权转让有关营业税问题的通知》(财税[2002]191号)的规定,与投资方共同承担投资风险的不动产投资行为,不征税。

2016年5月1日后,与用于出售的行为类似,是领用产品用于应税产品的连续生产。自建行为不征税,而出租行为,根据国家税务总局公告2016年第16号规定,应按照增值税中租赁不动产项目、11%税率计税。投资行为,根据国家税务总局公告2016年第15号文规定,增值税一般纳税人投资入股取得的不动产的进项税额也可以分两年全部抵扣。所以,投资方以不动产投资时,需要开具发票和负担销项税额,不动产投资行为应按照销售不动产项目,11%税率,计算增值税销项税额。同理,用于生产该批产品的原材料所对应的进项税额,在取得的票据符合条件下允许分期扣除。

(二)领用自产或委托加工产品用于职工宿舍、食堂等集体福利设施建设

1.职工宿舍、食堂等集体福利设施建成后自用。职工宿舍、食堂等集体福利设施建设主要是供职工集体享用的福利,所以,该类不动产的建设划分到集体福利项目更合理一些。“营改增”前,无论是属于“非增值税应税项目”还是集体福利项目,都属于视同销售行为。

全面实施“营改增“后,根据最新修订的《增值税暂行条例实施细则》,自产、委托加工产品用于集体福利的行为属于视同销售。所以领用自产、委托加工产品用于该项建设,应属于用于集体福利,是视同销售行为,该批产品的销项税额需要计算。

2.职工宿舍、食堂等集体福利设施建成后出售、抵债、无偿赠送。该项不动产建成后不自用,不应该属于集体福利项目,在“营改增“之前,仍按照“非增值税应税项目”,视同销售计算增值税。不动产在改变用途时,按照建筑业及销售不动产两个税目征收营业税。但不动产“营改增“后,发生销售、抵债、无偿赠送等行为,是应缴纳增值税的行为,该项建设也不再是集体福利项目,应等同于上述办公设施建成后发生此类行为的情况,属于连续生产应税产品。所以,领用自产或委托加工产品,只是构成生产不动产这个应税产品的成本,只对最终产品不动产计算增值税销项税额。

3.职工宿舍、食堂等集体福利设施建成后出租、投资。职工宿舍、食堂等集体福利设施建成后用于出租、投资的,不属于企业集体福利项目,“营改增”前,自建行为不征税,出租行为按照服务业征收营业税,投资行为根据合同条款是否共担风险划分是否征税。不动产“营改增“后,发生出租、投资等应缴纳增值税的行为,领用自产或委托加工产品用于该项建设,属于连续生产应税产品,应等同于上述办公设施建成后发生此类行为的情况。

同理,用于职工宿舍、食堂等集体福利设施建设的自产或委托加工产品,无论该批不动产建成后什么用途,其生产该批产品的原材料所对应的进项税额,在取得的票据符合条件下允许分期扣除。

三、领用外购产品用于不动产建设的税务处理

(一)领用外购产品用于厂房、办公楼等办公设施建设

1.厂房、办公楼等办公设施建成后自用。2016年5月1日后,厂房、办公楼等办公设施自建自用,不需要缴纳增值税。所以,领用外购产品用于该项建设,是领用外购产品用于免税项目的生产。因此,领用外购产品用于此项目的建设,进项税额仍不允许抵扣。

2.厂房、办公楼等办公设施建成后出售、抵债、无偿赠送、出租、投资。厂房、办公楼等办公设施建设后如用于出售、抵债、无偿赠送、出租、投资等行为,同上述自产、委托加工产品的分析相同,属于领用产品用于应税产品的继续生产。所以,领用外购产品用于该项建设,其只是最终产品 (该不动产)的成本,此类行为只对不动产按照销售不动产、视同销售不动产或者租赁不动产项目计算增值税。根据国家税务总局公告2016年第15号文规定,这些用于不动产建设的外购产品,如果在购买时取得了符合抵扣条件的凭证,其进行税额允许分期扣除。

(二)领用外购产品用于职工宿舍、食堂等集体福利设施建设

1.职工宿舍、食堂等集体福利设施建成后自用。职工宿舍、食堂等集体福利设施建成后自用的,属于用于企业集体福利,是领用外购产品用于集体福利,按照最新修订的《增值税暂行条例》,其进项税额仍不允许抵扣。

2.职工宿舍、食堂等集体福利设施建成后出售、抵债、无偿赠送、出租、投资。职工宿舍、食堂等集体福利设施建成后发生了出售、出租、抵债、无偿赠送、投资等行为,不再属于企业集体福利,是应缴纳增值税的行为,应等同于办公设施建成后发生上述行为的情况,把领用外购的产品作为不动产这个最终产品的成本,计算最终产品的增值税。同理,这些用于不动产建设的外购产品,如果在购买时取得了符合抵扣条件的凭证,其进行税额允许分期扣除。

表1 “营改增”前领用自产或委托加工产品税务处理情况

四、案例分析

鉴于上述分析,现以具体案例进行详尽解释,并对“营改增“前后的税务处理情况进行对比。

风华钢材厂为增值税一般纳税人,2016年8月份领用一批钢材,不含增值税价值300万元,用于自己企业的不动产建设。2017年3月建成,不动产市价为3 000万元。

(一)该批钢材为自产或委托加工的产品

已知:用于生产该批钢材的原材料不含增值税价值为120万元,增值税专用发票已经通过税务机关认证,且进项税额已经抵扣。

分析:风华钢材厂领用该批钢材用于不动产建设后,“营改增”前,无论是建设的办公设施还是集体福利设施,领用的自产或者委托加工的钢材都属于视同销售,而建成后的不动产涉及的是营业税的征收范围。2016年5月1日后,领用自产或者委托加工产品时,需要区分办公设施和集体福利设施,该批产品的税务处理不同,但建成后不需要区分不动产类型,其涉税行为根据用途判断属于增值税的征税范围。“营改增”前后的具体税务变化如上页表1与表2所示。

表2 “营改增”后领用自产或委托加工产品税务处理情况

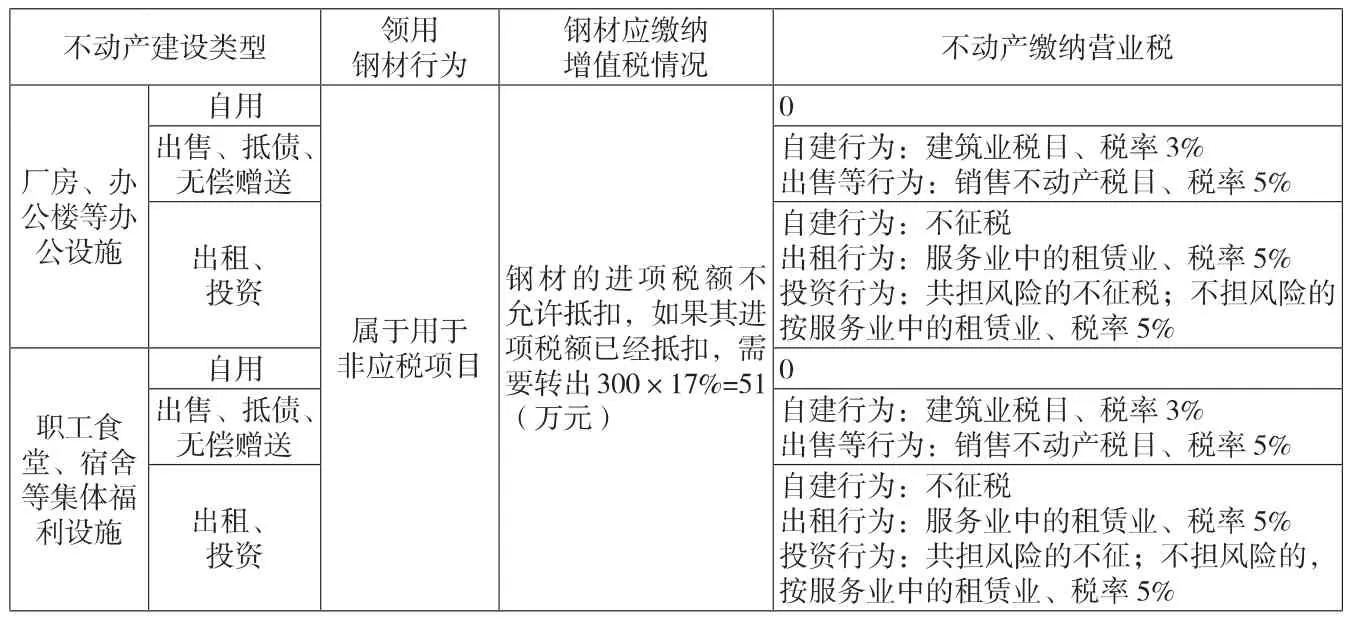

(二)如果该批钢材为外购的产品

已知:该批外购的钢材的不含增值税价值为300万元,增值税专用发票已经通过税务机关认证,且进项税额已经抵扣。

分析:风华钢材厂领用该批钢材,“营改增”前无论是用于办公设施还是集体福利设施,都属于进项税额不允许抵扣的情况,不动产建成后征营业税,其税务处理不区分使用产品的来源。全面实施“营改增”后,领用外购钢材的,在不动产自用的情况下,进项税额不允许转出;其他情况下,由于不动产的增值税税率为11%,钢材的增值税税率为17%,所以该批钢材承担的增值税实质为负值,相当于国家给予了补贴,降低了企业整体税负;不动产建成后征收增值税,与领用自产、委托加工产品建成的不动产税务处理相同。营改增前后的具体税务变化如表3与表4所示。

表3 “营改增”前领用外购产品税务处理情况

五、小结

通过上述分析可知,“营改增”前,企业领用产品用于不动产建设的涉税业务较为简单。而全面实施“营改增”后,自产或者委托加工产品的领用,需要区分是用于办公设施还是集体福利设施建设,其税务处理不同。外购产品的领用,不需要区分不动产建设类型,但需要区分其具体用途,自用时,进项税额不允许抵扣,其他情况下,进项税额允许分期扣除。而领用产品建成的不动产,其增值税税务处理不需区分领用产品的来源、建成后的类型,只要建成后自用的,该不动产不需要征收增值税;发生出售等行为的,按11%税率计算增值税销项税额。

表4 “营改增”后领用外购产品税务处理情况