知识产权费用加计扣除政策研究

2017-09-07宋河发

宋河发

知识产权费用加计扣除政策研究

宋河发

通过梳理主要国家研究开发支出加计扣除政策,重点对本国知识产权要求、可加计扣除知识产权成本范围和知识产权费用加计摊销政策进行研究,分析我国知识产权费用加计扣除政策存在的主要问题,提出完善知识产权费用加计扣除政策的建议。我国应取消其他相关费用不超过10%的规定,允许各种知识产权费用按实际加计扣除,对形成无形资产的知识产权费用实行加速加计摊销政策和低于一定额度一次性列入费用政策,对企业自主研发产生的知识产权等无形资产实行按照评估价值、市场同类知识产权价格或者形成无形资产成本的合理倍数实行加计摊销政策。

知识产权 费用 加计扣除政策

一、问题提出

创新驱动发展的实质是高水平核心知识产权的创造和知识产权的有效运用。深入实施创新驱动发展战略,关键是建设成为知识产权强国。建设知识产权强国,关键是提升知识产权创造和运用能力,因此,必须创造大规模高水平的关键核心知识产权,必须将知识产权转化为现实生产力,必须构建有效的知识产权政策体系①宋河发:《创新驱动发展与知识产权强国建设的知识产权政策体系研究》,载《知识产权》2016年第2期,第93-98页。,尤其是有效激励知识产权创造、运用和保护的税收优惠政策。

近年来,知识产权经济快速发展,知识资本已成为一国经济发展的主要资本,知识资本包括研发、著作权、许可、财务新产品、新建筑架构和工程设计在内的创新产权等②Carol Corrado, Charles Hulten, and Daniel Sichel. Measuring Capital and Technology: An Expanded Framework[R]. 2002 (Revised,2004).,其中最重要的是研究开发活动和知识产权。税收是政府影响研究开发和创新创业决策的一个重要政策工具,许多国家制定了促进研究开发的税收激励政策,以提升国家竞争力和创新吸引力③Catalina Cozmei, Margareta Rusu.The EU tax treatment competition for knowledge based capital–the special case of R&D[J]. Procedia Economics and Finance(2015 (32 ) :817–825.,促进科技成果和知识产权的创造和转化运用。

从创新过程看,许多国家采取的研发支出加计扣除政策主要针对的是商业化前的基础研究、技术开发和工程化环节,是激励可商业化的高水平研发成果创造的重要政策。研发成果创造和商业化的实质是技术类知识产权的创造和运用。从保护角度看,知识产权是研发活动顺利进行的基本条件,是研发成果创造和转化的根本保障。获取和拥有知识产权,加强知识产权保护和管理,不仅有利于提高研发活动的效率,也有利于提高研发成果转化的效率;不仅有利于对研发成果的高水平创造,也有利于研发成果的顺利转化。

知识产权费用是知识产权权利获取和维持的成本。1999年以来,我国不断完善研究开发支出加计扣除政策法规,逐步将知识产权费用列入加计扣除范围。但是,我国目前的研究开发加计扣除政策只是将知识产权作为研发活动的保护手段,只将很少部分知识产权费用列入了加计扣除政策范围,一些政策措施激励方向还出现偏离,没有充分发挥激励知识产权创造运用和科技创新的作用。知识产权虽与研发支出关系紧密,但知识产权创造、运用、保护和管理是一个完整和相对独立的体系。为完善研发支出加计扣除政策,有必要制定相对独立的知识产权费用加计扣除政策,并加强知识产权加计扣除政策与研发加计扣除政策的衔接。

二、国外经验借鉴

(一)研究开发支出加计扣除政策

研究开发税收激励有多种形式,有以支出为基础的税收抵免、税收津贴和研发工资税收抵免,有以收入为基础的基于知识产权的应税所得优惠。在研发税收激励政策中,激励研发活动的重要政策之一是研究开发支出企业所得税加计扣除政策,该政策具有客体明确、激励手段间接、激励力度大、具有普适性等特点④宋河发、穆荣平、任中保:《技术开发费150%税前加计扣除政策落实问题分析与对策研究》,载《科学学研究》2009年第12期,第1822-1828页。,因此为许多国家所采用。目前,许多西方国家参考《弗拉斯卡蒂手册》规定了研发支出范围,研发支出包括日常支出和和资产支出⑤经济合作与发展组织著:《技术创新调查手册》,新华出版社2000年版。。

很多国家尤其是发展中国家将研发支出加计扣除政策作为激励创新的重要政策之一。根据盖洛普(2015)的调查,丹麦、英国、荷兰等许多传统发达国家实行125%~150%的加计扣除政策。一些转型国家也开始引入加计扣除政策,如斯洛文尼亚从2015年开始引入125%~150%研发加计扣除政策。一些国家则实行高加计扣除率的政策,如克罗地亚、捷克、匈牙利、拉脱维亚、爱沙尼亚、印度、马来西亚等实行200%及以上的加计扣除政策;拉脱维亚从2014年开始将研发成本加计扣除率从150%提高到300%。为激励研究开发投入增长,新加坡、土耳其、英国等一些国家还实行附加加计扣除政策,新加坡、英国和土耳其总的加计扣除率可达到400%、350%和250%。

(二)知识产权费用加计扣除政策

与其他生产要素相比,知识产权更容易受到税收激励的影响⑥Ayse Yigit Sakar.Innovation for a New Tax Incentive: Patent Box Regime Turkey and the EU Application[J].Procedia - Social and Behavioral Sciences, 2015(3):544-553.。实行税收优惠政策会增加无形资产数量,平均税收优惠1%,则会增加1.6%的无形资产数量⑦Matthias Dischinger, Nadine Riedel.Corporate taxes and the location of intangible assets within multinational firms[J].Journal of Public Economics,2011(95):691–707.。由于各种科技成果都可以表达为知识产权,知识产权也是科技成果的保护手段,因此可以说,科技创新的实质是各类知识产权的创造和运用。知识产权不仅与研究开发活动紧密相关,知识产权费用也是许多国家研发支出的重要科目。但知识产权费用又具有不同于研发支出的特点。根据盖洛普的调查,主要国家研发支出加计扣除政策主要包括三个方面的知识产权费用加计扣除政策。

一是享受加计扣除政策的研发支出的本国知识产权要求。许多国家要求研究开发活动必须有知识产权才能享受税收优惠政策,一些还要求有本国知识产权。如比利时125%研发加计扣除政策允许发生在国外的研发支出列入加计扣除范围,但应在比利时有相应的知识产权,自创专利或者改进他人专利都可以申请税收优惠政策。印度要求有本国知识产权才能享受200%加计扣除政策,尤其是生物医药临床试验费等享受200%加计扣除政策必须填写专利申请表。拉脱维亚要求可享受政策的研发支出必须有三年本国的专利权,包括获得许可的专利。爱沙尼亚规定享受300%加计扣除政策企业必须拥有知识产权或部分权利。荷兰160%加计扣除政策要求符合条件的无形资产必须是本国企业拥有的,如果是本国企业知识产权,签订的海外分合同也可以享受政策。荷兰专利盒子制度对符合条件的无形资产的认定包括纳税人在荷兰或国外授权的专利形成的无形资产和经济事务部承认的研发活动产生的无形资产⑧Baker & McKenzie in The Netherlands.Improved Tax Regime for Intangibles in the Netherlands[R].http://www.bakermckenzie.com/files/ Uploads/Documents/Locations/Amsterdam/br_amsterdam_english_innovationbox.PDF(2016年5月20日访问).。俄罗斯150%加计扣除政策规定如果纳税人有知识产权,则相关支出乘以1.5倍。

二是知识产权费用可列入加计扣除范围。知识产权获取主要有通过转让获得知识产权、通过许可获得知识产权和通过自主研发获得知识产权三种形式,但其税务处理不同,如果专利被认为是研发活动的投入,则相应支出有资格获得研发税优惠政策。如果是专利权许可,被许可人是不能享受相关优惠的,除非这些购买或使用的专利用于研发活动。法国可计入加计扣除的知识产权费用包括专利摊销费,本国和国外专利申请和维护费、专利咨询费、代理费 、翻译费,以及植物新品种权证书申请费、标准化支出、技术调查费等。西班牙、波兰将获取专利、许可、技术秘密、设计等无形资产列入了符合条件的税收优惠范围。意大利企业可列支购买知识产权成本的150%。英国对中小企业实行175%的税前扣除,对专利、商誉等无形资产的费用扣除上放宽了限制。希腊对专利成本、工业设计成本实行130%加计扣除政策。匈牙利允许在国外获得知识产权成本享受200%税前扣除政策。斯洛伐克125%~150%加计扣除政策规定的支出成本包括专利成本。

三是允许对外购知识产权成本实行摊销或加计摊销政策。如巴西、土耳其允许对研发中使用的无形资产摊销。美国规定外购或被许可的知识产权应在15年内摊销。捷克允许研发中购买的专利实行150%~225%的加计摊销政策。一些国家还实行快速摊销政策,如丹麦规定无形资产摊销期为7年。俄罗斯150%加计扣除政策规定知识产权相关支出可在2年摊销完。

三、我国知识产权费用加计扣除政策概况

为激励企业加大创新投入,国家税务总局1999年发布了《企业技术开发费税前扣除管理办法》(国税发[1999]49号),规定了技术开发费的范围和加计扣除政策。2006年,我国颁布《国家中长期科学和技术发展规划纲要(2006–2020年)》及60条配套政策后,财政部和国家税务总局于2006年9月联合下发了《关于企业技术创新有关企业所得税优惠政策的通知》(财税[2006]88号),扩大了技术开发费的范围,并取消了技术开发费年增长超过10%的规定。2007年3月公布的新《企业所得税法》和实施条例将技术开发费调整为研究开发费,并允许对开发新技术、新产品、新工艺发生的研究开发费用实行加计扣除政策,但没有对研究开发费进行详细列举。2007年6月26日,中国保险监督管理委员会还与科技部联合下文,将高新技术企业产品责任保险等6个险种的保费支出列入企业技术开发费。

从49号文到88号文,再到2007年的新所得税法规,虽然研究开发支出范围不断扩大,但知识产权费用一直没有列入研发支出范围。只有国家税务总局发布的《企业技术开发费税前抵扣申请审批表》中包含了“专利权和执照费等的摊销”。由于我国知识产权创造政策与研究开发政策长期没有结合,造成研发活动知识产权导向弱,割裂了研发成果和知识产权创造保护的关系,不利于激励企业加强知识产权管理,也不利于知识产权质量提升,更不利于科技创新效率的提升。税收优惠政策是激励知识产权创造的最为有效的政策,但我国一直没有出台关于激励知识产权创造保护的税前加计扣除政策,学术研究也很不足。因此,宋河发等(2009年)提出,应统一研究开发费内容,《会计准则》和税法应将知识产权申请费、代理费、维持费与摊销列入加计扣除范围。

2015年,为深入实施创新驱动发展战略,财政部、国家税务总局、科技部发布《关于完善研究开发费用税前加计扣除政策的通知》(财税[2015]119号),不仅进一步扩大了研究开发支出的范围,而且第一次明确将部分知识产权费用作为研究开发支出列入加计扣除范围。这些费用主要包括:(1)无形资产摊销费用。即用于研发活动的软件、专利权、非专利技术(包括许可证、专有技术、设计和计算方法等)的摊销费用。(2)其他相关费用。与研发活动直接相关的其他费用,如技术图书资料费、资料翻译费、专家咨询费、高新科技研发保险费,研发成果的检索、分析、评议、论证、鉴定、评审、评估、验收费用,知识产权的申请费、注册费、代理费,差旅费、会议费等。此项费用总额不得超过可加计扣除研发费用总额的10%。

四、知识产权费用加计扣除政策分析

税收政策必须坚持“公平、确定、便利、经济”的原则⑨[英]亚当•斯密著:《国富论》,唐日松等译,华夏出版社2005年版。。由拉弗曲线税收与税基相容原理可知,税收与税基二者不能同时达到最大化⑩付广军、刘洋:《关于拉弗曲线的理论思考与例证——兼论税收和税基相容原理》,载《经济与管理评论》2013年第6期,第98-103页。,所得税税率降低有助于税收收入增加,尤其是在经济增长乏力时,降低税率有利于企业增加投资。为激励知识产权创造和运用,需要深入分析知识产权政策存在的突出问题。政策问题分析主要包括政策的系统性,冲突性和缺陷性分析。知识产权政策系统性分析是指分析知识产权政策是否涵盖了知识产权创造、运用、保护、管理的主要方面,冲突性分析是指分析知识产权各项政策之间是否存在矛盾,而缺陷性分析主要分析知识产权各项政策是否存在突出问题和重大缺陷。由此出发,知识产权政策问题分析主要包括符合条件知识产权费用认定、知识产权无形资产加计摊销和知识产权费用总额三个方面。

(一)知识产权费用认定政策

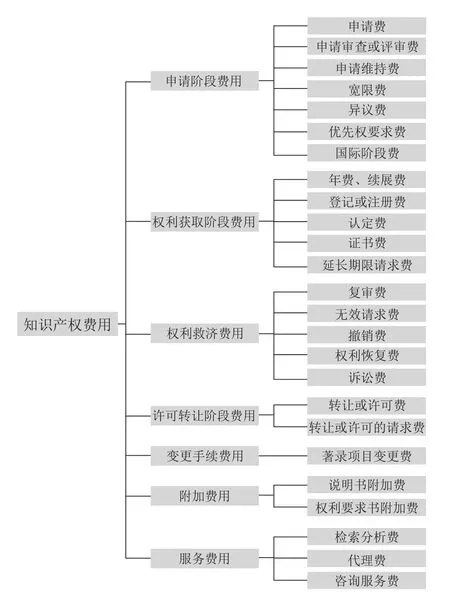

从专利、商标、著作权和集成电路布图设计等主要知识产权来看,知识产权费用主要包括以下八项。一是申请阶段费用,包括申请费、申请审查或评审费、申请维持费、宽限费、异议费、优先权要求费。还包括国际阶段知识产权的申请费、检索费、审查费、翻译费、传送费、手续费等。二是权利获取阶段费用,包括年费、登记或注册费、证书费、续展费、认定费、延长期限请求费。三是权利救济费用,包括复审费、无效请求费、撤销费、权利恢复费、诉讼费。四是转让许可阶段费用,包括转让或许可费及请求费。五是变更手续费用,主要是著录项目变更费。七是附加费。主要指专利说明书和权利要求书超项附加的费用。八是服务费用。服务费用主要包括检索分析费、代理费、咨询费等。如图1所示。

图1 知识产权费用类型

财税[2015]119号文将知识产权检索分析费、知识产权代理费、知识产权咨询费等列入了加计扣除范围,有利于企事业单位加强知识产权管理,有利于提升知识产权质量,有利于服务业提高服务能力和水平。但该政策仅将三类知识产权费用列入加计扣除范围,还不能很好起到全面有效激励核心知识产权高水平创造、运用和保护的作用,还有很多知识产权费用没有被列入。在我国目前科研创新效率不高,还存在低水平重复研究,企事业单位知识产权管理水平普遍较弱,知识产权质量不高,知识产权转化运用较难的情况下,将主要的知识产权事务费列入加计扣除范围具有极为重要的现实意义。除知识产权变更手续费外,几乎每一项知识产权费用的加计扣除都有利于研发成果的知识产权创造和保护,有利于企事业单位提升知识产权管理能力和提升知识产权质量。将申请阶段知识产权费用列入加计扣除范围,有利于激励企业将研发成果进行国内外知识产权保护,也有利于提升研究开发活动的针对性和效率。将授权阶段知识产权费用列入加计扣除范围有利于企业获得知识产权,有利于企业利用知识产权保护研发成果,形成竞争优势。将救济阶段费用列入加计扣除范围有利于激励企事业单位维护自身知识产权权益,也有利于提高知识产权质量。将转让许可阶段费用列入加计扣除范围有利于提高企事业单位知识产权转化运用的积极性,活跃知识产权运营市场,促进知识产权产业快速发展。将附加费用列入加计扣除范围有利于激励企业撰写更加充分公开的说明书和更多权项的权利要求书,不仅可以更好公开和保护各种技术方案从而形成垄断优势,也有利于促进专利信息的扩散。

(二)知识产权无形资产加计摊销政策

将企业取得的知识产权等无形资产进行加计摊销是激励企业引进和创造知识产权的重要政策之一,也是国际上通行的做法。财政部2000年12月发布的《企业会计制度》第45条规定了自行开发并取得的无形资产的成本核算。我国2007年颁布的新《企业所得税法实施条例》对涉及知识产权的无形资产摊销进行了进一步明确,第65条规定了无形资产的范围,第66条规定了知识产权无形资产的三种计税基础,第67条规定了无形资产摊销的年限,第95条规定了无形资产加计摊销事项。

但是,我国税收政策法规对知识产权无形资产的规定还存在不足。一是相关政策法规规定的知识产权费用不一致。2000年12月发布的《企业会计制度》第45条规定“自行开发并按法律程序申请取得的无形资产, 按依法取得时发生的注册费、聘请律师费等费用, 作为无形资产的实际成本”;这些费用应当进行摊销。但财政部、国家税务总局、科技部2015年11月3日发布的《关于完善研究开发费用税前加计扣除政策的通知》除了将用于研发活动的软件、专利权、非专利技术(包括许可证、专有技术、设计和计算方法等)的摊销费用列入了加计扣除范围外,还将知识产权的申请费、注册费、代理费和差旅费、会议费等列入了加计扣除范围,而注册费显然应属于加计扣除范围的费用。

二是无形资产加计摊销政策不利于知识产权的转移转化。税法规定,只有投资或者受让,只有有关法律规定或者合同约定了使用年限的无形资产,才可以按照规定或者约定的使用年限分期摊销,而自行研发形成、获得许可形成的知识产权等无形资产,以及法律没有规定或者合同没有约定的无形资产,摊销年限不得低于10年。由于我国大多数专利等知识产权是通过自行实施和许可方式将技术转化的,这种规定实际上不利于企业获取外部知识产权与技术。

三是无形资产摊销的时间过长。税法规定,无形资产的摊销年限不得低于10年,只有有关法律规定或者合同约定了使用年限的作为投资或者受让的无形资产,才可以按照规定或者约定的使用年限分期摊销。目前,我国发明专利平均寿命只有6.2年,ICT 技术生命周期平均只有5年,摊销10年的规定显然过长。这个摊销年限规定不仅不符合专利有效期和产品技术生命周期的实际,也不利于企业引进专利等知识产权。

四是影响企业自主知识产权创造运用和自主创新。根据税法和《企业会计准则》规定,企业自行开发的知识产权等无形资产则是按照成本来计算摊销的,一般不包括已记入加计扣除范围的研发支出。更不是按照市场价格计算摊销的。2014年,我国取得一项发明专利权的申请授权费大约1万元,减缓费用和获得地方资助后实际费用不到2000元,代理费大约为0.4~2万元,而市场中一项专利的许可费用为24万元。此种规定显然对企业自主创新不利,不利于自主知识产权创造和保护。

(三)知识产权费用总额政策

财税[2015]119号文规定包括知识产权费用在内的“其他相关费用”总额不得超过可加计扣除研发费用总额的10%。这个规定并不合理。举例来说,一项企业新产品研发项目,投入研发经费2000万元,如果申请专利18项,根据目前的代理费用标准,知识产权申请阶段官费大约为18万元,代理费大约18~40万元,检索分析费大约10~30万元,如果要申请PCT专利,大约需要360万元,将超出该规定的上限。

由于知识产权费用类型较多,将符合条件的全部知识产权费用列入研发经费加计扣除范围不仅会使研发经费范围过大,而且还受10%的限制,根据10%的要求,将会有相当一部分知识产权费用不能列入,从而会影响企业知识产权创造和保护积极性。

五、结论和建议

加计扣除政策是激励知识产权创造和保护的重要政策。本文梳理了主要国家研发支出政策中的知识产权政策,分析了我国研发支出加计扣除政策中知识产权费用加计扣除政策存在的主要问题。为激励知识产权创造和保护,我国需要进一步完善所得税法规和《企业会计准则》等,制定激励知识产权创造保护的知识产权加计扣除政策。

一是扩展可加计扣除知识产权费用范围。取消其他费用不超过10%的规定,允许各种知识产权费用据实加计扣除。除了将包括检索分析费、代理费、咨询费等在内的服务费等列入加计扣除范围外,还应将(1)申请阶段的申请费、申请审查或评审费、申请维持费、宽限费、异议费、优先权要求费,和国际阶段知识产权的申请费、检索费、审查费、翻译费、传送费、手续费等;(2)权利获取阶段的年费、登记或注册费、证书费、续展费、认定费、延长期限请求费;(3)权利救济阶段的复审费、无效请求费、撤销费、权利恢复费、诉讼费;(4)许可转让阶段的转让或许可费及请求费;(5)专利说明书和权利要求书超项附加费列入加计扣除范围。无论是否形成无形资产,都允许将符合条件的知识产权费用实行150%加计摊销扣除政策。

二是对企业自主研发产生的知识产权等无形资产,允许按照评估价格、市场同类知识产权价格或者形成无形资产成本(证书费、年费、律师费、服务费)的合理倍数实行150%加计摊销扣除。按市场价格计算的一般不超过同类知识产权市场价格的1.5倍。

三是对知识产权费用形成的无形资产实行加速摊销政策和低于一定额度列入当期费用的政策。应允许知识产权费用在5年内摊销完毕,允许低于一定数额,如十万元及以下的知识产权可以一次性摊销,以降低企业实际的负担。

This paper analyzes some countries’ research & development expenditure super deduction policy and the relevant requirement for the domestic IPR, the content of IPR expenditure that can be super-deducted and IPR super amortization policy ; studies the existing problems of the policy in China ; and suggests policy recommendations to perfect this policy. The regulation that the other related costs should not exceed 10% in the documentary should be canceled. The scope of IPR expenditure should be expanded. The accelerated amortization policy should be implemented for the IPR expenditure that forms intangible asset. The intangible asset below a certain amount should be treated as management fee at one-time. The intangible asset especially the indigenous IPR should be enjoyed the super deduction policy in accordance with the assessment price, the similar IPR price in market or price of it’s cost’s rational times.

intellectual property right; expenditure; super deduction policy

宋河发,博士,中国科学院科技战略咨询研究院研究员,中国科学院大学公共政策与管理(知识产权)学院教授