计算机通讯行业上市公司绩效的影响因素分析

2017-08-17陈丽蓉

◇柳 燕 陈丽蓉

计算机通讯行业上市公司绩效的影响因素分析

◇柳 燕 陈丽蓉

研究上市公司绩效的影响因素有助于企业提高绩效,促进企业持续发展。本文选取2015年计算机和通讯行业193家上市公司,从企业成长潜力、企业规模、经营能力、财务弹性以及企业性质五个方面研究其对企业绩效的影响。

上市公司;公司绩效;影响因素

一、引言

(一)选题背景以及研究意义

在这个信息时代,计算机及通讯行业显得尤为重要,对我们的生活产生了很大的影响。而且这个行业有很大的发展前景,竞争也愈发激烈,因此,企业都需要提高其绩效来实现发展,从而立于不败之地。本文对计算机及通讯行业的上市公司绩效的影响因素进行研究,希望企业得以借鉴,大力发展好的影响因素,消除坏的影响因素,从而实现绩效的保证。

(二)研究现状

现存研究中学者们各有侧重,有的侧重于如股权结构,资本结构等一些治理结构对企业绩效的影响,有的则侧重企业规模,成长潜力等方面的因素对企业绩效的影响。

学者张同斌(2012)发现企业绩效与资本结构呈负相关,表明在经营持续恶化的情况下,管理层会因为考虑自身利益而增加负债融资的比重,最后造成经营绩效更差。学者王洪波(2009)通过对面板数据的回归分析发现中小企业板绩效与财务杠杆正相关,负债较高的企业具有更高的效率,而主板市场则相反;中小板留存收益与绩效负相关,而主板市场与之相反,规模和成长性与绩效呈现正相关。

(三)研究思路

本文的研究是在前人研究的基础上新增了经营能力这一因素,并引入了虚拟变量,剔除相关性强的变量,通过普通最小二乘估计,检验这一新增的因素是否真的对企业的绩效产生影响,最后提出建议。

二、变量的选取与数据

(一)变量的选取

在前人研究的基础上,本文认为影响上市公司绩效的因素主要有企业成长潜力、企业规模、经营能力、财务弹性以及偿债能力,根据查看的文献,学者们一般用总资产的对数来代表企业规模,成长潜力用每股收益表示,偿债能力用资产负债率表示,本文认为经营能力也会影响公司绩效,选取净利润这一指标代表公司经营能力,财务弹性选取的指标为现金营运指数。即选取总资产对数(LOGASSET)、每股收益(EPS)、净利润(NP)、现金营运指数(COI)、资产负债率(ALR)作为解释变量,对于上市公司绩效这一被解释变量选取的指标为净资产收益率(ROE)。本文引入了一个虚拟变量,认为上市公司的性质会对企业绩效产生一定的影响,因此,添加了一个虚拟变量是否为国有企业(SOE),国有企业为1,非国有企业为0。

(二)数据来源及处理

本文选取的数据来自于Wind资讯,选取了2015年计算机和通信行业的211家上市公司进行研究,剔除了一些数据不全有异的18家上市公司,仅对剩下的193家上市公司影响绩效的因素进行分析。

三、模型的建立与分析

(一)模型的估计

1.多重共线性检验与修正

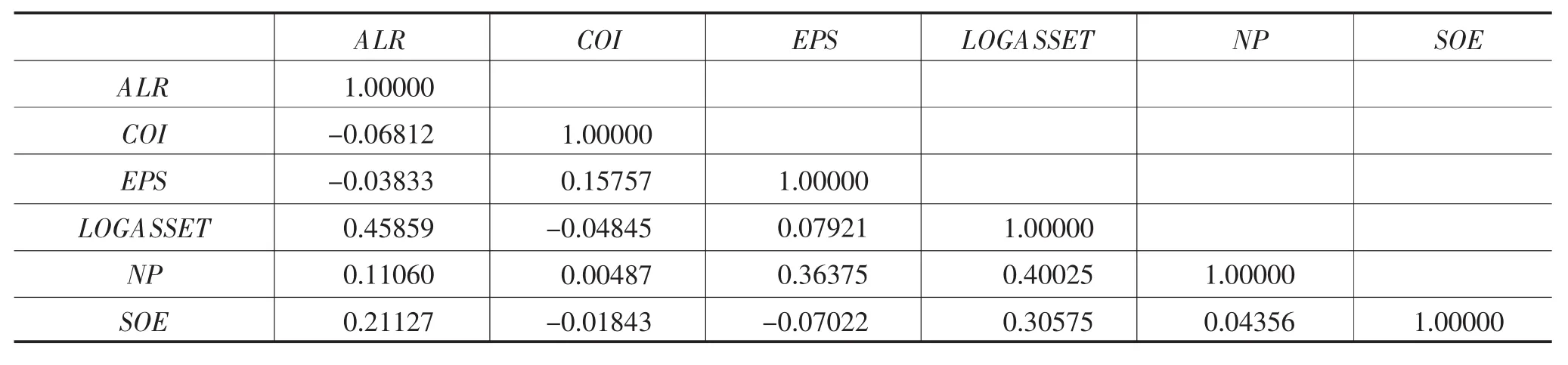

由于本文选用的是截面数据,因此需要检验各个解释变量之间的相关性,观察其是否存在多重共线性(见表1):

表1 各自变量的相关性

根据表1可以看出,变量LOGASSET与ALR之间的相关性较大,大于0.45,根据前人研究,相对于ALR,LOGASSET对企业绩效的影响更大,因此综合考虑剔除ALR这一变量。

2.描述性统计

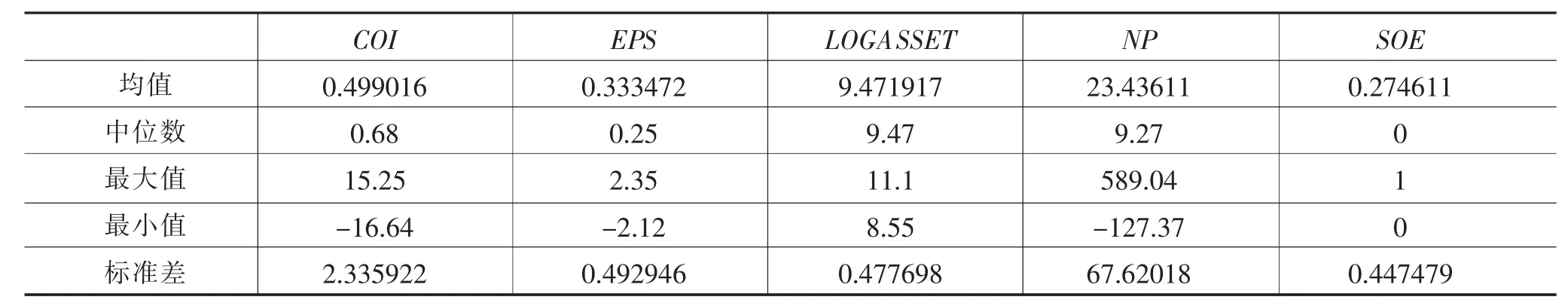

对剩余解释变量做描述性统计(见表2):

表2 数据描述性统计

根据表2可以看出,现金营运指数COI的最大值与最小值相差较大,表明在计算机与通讯行业中运营风险存在较大差异,净利润NP的最大值和最小值相差更大,说明该行业竞争激烈,利润差异明显,且其标准差也很大,表明这一样本数据较为分散,这两者都说明了该行业的不同企业在经营上存在较大差距。其余变量的最大值、最小值以及标准差数值都表明其数据较为集中。

(3)进行多元回归

根据选取的数据做散点图,发现解释变量与被解释变量之间存在线性相关。因此建立回归模型:ROE=c+β1COI+β2EPS+β3LOGASSET+β4NP+β5SOE+μ,其中 c、β1、β2、β3、β4、β5为待定参数,μ为误差项。

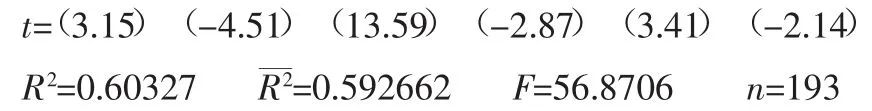

用EViews7软件进行参数估计(见表3):

表3 参数估计

通过上表得到模型为ROE=39.9-1.1COI+16.93EPS-3.89LOGASSET+0.03NP-2.83 SOE。

说明每股收益和净利润越大,企业绩效就越好,而总资产和现金营运指数越大,企业绩效会越差。虚拟变量的系数表明了国有企业会对上市公司的绩效产生影响,而且国有企业这一公司性质对绩效的影响是不好的,会降低绩效。

(二)模型的分析

1.经济意义检验

(1)现金营运指数与企业绩效呈现出显著的负相关,表明财务弹性越高即现金风险越高,企业绩效越低。现金中的应收账款确实存在坏账的风险,其比例越高企业的收益会受到影响,从而影响其绩效。

(2)每股收益与公司绩效呈现出非常显著的正相关,每股收益体现的是企业经营状况,是企业总收益与企业发行股票总份额的比值,企业发行的股票份额一定时,每股收益增加即企业总收益增加,正是企业成长潜力好的表现,也是企业绩效高的表现。

(3)总资产的对数与该行业的企业绩效呈现出明显的负相关,表明企业规模越大,企业绩效越低。企业规模较小时,企业的控股权比较集中,这样使得企业可以快速做出决策,快速适应市场变化,更好地经营企业,从而获得更好的绩效。随着企业规模的增加,企业的股权会分散,企业管理人员之间会出现为了自身利益而影响到企业整体利益的现象,进而影响了公司绩效。

(4)净利润与该行业企业绩效呈现出明显的正相关,表明企业经营能力越好,企业绩效越高。经营能力对企业绩效有显著影响。净利润最直接地反映出了企业的经营能力,当净利润高时,明显反映出经营状况良好,能为企业带来较高的收益,也是企业绩效高的表现。

(5)国有企业这一企业性质与公司绩效呈现出明显的负相关,表明企业性质对企业的绩效有一定的影响。因为非国有企业的机构投资者有更多的专业知识和先进的理念,且拥有丰富的生产管理经验,他们都更关注企业的长期发展,从而能够有效地对经理人员进行监督。因此,非国有企业绩效好于国有企业。

2.统计检验

t统计量检验的是某个系数是否为0(即该变量是否不存在于回归模型中)。由表3可以看出,常数C、变量COI、EPS、LOGASSET、NP和 SOE的 t-Statistic值分别为-4.5113、13.5939、-2.873、3.4106和-2.1378,这说明变量的系数很显著。常数 C 的 p值为 0.0019,COI、EPS、LOGASSET、NP 和 SOE 的p 值分别为 0.000、0.000、0.0045、0.0008 和 0.0338,都小于0.05,则其对应系数显著不为0。统计量是对回归式中的所有系数均为0的假设检验。显然,回归结果中统计量的p值均小于0.05,说明解释变量的回归系数不为0,方程总体上的线性关系是显著的。回归结果显示,可决系数R2为0.60327,调整的可决系数R2也为0.592662,模型有极高的拟合优度。F-statistic值为56.8706,显然该检验通过,方程的显著性较大。

3.异方差检验与修正

通过对异方差的检验与修正,使模型具有同方差性从而符合高斯-马尔科夫假定。本文使用的是没有交叉项的怀特检验来判断模型是否存在异方差(见表4)。

表4 异方差检验

通过上表可以看出Obs*R-squared的p值为0.253,大于0.05,可以看出不存在异方差。因此,不需要修正。

四、结论与政策建议

(一)结论

本文通过对2015年计算机和通讯行业的数据研究,可以看出企业成长潜力、企业规模、经营能力、财务弹性以及企业性质对企业的绩效存在显著影响。该模型的经济意义为:在其他条件不变的情况下,现金运营指数每增加1单位,企业的净资产收益率将减少1.1单位;每股收益每增加1单位(元),企业净资产收益率将增加16.93单位;总资产每增加1%,企业净资产收益率将减少3.89单位;净利润每增加1单位(千万元),企业净资产收益率将增加0.03单位;企业性质如果为国有企业,其净资产收益率相较于非国有企业将减少2.83单位。

通过分析,企业要想提高绩效,需要减小其现金营运指数,控制企业规模,提高经营能力以及成长潜力,发掘自身优势,规避改进劣势从而提高企业绩效。

(二)政策建议

对本文研究的问题及结论,提出以下建议:企业应该做好财务的控制,减少坏账以及一些不必要的损失,降低现金营运指数,以达到提高企业绩效的目的。控制企业规模,主要是防止规模过大带来的边际效应递减,规模过大,企业的控制权利越来越弱,权利越分散,企业管理人员之间会出现各种为了自身利益而影响到企业整体利益的负面现象,控制企业规模减少了管理人员的利己倾向,从而提高企业绩效。发掘自身潜力,通过学习等提高自身经营管理能力,不断利用企业优势,改进劣势,提高企业竞争力,从而提高企业绩效。国有企业可以雇佣有专业知识和先进的投资运作理念,且拥有丰富的生产管理经验的人来管理公司,并且加大对经理人员的监督,降低成本,从而提高国有企业的绩效。

2015年新疆大学经济与管理学院“丝路”研究生创新基金项目《政府预算机会主义行为研究》

[1]任淮秀,戈岐明.我国上市证券公司绩效影响因素实证研究[J].中国物价,2014(01).

[2]张同斌.不同绩效高新技术企业的结构因素影响—基于高新技术上市公司的数据[J].经济管理,2012(04).

[3]杨娴婷,蒋俊玥.上市公司绩效影响因素分析[J].时代经贸,2015(11).

[4]张晓铃.基于因子分析法的中小板上市公司经营绩效评价及其影响因素分析[J].柳州师专学报,2010(03).

[5]刘赟.河南省上市公司绩效影响因素研究[J].创新科技,2015(12).

[6]孙莹,陶亚民.影响信息技术行业公司绩效的因素分析[J].科学技术与工程,2008(22).

[7]刘世全.企业绩效影响因素分析—以深市上市公司2011年数据为例[J].财会通讯,2013(36).

[8]刘必忠.公司经营绩效的潜在影响因素识别—基于福建省上市公司数据[J].绿色财会,2011(09).

[9]王洪波.中小企业板上市公司绩效影响因素研究[J].经济学动态,2009(07).

[10]张勇,郭海桃.民营上市公司绩效影响因素研究[J].财会月刊,2012(12).

[11]刘娜.中小上市公司绩效影响因素分析[J].财会通讯,2012(35).

[12]温馨,王莹.我国上市公司经营绩效内部影响因素相关性研究—基于深市房地产业经验数据[J].现代商业,2014(11).

[13]张仁方.民营上市公司绩效影响因素分析[J].齐鲁珠坛,2004(06).

(作者单位:新疆大学经济与管理学院)

10.13999/j.cnki.scyj.2017.07.014