基于灰色关联模型的金融业发展与产业升级耦合研究

2017-07-25易晓明

易晓明

(黎明职业大学经济管理学院,福建 泉州 362000)

基于灰色关联模型的金融业发展与产业升级耦合研究

易晓明

(黎明职业大学经济管理学院,福建 泉州 362000)

产业的转型升级离不开金融的支持,反过来又促进了金融业的创新与发展。该文选用了2006—2014年中国金融发展和产业发展的相关数据,运用灰色关联模型,从“耦合”的视角对金融业发展与产业升级的动态关系进行验证。结果表明,我国金融业发展和产业升级之间存在长期的动态相关关系,即金融政策会显著影响产业发展,但这种关系随着产业的发展而趋弱。因此,要从发展普惠金融、扩大直接融资比例等方面创新,进一步优化现有的金融组织结构,完善金融市场体系,确保金融业发展与产业转型升级协调,切实发挥金融服务实体经济的作用。

金融业发展;产业升级;耦合;灰色关联模型

产业的转型升级是经济适应新常态实现可持续发展的必然要求,而金融业的发展在这个过程中发挥了重要作用。有关金融服务对产业升级作用的研究,国内外许多学者都进行了较充分的论证。亚当·斯密(1776)在经济发展史上首次提出通过增加真实资本的流动来促进经济较好增长的观点[1];希克斯(Hicks,1969)则从英国工业革命成功展开的核心贡献进行案例研究,认为在18世纪60年代的英国金融革命起了重要的推动作用[2];戈德·史密斯(Goldsmith,1969)通过定量分析35个国家104年的金融发展趋势数据,研究了金融结构与经济增长的关系,并提出“金融相关比率(FIR)”的概念,明确了金融结构和经济发展之间存在着必然的联系,金融结构可以优化经济运行机制,与经济相适应的金融结构能够促进经济的发展[3];Carlin和Maye(2003)研究了1970年至1995年间14个OECD国家的经济增长、产业发展和金融体系结构之间的关系,发现实体经济对金融机构具有强烈的依赖,导致了不同产业的发展与金融结构之间存在显著的相关关系[4]191-126;我国的杨拥军和杨效东(1994)分析了转轨过程中金融结构和经济运行的关系,得出了金融结构良性化对经济运行具有正效应的结论[5]101-103。可见,现有研究更多地关注于论证金融服务对产业发展的促进作用和促进机制并进而提出基于单向研究成果的政策建议,而忽视了经济新常态下产业升级对金融业发展的倒逼作用。也就是说,金融业发展与产业升级之间存在着双向互动关系,这种关系的存在为我们提供了一个较客观、系统地研究金融业发展与产业升级的新视角——耦合。耦合是指两个或两个以上系统或运动形式通过各种相互作用而彼此影响的机制,在各子系统间的良性互动下,相互依赖、相互协调、相互促进的动态关联关系。本文在金融发展与产业升级等相关理论和文献的基础上,采用2006—2014年中国金融业和三次产业发展的相关数据,通过灰色关联分析模型定量分析金融业发展与产业转型升级之间的耦合关系。

一、金融业发展与产业升级耦合的作用机理

传统产业是经济发展初始阶段粗放型增长的产物,具有明显的劳动密集特征。在经济新常态下,该产业的可持续发展遭遇了瓶颈,转型进而升级是这类型产业的紧迫任务。杨在军和王晓霞(2009)等归纳了我国产业升级面临的主要问题,提出产业关联度低、产业结构水平低、知识产权保护力度不足、融资困难、创新文化缺乏、金融中介服务滞后是制约我国产业升级的主要问题,而在很大程度上融资困难和金融中介服务的滞后是产业升级的主要障碍,这些问题的解决是金融业发展的主要方向[6]71-73。这些瓶颈构成了金融业发展与产业升级耦合的直接动因。从内因看,金融业是金融服务的提供主体,其自身价值最大化发挥将为市场带来经济外部性,而产业则是外部性引发的经济效益最直接受益者,这体现了金融服务供求的耦合;从外因看,产业对风险的规避和效益的追求与金融政策的创新在不断进行联动和协作,这体现了政策导向的耦合。

(一)基于公共金融服务供求关系的耦合路径

产业升级是一次内外制度革新的过程。王兆星(1989)提出产业结构与金融结构存在着非常紧密的联系,两者相互制约、相互影响,金融结构的改善可以直接影响产业的转型升级,甚至国家经济结构的非均衡性在一定程度上表现为国家金融结构的非均衡性,在非均衡的经济和金融结构下,产业的转型升级将面临困难[7]39-43。公共金融政策和产业策略的协同创新有利产业升级,张晖(2011)深化了这个成果,从新制度经济学的视角分析了产业升级过程中影响比较显著的依赖因素,认为政府的外部冲击和产业的内部动力是决定其升级效果的两大主要动因[8]119-120。郭金喜(2007)以耦合机理为基础,提出了产业升级模型,在肯定政府货币和财政等服务对产业升级协作作用的前提下发展了两者互动协作的联系机制,并提出了公共政策与产业升级耦合的概念[9]67-70。因此,公共金融服务的有效供给是产业转型升级的有力外部支撑动力;产业转型升级过程中对金融服务的需求会倒逼金融供给创新。这一对供求关系随着产业升级的发展而不断演进,协作关联。

(二)基于公共金融政策导向的耦合路径

公共政策具有前瞻性、权威性、全局性等特点。产业的升级不是一家企业的升级,而是整个产业链的整体革新。在经济新常态下,金融资源要素的有效优化配置和与产业发展相适应的产前、产中、产后配套服务是公共金融政策的重要内涵。张晓燕、王成亮(2007)通过对我国1990—2005年相关数据的研究,验证了金融结构对产业结构调整和升级的影响,提出了金融结构的发展和完善能够显著促进产业结构的重要结论[10]31-33;李蔚、苏振天(2008)认为经济发展与产业结构升级是共生发展关系,与此同时金融不断地适应经济发展的需要进行创新,使金融要素的配置高效化进而发挥导向性作用,金融政策的导向作用可以归纳为约束性导向和激励性导向[11]47-50。约束性导向主要是金融部门运用国家的政策法规来监督产业发展的合法性。激励性导向是金融服务的主体部分,通过货币和财政政策对产业发展政策和社会经济环境的整合优化使之适合产业转型升级的内外部需求,融资结构的演进情况就是金融政策导向的重要指向性指标。因此,金融政策对产业的服务主要体现在监督和激励,科学合理的政策导向有利于产业的健康升级,而产业的升级需求又反作用于金融政策的合理化制定。

(三)金融业发展与产业升级耦合关系的构建

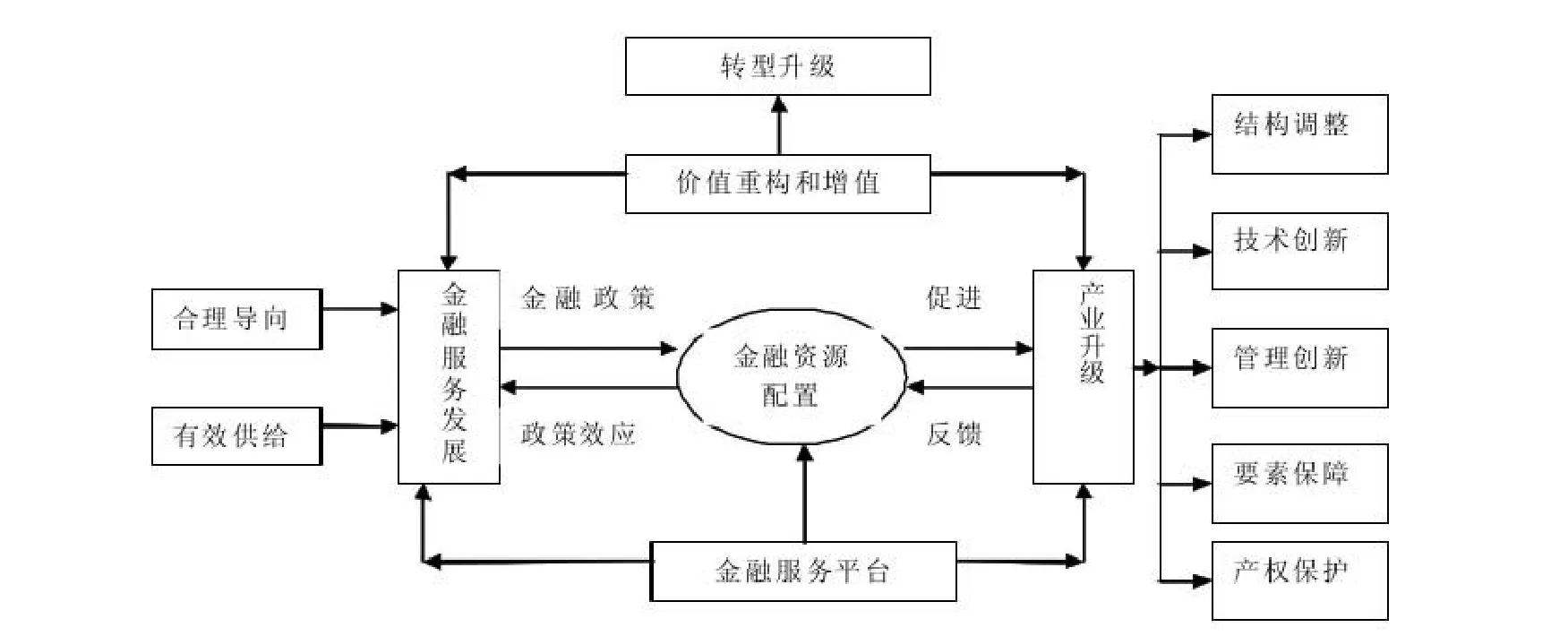

基于公共金融服务供给和公共金融政策导向的两条路径为研究金融业发展与产业结构升级耦合关系提供了理论和文献依据。公共金融服务供给中的金融融资结构、金融业务结构和金融市场结构等对产业结构转型升级起着重要的影响作用。产业的结构调整活动以产业链内部的生产力水平和市场需求为导向,通过对产业链条资源的整合达到产业核心价值的重新构建,进而完成产业结构优化目的。具体来看,金融结构的优化直接引起金融资源重新配置,金融资本主要流向竞争力比较强的行业,从而引发该行业的技术创新,达到产业升级。产业的资金和中介投入保障以产业外部政策的协同演进为根本,通过公共政策的配套来实现市场金融和科技要素向价值最大化方向流动。与此同时,产业结构在升级过程中存在的不确定性和对资本需求的增加会对金融部门的金融工具供给等提出新的基于分散经营风险的需求,因此产业结构升级会带来金融工具的创新和金融结构的演变。综合上述分析,金融业发展与产业升级是以资源配置优化为核心相互影响、相互促进、共融共生。图1揭示了金融业与产业升级之间的耦合机理。

图1 金融业发展与产业升级的耦合关系

二、金融业发展与产业升级耦合度的测算

(一)研究模型

灰色关联分析主要用于复杂变量决策,其原理是对系统中各变量关联程度进行量化,并将这个量化结果体现为关联度系数,若两个变量之间的关联度越大,则显示这两个变量间的变动就存在较大关联,系统的协调性越强;反之,协调性差。耦合程度的判定就是两个系统各组成要素之间关联程度的量化,而灰色关联分析方法的原理表明其在两系统各组成要素关联程度量化方面就有明显的可操作性,因此本文选用灰色关联分析法进行耦合度测算,分析步骤如下:

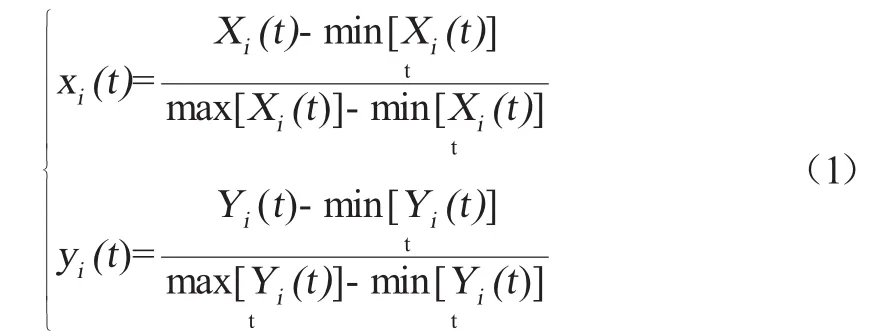

1.原始指标标准化

由于系统中各变量的数据可能存在量纲不同,需要进行原始指标数据的标准化处理,设原始金融业发展指标有m个,记为S=(S1,S2,…Sm),称之为“金融业发展系统”。原始产业升级指标有n个,记为C=(C1,C2,…Cm),称之为“产业升级系统”。本文采用极差法进行标准化计算,公式如下:

其中,xi(t)为金融业发展标准化指标,yi(t)为产业升级标准化指标。

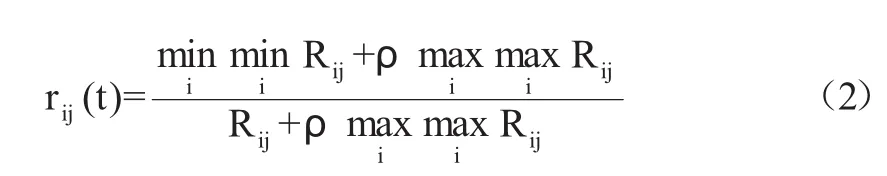

2.灰色关联系数的计算

其中,rij(t)为关联系数,表示t时刻Xi和Yi的关联程度,即耦合程度;ρ为分辨系数,一般取0.5,i∈(1,2,…n),j∈(1,2,…m)。

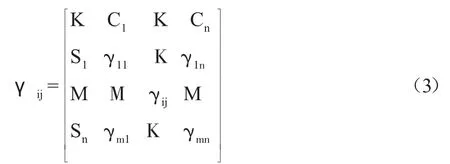

3.关联系数矩阵的构建

金融业发展系统与产业升级系统的子系统间存在错综复杂的关联关系,关联度矩阵则反映了子系统之间的这种关系,即耦合关系。表示如下:

γij=0,表示两个变量间完全不相关,不存在耦合作用;

0<γij≤0.35,表示两个变量之间关联程度比较微弱,耦合作用不显著;

0.35<γij≤0.65,表示两个变量之间关联程度比较强,耦合作用比较显著;

0.65<γij≤0.85,表示两个变量之间关联程度相当强,耦合作用显著;

0.85<γij≤1,表示两个变量之间的关联程度非常强,耦合作用非常显著,当γij=1则表示两个变量完全相关。

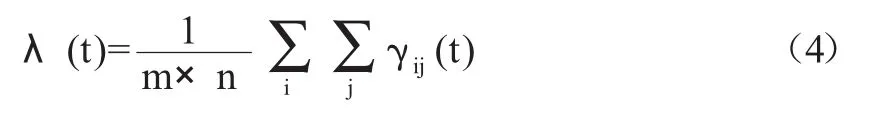

4.灰色关联度的计算

为了更直观地分析金融业发展的阶段特征,本

(二)变量选取和数据来源

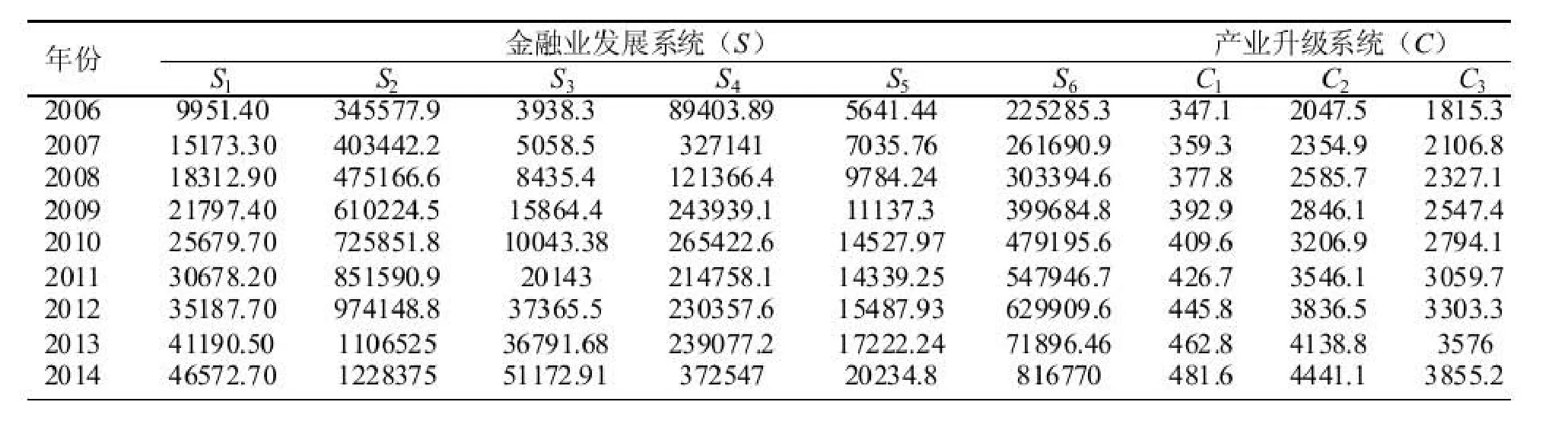

为说明金融业发展的程度,本文在科学性和可操作性原则基础上,兼顾了公共金融服务供给和公共金融政策导向表征指标,构建了金融业发展评价指标体系,包括金融部门总体指标、金融相关性指标和金融中介资金配置指标。其中,金融部门总体指标是所有金融资产总量指标,代表了金融资产在社会中的地位,金融业发展导致传统商业银行在金融体系的相对重要性下降,使得金融服务水平显著提升,这里用金融产出(S1)表示。金融相关性指标指的是某时刻金融资产总额,这个指标反映金融总量的动态变动情况,主要衡量了金融结构的变动情况,反映了金融业发展的深化程度。基于数据的可获得性原因,本文货币性金融资产用(S2)来衡量,证券行业资产用债券发行额(S3)和股票总市值(S4)衡量,保险类金融资产用保费收入(S5)衡量,这些指标代表了公共金融服务供给的总量现状。金融中介资金配置指标采用金融机构贷款总额(S6)表示,代表了金融业发展条件下融资结构的市场化变动情况,反映了公共金融政策的导向效果。

产业升级指标体系的构建标准源于产业级次发展指数,产业升级指标包括第一产业发展指数(C1)、第二产业发展指数(C2)和第三产业发展指数(C3),数据来源为中国统计年鉴(2014)和国家数据库,建立金融业发展与产业升级耦合研究指标体系如表1所示。文按时间序列进行计算,在式(3)的基础上进一步构造金融业发展与产业升级相互关联的灰色关联度模型,该模型反映了两个系统耦合的协调程度,计算公式为:

表1 2006—2014金融业发展与产业升级耦合评价指标体系

(三)实证研究

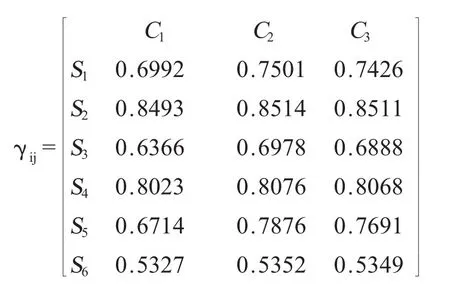

把表1的数据代入公式(3)可得金融业发展和产业升级灰色关联关系矩阵γij,这个矩阵表示了金融业发展系统和产业升级系统中各指标之间的关联关系。

从指标个体之间耦合情况看,金融业发展指标与产业升级指标之间的关联系数值介于0.5327和0.8493之间,也就是说,两者耦合作用处于比较显著和显著区间。这个结论从总体上说明了金融发展对产业发展的正面作用。具体而言,货币性金融资产和股票总市值两个金融指标与产业发展指标的耦合度较强,达到了比较显著的程度,这个现象印证了我国当前经济发展方式中投资驱动占据重要位置的现状;金融机构贷款总额与产业升级的耦合度则较低,只是处于显著的程度,从侧面解释了金融融资结构改革的紧迫性;第二、第三产业与金融业发展指标的耦合度明显高于第一产业,这说明了产业升级对金融业的依赖性。

从公共金融服务供给和公共金融政策导向对产业升级的耦合情况看,表征公共金融服务供给情况的金融产出(S1)、货币性金融资产(S2)、债券发行额(S3)、股票总市值(S4)和保险类金融资产(S5)等指标与产业升级相关指标的耦合度均值为0.7608,而表征公共金融政策导向效果的金融中介资金配置指标(S6)与产业升级的耦合度均值仅为0.5343,显著低于金融服务供给指标与产业升级的耦合度。这个现象说明了金融业在供给总量方面的发展对产业升级作用非常高,从侧面印证了我国经济在转型期较多依赖要素驱动的现状,而金融政策导向创新传导到产业升级的程度有待提升。

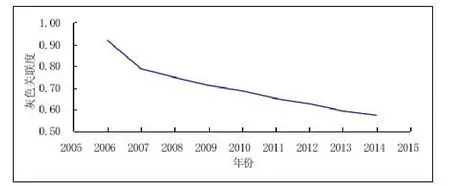

在金融业发展和产业升级灰色关联系数矩阵分析的基础上,为了更直观地分析我国经济发展中金融业发展情况的动态特征,笔者进行了灰色关联度的计算,在公式(4)基础上,可得我国2006—2014年金融业发展与产业升级灰色关联度曲线,如图2所示。

图2 2006—2014年金融业发展与产业升级灰色关联度曲线

图2显示,2006—2014年间我国金融业发展和产业升级之间的灰色关联度呈递减趋势,关联度取值从最高点0.90降低到0.60,这一现象与当前我国经济处于转型升级期,去杠杆降产能是这一轮调整的主要任务的事实相吻合。我国应该加快金融服务创新,为推动经济转型升级提供充分而且高效的金融供给,避免出现金融业发展过快产生的泡沫和金融业不能满足产业结构升级要求而产生的金融抑制。

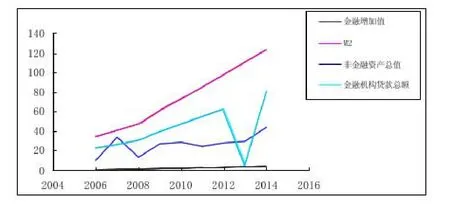

为具体解释这一现象,笔者绘制了2006—2014年间金融机构中金融资产变化曲线,如图3所示。这一期间,扩张性货币政策的直接效应,即M2的增长非常显著,而与此同时证券类及保险类金融等非货币金融资产的增长较为缓慢,货币性金融机构和非货币性金融机构发展出现一定程度的失衡,这直接导致金融结构和产业结构之间的协调度下降。

图3 2006—2014年金融资产变化曲线

三、结论和建议

通过灰色关联模型对金融业发展和产业升级之间动态相关关系的耦合协调度分析可以发现,金融业发展和产业升级之间存在长期的动态相关关系,也就是说金融政策会显著影响产业发展,但这种对应关系随着产业的发展而趋弱,这就说明了我国金融业的发展和产业转型升级存在不协调的问题。为此,为支持产业转型升级、促进经济长期持续发展,对金融业发展的建议如下:

首先是优化金融组织供给结构。目前我国虽然已经构建了商业银行为主体、非银行金融机构作补充的金融组织机构体系,但尚不健全,需要加快健全和完善我国现代金融组织机构体系。目前国有商业银行在金融市场中所处地位比较特殊、所占业务量偏大,而真正为中小微企业、科创企业、“三农”和其他弱势群体服务的中小银行、科技银行、社区银行、直销银行、消费金融机构等其他金融机构数量偏少。因此,金融机构应当把握Fintech潮流,借助物联网、大数据等信息技术的应用,加快金融制度、金融机构和金融业务和服务的创新,大力发展中小金融机构和普惠金融,逐渐构建一个数量较多、类型齐备、功能差异的小微金融机构体系,提高金融资源配置效率,更好地服务于小微企业、实体经济和供给侧改革。

其次是优化金融市场体系建设。目前我国金融市场体系还不健全,社会融资结构不合理。我国间接融资占到整个社会融资规模的80%以上,而直接融资占比不足20%,这导致了企业融资成本高、负债率高,银行收益率下降,金融风险和隐患加大。因此,要健全现代金融市场体系,完善社会融资结构。其主要表现在:一要加快优化银行信贷结构和信贷比例,转变当前间接融资占比过大、直接融资占比过小的不合理的社会融资结构。二要不断完善我国业已建立起来的包括主板、中小板、创业板在内的场内市场和包括全国股转系统和地方区域性市场在内的场外市场。优化企业债务和股本融资结构,提高股权融资比重,发挥资本市场资源配置的作用,化解金融风险,提升实体经济的质量,推动供给侧结构性改革。

最后,在处理金融与产业转型的关系中,要充分意识到金融自由化和过度发展带来的负面影响和伤害,牢牢把握金融是现代经济的核心,但金融是为产业和实体经济服务的思想,离开了真实产业和实体经济,金融就是“无水之源、无本之木”,就成了“空中楼阁、海市蜃楼”,充满了泡沫与风险。图2、图3揭示了我国近10年金融资产及其与三次产业之间的动态关系,反映了金融业在促进产业转型过程中发挥了积极作用,但彼此间耦合关系逐渐弱化的趋势又表征了我国金融业与产业转型升级之间存在不协调甚至是割裂的关系。2007年以来的次贷危机及其对全球造成的深刻影响正是金融脱离实体经济的教训。金融业的发展如果与一国经济发展阶段、产业结构、经济增长水平等不相适应、不匹配,就会引起经济“脱实向虚”,造成产业“空心化”,给经济发展埋下风险和危机。另外,近年我国互联网金融呈爆发式增长,对提高金融效率、降低成本、优化金融资源配置、促进普惠金融发展等起到积极的作用,但是大量P2P公司跑路、破产等问题频现也暴露出金融科技背后的风险和隐患。因此,在顺应金融科技风潮的同时,应该清醒认识到我们所处在“三期叠加”的关键时刻及其主要任务,金融发展要与产业转型之间尽可能做到动态和静态匹配、结构和规模的适度,并能顺应潮流、结合产业适度创新,保证创新为实体经济服务,防范金融风险的发生。

金融业与实体经济之间相互依存、相互促进、相互制约,我国金融业的发展与产业转型升级相互耦合。金融业要充分发挥经济发展中的“血液”和“润滑剂”的作用,主动推进自身供给侧结构性改革,在“三去、一降、一补”五大任务中有所作为,助力我国产业转型升级和经济提质增效。

[1]亚当·斯密.国民财富的性质和原因的研究[M].北京:商务印书馆,1972.

[2]Hicks J.ATheory of Economic History[M].Oxford,Claredon Press,1969.

[3]Goldsmith,R.W.Financialstruct ureanddevelopment[M]. Yale Universi typress,1969.

[4]Carlin·Wand C·Mayer.Finance Investment and Growt h[J]. Journal of Financial Economics,2003,69(1).

[5]杨拥军,杨效东.金融结构良性化对经济运行正效应分析[J].当代经济科学,1994,(1).

[6]杨在军,王晓霞.基于创新的产业集群升级政府行为研究[J].现代商贸工业,2009,(4).

[7]王兆星.优化金融结构,改善经济环境[J].山西财经学院学报,1989,(3).

[8]张晖.产业升级面临的困境与路径依赖锁定效应——基于新制度经济学视角的分析[J].现代财经,2011,(10).

[9]郭金喜.产业集群升级:路径依赖和蝴蝶效应耦合分析[J].经济学家,2007,(3).

[10]张晓燕,王成亮.中国金融结构和产业结构关系的实证研究[J].当代经济,2007,(4).

[11]李蔚,苏振天.区域金融结构与产业结构互动关系的实证分析[J].统计教育,2008,(8).

(责任编辑:赵旭国)

A Coupling Research on Financial Development and Industrial Upgrading Based on Grey Correlation Model

Yi Xiao-ming

(School of Economy and Management,Liming Vocational University,Quanzhou,Fujian 362000,China)

Industrial transform ation and upgrading is inseparable from financial support,and in the m eanwhile itcan boost the innovation and developm ent of the financial sectors. The article chooses the relevant data ofChina’s financial and industrial developm ent between 2006-2014,using the grey correlation m odel,to explorethe dynam ic relationship between financial industry developm ent and industrial upgrading from the perspectiveof coupling under the background of the new norm al econom y. The result shows that there exists a long-termdynam ic relationship between the industrial upgrading and the developm ent of financial industry. It m eansfinancial policies can significantly affect the industry developm ent,but the relationship is weakening graduallywith the developm ent of the industry. Therefore,China should develop inclusive finance and expand the ratio ofdirect financing. China should also further optim ize the structure of the existing financial organization,perfectthe financial m arket system,ensure the harm ony between financial developm ent and industry upgrading so thatthe financial services can play a vital role in the real econom y.

financial sector developing;industrial upgrading;coupling;grey correlation model

F832;F121.3

A

1671-0304(2017)03-0046-06

URI:http://kns.cnki.net/kcms/detail/65.1210.C.20170616.1230.010.html

2016-12-01[网络出版时间]2017-06-16 12:30

福建省教育厅社会科学研究项目“金改背景下泉州完善科技金融服务体系研究”(JB13696S);泉州市金融局“泉州市‘海纳百川’高端人聚集计划”人才项目(2014—2017年);黎明职业大学人文社科项目“泉州实施‘互联网+’计划研究”(LMTD2015102)。

易晓明,男,湖南新化人,黎明职业大学经济管理学院副教授,主要从事金融理论与金融投资研究。