管理层权力视角下创业板上市公司商誉减值研究

2017-07-18黄莉媛易颜新郭金朋

黄莉媛,易颜新,郭金朋

(杭州电子科技大学,浙江 杭州 310018)

管理层权力视角下创业板上市公司商誉减值研究

黄莉媛,易颜新,郭金朋

(杭州电子科技大学,浙江 杭州 310018)

文章使用2013—2015年我国创业板上市公司为样本数据,基于管理层权力视角对商誉减值进行研究。研究发现,商誉减值损失与管理层所有者权力显著负相关,与组织权力显著正相关。进一步研究结果显示,自信程度越高且个人能力权力越强的管理者更倾向于小额计提商誉减值损失。

管理层权力;商誉减值;管理者自信

一、引言

商誉是企业一项重要的无形资源,尤其随着近几年企业间风起云涌的并购浪潮,合并商誉在上市公司资产中所占比例越来越大,商誉在资产负债表中占有重要的份额。2006年我国财政部颁布了《企业会计准则第8号-资产减值》和《企业会计准则第20号-企业合并》要求企业在每年年度终了对合并商誉进行减值测试,取缔了系统摊销法。商誉减值的初衷是为了真实反映商誉的公允价值,为资本市场上的投资者提供及时有效的信息(卢煜、曲晓辉,2016)[1]。与此同时,商誉的公允价值依赖于管理层的未来决策。管理层在确定商誉和商誉减值损失的大小过程中起了重要作用。管理权力是指高级管理者根据自己意愿行事的能力(Finkelstein,1992[2];权小峰,2010[3]),主要包括决策权、监管及监督权和公司事务执行权。管理权力理论认为,公司高管层会基于自身利益,运用自身能力对公司决议做出影响。李玉菊等(2010)[4]呼吁国内学者更多地研究商誉问题,但由于其特殊性与复杂性,商誉至今仍是困扰会计界的难题之一。

目前国内学者主要从盈余管理和公司业绩角度对商誉减值影响因素进行探究。本文基于管理层权力视角,实证检验了上市公司管理层对企业商誉减值产生的影响。本研究有以下方面的贡献:第一,迎合了目前国内学者对商誉减值准备关注的呼吁,结合高层梯队理论,从管理层权力这一新视角对商誉减值损失的影响因素进行分析,也为商誉减值的预测模型提供一些新路径;第二,拓宽了国内关于管理层权力的研究范围。

二、文献回顾及研究假设的提出

近年来,不少国内外学者对商誉减值的影响因素进行了研究。Bens(2006)[5]研究认为,股票市场表现、债务契约、薪酬激励、高管变更和交易所退市规定等都会对商誉减值产生影响。Abughazaleh等(2011)[6]发现,公司治理与商誉减值损失显著相关,公司治理越有效,商誉减值损失价值相关性越高。Olante(2013)[7]研究发现有近40%的商誉减值损失是由收购时被超额支付所造成的,陆正华、戴其力和马颖翩(2010)[8]实证得出其他资产减值准备计提率、合并商誉规模、资产负债率、净资产收益率等因素对商誉减值测试有显著影响。Li Sun(2016)[9]实证检验了管理者能力对商誉减值的正向影响。其他研究探讨了管理者的机会主义行为在确定商誉减值中的作用。Li(2009)[10]认为,管理层利用SFAS 142赋予的酌情权来延迟商誉减值。同样,Ramanna 和 Watts(2012)[11]也认为,管理人员会基于其私人利益,如薪酬、声誉和债务契约的考虑而避免商誉减值。国内学者陆正华等(2010),董晓洁(2014)[12]、王秀丽(2015)[13]等认为上市公司合并商誉减值测试存在明显的盈余管理动机。卢煜、曲晓辉(2016)以2007—2013年中国A股上市公司为样本研究发现,商誉减值存在盈余管理动机,具体表现为盈余平滑动机和洗大澡动机,并且受到一系列其他因素影响,包括公司业绩、CEO特征、债务与薪酬契约以及监督机制,并证实了审计质量和股权集中度对商誉减值的盈余管理动机有抑制作用。

新会计准则实际上在确定商誉的公允价值上把更多的责任给予了管理者(Hayn and Hughes,2006)[14],准则要求管理层估计商誉的公允价值进而决定商誉是否减值,利用公允价值传递商誉未来现金流的信息,为报告使用者提供了有关企业商誉的更有用和更相关的信息。而且,管理层对商誉减值损失的确认时间和确认数量有相当大的自由裁量权。据高层梯队理论,高管的人口特征可以反映高管的价值观等心理特征,而管理者的价值观等影响着管理者对事物的判断的处理能力。

目前国内外学者研究了管理层权力与薪酬(Grinstein and Hribar,2004[15];权小锋,2010;傅颀等,2014[16])、在职消费(张铁铸等,2014)[17]、现金持有(杨兴全等,2014)[18]、投资效率(王茂林等,2014)[19]等方面的影响。商誉减值是基于商誉的公允价值,需要运用估值技术并对各种输入值进行估计,涉及大量主观判断,为管理层利用自身权力对商誉减值造成影响提供空间。Finkelstein(1992)[20]从所有权权力、组织权力、专家权力和声望权力四个维度提出了衡量管理层权力的框架,权小锋等(2010)也借鉴了上述四个维度衡量公司管理层权力。Kim et al.(2011)[21]将专家权力和声望权力合并为管理层的个人能力权力,而后,赵息、许宁宁(2013)[22]采用了所有权权力、组织权力、个人能力权力三个维度衡量管理层权力。本文借鉴以上学者的研究,选用管理层持股比例度量所有权权力、用董事长与总经理是否两职合一来度量管理层的组织权力、用CEO任期度量个人能力权力,从以上三个方面去探究管理层权力对商誉减值的影响。

管理层持股比例大,即管理层的所有权权力集中,管理层通过持有所在企业的股份,降低所有权与经营权的分离程度,可以使其个人利益与公司利益相结合,那么管理层在计提商誉减值损失会越谨慎。因此本文提出假设1:

H1:管理层所有者权力与商誉减值负相关

有效契约观认为包括董事会监控在内的内部控制制度能督促管理者在会计政策选择时合理运用盈余管理。如果公司的董事长兼任总经理,即管理层的组织权力集中,那么董事会对其行为的限制作用小,对其在商誉减值中可能存在的机会主义行为无法加以制约。因此,本文提出假设2:

H2:管理层组织权力与商誉减值计提正相关

Brochet和 Welch(2011)[23]研究认为有更专业从业经验的CFO更倾向于小额确认商誉减值。卢煜、曲晓辉(2016)也认为管理层的经验会影响商誉减值。管理者任期越长,经验越丰富,一方面专业水平高,另一方面业界声誉高,其个人能力权力集中。可能由于自身较高的经营能力或者出于声誉考虑,管理者越少计提商誉减值损失。因此,本文提出假设3:

H3:管理层个人能力权力与商誉减值损失负相关

三、研究设计

(一)样本数据及来源

本文的研究选取2013—2015年有商誉的创业板上市公司作为初始样本。选择2013年以后创业板上市公司为研究对象主要基于以下考虑:2013年以来并购浪潮使得有商誉的样本大大增加;创业板上市公司具有高科技、高成长性,其并购商誉具有高溢价、高风险性,更易于发生商誉减值损失。在研究过程中,根据研究需要对样本进行了如下筛选:(1)剔除金融保险类、ST及已经退市的样本公司;(2)剔除数据缺失及中间数据不连续的样本。最终,本文得到495个样本观测值,其中有77个观测值计提了商誉减值损失。本文商誉减值损失数据来自wind数据库,其余数据来自国泰安CSMAR数据库。此外,为了降低离群值对文章结论的影响,我们对所有连续变量都进行了上下1%的winsorize处理。

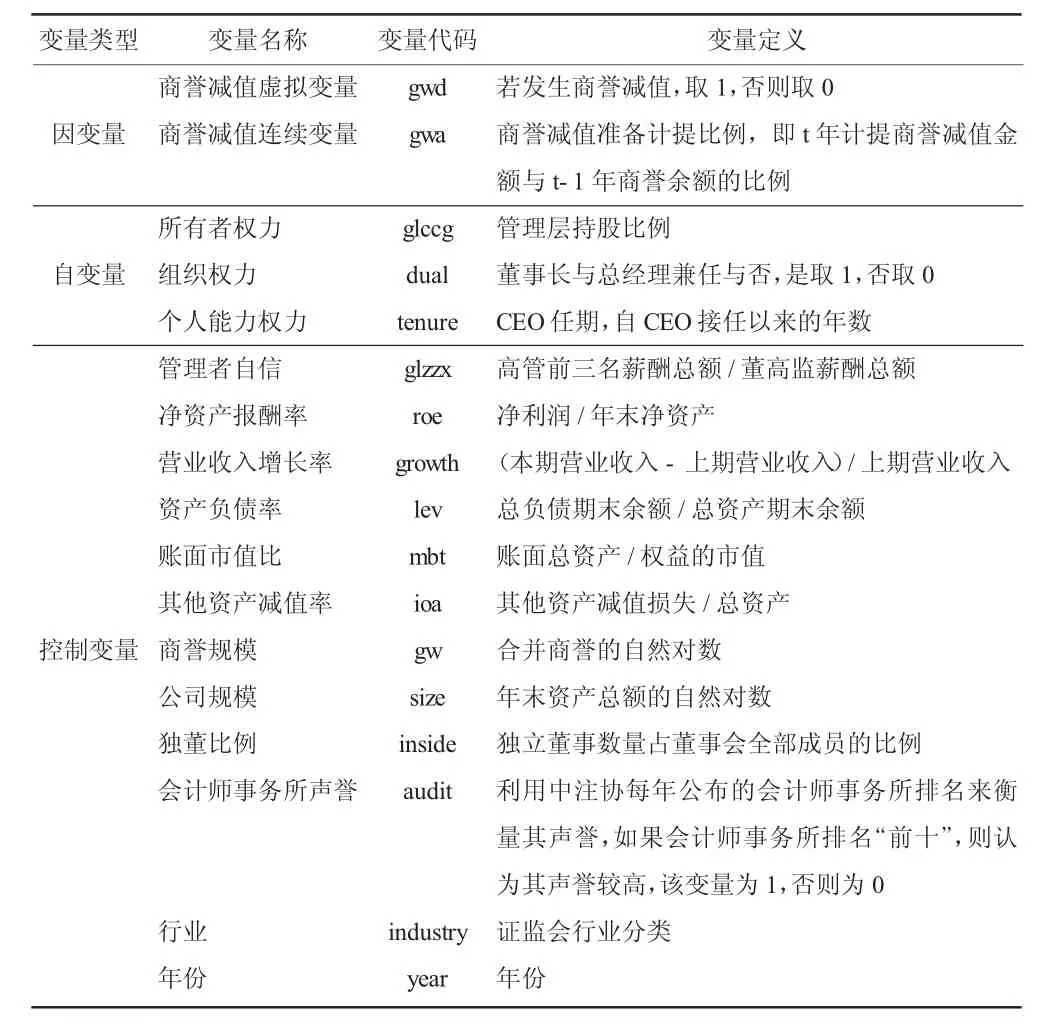

(二)研究变量

1.商誉减值。分别用商誉减值金额除以上年期末商誉净额的连续变量以及是否发生商誉减值的虚拟变量进行衡量。

2.控制变量。参考卢 煜、曲晓辉(2016)、王秀丽(2015)、Li Sun(2016)的研究,本文用公司业绩控制商誉减值的经济影响因素,选取债务与薪酬契约、内部监督、外部监督三个方面的指标对管理层的机会主义行为加以控制。以净资产报酬率(roe)、营业收入增长率(growth)来衡量公司业绩,以资产负债率(lev)衡量债务契约,以独董比例(inside)衡量内部监督水平,以会计师事务所声誉(Audit)衡量外部监督水平。其他控制变量包括管理者自信(glzzx)、其他资产减值损失率(ioa)、商誉规模(gw)、公司规模(size)、年份(year)、行业(industry)。

表1 变量定义

(三)构建模型

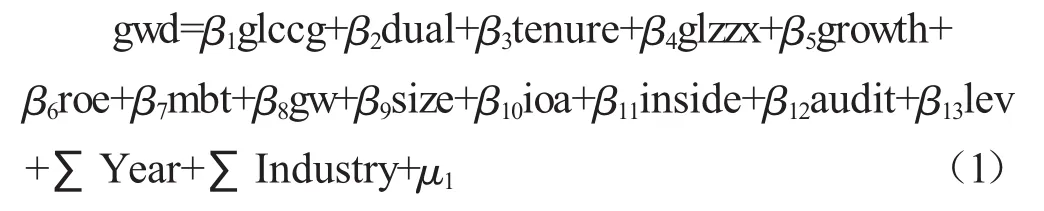

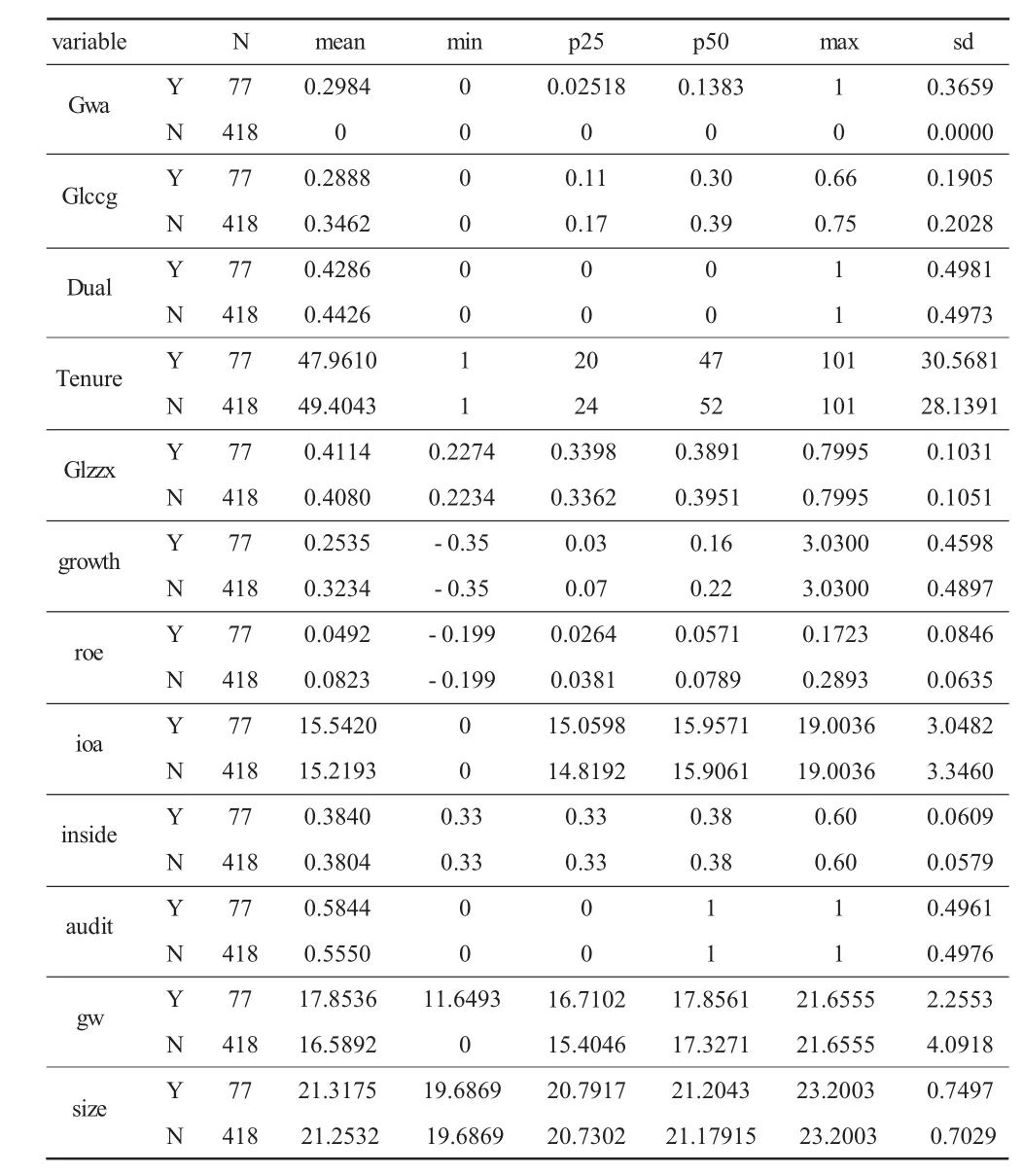

上市公司商誉减值计提与否是个二元选择,本文借鉴王秀丽(2015)构建Logistic模型检验管理层权力对是否计提商誉减值的影响。

本文借鉴卢煜等(2016)、王秀丽(2015)构建Tobit模型检验管理层权力对商誉减值损失金额的影响。

四、实证结果与分析

(一)描述性和相关性分析

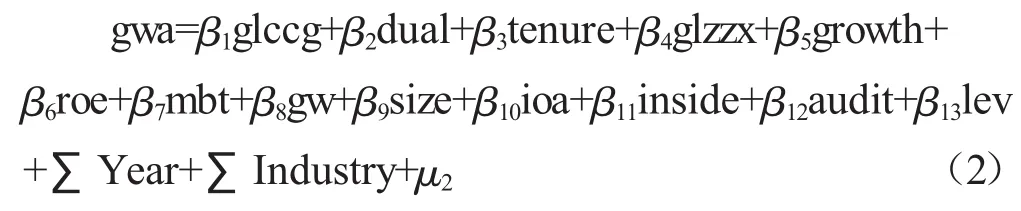

1.描述性分析。本文按照是否发生商誉减值对样本分组进行描述性统计,结果见表2。商誉减值损失率均值为0.296 8,最小值为0,最大值为1。所有者权力方面,发生商誉减值的公司其管理层持股比例的均值、最小值、p25、p50和最大值都明显低于未发生商誉减值的公司,这表明,所有者权力与商誉减值负相关。组织权力上,发生减值损失的公司均值0.288 8低于未发生减值损失的公司均值0.346 2,与本文预期一致。个人能力权力方面,发生减值损失的公司均值、p25和p50低于未发生减值损失的公司。发生减值损失的公司的营业收入增长率(growth)和净资产收益率(roe)均值都低于未发生减值损失的公司,说明商誉减值与公司业绩负相关。其他变量值都在合理范围内。

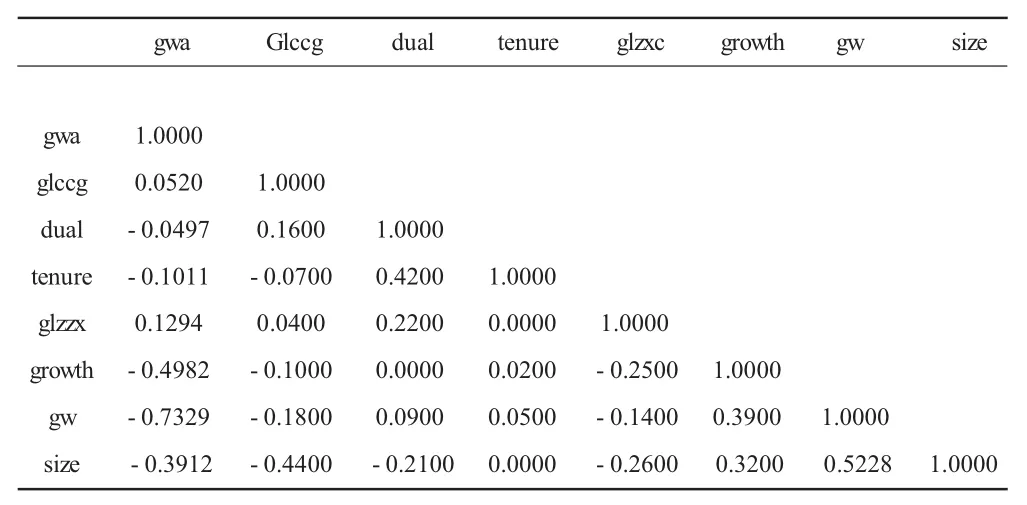

2.相关性分析。表3报告了主要变量的spearman相关关系。根据下表,我们发现,商誉减值损失与管理层持股比例、董事长与总经理是否两职合一仅呈微弱相关性,且管理层持股比例与商誉减值损失呈正相关,它们之间的关系要结合多元回归结果加以进一步分析。商誉减值损失与个人能力权力负相关。商誉规模与公司规模相关系数较大,因为商誉是公司资产的一部分。其他变量之间的相关系数均小于0.5。对回归模型中各变量的多重共线性进行检验的结果显示模型不存在严重的多重共线性问题。

(二)管理层权力与商誉减值分析

表2 变量的描述性统计表

表3 主要变量的spearman相关系数矩阵

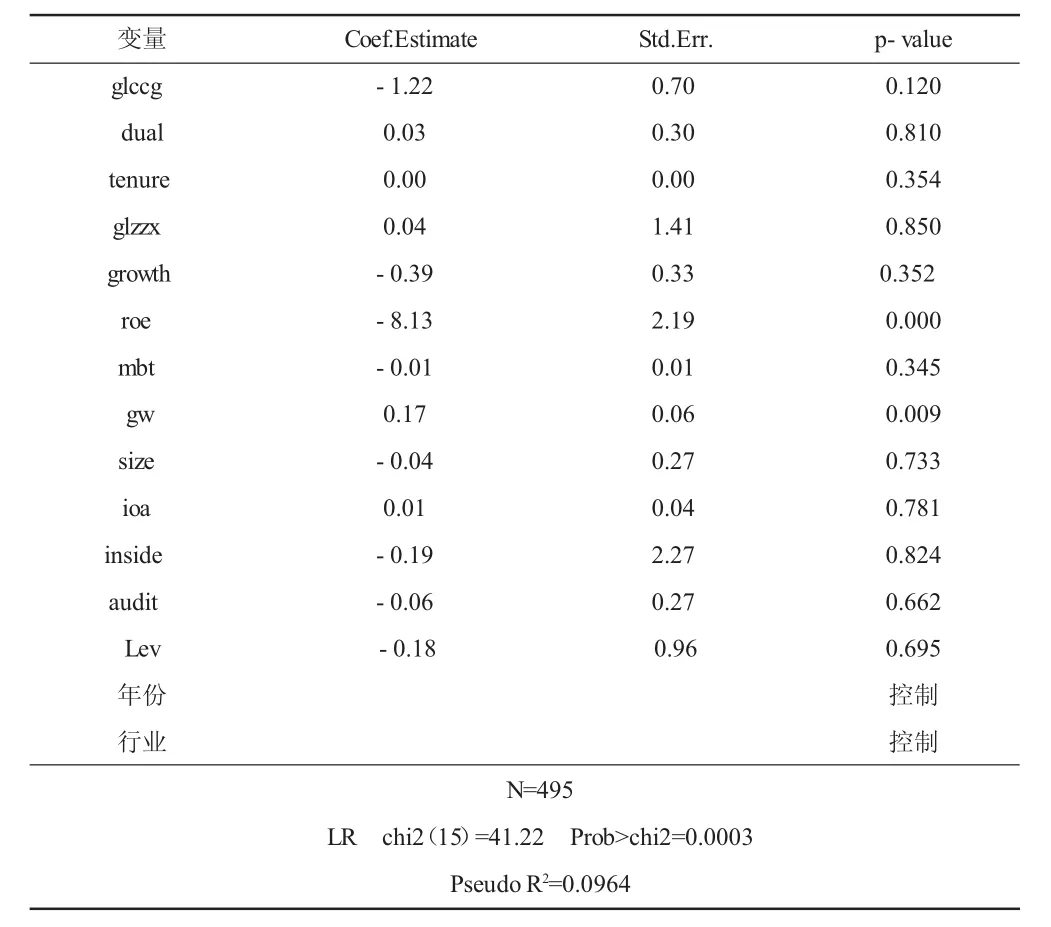

表4的回归结果显示,管理层权力与公司是否计提商誉减值无显著关系。净资产收益率(roe)和商誉规模(gw)与公司商誉减值会计政策选择呈显著相关性。对于创业板公司而言,公司业绩好,公司发展潜大,社会声誉高,越不容易发生商誉减值。而公司商誉规模越大,上市公司所拥有的合并商誉减值盈余操纵空间越大,越容易计提商誉减值。

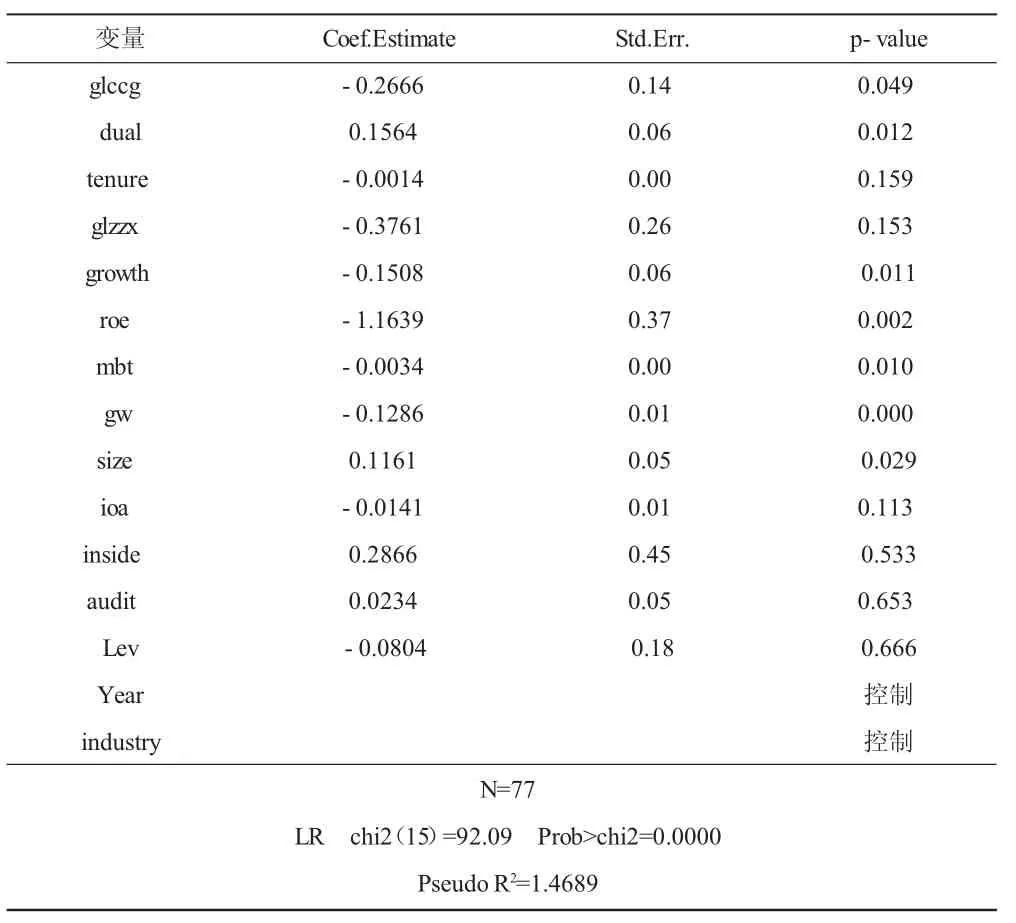

表5的回归结果显示,管理层持股比例与商誉减值损失率在5%的水平下显著负相关,管理层所有权权力越大,公司绩效与管理者自身利益相关性越大,管理者在计提商誉减值损失金额时越小心谨慎。两职合一指标与商誉减值损失率在1%的水平下显著正相关,管理层组织权力越大,公司董事会等对其监督制约越弱,管理者越容易运用自身权力通过商誉减值进行盈余管理。而管理者任期与商誉减值损失率是负相关,但并没有显著的相关性。公司业绩方面,商誉减值损失率与营业收入增长率(growth)和净资产收益率(roe)显著负相关,说明创业板上市公司商誉减值受经济因素影响大。

表4 管理层权力与商誉减值计提的logit回归结果

表5 管理层权力与商誉减值损失的Tobit回归结果

五、进一步检验

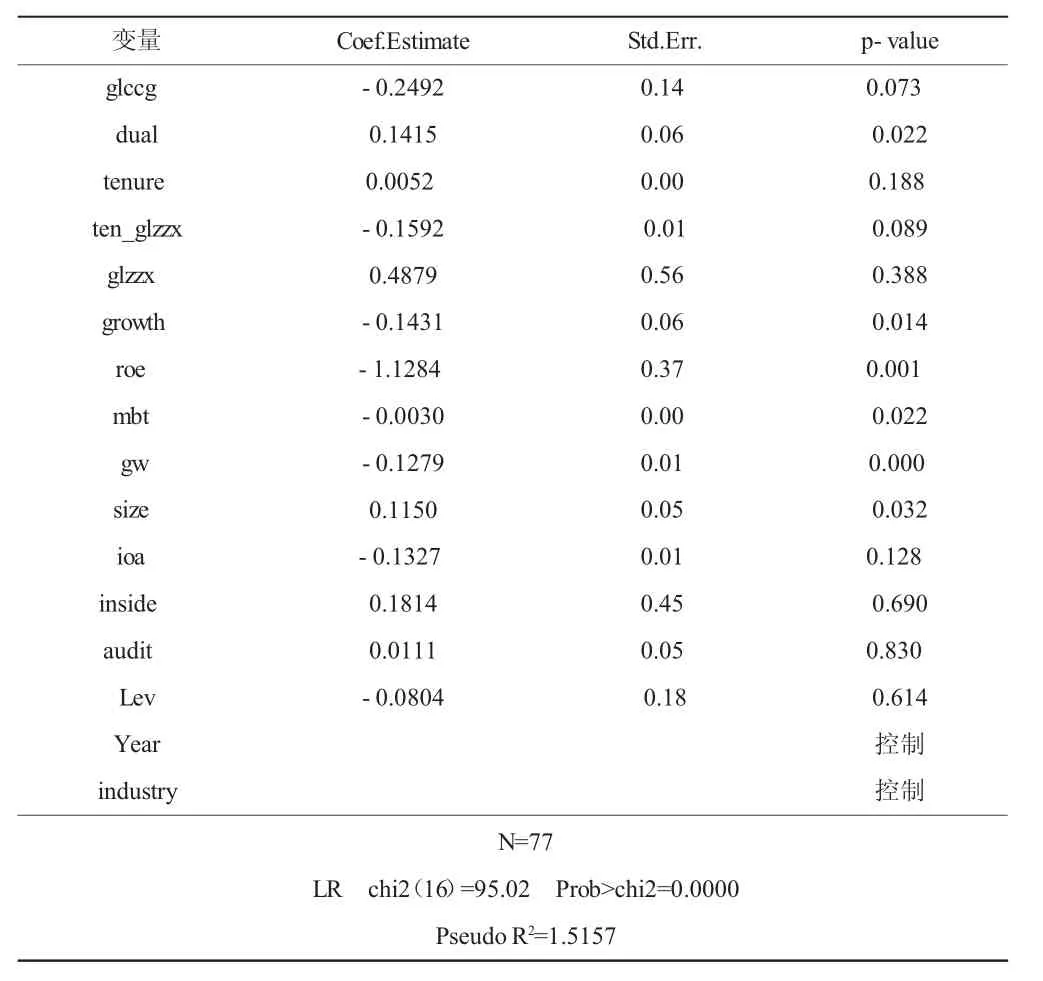

CEO任期与商誉减值损失之间的相关性不显著,可能是由于商誉减值是基于对未来商誉现金流的估计,这不仅取决管理者本身的经营能力,还取决于其对自身能力的自信程度。管理者作为公司重要战略的制定者,其自信程度会影响企业的财务决策(Deshmukh等,2013)[24]。为了进一步检验管理层个人能力权力与商誉减值损失的关系,本文在模型(2)基础上加入了CEO任期与管理者自信交叉项ten_glzzx进行多元回归,结果如表6所示。

表6 管理层权力、管理者自信与商誉减值损失的实证结果

表6回归结果显示,管理者任期与管理者自信交叉项与商誉减值损失率在10%水平下负相关,即管理者越自信、任期越长,计提商誉减值损失幅度越小。当管理者对自己的个人能力越有自信,对公司未来业绩也越有自信,越少计提商誉减值损失。

六、结论

本文基于管理层权力的视角,以管理层持股比例、董事长与总经理兼任情况、总经理任期作为衡量指标,分别构建出管理层所有者权力、组织权力和个人能力权力三个方面,并利用2013—2015年度我国创业板上市公司的样本数据,首次探讨了创业板公司管理层权力对商誉减值的影响。研究发现,管理层权力对计提商誉减值会计政策选择没有影响,但对商誉减值损失率有显著影响。具体而言,管理层所有者权力越大,商誉减值损失越少;管理层组织权力越大,商誉减值损失越大。进一步检验显示,公司管理层个人能力权力越大且越自信,商誉减值损失越小。经过稳健性检验之后,上述研究结论未发生改变。本文的研究结论对从管理层治理角度评价商誉减值准则实施效果有重要的积极意义。未来可从样本选择以及产权性质等方面进行进一步研究。

[1]卢煜,曲晓辉.商誉减值的盈余管理动机——基于中国A股上市公司的经验证据[J].山西财经大学学报,2016,38(7):87-99.

[2]Finkelstein S.Power in top management teams:dimensions,measurement,and validation[J].Academy of Management Journal Academy of Management,1992,35(3):505-538.

[3]权小锋,吴世农,文芳,2010.管理层权力、私有收益与薪酬操纵[J].经济研究(11):73-87.

[4]李玉菊,张秋生,谢纪刚,2010.商誉会计的困惑、思考与展望——商誉会计专题学术研讨会观点综述[J].会计研究(8):87-90.

[5]Bens D A.Discussion of Accounting Discretion in Fair Value Estimates:An Examination of SFAS 142 Goodwill Impairments[J].Journal of Accounting Research,2006,44(2):257-288.

[6]Abughazaleh N M,Al-Hares O M,Roberts C.Accounting Discretion in Goodwill Impairments:UK Evidence[J].Journal of International Financial Management&Accounting,2011,22(3):165-204.

[7]Olante M E.Overpaid acquisitions and goodwill impairment losses-Evidence from the US[J].Ssrn Electronic Journal,2011,29(2):243-254.

[8]陆正华,戴其力,马颖翩,2010.上市公司合并商誉减值测试实证研究——基于盈余管理的视角[J].财会月刊(11):3-6.

[9]Sun L.Managerial ability and goodwill impairment[J].Advances in Accounting,2016,32:42-51.

[10]Li K K.Has Goodwill Accounting Gone Bad?[J].Ssrn Electronic Journal,2009.

[11]Ramanna K,Watts R L.Evidence on the use of unverifiable estimates in required goodwill impairment[J].Review of Accounting Studies,2012,17(4):749-780.

[12]董晓洁,2014.商誉、减值及盈余管理实证研究[J].商业会计(13):22-24.

[13]王秀丽,2015.合并商誉减值:经济因素还是盈余管理?——基于A股上市公司的经验证据[J].中国注册会计师(12):56-61.

[14]Hayn C.Leading Indicators of Goodwill Impairment[J].Journal of Accounting Auditing&Finance,2005,21(3):223-265.

[15]Grinstein Y,Hribar P.CEO compensation and incentives:Evidence from M&A bonuses ☆[J].Ssrn Electronic Journal,2004,73(1):119-143.

[16]傅颀,汪祥耀,路军,2014.管理层权力、高管薪酬变动与公司并购行为分析[J].会计研究(11):30-37.

[17]张铁铸,沙曼.管理层能力、权力与在职消费研究[J].南开管理评论,2014,17(5):63-72.

[18]杨兴全,张丽平,吴昊旻.市场化进程、管理层权力与公司现金持有[J].南开管理评论,2014,17(2):34-45.

[19]王茂林,何玉润,林慧婷.管理层权力、现金股利与企业投资效率[J].南开管理评论,2014,17(2):13-22.

[20]FinkelsteinS.Powerintopmanagementteams:dimensions,measurement,and validation[J].Academy of Management Journal Academy of Management,1992,35(3):505-538.

[21]Kim E H,Lu Y.Is Chief Executive Officer Power Bad?*[J].Asia-Pacific Journal of Financial Studies,2011,40(4):495-516.

[22]赵息,许宁宁,2013.管理层权力、机会主义动机与内部控制缺陷信息披露[J].审计研究(4):101-109.

[23]Brochet F,Welch K T.Top Executive Background and Financial Reporting Choice[J].Social Science Electronic Publishing,2011.

[24]Deshmukh S,Goel A M,Howe K M.CEO overconfidence and dividend policy[J].Journal of Financial Intermediation,2013,22(3):440-463.

(责任编辑:D 校对:R)

F276.6

A

1004-2768(2017)05-0130-06

2017-02-27

黄莉缓(1993-),女,江西赣州人,杭州电子科技大学硕士研究生,研究方向:会计;易颜新(1972-),男,河北石家庄人,博士,杭州电子科技大学教授,研究方向:会计;郭金朋(1991-),男,河北晋州人,杭州电子科技大学硕士研究生,研究方向:控制科学与工程。