利率市场化背景下农村商业银行利差影响因素分析

2017-07-05郭方相广平

郭方++相广平

摘要:文章选取28家农村商业银行2006年-2015年非平衡面板数据,利用面板回归分析、非面板聚类分析和面板聚类分析等方法,实证分析了利率市场化背景下农村商业银行利差影响因素。

关键词:利率市场化;农村商业银行;净利差;经营绩效;银行风险

在日趋激烈的市场竞争中,各类银行普遍面临着存贷款利差收紧等问题,农商行改制后主要依靠存贷款利差的传统盈利模式受到了极大冲击。因此,研究利率市场化背景下农商行利差影响因素具有重要价值。

一、 研究设计

本文选取28家农商行2006年~2015年非平衡面板数据,分析利差影响因素。样本数据来自wind数据库和各银行网站的公开信息(年度报告、信息披露等)。

常见利差指标有两种,一是衡量银行存贷款业务盈利能力的净利差(Net Interest Margin, NIM),等于净利息收入与平均总资产的比重,二是反映银行定價能力的利息差额(Net Interest Spread, NIS),即,名义贷款利率与存款利率的差额。根据数据来源,建立基本模型(公式1),被解释变量为净利差(nim),解释变量包括度量经营绩效的资产收益率(roa),度量银行风险的不良贷款率(npl)和流动性比率(lr),以及度量业务多元化的熵指数(ei)。另外,模型还加入了银行规模、资本充足率、股权集中度、董事会人数、员工人数和分支机构数等控制变量。

nim=?琢0+?琢1roa+?琢2ei+?琢3npl+?琢41r+?琢5lna+?琢6ca+?琢7lshp+?琢8bn+?琢9em+?琢10af+?着 (公式1)

本文选取净利差(nim)作为被解释变量,衡量银行传统存贷款业务盈利能力,指标数值越大,说明银行传统业务盈利水平越高。

资产收益率(roa)等于净利润/平均总资产,是衡量各银行经营绩效的常用指标,数值越大,说明经营绩效越好。银行多元化经营情况通常使用赫芬达尔指数(Herfindahl)或熵指数度量,因前者产生的马太效应可能会放大非利息收入与利息收入间的差距,选取熵指数(ei)度量商业银行多元化经营程度。商业银行在经营管理过程中面临信用风险、市场风险、流动性风险和操作风险等。农商行作为地方法人银行,大多专注于存款、贷款等传统业务,面临的风险集中于信用风险和流动性风险等方面,选取信用风险和流动性风险来衡量银行风险。由于农商行大多为非上市银行,考虑数据的可得性,加之农商行信贷业务占比较大,面临的信用风险主要是贷款业务的违约风险,选取不良贷款率(npl)作为度量农商行信用风险指标,数值越高表示银行面临的信用风险越大。流动性比率(lr)等于流动资产/流动负债,是衡量银行流动性风险的常见指标。

银行规模大小一般均采用银行年末总资产来衡量,总资产越多表明银行规模越大,选取年末总资产的自然对数(lna)衡量农商行规模大小。作为银行监管的重要指标,资本充足率(ca)等于资本总额对其风险加权资产的比率,反映银行抵御风险能力,也是影响银行利差的因素之一,选取银行年末资本充足率作为控制变量。股权集中度是反映银行股东构成的重要指标,选用最大股东持股比例(lshp)衡量股权集中度。银行董事会人数(bn)、员工人数(em)和分支机构数(af)都可能影响银行传统存贷业务开展,将其加入控制变量。

二、 实证分析

1. 描述性统计。由表1可以看出,样本农商行净利差均值为2.83%,最小值为0.38%,最大值为5.24%,标准差较小,仅为0.83。解释变量资产收益率均值为1.29%,标准差为0.60,熵指数均值为0.38,标准差仅为0.18,是所有变量中最小的。银行风险衡量指标不良贷款率均值为2.12%,标准差为2.38,流动性比率均值为48.69%,标准差达到14.29,说明不同银行面临的信用风险和流动性风险差异较大。主要控制变量中,员工人数和分支机构数的标准差大,分别为2 288.58和203.49,表明各样本银行对人力资源和网点设置投入差异大。

2. 面板回归。选用传统最小二乘法、面板固定效应模型和面板随机效应模型,对样本数据进行回归分析。

Hausman检验结果p值0.25,说明选择面板随机效应模型更优。回归分析结果(表2)显示,经营绩效与净利差显著正相关,面板随机效应模型下,在1%水平上显著有效,相关系数为0.35。最小二乘法和面板随机效应模型下,业务多元化与净利差在1%水平上显著负相关,相关系数分别为-1.70和-1.09。不良贷款率和流动性比率对净利差分别有正向和负向影响,但显著性较差。在5%水平上,银行规模、分支机构个数与净利差之间显著负相关,资本充足率和员工人数对净利差影响为正。

3. 聚类分析。所选样本数据根据不同标准进行分类,适宜采用聚类分析进行实证研究。聚类数据的误差项与组内聚类相关,需要对聚类进行修正。为对比检验结果,首先对样本数据进行非面板聚类分析,然后采用修正过的面板聚类分析进行实证检验。

样本农商行28家,涵盖东部、中部和西部地区,包括省级(省、自治区和直辖市)农商行,省会市(省会和单列市)农商行,地级市农商行,县(区)级农商行;成立年限分为五年及以下,五到十年,十年以上。可以银行(bank)、区域(r)、机构层级(ins)和成立年限(sy)分别为聚类指标。r将东部、中部和西部地区农商行分别赋值为1、2、3。ins将省级(直辖市、自治区)、省会市(单列市)、地级市、县(区)级农商行分别赋值为1、2、3、4。sy将五年及以下、五到十年、十年以上分别赋值为1、2、3。

(1)非面板聚类分析。不考虑数据的面板性质,直接对样本分别以无聚类指标,银行聚类指标、区域聚类指标、机构层级聚类指标和成立年限聚类指标,采用普通最小二乘法进行回归分析。

回归分析结果(表3)显示,资产收益率与净利差在所有检验方法下均显著正相关,说明资产收益率对净利差有较强的正向影响,银行经营绩效提高,会显著提升净利差。

在回归分析考虑聚类因素后,流动性风险、业务多元化、银行规模、股权集中度、董事会人数、员工人数和分支机构数对净利差影响显著。以银行、区域和机构层级为聚类的回归中,流动性比率对净利差显著负相关,相关系数均为-0.008。在4种聚类分析中,业务多元化对净利差均有显著负向影响,相关系数均为-1.7。

对主要控制变量来说,在银行、区域、机构层级和成立年限的聚类分析中,银行资产规模、股权集中度与净利差均为显著负相关,员工人数与被解释变量显著正相关,而分支机构与净利差在银行、区域聚类回归分析中分别在10%和5%水平上显著负相关。

无论是否考虑聚类因子以及不同聚类因子,上述普通最小二乘回归分析的相关系数均相同,分析不同检验方法主要考虑各相关系数的标准误差。从4种聚类分析的标准误差来看,按区域和机构层级进行聚类回归的标准误差较小,说明其检验效果更优。

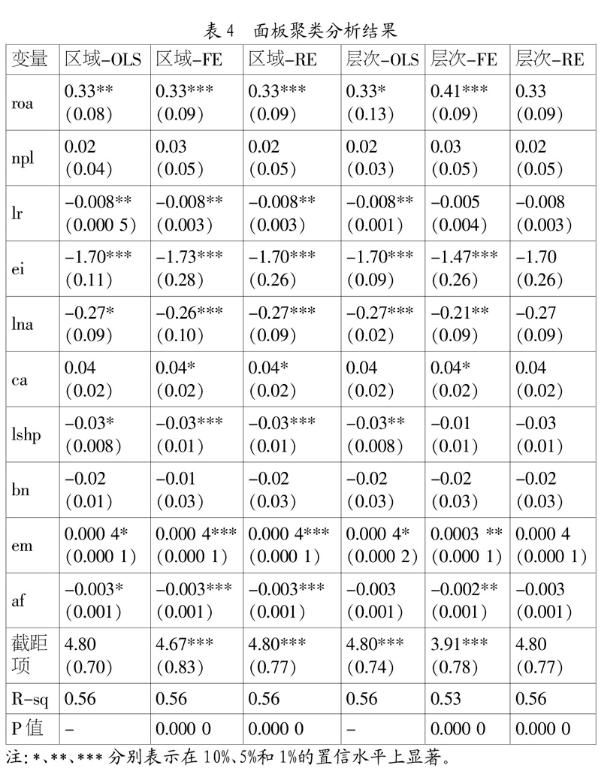

(2)面板聚类分析。上述非面板聚类回归结果显示,区域、机构层级聚类的回归结果标准误差较小,可以继续考虑区域和机构层级聚类指标,进行面板聚类分析,检验影响净利差的因素。

面板聚类结果(表4)显示,除机构层级聚类的面板随机效应模型外,其他检验方法下,资产收益率均与净利差正相关,相关系数为0.33(机构层级聚类的面板固定效应模型估计的相关系数为0.44),说明银行经营效益越好越有利于传统业务发展。

衡量银行风险的不良贷款率与净利差呈正相关,但相关系数均不显著。区域聚类的三种回归方法下,流动性比率与净利差均为显著负相关,但机构层级聚类回归分析,在10%水平上流动性比率仅在使用普通最小二乘法进行检验时对净利差有显著负向影响。

与面板回归分析和非面板聚类分析类似,熵指数与净利差显著负相关,仅在使用机构层级聚类的面板随机效应模型时相关系数不显著,说明业务多元化对银行净利差有不利影响,将影响银行传统信贷业务發展。

除了主要解释变量之外,控制变量资本充足率、员工人数与净利差显著正相关,流动性比率、业务多元化、银行规模、股权集中度、分支机构个数与净利差之间均为显著负相关。

三、 结论与建议

通过上述实证检验,发现利率市场化背景下,农商行经营管理的多个指标对净利差有显著影响。第一,经营绩效是影响利差的重要因素。农商行资产收益率越高,经营绩效越好,净利差越大,表明传统业务发展越好。因此,应继续进行集约化管理,提高银行资产收益率,提升经营绩效,保持传统存贷业务利差稳定增长,推进农商行传统业务稳健发展。第二,从银行风险的角度来看,信用风险对净利差影响不显著,流动性比率与净利差显著负相关。说明农商行过度控制流动性比率,降低流动性风险,越不利于传统业务发展。为促进传统业务稳定发展,农商行应加强风险管理,将风险控制在合理水平上,而不应过度管控流动性风险。第三,多元化经营程度越高,将分薄农商行对传统业务的投入,越不利于传统业务发展。要加强化专业化发展,适度推进业务创新和多元化。第四,农商行规模越大,股权集中度越高,员工人数越少,分支机构越多,越不利于传统业务发展。必须保持合理的资产规模、股权集中度、员工人数和分支机构数。

参考文献:

[1] 彭建刚,王舒军,关天宇.利率市场化导致商业银行利差缩窄吗?——来自中国银行业的经验证据[J].金融研究,2016,(7):48-63.

[2] 韩振国,王亚军.利率市场化背景下商业银行利差影响因素研究[J].首都经贸大学学报,2017,(1): 18-24.

[3] 郭方.金融支持中部地区新型城镇化实证研究[J].现代管理科学,2016,(7):90-92.

基金项目:中国人民大学2016年度拔尖创新人才培育资助计划成果。

作者简介:相广平(1960-),男,汉族,天津市人,中国人民大学国际学院教授、博士生导师,研究方向为资产定价和风险度量;郭方(1989-),女,汉族,湖北省襄阳市人,中国人民大学国际学院博士生,研究方向为金融机构风险管理。

收稿日期:2017-06-11。