我国文化企业融资效率的实证研究

2017-05-26魏臻王鸾凤

魏臻+王鸾凤

【摘 要】本文利用我国29家上市文化企业2011-2015年的数据,检验了文化企业融资的效率。实证结果表明29家上市文化企业中只有20%左右的企业的融资效率较高,即文化企业的融资效率普遍较低。结合文化产业的“轻资产,重知识”的特点,从文化上市公司层面,提出完善企业内部机制、提升财务管理水平两个方面的优化建议;从政府层面,提出设立产业基金、构建文化产业担保体系以及健全文化资产评估体系等政策建议。

【关键词】文化企业;融资效率;DEA

文化产业被视为新时代中最具活力的产业,被越来越多的国家定位为战略产业。目前,全球文化产业产值在GDP中的比重在3%左右,从业人员占总人口的1%左右,占世界工作总人口的1%。我国的文化产业起步较晚,但是发展快,2006年以来,我国文化产业增加值以年均11%的速度增长,在GDP中的比重由2006年的2.37%增至3.97%。

文化产业之所以发展迅速,很大程度取决于我国财政拨款和金融支持。财政拨款是我国文化企业资金的主要来源渠道。国家对文化产业的拨款自2011年以来以年均10%的增幅增长。当然,在政府陆续出台文化产业扶持政策、大力支持文化发展的契机下,金融机构积极响应号召,大力创新促进金融与文化产业有效对接。2009年,在文化部和中国人民银行的号召下,工农中建四大银行携北京银行、国开行及众多银行积极响应,与文化部签订合作协议,为文化产业注入金融力量。除了信贷支持外,文化企业还通过上市、风险投资和众筹方式融资。其中上市的文化企业由2013年的77家增加到2016年的139家。

尽管文化企业获得的外部资金越来越多,但是由于文化产品知识技术含量高,目前我国的文化企业规模普遍偏小、管理不太科学,文化企业的融资渠道和融资效率差异较大。本文希望通过评价上市文化企业的融资效率,探索文化企业发展的路径。

一、研究设计

1.研究方法

测度融资效率的方法较多,如数据包络法、模糊综合评价法及主成分分析法。其中数据包络法(DEA)是应用最普遍的。本文也采取该方法来测度文化企业的融资效率。数据包络分析法(DEA)是由Charnes,Coopor & Rhodes提出,其基本模型被称为CCR模型,多用于多输出-多输入的有效性问题。DEA的模型超过100多种,本文选择的是规模报酬可变模型(BCC模型)。因为BCC模型是Banker,Charnes & Cooper对CCR模型改进后,基于规模报酬可变下提出的模型,更符合实际的情况。

2.指标选取

依据国家统计局2012年颁发的《文化及相关产业分类》文件,将我国文化产业细分为新闻出版发行服务类、广播电视电影服务类、文化艺术服务类等10个大类。本文从国泰安数据库中选取2011-2015年上市的29家文化企业作为决策单元(DUM),以营业总收入和净资产收益率为输出指标,资产总额、负债总额和职工薪酬为输入指标。

3.指标的相关性分析

在测度融资效率前首先对输入指标和输出指标进行相关性分析,得到如下结果。投入指标资产总值、负债合计、应付职工薪酬与营业总收入在0.01置信水平上显著相关,Pearson值均高于0.7说明高度正相关。而净资产收益率与各产出指标Pearson值均低于0.20,不显著,呈弱相关,不满足评价指标的要求。

4.统计性描述

29家文化上市公司的资产总额均值为40.19亿元,50%左右的公司资产规模处于10-40亿元之间,资产规模小于10亿元及超过80亿的公司分别为3家,符合正态分布,说明我国文化产业整体布局合理,但规模相对偏小。有超过58%的企业负债处于均值12.21亿元之下,资产负债率均值仅为30.38%,说明大部分文化上市公司在债务性融资方面存在问题。职工薪酬均值为4.85千万,而41.38%的企业职工薪酬不到一千万,整体水平偏低。输出指标方面,仅有31%的企业营业总收入高于均值,说明整体盈利能力偏低。

二、实证结果分析

1.上市文化公司的融资效率

运用Deap2.1软件对所选取的29家文化上市公司进行测算,得到这些公司的综合技术效率(TE)、纯技术效率(PTE)和规模效率(SE)的结果见表1。

DEA综合效率方面,在以上29家文化上市公司中,仅有华媒控股、骅威文化、光线传媒、华录百纳、中视传媒、时代出版6家公司达到DEA有效,即同时到达技术有效和规模有效,仅占总数的20.69%;而其他23家公司因存在不同程度的冗余问题未到融资有效。

纯技术效率方面,29家公司纯技术效率均值为0.830,其中14家企业技术使用效率较高,占比48.28%。规模效率方面,整体均值达0.838,但仅有6家公司在规模上是有效的。当代东方、长江传媒等8家公司PTE=1,但SE<1,只达到技术有效而非规模有效,即对融入的资金进行了有效利用,但企业的资产规模并未达到最优状态。通过对PTE和SE进行比较可得出,规模效率是影响整体融资效率低下的原因。

综合比较,虽然只有20%左右的文化上市企业处于无投入冗余和无产出不足的规模最优状态,能够有效利用所融资金;但有51.72%的企业在资金使用效率和融资规模两方面都存在问题。资金方面的使用效率较优于规模效率,融资效率方面存在较大的提升的空间。

2.上市文化公司的规模报酬情况

29家公司中有6家公司呈规模报酬不变,即达到投入产出最佳状态。有11家公司呈规模报酬递增,占比37.93%,可通过追加资金、更新设备、引进人才等要素投入,获得更大产出。12家公司处于规模报酬递减阶段,占比41.38%,這些公司存在管理缺陷、信息传递低效等问题,应及时调整规模和内部管理等来扭转局势。

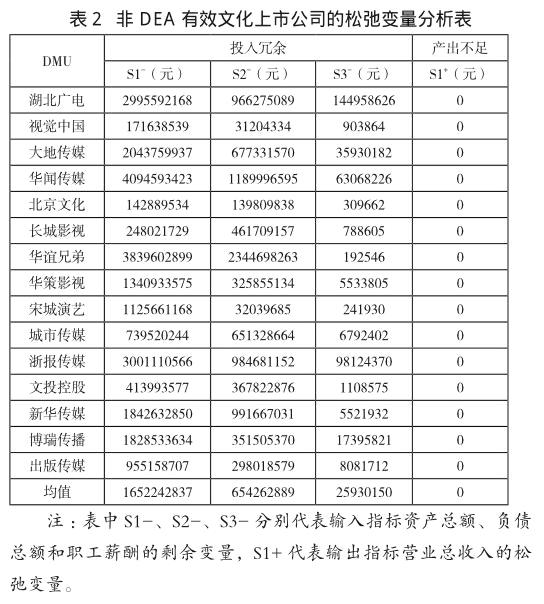

3.弛变量及投影分析

软件输出结果显示15家企业存在有松弛变量,说明这些企业非技术有效又非规模有效的,出现投入冗余问题。以视觉中国为例,S1-=739520244,S2-=651328664,S3 -=6792402,S1+=0,说明该企业公司在资产总额、负债总额和职工薪酬三种投入要素方面,均存在投入冗余,应及时调整资产负债结构,通过适度减少负债总额,将总资产规模缩减26.7%,同时一定程度减弱人力资本投入。由于该企业为drs,即规模效益递减,降低要素投入,提融资效率带来产出增加正效应。

三、结论

通过以上分析,我们发现:一是29家公司中只有五分之一达到融资效率DEA有效状态。48.28%的企业纯技术效率有效,仅20.69%的企业规模有效,说明我国文化产业上市公司的融资效率偏低,规模效率不佳是主要限制因素。二是接近60%的公司呈现规模报酬递增或不变的趋势,与我国政策鼓励下文化产业蓬勃发展情形较为相符。而在15家非DEA有效的文化企业中,超过50%规模报酬递递减,说明融资效率低下主要是受企业内部管理不当和信息传导机制低效等因素影响。三是非DEA有效的15家文化企业,都出现投入冗余问题。反映出我国文化上市公司普遍存在资金利用水平低、投资浪费等问题,由此可以从企业和政府层面改进文化企业的融资效率。

1.完善文化企业的制度

(1)健全企业治理机制。我国文化企业多为中小型企业,公司治理机制较为简单,公司日常项目进程、业务拓展、投资融资、财务管理等工作未设专岗负责,内部管理混乱,最终导致融入的资金过度耗费,未得到有效利用。再加上管理者素质参差不齐,一些小型公司管理者多是艺术家出身,缺乏一定的企业管理才能。因此,文化上市公司必须加强自身的内部管理水平。一方面可结合文化企业特点,适时引进先进的企业管理机制和激励机制,让企业经营运转更高效;另一方面可聘请专业管理团队定期对管理者进行全方位能力培训,或引进高素质专业人才,逐步提升公司实力。

(2)完善财务管理制度。财务管理是企业管理中最为重要的环节,企业的发展壮大离不开资金的参与,而财务管理即是通过对资金管控进而实现企业利润最大化。首先,文化企业应设立专门的财务部门并健全财务制度。建立一套健全的财务制度,配置专业的工作人员,合理分工,既要对企业各项现状了如指掌,又要对市场信息有准确评判,能够根据企业经营状况,制定出详尽的财务预算计划。其次,应完善财务报表指标体系。从综合实力、经营绩效、发展潜力3个方面分别设置分析指标,提高财务报告质量。文化企业可以根据自身业务特点,在财务指标中选定主营业务收入等重点指标,充分了解企业的资金走向,合理安排资金配置,保障企业利润最大化。

2.发挥政府扶持引导作用

(1)积极搭建文化投融资平台,设立文化产业基金。在政府引导下,由财政部门与金融机构共同发起成立文化产业基金,并委托金融机构对其进行专业管理,通过并购投资、股权投资等方式,吸引不同的机构投资者及个人投资者,带动社会资金进入文化产业。虽然文化部现已成立的文化产业项目服务平台,浙江、江苏、广东等多省已搭建好文化融资平台并设立50多只产业基金;但中西部文化融资渠道单一。政府应积极发挥引导作用,构建完整的投融资平台 ,引入民间资本,带活文化市场。现阶段,文化产业发展势头仍然强势,政府应该积极把握时机,鼓励各地增设文化产业基金,扶持重点文化项目,带动区域文化产业发展。地方政府可参考PPP融资模式(公私合营)或BOT模式(建设-经营-转让),财政拨款与民间资近共同成立文化产业基金,结合政府的高信用与社会资本的高效率,投资于文化旅游、文化创业园等具体项目,拓宽文化产业融资渠道。

(2)完善产权评估机制,促进知识产权证券化。政府应尽快出台相关法律,建立配套的产权评估机制,让无形资产的价值在一定程度上得以量化。此外,政府可依托各地已成立的多家文化产权交易机构,联合金融机构,确保产权质押贷款等业务顺利进行。政府应积极推进文化企业实现资产证券化,以版权、产权的未来收益权作为还款担保,组建SPV发行文化证券,从而达到结构化融资的目的;一方面让闲置的影视音像版权、著作权等实现变现增值,为企业带来融资效益;另一方面激励文化企业大力创新,增强产权意识,有效降低盗版侵权等现象发生。

(3)建立文化产业信用评价体系和担保体系。文化产业上市公司资金来源多为内源融资,由于缺乏担保机构、缺失市场信用评级,银行机构借贷间接融资通道及资本市场直接融资通道并不顺畅。结合文化产业轻资产、知识密集的特点,由政府带头出资建立相对独立的文化产业担保机构,或由政府牵头组织民间担保机构参与并组建担保联盟,专门给极具发展空间的文化型中小企业申请信贷提供担保。此外,政府应尽快出台文化产业担保的相关法规,明确文化企业、担保机构和金融机构各方的权力与义务,确保其利益得到保护,促进文化担保健康发展。

参考文献:

[1]CHARNES A,COOPER W W,RHODES E.Measuring the Efficiency of Decision Making Units[J].European Journal of Operational Research,1978(2):429-444.

[2]Banker R D ,Charnes A,Cooper W W.Some Models for Estimating Technical and Scale Inefficiencies in Date Envelopment Analysis[J]. Management Science,1984(9):240-246.

[3]文化及相关产业分类[EB/OL].中华人民共和国国家统计局网站,http://www.stats.gov.cn/

[4]吴文江.数据包络分祈及其应用[M].北京:中国统计出版社,2002.

[5]潘玉香,强殿英,魏亚平.基于数据包络分析的文化创意产业融资模式及其效率研究.中国软科学2014(3):184-192.

[6]吴汉东.加强知识产权保护培育文化创新产业[N].中国社会科学报,2009-07-01( B08) .

[7]刘思佳.基于DEA模型的化西省上市公司独资效率研究[D].陕西:西北大学,2011.

[8]文化部文化产业项目服务平台,http://www.ccipp.org/culture/

[9]冉娜娜.我国文化产业上市公司融资效率研究[D].湖南:中南大学,2013.

[10]龙怒.美国文化产业投融资模式分析及对云南的启示[J].学术探索.2011(5):112-116.

作者介绍:

魏臻(1990—),女,云南大理人,湖北大学金融学研究生。

王鸞凤(1979—),女,湖北荆州人,湖北大学商学院教授,主要从事金融发展理论研究。