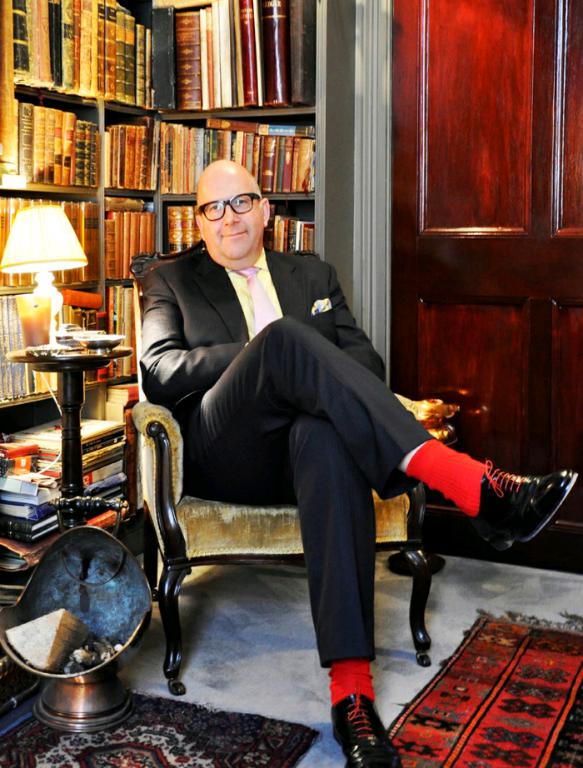

菲利普·霍夫曼 将金融与艺术联姻

2017-05-12寿含章

寿含章

随着数据分析逐渐精准和高端艺术品市场强大的变现力,金融与艺术不断地向彼此靠近,Philip Hoffman菲利普·霍夫曼无疑是这一地带的明星人物。

有一个有趣的现象:Adriano Picinati de Torcello在四大会计师事务所之一的德勤几年前创建了“艺术与金融”板块,去年德勤在卢森堡举行了第一场对中国金融从业人员的“艺术与金融”培训。今年新上任的佳士得行政总裁Guillaume Cerutti也是审计出身,并且精通法律,2003年参与修改的律法框架让法国成为欧洲私人基金的天堂。而这期《财富堂》杂志封面人物菲利普·霍夫曼同样是注册会计师出身,33岁成为毕马威有史以来最年轻的管理会成员,曾担任12年佳士得财务总监,如今经营着世界上历史最久并且据说是最成功的艺术基金The Fine Art Group,业务已伸向中国,牵手当地的富商巨贾。

2007年金融和艺术市场危机后,2007年全球活跃的50个基金在2010年只有12个存活。一些进入清盘,另一些卷入法律诉讼。在下滑的艺术基金市场上,菲利普·霍夫曼能够存活17年并且保持盈利不是一件易事。

艺术基金的历史与全球状况

在介绍菲利普·霍夫曼之前,我想先大致说一下艺术基金目前在世界上的状况。

艺术品基金拥有双重自由的特性:第一个自由是它不受法律严格管制,不要求披露具体经营信息;第二个自由是它投资的对象艺术品具有自由的估值体系。

历史上最著名的两个基金案例是André Level在1904年巴黎创建的“熊皮艺术基金”和1974年的“英国铁路养老基金”。

前者André Level是一位法国画廊主,和12位伙伴们每年每人拿出250法郎投给一家用来投资现代艺术的公共信托,共买下145件作品,60位艺术家,其中包括莫里斯·丹尼斯,劳尔·杜飞,高更,马蒂斯,毕加索等。投资期为10年,10年后在1914年3月2日巴黎的德鲁奥酒店拍卖了全部藏品,成功拿回收益。

为什么我要把年月说得那么具体?因为1914年世界上发生了一件大事,4个月后第一次世界大战爆发。AndréLevel投资成功,没有拖延投资期,幸运逃过了战争,并把艺术品第一次推向了投机的舞台。

后者“英国铁路养老基金”,是英国铁路公司在7 0年代经济萧条情况下对冲通货膨胀与受石油输出国组织影响的石油危机作出的投资决定。当时股票市场垮了,货币贬值,房产市场低迷,于是作为这个国家捏有最多养老金的机构,投资艺术成为了不得已的选择,投资目的不是为了套利,而是为了对冲通货膨胀。

“英国铁路养老基金”的基金资产总额在10亿英镑,艺术品种类形形色色,包括中国陶瓷,非洲部落艺术,法国家具等。投资期为10年,中间有过一些曲折,但结果还算称心。1988年,“英国铁路养老基金”以近3倍于购入成本的价格卖出了1000件藏品。1989年4月,“英国铁路养老基金”又以3490万英镑卖出其最初成本为340万英镑的印象派藏品。同年5月和12月,以160万英镑购入的中国瓷器被售出,净赚1050万英镑。相比之下,原始艺术、一些早期绘画大师作品的收益都不尽如人意。截至2000年,“英国铁路养老基金”的总体现金内部收益率是11.3%,扣除通胀因素后按实质计算,每年为4%。这个4%正是菲利普·霍夫曼经营的T he F ine Art G roup目前的年净回报率。

让我们回到当代。2012年是中国和欧美艺术基金成立的高峰期。2008年当艺术市场随金融市场翻倒后,没有人预料到18个月后艺术市场就恢复了元气,而上一次1990年的金融危机却花了整整7年才恢复过来。

2012年之后,艺术基金的资产数额一直在缓慢下滑,欧美基本持平,下滑原因主要是因为中国,2016年中国艺术基金资产总额比2012年的15亿美元少了近三分之二。

原因是一部分艺术基金死在了半路,另一部分消失在公众和政府监管的视线下,变得更为隐蔽。有一种可能,会有更多的艺术基金进入shadow market影子市场。

在欧洲,银行顾问一般不太愿意推荐客户购买艺术基金,因为对基金艺术品的客观估值是个难点;此外,基金变现能力比股票弱,交易不易受很多法律管制,最重要的是大多数基金没有历史业绩,不是半路流产就是还在进行中。2016年,新的基金投资主要流向已经存在的老牌艺术基金,而新的基金比较挣扎。

基金一般都和画廊与艺术家无关,艺术家要保护自己稳定的价格市场,一般不和基金合作,但如果基金投资队伍里有博物馆馆长,事情会有例外。

当更多的艺术基金成为小部分人的游戏,且变得更為隐藏时,有一个较新的基金以透明的姿态出现,叫Tiroche Deleon,建立于2012年,以投资新兴市场的当代艺术为主,入门投资额为50万美元,Tiroche Deleon的创建人背景来自以色列艺术交易商之家,10年花旗银行工作经历。在他们的网站上能够看到艺术基金购入的艺术品,其中 46名艺术家来自亚太地区,包括艾未未,程然,姜亨九,徐震等。

据德勤2 016年调查报告,44%的银行顾问愿意更多了解艺术投资类产品,但随着越来越多的基金躲入“影子市场”中,让双方之间的沟通无法良好形成。

菲利普·霍夫曼的Fine Art Group,旗下有若干个分支基金,基金资本总额为4.5亿美元。2015年,霍夫曼成功抛盘2005-06年搭建的艺术基金,年净回报率为4-5%。

2007年金融和艺术市场危机后,2007年全球活跃的50个基金在2010年只有12个存活。一些进入清盘,另一些卷入法律诉讼。在下滑的艺术基金市场上,菲利普·霍夫曼能够存活17年并且保持盈利不是一件易事。

菲利普·霍夫曼和他的Fine Art Group

菲利普·霍夫曼的The Fine Art Fund成立于2001年,去年改名为The Fine Art Group。

尽管在2001年就成立了,但之后的3年一直在找投资人,直到2004年艺术基金才进入运营。他在对伦敦商学院的演讲中,曾经表示自己的创业模式是51%的股权,没有投入个人资产而是时间,基金每年管理费15万英镑作为菲利普·霍夫曼自己的年收入。

The Fine Art Group的业务分为三类:咨询,基金和艺术品抵押。投资者来自20多个国家,包括家族办公室,高净值人士,私人银行与机构。

T he F ine Art Group拥有自己的in-house企业内部艺术专家,来回答客户各种围绕艺术品的咨询,协助藏家建立和扩展收藏。专业知识覆盖从公元1500年到今日的西方艺术,着重印象主义、超现实主义、现代与当代艺术。

艺术品借贷业务接受所有公元1400年至今的高质量艺术品,以及摄影作品、珠宝与矿晶。借款人必须是藏品的合法所有人,藏品必须有成熟的二级市场,且价值不低于50万美元。The Fine Art Group可以对客户提供的艺术品与首饰在48小时内作出评估,如果藏品为合适抵押物,放款一般在审核合格后1-4周内,贷额可为藏品价值的50%。

菲利普·霍夫曼曾自豪地介绍过自己低买高拋的案例用来吸引潜在投资者,比如一件彼得·多伊格,基金在2005年以80多万美元买入,一年后在苏富比以200多万美元拍出。

Gowrie爵士,苏富比和英国艺术委员会主席,目前也是The Fine Art Group的管理董事会之一,他这样评价艺术基金:“基金并不是低买高抛,而是用资本来协助整个国际艺术市场的流通性。”

不管怎样,这种投机的方式不受画廊与艺术家的欢迎,也因此艺术基金其实跟艺术没有太直接的关系,属于金融范畴。

另一个活跃在T he F ine A rt G rou p里的成员是G u y J ennnings,曾任佳士得,苏富比印象派和现代艺术部全球主席。他与前面提到的G owrie爵士最近都作为亚洲金融艺术品商学院的客座教授。亚洲金融艺术品商学院AI AF,被唤做是全球艺术金融家领袖课程,是一所在上海自由贸易试验区创办的独立高等教育机构。甄选全球艺术品金融领域的核心教育资源,融合人文艺术、金融投资、商业管理领域的国际师资力量,专注开展高层管理教育和研究,是目前亚太地区首个以艺术品金融为主导,兼具行业深度与全球广度的教育机构。于2015年通过上海教育管理部门的审批,获得办学许可,合作机构有大英博物馆、英国铁路养老基金、英国国家彩票基金、卡尔顿俱乐部和伦敦大学亚非学院。

艺术品基金是一项进行中的产业,变现能力差,投资年限长,估值困难,需要昂贵的仓储,运输与保险成本高,画廊与艺术家严格限制与基金的合作,投资期内艺术的时尚口味可能发生变化,这些都令艺术与金融这一独特联姻的结局依然很难预测,但艺术品变成了趣味资本,这种趣味不仅代表它具备被赏玩的质地,更因为它变成了赌局上一个神出鬼没的筹码。