中国外汇风险的识别和动态预警研究

2017-05-04林瑞文

林瑞文

[摘 要]在现如今风云变幻莫测、错综复杂的国际经济大环境下,我国宏观经济也面临影响,虽然我国的金融风险监管体系构建已经足够完善,但依然有可能产生外汇风险,最终导致货币危机。文章主要采用极值分位数估计方法与动态Logit预警模型对我国所存在的外汇风险进行识别、预测和深度技术分析。

[关键词]外汇风险;识别;动态Logit预警模型;极值分位数估计法

[DOI]10.13939/j.cnki.zgsc.2017.10.050

我国外匯风险分析的传统估计方法为偏离均值若干倍标准差方法,而本文希望在此基础上加入宏观经济、金融体系等指标,即利用极值分位数估计方法来取代传统方法,并在构建外汇压力指数的基础上来进行外汇风险识别。另外,也会考虑加入动态性因素,改变传统静态Logit模型,实现动态预警功能。

1 对外汇市场压力指数的构建分析

在采用新方法进行外汇风险识别之前,必须要先构建外汇市场压力指数体系,通过该体系来反映国家本币卖出压力下外汇市场的具体压力指数(Exchange Market Pressure,EMP),在确定该数据之后再进行压力指数相关阈值分析,基于此来识别外汇风险问题,然后,再构建预警模型做到对外汇风险的时刻预警。

首先,按照“货币危机”的定义,指出当前外汇市场的压力指数构建思路,主要是取指数的汇率变动和利率变动加权平均值,并给出外汇市场压力指数的具体构建公式:

传统外汇风险识别方法虽然能够起到一定的风险识别作用,但是它也存在诸多不足,例如第一点常数k在取值方面带有较大主观性,其取值不同,基于它所识别的风险期也不尽相同,取值范围比较广,难以实现对风险的精确识别;第二点就在于外汇市场压力指数常常处于正态性假定范围,因此在正态性检验过程中,可能会存在指数序列不服从正态分布的状况,进而影响对外汇风险的第一时间识别,因此本文将采用新的风险识别方法来取代传统方法。

3 极值分位数估计方法解析

总体而言,外汇风险对一个国家还是小概率事件,所以在对它进行预测识别过程中可以采用极值理论,及基于随机变量背景下的极端事件来统计风险发生规律性。从技术角度讲,极值理论采用了POT(Peaks Over Threshold)方法来进行阈值观测,因此本文也将采用POT方法来实现对极值分位数的有效估计与解析过程。

首先,要为极值分位数选择最优阈值为μ,并参照GPD拟合观察阈值超出量状况,如果出现超出量状况,需要重新获取合理参数σ与ξ,可以选择基于平均超出量函数的计算方法来计算最优阈值μ。在确定阈值过程中应该分为以下三步骤进行:第一步是观察EMP_KLR的平均剩余寿命值,如果此时假设阈值μ为-0.1,则要认为阈值之后会存在平均超出量函数,并设想其为近似于线性,可以设μ0=-0.1。第二步对它的平均寿命图尺寸参数与形状参数来展开观察,观察阈值变化形式,如果阈值始终不变,就说明该阈值选取正确。例如当μ>-0.1时,它的形状参数与尺度参数基本不会改变。第三步对拟合结果实施诊断性检验分析,看极值模型拟合状况是否良好,看其水平图是否近似于线性,再看密度图是否与直方图保持一致,最后选择拟合状况较好的阈值μ。

其次,要进行参数估计和临界值计算,要对中国出现外汇风险的时间进行预估,因此可以采用EMP_ERW方法来构建压力指数体系,并结合当前我国实际外汇储备应用状况,应用EMP_KLR方法来构建压力指数体系,再通过极值分位数估计方法来进一步识别我国外汇风险。

最后,参照EMP_KLR体系来给出我国外汇市场压力指数二元变量方程式,通过极值分位数估计方法来识别实际存在的外汇风险,如下:

4 动态Logit模型外汇风险预警系统解析

(1)外汇风险预警识别方法介绍。动态Logit模型主要基于外汇风险预警指标体系而建立,它与大部分经济指标存在联系,并遵循三点经济指标原则:第一,它基于宏观与微观结合状况,一方面可以客观反映宏观经济基本面影响,另一方面也能反映金融部门影响;第二,它能够最大限度反映预警指标,并将其视为外汇风险预警备选指标来进行考量,进而反映出不同的外汇风险源;第三,它能够考量我国现有资本账户中所存在的各种问题,客观反映资本账户管制程度,以下给出它的外汇风险识别流程。

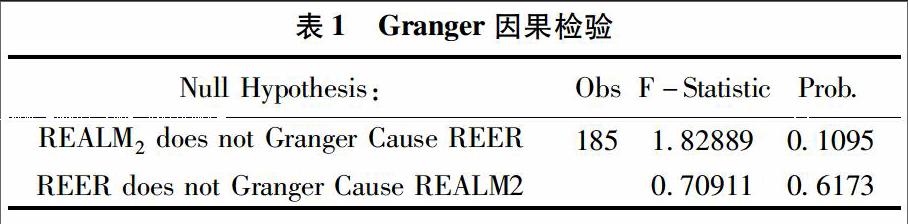

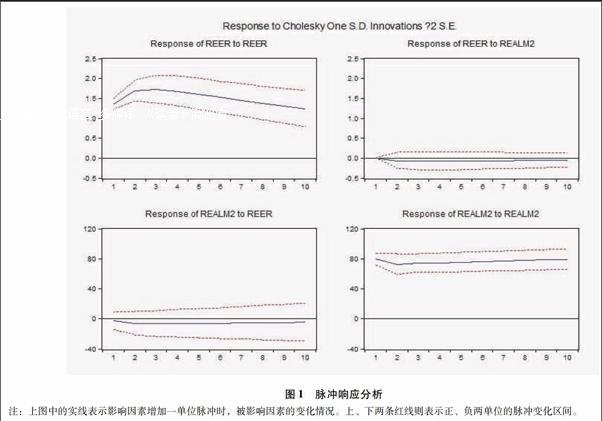

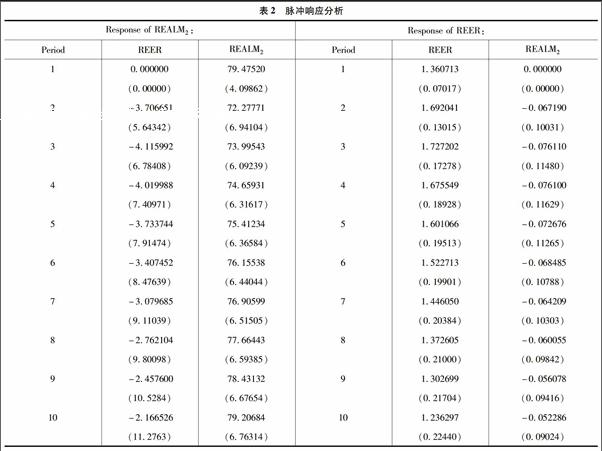

(2)外汇风险预警效果方法调试。对宏观经济指标、金融体系指标和国外冲击指标变量进行格兰杰因果检验,尽量选择高稳定性指数作为检验对象,对其进行二元风险变量因果关系预警指标检查;随后制作调试模型,并将具有优秀预警效果的指标参数代入模型。以我国为例,就可以选择投资/工业增加值、国内外实际存款利率差与汇率预期来作为预警指标引入动态Logit模型,并对各个指标进行一一实证分析,看哪一指标的预警效果最好。

5 结果分析

基于动态Logit模型估计所得数值来看,我国工业增加值系数表现为负数,这表明我国在吸引外商直接投资方面基本实现了外汇风险系数的有效降低。反观汇率预期系数方面,如果采用静态Logit模型进行估计可得到显著正值,这表明我国外汇汇率预期为正值时会出现人民币贬值预期,此时国内遭受外汇风险的概率也会逐渐变大,此时外汇风险信号发出可能性为最高。从我国企业实际运营状况来看,从2012年开始国内经济下行风险不断增大,人民币处于风口浪尖,正经受巨大贬值压力。所以本文采用动态Logit模型来对风险实时预警,并在实证中表明,汇率改革可能会造成动态Logit预警模型的结构性影响,所以国家可以通过适当增加外汇汇率弹性来最大限度规避外汇风险。[2]

目前全球货币流动性极大,资产价格泡沫现象也非常明显,这些为国家外汇储备及运营流通都带来一定风险,特别是导致我国系统性金融风险的不断上升。在这种背景下,应该启动诸如极值分位数估计方法,构建动态Logit预警模型来实现风险动态性预估,释放预警信号来合理延缓甚至规避外汇风险,确保降低金融危机在国内爆发的可能性。