新型融资模式下中小企业投融资分析

2017-05-03杨招军

向 华,杨招军

(1.青岛农业大学合作社学院,山东 青岛 266109; 2.南方科技大学商学院,广东 深圳 518055)

新型融资模式下中小企业投融资分析

向 华1,杨招军2

(1.青岛农业大学合作社学院,山东 青岛 266109; 2.南方科技大学商学院,广东 深圳 518055)

为解决中小企业融资难问题,我国推出了一新型融资模式—担保换股权。利用该模式,中小企业可获得贷款担保。为此本文研究中小企业在该模式下的最优投资与融资。首先在项目收益流服从几何布朗运动下,利用均衡定价方法给出债券、股权和担保成本的定价;然后利用实物期权方法导出最优投资时机满足的代数方程;最后分析了最优贷款规模。我们获得了定价的显式解;确定了最优投资时机、最优生产规模和最优资本结构的相互关系;解释了这一新型融资模式的优势。经济分析表明:最优融资规模与项目风险呈U型关系;风险较小时,企业会加速投资同时扩大债务融资比例减少股权比例。与纯股权融资的企业和无融资约束的杠杆企业相比,该模式显著提高了企业的生产规模;与纯股权融资的企业相反,最优生产规模与投资时机随项目风险的增大而增大。研究结果对中小企业的投融资决策具有指导意义,也为今后对担保换股权和担保换期权的比较研究起到借鉴作用。

中小企业;投资时机;生产规模

1 引言

中小企业是我国市场经济的重要组成部分。但与大型企业相比,其规模小、贷款风险高以及信用级别低等,这些使中小企业很难筹到所需资金。为缓解融资难,我国企业家在2002年首次推出了担保换股权融资新模式。该模式下,中小企业通过出让一定比例的股权(而不是传统担保模式下的固定担保费率)给担保公司使企业债券获得担保,从而实现杠杆经营。该协议的核心条款是:(1)担保公司为中小企业向银行的借款提供全额担保。(2)当中小企业有能力偿还贷款时,银行贷款利息由企业支付,若企业破产,则破产清算后的企业价值归银行所有,且银行损失部分由担保公司代偿支付。(3)作为对担保的回报,担保公司拥有企业一定比例的股权并按该股权份额获得分红。(4)若企业将债务还清无需担保时,担保公司不再拥有企业的股权,同时中小企业也无须再向担保公司支付分红。此外,这类融资新模式和市场上长期存在的“担保换期权”两者有很大的差异,主要体现在:担保换期权是给予担保公司一(美式或欧式)看涨期权,该期权以企业股权为标的资产,即按协议事先约定的价格,在期权的行使期限内购买公司一定比例股权的权利。其次对于担保换期权,担保公司有权按协议约定的价格和份额执行期权,也有权选择放弃。最后,担保公司只有执行了期权后,才能享受分红,而担保换股权协议一经签定,担保公司即可享受股权分红。由于担保换股权协议规定企业必须出让部分股权,同时由于信息不对称等因素的影响,中小企业的股权价值往往被低估,这些都导致中小企业支付的成本过高,对此该模式适用于未来市场潜在价值高的初创型中小企业,特别是科技型中小企业。

企业投融资方式一直为学者们关注,例如,李春红等[1]用异质性双边随机边界模型测度我国企业的过度投资程度,并分析委托代理问题对投资过度的具体效应。向华和杨招军[2]分析了收益流服从跳扩散过程的企业最优融资行为。杨晓花等[3]基于内生时机的博弈理论,研究了双寡头企业的动态投资。谷晓燕[4]基于实物期权理论研究了企业的动态投资决策。刘敏等[5]研究了风险环境下企业信息系统项目控制对投资的影响。不过这些文献都没有涉及到新型融资模式。对于该新型模式的研究国内有不少学者已做了一些工作(见赵正龙等[6],王霏等[7]和田厚平等[8]),但大都是基于定性的分析,见董裕平[9]和杨兆廷等[10]。首次给出新模式定量分析的是张海和杨招军[11]以及Yang Zhaojun[12],他们证明了该模式能有效降低破产概率和提高公司价值。此外Yang Zhaojun和Zhang Chunhong等[15]在新模式下分析了风险厌恶的企业家投资特质风险的项目。Yang Zhaojun and Zhang Chunhong等[14]给出了新模式下公司证券的均衡定价,并就担保换期权和担保换股权做了比较。以上涉及新模式的文献并没有分析如何选择投资时机,确定生产规模和融资规模等问题。面对瞬息万变的市场,如何把握时机,确定生产和融资规模,对企业的生存和发展至关重要。

围绕上述问题,本文考虑一初创型中小企业如何科学地利用这一新型融资工具一担保换股权进行投资和融资。比如:某中小企业未来将投资某一预期盈利可达1000万的不可逆投资项目,假定项目的启动资金为500万(沉没成本),而企业家只有200万的资金,为此企业家需要通过外部(包括股权和债权)融资300万。如果通过担保换股权来实现债权融资,我们关注的是:

1)担保成本如何科学计算?

2)企业的投资和融资之间相互关系如何?这种关系与其他类型的企业有何异同?

3)外部(包括股权和债权)融资的300万中债务和股权最优比例是多少?

4)项目风险如何影响投资时机、生产规模和融资规模?

目前这些问题还没有相关文献进行研究。我们认为,这些问题的解决对发展中小企业的融资和投资理论具有重要的学术价值,在理论上属于学术前沿,具有原创性;在应用上,对于我国中小企业在新型融资模式下的投资和融资决策具有直接的指导意义。本文在研究中小企业投资和融资决策时,以现代公司金融学中的实物期权理论作为基本分析工具。实物期权理论源自Macdonald和Siegel[13],许多学者以此为基础进行了多方面的扩展。如Dixit和Pindyck[16]以Macdonald的理论为基础,对标准的实物期权方法进行了完整的概述。Mauer和Sarkar[17]和等Lyandres[18]利用实物期权方法研究了债务融资对项目投资时机的选择以及融资决策的影响。而本文与以上实物权问题的根本区别在于:中小企业在实施投资时,其投资成本部分可以通过担保贷款方式筹集。作为代价企业必须根据“担保换股权”协议,将一定比例的投资收益流支付给担保公司,这一协议既改变了债权人的收益也改变了股东的收益,因此这是一个崭新的实物期权问题。对于它的研究有助于丰富和发展基于新型融资模式下的中小企业投融资理论。

本文的主要结论和贡献是:解决了担保换股权模式下的中小企业如何选定最佳投资时机、确定最优生产规模和最优资本结构;给出了担保换股权契约受欢迎的解释;发现最优融资规模与项目风险呈U型关系;担保下中小企业更倾向于债务融资。

本文其余内容安排如下:第二节为模型框架;第三节给出纯股权融资的企业项目价值;第四节利用均衡定价方法给出了在担保契约下的企业各种收益流和担保成本的定价,分析了最优的投资和融资决策与资本结构;第五节是数值计算结果和比较分析;第六节是全文总结。

2 模型框架

假定一中小企业未来将投资某一项目,企业家现有的资金不能完全融资项目的投资成本。为解决融资难困境,企业家利用新型的融资模式——“担保换股权”来获得债务融资。即企业家事先与银行,担保公司签订一个三方协议:由担保公司为企业担保,企业家执行项目时银行向企业发放贷款,作为担保的回报该企业出让一定比例的股权给担保公司。一旦企业对债务违约,破产清算后的企业价值全部归银行,同时担保公司代企业向银行补偿不足部分。与Sarkar[19]一样,本文考虑的生产函数为短期生产函数,即至少一种投入要素的使用量在短期内不能改变。我们假定企业在短期内投入的劳动力不变,产量只随投入的资本而变化,若企业投入的资本水平为K,单位资本价格为k,生产函数表示为Q=Ka或其反函数K=Qβ,其中0≤a≤1为资本产出的弹性系数,β=1/α。执行项目时,企业必须一次性支付不可逆的投资成本kK和出让一定比例的股权给担保公司;投资成本也可写成kQβ,β=1/α。与通常的收益模型一样,假定单位商品的收益P服从几何布朗运动:

dPt/Pt=μpdt+σdWt,P0已知

3 项目价值

为得到担保下的企业各收益流的价值,需先计算纯股权融资的公司价值(即项目价值)。记V(P)为其价值,P是当前单位商品的随机收益,则在连续的微小时间段dt内,公司的预期资本收益为E(dV),E(·)为风险中性概率测度下的期望算子。根据上述模型设定,项目运营后,公司的利润流为(1-τ)Q(P-w)。因此,基于均衡定价理论,纯股权公司价值满足如下贝尔曼方程:

rVdt=E(dV)+(1-τ)Q(P-w)dt,

(2)

其中r为无风险利率,满足r>μ(这是必要的,否则收益流的价值趋向无穷大)。式(2)的经济含义是:连续微小的dt时段内,资产所获得的预期总收益(或无风险收益)rVdt应等于其预期的资本收益E(dV)与即期回报(或分红)(1-τ)Q(P-w)dt之和。运用伊藤引理,将(2) 式展开,即得纯股权公司的税后价值V(x)可由如下偏微分方程表示:

0.5σ2P2VPP+μPVP-rV+(1-τ)Q(P-w)=0

(3)

其中(1-τ)=(1-τc)(1-τd),w为商品的边际成本。(3)式具有通解:

(4)

(4)中的第一式表明单位商品的随机收益很高时,公司将持续运营,由于β1>1,得A0=0,因此公司价值为其永生性利润流的期望现值;第二式是价值匹配条件,表明随机收益过度下跌,公司将停止运营,此时其价值为零;第三式是光滑粘贴条件,保证了股东选择最优的放弃边界PA。由(4)可得项目价值为:

4 公司债券和股权以及担保成本的均衡定价

当企业签订“担保换股权”契约后,投资成本就能以股权和债务进行融资。债务融资的优势是避税,但增大了破产成本。由于企业必须将一定比例的投资收益流支付给担保公司,因此企业总价值是由债务的价值和支付给担保公司后剩余的股本价值组成。

4.1 债权价值

若中小企业在没有签订担保契约下可以发行债券,则债权价值D(P)类似(3)式满足常微分方程:0.5σ2P2DPP+μPDP-rD+(1-τi)c=0,有如下边界条件:

(5)

(5)式的第一式表明当收益很大时,债券无违约风险其价值等于无风险债券的价值。第二式表明企业破产时,因破产清算将损失掉一部分资产价值即破产成本,θ(0≤θ≤1)为破产损失率,清算后的剩余价值即纯股权的企业价值为债权人(即银行)所有,其中Pb为股东选择的破产边界。由(5)得债权价值为:

(6)

4.2 股权价值

项目运行后,单位时间内股东获得息税后的收益为π=(1-τ)[Q(P-w)-c],根据均衡定价方法,股权价值E(p)满足方程:0.5σ2P2EPP+μPEP-rV+(1-τ)[Q(P-w)-c]=0,及边界条件:

(7)

式(7)中的第一式分别为价值匹配条件和光滑粘贴条件,第二式给出了股东选择破产的条件,第三式表明股东选择的破产边界是以自己的价值最大化。通过(7)得股权价值为:

(8)

4.3 担保成本

(9)

一般而言,担保公司会与不同的中小企业签订大量的担保换股权契约,这样担保公司充分分散了中小企业的特质风险,从而担保公司的代偿支付可通过中小企业股权来补充,因此有:Dguar(P)=α(P)E(P)。其中α(P)为中小企业支付给担保公司的股权比例,称之为担保成本。由(8)(9)得:

4.4 最优投资时机

本节分析期权价值和投资时机。记F(P)为期权价值,根据资产定价理论,F满足方程:

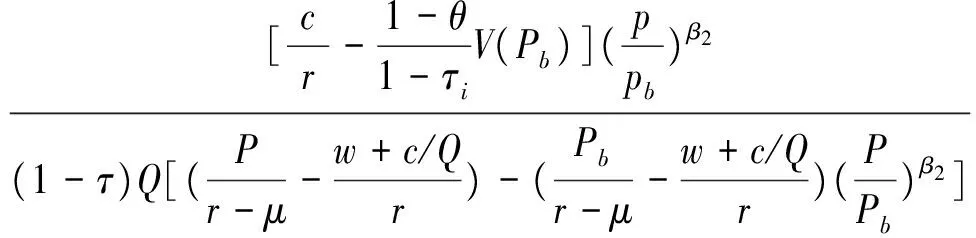

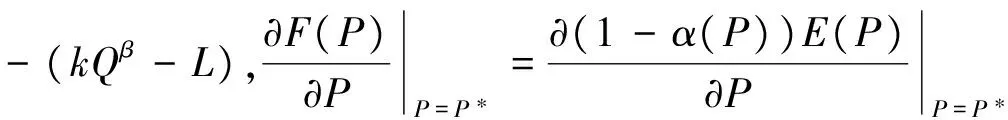

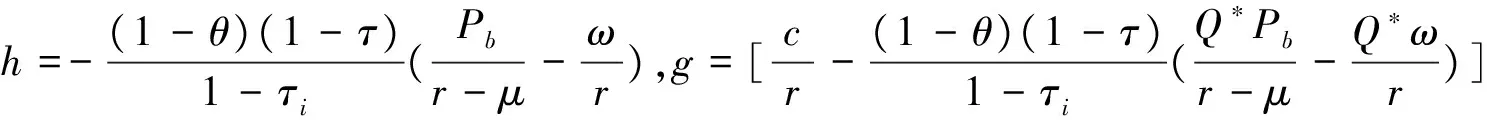

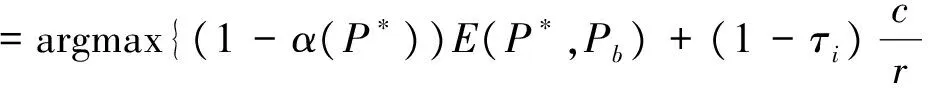

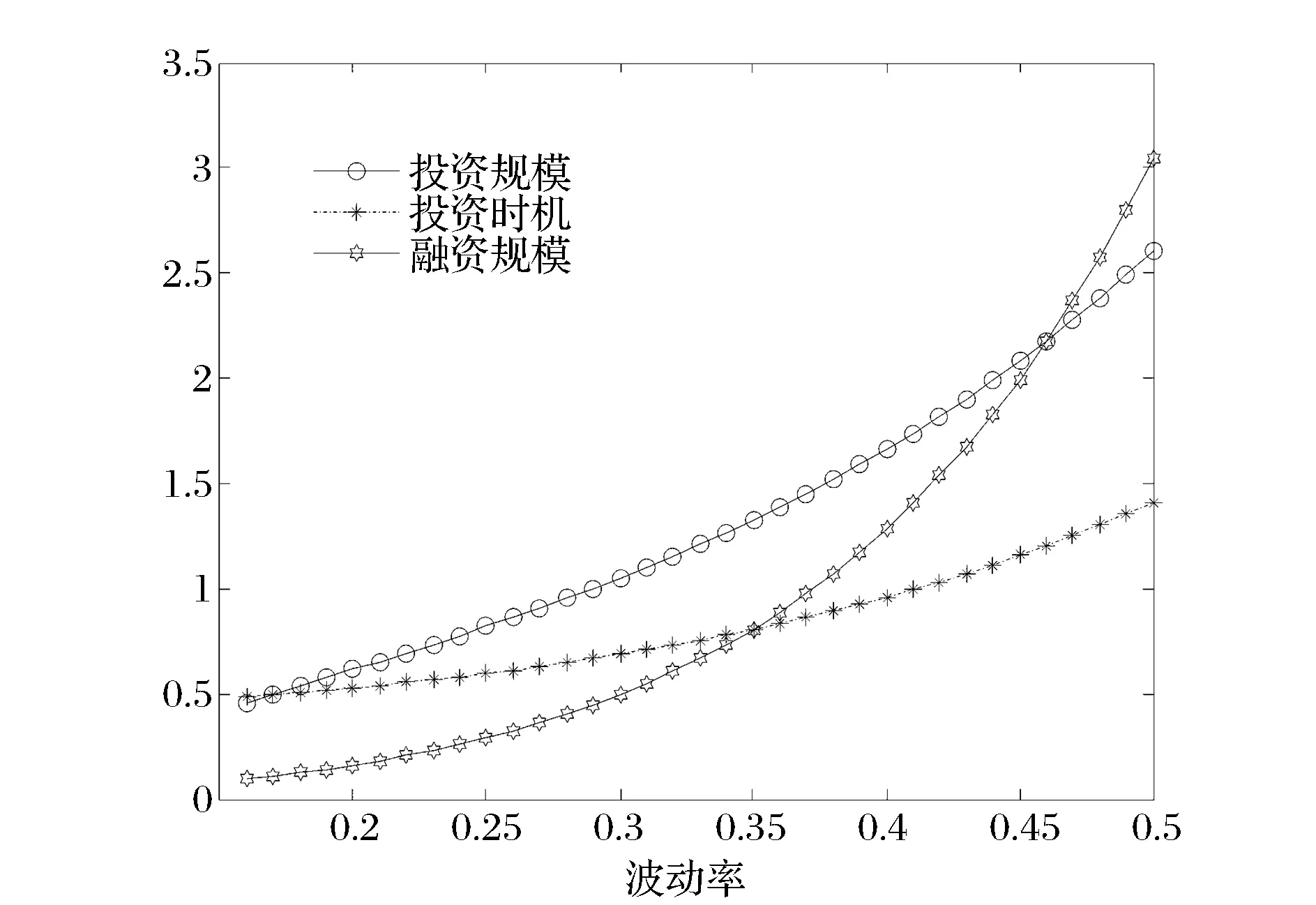

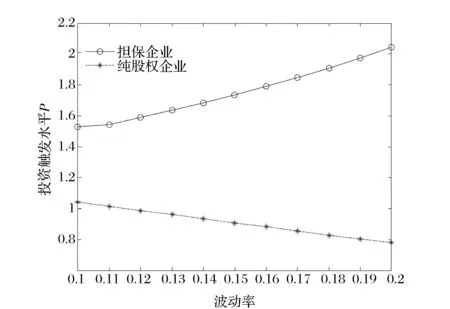

0.5σ2P2Fpp+μPFp-rF=0,P (10) (10)式的通解具有形式:F(P)=A3Pβ1+A4Pβ2,P (11) (11)第一式中的L为债务融资部分,根据MauerandSarkar[17],在标准的债务合同下,理性的债权人提供的资金仅当等于债券的均衡价值时,才愿意借出给企业。由“担保换股权”协议,担保公司为企业代偿支付,因此债务融资的量为L=(1-τi)c/r,股东出资部分为kQβ-L。由(11)得 (12) 由第二式的光滑粘贴条件,对任意生产规模Q,最优触发水平P*满足方程: (13) 4.5 最优生产规模 生产规模与投入的资本水平存在正相关关系,因为扩大规模必然需要增大注入的资金,从而导致生产成本增大,那么最优生产规模的确定必须权衡税收、破产成本以及支付给担保公司的股权成本。数学上其等价于求解如下优化问题: 对任意P和融资c,由关于Q的一阶最优条件,最优规模Q*满足如下方程: (14) 4.6 最优债务融资 (15) 本节分析中小企业投资与融资,并就其投资随模型参数的变化与纯股权融资的企业和无融资约束的杠杆企业进行对比,以期给出该信用担保受欢迎的解释。为便于分析我们参考了经典论文的参数选择(见Dangl[21]和Leland[22])。基本的模型参数为:r=0.05,σ=0.20,k=4,w=0.5,θ=0.5,μ=0.03,P0=0.5,β=3,τi=0.15,τd=0.20,τc=0.35,ρ=0.1,η=0.5。 5.1 投资和融资与项目风险的关系 为调查项目风险对最优投资规模、最优投资机和最优融资规模的影响,在给定项目风险下,联立解(13)(14)(15)三式,计算结果呈现在图1和图2。从图1观察到最优生产规模、最优投资时机和最优融资规模都是风险的增函数。风险代表了不稳定性,尽管随着风险的增大,由于债务得到担保,因此生产规模也越大,但推迟了投资。最优融资规模在风险的影响下呈现为U型的走势,这表明在风险较小时,企业会不断扩大债务融资的比例减少股权融资比例。相反当风险较大时,例如σ≥0.4,企业会减少债务融资比例而增加股权比例。从图2看到当σ=0.4时,债务比例约为88%,说明担保下企业更倾向于债务融资。 图1 投资规模,时机和融资随波动率的变化规律 图2 杠杆率随波动率的变化规律 5.2 新融资模式下的中小企业的投融资与其他企业的异同 通过新型融资对中小企业有两个主要效果:一是获得债务融资解决了资金不足并带来发行债券的税盾效应,使中小企业实现了股权和债权的混合融资。二是债务增加了破产成本,同时企业必须出让一定比例的股权给担保公司,使其项目价值和项目吸引力降低,总的效果取决于债务融资的量。由于不对称信息的影响和中小企业的特点,企业股权往往被低估,为此中小企业并不愿意按最优资本结构来贷款,而是缺多少钱贷多少钱。为此,我们对任意贷款规模c联立解方程(13)(14),其数值计算呈现在图3。图3分析了三类企业(担保的中小企业,纯股权融资的企业和无融资约束的企业)的投资时机和生产规模的变化规律。观察到纯股权融资的企业(c=0)项目的生产规模为Q*=1.0028,很明显其生产规模小于担保的中小企业的规模,当担保的中小企业的债务融资规模增大时,中小企业的生产规模也随之增大,其与纯股权融资的企业的规模差距也越大。在相同债务规模下,中小企业的最优生产规模始终比无融资约束杠杆企业的大。这表明担保能使中小企业确定更大的生产水平,生产更多的产品,提高了企业的生产能力,这也是目前该信用担保为何受中小企业欢迎的一个原因。因此中小企业可根据市场需求,充分利用该金融产品确定最优的投资水平,获取更多的收益。图4是三家企业的投资时机随券息变化的规律图,图中触发水平P*代表股东最优投资时机,P*越大则投资越晚。观察到P*随券息的增大而增大,投资最早的是纯股权融资的企业,其投资触发水平为P*=0.4489。受债务的影响担保的中小企业和无融资约束的企业的投资时机随债务的增大而推迟。这是因为如果在P*较低的时候投资,较低收益流的大部分将以券息支付给债权人,导致股东获利较少。其次在收益流较低时投资,债务的存在增大了企业破产概率,因此企业家会推迟项目的执行。面对同样的融资规模,担保的中小企业的投资时机比无融资约束企业的投资时机更迟。这是因为中小企业除了需要支付券息外,还必须向担保公司出让一部分股权,也就是它要比无融资约束的企业付出更多的成本。尽管同样的融资规模使担保下的中小企业确定更大的生产规模,由于要付出更多成本,增加了企业的破产概率,因此中小企业必须选择在项目收益较高的时候投资,从而其投资时机比无融资约束的企业迟。 图3 生产规模随券息变化的规律图 图4 投资时机随券息变化的规律 图5 生产水平随波动率的变化规律 图6 触发水平随波动率的变化规律 图5和图6分析了担保下的中小企业和纯股权融资的企业,在项目风险变化下的投资和融资。风险越大,意味着项目收益变化越大,市场越不稳定。随着风险的增大,两企业的最优生产规模呈相反的变化,担保下的中小企业的最优生产规模随风险的增大而增大,而纯股权融资的企业的生产规模随风险的增大而减小。这表明担保契约使中小企业更愿意在风险较大时确定更大规模的生产水平,以期获得更大的收益。而纯股权的企业却在风险较大时减少生产规模。似乎担保使中小企业更愿意冒险吗?对这个问题可从图6得到解释,图6两企业的最优投资时机随风险也呈相反的变化,担保下的中小企业投资时机比纯股权企业的晚,而且风险越大执行时机越延迟。这说明在风险越大时,担保下的中小企业愿意提高生产规模,但它会选择项目收益较高时投资,而不是过于冒险。 本文考虑了针对我国中小企业的新型融资模式—“担保换股权”在市场的运作,运用实物期权的分析方法来研究担保换股权契约下中小企业的投资和融资决策。考虑企业家即为公司管理者,在风险中性概率测度下详细讨论和对比分析了担保契约下的中小企业,纯股权融资的企业以及无融资约束的杠杆企业它们最优投资时机、最优生产规模以及最优债券融资规模三种决策,研究结果对我国为解决融资难而采用新型融资模式的中小企业的投资和融资决策具有一定的指导意义,并从另一个角度说明了担保换股权受欢迎的原因。 我们发现:在担保条件下债务融资对中小企业的投资时机和生产水平的确定有重要的影响。与纯股权融资的企业和无融资约束的杠杆企业相比,担保换股权显著地提高了中小企业的生产能力;但由于企业必须向担保公司出让一定比例的股权会使股东推迟执行投资期权,同时企业的最优生产水平和最优投资时机始终是融资规模的增函数。由于担保公司的担保以及破产条件下担保公司替中小企业向银行偿付不足部分,使得中小企业的最优生产水平和投资时机呈现与纯股权融资的企业完全不同的表现形式。 [1] 李春红, 王苑萍, 郑志丹. 双重委托代理对上市公司过度投资的影响路径分析——基于异质性双边随机边界模型[J]. 中国管理科学, 2014, 22(11): 131-139. [2] 向华, 杨招军. 跳过程下的公司证券定价和最优资本结构[J]. 中国管理科学, 2014, 22(8): 29-36. [3] 杨晓花, 夏火松, 谷伟, 等. 内生时机下多阶段 R&D 博弈的均衡行动顺序[J]. 中国管理科学, 2014, 22(5): 83-90. [4] 谷晓燕. 基于实物期权的研发项目动态投资决策模型[J]. 中国管理科学, 2015,23(7): 94-102. [5] 刘敏, 刘汕, 张金隆. 风险环境下企业信息系统项目控制对绩效的影响机制研究: 基于项目经理和用户代表的双重视角[J]. 中国管理科学, 2015, 23(10): 78-87. [6] 赵正龙, 陈忠, 孙武军, 等. 中小企业模仿战略下的技术兼容性分析[J]. 中国管理科学, 2005, 13(5): 137-141. [7] 王霏, 纪延光, 聂锐. 基于灰色关联模型评价营销能力对中小企业技术创新的影响[J]. 中国管理科学, 2008, 15(S1): 656-660. [8] 田厚平, 刘长贤. 企业资产规模, 信贷市场结构与中小企业融资[J]. 管理科学学报, 2010, 13(5): 51-61. [9] 董裕平. 小企业融资担保服务的商业发展模式研究——基于粤浙两省数据的情景模拟试验分析[J],金融研究,2009,(5):157-168. [10] 杨兆廷.“担保换期权”与高新技术中小企业融资[J].管理世界,2008,(10):167-179. [11] 张海, 杨招军. 担保换股权与中小企业家消费融资选择[J].经济研究,2012,(Z1):105-116. [12] Yang Zhaojun, Zhang Hai. Optimal capital structure with an equity-for-guarantee swap[J]. Economics Letters, 2013, 118(2):355—359. [13] Mcdonald R, Siegel D. The value of waiting to invest[J]. Quarterly Journal of Economics, 1986,101(4): 707-727. [14] Wang Huamao, Yang Zhaojun, Zhang Hai. Entrepreneurial finance with equity-for-guarantee swap and idiosyncratic risk[J]. European Journal of Operational Research, 2015, 241(3): 863-871. [15] Yang Zhaojun, Zhang Chunhong. Two new equity default swaps with idiosyncratic risk[J]. International Review of Economics & Finance, 2015, 37: 254-273. [16] Dixit A, Pindyck R S. Investment under uncertainty[M]. Princeton, NJ: Princeton University Press. 1994. [17] Mauer D C, Sarkar S. Real options, agency conflicts and optimal capital structure[J]. Journal of Banking Fianancing, 2005, 29(6):1405-428. [18] Lyandres E, Zhdanov A,Jones J H,et al. Accelerated investment in the presence of risky debt[R]. Working Paper,2006. [19] Sarkar S. Optimal size, optimal timing and optimal financing of an investment[J]. Journal of Macroeconomics, 2011, 33(4):681-689. [20] Goldstein R, Ju Nengjiu, Leland H. An EBIT-based model of dynamic capital structure[J]. The Journal of Business, 2001, 74(4): 483-512. [21] Dangl T, Investment and capacity choice under uncertain demand[J]. European Journal of Operational Research, 1999,117(3): 415-428. [22] Leland H E. Corporate debt value, bond covenants and optimal capital structure[J]. Journal of Fianance, 1994, 49(4):1213-1252. The Analysis of Investment and Financing on Small andMedium-sized Enterprises Under New Financing Models XIANG Hua1, YANG Zhao-jun2 (1.School of cooperative, Qingdao Agricultural University,Shandong,Qingdao 266109,China;2.Department of finance, University of Science and Technology, Guangdong,Shenzhen 518055,China) To solve the financing problem of SMEs, a new financing model has been introduced, which is the equity-for-guarantee swap (EGS). In this paper, the optimal investment and financing decisions of a firm that uses a financial derivative, equity-for-guarantee swap (EGS) are studied, in an emerging market. With this swap, the entrepreneur obtains a loan from a banker guaranteed by an insurer, after granting the insurer a fraction (guarantee cost) of his equity.First, the price of equity and debt and the guarantee cost are provided based on equilibrium pricing rules. Second, in a real-options framework, the algebraic equations about the optimal investment timing and the optimal production scale respectively are derived. Finally, the optimal size of the loan is analyzed. In this paper, the analytical solutions of the pricing of the firm’s securities and the guarantee cost are firstly obtained. Then, the relationships among the optimal investment timing and the optimal investment scale and the optimal financing structure are determined. In the end, the advantage of this financing model is shown. Economic analysis indicates that there is an U-shaped relation between the optimal production scale and the project risk. When the risk is smaller, the enterprises will accelerate the investment and increase the proportion of debt financing. Compared with the enterprises with all-equity financing and the enterprises with no financing constraints, the new financing model significantly increases the production scale of the firm. In contrast to the enterprises with all-equity financing, the optimal production scale and the optimal investment threshold all increase with the project volatility. The results in the paper have an import influence on the investment and financing decisions of small and medium-sized enterprises. At the same time, the comparative research between the option-for-guarantee swap and the equity-for-guarantee swap will be promoted in the future. small and medium-sized enterprises; the investment timing; the production scale 2016-02-22; 2016-10-22 国家自然科学基金资助项目(71171078,71371068);青岛农业大学博士基金项目(1116712) 向华(1974-),男(汉族),湖南洪江人,青岛农业大学合作社学院,博士,研究方向:金融工程,E-mail:xianghua320@sina.com. 1003-207(2017)04-0018-08 10.16381/j.cnki.issn1003-207x.2017.04.003 F830 A

5 数值分析

6 结语