“舌尖腐败治理”对酒类上市公司发展状况影响研究

2017-04-06靳姗姗冯丽娜

靳姗姗+冯丽娜

摘 要:“舌尖腐败治理”不仅具有降低公款吃喝,改善政府形象的政府治理效应,同时也具有改善酒类行业环境,提升酒类企业竞争力的行业治理效应。将政府“舌尖腐败治理”在时间维度上划分为初始期、严厉期和常态期,同时将酒类行业分为白酒、红酒和啤酒,分别选取贵州茅台、燕京啤酒、张裕红酒作为行业代表,通过观察行业层面和企业层面2012-2015年的财务数据的变化趋势和纵向差异程度,检验“舌尖腐败治理”的双重治理效应。研究结果显示“舌尖腐败治理”整体上降低了酒类企业的盈利能力,并且对白酒和红酒行业产生影响要大于啤酒行业,并且在同一行业内对高端品牌的影响更加明显,这表明“舌尖腐败治理”主要影响到了公款吃喝中出现概率较高的酒行业和酒企业,取得了良好的政府治理效应。

关键词:舌尖腐败治理;盈利能力;行业治理效应;政府治理效应

中图分类号:D9

文獻标识码:A

doi:10.19311/j.cnki.1672-3198.2016.32.064

为了更加细致的观察政府“舌尖腐败治理”是否对酒类上市公司盈利能力有影响,文章将政府“舌尖腐败治理”分为初始期、严厉期、常态期三个阶段,并探讨每一时期各类酒行业的发展情况。由于2012年下半年,中央政府开始“舌尖腐败治理”,因此,文章将2012年12月至2013年12月划为政府“舌尖腐败治理”初始期;将2014年划为政府“舌尖腐败治理”严厉期;将2015年以后划为政府“舌尖腐败治理”常态期,并分阶段来梳理政府“舌尖腐败治理”与酒类上市公司盈利能力关系的动态演变。

1 “舌尖腐败治理”初始期与各类酒行业的发展

政府“舌尖腐败治理”初始期对各类酒行业的发展造成较大冲击,其中:白酒方面,行业利润快速下滑,高端白酒品牌销量集体遇冷;啤酒方面,行业利润同比增长,啤酒公司发展分化严重;红酒方面,行业业绩持续低迷,红酒公司步入全亏损时代。从各类酒行业的发展来看,政府“舌尖腐败治理”初始期,明显在公款吃喝中出现概率较高的白酒和红酒受到的影响尤为明显,而对啤酒行业整体的影响不明显。这表明政府“舌尖腐败治理”的实施有力,并且针对性强。“舌尖腐败治理”的目的并不是打压酒类行业的发展,其目的在于降低公款吃喝,从而维护和提升政府公信力。政府“舌尖腐败治理”越是有针对性、执行的越是严格,高端酒品种的消费受到的影响越大。

白酒方面,行业利润快速下滑,高端白酒品牌销量集体遇冷。从表2可知,2012年底-2013年,白酒的产量先降后升,产量增速下降。随着中央至地方各级政府的限酒令、限制“三公消费”、反对四风、九项禁令等“舌尖腐败治理”的政策出台,常年价格居高不下的国内高端白酒(茅台、五粮液、水井坊等)首次出现降价,如茅台飞天由2500元/瓶直降至1500元/瓶,降幅达35%左右。据年报显示,包括贵州茅台、五粮液、顺鑫农业等在内的16家上市白酒公司中,仅有4家白酒公司上半年的营业收入同比增速超过10%,其余12家的营收增速均为个位数。从净利润上看,同比下降的达8家。其中,2015上半年,白酒行业“龙头老大”茅台集团实现营收141.28亿元,同比增长6.51%;实现归属于上市公司股东的净利润72.48亿元,同比增长3.61%。其中,净利润增速为贵州茅台2001年上市以来的最低,营收增速则是上市以来第二低,仅高于受非典影响的2003年上半年,其在中报中表示,业绩下滑的主要原因是高端白酒市场遇冷。

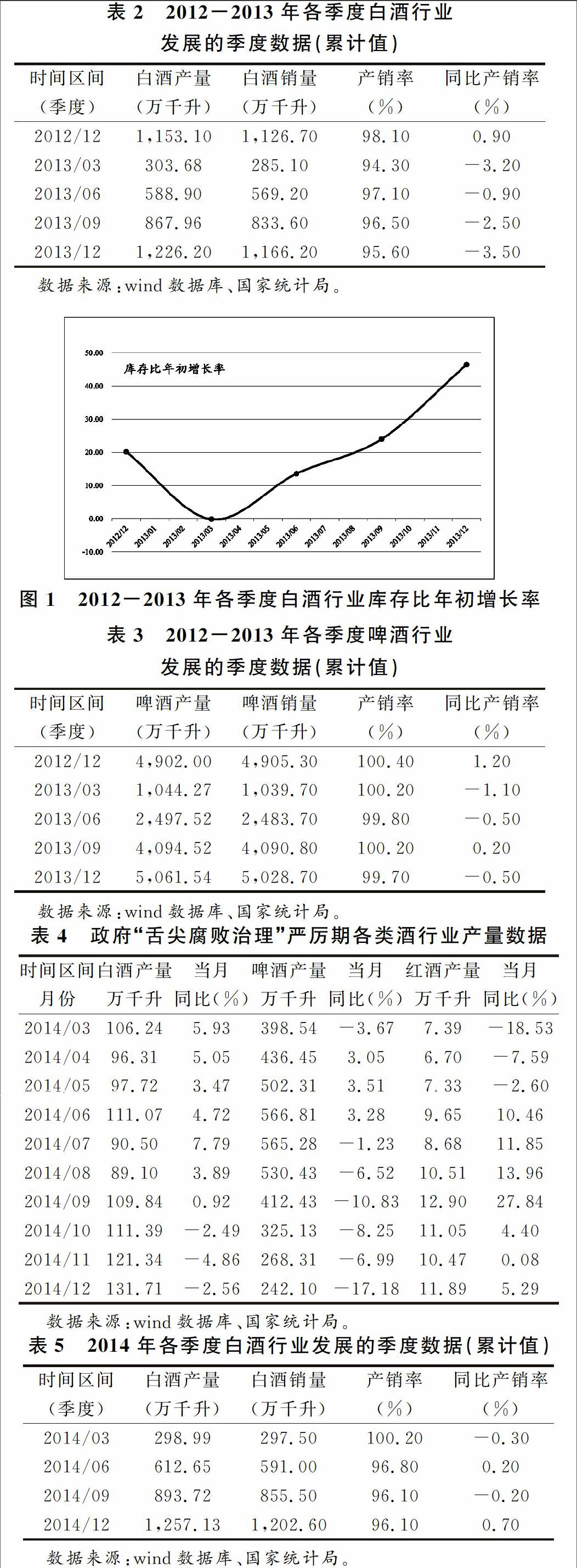

随着高端白酒的集体遇冷,整个白酒行业的发展也受到较为明显的冲击,具体表现为:白酒产量增速趋缓,白酒的产销率从2012年的98.1%下降至2013年12月的95.6%,且白酒的库存量出现直线上升。

啤酒方面,行业利润同比增长,啤酒公司发展分化严重。从表3可知,2012年底-2013年,啤酒的产量增速呈现出大幅下降的趋势。中国酒业协会啤酒分会最新发布的2013年中国啤酒行业运营报告显示,2013年我国啤酒产量完成5061.5万千升,同比增长4.6%;从销售收入看,2013年啤酒行业实现销售收入1814.1亿元,同比增长9.3%,高于啤酒产量的增幅。

根据2013年啤酒行业数据显示,2013年我国啤酒行业共实现利润125.81亿元,同比增长21.5%,然而2013年啤酒行业亏损公司占比高达28.3%。在我国497家啤酒生产公司中,大型公司13家全无亏损;中型公司254家,亏损公司77家,亏损面30.3%;小型公司239家,亏损公司76家,亏损面31.8%。

红酒方面,行业业绩持续低迷,红酒公司步入全亏损时代。在白酒行业高呼调整转型的同时,红酒行业也遭遇到全面亏损危机,权威统计数据显示,国内红酒行业近年来的平均增速约为15%,2013年的市场环境造成了结构逆转:许多国产红酒品牌的中低端产品销售略有上扬,高端品类则大多数呈现出大幅下滑的景象。以张裕红酒公司为例,2013年前三季实现营业收入33.49亿元,同比减少18.8%;实现净利润8.69亿元,同比减少25.28%;2013年第三季度,受国家相关政策影响,公司酒、庄酒等高档产品销量下滑较大,第三季度净利润仍出现下滑。受限制“三公消费”影响,严重依赖政商务消费的红酒行业增速整体下移,红酒消费的品牌意识不如白酒,而且产品差异化很大,消费者更关注切身体验以及性价比。与此同时,进口红酒对国产红酒的销售冲击也较为强烈。

2 “舌尖腐败治理”严厉期与各类酒行业的发展

政府“舌尖腐败治理”严厉期对各类酒行业发展的冲击效应趋缓,其中:白酒方面,行业转型态势明朗,中低端白酒品牌产销率稳步上升;啤酒方面,行业整体销量下降,啤酒公司销售利润上升;红酒方面,行业产销量总体下滑,全年行业业绩分化严重。从严厉期各酒类行业发展数据来看,政府“舌尖腐败治理”的针对性效果进一步增强,特别是白酒行业受影响的主要是高端酒,而中低端白酒出现在公款吃喝中的概率较小,因此发展也就未受到进一步的影响。

白酒方面,行业转型态势明朗,中低端白酒品牌产销率稳步上升。政府“舌尖腐败治理”严厉期对白酒行业的“倒逼式”改革效应逐步显露,中低档白酒发展态势趋好。中央的禁酒令出台后,以政府和事业单位为核心的高端白酒消费群体迅速萎缩,面对全行业低迷的现状,白酒公司被迫寻求市场需求替代,希望“危”中寻“机”,把行业的危机转化成为发展的机遇,于是中低端白酒的发展出现转机。根据国家统计局的数据显示,随着各大白酒厂商经营战略的调整,2014年白酒产销率得到显著的提升,白酒产销率均在稳步上升。

由于政府“舌尖腐败治理”导致“三公”消费受限,高端白酒公司的运营压力直线上升,业绩出现不同程度的下滑,高端白酒向中低端白酒转型的战略应运而生,白酒行业重新回归“大众消费”策略。从白酒行业库存比年初增长率的数据来看,虽然2014年全年的白酒库存仍有上升,但整体水平已低于2012下半年和2013年的平均库存水平。

啤酒方面,行业整体销量下降,啤酒公司销售利润上升。2014年我国啤酒产量完成4921.9万千升,比上年同期(调整数4969.5万千升)下降0.96%(如按当年公布数5061.5万千升计算为-2.76%),产量净增长-47.6万千升。人均占有量35.98L,比上年下降1.22L,增幅-3.27%。在2014年,啤酒行业实现销售收入1886.2亿元,比上年增长5.10%,仍低于饮料酒销售收入5.85%的增幅,千升啤酒销售收入比上年增长6.12%,在主要酒种中是增幅最高的。由此可见,经济增长换挡期和政府的舌尖腐败治理进一步深化了啤酒消费市场的细化。

红酒方面,行业产销量总体下滑,全年行业业绩分化严重。据中国酒业协会披露国家统计局数据,2014年上半年,中国红酒产量50.85万千升,同比下降3.92%,完成销售收入191.7亿元,与上年同期相比增长0.37%;累计实现利润总额19.91亿元,与上年同期相比下降5.16%;上缴税金13.95亿元,比上年同期增长2.57%。但是,就红酒上市公司已披露的半年报看,国内红酒生产公司的业绩不容乐观。通葡股份上半年实现营业收入4200万元,净利润150万元,扣除非经常性损益后,其归属于上市公司股东的净利润则亏损540万元,上半年的收益绝大部分是靠投资理财所赚。甘肃本土的莫高股份上半年营收同比下降近10%,净利润同比减少18%。但在2014年下半年,红酒的产量和销量均有较大提升,拉高了全年红酒的产销率。数据显示,2014年中国红酒产量为11.61亿斤,同比增长2.11%。

3 “舌尖腐败治理”常态期与各类酒行业的发展

政府“舌尖腐败治理”常态期对各酒类行业发展的正面作用凸显。其中:白酒方面,行业进入缓慢复苏期,白酒公司的销售收入有所提升,从具体数据来看主要是龙头企业带动所致;啤酒方面,行业整体产量下降,啤酒公司整合趋势明显;红酒方面,行业总体销量则进一步下降,这主要与进口红酒的影响有关。从常态期各酒类行业发展数据来看,政府“舌尖腐败治理”的效果已基本达到,即政府“舌尖腐败治理”的政府治理效应已基本实现,其行业治理效应正在逐步显性,即在新的环境下高端白酒通过调整自身经营策略,迅速适应了新环境的需要,在行业整体发展稳定的情况下,白酒龙头企业盈利能力的回升,意味着其他白酒企业盈利能力的下降,但白酒行业的整体竞争力则得到提高。红酒行业的发展则正好佐证了,国内红酒品牌相对于国外品牌处于竞争劣势位置,如不能采取有效措施,则这一趋势还将继续。

白酒方面,行业进入缓慢复苏期,白酒公司的销售收入有所提升。政府“舌尖腐败治理”常态期,我国白酒行业已进入缓慢复苏期。经历“舌尖腐败治理”等政策的不利影响后,2015年白酒行业终于进入了缓慢复苏期,一线白酒品牌开始调价,茅台、五粮液两大巨头的年经营计划预计完成。2015年1至11月,茅台集团实现销售收入(含税)357亿元,同比增长4.0%;实现利润总额193亿元,同比增长1.88%;资产总额达1050亿元,同比增长31%。在12月18日举行的第19届五粮液经销商大会上,五粮液方面也表示,2015年启动混改,经营目标预计达成。

中高端白酒品牌不约而同地调价显示白酒市场回暖,显示了政府“舌尖腐败治理”的过程中间接的改变了白酒行业畸形的市场结构,实现了白酒行业回归大众消费的正确市场道路。与此同时,白酒资本市场也一片利好。截至日前,在全部出炉的18家白酒上市公司中,大部分白酒公司止跌回涨,六成净利润实现增长,其中:洋河股份以及老白干酒实现双位数增长,前者营收及净利润分别增长11.02%和12.01%,达到136.61亿元及44.61亿元;老白干酒分别增长22.78%和25.94%;去年同期亏损了1.399亿元的水井坊實现净利润7074.58元。中国酒业协会显示,2015年1至10月,全国规模以上白酒公司实现销售收入4367.14亿元,同比增长7.75%;利润总额558.13亿元,同比增长5.51%;税金429.89亿元,同比增长4.81%。但也要明确的是,白酒行业仍处于调整的阵痛期、转型的探索期和复兴的准备期。

啤酒方面,行业整体产量下降,啤酒公司整合趋势明显。根据国家统计数据显示,2015年1~10月中国啤酒产量为4197万千升,同比下降5.73%,在白酒、红酒、啤酒三大酒种中下滑幅度最大,啤酒行业继续处于下行。此外,进口啤酒增速依旧较快。2015年上半年,华润雪花、青岛啤酒、百威英博、燕京啤酒、嘉士伯五大品牌中,仅百威英博整体销量增长9%,多家啤酒公司第三季度报也不理想,营收、利润双双下滑。燕京啤酒三季报显示,公司2015年1至9月实现营收114.48亿,同比下降6.51%,净利润同比下降6.39%;青岛啤酒前三季度营收243.15亿,同比下滑5.52%,净利润同比下滑19.92%。在市场容量下降的同时,今年进口啤酒继续挤占国内啤酒公司的市场份额。据海关数据显示,今年前十月,中国进口啤酒47.313万千升,同比增加62.9%。

由此可见,在政府“舌尖腐败治理”的过程中,啤酒虽然前期受到的冲击较小,但是由于未及时转型,因此容易受到受宏观经济、产能、国际市场等多方面的因素影响,国内啤酒业整合趋势明显。

红酒方面,行业总体销量下降,受进口红酒影响明显。2015年,国产红酒产量下跌,且受进口红酒挤压严重,进口红酒呈现量额回升,但主要集中在中低价位红酒。与此同时,中外一些贸易协定也对一些国家的红酒进入中国市场带来利好,也使得国产红酒危机更重。2015年1-10月中国红酒产量是920425.05千升,同比下降0.88%。相反,根据海关总署的数据显示,今年1-10月,红酒的进口额则有较大幅度提升。

显而易见,在政府“舌尖腐败治理”的过程中,虽然红酒受到了冲击,但是这并未促使红酒行业进行转型,我国红酒的核心竞争力仍然较低,难以抵御进口红酒的冲击。在开放贸易政策进一步放开的背景下,国内红酒受到了政府“尖腐败治理”和贸易开放政策的双重夹击。譬如,2015年1月,中智自由贸易协定生效,中国对智利红酒实行零关税,仅征收10%的消费税。2015年6月,中澳自贸区协定的签署,意味澳大利亚红酒将在2019年享受零关税。零关税直接传导至终端价格,使进口红酒价格不断下探,国内红酒市场竞争更加白热化,对国产红酒市场份额的挤压也是显而易见的。数据显示,国产红酒代表之一张裕日前公布的三季度业绩显示,公司营收同比下降3.38%,净利润同比下降15.02%,业绩低于业界预期。

行业层面的数据显示,政府“舌尖腐败治理”的社会治理效应显著,有效地在公关吃喝中出现概率较高的高档白酒和红酒的消费量,而对普通大众消费的啤酒影响却不大。从政府“舌尖腐败治理”的常态期数据来看,在整个白酒行业盈利能力回升,但这主要是高档白酒(知名品牌白酒)的消费量上升所致,这意味着在政府“舌尖腐败治理”影响下,高档白酒上市公司主动调整了经营管理策略,从新在新的市场环境中获得了竞争优势,而其他中低端白酒企业则在一定程度上遭到淘汰,这有利于酒类行业整体竞争能力的提升。

4 结论

政府“舌尖腐败治理”对各类酒企的冲击效应呈“倒U型”分布,在“舌尖腐败治理”初始期,由于需求的降低,各酒类公司在销售端受到极大冲击,上市酒类公司的盈利能力急剧下降;在“舌尖腐败治理”严厉期,上市酒类公司盈利能力降至最低,但由于各大公司开始审视自身情况,进行“经营自救”,公司的盈利能力出现触底反弹的迹象;在“舌尖腐败治理”常态期,部分酒类公司的转型策略初显成效,公司的盈利能力得到不同程度的回升,但要想快速恢复到高位的盈利水平仍需时日。

参考文献

[1]陈惠民.当前酒类市场商业贿赂行为之探讨[J].中国工商管理研究,2013.

[2]长青.基于EVA的杜邦财务分析体系构建[J].财会月刊,2011.

[3]貴州茅台股份有限公司2012—2015年度年报和季报[Z].

[4]季健.杜邦财务分析体系新探[J].中国流通经济,2012.

[5]路立敏,李京亚.我国酿酒行业上市公司收益质量评价[J].会计之友,2012.

[6]刘纪辉,吴泽.探索高端白酒行业拐点下的转型发展[J].品牌,2014.

[7]孙会.酿酒行业财务指标综合评价模型[J].产业经济,2013.

[8]上海证券交易所www.sse.com.cn[Z].

[9]王之炜,陈良.我国啤酒业上市公司的财务质量分析——以燕京啤酒为例[J].会计之友,2011.