我国房地产价格和股票市场的相关性研究

2017-04-06王柳元贺菊花

王柳元+贺菊花

摘 要:我国房地产市场和股票市场之间存在相关性,基于2003年1月到2016年12月的国房景气指数和上证综合指数的月度数据,通过建立VAR模型发现,运用脉冲响应函数,方差分析等方法,发现房地产价格和股票价格之间存在负相关关系,二者存在长期均衡关系,上证综指是房地产价格的单项格兰杰原因,短期内股票市场对房地产市场的影响较大,但长期看来房地产市场对股票市场的影响更为显著,最后提出了政策建议。

关键词:房地产价格 股票市场 VAR模型

中图分类号:F830.91 文献标识码:A

文章编号:1004-4914(2017)03-089-03

2016年国家对于房地产市场的调控呈现两面性,一、二线城市实行紧缩政策,通过央行降息,提高首付比例等一系列的措施控制房价,而三、四线城市则放低信贷门槛,强调去库存。自从上世纪90年代实行房改政策以来,房地产市场蓬勃发展,成为社会财富的重要组成部分,影响着宏观经济的发展;同样,股票市场作为经济发展的晴雨表,对经济的走向有重要的影响,发挥着资源配置的作用。近年来,房地产市场和股票市场都成为投资的热门,其波动性也越来越大,把握我国房地产价格和股票市场的相关性至关重要。房地产市场和股票市场一直以来都是国内外学者研究的热点,但涉及定量的分析较少,值得我们深入研究,本文基于2003年1月到2016年12月的数据,通过建立VAR模型,对房地产价格和股票市场的相关性进行实证分析,得出结论。

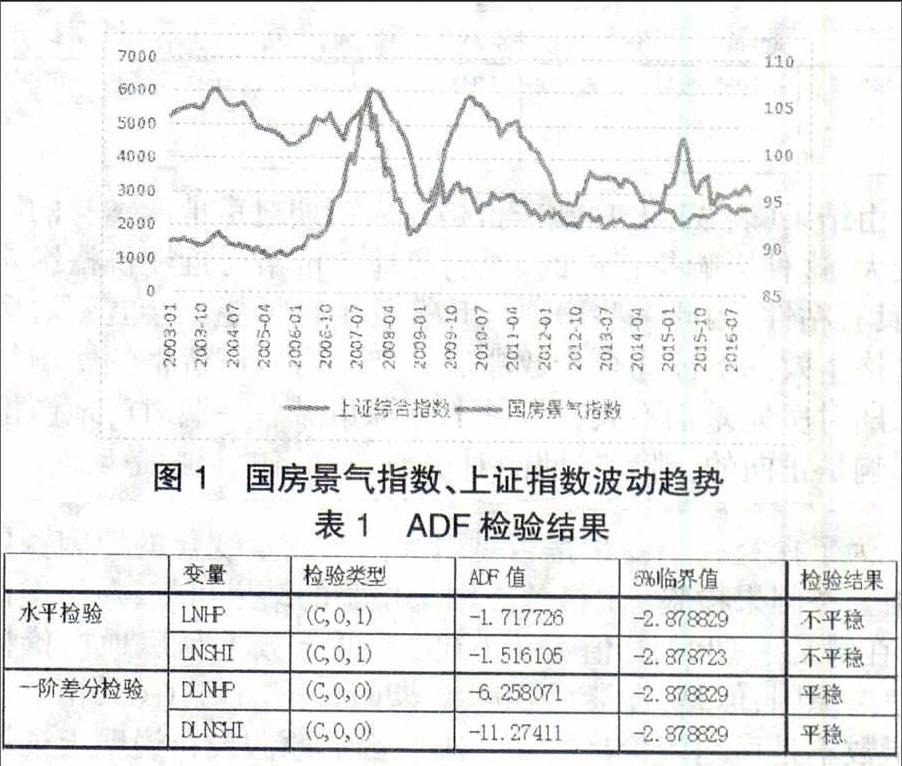

一、股票与房地产价格波动趋势

2003年以来,房地产价格上涨明显,一直处于高位波动的状态,房地产产业成为社会关注的焦点,2004年房国房景气指数达到一个小高峰106.12,2004年开始实施宏观调控政策,缩进信贷和土地政策,房地产市场价格有了小幅的回落,到2005年底跌到100.76,此时,股票市场也经历了先上涨再回落的波动,与房地产市场同向波动,呈现正相关。2006年起,不管是房地产市场还是股票市场市场化程度提高,外资、熱钱涌入,投资渠道又过于狭窄,使得房价和股票价格不断攀升,一路上涨,2007年底,国房景气指数达到106.45,股票市场突破6000点,这一阶段表现出上涨幅度大速度快的特点;从2008年开始,全球金融危机爆发,股票市场,房地产市场进入寒冬期,国房景气指数跌到94.76,股票是市场跌破2000点,仅仅一年的时间房地产市场的下跌幅度10.98%,而股票市场更甚跌幅67%,此时房地产市场与股票市场依旧同向波动,呈现正相关。2009年经济开始缓和,上证综指和国房景气指数开始回升,也催生了金融市场的泡沫。2010年,国家以一系列宏观调控措施的出台,使得国房景气指数和上证指数慢慢下降,且趋于平稳状态,到2014年年中,一直呈现同向波动。近年来,从2014年开始股票市场经历了平稳缓和的一段时间后开始上涨,涨至2015年中的4611.74点,之后下跌,呈现出倒V的形式,而房地产市场此时呈现了先跌后涨的V字型,此时房地产市场与股票市场存在负相关。一系列的价格波动表明,房地产价格与我国股票市场之间存在相关性,值得我们进行探究。

二、房地产价格和股票价格相关性的实证分析

(一)数据来源

本文选取全国房地产开发业综合景气指数(简称国房景气指数)代表房地产价格,上证综合收盘指数代表股票价格,数据区间选择了2003年1月到2016年12月之间的月度数据,对于国房景气指数中2003年至2016年每年1月份缺失的数据,分别以其相邻两月的平均值进行填补。国房景气指数、上证综合指数,分别用HP、SHI代表,将所有数据分别取对数,消除异方差的影响,平滑其波动性,分别记为LNHP、LNSHI(以上所有原始数据来自中经网统计数据库,以下实证分析由Eviews7.2分析得到)。

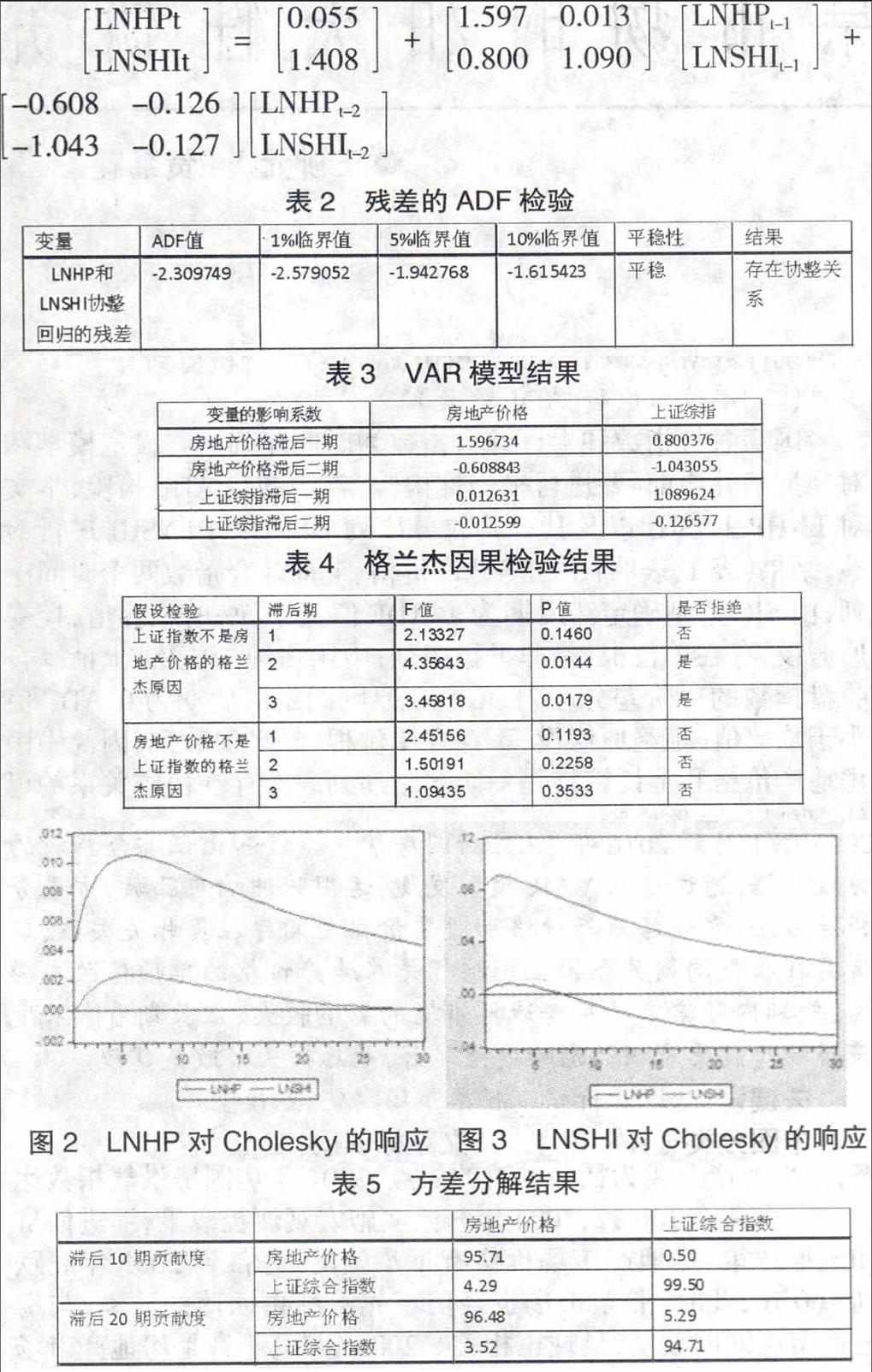

(二)单位根检验(ADF检验)

国房景气指数和上证综合指数为时间序列,在设定模型和对模型估计之前,要进行平稳性检验,常用的是ADF检验,本文对LNHP、LNSHI以及其一阶差分序列DLNHP、DLNSHI进行检验,结果(表1)表明:中国房地产价格、上证综合指数两个时间序列,由SIC原则确定滞后期为1,ADF值大于5%的临界值,接受原假设,存在单位根,是非平稳序列;中国房地产价格、上证综合收盘指数的一阶差分序列,由SIC原则确定滞后期为0,ADF值小于临界值,拒绝原假设,不存在单位根,是平稳数列,因此中国房地产价格和上证综指是一阶单整序列,有存在协整关系的可能,要进行协整检验。

(三)协整检验

ADF检验知房地产价格和股票指数是一阶单整序列,可能存在协整关系,用EG两步法进行协整检验以判断变量之间是否存在稳定的长期均衡关系。EG两步法,首先计算非均衡误差et;其次,检验单整性,如果et为稳定序列则为协整。结果(表2)表明,LNHP和LNSHI协整回归方程的残差小于5%的临界值,不存在单位根,是平稳的,LNHP和LNSHI存在(1,1)阶协整关系,股票市场和房地产价格之间存在长期均衡关系。

(四)VAR模型

房地产价格、上证综合收盘指数的一阶差分序列是平稳的,存在长期均衡关系,可以构建VAR模型,建立VAR模型,首先要确定最优滞后期数根据AIC和SC最小原则,综合HQ、FPE、LR确定VAR模型的最优滞后期为2,所以选用VAR(2)进行后续分析,建立LN和LNSHI的var模型:

LNHPtLNSHIt=0.0551.408+1.597 0.0130.800 1.090LNHPt-1LNSHIt-1+-0.608 -0.126-1.043 -0.127LNHPt-2LNSHIt-2

由结果(表3)知,房地产价格滞后一期对房地产本身的影响比较大,这种影响是正向的,说明房地产价格受近期价格影响较大,具有粘性,因此一些房地产政策的出台可能不会立刻对房地产价格生效。上证综合指数滞后一期对房地产价格的影响与滞后二期对房地差别不大,但是上证综指滞后一期对房地产价格的影响是正向的,滞后二期的对房地产价格的影响是反向的,当上证综指滞后二期上升1时,房地产价格下降0.0126,这说明,股票和房地产本身具有的投资性质,居民会选择收益更好的商品来投资,当股票上涨时,居民更多的资金投入股市,减少了对房地产产业的投资金额,使房地产价格下降。房地产价格滞后二期对股票市场的影响更大,且为反向,这说明股票价格受房价的影响,即房涨股跌,股涨房跌,这同样可能是由于人们投资的趋利性导致。上证综指滞后一期对本身的影响更大,为正向,说明股票市场的价格受之前股价的影响,即当最近股价都在上涨,即使有不利消息传出,股价依然会上涨一段时间,最近股价都在下跌,即使有好消息传出,股价也会下跌一段时间。

(五)格兰杰因果检验

为了探究一个变量是否是引起另一变量变化的原因,要进行格兰杰因果检验。由格兰杰因果检验的结果可知,对于上证综指,在滞后一期时,P值大于0.05,上证指数不是房地产价格的格兰杰原因,但是,在滞后2期、3期时,P值小于0.05,拒绝了上证指数不是房地产价格的格兰杰原因的原假设,说明上证指数是房地产价格的格兰杰原因,也说明股票市场的变动会引起房地产价格的变化,而房地产价格在滞后1期、2期、3期时都接受了原假设,说明房地产价格不是上证综指的格兰杰原因。

(六)脉冲响应函数

由于房地产价格和股票价格在收到冲击后恢复到平稳的时间周期较长,为了更完整直观地看出内生变量受到冲击后的反应,图2、图3考虑了滞后30期的脉冲响应函数,脉冲响应函数成收敛趋势,随着时间的推移,内生变量受到冲击后的反应越来越小。综合来看,房地产市场受到冲击后的响应比股票市场受到冲击后的响应要小,原因可能是因为,房地产市场价值量巨大,又是人们生活的必需品,用房地产来投资的毕竟在少数,而且加上国家政策的宏观调控,房地产价格不可能像股票市场对冲击的反应那样敏感。

从图2来看,房地产价格受到自身的冲击后反应较大,带来了0.45%的正向响应,在之后的2到5期,正向响应不断加强,之后开始不断削弱,但是回到平稳用了较长的时间。当房地产价格受到股票市场的冲击后,有一个正向响应,同样正向响应持续了较长时间后回到平稳。从图3来看,股票市场受到自身的冲击后,有一个正向的响应,之后响应不断削弱,当股票市场受到房地产价格的影响时,先有一个正向的冲击,在第7期时由正变负。

总之,不管是房地产价格还是股票价格受到自身的冲击反应比较大,且需要较长时间才能回到平稳。

(七)方差分解

脉冲响应函数以图表的形式直观地表现了内生变量受到冲擊时的反应,将此反映进行量化就需要方差分解,方差分解能精确地得出在不同滞后期时各个变量对影响的贡献度。由结果可知,引起房价波动的主要是自身,滞后10期时对自身的贡献度稳定在95%左右,上证综指滞后10期的贡献度稳定在4%;对于上证综指来说,影响主要来自自身,滞后10期时稳定在99%左右;房地产对上证综指的影响极小;随着时间的推迟,到滞后20期时,房地产价格对自身的影响增大,股票市场对房地产价格的影响减小,而对于股票市场来说,股票市场对自身的影响越来越小,房地产价格对股票价格影响越来越大,并超过了股票市场对房地产价格的影响。

总之,房地产价格和股票价格主要受自身的影响,短期内,股票市场对房地产市场的影响较大,但长期中,房地产价格对股票市场的影响超过了股票市场对房地产价格的影响。

四、结论与政策建议

基于2003年1月至2016年12月期间的国房景气指数、上证综合指数的月度数据,研究了我国房地产价格与股票市场的关联性,得到以下结论:第一,分析房地产价格和股票价格的波动趋势,看出股票价格和房地产价格之间存在关联性。第二,通过VAR模型分析,得到房地产价格对股票市场有负向影响,且房地产价格对股票市场的影响比股票市场对房地产价格的影响更为显著。第三,通过格兰杰因果关系检验,发现上证综指是房地产价格的单项格兰杰原因。第四,通过脉冲响应函数,得到房地产市场受到冲击后的响应比股票市场受到的冲击后的响应要小,二者受到冲击后恢复到平稳的时间周期较长。第五,短期内,股票市场对房地产市场的影响较大,但长期中,房地产价格对股票市场的影响超过了股票市场对房地产价格的影响。

巨大的风险存在于房地产市场和股票市场之间,正确把握我国房地产市场和股票市场的关联性,对政府的宏观调控、政策制定,投资者的投资选择至关重要,根据本文分析的结论现提出几点建议:

1.建立宏观意识,统筹两个市场。首先,一项政策的出台要考虑到房地产市场和股票市场的联动效应,一项房地产政策的出台必然会引起股票市场的震动,忽略任何一个市场,政策的效果都会大打折扣。其次,还应注意存在于两个市场之间的风险,避免对经济造成重大打击,房地产与股票之间的联动效应,存在滞后性,一项政策的出台往往需要较长的时间才能见到效果,切忌急于求成。

2.重视房地产的居住职能,利用股票市场进行资源配置。首先,住房最重要的职能是居住,而近年来,越来越多的人进入房地产市场进行投资,使得房地产产业不健康的发展,对国家经济发展和居民的幸福指数都有不利影响。国家应该通过调整信贷政策,央行的基准利率,建设经济适用房等政策,将房地产产业引向健康发展的渠道。其次,股票市场承担着重要的资源配置的作用,国家应加强股票市场的市场化进程,使其真正能够引导投资规模与投资方向。

3.投资者应把握房地产市场与股票市场之间的关联性,房地产市场和股票市场兼具投资性质,但是股票价格的波动更为敏感。由以上分析可知房地产价格对股票市场具有负向影响,投资者可以据此选择合理的投资组合,规避风险,寻求收益最大化。

参考文献:

[1] 皮舜.中国房地产市场与金融市场的Granger因果分析[J].系统工程理论与实践,2003(12):29-33

[2] 沈悦,卢文兵.中国股票价格与房地产价格关联性研究[J].当代经济科学,2008(30):87-92

[3] 刘琼芳,张宗益.基于Copula房地产与金融行业的股票相关性研究[J].管理工程学报,2011(01):164-169

[4] 赵胜民,方意,王道平.金融信贷是否中国房地产、股票价格泡沫波动的原因——基于有向无环图的分析[J].金融研究,2011(12):62-76

[5] 国世平,吉洁.我国房地产价格与股票价格指数的关联性研究[J].深圳大学学报,2012(9):106-112

(作者单位:1.河海大学企业管理学院 江苏常州 213022;2.东南大学人文学院 江苏南京 210096)

[作者简介:王柳元(1995—),女,汉族,山东淄博人,河海大学本科生,研究方向:人力资源管理;贺菊花(1987—),女,汉族,江苏丹阳人,东南大学人文学院硕士研究生,研究方向:公共管理。]

(责编:若佳)