罗甸县微型企业融资调查与思考

2017-03-24程彦伟

程彦伟

摘 要:“参天之林始于苗圃,浩瀚江海源于百川”。微型企业规模虽小,却被认为是减少贫困、扩大就业、培育区域经济发展的刚劲力量。近年来,罗甸县紧紧围绕“以创业带就业”的主导思维,全力助推微型企业发展。但随着发展的深入,一些不容忽视的问题随之而来,企业融资困难就是其中之一。本文以罗甸微型企业为研究“标本”,旨在系统分析当前微型企业融资现状与不足,为破解企业融资“瓶颈”提供策略参考。

关键词:微型企业;融资;担保;信用体系

1 微型企业的定义及划分标准

2011年,国家工信部、统计局、发改委和财政部等四部研究出台了《中小企业划型标准规定》,《规定》中首次提出“微型企业”这一企业类型,并将中小企业划分为中型、小型、微型三种。《规定》中提出的微型企业划分原则是目前国内判断微型企业的最权威标准。

标准如下:

农、林、牧、渔业营业收入50万元以下的为微型企业;工业从业人员20人以下或营业收入300万元以下的为微型企业;软件和信息技术服务业从业人员10人以下或营业收入50万元以下的为微型企业;房地产业营业收入100万元以下或资产总额2000万元以下的为微型企业[1]。

现今,国内热论的“企业融资难”问题,关键是指“小微企业融资难”。该《规定》的出台,对认识“微企”这一新型企业类型,明确金融支企方向和重点意义深远。

2 罗甸县微型企业发展及融资现状

(一)微型企业发展状况

截止2015年末,罗甸县共有各类企业1101户,其中小型企业933户,占企业总数的84.74%;微型企业168户,占企业总数的15.26%,

2012年至2014年,罗甸县共发展微型企业74户,带动就业604人。2015年以来,罗甸县新发展微型企业94户,带动就业515人。经营领域涉及:日用品制造业、农产品种养殖、农产品加工、民族工艺品加工、建筑、餐饮等。

(二)微型企業融资现状

截止2015年末,全县各类企业贷款余额34484万元,其中微型企业贷款40笔,余额895.9万元,占企业贷款余额的2.6%,占全县各项贷款余额的0.3%。在所有贷款中,有7.5%的承贷主体为企业;有92.5%的是企业创办人或合伙人。

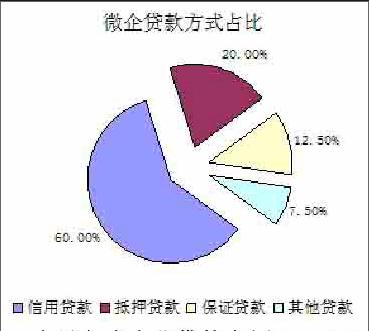

贷款方式以信用贷款为主。在所有微型企业贷款中,信用贷款24笔,占60.0%;抵押贷款8笔,占20.0%;保证贷款5笔,占12.5%;其他方式3笔,占7.5%。

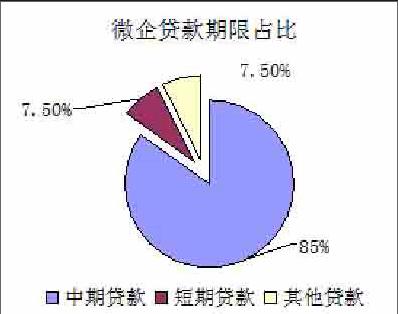

贷款期限以中期贷款为主。在所有微型企业贷款中,中期贷款[2]34笔,占85%;短期贷款3笔,占7.5%;其他贷款方式3笔,占7.5%。

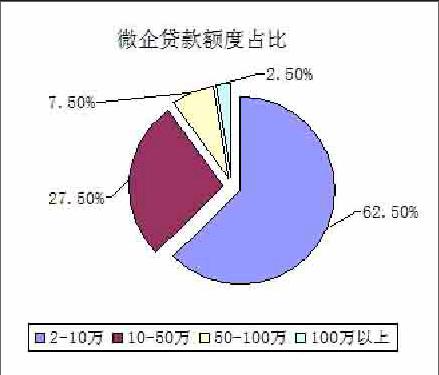

贷款额度以2-10万为主。在所有贷款中,2-10万元(含10万)贷款25笔,占62.5%;10万-50万元(含50万)贷款11笔,占27.5%;50万-100万元(含100万)贷款3笔,占7.5%;100万以上贷款1笔,占2.5%。

(三)微型企业资金需求估算

据统计,罗甸县168家微型企业中,约有90%企业面临融资难困境,约有80%的企业有通过银行贷款融资的需求。许多企业虽已获得一定额度的银行贷款,但还有进一步融资的愿望。参考罗甸县已发放的40笔微型企业贷款状况,经过推理估算得出:目前罗甸县微型企业的银行融资需求资金应该在5000万左右。

“融资难”问题已经成为制约罗甸县微型企业创办与发展难以避开的“瓶颈”。很多人有强烈的创业愿望,但由于缺乏启动资金而变得“英雄气短”;很多企业雄心勃勃,但由于缺乏发展资金而创新能力不足,很多企业由于周转资金不足而举步维艰。

3 微型企业融资难原因分析

(一)企业自身融资“硬实力”不足。在罗甸县168家微企中,约有80%的微型企业有融资需求,但却面临融资“硬实力”不足的状况。一是由于抵押物缺失。抵押物缺失是造成企业融资困难的最直接、最普遍原因。全县多数微型企业起步晚、底子薄,提供土地、房产、设备等固定资产抵押的能力不足;存款、应收账款、商标等动产认可度弱、抵押率低;原材料、在产品、产成品动态化程度高,价值评估难度大,难以形成有效抵押。二是由于财务管理并不规范。全县多数微型企业的创办者为普通农民,企业管理者和具体从业人员的文化水平整体偏低,“重经营而轻管理”的现象严重。多数企业内部财务管理体系不健全,经营行为不规范,账务往来不透明,信用参考度不高,金融机构放贷信心不足。三是由于企业自身信用意识不强。一些企业参与人行和其他金融机构信用评级的积极性不高,诚信融资意识不强,融资过程中所需的“诚信”资本积累不足。根据统计,目前参与县人行信用评级的企业共12家,其中尚无一家微型企业。四是由于企业自身的融资方式单一。多数企业经营者习惯性采用抵押贷款等一些简单、传统的思维思考企业融资,对多户联保、融资租赁等一些有效的创新型贷款方式思考和尝试甚少,一定程度上也造成了企业融资难问题。

(二)担保公司“桥梁”作用没有真正凸显。罗甸县共有担保公司两家,分别为罗甸县融资担保有限公司和罗甸县鼎盛融资担保有限公司。总体而言,两家担保公司在微型企业融资过程中应有的“桥梁”作用没有真正凸显。一是罗甸融资担保公司应有的政策性担保作用没有凸显。除此之外,通过民营担保公司融资,融资成本较高,融资压力大,甚至还要提供反担保,许多微型企业望而却步。

(三)考核奖励刺激机制“缺位”。目前,罗甸县关于金融机构支持微型企业相关考核奖励办法缺位。微型企业抗风险能力弱,放贷风险高,因为没有行之有效、符合企业实际的奖励办法刺激,金融机构发放微企贷款的积极性随之“降温”。

4 微型企业融资建议

目前,全县微型企业面临的最大现实便是企业融资难问题。资金需求量与融资能力的不对称,已经成为困扰企业发展的重要难题。要解决这一难题,政府、金融机构、企业均需发力。

摘 要:“参天之林始于苗圃,浩瀚江海源于百川”。微型企业规模虽小,却被认为是减少贫困、扩大就业、培育区域经济发展的刚劲力量。近年来,罗甸县紧紧围绕“以创业带就业”的主导思维,全力助推微型企业发展。但随着发展的深入,一些不容忽视的问题随之而来,企业融资困难就是其中之一。本文以罗甸微型企业为研究“标本”,旨在系统分析当前微型企业融资现状与不足,为破解企业融资“瓶颈”提供策略参考。

关键词:微型企业;融资;担保;信用体系

1 微型企业的定义及划分标准

2011年,国家工信部、统计局、发改委和财政部等四部研究出台了《中小企业划型标准规定》,《规定》中首次提出“微型企业”这一企业类型,并将中小企业划分为中型、小型、微型三种。《规定》中提出的微型企业划分原则是目前国内判断微型企业的最权威标准。

标准如下:

农、林、牧、渔业营业收入50万元以下的为微型企业;工业从业人员20人以下或营业收入300万元以下的为微型企业;软件和信息技术服务业从业人员10人以下或营业收入50万元以下的为微型企业;房地产业营业收入100万元以下或资产总额2000万元以下的为微型企业[1]。

现今,国内热论的“企业融资难”问题,关键是指“小微企业融资难”。该《规定》的出台,对认识“微企”这一新型企业类型,明确金融支企方向和重点意义深远。

2 罗甸县微型企业发展及融资现状

(一)微型企业发展状况

截止2015年末,罗甸县共有各类企业1101户,其中小型企业933户,占企业总数的84.74%;微型企业168户,占企业总数的15.26%,

2012年至2014年,罗甸县共发展微型企业74户,带动就业604人。2015年以来,罗甸县新发展微型企业94户,带动就业515人。经营领域涉及:日用品制造业、农产品种养殖、农产品加工、民族工艺品加工、建筑、餐饮等。

(二)微型企業融资现状

截止2015年末,全县各类企业贷款余额34484万元,其中微型企业贷款40笔,余额895.9万元,占企业贷款余额的2.6%,占全县各项贷款余额的0.3%。在所有贷款中,有7.5%的承贷主体为企业;有92.5%的是企业创办人或合伙人。

贷款方式以信用贷款为主。在所有微型企业贷款中,信用贷款24笔,占60.0%;抵押贷款8笔,占20.0%;保证贷款5笔,占12.5%;其他方式3笔,占7.5%。

贷款期限以中期贷款为主。在所有微型企业贷款中,中期贷款[2]34笔,占85%;短期贷款3笔,占7.5%;其他贷款方式3笔,占7.5%。

贷款额度以2-10万为主。在所有贷款中,2-10万元(含10万)贷款25笔,占62.5%;10万-50万元(含50万)贷款11笔,占27.5%;50万-100万元(含100万)贷款3笔,占7.5%;100万以上贷款1笔,占2.5%。

(三)微型企业资金需求估算

据统计,罗甸县168家微型企业中,约有90%企业面临融资难困境,约有80%的企业有通过银行贷款融资的需求。许多企业虽已获得一定额度的银行贷款,但还有进一步融资的愿望。参考罗甸县已发放的40笔微型企业贷款状况,经过推理估算得出:目前罗甸县微型企业的银行融资需求资金应该在5000万左右。

“融资难”问题已经成为制约罗甸县微型企业创办与发展难以避开的“瓶颈”。很多人有强烈的创业愿望,但由于缺乏启动资金而变得“英雄气短”;很多企业雄心勃勃,但由于缺乏发展资金而创新能力不足,很多企业由于周转资金不足而举步维艰。

3 微型企业融资难原因分析

(一)企业自身融资“硬实力”不足。在罗甸县168家微企中,约有80%的微型企业有融资需求,但却面临融资“硬实力”不足的状况。一是由于抵押物缺失。抵押物缺失是造成企业融资困难的最直接、最普遍原因。全县多数微型企业起步晚、底子薄,提供土地、房产、设备等固定资产抵押的能力不足;存款、应收账款、商标等动产认可度弱、抵押率低;原材料、在产品、产成品动态化程度高,价值评估难度大,难以形成有效抵押。二是由于财务管理并不规范。全县多数微型企业的创办者为普通农民,企业管理者和具体从业人员的文化水平整体偏低,“重经营而轻管理”的现象严重。多数企业内部财务管理体系不健全,经营行为不规范,账务往来不透明,信用参考度不高,金融机构放贷信心不足。三是由于企业自身信用意识不强。一些企业参与人行和其他金融机构信用评级的积极性不高,诚信融资意识不强,融资过程中所需的“诚信”资本积累不足。根据统计,目前参与县人行信用评级的企业共12家,其中尚无一家微型企业。四是由于企业自身的融资方式单一。多数企业经营者习惯性采用抵押贷款等一些简单、传统的思维思考企业融资,对多户联保、融资租赁等一些有效的创新型贷款方式思考和尝试甚少,一定程度上也造成了企业融资难问题。

(二)担保公司“桥梁”作用没有真正凸显。罗甸县共有担保公司两家,分别为罗甸县融资担保有限公司和罗甸县鼎盛融资担保有限公司。总体而言,两家担保公司在微型企业融资过程中应有的“桥梁”作用没有真正凸显。一是罗甸融资担保公司应有的政策性担保作用没有凸显。除此之外,通过民营担保公司融资,融资成本较高,融资压力大,甚至还要提供反担保,许多微型企业望而却步。

(三)考核奖励刺激机制“缺位”。目前,罗甸县关于金融机构支持微型企业相关考核奖励办法缺位。微型企业抗风险能力弱,放贷风险高,因为没有行之有效、符合企业实际的奖励办法刺激,金融机构发放微企贷款的积极性随之“降温”。

4 微型企业融资建议

目前,全县微型企业面临的最大现实便是企业融资难问题。资金需求量与融资能力的不对称,已经成为困扰企业发展的重要难题。要解决这一难题,政府、金融机构、企业均需发力。