所有制视角下金融错配对技术进步影响的效应研究

2017-03-16刘任重王丹丹

刘任重,王丹丹

(哈尔滨商业大学金融学院,黑龙江哈尔滨,150028)

所有制视角下金融错配对技术进步影响的效应研究

刘任重,王丹丹

(哈尔滨商业大学金融学院,黑龙江哈尔滨,150028)

以所有制为标准划分工业企业样本,利用2009~2014的年度面板数据,衡量样本企业的技术进步水平,并进行随机效应模型的实证分析,研究基于所有制差异下的金融错配对技术进步的影响。实证研究结果表明:金融错配对我国工业企业技术进步有负面影响,R&D经费投入强度对我国工业企业技术进步有较大的正面影响。最后根据实证研究结果,从国有企业角度、其他所有制企业角度、金融体系、政府及其它方面提出相关的优化政策建议。

技术进步;金融错配;经济增长

根据新经济增长理论,技术进步是经济增长的持续动力,而金融是现代经济高速运转的核心,两者不同程度上都对经济发展起着不可替代的推动作用,实现实际生产力速度与效率的提高。在现实经济中,由于自然资源的稀缺,国家不可能长期依靠消耗自然资源来获得经济增长,因此必须不断的借助于技术进步和金融发展。从当前文献来看,国内外学者针对技术进步与金融发展两者的关系进行了卓有成效的研究。或从金融工具角度、金融中介角度、金融市场角度以及金融体系的出现和发展与技术进步之间的关系的角度展开,或从金融功能的视角研究技术进步的金融制度安排等。但少有直接从所有制视角研究、度量金融错配与技术进步之间的关系展开。由于计划经济的影响,中国较长时间内均存在着一种客观经济事实,即稀缺的金融资源并没有完全按照市场化的效率原则进行分配,而是把优质和优惠的资源或条件优先分配给创新积极性并不高的国有企业,从而在某种程度上降低了资源的利用效率,阻碍了技术进步。

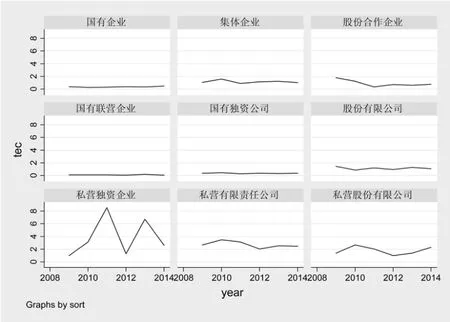

图1列举了我国九种所有制类型企业(国有企业、集体企业、股份合作企业、国有联营企业、国有独资企业、股份有限公司企业、私营独资企业、私营有限责任公司、私营股份有限公司)的相对技术进步水平,其中技术进步水平是用企业申请专利数/(科研经费内部支出+其它支出)表示。从图1中可以清晰看出国有企业的技术进步一直处于较低水平,而私营企业与国有企业相比,技术进步处于相对高位。这说明稀缺资源分配给国有企业并没有有效的促进技术进步。

一、相关文献回顾

针对金融发展与技术进步之间关系展开研究的文献有:Alfaro et al的研究表明:一国的技术水平的提高主要得益于该国的企业家数量,以及为该国潜在的企业家提供的创业融资条件。[1]Rioja& Valev认为金融发展可以促进技术进步和经济增长,只不过刺激机理不同。在发达国家,金融发展能提高全要素生产率进而实现经济增长。对于欠发达国家来说,经济增长主要是依靠金融发展带来的资本积累。[2]殷剑峰从交易成本角度出发,比较分析了以银行主导型和以竞争市场为主导的两种金融体系的差别,得出两种类型金融体系的选择主要取决于当时的经济发展水平。[3]聂辉华、贾瑞雪利用Olley-Pakes半参法和相关数据,计算了我国1999~2007年间规模以上工业企业的TFP,实证结果表明,资源错配降低了企业的效率,并且得出资源的错配程度与区域发展程度呈正相关的结论。[4]

近年来,有部分学者针对资源错配中的金融错配进行了系统研究:Moll认为以前的经济增长模型忽略了金融扭曲对资本和财富积累的影响,从而难以判断经济体的自我融资能否抵消资本错配。陈永伟从金融市场的扭曲、劳动力市场的扭曲和不恰当的产业政策三个角度对资源错配进行了剖析。楼东伟从制度安排、政府干预、行业垄断和对外贸易等角度分析了金融错配的成因。

鲁晓东利用1995~2005年的省级面板数据,把金融错配作为变量引入实证研究模型之中,研究了资本积累和全要素生产率之间的关系,研究结果表明:我国的金融体系存在着严重的错配现象,导致经济、金融体系没有发挥本来的资源配置效应,反而带来了负面影响,原因就是我国的金融体系受到严重的政府干预。邵挺运用1999~2007年间的相关企业数据,从金融错配的角度对样本企业的资本回报率进行了实证研究,研究结果得出了国有所有制企业的资本回报率最低,尤其是和私营企业的资本回报率相比相差甚远。戴静等建立了金融错配下的两厂商生产模型,得出了金融错配加剧了国有经济比重高的企业偏好于通过技术引进和购买的方式实现技术进步的结论。

综上所述,我们可以得出以下结论:现有文献的大多数观点对本研究具有非常重要的启发作用,无论是理论模型还是实证检验,都具有一定的开拓性意义,然而本研究依然存在一些亟待完善和解决的问题。针对金融错配形成的原因还有待深入研究,特别是针对中国转轨型经济的特点,尚未形成系统性的共识。另外,金融错配对技术进步影响效应的测度还有待拓展,尤其是基于所有制差异下,没有系统的给出金融错配影响技术进步效应的定量表达和数理证明。

图12009 ~2014年我国九类工业企业技术进步情况

二、实证模型、指标与数据说明

(一)数据来源与选取

数据主要来源于《中国科技统计年鉴》与国研网等数据库。数据选取了2009~2014年工业企业的面板数据。在分析之前,对数据进行了如下处理:(1)剔除了数据严重缺乏的类型企业;(2)剔除了不合理的企业数据,如在港澳台企业利息支出项,此项支出为负值;(3)剔除了与类型企业不匹配的数据。

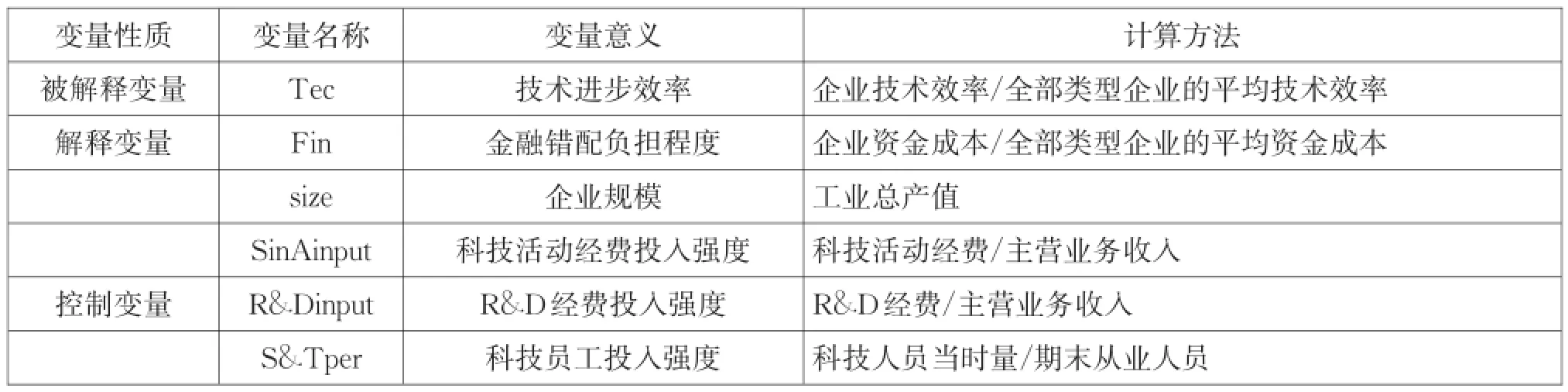

(二)研究变量与指标选取

1.被解释变量

技术进步效率:目前计算技术进步效率的方法主要有三种:投入法、产出法和TFP计算法,但是由于第三种方法要求我国资本存量等相关数据,应用起来十分困难。故本文结合投入法与产出法来表示技术进步效率。某种类型企业的技术进步效率的计算方法为:该类型企业的专利申请数/(该类型企业科技活动经费内部支出+该类型企业其他技术活动经费支出)。全部类型企业的技术进步效率的计算方法为:全部类型企业的平均专利申请数/(全部类型企业的平均科技活动经费内部支出+全部类型企业的平均其他技术活动经费支出)。

2.释变量

金融错配负担程度:本文采用企业的资金成本代表金融错配的负担水平,若企业的资金成本低则说明该企业的金融错配负担水平低,反之则金融错配负担水平高。其中,金融错配负担程度的计算方法为:该类型企业的利息支出/总负债。全部类型企业的金融错配负担水平的计算方法为:全部类型企业的平均利息支出/全部类型企业的平均负债。

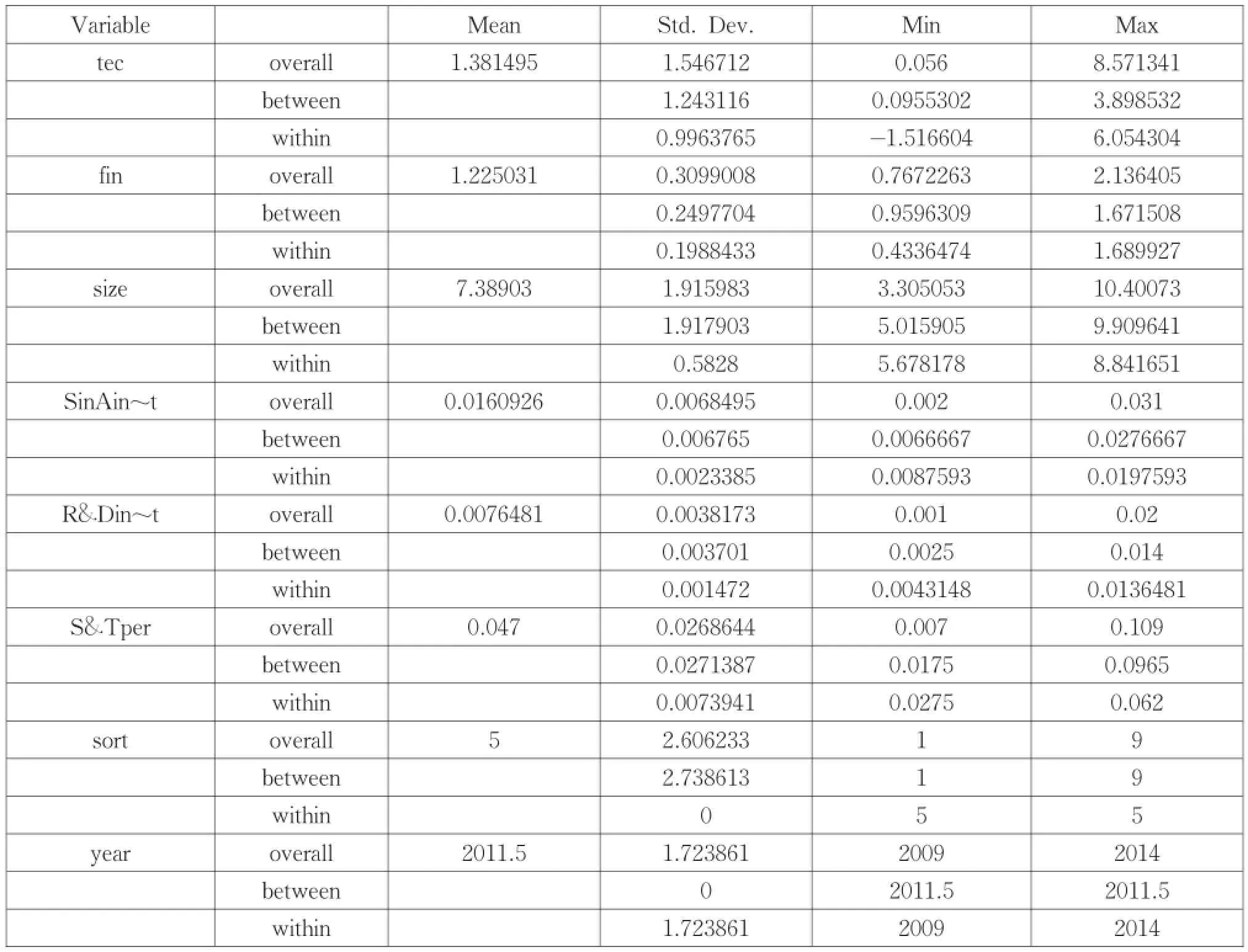

表1 技术进步、金融错配、企业规模等变量的描述性统计

企业规模:采用企业的工业总产值作为企业规模的替代变量。这是因为,企业在生产中存在着规模效应,在企业规模较大时,企业拥有资金大、抵御风险强等优势。

科技活动经费投入强度:根据相关定义,本文收集了技术改造费、技术引进费、消化吸收经费以及购买国内技术经费四个方面的科技活动经费数据。某类型企业科技活动经费投入强度计算方法为:该类型企业的科技活动经费/该类型企业的主营业务收入。全部类型企业的科技活动经费投入强度计算方法为:全部类型企业的平均科技活动经费/全部类型企业的平均主营业务收入。

3.数据的描述性统计

利用Stata经济计量软件对数据进行了处理,表1为处理后的数据描述性统计。

表1中各个变量的含义为:tec-技术进步效率、fin-金融错配负担程度、size-企业规模、SinAin~t-科技活动经费投入强度、R& Din~t-R&D经费投入强度、S&Tper-科技员工投入强度、sort-类别、year-年份。从表1中可以看出,我国工业企业的技术进步效率平均值为1.381495,而金融错配负担程度为1.225031,这说明我国工业企业存在金融错配现象。

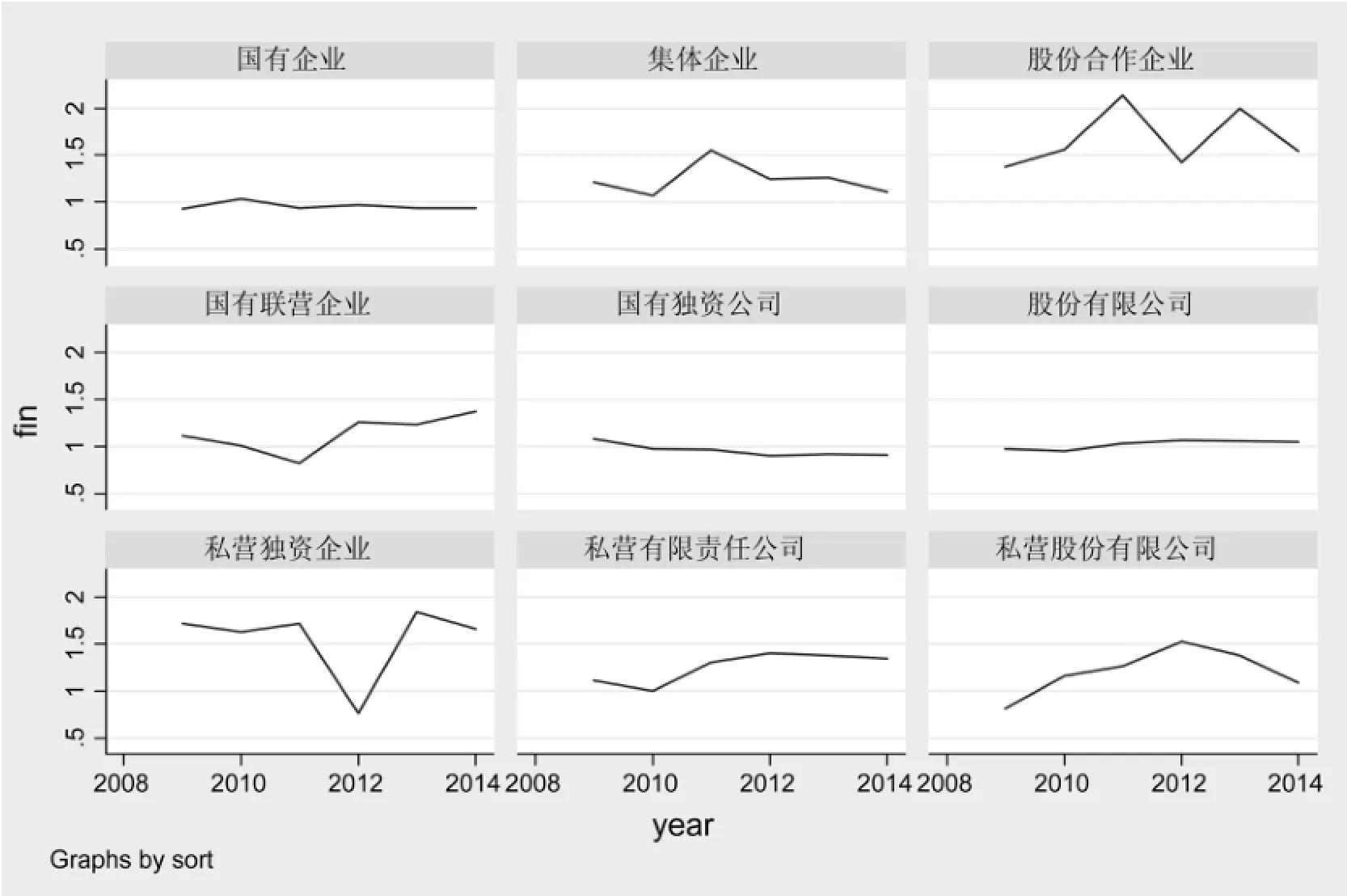

在图2中可以看到九种所有制类型企业的相对的金融错配负担程度。其中,国有企业与国有独资企业的金融错配负担水平一直处在低位。相应的,私营独资公司、私营有限责任公司与私营股份有限公司在大多数年份里的金融错配负担水平处于高位。

本文计算了2009~2014年各类型企业的金融错配负担程度。从低到高依次为:国有企业(0.959630929)、国有独资公司(0.963273954)、股份有限公司(1.02469736)、国有联营企业(1.137928486)、私营股份有限公司(1.20842229)、集体企业(1.240414948)、私营有限责任公司(1.260788891)、私营独资企业(1.558609451)、股份合作企业(1.67150831)。

为了方便对比分析,本文计算了2009~2014年各类企业技术进步的水平。从低到高的次序依次为,国有联营企业(0.09552257)、国有独资公司(0.345453215)、国有企业(0.377186962)、股份合作企业(0.914926984)、股份有限公司(1.130134889)、集体企业(1.167174019)、私营股份有限公司(1.77884207)、私营有限责任公司(2.725675595)、私营独资企业(3.898531781)。

图22009 ~2014年我国九类工业企业金融错配情况

表2 数据和变量性质

从计算结果可以清晰看出我国存在着严重的金融错配现象,具体来说:国有企业承担着0.959630929的金融错配负担水平,进步效率只有0.377186962;国有独资公司承担着0.963273954的金融错配负担程度,技术进步效率是0.345453215。而私有独资企业承担着1.558609451的金融错配负担水平,技术进步效率却有3.898531781,为国有企业的10.3358倍。

4.控制变量

R&D经费是指研究与试验发展经费,该指标可以反映企业在自主创新上的投入。在文中,R&D经费投入强度为R&D经费/主营业务收入的比值。某类型企业的R&D经费投入强度计算方法为:该类型企业的R&D经费/该类型企业的主营业务收入。全部类型企业的R&D经费投入强度计算方法为:全部类型企业的R&D经费平均值/全部类型企业的主营业务收入平均值。

科技员工投入强度:科技活动员工包括了科学家和工程师、参加科技项目的人员、科技管理和服务人员。某类型企业的科技员工投入强度计算方法为:该类型企业的的科技员工当时量/期末从业人员数。全部类型企业的科技员工投入强度计算方法为:全部类型企业的科技员工当时量平均值/期末从业人员数平均值。

虚拟变量:本文采用企业的所有制作为虚拟变量。

(三)研究方法

1.实证模型的构建

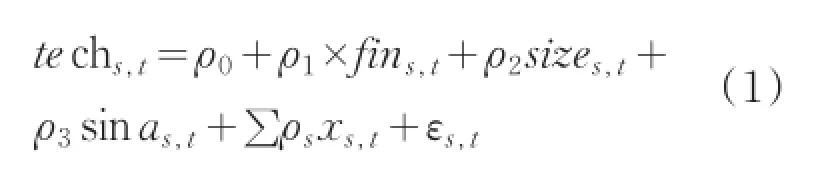

根据技术创新的相关理论,从金融错配角度分析多因素对技术进步的度量与作用机理,建立了实证模型:

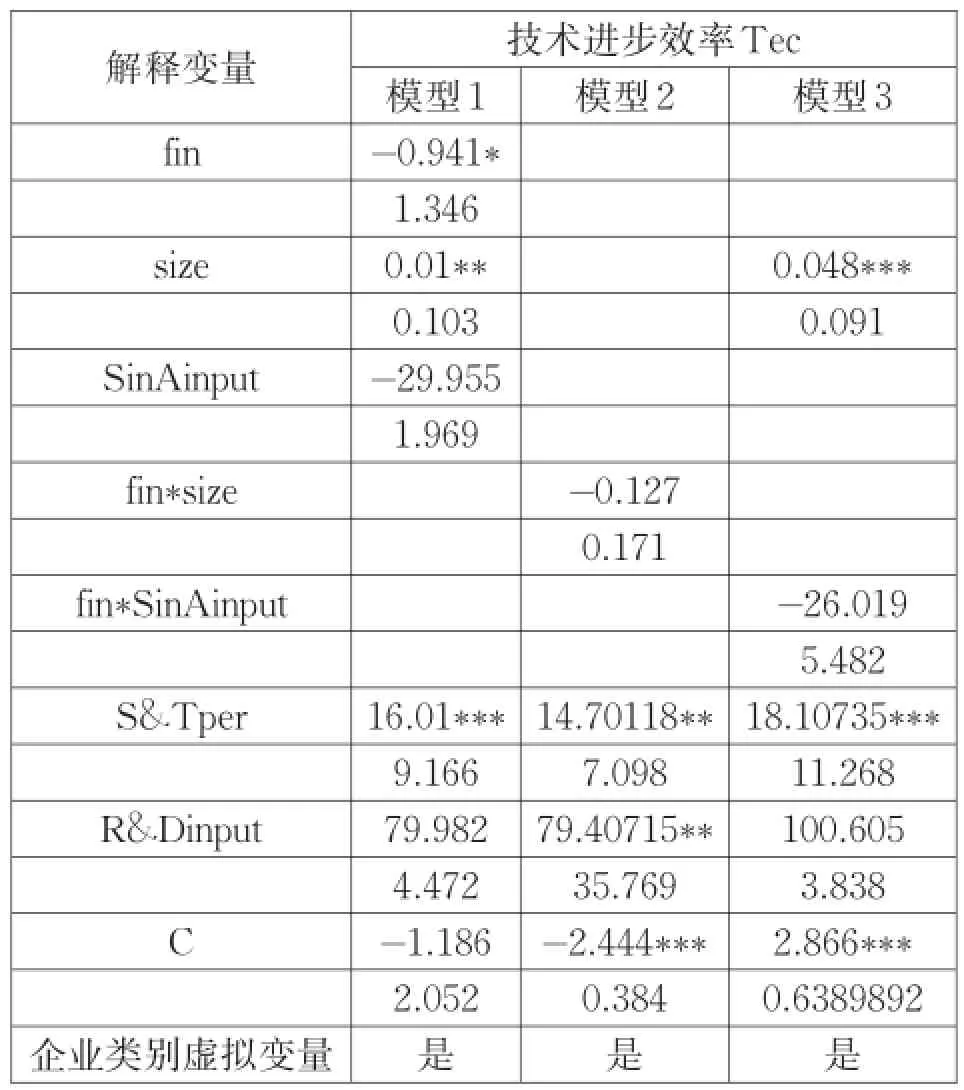

s,t分别代表了企业的所有制结构和时间。等式左边是被解释变量技术进步,等式右边是解释变量和控制变量、常数项ρ0和残差εs,t,其中解释变量包括金融错配负担程度、企业规模、科技活动指数。控制变量X包括R&D经费投入强度、科技员工投入强度。因为我国大型企业大多数为国有控股企业,故本文单独引进了企业规模和金融错配的交互项。本文建立了3个实证模型,模型1为主要论证的实证模型,模型2、模型3为辅助论证的实证模型,故具体公式略。各模型均经过霍斯曼检验,计算出的P值>0.01,不能拒绝原假设。采用随机效应进行检验,结果如表3所示。

表3 三个模型及其解释变量

模型1、模型2、模型3均表明金融错配负担水平是与技术进步影响呈负相关,而其他辅助性的解释变量如R&D经费投入强度、科技员工投入强度与技术进步呈正相关,这与相关文献结果相符。方程系数比较大可以解释为:我国工业企业的经济增长方式长久以来均为“量”的增长,以量带动企业效益。由于边际效用递减规律的作用,这种外延式的增长方式逐渐失去优势,取而代之的内涵式的增长方式,2009~2014年间的科学技术的快速发展使得工业企业科技创新的单位收益增加。

2.实证模型的解释

在模型1中,我们着重考察了金融错配负担程度对技术进步的影响方向和影响程度的测度,辅以其他解释变量加以解释说明。模型1显示,在各类企业之中,金融错配对技术进步水平影响方向均为负。具体来说,国有企业的负担程度是0.959630929,而技术进步是0.377186962,根据建立的模型与实证结果计算得出,金融错配负担水平对技术进步的影响程度为0.354932931,由于影响系数为负,说明其他变量影响程度为1.280199666,即剔除金融错配的国有企业技术进步水平。类似的,我们计算出了其他类型企业的剔除金融错配后的技术进步水平:国有独资公司为1.251894006、股份有限公司为2.094375105、国有联营企业为1.166313275、私营股份有限公司为5.035657156、集体企业为2.334404485、私营有限责任公司为3.912077941、私营独资企业为5.365183274、股份合作企业为2.487816304。可以明显看出剔除金融错配后的技术进步水平从高到低依次为私营独资企业、私营股份有限公司、私营有限责任公司、股份合作企业、集体企业、股份有限公司、国有企业、国有独资公司、国有联营企业。在国有体制下,虽然金融错配负担小,但是技术进步效应较低,研究表明是由多方面引起的,尤其是科技人员数量和R&D投入,私营企业恰恰相反,所以技术进步效应明显。但是高成本使私营企业利润持续低下,在得不到资金支持的情况下很可能造成融资困难和业绩危机。

在模型2中,我们引入了fin*size这一变量,即金融错配与企业规模的交互项,这主要是考察我国在金融错配情况下,企业规模对技术进步的影响。实证结果表明在存在金融错配的情况下,企业规模与技术进步是负相关的,系数为-0.127,即在其他解释变量不变的情况下,fin*size每增加1个单位,技术进步将减少0.127个单位。

在模型3中,我们引入了fin*SinAinput这一交互项,目的是考察金融错配条件下的科技活动是否会提高技术进步水平。在模型3中,实证结果显示:企业规模与技术进步呈正相关关系,fin* SinAinput与技术进步负相关,且企业规模与交互项系数分别为0.048、-26.019。综合来看,在金融错配条件下,科技活动指数越高,反而越不利于技术进步。本文给出的解释为:在我国工业企业中,在低成本的资金条件下容易引发企业惰性,更愿意选择技术引进而不是自主创新,从而导致技术进步效应不明显,这种情况在国有控股企业尤为突出。另外,国有控股企业的边际效应递减规律及垄断导致的福利净损失也有可能是其中原因之一。

三、结论及政策建议

从金融错配角度研究技术进步问题,根据工业企业的所有制性质进行分组,利用2009~2014年的中国工业企业面板数据,采用随机效应模型,分析金融错配负担水平对技术进步的影响。实证结果得出:金融错配负担水平对企业技术进步效率的影响为负。同时,在剔除金融错配影响程度之后,国有制企业技术进步水平依然不高,与之形成鲜明对比的是私营独资企业等类型企业的高技术进步水平。根据实证和计算结果,笔者认为:国有制工业企业技术进步水平不高,金融错配的影响较为明显,国有制工业企业对科技人员和R&D经费投入的不重视,也可能是导致我国国有制企业技术进步缓慢的原因之一,故解决金融错配和提高对技术的R&D投入应该并行。基于本文研究,认为金融错配由政府干预和历史遗留;金融、经济制度的缺陷;

F276

A

国家社会科学基金项目“金融错配与技术进步研究”(14BJL032)

刘任重(1978-),男,副教授,研究方向为金融错配。