美国量化宽松货币政策退出对我国金融资产价格的影响

2017-01-17邱光辉

肖 霆 邱光辉

美国量化宽松货币政策退出对我国金融资产价格的影响

肖 霆 邱光辉

随着美国经济的复苏,美联储逐渐退出了其自2008年来采取的量化宽松货币政策,美国经济进入加息周期。在美联储加息预期下,全球金融资产价格波动频繁。美国量化宽松货币政策退出对我国金融资产价格影响如何?本文以2013年11月至2016年6月美联储的持债规模和上证指数、美元兑人民币汇率中间价、一年期Shibor数据为样本,采用VAR模型实证分析了美国量化宽松货币政策退出对我国金融资产价格的影响。结果显示,美国量化宽松货币政策退出对美元兑人民币汇率中间价有显著的正向冲击,人民币具有贬值的压力;对上证综合指数有负向冲击,我国上证综合指数在美国量化宽松货币政策退出期间会降低;对一年期的Shibor有正向冲击,一年期的Shibor在美国量化宽松货币政策退出期间会上浮。

美国量化宽松政策 退出 金融资产价格 VAR模型

一、引 言

2007年美国次贷危机全面爆发后,美国经济受到重创,失业率急剧上升。基于经济形势的判断,美联储采取了一系列常规和非常规的量化宽松政策,以此来刺激经济的发展。2008年底,美联储将联邦基金利率降至0-0.25%,自2008年11月到2012年12月,一共实施了四轮量化宽松货币政策。这一系列常规和非常规的量化宽松政策对其经济产生了很好的刺激作用,美国经济强劲复苏。自2013年中期开始,美联储逐步退出量化宽松货币政策,并于2014年秋季结束购债计划。2015年12月16日,美联储主席耶伦宣布将联邦基金利率上调25个基点,这是美联储自2006年6月以来的首次加息。

在美国量化宽松货币政策的退出及加息预期下,全球金融资产价格波动频繁。我国的金融资产价格波动也非常明显。如何有效地保持金融资产价格的稳定,应对美联储加息冲击是全球金融市场关注的焦点之一。本文借鉴前人对于量化宽松货币政策的相关研究,建立VAR模型,尝试研究美国量化宽松货币政策退出对我国金融资产价格的影响。

二、文献综述

(一)国外研究综述

国外有大量的学者研究了量化宽松货币政策的实施对本国及他国金融资产价格的影响。Yutaka等(2006)在日本量化宽松货币政策实施的背景下,研究了宏观经济变量和股票价格之间的关系。他认为利率没有对日本的股票价格产生很大的影响,但汇率和美国股价对它有影响。Kapetanions等(2012)认为美国量化宽松货币政策促使利率降低,从而推动了股价上升和美国虚拟经济的繁荣。Dongchul Cho等(2013)研究了美国量化宽松货币政策对亚洲经济的溢出效应,结果表明该政策的实施的确使发展落后国家的货币升值,对新兴市场国家的经济产生了较大的压制。2013年中期以后,美国逐步退出量化宽松政策,国外一些学者开始探讨美国退出该政策对其他国家经济的溢出效应。B.Eichengreen等(2014)发现随着量化宽松货币政策的退出,新兴市场国家将面临更多的不确定因素以及更为严重的资本外流。A.Burns等(2014)也认为如果美国退出了量化宽松货币政策,在投资组合再平衡的作用下,发展中国家的资本流入每年会减少10%,这样会促使发展中国家对财政支出压缩,抑制其经济发展。

(二)国内研究综述

国内也有很多学者研究了量化宽松货币政策对他国包括金融资产价格在内的经济变量的影响。盛夏(2013)按照经济特性,将国民经济体系划分为公共部门、金融部门和企业部门等,运用结构向量自回归模型(SVAR)分析了美国量化宽松货币政策的实施对我国宏观金融风险的冲击,研究结果表明美国量化宽松货币政策对我国不同部门风险冲击不同,对公共部门冲击的滞后期短,对金融部门和企业部门冲击的滞后期长。王佳丽(2014)实证得出美国量化宽松货币政策通过对外贸易、资本流动和政策传导,对我国进出口贸易、物价整体水平、汇率、利率和外商直接投资等产生影响,促进了我国进出口行业的发展,造成我国物价水平的上升,也影响了我国货币政策的相对独立性。李自磊等(2013)基于结构向量自回归模型对美联储量化宽松货币政策、国际大宗商品价格、人民币汇率和我国通货膨胀之间的动态关系作了实证分析,结果表明量化宽松货币政策的实施促进了国际大宗商品价格的上涨和人民币的升值,进而助长了国内通胀。马理等(2015)使用面板向量自回归(PVAR)的方法,定量研究了以美国为代表的发达国家的量化宽松货币政策对金砖五国的溢出效应。结论显示,美国量化宽松货币政策在短期内会导致金砖国家实体经济产出上升,促使金砖国家货币升值,并推动金砖国家虚拟经济的繁荣。聂菁等(2015)从行业角度研究了美国量化宽松政策对我国出口的影响,研究发现美国量化宽松货币政策对我国出口整体上表现为“以邻为壑”效应,但是对不同的行业影响不同,对低技术行业有微弱的正向溢出效应,而对中高技术行业有负向溢出效应。朱小勇(2014)从股票市场入手,研究美国量化宽松货币政策的实施对中国股票价格波动的影响。他发现该政策大多是通过货币供给渠道和汇率渠道来影响我国股价的变动的。随着美国逐步退出量化宽松政策,国内学者也开始关注量化宽松政策退出对他国经济带来的影响。刘澜飚等(2014)通过历史数据实证分析了美国量化宽松货币政策退出对亚太经济体的溢出效应,研究发现随着美国QE货币政策的退出,在长期内亚太经济体的货币供应量会相应的减少,金融资产价格会下跌,同时实际汇率会有所下降,贸易余额会上升。路妍等(2015)在美国量化宽松货币政策调整的背景下分析了其对我国短期资本流动的影响,其结果表明美国量化宽松货币政策的调整通过汇率和利率渠道作用于中国短期资本,并对其造成一定的冲击。

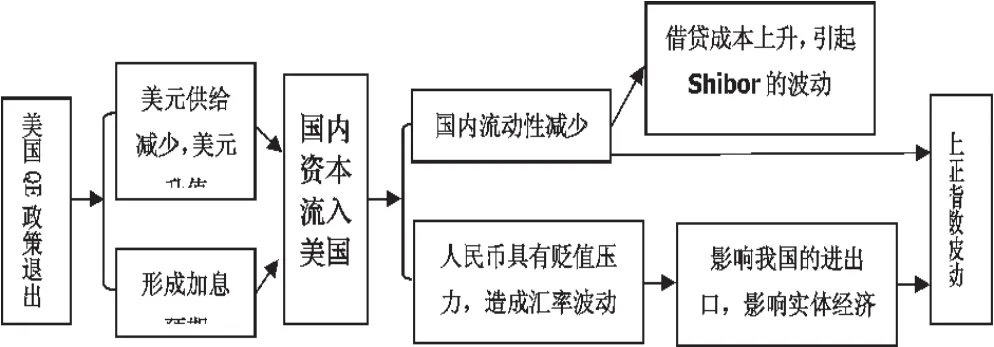

三、机理分析

美国量化宽松货币政策退出后,美元的供给相应减少,加息预期加强。可能导致国内的资本外逃,人民币存在贬值压力,国内资本的借贷成本上升。在美元加息和人民币贬值预期的影响下,国内股票市场亦可能波动加剧。当预期本国货币贬值,国际短期资本就会流出,国内股价下跌,导致更多的短期国际资本流出,进一步加大货币贬值压力,短期内可能会造成股价的大幅度波动。

图1 美国量化宽松货币政策退出对我国金融资产价格影响的传导路径

四、计量模型建立

(一)美国QE政策退出和金融资产价格的变量与数据

美国实施QE政策时主要是通过购买债券的方式进行的。随着美国经济的复苏,美国从2013年中期开始逐渐减少购债量并于2014年秋季完全结束购债计划。因此本文借签马理等(2015)的研究,用美联储的持债规模来量化美国量化宽松货币政策的退出,持债规模用bond来表示。

上证综合指数、美元兑人民币汇率中间价和上海银行间同业拆借利率是我国资本市场、外汇市场和货币市场中最具有代表性的指标,且这三个指标是投资者最为关注的宏观变量,因此本文选用上证综合指数、美元兑人民币汇率中间价和一年期的上海银行间同业拆借利率来表示我国金融资产价格。其中上证综合指数、美元兑人民币汇率中间价和一年期的上海银行间同业拆借利率分别用sz、cny和Shibor来表示。

所有数据来自于Wind数据库。为了减少数据的异方差,本文对原始数据均作了对数处理,分别用lnbond、lnsz、lncny和lnShibor表示。

(二)样本区间的选择

考虑到样本数据的可得性,本文选取的均是月度数据。同时本文研究的是美国量化宽松货币政策退出对我国金融资产价格的影响,正如在前文中提到的,美国于2013年中期开始逐步退出量化宽松货币政策,并于2014年秋季结束购债计划。因此,本文选取的样本区间是2013年11月到2016年6月。

(三)计量模型的建立

为了探究美国量化宽松货币政策退出与我国金融资产价格之间的关系,以及美国量化宽松货币政策退出对我国金融市场的冲击,本文选用了Sims(1980)的VAR模型,通过VAR模型的脉冲响应函数和方差分解,我们可以很清楚的分析出某个给定变量的变化对系统内其他变量产生的影响是正向还是负向的,以及影响的时滞期有多长。

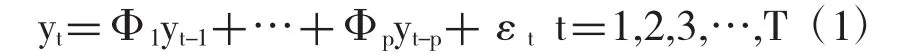

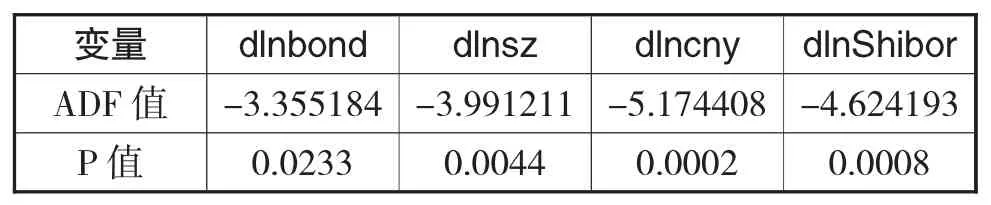

本文建立的VAR(p)模型的数学表达式是:

式(1)中yt表示k维内生变量列向量,p表示滞后阶数,T表示样本个数。k×k维矩阵Φ1,…,Φp是待估计的系数矩阵。εt是k维扰动列向量,它们之间可以同期相关,不与自己的滞后值相关,也不与其他变量相关。在本文中共有4个内生变量,k为4,包括美联储的持债规模bond、上证综合指数sz、美元兑人民币汇率中间价cny和一年期的上海银行间同业拆借利率Shibor等。

1、平稳性检验

VAR模型要求每个变量都是平稳序列,下面本文将对lnbond、lnsz、lncny和lnshibor作ADF检验。

表1 相关变量的平稳性检验

从表1可以看出,lnbond、lnsz、lncny和lnshibor的P值均显著大于5%,从而显著的说明其不是平稳序列。继续对lnbond、lnsz、lncny和lnshibor作一阶差分,然后对它们的一阶差分作ADF检验。

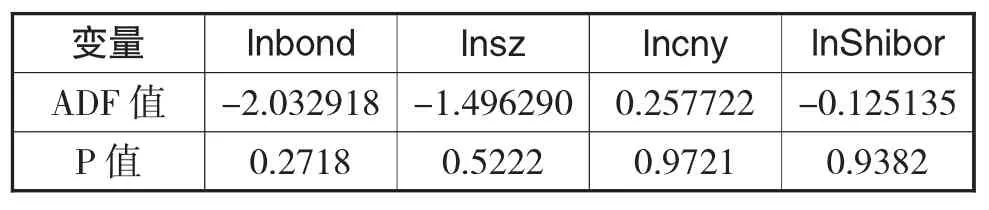

表2 相关变量一阶差分的平稳性检验

从表2可以看出,lnbond、lnsz、lncny和lnshibor的一阶差分的P值在5%的显著水平上说明它们均是平稳序列,符合模型的要求。它们的经济含义是美联储持债规模的变动率、上证综合指数、美元兑人民币汇率中间价和一年期的上海银行间同业拆借利率的波动率。

通过平稳性检验后,本文就以dlnbond、dlnsz、dlncny和dlnShibor这四个变量建立VAR模型。

2、最优滞后阶数的确定

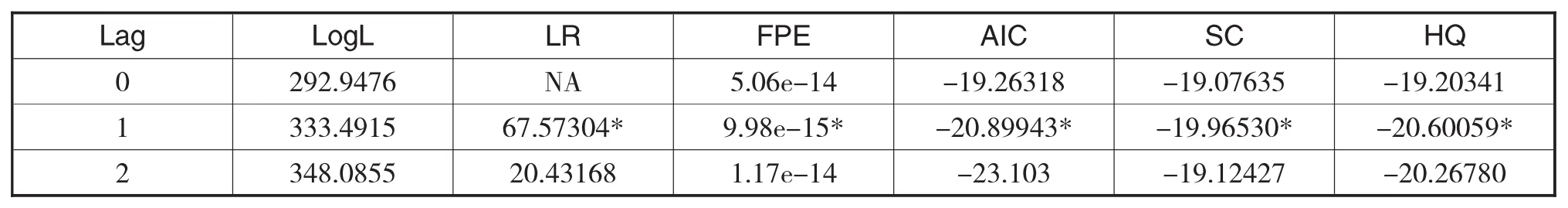

VAR最优滞后阶数可以通过最优滞后阶数标准来确定,“*”最多的一行所对应的滞后阶数即为VAR模型最优的滞后阶数。从表3可以看出,1阶滞后所在行的“*”最多,由此本文确定的最优滞后阶数为1阶,因此本文将建立一阶滞后的VAR模型,即VAR(1)。

表3 最优滞后阶数标准

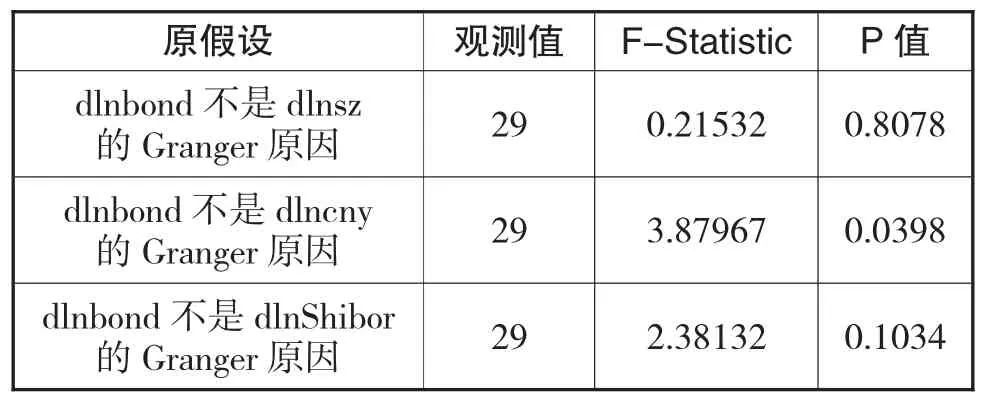

3、Granger因果检验

从表4可以看出对于美元兑人民币汇率中间价,在5%的显著性水平上拒绝“dlnbond不是dlncny的Granger原因”的原假设。对于一年期的上海银行间同业拆借利率,在10%的显著性水平上拒绝了“dlnbond不是dlnShibor的Granger原因”的原假设。对于上证综合指数,接受了“dlnbond不是dlnsz的 Granger原因”的原假设。从统计学的角度来看说明:美国量化宽松货币政策的退出显著影响了美元兑人民币汇率中间价的波动,美国量化宽松货币政策退出对其影响很大;美国量化宽松货币政策的退出对上海银行间同业拆借利率波动有一定的影响,而对上证综合指数的影响并不是很明显,这可能是因为我国股票市场更多的是由投资者的预期和非理性行为影响的。

表4 Granger因果检验

五、实证分析

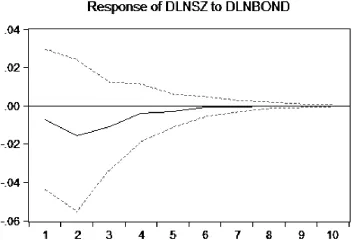

(一)美国量化宽松货币政策退出对上证指数的冲击

图2是美国量化宽松货币政策退出对上证综合指数的脉冲效应,可以看出美国量化宽松货币政策退出对上证综合指数的影响长期为负,短期内影响很大。具体来看,美国量化宽松货币政策退出对上证综合指数的影响从第1期开始就显著为负,到第2期的时候,负的影响达到最大,为-2%左右,即每有一次美国量化宽松货币政策退出的冲击,我国上证综合指数的收益率就会下降2%左右。从图中还可以看到,从第3期开始,美国量化宽松货币政策退出对上证综合指数的冲击效应逐渐减小,直到第6期完全消失。

图2 美国量化宽松货币政策退出对上证指数的脉冲效应

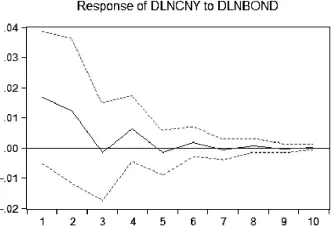

(二)美国量化宽松货币政策退出对美元兑人民币汇率中间价的冲击

图3是美国量化宽松货币政策退出对美元兑人民币汇率中间价的脉冲效应,可以看出在短期内,美国量化宽松货币政策退出对美元兑人民币汇率中间价有正向冲击,即人民币具有贬值的压力。具体来看,美国量化宽松货币政策退出对美元兑人民币汇率中间价的影响从第1期开始显著为正,且第1期的影响最大,即每有一次美国量化宽松货币政策退出的冲击,人民币就会贬值2%左右。此后美国量化宽松货币政策退出对美元兑人民币汇率中间价的影响就逐渐减小,到第5期的时候,效应就基本消失了。

图3 美国量化宽松货币政策退出对美元兑人民币汇率中间价的脉冲效应

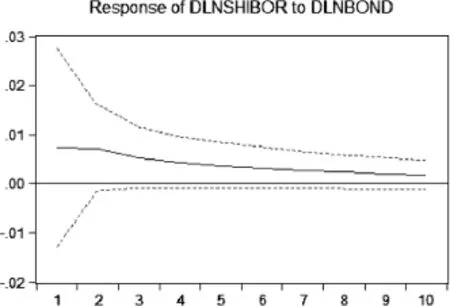

(三)美国量化宽松货币政策退出对一年期Shibor的冲击

图4 美国量化宽松货币政策退出对一年期Shibor的脉冲效应

图4是美国量化宽松货币政策退出对一年期Shibor的脉冲效应,可以看出在短期内,美国量化宽松货币政策退出对一年期Shibor的影响很大,且长期为正。具体来看,美国量化宽松货币政策退出对一年期Shibor的影响从第1期开始显著为正,且第1期的影响最大,即每有一次美国量化宽松货币政策退出的冲击,Shibor就会上升0.08%左右。此后美国量化宽松货币政策退出对一年期Shibor的影响就逐渐减小,到第10期的时候,影响就基本消失了。这说明美国量化宽松货币政策退出对一年期Shibor的冲击在短期内影响很大,且对一年期Shibor的中长期走势也会产生影响。

通过脉冲响应函数图像的对比,可以清楚的看到美国量化宽松货币政策退出对美元兑人民币汇率中间价的影响最大,而该政策的退出对上证综合指数和一年期Shibor的影响相对较小。

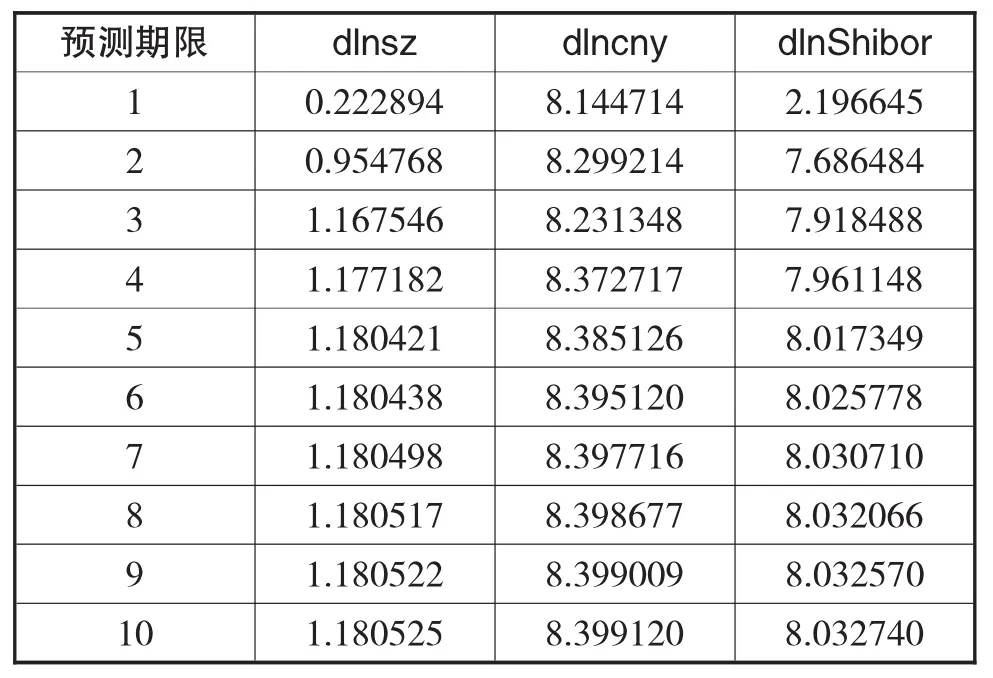

(四)方差分解

从表5可以看出,美国量化宽松货币政策退出对美元兑人民币汇率中间价的影响是最大的,贡献度从第1期的8.14%上升至第6期的8.395%,最终对美元兑人民币汇率中间价影响的贡献度保持在8.399%。这说明在美国量化宽松货币政策退出期间,的确对美元兑人民币汇率中间价的变动产生了显著的影响。

表5 美国量化宽松货币政策退出对各变量影响的贡献度(单位:%)

美国量化宽松货币政策退出对上证指数的影响,从第3期开始就保持在1.16%到1.18%之间,并从第5期开始贡献度就维持在1.18%几乎不变,与美国量化宽松货币政策退出对美元兑人民币汇率中间价的影响相比,它对上证指数的影响相对较小。

美国量化宽松货币政策退出对一年期Shibor影响的贡献度从第1期开始就一直在增大,由2.20%上升至8.03%。从第5期开始,其影响就趋于稳健。同样与美国量化宽松货币政策退出对美元兑人民币汇率中间价的影响相比,它对一年期Shibor的影响相对较小。

六、结论与建议

本文的研究发现:(1)美国量化宽松货币政策退出对美元兑人民币汇率中间价有显著的正向冲击,即人民币在此过程中具有贬值的压力。(2)美国量化宽松货币政策退出对上证综合指数有负向冲击,即我国上证综合指数在美国量化宽松货币政策退出期间会走低,与美国量化宽松货币政策退出对美元兑人民币汇率中间价的冲击相比,它对上证综合指数的影响会更小。(3)美国量化宽松货币政策退出对一年期的上海银行间同业拆借利率有正向冲击,即一年期的上海银行间同业拆借利率在美国量化宽松货币政策退出期间会上浮,与美国量化宽松货币政策退出对美元兑人民币汇率中间价的冲击相比,它对一年期的上海银行间同业拆借利率波动的影响会更小。

鉴于上述的实证结果,本文为在汇率和利率市场化改革中如何规避美国量化宽松货币政策退出对我国金融市场带来的风险提供几点参考性建议:

第一,为了降低美国量化宽松货币政策退出对我国金融市场的冲击,我国需要根据国情采取适当的宏观审慎监管措施来应对资产价格波动较大、货币投放过多和杠杆过高等问题,从而保障我国经济持续平稳增长。

第二,继续推进汇率市场化改革和利率市场化改革,增强我国金融市场的抗风险能力。一是稳步且灵活地推进汇率制度的改革,加快人民币汇率的形成机制改革,使人民币不过度依赖美元,降低美元对人民币的冲击。另外中央银行可以有规划性、有选择性地增加外汇市场中的参与者,同时丰富交易品种,使我国外汇市场高效有序的运行。二是进一步深化利率市场化改革,健全金融机构自主定价的机制,使利率市场更具有弹性,以便增强其应对风险的能力。

第三,加强资本项目流出的监管。面对大量资本外流对我国金融市场的冲击,我们应该要加强对资本项目中资本流出的监控,对来华投资外商的准入资格要进行严格审查,防止大规模撤资行为的发生。

第四,审慎对待资本项目的开放,抑制短期资本的频繁流动。美国已经退出了量化宽松的货币政策,而且市场上还有强烈的美联储加息的预期,因此对于短期资本流动的监管会更加困难。目前我们应当审慎对待资本项目的开放,抑制短期资本的频繁流动,加强对短期跨国资本的监控,以降低资本外流对我国金融市场冲击的风险。

[1]Yutaka,Krihara.The Relationship between Exchange Rate and Stock Prices during the Quantitative EasingPolicy in Japan.INTERNATIONAL JOURNAL OF BUSINESS,11(4)2006.

[2]Kapetanions,Mumtaz.Assessing the Economy-wide Effects of Quantitative Easing.Economic Journal,2012(11)

[3]Dongchul Cho,Changyong Rhee.Effects of Quantitative Easing on Asia:Capital Flows and Financial Markets [R].ADB Economics Working Paper Series,2013

[4]Eichengreen B,Gupta P.Tapering Talk:The Impact of Expectations of Reduced Federal Reserve Security Purchases on Emerging Markets[R].Washington,D.C: World Bank Policy Research Working Paper,2014

[5]Burns A,Kida M,Lim J J,et al.Unconventional Monetary Policy Normalization in High-income Countries: Implications for Emerging Market Capital Flows and Crisis Risks.Washington,D.C:World Bank Policy Research Working Paper,2014

[6]盛夏.美国量化宽松货币政策对中国宏观金融风险的冲击.管理世界,2013(04)174-175

[7]王佳丽.美国量化宽松政策对中国经济影响的实证研究.山西财经大学,2014

[8]李自磊,张云.美国量化宽松政策是否影响了中国的通货膨胀?——基于SVAR模型的实证研究.国际金融研究,2013(08)13-21

[9]马理,余慧娟.美国量化宽松货币政策对金砖国家的溢出效应研究.国际金融研究,2015(03)13-22.

[10]聂菁,金洪飞.美国量化宽松货币政策对中国行业出口的溢出效应研究.国际金融研究,2015(03)3-12

[11]刘澜飚,文艺.美国量化宽松货币政策退出对亚太经济体的影响.南开学报.哲学社会科学版.2014(02)142-150

[12]路妍,方草.美国量化宽松货币政策调整对中国短期资本流动的影响研究.宏观经济研究,2015(02)134-147

[13]朱小勇.美国量化宽松货币政策的实施对中国股票价格的影响分析.山东财经大学,2014

[14]Stiglitz,J.Time for a second stimulus.New Perspectives Quarterly,Vol.27,No.2.2010

[15]Feldstein,M.QE2 is Risky and Should be Limited.The Financial Times,2010-11-3

[16]陈静.量化宽松货币政策的传导机制与政策效果研究——基于央行资产负债表的跨国分析.国际金融研究,2013(02)16-25

[17]穆争社.量化宽松货币政策的实施及其效果分析.中南财经政法大学学报,2010(04)3-7

[18]边卫红,陆晓明,高玉伟,等.美国量化宽松货币政策调整的影响及对策.国际金融研究.2013(09)21-28

[19]扈文秀,王锦华,黄胤英.美联储量化宽松货币政策实施效果及对中国的启示——基于托宾Q理论的货币政策传导机制视角.国际金融研究.2013(12)4-13

[20]高铁梅.计量经济分析方法与建模EViews应用及实例.第二版.清华大学出版社.2009.267-290

The Effects of US Withdrawing of QE on China's Financial Assets'Price

XIAO Ting,QIU Guang-hui

School of Business,Central South University,Changsha 410083

With economic recovery currently,the United States withdraws from the quantitative easing monetary policy.Expects of the Fed to raise interest rates lead to the frequent volatility of financial assets price globally and other countries have to take measures to deal with the impact.We take the data of the quantities bonds that the Fed holding and Shanghai Composite Index(SCI),exchange rate of the USD against the RMB and one-year Shanghai interbank offered rate(Shibor)from November,2013 to June,2016 for example,and adopt VAR model to analyzes the influences on China's Financial Assets' Price caused by the trim of QE.The conclusion is as following:firstly,the ending of QE has obvious positive impact on exchange rate of the USD against the RMB,and the latter is under pressure of being devaluated;secondly,SCI is negatively impacted and SCI will decline when US ends QE;thirdly,one-year Shibor is positively affected and one-year Shibor will rise during the ending of QE.

QE In US,Withdrawal,Financial Assets'Price,VAR Model

F830

A

肖霆,女,湖南长沙人,中南大学商学院副教授,研究方向:国际金融;湖南长沙,410083

邱光辉,男,河南焦作人,南开大学经济学院硕士研究生,研究方向:国际金融