OECD成员国环境税收新发展:以能源税和车辆税为主线索

2017-01-12汤林闽汪德华

汤林闽 汪德华

(中国社会科学院,北京 100028)

OECD成员国环境税收新发展:以能源税和车辆税为主线索

汤林闽 汪德华

(中国社会科学院,北京 100028)

近期《中华人民共和国环境保护税法(征求意见稿)》的出台意味着我国正式实施环保税已经越来越近。从意见稿的内容看,其对我国未来环保税税制设计思路的重点主要在于费改税。这种思路和相关制度安排与国际环境税收领域的一般做法都有区别。本文梳理了部分OECD国家环境税收领域的国际经验,集中关注2008年以来这些国家在环境税收领域相关政策、做法的发展变化,以求为未来进一步完善我国环保税的设计提供有益的参考。

环境相关税收、OECD国家、能源税、车辆税

“推动环境保护费改税”,是十八届三中全会所部署的六大税改任务之一。《中华人民共和国环境保护税法(征求意见稿)》(以下简称《征求意见稿》,已正式向社会征求意见。应该说,《征求意见稿》的出台,意味着距离我国环境保护税(以下简称环保税)的正式实施又近了一步,对深化财税体制改革具有积极意义。

环保税具有筹集财政收入和促进环境保护的“双重红利”,因此在很多发达国家也受到高度重视。中国作为一个发展中国家,环保税的税制设计理应借鉴发达国家经验。但从《征求意见稿》对环保税的税制设计来看,主要思路是以现行的排污费为基础,以费改税的方式设立环保税。这种税制设计是否符合环境税收的发展趋势?未来应注重完善哪些环节?本文梳理了部分OECD国家环境税收领域的国际经验,特别是2008年以来的发展变化,并与《征求意见稿》的税制设计略加比较,为未来进一步完善我国环保税的设计提供有益的参考。

一、OECD的环境相关税收

按照OECD的相关统计口径,OECD国家及相关国家环境税收是以名为“环境相关税收”(Environmentally related tax)这样一个统一的综合性税收名目进行统计的。根据OECD的解释,所谓“环境相关税收”是指与环境有关的税收,可分为四类。①OECD,Environmental Taxation Database,Environment Statistics(database),Environmentally related tax revenue。一是对能源产品的税收,包括对用于交通使用目的能源产品和用于固定使用目的产品征收的税收。②所谓用于交通使用目的,主要是能源用于车辆使用等;所谓用于固定使用目的,是指消耗能源的设备与用于交通运输的移动性设备相比是固定性(或静止性)的设备,例如锅炉等。具体的能源产品包括电力、汽油、柴油和化石燃料等。二是对机动车辆和运输的税收,包括一次性进口或销售税,对(车辆)登记或道路使用的经常性税收,以及其他运输税。三是对废弃物管理的税收,包括最终处置、包装、其他与废弃物相关的产品税。四是消耗臭氧层物质和其他环境相关税费。OECD对非成员国,如中国、印度、巴西等环境相关税收的统计,同样是按照这一口径。

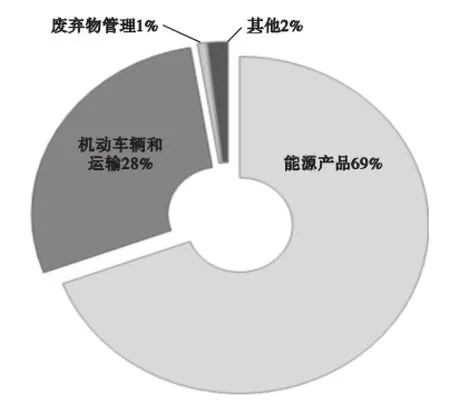

从OECD整体看,对能源产品的税收收入,以及对机动车辆和运输的税收收入,在环境相关税收收入中占了绝大多数比重。以2012年为例,OECD对能源产品税收的收入在环境相关税收收入中占比达69%,对机动车辆和运输税收的收入占比达28%,二者合计占OECD环境相关税收收入的比重达97%;对废弃物管理税收收入的占比仅为1%,对其他税收收入的占比也只有2%,具体如图1所示。可见,从OECD整体来看,对能源的税收和对车辆及交通的税收,构成了当前OECD环境相关税收的主体。

图1 OECD环境相关税收结构(2012年)

具体到OECD各国,大多数成员国环境相关税收的结构和主体也与OECD总体情况基本相一致。表1给出了2012年OECD各国和OECD整体环境相关税收,以及按照OECD口径统计的中国环境相关税收占GDP比重,以及能源税收入、车辆税收入和其他税收入在环境相关税收中的占比情况。

由表1可知,剔除因机制缘故导致特殊情况的墨西哥,2012年(比利时、希腊和荷兰为2011年数据)OECD33个成员国均是能源税收入占最主要地位;能源税收入在环境相关税收中占比最低的挪威和瑞士,其占比也分别达到48.88%和49.75%,接近一半,其他31个成员国环境相关税收中的能源税收入占比都在50%以上。并且,除了智利、波兰、爱沙尼亚和斯洛文尼亚这4个国家外,其余29个OECD成员国环境相关税收中车辆税收入都占第二重要的地位。可见,当前无论是从OECD总体,还是从各成员国具体情况看,能源税和车辆税都是OECD环境相关税收中最重要的、占绝对优势地位的两大综合性税收项目,因此,本文接下来对OECD国家环境税收新发展的梳理,将以这两个税收项目为两条主要线索分别进行,主要考察2008年以来OECD国家能源相关税收的新发展。

二、能源税的新发展

2008年以后,OECD各国能源税的新发展大都有一些各自的特点,但总体上看,OECD国家能源税新发展的最主要趋势在于增税。这体现在三个方面:一是提高税率,二是扩大征收范围,三是减少能源税收的免税。

提高税率是相关OECD国家采取的最普遍的增加税负的措施。2008年前后,一些OECD国家提高或计划提高整体或部分能源税的税率。这些国家的目的或动机并不完全相同,提高能源税的具体做法也各有特点,但总体上都反映出这些国家增加能源税的发展趋势。

扩大征收范围和减少免税是相关OECD国家采取的另外两项主要的能源税措施。2008年以来,一些OECD国家扩大能源税的征收范围,主要做法是将原先不征税(包括免税)的能源产品纳入征收范围,即扩大税基。还有少部分是对已纳入征收范围的能源产品新征税收。值得注意的是,这些OECD国家对新纳入征收范围的能源产品的选择,并不完全以该能源产品可能造成的污染为依据,而是很大程度上出于为新的清洁能源项目融资或者为相关

环境保护支出筹资的考虑。还有一些OECD国家通过减少免税来间接增加能源税。

表1 2012年OECD和中国环境相关税收占GDP比重及内部结构 单位:%

具体到各个OECD成员国的情况,大致有三种类型:一是综合采用三类改革措施,二是侧重于减少免税的改革,三是侧重于提高税率的改革。

西班牙和波兰是综合采用三类改革措施的典型。西班牙同时采用了提高税率和扩大征收范围的措施,且偏重于扩大能源税征收范围。提高税率方面,西班牙对柴油的名义消费税在2002年后一直维持不变,直到2007年才有了提高,然后2008年实际税收也提高了;汽油的情况也类似,在2002年以后对汽油的实际税收一直下降,直到2008年才有了提高①OECD,“OECD Environmental Performance Reviews:Spain 2015”,p:84.。扩大征收范围方面,西班牙于2012年通过的新的计量方法显著地扩大了能源税的税基,将用于发电的化石燃料,以及用于加热和用于工业的天然气纳入征税范围;2013年以来,核能和水电能源的一些环境成本也受到新的税收计量影响,如对核设施所消耗的燃料和产生的发射性废物征税;对水电生产者产出电力的价值则新征22%的税收,以用于保护和改善地表水资源。此外,2012年西班牙废除了对生物燃料的税收减免从而将生物燃料也纳入能源税征收范围②OECD,“OECD Environmental Performance Reviews:Spain 2015”,pp: 84-87.。

波兰与西班牙的情况较为类似,一方面,波兰已经开始限制对劳动力的税负并增加能源的隐含税率,如2012年波兰提高了柴油消费税,受此影响,波兰能源税的税率在2010年之后有所增加。另一方面,波兰通过不延续到期免税,扩大了能源税的征收范围。在欧盟能源税指令(2003/96/EC)提供的豁免到期后,波兰对煤的能源税于2012年开征,对天然气的能源税于2013年开征。同时,2011年,波兰对生物燃料的消费税减免到期,扩大了交通燃油税的征收范围③OECD,“OECD Environmental Performance Reviews:Poland 2015”,p:80.。

瑞典主要采用减少免税的措施。因为减少CO2税的免税可以增加成本效应,从而有助于适度减少排放至2030年,并且不会导致主要的一般税收增加或在长期对经济产生负面影响。同时,瑞典的能源税税率根据通货膨胀率进行调整,因此需要保持稳定;同时瑞典能源税的税基已经比较广,在扩大征收范围方面没有太多空间。瑞典对能源产品的税收基于三个部分:能源税,基于燃料的能源含量;CO2税,基于燃料的碳含量;硫税,基于燃料的硫含量。在2009年,瑞典通过法案部分地改革能源税和CO2税,在2010年-2015年逐步减少免税④OECD,“OECD Environmental Performance Reviews:Sweden 2014”,p:71.。

葡萄牙、意大利、挪威和斯洛文尼亚则主要采取了提高税率的改革措施。葡萄牙主要采取结构性提高税率的做法。其柴油税的税率在2008年以后有所增加,而汽油税的税率则在2007年以后有所下降⑤OECD,“OECD Environmental Performance Reviews:Portugal2011”,p: 141.。同时,葡萄牙还增加了对工业用燃料和取暖用油的税率,以使得这二者的税率到2014年与柴油的税率相协调,这是限制化石燃料使用的重要步骤⑥OECD,“OECD Environmental Performance Reviews:Portugal2011”, pp:141-142.。

2010年以后,意大利体现出了较明显的提高能源税税率的发展趋势。在过去的一段较长时期,意大利在能源方面的实际税负 (用平减的能源隐含税率来衡量)从一个很高的水平平稳地降低⑦OECD,“OECD Environmental Performance Reviews:Italy 2013”,p:74.。但为了更好地反映燃油使用的环境效果的价值,意大利在其2011年-2012年财政巩固和发展计划中加入了提高交通燃油消费税的内容,将交通燃油的消费税每升提高0.12至0.15欧元⑧OECD,“OECD Environmental Performance Reviews:Italy 2013”,p:71.。挪威早在1991年就引入了CO2税作为潜在的成本效应方式以减少排放。近年来,挪威对CO2税进行了一系列修正,主要集中于税率方面。2008年以前,挪威CO2税中各种征收对象的税率有升有降;2008年以后,挪威CO2税中所有征税对象的税率都得到了提高,虽然提升的幅度都不大,但税率提高的趋势更加明确⑨OECD,“OECD Environmental Performance Reviews:Norway 2011”,p: 126.。

与其他欧洲国家相比,斯洛文尼亚对能源产品的消费税较低,如其对交通燃油相对较低的消费税维持至2008年底。2009年,出于在全球油价较低时期确保财政收入的目的,斯洛文尼亚大幅提升了能源产品消费税,汽油和柴油的消费税分别比之前的最低水平提高了30%和43%,2010年维持了2009年的水平,2011年虽然环比有所下降,但较2008年及以前,斯洛文尼亚的能源税税率仍有较大提高①OECD,“OECD Environmental Performance Reviews:Slovenia2012”, pp:38-39.。

三、车辆税的新发展

与能源税相比,2008年前后,OECD国家车辆税的新发展呈现出更加一致的趋势,即许多OECD国家将CO2与车辆税计税联系起来。主要做法有两种,一是将CO2排放作为车辆税的计税基础,直接对CO2进行征税,有的还按照CO2排放量的不同设置不同税率;二是虽然没有直接对CO2进行征税,但在车辆税的计税设计中考虑了CO2因素,如按照CO2排放量的不同确定免税标准等。可见,2008年前后,OECD国家的车辆税体现出对车辆排放、尤其是车辆的CO2排放特别重视的发展新趋势。

德国是少数没有对车辆购置或注册征税的欧洲国家之一,其长期实行年度车辆税。直到2009年,德国车辆税仍是基于车辆的气缸容量和按照欧盟标准的排放量征收。2009年7月,年度车辆税被重构,在气缸容量的基础上增加了CO2部分,以期减少车均CO2的排放。按照推荐的做法,税收的CO2部分并未按照燃料的不同类型进行区分,但气缸容量的部分,对柴油车的征收比对汽油车的征收高出五倍,因为前者对当地的空气会有更大影响。②OECD,“OECD Environmental Performance Reviews:Germany2012”, pp:50-51.

与德国一样,瑞典也是少数没有对车辆购置或注册征税的欧洲国家之一,而以实行年度车辆税来替代。直到2006年,车辆税还是基于车辆的重量和所使用的燃料征收,2006年后进行了两次重构。一次是2006年,将对客用车辆的征收改为基于CO2排放;另一次是2011年,将对轻型载货汽车的征收改为基于CO2排放。该税收由一个基本的固定额,以及一个基于CO2效率的附加部分构成。对于CO2效率特别高的轿车实施税收豁免。按照推荐的做法,税收的CO2部分并未按照燃料的不同类型进行区分,但在基本税率方面,对柴油车的征收比对汽油车的征收高出三倍。对重型货车的年度车辆税则较对客用车辆的税收为低,依赖于不同因素,包括所使用的燃料的种类、车轴、重量和欧盟环境分类。③OECD,“OECD Environmental Performance Reviews:Sweden 2014”, pp:73-74.

挪威在2007年对新车登记税进行了调整,引入基于CO2排放的计税因素,与基于引擎大小和车辆重量的计税因素并列。车辆登记税的CO2相关税率与车辆使用寿命期内的排放量有关,差异很大。在2009年,CO2相关计税因素被设计的更有渐进性,以更好地激励购买碳效率更好的汽车。④OECD,“OECD Environmental Performance Reviews:Norway 2011”,p: 131.

西班牙在2008年改革了车辆登记税,将其与CO2排放而不是车辆的引擎动力相联系,当前税率为4.75%至14.75%,分别针对排放量在每公里121 至159克CO2的车辆,以及排放量在每公里200克以上CO2的车辆。这一税改被认为成功地转变了西班牙的汽车市场。此外,西班牙政府还计划进行改革,将车辆流转税改为基于排放而不是基于引擎大小⑤OECD,“OECD Environmental Performance Reviews:Spain 2015”,pp: 88-89.。

2010年3月,斯洛文尼亚的车辆登记税发生重大变化,对车辆税法案的修正将车辆登记税与CO2和欧盟排放标准联系了起来,并减少了免税的数额。具体而言,修改后的车辆税分别基于CO2和欧盟排放标准征收,对柴油车的税率范围较宽且相对较高,为1%至31%;对汽油、混合动力和电动力车的税率范围则较窄且相对较低,为0.5%至28%。⑥OECD,“OECD Environmental Performance Reviews:Slovenia 2012”,p: 41.

四、对中国的启示

本文梳理了OECD国家环境相关税收的内涵、结构和2012年的具体情况,并分别总结了2008年前后部分OECD国家能源税和车辆税的新发展,从而勾勒出OECD国家环境相关税收的新发展和现状。将这些情况与《征求意见稿》的有关内容进行对比分析,可以得到一些有益的启示。

首先,按照《征求意见稿》,环保税的征收标准与排污费的征收标准持平,这与OECD国家相比显得偏低。从表1可以看出,2012年,我国环境相关税收收入总体占GDP的比重为1.44%,低于OECD总体水平0.1个百分点。具体到OECD各国,2012年,我国环境相关税收收入占GDP的比重,仅高于美国、加拿大和新西兰这3个国家,而低于其余30个国家;与其中比重最高的土耳其、荷兰、丹麦和斯洛文尼亚4个国家相比,比重差距达到约2.2至2.7个百分点,差距还是比较明显。需要注意的是,美国、加拿大和新西兰均是环境优良,环境承载空间巨大的国家,与我国环境污染严重的国情并不相同。再考虑到我国环境相关税收中,燃油税、车辆购置税、车船税等环境相关税收与环境保护的联系实际上并不紧密,可知我国当前事实上对环境保护能够发挥明显作用的相关税收并不高,甚至是比较低的。

在此背景下,作为专门针对环境保护的《征求意见稿》,其征收标准仅与原先排污费的标准相同,显然不能起到较好的环境保护作用,即使考虑对严重污染情形加倍征收,以及地方政府可以适当上浮应税污染物适用税额的条款,《征求意见稿》所设立的征收标准也有些偏低。

其次,从OECD国家的情况看,环境相关税收中能源税占了最大比重,且新近发展以增税为主要趋势。而按照《征求意见稿》,我国环保税仅针对污染排放的行为进行征收,也就是基本上等同于排污税,与OECD国家相比显得过于狭窄。当然,我国的资源税、成品油消费税等对能源产品的税收,虽然其征收目的不是直接以环境保护为目标,在事实上也起到减少能源消耗、促进环境保护的积极作用。但我国能源税在环境相关税收中所占比例与OECD相比也偏低,仅与OECD成员国的最低水平相近(由表1)。总体来看,还是应当在环保税中以促进环境保护为目的,对能源进行综合考虑。

再次,许多OECD国家都重视车辆的CO2排放,将CO2纳入车辆税征税的考虑之中,或直接对CO2进行征收;或虽不对CO2直接征税,但将CO2作为计税设计的重要因素,相当于间接对CO2征税。而从《征求意见稿》来看,环保税并未将CO2考虑到其中。虽然这种做法很大程度上是顾忌可能对经济增长产生负面影响,但从环保角度看不应当完全排除CO2,至少在环保税的设计中应体现对CO2的考虑。实际上,完全可以采谨慎的、循序渐进的方式,先确定在环保税中考虑CO2排放的因素,然后通过制度设计不断探索对经济增长的影响,以寻找比较合适的平衡点。由OECD的经验可知,在环保税中考虑CO2排放,并非一定要直接基于CO2排放量进行征税,还可以采用对低CO2排放进行相应减免税等方式灵活处理。

总结而言,我国目前环境税体系还不完善。环保税的开征,能够起到有益的补充作用。环保税的税制设计应当更多从环境税体系整体进行考虑,而非仅仅立足于费改税的视角。从短期看,可考虑主要推进费改税,使得环保税的开征能够顺利推进。从长期看,我国应当借鉴OECD国家经验,继续完善环保税的税制设计,不仅要考虑费改税的顺利实现而平抑征收标准,还应当考虑为增强环境保护效果而提高征收标准;不仅要考虑征排污税,还应当考虑征产品税,特别是能源税;不仅要考虑维持经济增长,还应当顾及碳排放对环境的影响,将CO2纳入环保税征税设计的考虑范围。

〔1〕OECD,“OECD Environmental Performance Reviews: Germany2012”.

〔2〕OECD,“OECD Environmental Performance Reviews:Italy 2013”.

〔3〕OECD,“OECD Environmental PerformanceReviews: Norway 2011”.

〔4〕OECD,“OECD Environmental Performance Reviews: Poland 2015”.

〔5〕OECD,“OECD Environmental Performance Reviews: Portugal2011”.

〔6〕OECD,“OECD Environmental Performance Reviews: Sweden 2014”.

〔7〕OECD,“OECD Environmental PerformanceReviews: Slovenia2012”.

〔8〕OECD,“OECD Environmental Performance Reviews:Spain 2015”.

【责任编辑 孟宪民】

F812.42

A

1672-9544(2016)12-0100-06

2016-04-06

汤林闽,财经战略研究院助理研究员,经济学博士,主要研究方向为财税理论与政策、政府会计、财政审计;汪德华,财经战略研究院副研究员,经济学博士,主要研究方向为财税理论与政策、财政审计、社会保障。

本文获得中国社科院基础研究学者资助计划“财税制度对经济发展的影响及相关问题”和国家审计署“共建财经院”项目的支持。