我国保险公司股东治理有效性实证研究

2017-01-10郝臣白丽荷崔光耀

郝臣+白丽荷+崔光耀

[摘 要]股东治理作为公司治理的基础,其有效性问题越来越受到国内外学者的关注。以我国保险公司作为研究样本,从偿付能力角度,对保险公司股东治理与投保人利益保护之间的关系进行实证分析。研究发现,保险公司股权越集中,偿付能力越好;国有控股的保险公司偿付能力优于非国有控股的保险公司。最后采用最小绝对离差法和滞后一期回归法对研究结论进行稳健性检验。研究结论为提升我国保险公司股东治理水平提供了一定的参考。

[关键词]股东治理;保险公司;投保人利益保护;偿付能力

[中图分类号]F270;F840 [文献标识码] A [文章编号]1673-0461(2016)12-0084-07

一、引 言

在当今国家治理体系和治理能力现代化的进程中,保险业是经济转型升级的重要动力,为提升国家经济治理水平服务;是转变政府职能的有效抓手,为提升政府治理水平服务;是改善民生保障的有力支撑,为提升国家社会治理水平服务。[1]保险业在服务于国家治理能力现代化目标的同时,自身的发展也同样需要治理。自中国保监会在2006年引入保险公司治理监管制度,并确立了偿付能力、市场行为和公司治理三大监管支柱起,保险公司治理至今已经走过了十年的历程,其间国务院两次发布“国十条”,对中国保险业改革发展进行部署,经过观念导入和合规性建设之后,保险公司治理的有效性被提上议程。因此,保险公司治理有效性的研究具有重要意义。

股东治理是公司治理的基础,股东治理的优化能够显著提升公司治理的绩效,最大化地实现公司价值。对于保险公司而言,股东治理的优化在提升公司绩效的同时,也有利于实现受到监管部门重点关注的投保人等利益相关者利益的保护。目前已有学者关注我国保险公司董事会治理有效性,[2]而目前关于股东治理有效性的研究较少。基于以上的背景,本文从偿付能力角度出发,将保险公司股东治理状况和保险公司投保人利益相结合,对我国保险公司股权结构和股权性质与投保人利益保护程度的关系进行理论分析与实证研究,旨在发现有利于我国保险公司治理的股东治理模式,从而促进我国保险公司的健康发展,使其为国民经济的稳步提高做出更大的贡献,更好地参与到国家治理体系中。

二、文献回顾与研究假设

(一)文献回顾

股东治理的有效性主要体现在股东治理发挥了什么样的作用,是否有利于公司绩效的提高。有效的股东治理有利于提升公司整体的绩效,进而有利于保护包括中小股东和债权人在内的利益相关者的利益。具体而言,股东治理包括股权结构和股权性质两个方面的研究内容。

国外关于股东治理问题的研究起步较早,主要关注股权结构所带来的影响。Berle和Means(1932)发现分散的股东持有较小的股权比例,不会积极地去监督经营者,因此提出股权集中度越高越有利于公司治理效率提高的结论[3]。Grossman和Hart(1980)指出分散持股会降低股东对经理管理行为的监督,股东的出股比例越高,股东越会倾向于进行监管投入,进而带来企业业绩的改善[4]。Shleifer和Vishny(1986)的研究证明大股东在分散的小股东由于昂贵的成本对管理者缺乏监督的情况下,可以有效地履行监督管理者的职责,实现公司价值增值。McConnell和Servaes(1990)认为,大股东具备采取方式限制经理自利行为的动机,能够制衡经理的机会主义行为,利于提升公司整体绩效。[6]然而在另一方面,Grossman和Hart(1988)认为大股东会进行利益侵占,实质上是为了攫取控制权私人利益。[7]Claessens(2002)的研究也表明,当大股东的股权比例超过一定的临界值时,大股东有动机攫取公司其他利益相关者的利益。[8]

国内关于股东治理有效性问题的研究则分别关注了股权结构和股权性质的问题。冯根福和丁国荣(2011)研究中国证券公司发现股权集中度提高有利于提高公司经营效率,国有控股性质也有助于提高公司经营效率[9];王晓英和彭雪梅(2011)实证研究发现股权集中度过高对提高保险公司的经营绩效不利,且政府对保险公司政策、财力等方面的支持增强了保险公司的经营实力,从而有助于保险公司绩效的提高[10]。张扬等(2012)研究发现,保险业的股权结构都比较集中,控制权掌控在少数大股东手中,且均存在控股股东和实际控制人[11]。李维安、李慧聪和郝臣(2012)基于利益相关者理论,研究我国股份制保险公司的治理状况和其投保人利益保护程度之间的关系,结果表明我国保险公司股权集中对投保人利益的保护程度具有促进作用,较高的保险公司治理合规性能够更好地保护利益相关者利益,且国有股的控股股东性质存在正调节效应[12]。

(二)研究假设

通过上述文献回顾,我们可以发现股东治理的作用主要包含激励效应和隧道效应两个方面。公司要健康发展离不开股东的监督,监督是公司确保所有者利益得到保障的公共物品,但监督需要成本。在那些股权比较分散的公司中,股东的监督激励被稀释,甚至形同于无,因为这种情况下股东的监督成本与所获收益严重不匹配。在那些具有控股股东的公司,由于控股股东可以从监督活动中获得较大的监督收益,因此他们有较大的激励为全体股东提供公司监督这一公共物品,这是股东治理的激励效应(incentive effect), 也称为利益协调效应(alignment effect)或支撑效应(propping effect)。股东治理的激励效应主要表现为控股股东对自身利益的主观追求会导致代理成本减少的客观结果,有利于提高公司整体绩效,进而有利于保护中小股东及其他利益相关者的利益。然而另一方面,股东治理也可能产生隧道效应。隧道效应,也称利益输送或者掏空效应(tunneling effect),又称为堑壕效应或者侵占效应(entrenchment effect或expropriation effect),具体指公司控股股东通过隐蔽手段转移中小股东和其他利益相关者利益的过程。公司的股权结构不仅影响到控股股东进行侵占的能力,还会对其侵占动机产生影响,特别是当司法体系等制度不足以对投资者权益进行有效保护时,所有权结构更加重要。因此,隧道效应本质上是控股股东对公司的一种利益掏空行为,损害了公司的整体利益,这一行为体现了控股股东与中小股东等利益相关者之间的利益冲突。股东治理的有效性取决于两种效应消长关系。对于我国保险公司而言,股东治理具有一定的特殊性。我国保险公司大多都为非上市公司,股权非常集中,几乎不存在中小股东保护的问题;另外,我国保险行业受到不同于一般行业的严格的外部监管,中国保监会出台了《保险公司关联交易管理暂行办法》、《保险公司股权管理办法》和《保险公司控股股东管理办法》等一系列规范保险公司股东治理的规范性文件,从外部严格监管保险公司的股东治理。结合国内外学者已有研究成果和中国保险业发展现状,本文认为当前我国保险公司股东治理主要发挥了激励效应,即股东治理有利于提升公司整体绩效,进而提高保险公司的偿付能力。因此,本文从保险公司的偿付能力视角出发,研究保险公司股权结构和投保人利益保护程度的关系,并提出研究假设一:股权集中度与保险公司投保人利益保护程度正相关,即股权越集中,越有利于投保人利益保护。

也有部分国内外学者关注了股权性质对公司绩效的影响。Vickers和Yarrow(1991)指出政府直接持有金融机构的股份可以使社会公众对金融机构的经营更加信任,能很好地解决其他内外部治理机制不完善所带来的问题,有利于金融体系的发展[13]。汤若岚(2001)提出,在国有独立保险公司的股份制改造中,国家需要持有相当的股权比例[14]。谢晓霞和李进(2009)研究发现,政府持股比例增加有利于保险公司业绩的提升[15]。我国主要大型保险公司均为国有企业,其治理实践起步较早,相对而言治理效果较好。结合国内外学者研究成果和中国保险治理实践,本文认为国有控股的股权性质有利于提升保险公司业绩,进而有利于保护投保人等利益相关者的利益。因此,本文提出研究假设二:第一大股东性质为国有控股的保险公司,其投保人利益保护程度要优于非国有控股的保险公司。

三、研究设计

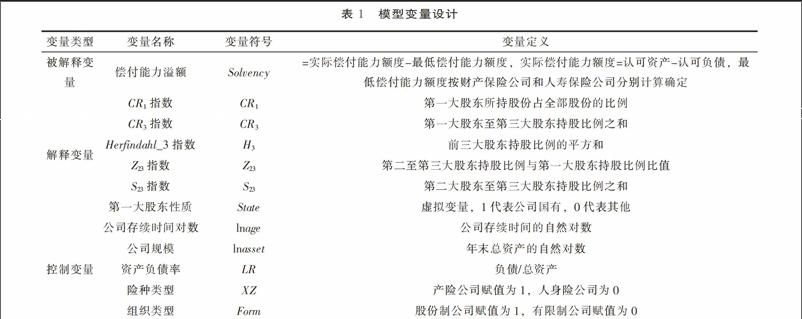

(一)被解释变量:因变量设计

保险公司的偿付能力对于保险公司保障其投保人的利益具有重大意义,李维安、李慧聪和郝臣(2012)以偿付能力溢额指标,量化保险公司投保人利益保护程度[12]。因此,参考其对指标的选取,本文研究保险公司对保单持有人的利益保护程度同样也采用保险公司偿付能力溢额指标来衡量。本文采用的偿付能力溢额指标取自中国保监会强制各保险公司网站披露《偿付能力报告》中的数据。具体指保险公司的实际资本和最低资本要求的差额,即实际偿付能力额度-最低偿付能力额度。其中,实际偿付能力额度=认可资产-认可负债,最低偿付能力额度需要按照财产保险公司和人寿保险公司的数据分别确定。

(二)解释变量:自变量设计

(1)CR指数。衡量公司股权分布状态时,CR指数是常见指标,主要包括CR1、CR3、CR5和CR10,分别代表第一大股东、前大三股东、前五大股东以及前十大股东所持有股份数额占总股份的比重。以CR1为例,若CR1大于或等于50%,则第一大股东对公司绝对控股;若CR1大于20%而小于50%,则第一大股东对公司相对控股;若CR1小于20%,那么该公司的股权结构相对分散。

(2)赫芬达尔指数(Herfindahl)。赫芬达尔指数最早用于衡量行业的集中度,后引入股权集中度描述,指公司前几位股东持股比例的平方和,用来描述公司股权集中度的指标。持股比例平方加和后,比例大的平方和比比例小的平方和要大得多,从而凸显出股东持股比例之间的悬殊。

(3)Z指数。衡量公司股权分布状态时,Z指数也是常用的指标,指除第一大股东外其他股东持股比例之和与第一大股东持股比例的比值。Z值越小,说明第一大股东持股比例高于其他股东持股比例之和的程度越高,体现第一大股东对公司控制的权力越大,对公司的经营越能够起到决定性影响。Z2和Z23分别代表第二大股东持股比例与第一大股东持股比例之比、第二大至第三大股东持股比例之和与第一大股东持股比例之比。

(4)S指数。S指数指公司第二大股东至第N大股东持股比例之和,跟Z指数一样,当S指数值越小时,第一大股东对公司的控制权越大,越能影响公司的经营管理。而其他股东的权力就越小,对第一大股东的制衡力也越弱。S23和S234分别代表的是第二大至第三大股东持股比例之和、第二大至第四大股东持股比例之和。可以看出,CR指数与赫芬达尔指数越大表明公司股权越集中,而Z指数与S指数越大,则表明公司股权越分散,公司股权越制衡。

(5)第一大股东性质。虚拟变量,1代表公司为国有,0代表其他,包括外资、民营等类型。

本文研究选取的变量及其定义如表1所示。

(三)控制变量

由于影响保险公司对保单持有人偿付能力的因素有很多,为了控制其他因素对保险公司保单持有人偿付能力的影响程度,本文引入以下变量作为控制变量。

(1)保险公司成立时间。由于保险公司成立时间的长短会影响研究中的回归结果,本文采用成立时间的自然对数来控制保险公司的偿付能力。

(2)保险公司规模。本文定义公司规模为企业年度总资产的自然对数。许多学者研究发现,不同规模的企业呈现的股东治理特征不尽相同。一般而言,股东侵占投保人利益的程度会随着公司规模的扩大而越来越小。

(3)保险公司资产负债率。保险公司的经营方式与一般上市公司有着巨大的差异,在经营中所需要的大部分资金都是来自于保单持有人,投保人是保险公司最主要的债权人,而这大部分负债则由保险公司在未来进行每期偿还,所以保险公司高比率的资产负债率由其天然存在的属性决定。本文研究的企业资本结构采用资产负债率来衡量。

(4)险种类型。因为保险行业中的产险和寿险具有不同的特点,我国保险法要求各保险公司产险和寿险不能同时经营。因此,本文的研究将样本公司经营的险种类型也作为控制变量之一。

(5)组织类型。股份制公司赋值为1,有限制公司赋值为0。

四、模型设计与实证结果

(一)模型设计

根据上述理论分析以及变量定义,分别建立如下五个模型。在控制变量一定的情况下,模型1描述了第一大股东持股比例对偿付能力溢额的影响;模型2描述了第一大股东至第三大股东持股比例之和对偿付能力溢额的影响;模型3描述了前三大股东持股比例的平方和对偿付能力溢额的影响;模型4描述了第二至第三大股东持股比例与第一大股东持股比例比值对偿付能力溢额的影响;模型5描述了第二大股东至第三大股东持股比例之和对偿付能力溢额的影响。

Solvency=α1+β11CR1+β12State+β13lnasset+β14LR+β15XZ+β16Form+β17lnage+ε (1)

Solvency=α2+β21CR3+β22State+β23lnasset+β24LR+β25XZ+β26Form+β27lnage+ε (2)

Solvency=α3+β31H3+β32State+β33lnasset+β34LR+β35XZ+β36Form+β37lnage+ε (3)

Solvency=α4+β41Z23+β42State+β43lnasset+β44LR+β45XZ+β46Form+β47lnage+ε (4)

Solvency=α5+β51S23+β52State+β53lnasset+β54LR+β55XZ+β56Form+β57lnage+ε (5)

(二)实证结果

本文首先对整体样本数据进行最小二乘回归分析(OLS)。经怀特异方差检验,发现各模型存在异方差。因此,本文改用加权最小二乘(WLS)的方法对模型进行调整以消除异方差的影响。各模型回归结果如表2所示。

从表2可以看出,第一大股东持股比例(CR1)与保险公司偿付能力呈正相关关系,即与其投保人利益保护程度呈正相关关系。第一大至第三大股东持股比例之和(CR3)与保险公司偿付能力呈正相关关系。前三大股东持股比例的平方和(H3)与保险公司偿付能力呈正相关关系。第二大与第三大股东持股比例之和(Z23指数)与第一大股东比例比值与偿付能力溢额呈负相关关系。第二大与第三大股东持股比例之和(S23指数)与偿付能力溢额呈负相关关系。因此,本文有关股权集中度与投保人利益保护程度关系的假设得到了验证,即股权越集中,对投保人利益保护程度越好;股权越分散,投保人利益保护程度越低。控股股东对公司投保人利益保护程度呈现以正向的积极作用为主,侵害效应较少,综合影响为正向积极作用。说明在我国保险公司内,股东的存在可以在一定程度上抑制股权分散下小股东的“搭便车”行为,使得股东的利益与其投保人的利益合二为一。

从第一大股权性质与投保人利益保护程度关系的角度来看,第一大股东性质与保险公司偿付能力呈正相关关系,即与其投保人利益保护程度呈正相关关系。所以,从整体来看,第一大持股性质为国有的保险公司投保人利益保护程度优于非国有性质的保险公司。这一结论主要可能是因为我国保险业起步较晚,力量相对比较薄弱,而国有保险公司的发展却支撑着我国的经济发展,所以在其发展过程中,我国政府将会投入更多的财力去支持国有保险公司发展,使得其经营条件和实力优于非国有控股的保险公司,从而增强其对保单持有人的利益保护。另外从监管的角度看,国有控股的保险公司在保护投保人利益的相关法律法规的执行方面,更具有强制性,能更快地执行监管部门的监管政策。因此,从国有控股保险公司的经营先发优势和其对政策的执行力上,都将会对其投保人利益的保护程度产生正向影响。

五、稳健性检验

(一)基于最小绝对离差法的稳健性检验

最小二乘法原理简单且理论体系完备,学者们常采用该种方法进行实证研究,但是如果某观测值偏离中心情况十分严重,那么使用最小二乘法进行回归得到的结果将不够合理。然而最小绝对离差的基本原则是使误差的绝对值之和最小,使得最小绝对离差法避免了最小二乘法的缺陷,提高了对异常值的容忍度,从而提高回归结果的真实度,保证研究结论的可靠性。因此,本文基于最小绝对离差法进行稳健性检验,回归结果如表3所示。

根据表3的实证结果可以看出,第一大股东持股比例(CR1)与保险公司偿付能力呈正相关关系,即与其投保人利益保护程度呈正相关关系。第一大至第三大股东持股比例之和(CR3)与保险公司偿付能力呈正相关关系。前三大股东持股比例的平方和(H3)与保险公司偿付能力呈正相关关系。第二大与第三大股东持股比例之和(Z23指数)与第一大股东比例与偿付能力溢额呈负相关关系。第二大与第三大股东持股比例之和(S23指数)与偿付能力溢额呈负相关关系。因此,本文利用最小绝对离差法进行回归得到的结果与采用加权最小二乘法得到结果是一致的,即股权越集中,投保人利益保护程度越好;股权越分散,投保人利益保护程度越低。

从表3的回归结果可以看出,第一大股东性质与保险公司偿付能力呈正相关关系,即与其投保人利益保护程度均在1%水平下显著正相关。因此,本文利用最小绝对离差法进行回归得到的结果与采用加权最小二乘法所得到的结果的是一致的,第一大股东持股性质为国有的保险公司投保人利益保护程度优于非国有性质的保险公司。

综上,使用最小绝对离差法进行回归得到的结果与采用加权最小二乘法所得到的结果的是一致的,说明样本数据回归的结果是比较稳健的。

(二)基于滞后一期的稳健性检验

本文又运用滞后一期的回归结果,进行稳健性检验。

滞后一期一方面能消除时间效应对回归结果的影响,另一方面也能解决自变量与因变量之间的内生性问题,回归结果如表4所示。可以看到,在股权集中度与分散度的回归结果上,与前文的加权最小二乘法和最小绝对离差法的回归结果一致,即股权集中度与保险公司投保人利益保护程度呈正相关关系,股权分散度与保险公司投保人利益保护程度呈负相关关系。从第一大股东性质回归结果来看,也与前文的加权最小二乘法和最小绝对离差法的回归结果相差不大,即第一大股东持股性质为国有的保险公司投保人利益保护程度优于非国有性质的保险公司。文章加入滞后一期的回归分析,使得研究结果更具有稳健性。

六、研究结论与启示

国外保险公司治理研究始于Spiller(1972)对19家股份制保险公司和27家互助保险公司的财务指标进行的比较分析,认为公司所有权的差异是财务绩效差异的最重要原因。[16]目前国外对于保险公司治理问题的研究集中于两种类型保险公司的治理要素、治理绩效的比较,研究方法上已经开始导入大样本的实证研究,其研究思路和方法对于我们研究我国保险公司治理具有很好的启示作用。而国内对于保险公司治理问题的研究处于刚刚起步阶段,保险公司治理研究的基本框架还没有建立,保险公司治理的合规性、保险公司治理的有效性、治理绩效等科学问题有待研究;研究方法也较为单一,研究样本也较少。与国外相比,国内保险公司治理研究内容和方法等方面上,存在较大的差距,我国保险公司治理研究亟待开展(郝臣,2016)。[17]本文从保险公司股权结构和股权性质两方面考察了我国保险公司的股东治理状况,基于偿付能力的视角,关注了保险公司股东治理与投保人利益保护的关系。在变量选择上,本文采用偿付能力衡量治理的有效性,在股权结构指标上采用了已有股东治理研究中较常用的五个指标,在股权性质上将第一大股东性质区分为国有和其他两种类型。在计量方法上,本文首先运用最小二乘法对样本数据进行回归分析,但为了避免数据存在异方差现象对结论造成影响,对数据进行怀特检验后,采用加权最小二乘法的回归方法进行修正。在结论的稳健性检验中,分别采用最小绝对离差法和滞后一期的回归分析法,排除数据之间的内生性问题。研究发现,对我国保险公司而言,股权集中度与保险公司投保人利益保护程度呈正相关关系,股权越集中,越有利于投保人利益保护;同时,第一大股东性质为国有控股的保险公司,其投保人利益保护程度要优于非国有控股的保护程度。

本文的研究结果能够为提升我国保险公司的股东治理水平提供一个较好的借鉴作用。为了更好地发挥股东治理的激励效应,保险公司的股权结构需要保持在一定的集中度水平上,才能使股东有足够的动力与能力关注公司,积极发挥激励作用,更好地发挥对投保人利益保护的作用。另外一方面,树立保险公司治理分类监管理念,特别是中外资保险公司监管上,提高监管的有效性,因为本文研究发现股东性质是影响治理有效性的重要因素。但是在研究过程中不可避免地存在不足,对于影响保险公司投保人利益保护的其他因素,譬如一些宏观因素,包括法律现状等,由于难以衡量,暂时未纳入回归模型当中,在今后的研究中尽量考虑全面,纳入更多的考察因素。