美联储加息预期会引起我国资产价格波动吗?

——基于汇率传导路径的经验证据

2017-01-09刘金全刘达禹

刘金全,徐 宁,刘达禹

(吉林大学 商学院,吉林 长春 130012)

美联储加息预期会引起我国资产价格波动吗?

——基于汇率传导路径的经验证据

刘金全,徐 宁,刘达禹

(吉林大学 商学院,吉林 长春 130012)

以美联储加息预期和近期的人民币汇率波动为背景,以人民币兑美元实际汇率为桥梁,采用TVP-VAR模型探究了“美联储利率调整→人民币汇率变动→资产价格波动”这一传导路径的有效性。结果发现:美联储宣布加息后,中国汇股两市会逐渐形成“人民币贬值→资产价格重置→我国股票抛售→资产价格下跌→外国资本流出→人民币再次贬值”的阶段性特征,但这一影响不具有长期效应。为此,中国政府应该在短期内高度重视美联储加息,通过加强外汇储备管理和金融市场监管来平抑短期内的汇股两市波动;而在长期内,政府仍应有计划有节奏的推动人民币国际化与钉住单一美元脱钩,提升人民币政策的独立性,从而在根本上稳定汇率波动并促进金融市场健康发展。

美联储加息;人民币兑美元实际汇率;资产价格;TVP-VAR模型

我国人民币汇率制度是指以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度。目前,央行主要还是以美元作为标准参考物,这就意味着如果美联储加息,从长期来看,会加剧人民币贬值压力;而在短期内,全球市场将会逐渐消化美联储加息及其预期的大部分影响,使人民币汇率贬值控制在一定的范围内。如果人民币汇率下行,则意味着美元升值,在大周期内势必会引发外资流出,对我国资产价格造成冲击,从而使我国股票市场出现利空现象。回顾历史上美联储三次大规模加息对我国股市的影响不难发现:1994年2月4日至1995年2月1日,美联储宣布将基准利率从3%提升至6%,半年后我国资产价格下跌29.21%;1999年6月30日至2000年5月16日,美联储第二次决定将基准利率从4.75%提升至6.5%,半年后我国资产价格再次下跌13%;同样,2004年3月31日至2006年6月29日,美联储第三次宣布将基准利率从1%提升至5.25%,半年后我国资产价格下跌19.8%。虽然美联储三次加息对我国资产价格的影响力度与调整幅度不尽相同,但短期内均呈现出走低态势。2015年12月17日,美联储历史性的宣布加息25个基点,这是近10年来美联储首次加息,意味着延续近7年的零利率宣布终结。然而就在美联储加息的一个月后,人民币兑美元汇率波幅逐渐扩大,我国股市频发熔断,已形成短期股灾,这是否意味着美联储加息会造成人民币汇率走低、资本外流,进而引发我国股市震荡呢?为此,本文拟从美联储加息落地以及我国经济下行的背景出发,以人民币汇率为桥梁来探究美元利率、人民币汇率与股价波动之间的时变关系,并进一步预期美联储加息对我国资本市场的影响。

一、文献综述

20世纪初期,凯恩斯建立了古典利率平价模型,给出远期汇率将围绕利率上下波动的结论。随后经罗伯特等人的拓展,逐渐形成了现代利率平价理论。国内外学者在此基础上对美联储利率、人民币汇率和资产价格之间的关系做了大量的研究。刘威等[1]基于抛补利率平价理论评估了中美两国利率与汇率之间的相互影响,研究结果表明美国利率变动对人民币兑美元汇率的影响比中国利率变动所产生的影响更大,这说明美国利率政策对中国经济发展比较重要,也表明美国利率市场与中美汇率市场间的政策传导较为通畅,人民币兑美元汇率会随着美联储利率政策的调整而变化。周力等[2]指出只要外汇供给大于需求,降息不能直接导致人民币贬值。Li等[3]则认为当利率发生大幅度变化时,远期利率波幅不仅取决于即期汇率的标准差和外国利率的调整系数,也由即期汇率与外国利率之间的相关系数所决定。

在汇率和股票价格之间关系的研究方面,目前国际上存在两种比较成熟的理论。其一,流量导向型模型:该模型由Dornbusch等[4]提出,意在说明汇率波动会对一国的国际竞争力、国际收支平衡和实际产出产生影响,进而影响一国公司的现金流和股价,最后影响股票市场;其二,股价导向型模型:该模型由Branson[5]提出,指出股票价格下跌→国内投资者财富减少→本币需求减少→利率下降,根据利率平价理论,本币贬值;同时在资本自由流动的条件下,降低利率又会引发资本外逃,本币进一步贬值。

与之相关的实证研究较为丰富。部分学者认为汇率和股价之间存在着双向Granger因果关系[6-9]。周虎群等[10]的实证结果表明人民币汇率与中国股票价格在长期上具有均衡关系,人民币汇率波动对股价影响较大,而股价波动对人民币汇率影响相对较小。Zhao[11]指出人民币实际有效汇率与资产价格之间既不存在稳定的长期均衡关系,也不存在外汇市场与股票市场之间的外溢效应。王新军等[12]指出股价和汇率之间的确存在Granger因果关系,但在谁是因谁是果上存在分歧。刘莉等[13]则指出股价与汇率之间的长期均衡关系具有时变特性:2008年金融危机之前,资产价格与人民币汇率之间不存在长期均衡关系,但人民币汇率到资产价格之间却存在单向因果关系;金融危机之后,资产价格与人民币兑美元汇率之间存在长期均衡关系,且二者互为对方变动的Granger原因。林乐芬等[14]认为无论次贷危机前后,人民币汇率与我国股票价格之间均存在由汇率到股价的单向因果关系。此外,还有研究表明汇率与股价之间的关系呈现出显著的时变特性,但在不同时点上呈现出明显的非对称性[15-16]。刘柏等[17]的研究进一步证实了二者间相互关系的非对称性,并指出汇率对股价的影响较为显著。

在美联储利率、股票价格、人民币汇率三者关系的研究方面:Mok[18]指出股票收盘价格与利率具有单向因果关系,与汇率具有较弱的双向因果关系;Hamrita[19]的研究结果表明利率和汇率之间的关系、利率和股票指数之间的关系均具有时变特性,并且在长期内汇率和股价之间是相互影响的;潘敏等[20]指出美联储零利率理性预期明显缩短了金融市场对基准利率变动响应的时滞,且对股票市场的影响程度大幅下降;Alin等[21]的实证结果表明股价、汇率和利率之间具有明显的滞后关系,且股价波动滞后于汇率和利率波动。也有学者指出本国股票价格和外汇汇率之间具有显著的负相关性[22-23];而Tsagkanos等[24-25]则指出短期内资产价格波动与人民币兑美元汇率之间存在着单向因果关系。

综上所述可以看出,当前国内外对于外国利率、汇率和本国股票价格之间的两两关系所做的研究较为丰富,但对于三者之间时变关系的研究较少。因此,本文将在这些研究的基础上,以人民币实际汇率为中介,实证分析美联储利率、人民币汇率与资产价格之间的时变关系,探究“美联储利率调整→人民币汇率变动→资产价格波动”这一传导路径的有效性,从而预测未来我国人民币汇率的走势与资产价格的波动趋势。

二、理论分析与模型估计

(一)美元利率、人民币汇率与资产价格的理论分析

(二)TVP-VAR模型的构建及估计结果

2018年以来,国际大石油公司在并购市场中依然活跃,并重新成为并购市场的主要角色。例如,BP和道达尔正在加强对大洋洲、南美洲和中东等区域天然气资产的并购;壳牌公司则计划在剥离部分“非核心”资产的基础上,并购资源品质高的开发项目,并考虑与黑石集团以100亿美元收购必和必拓的北美非常规业务。

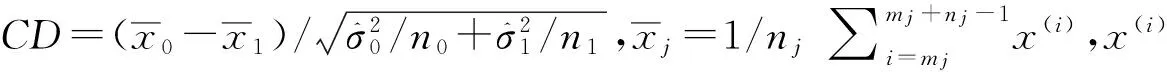

表1 TVP-VAR(2)模型的参数估计结果

由表1的估计结果可知,在5%的显著性水平下,模型估计参数基于CD统计量均无法拒绝Geweke检验的原假设:模型参数收敛于后验分布;除 的无效率因子较高外,其他参数的无效率因子普遍较低,这表明TVP-VAR(2)模型的参数估计结果是有效的。

三、美联储加息对我国资产价格影响的动态传导路径

自2015年12月17日美联储宣布加息25个基点后的一个月内,人民币持续贬值,A股暴跌触发熔断机制,这使我国成为全球焦点。虽然,我国宏观调控政策仍继续维持“汇率先行、利率维稳、财政发力”的总体组合不变,但2016年的供给侧改革将面临着汇率贬值、外资流出和流动性波动叠加的“三合一”的风险,因此,本文节以美联储加息为背景,引入TVP-VAR时变脉冲响应函数分析“美联储利率调整→人民币汇率变动→资产价格波动”这一传导路径的有效性。

图1和图2分别为联邦基金利率冲击对实际汇率(直接标价法)以及实际汇率冲击对资产价格影响的等间隔脉冲响应图。在此选取6期滞后(短虚线)、12期滞后(长虚线)和24期滞后(实线),分别测度短、中、长期影响。从图中不难看出,短虚线走势均较为平稳,长虚线和实线波幅较大,表明“美联加息→人民币汇率波动→资产价格调整”这一政策传导链在短期内较为稳定,而在长期却具有明显的时变特性。

图1 人民币实际汇率的等间隔脉冲响应曲线

图2 股票价格的等间隔脉冲响应曲线

就加息对实际汇率的影响而言,如图1所示,加息在次贷危机时期(150期)对我国实际汇率的长期下拉效应最强,但是在“新常态”时期,这种影响相对较弱。这说明美联储加息对我国汇率的长期影响具有明显的非对称性特征,其中,当美国经济处于紧缩期时,加息对美元币值的牵拉作用明显上升,而在经济平稳运行阶段,其货币政策操作的效果将显著弱化。因此,我们仍应理性看待当前美联储的加息行为,其在现阶段对我国实际汇率的影响仍较为有限。

而就人民币汇率波动对资产价格的影响而言,如图2所示,样本初期,其正向牵拉作用较强,直到24期依然无法形成收敛,这说明早期我国金融市场的有效性仍相对较低,汇率上升将通过“热钱效应”引致外资,并且这种套利行为较为持久,收敛速度较慢,导致资本市场投机氛围浓重。而就现阶段来看,自2010年以后(170期),其长期影响已基本收敛至0,表明汇率波动的“热钱效应”已不具有长期特征,此时,有效的资本监管会迅速使股价回归至理性区位,进而保持金融市场运行免于汇率波动的长期干扰。

图3 人民币实际汇率的时点脉冲响应曲线

图4 股票价格的时点脉冲响应曲线

就美联储加息对实际汇率的影响而言,如图3所示,美国利率的一单位正向冲击对人民币实际汇率具有显著的抑制效应。对比t=42期和t=103期的曲线可以发现,t=42期美联储加息使实际汇率下降幅度更大,这是因为自1994年汇率并轨后,我国开始实行以市场供求为基础的浮动汇率制,但事实上依旧执行的是固定单一钉住美元的汇率制度,受美联储利率政策的影响较大;这也说明随着浮动汇率制的逐渐落实,人民币单一钉住美元的汇率制度不断减弱,国家将参考一篮子货币进行汇率调节。面对2008年初由于美国房地产泡沫破灭所引发的深层次金融危机,美联储采取多次降息,使得我国的利息水平超过美元利息水平,导致人民币进一步升值,且其收敛速度明显慢于t=236期,这说明美国货币政策对人民币实际汇率的调控效果有所弱化。

而就人民币实际汇率波动对资产价格的影响而言,如图4所示,实际汇率的一单位正向冲击使得我国股票价格迅速上升随后出现反转态势,并缓慢收敛于零。其中,1999年6月美联储加息以应对亚洲金融危机后所出现的经济过热现象,加之我国央行降息以及证券法的出台等一系列措施,使得我国股票市场突进“牛市”状态;2004年6月美联储再一次加息,中美之间利差缩小,短期内我国资本外流,导致人民币贬值,股价下跌,这在一定程度上说明了2004年的脉冲响应持续时间相对于1999年较短的事实。随后,在2008年全球金融危机期间,美联储为应对危机采取多次降息,中美之间的利差出现逆转,且利差幅度不断扩大,人民币兑美元汇率持续下降,国际“热钱”涌入中国,使得我国股票价格上涨。然而2015年12月17日美联储历史性宣布加息25个基点,使得人民币贬值压力进一步加大,当日人民币兑美元中间价报6.4626,为四年来最低,而我国资产价格涨幅1.81%;1个月后人民币汇率又小幅下行,我国股市出现暴跌。可见,在美联储加息后,我国汇股两市逐渐形成“人民币贬值→资产价格重置→我国股票抛售→资产价格下跌→外国资本流出→人民币再度贬值”的阶段性特征。

通过对比不同时期的脉冲响应曲线可以得到以下两个事实:其一,就脉冲响应的时长来看,金融危机期间实际汇率对美联储加息的反应较大,这表明经济衰退时期美国利率政策变化的外溢性更强;其二,不同时点的脉冲响应曲线走势基本相同,表明我国汇率机制及对资本市场的调控具有一定的稳健性和审慎性,尤其是在对人民币汇率的调控上更为审慎,一直以“保持人民币汇率在合理均衡水平上的基本稳定”为目标,仍然维持流动性总体宽松,从而做强股市、实现人民币脱钩美元软着陆,逐步消化外资流失和汇率贬值的冲击。

四、结论与政策建议

本文从美联储加息落地、我国经济下行以及近期人民币汇率波动的背景出发,以人民币兑美元实际汇率为中介,采用TVP-VAR模型探究了“美联储利率调整→人民币汇率变动→资产价格波动”这一传导路径的有效性,主要得到以下几点结论:

第一,美联储加息对人民币实际汇率冲击的调整在短期内较为稳健。2008年之前,美联储加息对人民币实际汇率的影响逐渐变小,这说明自1994年汇改以来,人民币钉住单一美元的汇率制度不断减弱,我国政府正在逐渐落实以市场供求为基础、参考一篮子货币的浮动汇率制度;而在2008年金融危机时期,人民币实际汇率对美联储加息的反应更加明显,这说明经济衰退时期美联储利率政策变化的外溢性更强。

第二,人民币兑美元实际汇率上升会引起我国股票价格上涨,但股票价格上升幅度逐渐缩小,尤其是2009年以后股票价格的长期脉冲响应曲线收敛于0,这说明人民币实际汇率对资产价格的短期效应较为显著,但长期影响有限,这也表明现阶段,人民币汇率波动对我国资产价格的持续外溢性较弱,我国政府对汇率的宏观调控较为有效。

第三,现阶段,美联储加息声势浩大,使得人民币贬值压力不断加大,我国股票市场整体上呈现出走低态势,在2015年美联储加息的1个月后人民币汇率再一次小幅下行,我国股市出现暴跌。可见,在美联储加息后,我国汇股两市逐渐形成“人民币贬值→资产价格重置→我国股票抛售→资产价格下跌→外国资本流出→人民币再度贬值”的阶段性特征,这与t=236的时点脉冲响应曲线走势高度耦合,同时也说明TVP-VAR模型具有较强的短期预报能力。

“十二五”后期以来,面对全球经济增速下滑、金融市场跌宕起伏以及人民币国际化等多重因素的挑战,美联储加息预期通过人民币实际汇率对我国资产价格的影响机制也在发生着明显变化。现阶段,中美实际汇率对美联储加息的反应及其对资产价格的短期影响较为显著,但这一系列的影响均不存在持久效应。因此,我国政府应该在短期内高度重视美联储加息,通过加强外汇储备管理和金融市场监管来平抑短期内的汇股两市波动;而在长期内,政府仍应有计划有节奏的推动人民币国际化与钉住单一美元脱钩,提升人民币政策的独立性,从而在根本上稳定汇率波动并促进金融市场健康发展。

[1] 刘威, 吴宏. 中美两国利率与汇率相互影响效应的评估研究——基于抛补利率平价理论的实证检验[J]. 世界经济研究, 2010(2):32-36.

[2] 周力, 李金霞. 浅析境内外美元利率的提高对人民币汇率的影响[J]. 河北经贸大学学报, 2000(6):32-34.

[3] LI X P, FENG Y, WU C F, et al. Response of the term structure of forward exchange rate to jump in the interest rate[J]. Economic Modelling, 2013, 30(1):863-874.

[4] DORNBUSCH R, FISCHER S. Exchange Rates and the Current Account[J]. American Economic Review, 1980, 70(5):960-971.

[5] BRANSON W H, BRANSON W H. Macroeconomic Determinants of Real Exchange Rate Risk[R]. Nber Working Papers, 1983, 26(3):20-21.

[6] NIEH C C, LEE C F. Dynamic relationship between stock prices and exchange rates for G-7 countries[J]. Quarterly Review of Economics & Finance, 2001, 41(4):477-490.

[7] TABAK B M. The Dynamic Relationship between Stock Prices and Exchange Rates:evidence for Brazil[R]. EBSCO Working Papers, 2006, 9(1):1377-1396.

[8] 邓燊, 杨朝军. 汇率制度改革后中国股市与汇市关系——人民币名义汇率与上证综合指数的实证研究[J]. 金融研究, 2007(12):29-41.

[9] 张兵, 封思贤, 李心丹,等. 汇率与股价变动关系:基于汇改后数据的实证研究[J]. 经济研究, 2008(9):70-81.

[10] 周虎群, 李育林. 国际金融危机下人民币汇率与股价联动关系研究[J]. 国际金融研究, 2010(8):69-76.

[11] ZHAO H. Dynamic relationship between exchange rate and stock price:Evidence from China[J]. Research in International Business & Finance, 2010, 24(2):103-112.

[12] 王新军, 赖敏晖. 股价与汇率波动关系研究评述[J]. 经济学动态, 2010(3):120-125.

[13] 刘莉, 万解秋. 我国股市与汇市之间关系的再检验——基于滚动时间窗口技术和阈值误差修正模型的证据[J]. 国际金融研究, 2011(7):90-96.

[14] 林乐芬, 金鑫. 人民币汇率与中国股票市场价格传导机制研究[J]. 南京农业大学学报(社会科学版), 2012(1):104-111.

[15] CAO G,XU L,CAO J. Multifractal detrended cross-correlations between the Chinese exchange market and stock market[J]. Physica A:Statistical Mechanics & Its Applications, 2012, 391(20):4855-4866.

[16] 何诚颖, 刘林, 徐向阳,等. 外汇市场干预、汇率变动与股票价格波动——基于投资者异质性的理论模型与实证研究[J]. 经济研究, 2013(10):29-42.

[17] 刘柏, 张艾莲. 中国股价与汇率非线性累积过程的非对称迭代影响[J]. 国际金融研究, 2014(10):87-96.

[18] MOK H M. Causality of interest rate, exchange rate and stock prices at stock market open and close in Hong Kong[J]. Asia Pacific Journal of Management, 1993, 10(2):123-143.

[19] HAMRITA M E, ABDALLAH N B, AMMOU S B. The Multi-Scale Interaction between Interest Rate, Exchange Rate and Stock Price[J]. Social Science Research Network,2009(10):1-10.

[20] 潘敏, 严春晓. 美联储利率承诺的宏观经济效应[J]. 国际金融研究, 2012(4):4-14.

[21] ALIN M A, IHNATOV I, TIWARI A K. Analyzing Time-Frequency Relationship between Interest Rate, Stock Price and Exchange Rate Through Continuous Wavelet[J]. Social Science Electronic Publishing, 2013, 41(C):227-238.

[22] KUBO A. The US Tech Pulse, stock prices, and exchange rate dynamics:Evidence from Asian developing countries[J]. Journal of Asian Economics, 2009, 23(6):680-687.

[23] MOORE T, WANG P. Dynamic linkage between real exchange rates and stock prices:Evidence from developed and emerging Asian markets[J]. International Review of Economics & Finance, 2014, 29(1):1-11.

[24] TSAGKANOS A, SIRIOPOULOS C. A long-run relationship between stock price index and exchange rate:A structural nonparametric cointegrating regression approach[J]. Journal of International Financial Markets Institutions & Money, 2013, 25(3):106-118.

[25] CAPORALE G M, HUNTER J, ALI F M. On the linkages between stock prices and exchange rates:Evidence from the banking crisis of 2007-2010[J]. International Review of Financial Analysis, 2014, 33(5):87-103.

[26] DORNBUSCH R.Expectations and Exchange Rate Dynamics[J].Journal of Political Economy,1976,84(1):1161-1176.

[27] PRIMICERI G E. Time varying structural vector autoregressions and monetary policy[J]. The Review of Economic Studies, 2005, 72(3):821-852.

[28] NAKAJIMA J,KASUYA M,WATANABE T. Bayesian Analysis of Time-varying Parameter Vector Autoregressive Model for the Japanese Economy and Monetary Policy[J].Journal of the Japanese and International Economics, 2011, 25(3):225-245.

[29] CHIB S, NARDARI F, SHEPHARD N. Markov chain Monte Carlo methods for stochastic volatility models[J]. Journal of Econometrics, 2002, 108( 2):281-316.

(责任编辑:张 丛)

Does the Expectation of Federal Reserve Interest Rates Raising Cause Asset Price Fluctuations in China?—Based on Empirical Evidence of the RMB Exchange Rate Transmission Path.

LIU Jinquan, XU Ning, LIU Dayu

(Business School, Jilin University, Changchun 130012, China)

Based on the expectation of Fed interest rate raising and fluctuations of the RMB exchange rate, regarding the RMB real exchange rate as a bridge, we use the TVP - VAR model to explore the effectiveness of conduction path of "the federal reserve interest rates adjustment→the RMB exchange rate change→asset prices volatility". The results showed that after the Fed announced increasing interest rates, our Stock market and currency markets will gradually form the spiral pattern:Devaluation→asset prices reset→sell China′s stock→asset prices fall→foreign capital outflow→the RMB depreciated again. But this effect does not have a long-term effect. Therefore, the Chinese government should pay more attention to the Federal Reserve raising interest rates in the short term, through the strengthening management of foreign exchange reserves and regulation of financial markets to stabilize short-term foreign exchange and stock market volatility. In the long term, government should promote the RMB getting unhooked with US dollars in a planned way, enhancing the independence of the RMB policy, thus fundamentally stable exchange rate fluctuations and promote the healthy development of the financial market.

the Fed Reserve Interest rate rise; the real exchange rate of RMB against the U.S. dollars; asset price; TVP-VAR model

2016-03-01

国家社会科学基金重点项目(15AZD&001)

刘金全(1964- ),男,吉林大学商学院院长,博士生导师,长江学者,中国百篇优秀博士毕业论文指导教师。

F820.1

A

1008-245X(2016)04-0024-06