内部控制质量影响因素实证研究

2016-12-24张西栓

张西栓

内部控制质量影响因素实证研究

张西栓

首先综述了国内外的相关研究现状,并结合相关理论和作者分析,从中找出可能对内部控制质量产生影响的因素,建立研究假设。然后收集相关样本数据,采用相关分析和LOGIT回归等统计方法进行实证检验。实证结果显示第一大股东持股比例越高,内部控制质量越高;资产规模较大的企业,其内部控制质量相对越高;公司财务特征与内部控制质量显著正相关,盈利能力强的公司内部控制质量较高;而董事长是否兼任总经理不会对内部控制质量产生显著影响。

内部控制;影响因素;实证研究

一、问题的提出

内部控制是指一个单位为了实现其经营目标,保护资产的安全完整,保证会计信息资料的正确可靠,确保经营方针的贯彻执行,保证经营活动的经济性、效率性和效果性而在单位内部采取的自我调整、约束、规划、评价和控制的一系列方法、手续与措施的总称。巴林银行破产事件、安然事件,特别是金融危机中众多企业破产中暴露出的内部控制方面的缺失,使企业界和理论界认识到内部控制对企业持续健康发展的极端重要性。[1]中国政府相继也出台了《企业内部控制基本规范》和《企业内部控制配套指引》,以加强和规范企业内部控制,并强制要求上市公司和非上市大中型企业自2011年起逐步实施以加强内部控制工作。

那么是什么因素在左右着内部控制质量呢?已有的文献大多为规范性研究,而现有的少量实证研究绝大多数局限于财务报告内部控制的有效性,缺乏对内部控制总体的考察。为此,本文拟对内部控制的影响因素问题进行理论分析和实证检验,从而为微观的企业内部管理和宏观的经济政策制定提供参考。

二、文献综述与研究假设

综合国内外学者的研究可知,对上市公司内部控制产生影响的可能因素主要有公司治理水平、公司业务复杂性和公司盈利能力等三个方面。

1.公司治理水平与内部控制质量

公司治理结构作为现代公司经营管理的一个非常重要的方面,直接影响到公司各个重大方面的决策和管理,而且不同的治理结构体现出了公司所有者、管理者之间不同的委托代理关系及权利制衡关系等。内部控制处于公司治理设定的大环境之下,公司治理是内部控制的制度环境。[2]一般来讲,在其他条件相同的情况下,完善的公司治理有助于良好内部控制的建立,马志娟认为公司治理机制的完善程度制约着内部控制质量。[3]本研究选取上市公司治理结构中董事会效率、股权集中度及董事长是否兼任总经理三个因素进行研究。

无论在股权分散型还是股权集中型的治理结构中,董事会在监督经理层方面拥有绝对的权力,包括监督公司内部控制制度的建设和运行。因此,董事会效率的高低直接影响内部控制质量。方红星等研究发现董事会是影响内部控制质量的重要因素;[4]高雷等认为董事会效率与公司的透明度正相关,而完善的内部控制是公司透明度较高的表现。[5]基于此,本文提出假设H1a。

假设H1a:内部控制质量与公司董事会效率正相关,本文借鉴相关文献的做法[6],在结合我国内部控制制度具体情况的基础上,采用董事会的规模作为董事会效率的替代变量。

股权集中度是描述股东之间持股比例关系的重要指标,Porta等研究认为,在股权集中度高的公司中,外部分散的小股东和公司控股股东之间经常出现严重的利益冲突,在缺乏外部监督的情况下,控股股东为了追求自身利益最大化可能牺牲小股东利益,公司的内部控制质量就会下降。[7]因此,提出假设H1b。

假设H1b:内部控制质量与股权集中度负相关,笔者选取第一大股东持股比例作为股权集中度的替代变量。

董事长是否兼任总经理反映了董事会的治理结构,由于董事长在董事会中发挥着主导作用,如果这个职位被总经理兼任,无异于让管理者自己监督自己,这会干扰董事会的独立性,损害董事会包括审议公司内部控制政策在内的监督和管理能力,还会损害董事会的执行效力,从而对内部控制质量产生不利影响,Molz也认为董事长和总经理两职合一会削弱董事会的监控功能。[8]有关研究发现董事长同时兼任总经理的公司更可能发生舞弊行为,恰当分配职权与责任有利于提高整体的控制意识,董事长兼任总经理使权力过于集中,公司治理制衡机制失效,往往导致错误与舞弊的发生。[9]据此,提出假设H1c。

假设H1c:内部控制质量与董事长是否兼任总经理相关,董事长兼任总经理的公司内部控制质量相对较差

2.公司业务的复杂性与内部控制质量

对内部控制的需求与公司经营环境有关,从事复杂交易和多样化经营公司对内部控制有较高的需求,业务的复杂性使得实施内部控制时面临着较大风险。有研究发现内部控制质量与公司业务复杂程度正相关,内部控制缺陷出现概率大的公司在公司运作上更加复杂。Leone对在年报中披露内部控制缺陷的公司进行了研究,发现内部控制信息披露的影响因素有组织结构复杂性、存在重要组织变化等特质,同时提供了一些相关证据。[10]据此,作者提出假设H2。

假设H2:公司业务复杂程度与内部控制质量负相关,公司所控制的资源越多,经营情况就越复杂,这会增加公司内部控制的难度,使得内部控制出现风险的可能性也越大,因此我们用总资产的自然对数表示公司业务复杂性。

3.公司盈利能力与内部控制质量

实际投入内部控制建设的资源数量以及内部控制需要投入的资源数量,必然也会影响内部控制的改善。只有财务状况良好的公司才有能力对内部控制建设进行投入,如果公司处于亏损状态或者陷入财务困境,其对内部控制的投资将会减少,公司此时关注的焦点是如何扭亏为盈和降低退市的风险,其对内部控制的关注也将会减少。因此公司财务特征会影响其内部控制质量。研究发现,财务状况和盈利能力越差,内部控制质量就越难以得到改善,内部控制的质量可能越低。Mitchell Franklin认为财务状况不佳的公司连维护日常运营都有困难,当然就更难在建设和维护内部控制系统上进行投入了,公司会认为内部控制系统等不会为核心营运能力增加价值,由此影响公司内部控制质量[11],Ge和McVay研究了779个披露内部控制实质性缺陷的公司也得出了类似结论。[12]据此,作者提出研究假设。

假设H3:公司盈利能力与内部控制质量显著正相关,基本每股收益是综合反映公司获利能力的重要指标,它是公司某一时期净利润与股份数的比率。该比率反映了每股创造的税后利润,比率越高,表明所创造的利润就越多。因此本文选择基本每股收益作为公司盈利能力的代理变量。

三、实证研究设计

1.研究变量定义

(1)内部控制质量。如何衡量内部控制质量是一个难题。学术界目前还没有一个公认合理的标准可以准确反映内部控制质量。现有企业管理文献最常用于反映内部控制质量的方法是层次分析法及模糊综合评价法等。这些方法需要设置的指标较多,计算复杂且带有很强的主观性,因此这些方法难以实际计量。但在自愿披露的制度背景下,上市公司内部控制报告的公开发布成为资本市场上的一项信号机制。我们认为这一信号机制能够基本有效地向市场传递公司内部控制的质量信息。首先,提供内部控制自我评价报告需要对公司整个内部控制系统的运作情况进行评价,这个评价的过程有助于管理层发现内部控制系统的薄弱环节,并能立即采取措施予以改进。其次,内部控制的评估以及鉴证都将是一项繁重的工作,从而招致不菲的披露成本,以至于内部控制报告的自愿披露行为不太容易被模仿。第三,由于初始的自愿披露行为往往为公司今后的信息披露实践确立先例[13],在自愿披露的制度环境下,内部控制相对薄弱的美国上市公司通常没有动机披露内部控制报告。因此,作为一个理性的经济人,只有在内部控制比较完善以至于内部控制报告自愿披露的边际收益大于其边际成本时,公司才可能自愿披露经过注册会计师鉴证的内部控制报告。

因此,我们简单选取是否自愿披露内部控制报告和审计机构对内部控制报告的核实评价意见作为内部控制质量好坏的指标:自愿披露内部控制报告和审计机构对内部控制报告的核实评价意见的企业,内部控制质量较好;没有披露内部控制报告或审计机构对内部控制报告的核实评价意见的企业,其内部控制质量较差。

(2)其他变量。实证研究中涉及的变量除内部控制质量外,其他变量在前文中已有所交代。综上,各变量的定义如表1所示。

表1 变量定义

2.数据来源和样本选取

本文以2009年内部控制实行自愿披露制度为研究窗口,应用沪市制造业类(采用中国证监会2001年4月发布的《上市公司行业分类指引》)标准,依据以下标准对原始样本进行了筛选:第一,剔除发行B股、H股和其他外资流通股的上市公司,以避免A股与B股、H股等之间的差异,保证数据的一致性;第二,剔除股东权益为负或每股净资产小于1的上市公司,以避免极端值对研究结果的不利影响;第三,剔除被ST、PT的公司,以避免异常值的影响;第四,剔除关键数据缺失的公司。经过上述处理得到386个有效观察值。

本研究中使用的内部控制质量的数据由作者从各公司定期报告中手工搜集获得,其他数据均来源于国泰安CSMAR和公司治理研究数据库。文中相关数据的统计处理和分析除少部分手工计算整理外,主要采用SPSS20软件完成。

四、实证研究结果与分析

1.描述性统计

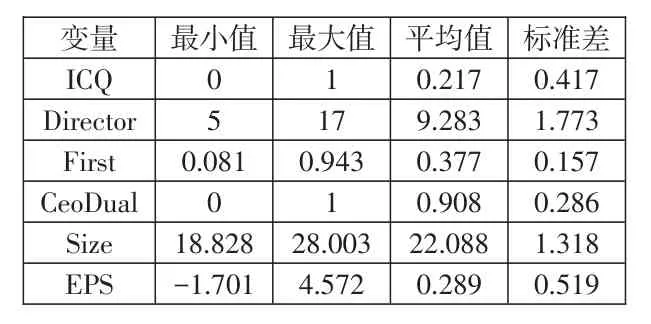

表2报告了样本公司内部控制质量及各影响因素的描述性统计。

表2 指标描述性统计

通过描述性统计分析可见,在本文选取的样本中,内部控制质量变量的均值为0.22,这一数值非常小,说明绝大多数公司的内部控制没有经外部独立审计机构的鉴证,并且没有公开披露内部控制自我评估报告的公司也不在少数。由此可见,我国公司的内部控制质量整体较低。样本公司董事会人数在5-17之间,平均为9.28。第一大股东持股比例的平均值为37.65%,表明中国上市公司一股独大的特色没有显著改变,而这必然会对企业公司治理产生重要影响,也会在很大程度上影响内部控制建设。CEO有否兼任董事会主席或副主席的虚拟变量平均值为0.91,很接近于上限,表明绝大多数公司中董事会主席或副主席与CEO是同一个人,所有权和经营权未充分分离。样本公司基本每股收益平均为0.289,而标准差为0.519,此数值相对较大,说明样本公司盈利能力差别很大。

2.相关性分析

表3列示了各影响因素与内部控制质量的简单相关系数及其显著性状况。

表3 内部控制质量与各影响因素相关性统计表

从表3可以看出,企业规模与内部控制质量显著正相关(相关系数为0.143,显著性水平为0.005),表明两者存在一定程度的线性关系,企业规模越大,内部控制质量越高。这是因为,规模较小的企业,其管理主要依靠企业家个人的意志,其他管理者只是协助企业家做一些具体工作,往往不具有决策权,企业没有必要建立良好的内部控制,当然小企业也往往没有能力建立良好的内部控制。而随着企业规模的扩大,企业家个人管理整个企业变得力不从心,这时就需要建立授权制度,而为了避免授权后企业管理的失控,就必须建立良好的内部控制而相互制衡,并且这时企业也有能力成立专门的部门,配备专门的人员从事内部控制建设工作,从而内部控制质量较高。

除企业规模外,其他变量与内部控制质量的相关性都很低,相应的显著性水平不具有统计学意义,说明这些影响因素与内部控制质量之间不存在显著的线性关系;事实上,企业规模与内部控制质量的相关性也不是很大,在1%的显著性水平下也不显著。这说明各影响因素并不是以线性方式影响内部控制质量。

3.回归分析

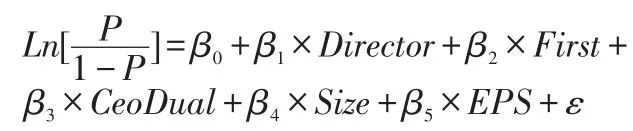

相关性分析的结果显示,各影响因素与内部控制质量之间不存在线性关系,同时考虑到本文对内部控制质量变量的定义是一个0/1的两值变量,因此本文采用如下的LOGIT回归模型来测度各因素对内部控制质量的影响。

其中,P为公司自愿披露内部控制报告和审计机构对内部控制报告的核实评价报告的概率,ε为随机干扰项。运用SPSS对LOGIT模型回归结果见表4。

表4 LOGIT模型的回归结果

模型相当于线性回归模型中R2

的Cox&SnellR2及NagelkerkeR2比较高,因此可以认为本模型拟合效果较好,对各因素对内部控制质量具有较强的解释能力。

LOGIT回归的结果表明,变量CeoDu⁃al(CEO是否兼任董事长)在10%的显著性水平下显著,但在5%的显著性水平下不显著,说明CEO是否兼任董事长对内部控制质量的影响程度相对较小,并且回归系数为正,假设H1c不成立,这是因为我国公司治理不完善,总经理即使不是董事长,也会在公司中享有很大的权力,从而对董事会的决策产生重大影响,这样不管董事长兼任总经理与否,董事会相对于经理层的独立性都很弱。其他因素均在5%的显著性水平下显著,说明其他因素均对内部控制质量有显著影响。

董事会规模与内部控制质量显著的正向关系表明董事会规模较大的公司,其内部控制质量一般较高,假设H1a成立。表明董事会的规模越大,个人左右董事会的可能性就越小,董事会的运作就越规范,同时董事会规模的扩大也会增加董事会的专业性,这些都有利于董事会功能的有效发挥,提高董事会的效率,从而正向影响内部控制质量。

第一大股东持股比例与内部控制质量正相关,表明第一大股东持股比例对内部控制质量有显著作用,第一大股东持股比例越高,企业内部控制质量就越高,假设H1b不成立。这说明随着第一大股东持股比例的增加,第一大股东获得对企业的绝对控制地位,从而有效避免股权分散时各股东之间相互牵制和制约,公司很难形成一致意见,各股东的精力更多地消耗在了自利动机等道德风险上,从而不利于内部控制的有效运行。

企业规模与内部控制质量显著的正向关系表明企业规模越大,内部控制质量越高,假设H2不成立。这表明,规模较小的企业,其管理主要依靠企业家个人的意志,其他管理者只是协助企业家做一些具体工作,往往不具有决策权,企业没有必要建立良好的内部控制,当然小企业也往往没有能力建立良好的内部控制。而随着企业规模的扩大,企业家个人管理整个企业变得力不从心,这时就需要建立授权制度,而为了避免授权后企业管理失控,就必须建立良好的内部控制而相互制衡,并且这时企业也有能力成立专门的部门,配备专门的人员从事内部控制建设工作,从而内部控制质量较高。

基本每股收益与内部控制质量显著的正向关系表明企业盈利能力较强的公司,其内部控制质量相对较高,假设H3成立。表明盈利能力较强的公司,有能力在内部控制建设方面投入更多的资源,从而内部控制质量较高;盈利能力较差的公司,其资源会更多地用于维持生产经营等更紧急的实务中,对内部控制建设等软实力则无暇顾及,导致内部控制质量较差。

五、结论

本文从理论和实证两个角度分析了企业管理中内部控制质量的影响因素问题。发现公司治理水平越好,内部控制质量越高;企业资产规模越大,内部控制质量越高;盈利能力强的公司,其内部控制质量普遍高于盈利能力弱的公司,这可为监管机构和企业加强内部控制建设提供参考。

[1]Ashbaugh-Skaife,H.The effect of sox in⁃ternal control deficiencies on firm risk and cost of equity[J].JournalofAccountingResearch, 2009,47(1):1-43.

[2]宋绍清.中国上市公司内部控制信息披露制度性研究[D].武汉:华中科技大学,2008.

[3]马志娟.公司治理和上市公司内部控制信息披露[J].现代管理科学,2006(10):42-44.

[4]方红星,孙翯,金韵韵.公司特征、外部审计与内部控制信息的自愿披露——基于沪市上市公司2003—2005年年报的经验研究[J].会计研究,2009(10):44-52.

[5]高雷,宋顺林.公司治理与公司透明度[J].金融研究,2007(11):28-44.

[6]陈艳,张勇,朱天星.自愿性披露内部控制鉴证报告的影响因素——基于2008年沪市A股数据的实证研究[J].数学的实践与认识, 2009,39(22):13-23.

[7]La Porta,R.Law and finance[J].Journal ofpoliticalEconomy,1998,106(6):1113-1155.

[8]Molz,R.Managerial domination of boards ofdirectorsandfinancialperformance[J]. Journal of Business Research,1988,16(3): 235-249.

[9]程晓陵,王怀明.公司治理结构对内部控制有效性的影响[J].审计研究,2008(4):53-61.

[10]Leone,A.J.Factors related to internal con⁃troldisclosure:adiscussionofashbaugh, collins,and kinney(2007)and doyle,ge, and mcvay(2007)[J].Journal of Accounting &Economics,2007,44(1-2):224-237.

[11]Franklin,M.Sarbanesoxleysection404: canmaterialweaknessbepredictedand modeled?An examination of the zeta mod⁃elinpredictionofmaterialweakness[D]. Walden University,2007.

[12]Ge,W.,S.McVay.The disclosure of mate⁃rialweaknessesininternalcontrolafter the sarbanes-oxley act[J].Accounting Hori⁃zons,2005,19(3):137-158.

[13]Graham,J.R.,C.R.Harvey,S.Rajgopal. The economic implications of corporate fi⁃nancial reporting[J].Journal of Accounting and Economics,2005,40(1-3):3-73.

(作者单位:河南理工大学能源经济研究中心)

10.16653/j.cnki.32-1034/f.2016.21.054

河南理工大学博士基金(编号:72103/001/031)]