新疆油气资源开采成本补偿区间范围界定

2016-12-17姚文英

姚文英

新疆油气资源开采成本补偿区间范围界定

姚文英

新疆油气资源开采成本补偿不足已通过验证,资源诅咒效应显现,资源税费改革虽然在一定程度上有效弥补了部分新疆石油天然气开采成本,但因税率低、国际石油价格低迷,成本补偿不足依然明显。适当的成本补偿区间范围的确定不仅是新疆油气资源开采相关税费制度改革的需要,更是企业持续长久发展的基础。文章采用使用者成本法计算确定新疆油气资源开采成本补偿区间范围的下限值,将新疆石油天然气开采业超出新疆各行业平均收益的部分作为成本补偿区间范围的上限值。新疆石油天然气开采业成本补偿的区间范围为主营业务收入的11%~36%。

新疆石油天然气资源 成本补偿 上限 下限

根据使用者成本理论分析,使用者成本由资源耗减成本和环境成本构成。石油天然气资源的耗减成本是油气资源开采成本补偿最基本的补偿内容,因此,将石油天然气资源耗减成本作为油气开采业成本补偿区间范围的下限值。文中相关研究数据来源涉及2001~2012年,央行同期公布的一年定期存款利率介于1.98%和4.14%之间,*姚文英:《煤炭开采企业耗减成本测算与分析——以西北少数民族地区为例》,《新疆大学学报》2015年第3期。因此,分别以1.98%和4.14%作为贴现率,计算新疆石油天然气资源的耗减成本较为合理。依据现值计算原理,贴现率越大,现值越低,出于谨慎的考虑,新疆石油天然气资源开采成本补偿选择最低的使用者成本作为下限值应该更恰当。*姚文英:《新疆煤炭资源开发成本补偿标准范围研究》,《新疆大学学报》2014年第3期。本文将4.14%贴现率下的使用者成本与2001~2011年新疆石油天然气开采相关资源税费进行比较,使用者成本均高于油气资源相关税费,故将其最低补偿额平均值界定为成本补偿范围的下限值。

一、新疆油气资源开采成本补偿不足验证

矿产资源使用者成本,又称资源耗减成本,指当代人自己使用现有资源而非留给后代使用由此产生的成本。由于开采利用而导致矿产资源储存开采量减少的价值是在经济活动过程中矿产资源耗减而形成的成本。Hartwick(1977)认为,在满足开采非再生资源产生的所有净收入作为生产性资本投资的条件时,将非再生资源的机会成本作为国民收入的考虑因素才能维持消费水平不变。El Serafy(1981,1989)提出了使用者成本法,认为折耗资产的使用者必须留出一部分盈余作为弥补未来折耗资产以避免资产最终枯竭导致的差额。因此,非再生性资源资产有限的年资本收益流量的资本化金额应该等于无限期的年资本收益流量的资本化金额,其资源的价值补偿金额就是两个资本收益流量的差额;并提出了资源折耗成本——净收益的分离模型。本文采用大多数学者的研究观点,没有将资源税确认为资源耗减成本的构成部分,符合油气开采业资源耗减成本性质而包含的项目有矿产资源补偿费、两权价款及两权使用费。应用 El Serafy 使用者成本法资源耗减价值的计算模型,如式(1) 所示:

(1)

式中:R为每年的净收入,r为贴现率,T为可开采年限,D为资源耗减成本。

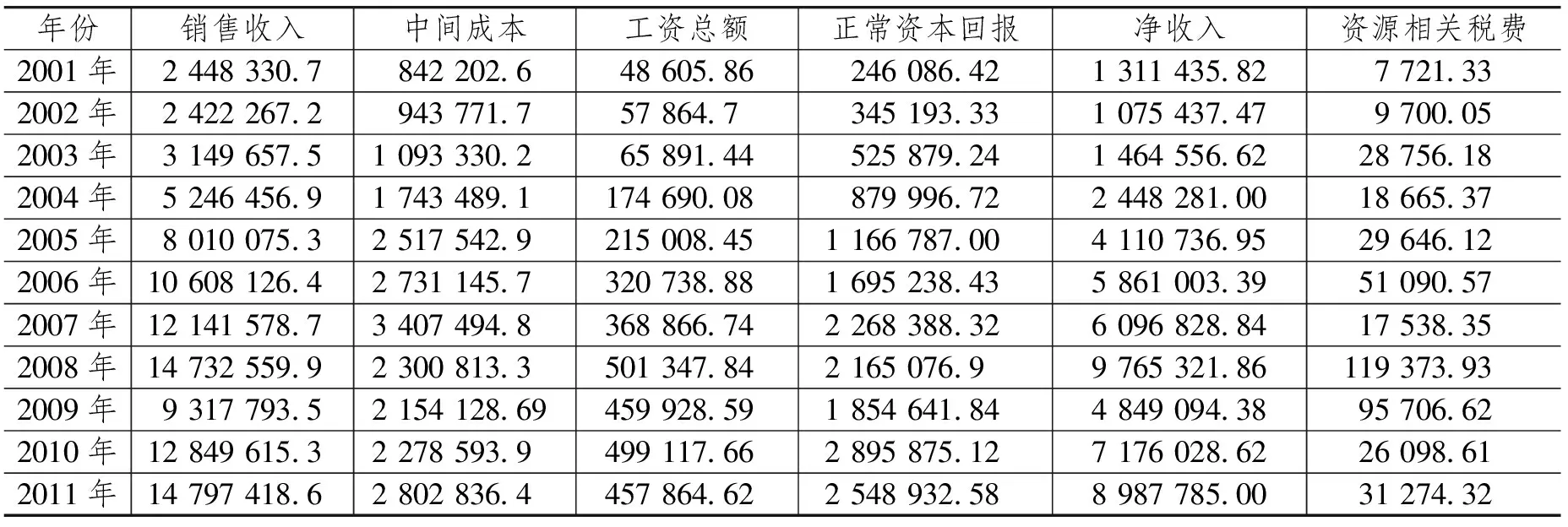

依据统计数据和计量模型(1)计算得到2001~2011年新疆油气资源开采净收入的测算结果(如表1所示)。2001~2011年新疆油气资源开采净收入平均值为4 831 500.9万元,资源相关税费平均值为39 597.4万元,新疆油气资源开采净收入远高于资源相关税费,反映了新疆石油天然气资源耗减价值无法通过现行的资源相关税费予以充分补偿的现实状况。

表1 2001~2011年新疆石油天然气资源开采净收入、相关税费表(当年价格)*财税数据不全,数据更新至2011年,表2、表3与此相同。 单位:万元

数据来源:《新疆统计年鉴》(2002~2012)、中国经济与社会发展统计数据库、《中国统计年鉴》(2002~2012)、《中国国土资源统计年鉴》(2002~2012)。

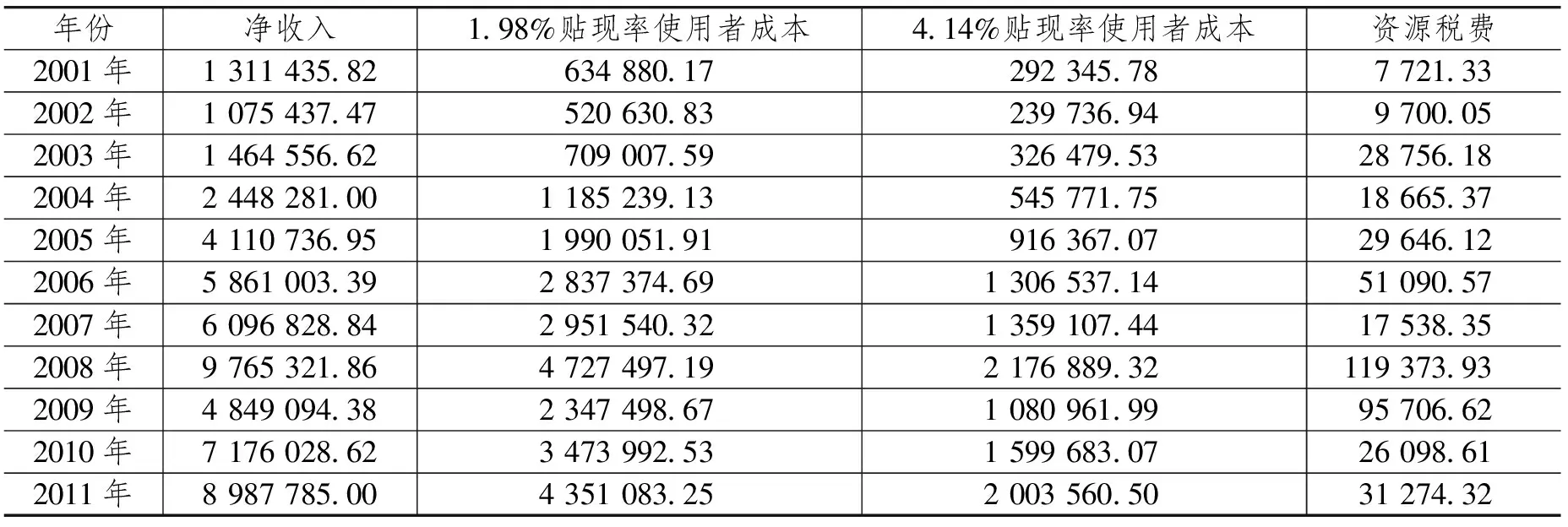

比较2001~2011年新疆石油天然气开采业资源税费实际征收额与油气资源使用者成本,可以判断资源使用者成本是否能够被油气资源税费补偿。依表2相关数据可知,在4.14%贴现率下,2001~2003年资源使用者成本与资源税费差距较小,而2004~2011年两者之间距离逐渐拉大,资源税费远低于资源使用者成本。由此可以判断, 2001~2003年新疆油气资源开采的耗减价值基本得不到油气资源开采相关税费的补偿,呈现成本补偿不足状况;2004~2011年,成本补偿不足表现得更为加剧。

在1.98%贴现率下,2001~2011年资源使用者成本远高于资源相关税费金额,表明新疆油气资源使用者成本远不能得到油气资源相关税费的补偿。自2008年起,1.98%和4.14%贴现率下的新疆油气资源使用者成本均出现较大幅度下降;2009年以后,新疆油气资源使用者成本增长趋势明显,远高于油气资源相关税费。

整体而言,新疆石油天然气资源相关税费由2001年的7 721.33万元上升为2011年的31 274.32万元,增长了3倍;以1.98%和4.14%为贴现率计算的新疆石油天然气资源使用者成本,2001~2011年的增长率均为585%,增长近6倍。新疆油气资源使用者成本无论是绝对数额还是增长幅度,都远高于新疆油气资源开采相关税费,并且两者的差距亦越来越大,新疆石油天然气资源开采成本补偿不足的缺口也越来越大。

表2 2001~2011年新疆石油天然气资源开采使用者成本*表2数据来源同表1。 单位:万元

以上研究结果表明:新疆油气资源开采相关税费征收标准比较低,油气资源自身耗减价值根本不能通过新疆油气资源开采现行相关税费进行补偿。新疆石油天然气资源开采业未能全额补偿成本的部分最终形成油气开采业的超额利润,同时也形成资源开采地和资源开采企业之间不合理的收益分配局面。*汤琦瑾、姚文英:《成本补偿视角下的新疆矿业开发企业收益特征及成因探究》,《新疆社会科学》2011年第1期。

二、新疆油气资源开采成本补偿区间范围的下限界定

根据上述计算分析,4.14%贴现率是2001~2011年的最高利率,依使用者成本现值计算原理,贴现率最大时,使用者成本最低,考虑谨慎性原则,成本补偿的下限值采用最低的使用者成本更为合理。因此,将4.14%贴现率下计算的新疆油气资源开采使用者成本与其相关资源税费进行比较,计算得到各年最低补偿额。如表3所示,2002~2008年最低补偿额逐年增加,2009年小幅回落后,2010年起大幅度增加,至2011年最高达到2 974 651.06万元,是2002年的12.4倍,新疆石油天然气资源开采成本补偿不足现象充分显现。取其最低补偿额的平均值1 039 079.01万元作为新疆石油天然气资源开采成本补偿的下限值。

表3 2001~2011年新疆石油天然气资源开采成本补偿下限值计算表 单位:万元

三、新疆油气资源开采成本补偿区间范围的上限确定

石油和天然气开采业是新疆重要的支柱产业之一,在为新疆经济发展做出突出贡献的同时,也加剧了资源开采地的环境污染、生态资源破坏等一系列外部性问题。油气开采企业的持续发展与资源开采地环境恢复两者之间的平衡成为重要的研究内容,如果不对新疆油气资源开采业设置一个合理的成本补偿标准范围,就会使油气资源开采地的积极性降低,不利于新疆油气开采业的长期持续发展,更造成了行业间的不公平。在确定新疆石油天然气资源开采成本补偿标准范围时,既要维护油气开采业正常可实现的利润,也要使得油气资源开采地通过税费收取获得较为充裕的资金进行污染治理、生态环境恢复。因此,可以界定新疆油气资源开采成本补偿的上限值为:新疆油气资源开采业超过同期新疆各行业平均收益水平的超额收益部分。程昔武(2008)分别采用主营业务利润率(MCSPM)、销售毛利率(GP Ratio)和销售利润率(ROS)三个财务指标作为采掘行业超额收益率进行实证检验,检验结果显示具有显著性。所以,本文亦将这三个盈利能力指标作为超额收益率分别替代计算确定新疆油气资源开采成本补偿上限值。

超额收益率是新疆油气开采业主营业务利润率(MCSPM)、销售毛利率(GP Ratio)和销售利润率(ROS)超出新疆各工业行业平均对应指标的部分,超额收益率与新疆石油天然气开采业主营业务收入的乘积即为成本补偿的上限额。新疆石油天然气开采业主营业务利润率、销售毛利率和销售利润率2001~2012年各年均高于新疆同期各工业行业平均值,且差异十分明显,这也充分、切实地表明新疆石油天然气开采业超额收益现象非常显著,更说明新疆油气资源开采成本补偿是不足的。

表4 2001~2012年新疆石油天然气资源超额收益率及成本补偿上限值表*财税数据不全,数据更新至2012年。 单位:万元

如表4计算结果所示,新疆石油天然气开采业主营业务利润率2001~2012年平均为53%,同期新疆各行业主营业务利润率平均为18%,高出新疆各工业行业35个百分点;新疆石油天然气开采业销售毛利率平均为56%,同期新疆各行业销售毛利率平均为20%,超出新疆各工业行业36个百分点,与主营业务利润率作为替代指标计算结果较为接近,主要原因是因为主营业务利润率和销售毛利率计算本身差异较小;新疆石油天然气开采业销售利润率平均为41%,新疆各行业销售利润率平均为3%,超出新疆各工业行业38个百分点,为超额收益率的最大值,主要原因是新疆其他行业销售利润率偏低,而油气资源开采业的销售利润率较高。

以主营业务利润率替代计算得到新疆油气资源开采成本补偿区间范围的上限值为3 187 700.89万元,与下限值相差2 148 621.88万元;以销售毛利率替代计算确定成本补偿范围的上限值为3 306 931.13万元,与下限值相差2 267 852.12万元;以销售利润率替代计算得到成本补偿范围的上限值为3 447 914.62万元,与下限值相差2 408 835.61万元。差异额大小依次为销售利润率(ROS)、销售毛利率(GP Ratio)和主营业务利润率(MCSPM)口径替代计算的成本补偿值。

表5 替代指标比较

如表5所示,2001~2012年以主营业务利润率为口径计算的标准离差为-0.03,以销售毛利率为口径计算的离差为0.00,采用销售利润率为口径计算的标准离差为-0.05。在替代指标测算中,采用销售利润率口径计算的超额收益率均值和标准离差值均是最大的,通过对新疆油气资源开采业超额收益率均值的计算可以看出,主营业务利润率是最小的,但其离散程度高于销售毛利率的替代计算结果,替代指标离差值最小的是销售毛利率。替代指标为销售毛利率的测算结果更为合理、可靠,因此,确定以替代指标为销售毛利率的成本补偿上限值3 306 931.13万元为新疆油气资源开采成本补偿区间范围的上限值。

依据本文计算结果分析判断,新疆石油天然气开采业成本补偿最低限额为1 039 079.01万元,成本补偿最高限额为3 306 931.13万元;以新疆石油和天然气开采业平均主营业务收入确定成本补偿费率区间范围:主营业务收入的11%为成本补偿下限,主营业务收入的36%为成本补偿上限。

综上所述,新疆石油和天然气资源开采企业将其收益的一部分补偿给油气资源开采地,地方政府妥善管理、使用这笔款项,设立专项基金,专款专用于环境治理、生态保护与恢复、资源开采地民生建设等,落实企业社会责任履行,达到央地企三方利益均衡。对新疆石油天然气资源开采业实施恰当的成本补偿,也将有助于促进新疆油气开采业乃至新疆经济的长久持续发展,也必将有助于加快实现中央新疆工作座谈会关于建设美丽、富饶、安定、和谐新疆的宏伟目标。

J.Hartwack,Internenerational Equity and the Investing of Rents from Exhaustible Resourse,American Economic Review,1977.

El Serafy Salah,Absorptive Capacity,the Demand for Revenue and the Supply of Petroleum,Journal of Energy and Development,1981,7 (1).

El Serafy Salah,The Proper Calculation of Income from Depletable Natural Resources,In:Ahmad,El Serafy S. and Lutz,E.,eds,Environmental Accounting for Sustainable Development,Washington,D.C.:The World Bank,1989.

程昔武:《资源开采企业超额收益率及其会计上的制度含义——基于2001~2005年度采掘类上市公司的实证研究》,《会计研究》2008年第3期。

责任编辑:王慧君

F405.45

A

1009-5330(2016)04-0046-05

姚文英,新疆财经大学会计学院、中亚经贸研究院教授 (新疆乌鲁木齐 830012)。